5 ключевых инвестиционных трендов 2021 года

Международная консалтинговая компания Knight Frank представила ежегодный отчет The Wealth Report 2021 о предпочтениях в инвестициях богатейших людей.

Представляем вашему вниманию перевод части, где представители компании обратили внимание на основные инвестиционные тренды, которые чаще всего попадали в заголовки, и спросили об этом крупных инвесторов.

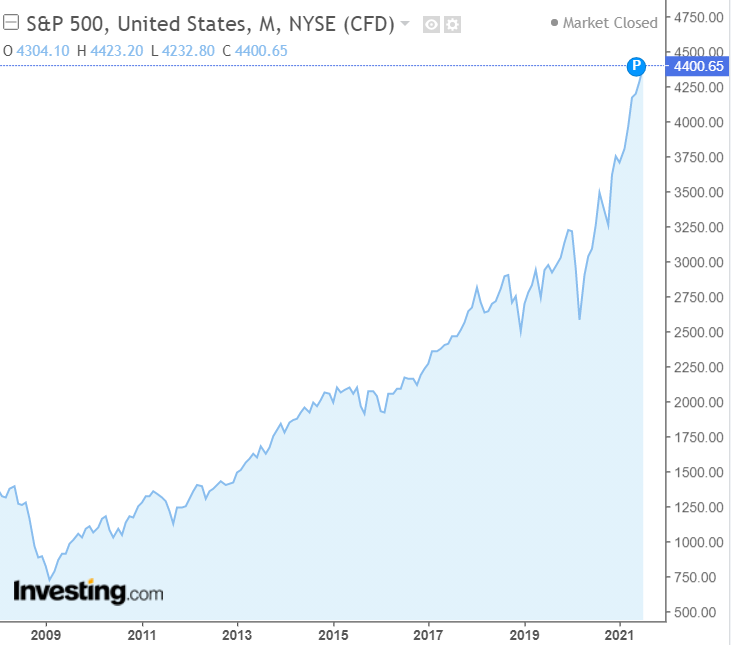

1. Бычий тренд на фондовом рынке

Переоцененный, пузырь, раздутый — наиболее часто встречающиеся слова в описании текущего состояния фондовых рынков, особенно США, которые достигли рекордных значений, несмотря на пандемию COVID-19.

С начала 2009 года индекс S&P вырос более чем на 500%, быстро восстановившись после резкого и сильного падения в марте 2020 года.

Аналитик Capital Economics указывает (среди прочих факторов), что оценки некоторых фондовых рынков выглядят очень высокими по историческим меркам, но это оправдано более низкими процентными ставками.

Швейцарский банк UBS отмечает, что в настоящее время на рынке присутствуют все условия (например, быстрый рост Bitcoin), свидетельствующие о спекулятивном инвестировании, которые и помогают раздувать пузыри. Но сверхнизкие процентные ставки и продолжающиеся меры государственного стимулирования делают акции все еще привлекательными для инвестирования.

2. Развивающиеся рынки

Ослабление доллара, опасения по поводу оценки акций в США, восстановление стоимости сырьевых товаров и потенциал для сильного роста корпоративных доходов после пандемии (28%, по данным UBS) вновь привлекли внимание на развивающиеся рынки.

Дэвид Бейлин, директор по инвестициям в Citi Private Bank, отмечает две основные инвестиционные тенденции в банке — движение к быстрорастущим азиатским рынкам и тактический переход на рынки Латинской Америки.

Стремительное восстановление индекса MSCI Emerging Markets с апреля 2020 года по февраль 2021 года во многом обусловлено ростом азиатских технологических компаний и предприятий электронной коммерции. Локальные фондовые рынки также достигли рекордных значений.

Однако, не все инвесторы столь оптимистичны к развивающимся рынкам и отмечают риски, связанные с корпоративным управлением и государственным регулированием.

Что впоследствии и реализовалось. 23 июля власти Китая выпустили документ, согласно которому образовательные компании теперь не смогут получать прибыль, привлекать иностранные инвестиции и выходить на биржу. Китайские образовательные компании моментально рухнули, а акции TAL Education упали более чем на 80%.

3. «Новые нормальные» возможности

Две крупнейшие отрасли, которые обратили на себя внимание во время пандемии — IT и здравоохранение.

Но продолжат ли бесконтактные технологии доминировать по мере окончания пандемии? Смогут ли образовательные технологии и цифровое здравоохранение преодолеть неравенство, как в странах с развитой, так и с развивающейся экономиках? Будем ли мы по-прежнему использовать виртуальные встречи (Zoom), когда личные встречи станут возможными и такими же обыденными, как раньше?

Выявление «актуальных тенденций» и правильное определение тех из них, которые будут составлять «новую нормальность» — это то, на чем можно будет заработать.

Президентство Джо Байдена также знаменует собой начало еще одной формы «новой нормальности». Это и инвестиции в ESG (экология, социальная сфера и корпоративное управление), и другие шаги по учету изменений климата, которые придадут большой импульс инвесторам в экологичные компании.

4. Недвижимость

В условиях нестабильных фондовых рынков и снижающейся доходности облигаций растет привлекательность инвестиций в недвижимость.

Наряду с возможностью для диверсификации и получения выгоды в виде страхования от инфляции, недвижимость, которая используется в качестве актива, имеет географическую устойчивость и устойчивость к рыночным колебаниям, имеет все преимущества от локальных драйверов роста, а также получает выгоду от структурных изменений и восстановления после пандемии.

Различные сектора недвижимости получают выгоду от различных тенденций. Инвестиции в жилую недвижимость выигрывают от демографических изменений, в то время как центры обработки данных и науки о жизни фиксируют рост инноваций, который, как правило, происходит в периоды нестабильности.

Некоторые сектора розничной торговли сталкиваются с последствиями ускорения структурных изменений, которые уже происходили до пандемии, поскольку электронная торговля растет во всем мире. Тем не менее, большая часть промышленного сектора выигрывает за счет тех же изменений и продолжает демонстрировать устойчивый относительный спрос.

Тип целевой недвижимости будет зависеть от баланса портфеля. Некоторые будут стремиться извлечь выгоду из этих тенденций, но есть также свидетельства продолжения движения большого объема денег и в коммерческую недвижимость, такую как офисы, в наиболее ликвидных глобальных центрах, демонстрирующих устойчивость к колебаниям.

5. «Новое золото»

Криптовалюты и особенно самая популярная — Bitcoin, преподносятся адептами как новая безопасная альтернатива золоту с 2014 года.

За 2020 год стоимость Bitcoin выросла более чем на 300%, впервые преодолев отметку в $40 000 в начале января 2021 года. Однако за этим последовало падение на $10 000 в течение нескольких дней. В апреле цена превысила $60 000, но уже через месяц вернулась к $40 000, что отражает его крайне высокую волатильность.

Есть один фактор поддерживающий ценность этой криптовалюты — относительный дефицит. Если предложение золота ежегодно увеличивается примерно на 1,25%, то предложение Bitcoin ограничено 21 млн монет. По некоторым оценкам 18,5 млн биткоинов уже добыто, при этом около 4 млн утеряно.

Несмотря на то, что регулирующие органы по-прежнему настроены скептически, различные фонды и инвестиционные банки начинают проявлять интерес, что придает криптовалюте немного больше доверия.

Forbes отмечает увеличение количества новых долларовых миллиардеров среди тех, кто делал большие ставки на Bitcoin в 2020 году. Но является ли это окончательным пузырем?

Для тех, кто любит рисковать, вознаграждение может быть огромным. JP Morgan предлагает долгосрочную цену Bitcoin около $146 000, в то время как более оптимистичный Тайлер Винклвосс (один из крупнейших публичных инвесторов в Bitcoin) предполагает, что цена может вырасти даже выше $500 000.

С такой дикой ценовой нестабильностью, Bitcoin вряд ли сможет в ближайшее время лишить золото статуса безопасного убежища.

Большая трансформация. Как сильно изменятся инвестиции в мире будущего

«В ближайшие 10 лет он изменится сильнее, чем за последнее столетие», — сегодня так принято говорить практически о каждом секторе экономики. Тем не менее в отношении финансовой индустрии это высказывание действительно правдиво. Нас ждут конкретные перемены.

Жизнь при низких ставках, пробуждающийся аппетит к риску, массовый приток инвесторов в акции, возрастающая роль IT-гигантов, которые возьмут на себя ответственность за внедрение прорывных технологий — все это окажет серьезное влияние на инвестиционные процессы.

Отрываясь от реальности

Проблема отрицательных ставок в будущем не просто останется, она только углубится. Они одновременно стимулируют экономику и приводят к падению доходности гособлигаций, что пробуждает у инвесторов аппетит к риску. Последние начинают активно искать инструменты с привлекательной доходностью. Инвестиции в акции кратно вырастут.

Порочный круг

Вытеснение консервативных инвесторов в рискованные инструменты приведет к ухудшению соотношения риск/доходность. То есть за единицу риска можно будет получить все меньше доходности. Безрисковые инструменты, в свою очередь, вообще станут проедать капитал — доходность от инвестирования в них окажется меньше инфляции.

За единицу риска можно будет получить все меньше доходности

Ситуация была бы не настолько страшной, если бы не одно но. Жизнь в условиях низких ставок идет параллельно с наращиванием уровня долга и дефицита бюджета в развитых странах. Мы имеем дело с порочным и замкнутым кругом:

- государство стимулирует экономику и потребление

- растет бюджетный дефицит

- растет уровень долга

- центральный банк поддерживает рынок с помощью низких ставок

- частные инвестиции становятся рискованными и низкодоходными

- растет норма сбережения

- снова возвращаемся к необходимости стимулировать экономику и потребление.

Первой на эту тропу встала Япония. Теперь к ней одна за одной присоединяются другие развитые страны. Такая схема хорошо работает с математической точки зрения, когда процентные ставки на нуле, а инфляция не представляет опасности.

Трудно вообразить, что произойдет с данной конструкцией, если искажения экономических сигналов вызовут рост инфляции. Сейчас многие говорят о том, что поводов для беспокойства нет и роста инфляции не предвидится.

Но стоит ли доверять этому мнению? И откуда вообще может прийти инфляция? Она, к примеру, может прийти со стороны товарных рынков. Первые сигналы мы получили в 2020 году от дорожающих меди, палладия и серебра.

От роста рынка акций больше всего выиграют ETF (биржевые инвестиционные фонды), а также квантовые стратегии. Стимулирующие программы центральных банков также поспособствуют росту активов ETF. Например, в марте 2020 года японский ЦБ сохранил ставку на уровне -0,1% и принял решение удвоить (до 12 триллионов иен) объем выкупа бумаг биржевых фондов.

Из этого следует, что на котировки отдельных акций будет все сильнее влиять доля этих бумаг в различных индексах. То есть котировки будут меняться в зависимости от субъективного, не поддающегося прогнозированию, фактора — притока или оттока массового инвестора в фонды.

Котировки будут меняться в зависимости от субъективного, не поддающегося прогнозированию, фактора

Кроме того, доля IT-компаний в капитализации фондового рынка будет расти, пока продолжается технологическая революция. И акции таких компаний — Tesla в США или «Яндекса» в России — инвесторы будут покупать с щедрым авансом за перспективное будущее и видимое технологическое преимущество.

Далее, стандартные показатели P/E (соотношение цены акции и прибыли компании) сильнее оторвутся от реальности, а заниматься ретроспективным и фундаментальным анализом станет сложнее. Вспомним всплеск стоимости акций компании Nikola в июне. Бумаги подорожали на 104% после того, как конкурент Tesla объявил о старте приема заявок на внедорожник Badger, работающий на электричестве и водородном топливе. При этом пока компания убыточна и не продает автомобили.

На усложнение поведения рынка финансовые институты ответят еще большей диджитализацией. Причем как в сфере обслуживания, так и в самих действиях на фондовом рынке. Анализ уступит место моделированию. За робо-эдвайзингом действительно будущее. Но скорее не за работами-аналитиками, а за роботами-конструкторами портфелей. Собирать их будут по заданному профилю клиента.

В целом, при моделировании портфелей будут все чаще использоваться квантовые модели, поскольку квант — это не только работа с техническим анализом, но и возможность оптимизации работы с фундаментальными показателями.

Дивный новый мир

Занимаясь долгосрочными инвестициями стоит помнить о нескольких моментах.

Первое. Структура мировой экономики постоянно меняется: от сельского хозяйства мы пришли к промышленности, от промышленности к сервисам, затем — к информационным технологиям.

Искусственный интеллект в ближайшем будущем не сможет стать полноценной заменой человеческому. Значит, продолжат расти сектора экономики, скажем так, эксплуатирующие человеческий мозг, а также труд, который нельзя заменить трудом роботов.

Речь идет об IT-секторе, инженерии, фармацевтике, различных услугах и сервисах, о туризме (особенно после преодоления последствий пандемии коронавируса) и спорте.

Второе. Население Земли растет, развиваются технологии, увеличивается спрос на энергию, меняется спрос на сырьевые товары. Ставка на товары и материалы, которые потребуются для выработки зеленой энергии или хранения электричества, может стать опережающей.

Третье. Портфелю требуется диверсификация. Так, коронакризис показал, что бизнес по аренде недвижимости неожиданно скоррелировал с ценами на нефть. А одну из лучших динамик показали акции продуктового ритейла — им помогло закрытие границ и ресторанов.

Найти защитный актив на все случаи жизни очень сложно, но золото явно выделяется. Оно способно «выжить» при появлении различных «черных лебедей», поэтому его наличие в любом долгосрочном портфеле обязательно.

Наличие золота в любом долгосрочном портфеле обязательно

Четвертое. Ставка на real yield. Управляющие облигациями развивающихся рынков, номинированными в национальных валютах, сравнивают между собой рынки локального госдолга (например, Турцию и Россию, Бразилию и Индонезию) по шкале риск/доходность.

При этом под риском имеется в виду волатильность инфляции, то есть непредвиденные макроэкономические риски, под доходностью — real yield, то есть номинальная доходность облигаций в национальной валюте минус ожидаемая инфляция.

Лучший долгосрочный результат может дать выбор стран с оптимальным соотношением данного показателя. Не хотите инвестировать в валюты развивающихся стран? Тогда вы или вложитесь в бонды США или Европы с отрицательным real yield, или примете на себя кредитный риск эмитентов, чтобы выйти как минимум на 1,5-2% положительной реальной доходности.

Революция на батарейках

IT-гиганты, которые сегодня у всех на слуху, будут править бал и дальше. Они станут операторами технологической революции и снимут с нее сливки. Дело в том, что электроаккумуляторный транспорт в будущем одержит безусловную победу.

Аргументы скептиков, считающих бензиновые автомобили лучшим решением, понятны. Дело в том, что прямое сравнение всех расходов на энергию движения по номинальным характеристикам дает примерно одинаковые результаты и для электродвигателей, и для ДВС. Кроме того, не до конца понятна и учтена экологичность производства и переработки литиевых батарей.

Впрочем, сравнивать эталонные затраты энергии некорректно. Ведь движение автомобиля — это постоянные ускорения и торможения. КПД двигателя внутреннего сгорания в данном случае в разы отличается от работы «в номинале». В разы увеличиваются и выбросы загрязняющих веществ. На чистом ДВС также невозможна рекуперация энергии торможения. Кроме того, нехватка техобслуживания также ведет к падению КПД ДВС и сильно увеличивает загрязнение.

IT-гиганты станут операторами технологической революции и снимут с нее сливки

Электрокары выигрывают по экологическим параметрам при производстве электричества зеленым способом. Сегодня снабжение потребителей электроэнергией не оптимизировано идеально. Распространение технологий smart grids, а также увеличение выработки энергии домохозяйствами уменьшит долю расходов на хранение и передачу электричества, что в итоге приведет к росту КПД электродвигателя.

Электрокарам поможет победить и data-революция. Она сформирует новые запросы к хранению, обработке, управлению и интерпретации данных. Решится вопрос мгновенной передачи информации. Для беспилотных автомобилей (кстати, и для технологий AR и VR тоже) критично немедленное получение данных из облака. То есть им нужно беспроводное подключение и обработка видеосигнала без задержек.

На скорости 120 километров в час сегодня можно ожидать задержку соединения до 200 мс. Значит, автомобиль проедет до семи метров, пока обновятся данные. На 200 километрах в час обновления вообще, скорее всего, не случится: обычно мобильное соединение не работает на таких скоростях.

Технология 5G решает именно эту проблему. Но выделять ее особенно не имеет смысла. Она станет инструментом решения локальной технологической задачи.

Беспилотное управление, дополненная и виртуальная реальность, облачное хранение данных — все эти новшества потребуют самого серьезного отношения к вопросу надежности. Нельзя допустить, чтобы автономный автомобиль завис на автобане, облако — не обрабатывало запрос, AR и VR — работали со сбоями.

Решить вопрос надежности смогут только гиганты с огромным опытом в разработке технологических решений и программного обеспечения. А применить технологии на улицах городов разрешат только избранным и только после многолетнего тестирования надежности системы. Подчеркнем еще раз: она должна быть абсолютной.

И в случае с технологичным бизнесом размер действительно имеет значение. Так, Samsung в 2019 году потратила на R&D 16,5 миллиарда долларов и еще 4,4 миллиарда только за I квартал 2020-го. С гигантами вроде Apple, Google или Facebook, с их экосистемами, в которую включены миллионы пользователей, трудно конкурировать.

Их преимущество — десятилетия R&D, накопленный инженерный опыт по резервированию систем и, разумеется, репутация. Все это одновременно и серьезный барьер для входа на рынок новых компаний. Таким образом, сместить IT-гигантов с пьедестала будет очень сложно.

Автор: Владимир Цупров, Управляющий директор по инвестициям ТКБ Инвестмент Партнерс (АО)

Данный материал не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ТКБ Инвестмент Партнерс (АО) не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данном материале.

- Messenger

Свежие записи

Контакты

ТКБ Инвестмент Партнерс

О компании

ТКБ Инвестмент Партнерс (АО) – одна из крупнейших управляющих компаний на российском рынке управления частным и корпоративным капиталом с рейтингом максимальной надежности от ведущего российского рейтингового агентства RAEX («Эксперт РА»).

Источник https://conomy.ru/analysis/articles/462

Источник https://journal.tkbip.ru/2020/10/28/future/

Источник

Источник