Все что нужно знать новичку о стакане в трейдинге

Здравствуйте, коллеги! Я думаю, что вы уже знаете, что трейдеры и инвесторы используют разнообразные инструменты в своей торговле. Часть этих инструментов помогает в достижении положительного результата, а часть только делает видимость какой-то помощи и даже вредит. Каждый же новенький, приходящий на рынок, пытается разобраться с тем, что такое стакан на бирже.

Сегодня разберем этот инструмент, который может по-разному давать пользу трейдеру, но я его использую только для быстрого выставления ордеров для торговых операций. Я убеждена, что любой инвестор, либо трейдер должны иметь общие представления о стакане котировок.

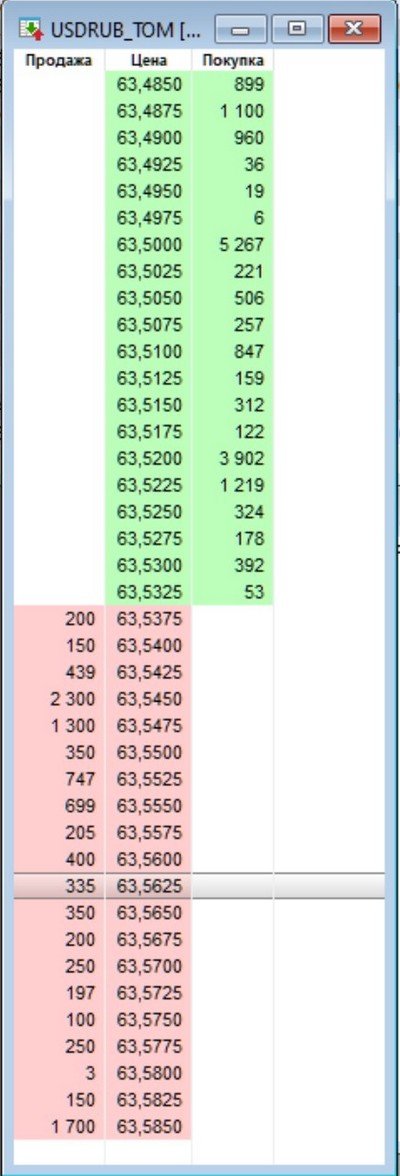

Стакан котировок на бирже в торговом терминале Quik

Стакан котировок на бирже в торговом терминале Quik

Вы можете не знать какие-то технические индикаторы, но принцип работы стакана котировок точно должны знать.

- Назначение биржевого стакана

- Ключевые элементы стакана

- Как взаимодействовать с таблицей котировок

- Заключение

Назначение биржевого стакана

Сам стакан-это всего лишь окно с цифрами. В столбиках окна просто показывают, какой сейчас спрос и предложение вокруг данного инструмента.

Настроить стакан котировок можно в любой торговой программе. Даже в приложениях для инвестирования брокеры стараются внести стакан котировок . Хотя называться может он как угодно, например:

- таблица цен

- ордеров

И даже более интересными названиями некоторые брокеры называют. Так что, будьте готовы к тому, что, если вы торгуете через приложение для смартфона у ВТБ, то стакан котировок будет называться “очередь”.

Важно! Но в любом случае, как бы стакан котировок не назывался, какой бы изощренный вид он не имел бы, в него всегда будут помещать ордера на покупку, либо продажу в виде очереди.

И эти заявки от продавцов и покупателей могут и не пересечься, несмотря на то, что у ликвидных инструментов стакан котировок обновляется каждую секунду. И разница с графиком того же актива в том, что там уже отражена история по встрече продавцов и покупателей. А это уже завершенные сделки!

Цены на графике инструмента и цены в стакане котировок

Цены на графике инструмента и цены в стакане котировок

Я думаю, что данная статья больше должна быть рассчитана на новичков, поэтому углубляться особо в тему не буду. Обычно трейдеры используют стакан котировок, в первую очередь, для анализа ликвидности данного инструмента.

Действительно, достаточно посмотреть на стакан котировок, к примеру в торговом терминале Quik, и станет ясно: ликвидный или неликвидный данный инструмент.

Многие трейдеры, базирующие свои торговые стратегии на объемах, анализируют через стакан объемы торгов для принятия решения в пользу лонга или шорта.

Кстати, я надеюсь, что вы уже знаете, что такое рыночная цена?

Выставление приказа на покупку/продажу по рыночной цене

Выставление приказа на покупку/продажу по рыночной цене

И такая цена не отражается в стакане котировок, ведь она исполняется молниеносно. И в стакане котировок собираются лимитные заявочки. Они ждут своего часа в очереди.

Потому что и продавец и покупатель дают указания своим брокерам в виде приказов на покупку, либо продажу для проведения своих сделок. И цена, закладываемая в эти приказы, отличается от рыночной. Поэтому ордера покупателей и продавцов могут встретиться, а могут не встретиться. Да еще в конце дня поручение снимается. Его трейдеру нужно заново выставлять.

Важно! Поэтому просто так такую заявку в стакан не поставишь-нужно понимать куда и с каким ценовым значением.

Ну, а для продажи или покупки, без выставления в очереди для продавцов и покупателей в стакане, достаточно поставить галочку при выставлении приказа.

Ключевые элементы стакана

Давайте разберемся с внутренним содержанием стакана котировок. Чтобы торговать по лимитным заявкам, надо научиться читать стакан цен на бирже. Рассмотрим, из каких элементов он состоит. Обычно стакан состоит из трех столбцов:

- покупка

- цена

- продажа

Элементы стакана котировок

Элементы стакана котировок

В столбце “Цена” имеется верхняя зона и нижняя. Цены, относящиеся к покупкам, показывают количество заявок и цену покупателя. Цены, относящиеся к продажам, показывают количество заявок и цену продавца.

Ну и соответственно, лучшие силовые значения по спросу и предложению находятся в середине стакана. А на границе между ними имеется некий спред , который так не очевиден. Но его легко посчитать, если произвести разницу между лучшей ценой продавца и лучшей ценой покупателя.

Еще один параметр у стакана котировок под названием “Глубина стакана”.

Это параметр, который показывает количество строк в верхней зоне стакана и количество строк в нижней зоне стакана. По умолчанию у разных брокеров будет этот параметр стоять тоже разный. И скорей всего поменять глубину стакана не получится.

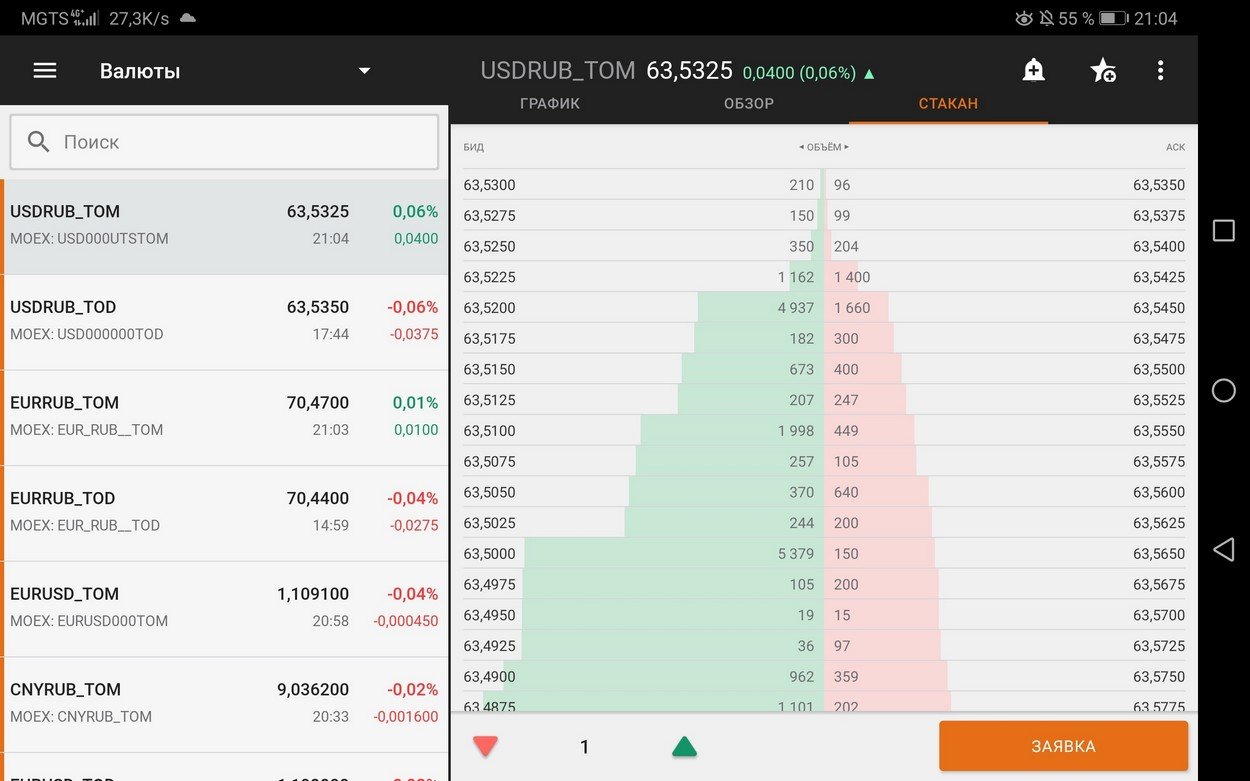

Глубина стаканов брокеров; Финам и ВТБ

Глубина стаканов брокеров; Финам и ВТБ

Как взаимодействовать с таблицей котировок

Например вы, также как и я, торгуете через торговый терминал Quik . И хотите прикупить акции Аэрофлота.

Сейчас в подаче приказов мы разбираться не будем. Если вы еще не знаете как это сделать, то обязательно прочитайте про приказы вот здесь . Но всегда помним, что в ордере мы указываем название актива( в данном случае Аэрофлот), цену по которой хотим купить, и количество (объем).

Ну и на всякий случай напомню вам, что мы, анализируя стакан котировок, будем ставить лимитную заявку.

Стакан котировок Аэрофлота

Стакан котировок Аэрофлота

Сразу можем определить спред у Аэрофлота. он равен 85,74-85,66=0,08

При беглом визуальном наблюдении за стаканом видно, что цифры там постоянно меняются. А если вернуться к нашей задаче по акциям Аэрофлота, то мы хотели прикупить акции. Например, хотим купить 1 акцию. Наилучшее предложение по цене 85,74 рубля за 1 акцию. Если мы подадим приказ на покупку, то и купим по этой цене Аэрофлот.

Но мы хотим приобрести еще более выгодно акцию Аэрофлота,т.е. дешевле. Тогда нам можно выставить приказ на покупку по цене 85,66 рубля за акцию. Тогда она окажется среди 10 заявок, видных в стакане справа. И вместо 10 заявок станет 11 заявок.Но исполняться они будут согласно поступления в очередь. Сначала старые заявки, а потом и моя. Но конечно же, если появится в стакане продавец, готовый продать акции по цене 85,66 рубля.

Экономия с покупки одной акции составит: 85,74-85,66=0,08 рубля. Это вроде мало, но если вы торгуете миллионами рублей, то можно задействовать меньше капитала.

Заключение

Мы разобрали с вами, что такое стакан в трейдинге, да и функционирование стакана котировок, но можно торговать вообще не пользуясь им. Если вы занимаетесь только инвестированием через смартфон, то он вам вообще не понадобится.

Стакан котировок в приложении на смартфон «Тинькофф Инвестиции «

Стакан котировок в приложении на смартфон «Тинькофф Инвестиции «

Если торгуете через стационарные программы, то есть еще несколько вариантов отдавать приказы, даже не видя стакан котировок. Но прежде нужно очень серьезно подойти к вопросу выбора брокера , а потом уже и со стаканом решать: использовать в торговле, либо нет.

А вы пользуетесь стаканом котировок в своей торговле?

Друзья, присоединяйтесь к моим группам в социальных сетях. Недавно я запустила проект «Как разогнать 50 000 рублей до 100 000 рублей в трейдинге.» Такого в интернете нет. Все отчеты я публикую в сетях, а подробные видеоуроки публикую в своей Школе Трейдинга для учеников.

]]>

Биржевой стакан цен — примеры и как его интерпретировать

Что такое стакан цен на фондовой бирже. Какая информация в нём содержится. Стоит ли ориентироваться на неё трейдеру.

1. Что такое биржевой стакан простыми словами

Трейдеров также называют его:

- Глубина рынка (DOM, Depth of Market)

- Книга приказов (Order Book)

- Второй уровень (Level 2)

- Стакан торгового терминала (Open Book)

Традиционно стакан цен представляет из себя таблицу, которая разделена пополам. Снизу лимитные заявки на покупку (биды, bid), а сверху на продажу (аски, ask). Разница между этими ценами называется спредом. Его размер в совокупности с объёмом заявок отражает ликвидность актива (насколько лёгко можно продать быстро большой объём).

Биржевой стакан можно посмотреть в торговых терминалах. Например, так выглядит таблица в Quik (квик).

В мобильных торговых приложения для смартфонах не у всех брокеров можно посмотреть стакан заявок. Например, брокер Finam разработал «Финам Трейд», в котором есть вся информация о лимитных ордерах в режиме реального времени. Вот как это выглядит:

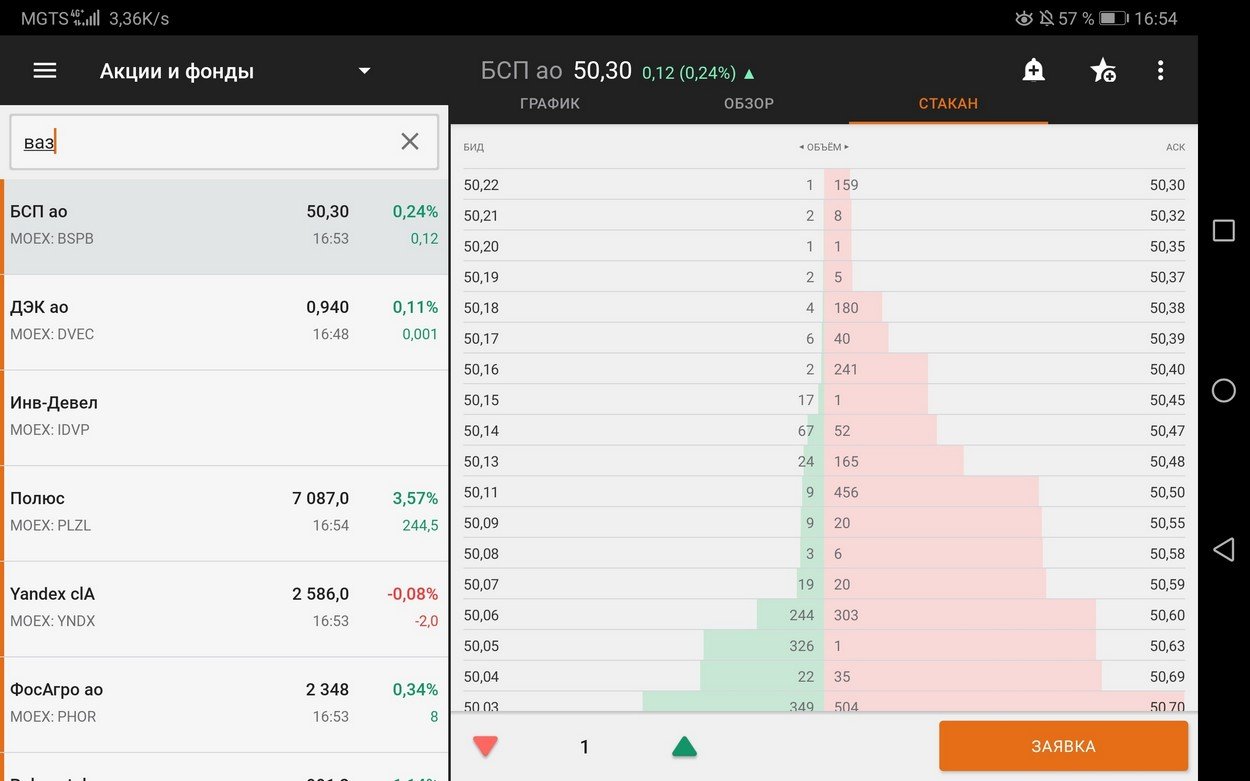

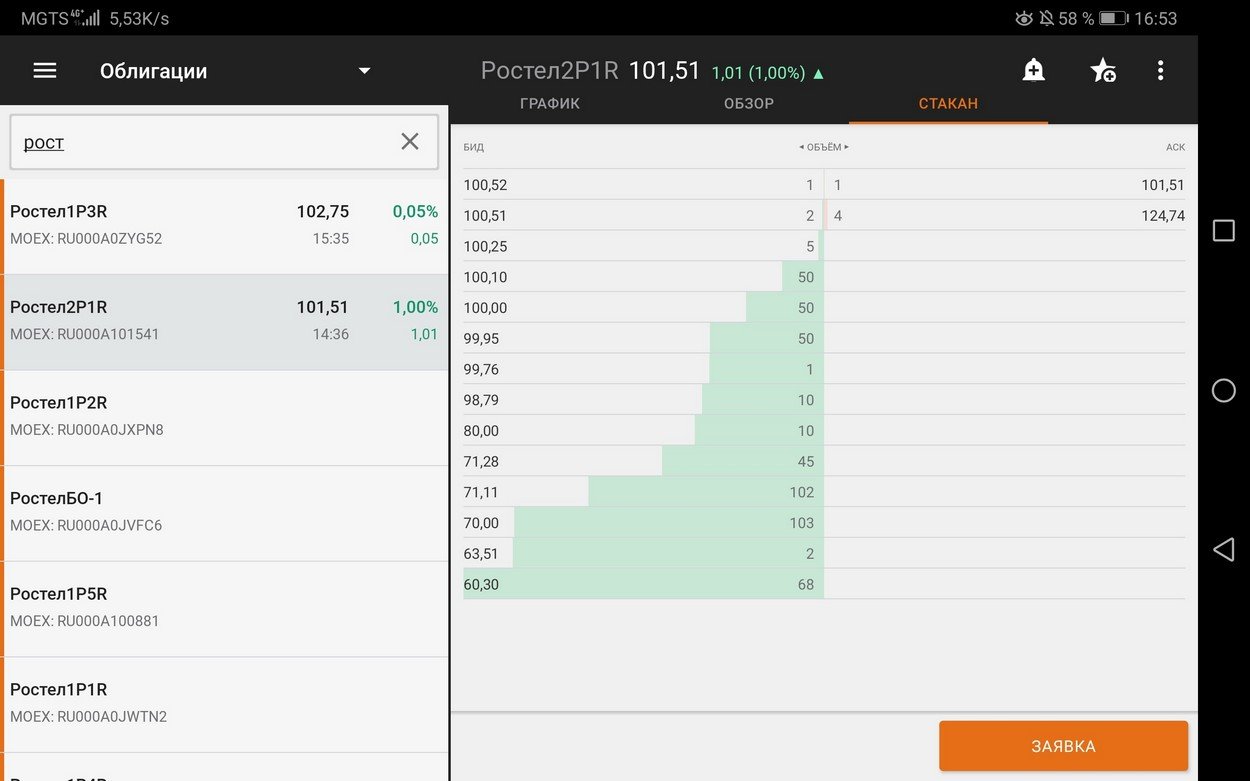

Биржевой стакан может быть и полупустым или же не иметь заявок на покупку и продажу по каким-то инструментам. Это говорит о маленькой заинтересованности трейдеров к нему. Такие активы не ликвидны. Брокеры не дают использование кредитных плеч по ним. Вот как выглядит полупустые таблицы:

2. На каких рынках используются

Фондовая биржа может привлекать компании и брокеров для создания искусственной ликвидности в каких-то финансовых инструментах. В стакане выставляются заявки ниже и выше рыночной цены. Таким образом, по некоторым парам появляется торговый объём и желающие торговать.

Цена изменяется только в результате исполнения рыночных ордеров покупки/продажи. Тем самым постепенно исполняются все заявки в стакане, а цена движется то вверх, то вниз. Если на рынке больше быков, то рынок растёт, если медведей, то падает.

Таким образом проходит торговля на всех доступных финансовых инструментах, которые есть на фондовом рынке:

- Акции

- Облигации

- ETF фонды

- Валюты

- Фьючерсы

- Опционы

- Товары

На криптовалютных биржах также можно найти такие же таблицы:

Есть здесь и возможность посмотреть текущее соотношение сил с помощью гистограммы:

Однако, если речь идет про рынок Форекса, то там нет возможности посмотреть информации о количестве текущих заявок и объёма проходимых сделок. Это международный рынок и Форекс-брокер не сможет при всём желании оперативно обновлять данные из сотен разных источников.

Текущие заявки еще называют английским словом «офферами» (offers)

3. Что ещё следует знать про таблицу цен

Глубиной называется количество видимых строк таблицы цен. У каждого брокера/биржи эти данные могут немного отличаться. В Квике глубина составляет 20 сверху и 20 снизу.

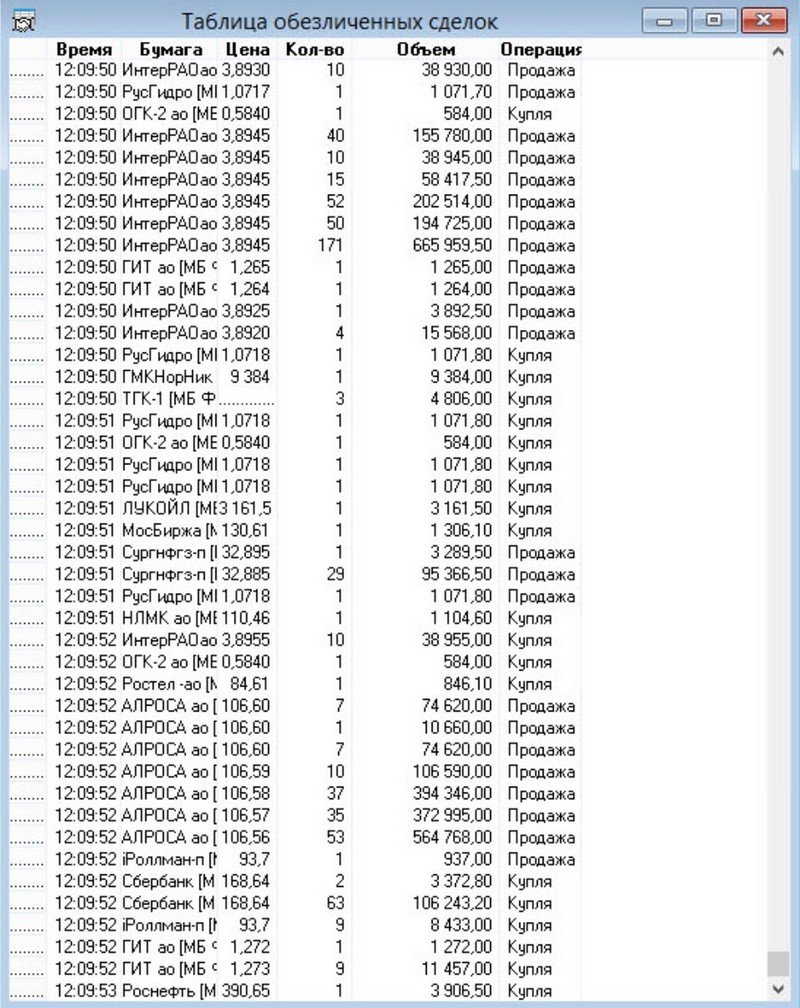

Что такое лента сделок

Лента сделок представляет из себя таблицу с информацией о проходящих сделках. Каждая сделка имеет уникальный номер с указанием времени, цены и объёма. Посмотреть ленту можно в Квике. Называется она «Таблица обезличенных сделок».

Чтобы её добавить нажмите:

Что такое айсберг-заявки

Айсберг-заявки представляют из себя скрытые лимитные ордера. Например, стоит заявка по цене 44,30 с объёмом 50000, а по факту за ней скрывается объём в тысячу раз больше. Мосбиржа позволяет ставить айсберги с соотношением 1 к 100. Но по факту крупные участники торгов могут скрывать большие объёмы используя роботов.

Что такое разреженный стакан

Если в биржевом стакане есть заявки, но некоторые ценовые значения не заполнены, то его называют разряженным. По факту это говорит, что участников торгов на нём не так много. Потому что если бы их было много, то все ценовые уровни бы заполнились.

Одна цена в таблице чаще всего содержит в себе лимитные заявки от многих трейдеров. Если рыночные котировки дойдут до этого уровня, то они будут исполняться в порядке очереди их проставления. Иногда бывает, что большие ордера выдерживают рыночный натиск так и не пробив его, после чего котировка разворачивается. В итоге не все трейдеры сумеют войти/выйти с рынка, поскольку до них просто не дошла очередь на исполнение.

Чаще всего такие крупные объёмы ставят на круглых цифрах: 100,00; 120,00; 200,00 и т.д.

4. Можно ли использовать данные из стакана в трейдинге

Можно ли сделать деньги на трейдинге, используя стакан цен? Главная ценность этой информации в отражении текущего баланса спроса и предложения. Хотя с наличием современных компьютеров это утверждение уже не является столь очевидным. Из-за появления роботов многие сделки можно проводить так быстро, что выставленная заявка даже не будут успевать появляться в стакане.

Выделяют три вида ордеров

- Лимитные (limit order). Мы можем увидеть их в стакане.

- Рыночные (market order). Можем увидеть в ленте.

- Условные (buy, sell stop). Появляются лишь при каком-то условии. Как правило, при достижении какой-то цены.

Из-за условных ордеров создается большая сложность, поскольку мы не в состоянии заранее узнать порядок сил. Возможно какой-то крупный покупатель только и ждет, пока цена опустится, чтобы потом разово все скупить, пока все будут продавать па панике и по стоп-лоссам.

Традиционно в стакане ищутся уровни поддержки и сопротивления. Обычно на них скапливаются крупные объёмы. Развернется или нет рынок — это вопрос сложный. В моменты истинного пробоя уровня, движение настолько сильное, что моментально исполняются крупнейшие заявки.

Скальперы и интрайдей трейдеры активно используют данные стакана. На это уходит весь рабочий день. Кому-то удается превратить свои знания и усилия в неплохую ежедневную прибыль.

Смотрите также видео «Биржевой стакан котировок. Как использовать стакан котировок в торговле на бирже»: