financial-pro.ru

Новости инвестиций и финансов

- Инвестиции

- Кредиты

- Криптовалюта

- Бизнес

financial-pro.ru

Новости инвестиций и финансов

- Инвестиции

- Кредиты

- Криптовалюта

- Бизнес

- Homepage

- Инвестиции

- Задачи по инвестициям с решением

Задачи по инвестициям с решением

Задачи по инвестициям с решением

Ответы на вопросы по заказу заданий по инвестициям:

Ответы на вопросы по заказу заданий по инвестициям:

Сколько стоит помощь?

Сколько стоит помощь?

- Цена зависит от объёма, сложности и срочности. Присылайте любые задания по любым предметам – я изучу и оценю.

Какой срок выполнения?

Какой срок выполнения?

- Мне и моей команде под силу выполнить как срочный заказ, так и сложный заказ. Стандартный срок выполнения – от 1 до 3 дней. Мы всегда стараемся выполнять любые работы и задания раньше срока.

Если требуется доработка, это бесплатно?

Если требуется доработка, это бесплатно?

- Доработка бесплатна. Срок выполнения от 1 до 2 дней.

Могу ли я не платить, если меня не устроит стоимость?

Могу ли я не платить, если меня не устроит стоимость?

- Оценка стоимости бесплатна.

Каким способом можно оплатить?

Каким способом можно оплатить?

- Можно оплатить любым способом: картой Visa / MasterCard, с баланса мобильного, google pay, apple pay, qiwi и т.д.

Какие у вас гарантии?

Какие у вас гарантии?

- Если работу не зачли, и мы не смогли её исправить – верну полную стоимость заказа.

В какое время я вам могу написать и прислать задание на выполнение?

В какое время я вам могу написать и прислать задание на выполнение?

- Присылайте в любое время! Я стараюсь быть всегда онлайн.

Содержание:

Инвестиции (от лат. investire – облачать, одевать) – это вложения капитала в отрасли экономики внутри страны и за ее пределами, осуществление определенных экономических проектов в настоящем с расчетом получить доходы в будущем.

В эпоху феодализма инвеститурой называли ввод вассала во владение феодом и назначение епископов, получавших в управление церковные земли с их населением. Введение в должность сопровождалось церемонией облачения и наделения полномочиями. Инвеститура позволяла инвеститору (инвестору) брать новые территории для получения доступа к их ресурсам, управлять ими и насаждать свою идеологию, которая позволяла увеличивать получаемый с этих территорий доход, но и являлась развивающим фактором.

В широком смысле инвестиции – это денежные средства, имущественные и интеллектуальные ценности государства, юридических и физических лиц, направляемые на создание новых предприятий, расширение, реконструкцию, приобретение акций, активов с целью получения прибыли.

Инвестиционные решения — это решения о текущих затратах с целью получения доходов в будущем. Краткосрочные решения принимаются на относительно короткий период времени (например, от вложения денежных средств до получения прибыли от них пройдет один год). Долгосрочные инвестиционные проекты рассчитаны на более длительный период времени.

В этой главе мы проанализируем обоснованность долгосрочных инвестиционных решений для предприятий, целиком финансируемых за счет акционерного капитала (или выпуск простых акций, или за счет нераспределенной прибыли). Будем считать, что денежные потоки точно определены и нет необходимости делать поправку на риск. Денежные притоки или оттоки происходят в начале или конце каждого периода. Хотя вычисления в этом случае не совсем точны, но для большинства решений они достаточно приемлемы.

Возможно, вас также заинтересует эта ссылка:

Альтернативные издержки по инвестициям

При выработке долгосрочных инвестиционных решений необходимо знать, какую отдачу принесут инвестиции, и сопоставить прибыль от инвестирования в различные проекты.

Тот, кто не любит рисковать, может вложить деньги в безрисковые ценные бумаги (такими считаются особо надежные государственные ценные бумаги), которые будут приносить постоянный доход. Доходность по инвестициям в такие ценные бумаги представляет собой альтернативные издержки по инвестициям, так как инвестированные в особо надежные государственные ценные бумаги средства не могут быть инвестированы еще куда-то.

Альтернативные издержки по инвестициям также называют стоимостью капитала, минимально необходимой нормой прибылиу ставкой дисконтирования и процентной ставкой. Предприятие должно рассматривать только такие инвестиционные проекты, прибыль от которых выше альтернативных издержек по инвестициям.

При рассмотрении инвестиционных проектов мы должны решить, будет ли инвестирование капитала более прибыльным, чем простое помещение средств в безрисковые ценные бумаги или в банк под проценты при данной банковской процентной ставке. Кроме того, необходимо выбрать тот инвестиционный проект, который принесет максимальную выгоду.

Возможно, вас также заинтересует эта ссылка:

Метод чистой приведенной стоимости

В методе чистой приведенной стоимости учитывается временная стоимость денег.

Предположим, что нам известен будущий денежный поток и его распределение по времени. Дисконтируем денежные потоки до их текущей стоимости (на нулевой момент времени, то есть на начало реализации проекта), используя минимально необходимую норму прибыли. Суммировав полученные результаты, найдем чистую приведенную стоимость (NPV) проекта.

Если полученное значение положительно, то реализация инвестиционного проекта более выгодна, чем помещение средств в безрисковые ценные бумаги. Если полученное значение отрицательно, то реализация инвестиционного проекта менее выгодна, чем помещение средств в безрисковые ценные бумаги. Нулевое значение чистой приведенной стоимости говорит о том, что предприятию безразлично, принять проект или отвергнуть его.

При принятии решений по инвестициям при оценке потоков денежных средств в них не включается амортизация, так как она не является расходом в форме наличных денежных средств. Затраты капитала на амортизируемые активы учитываются как расход наличных денежных средств в начале реализации инвестиционного проекта. Амортизационные отчисления — это просто метод бухгалтерского учета для соответствующего распределения вложений в активы по анализируемым отчетным периодам. Любое включение амортизационных отчислений в потоки денежных средств приводит к повторному счету.

Метод чистой приведенной стоимости особенно полезен, когда необходимо выбрать один из нескольких возможных инвестиционных проектов, имеющих различные размеры требуемых инвестиций, различную продолжительность реализации, различные денежные доходы.

Мы определяем чистую приведенную стоимость каждого инвестиционного проекта на основе альтернативных издержек по инвестициям. Положительность чистой приведенной стоимости говорит о прибыльности инвестиций. Затем выбираем, в рамках какого инвестиционного проекта положительная чистая приведенная стоимость наибольшая, так как именно это при прочих равных условиях и является индикатором самого рентабельного проекта.

Возможно, вас также заинтересует эта ссылка:

Задача 1 (44)

Предприятие анализирует два инвестиционных проекта в 2 млн. руб. Оценка чистых денежных поступлений приведена в таблице.

- Решение:

Альтернативные издержки по инвестициям равны 12%. Определим чистую приведенную стоимость каждого проекта.

Чистая приведенная стоимость проекта  равна:

равна:

Чистая приведенная стоимость проекта  равна:

равна:

Так как  то проект

то проект  предпочтительнее.

предпочтительнее.

Положительная чистая приведенная стоимость инвестиций свидетельствует об увеличении рыночной стоимости средств акционеров, которое должно произойти, когда на фондовой бирже станет известно о принятии данного проекта. Она также показывает потенциальное увеличение текущего потребления для владельцев обыкновенных акций, которое возможно благодаря реализации проекта после возвращения использованных средств.

Возможно, вас также заинтересует эта ссылка:

Задача 2

Предприятие анализирует два инвестиционных проекта в 2,5 млн. руб. Оценка чистых денежных поступлений приведена в таблице.

- Решение:

Альтернативные издержки по инвестициям равны 11%.

Определить чистую приведенную стоимость каждого проекта. Какой проект предпочтительнее? Замечание. Мастер функций  пакета Excel содержит финансовую функцию ЧПС, которая возвращает величину чистой приведенной стоимости инвестиций, используя ставку дисконтирования, а также стоимости будущих выплат (отрицательные значения) и поступлений (положительные значения).

пакета Excel содержит финансовую функцию ЧПС, которая возвращает величину чистой приведенной стоимости инвестиций, используя ставку дисконтирования, а также стоимости будущих выплат (отрицательные значения) и поступлений (положительные значения).

Появляется диалоговое окно, которое нужно заполнить. Ставка — это альтернативны издержки по инвестициям. Значения — это выплаты (со знаком «-») и поступления (со знаком «+»). ОК.

Появляется диалоговое окно, которое нужно заполнить. Ставка — это альтернативны издержки по инвестициям. Значения — это выплаты (со знаком «-») и поступления (со знаком «+»). ОК.

В примере 44 для проекта

(из-за ошибок округления этот результат отличается от результата примера 44) и для проекта

(из-за ошибок округления этот результат отличается от результата примера 44) и для проекта

Возможно, вас также заинтересует эта ссылка:

Метод внутренней нормы доходности

В методе внутренней нормы доходности учитывается временная стоимость денег.

Внутренняя норма доходности (дисконтированная норма прибыли)

— это ставка дисконтирования, при которой чистая приведенная стоимость инвестиций равна нулю.

Значение внутренней нормы доходности можно найти приближенно методом линейной интерполяции. Подбираем значение ставки дисконтирования  при которой чистая приведенная стоимость инвестиций

при которой чистая приведенная стоимость инвестиций  Подбираем значение ставки дисконтирования

Подбираем значение ставки дисконтирования  при которой чистая приведенная стоимость инвестиций

при которой чистая приведенная стоимость инвестиций  Тогда внутренняя норма доходности

Тогда внутренняя норма доходности

Задача 3

Определим внутреннюю норму доходности инвестиционного проекта  из примера 44.

из примера 44.

- Решение:

Чистая приведенная стоимость проекта  при ставке дисконтирования

при ставке дисконтирования  равна:

равна:

При  чистая приведенная стоимость

чистая приведенная стоимость

При  чистая приведенная стоимость

чистая приведенная стоимость

Тогда внутренняя норма доходности  равна:

равна:

Задача 4

Определить внутреннюю норму доходности инвестиционного проекта  из задачи 44.

из задачи 44.

- Решение:

Замечание. Мастер функций  пакета Excel содержит финансовую функцию

пакета Excel содержит финансовую функцию  которая возвращает значение внутренней нормы доходности для потока денежных средств. Значение функции вычисляется путем итерации и может давать нулевое значение или несколько значений. Если последовательные результаты функции

которая возвращает значение внутренней нормы доходности для потока денежных средств. Значение функции вычисляется путем итерации и может давать нулевое значение или несколько значений. Если последовательные результаты функции  не сходятся с точностью 0,0000001 после 20 итераций, то

не сходятся с точностью 0,0000001 после 20 итераций, то  возвращает сообщение об ошибке #число!.

возвращает сообщение об ошибке #число!.

Появляется диалоговое окно, которое нужно заполнить. В графе Предположение указывается предполагаемая величина процентной ставки (если значение не указано, то по умолчанию оно равно 10%). ОК. В примере

Появляется диалоговое окно, которое нужно заполнить. В графе Предположение указывается предполагаемая величина процентной ставки (если значение не указано, то по умолчанию оно равно 10%). ОК. В примере

Для определения целесообразности реализации инвестиционного проекта нужно сопоставить внутреннюю норму доходности с альтернативными издержками по инвестициям, или с принятой на данном предприятии минимальной нормой прибыли на инвестиции.

Сравнение методов чистой приведенной стоимости и внутренней нормы доходности

Во многих ситуациях метод внутренней нормы доходности склоняется к тому же решению, что и метод чистой приведенной стоимости. Но бывают ситуации, когда метод внутренней нормы доходности приводит к ошибочным решениям.

При анализе взаимоисключающих проектов (принятие одного из них исключает принятие другого) рекомендуется метод чистой приведенной стоимости.

- В методе внутренней нормы доходности подразумевается, что все поступления от инвестиционного проекта реинвестируются по собственно проектной норме доходности. Но это не обязательно фактическая альтернативная стоимость капитала.

- В методе внутренней нормы доходности результат показывается в виде процентной ставки, а не абсолютного денежного значения. Поэтому этот метод отдаст предпочтение инвестированию 10 тыс. руб. под 100%, а не инвестированию 200 млн. руб. под 20%.

В нестандартных денежных потоках (выплаты и поступления чередуются) возможно получение нескольких значений внутренней нормы доходности.

С учетом вышеперечисленного инвестиционные проекты нужно оценивать на основе чистой приведенной стоимости.

Метод окупаемости

Достоинство метода окупаемости — его простота. На практике этот метод применяется довольно часто, хотя при этом не учитывается временная стоимость денег.

Нужно определить период окупаемостиу который показывает, сколько времени понадобится для того, чтобы инвестиционный проект окупил первоначально инвестированную сумму (то есть до превышения наличным доходом первоначальных инвестиций). Чем короче период окупаемости, тем инвестиционный проект лучше.

Задача 5

Определим период окупаемости каждого инвестиционного проекта в примере 44.

- Решение:

В проекте  для окупаемости первоначальных инвестиций в сумме 2 млн. руб. необходимо поступление 0,9 млн. руб. в первый год и (2 – 0,9) – 1,1 млн. руб. (из 1,6 млн. руб.) во второй год. Поэтому период окупаемости проекта

для окупаемости первоначальных инвестиций в сумме 2 млн. руб. необходимо поступление 0,9 млн. руб. в первый год и (2 – 0,9) – 1,1 млн. руб. (из 1,6 млн. руб.) во второй год. Поэтому период окупаемости проекта  равен 1 + 1,1/1,6 * 1,7 лет.

равен 1 + 1,1/1,6 * 1,7 лет.

В проекте  для окупаемости первоначальных инвестиций в сумме 2 млн. руб. необходимо поступление 0,8 млн. руб. в первый год, 1,1 млн. руб. во второй год и 2 – (0,8 + 1,1) — 0,1 млн. руб. (из 0,6 млн. руб.) в третий год. Поэтому период окупаемости проекта

для окупаемости первоначальных инвестиций в сумме 2 млн. руб. необходимо поступление 0,8 млн. руб. в первый год, 1,1 млн. руб. во второй год и 2 – (0,8 + 1,1) — 0,1 млн. руб. (из 0,6 млн. руб.) в третий год. Поэтому период окупаемости проекта  равен 1 + 1 + + 0,1/0,6 = 2,2 лет.

равен 1 + 1 + + 0,1/0,6 = 2,2 лет.

Так как  то проект

то проект  предпочтительнее.

предпочтительнее.

Задача 6

Определить период окупаемости каждого инвестиционного проекта в задаче 44.

- Решение:

Недостатки метода окупаемости:

1) не учитываются потоки денежных средств после завершения срока окупаемости;

2) не учитывается временная разница поступлений денежных средств (поэтому возможно одобрение инвестиционного проекта с отрицательной чистой приведенной стоимостью).

Учитывая приведенные недостатки, применение метода окупаемости не обязательно приведет к максимизации рыночной цены обыкновенных акций.

Одна из модификаций метода окупаемости — дисконтированный метод расчета периода окупаемости, когда все потоки денежных средств дисконтированы до их приведенной стоимости, а период окупаемости определяется на основании дисконтированных потоков.

Дисконтированный метод расчета периода окупаемости также не учитывает все потоки денежных средств после завершения срока окупаемости. Но из-за того, что в дисконтированном методе расчета периода окупаемости полученная величина периода окупаемости больше, чем в методе окупаемости, исключается меньшее количество денежных потоков. Поэтому переход от метода окупаемости к дисконтированному методу расчета периода окупаемости — это шаг в правильном направлении.

На практике метод окупаемости очень часто используется для грубой оценки инвестиционных проектов.

Учетный коэффициент окупаемости инвестиций

В этом методе не учитывается временная стоимость денег. Для расчетов используются данные о прибыли, а не о поступлениях денежных средств.

Учетный коэффициент окупаемости инвестиций (прибыль на инвестированный капитал, прибыль на используемый капитал) вычисляется по следующей формуле:

Средняя стоимость инвестиций зависит от метода начисления износа. При равномерном начисления износа средняя стоимость инвестиций вычисляется по следующей формуле:

Средняя стоимость инвестиций зависит от метода начисления износа. При равномерном начисления износа средняя стоимость инвестиций вычисляется по следующей формуле:

Задача 7

Пусть в примере 44 остаточная стоимость каждого проекта равна нулю. Определим их учетные коэффициенты окупаемости инвестиций.

- Решение:

Для проекта  среднегодовая прибыль = (суммарные доходы – первоначальные инвестиции)/(срок реализации проекта) =

среднегодовая прибыль = (суммарные доходы – первоначальные инвестиции)/(срок реализации проекта) =  а учетный коэффициент окупаемости инвестиций = (среднегодовая прибыль)/(средняя стоимость инвестиций) =

а учетный коэффициент окупаемости инвестиций = (среднегодовая прибыль)/(средняя стоимость инвестиций) =

Для проекта  среднегодовая прибыль = (суммарные доходы – первоначальные инвестиции)/(срок реализации проекта)

среднегодовая прибыль = (суммарные доходы – первоначальные инвестиции)/(срок реализации проекта)  а учетный коэффициент окупаемости инвестиций – (среднегодовая прибыль)/(средняя стоимость инвестиций)

а учетный коэффициент окупаемости инвестиций – (среднегодовая прибыль)/(средняя стоимость инвестиций)

Задача 8

Пусть в задаче 44 остаточная стоимость каждого проекта равна нулю. Определить их учетные коэффициенты окупаемости инвестиций.

- Решение:

Как и период окупаемости, учетный коэффициент окупаемости инвестиций имеет свои недостатки. Он использует балансовую прибыль (а не денежные потоки) в качестве оценки прибыльности проектов. Существует множество путей вычисления балансовой прибыли, что дает возможность манипулировать учетным коэффициентом окупаемости инвестиций. Несоответствия в вычислении прибыли приводят к существенно различающимся значениям учетного коэффициента окупаемости инвестиций.

- Балансовая прибыль страдает от таких «искажений», как затраты на амортизацию, прибыли или убытки от продажи основных активов, которые не являются настоящими денежными потоками, и поэтому не оказывают влияния на благосостояние акционеров.

Применение средних величин искажает относящуюся к делу информацию о сроках получения дохода.

Первоначальные инвестиции и остаточная стоимость усреднены для отражения стоимости активов, связанных между собой в течение всего срока реализации инвестиционного проекта. Наблюдается парадокс остаточной стоимости: чем больше остаточная стоимость, тем меньше учетный коэффициент окупаемости инвестиций. Это может привести к принятию неправильного решения.

Хотя применение учетного коэффициента окупаемости инвестиций иногда приводит к принятию ошибочных инвестиционных решений, на практике он очень часто используется для обоснования инвестиционных проектов. Возможно, это связано с тем, что лица, принимающие решения, часто предпочитают анализировать инвестиции через прибыль, так как деятельность самих менеджеров часто оценивается именно по этому критерию.

Возможно, вас также заинтересует эта ссылка:

Присылайте задания в любое время дня и ночи в

Все авторские права на размещённые материалы сохранены за правообладателями этих материалов. Любое коммерческое и другое использование кроме предварительного ознакомления запрещено. Публикация и распространение размещённых материалов не преследует за собой коммерческой и любой другой выгоды. Публикации являются рекламой бумажных изданий этих документов. Преподаватели сайта проводят работу по подбору, обработке и структурированию материала по предложенной заказчиком теме. Результат данной работы не является готовым научным трудом, но может служить источником для его написания. Сопровождение и консультация студентов очников и заочников по вопросам обучения. Услуги предназначены в первую очередь для справки и помощи, чтобы облегчить образовательное путешествие.

В случае копирования материалов, указание web-ссылки на сайт natalibrilenova.ru обязательно.

© 2006—2020 «Брильёнова Наталья Валерьевна» Официальный сайт

Относительные коэффициенты доходности

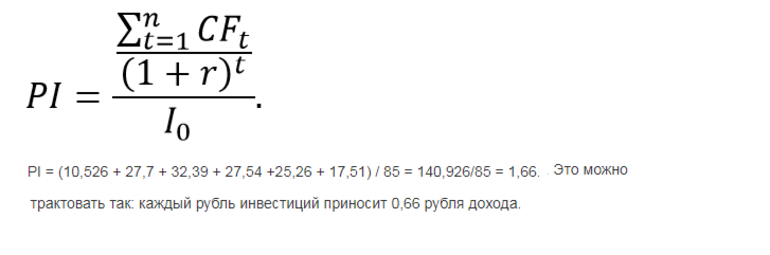

Первым показателем станет индекс доходности по каждой единице на сегодня:

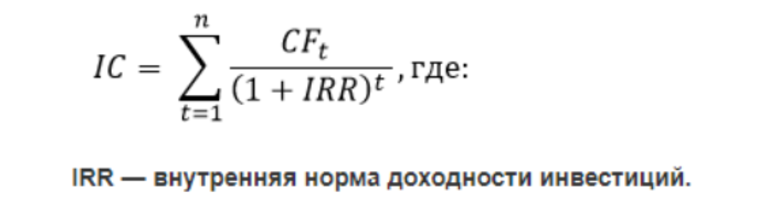

Для расчёта ВНД применяется следующая формула:

После детального изучения формулы будет ясно, что пример IRR представляет собой одновременно среднюю и предельную норму, ниже которой по доходности опускаться нельзя. Именно поэтому она чаще всего сравнивается с барьерами для конкретного инвестиционного бизнес-плана. В результате можно принять верное решение об инвестиционной целесообразности текущего проекта. В примере, когда IRR меньше либо равно ставке % дисконта финпотоков, вложений ждать не стоит.

Так как в настоящем примере Κф эффективности инвестиций рассчитывается по всему сроку жизни оборудования, то следует использовать формулу ARR = CF cr /(I 0 + I f)/2. В ней I f является ликвидационной стоимостью проекта. Таким образом, AMR = 44,7%.

Скачав и изучив образец примера инвестиционный проекта, можно на его основе составить собственный. Применение при расчёте коэффициентов оценки инвестиционных идей позволяет найти максимально выгодный объект для вложений. Однако следует помнить, что, кроме внешних факторов, на оценку проекта серьёзное влияние оказывают и внутренние. В первую очередь речь идёт о примере высокой сложности точного определения будущих доходов. Но при этом есть возможность, благодаря простоте расчётов, уже на ранних этапах исключить самые нерентабельные инвестиционные концепции.

А вам доводилось делать расчеты для инвестиционных проектов?

Практикум по курсу «инвестиции» УчебноЕ пособие

1 чел. помогло.

1 чел. помогло.

Задача 1

Коммерческая организация приняла решение инвестировать на пятилетний срок (n) свободные денежные средства в размере (PV) тыс. руб. Имеются два альтернативных варианта вложений. По первому варианту средства вносятся на депозитный счет банка с ежегодным начислением сложных процентов (k1) по ставке r1. По второму варианту средства передаются юридическому лицу в качестве ссуды, при этом на полученную сумму два раза в год (k2) начисляются проценты в размере r2.

Требуется определить наилучший вариант вложения денежных средств, не учитывая уровень риска.

Методические указания по решению задачи. При разработке оптимальных финансовых решений в конкретных ситуациях требуется оценить будущую стоимость инвестированных денежных средств. Оценка будущей стоимости денежных вложений. инвестированных на срок более одного периода, зависит от того, какой процент (простой или сложный) будет применяться в расчетах. При использовании простого процента инвестор будет получать доход (наращивать капитал) только с суммы начальных инвестиций в течение всего срока реализации проекта. При использовании сложного процента полученный доход (проценты, дивиденды и пр.) периодически добавляется к сумме начальной инвестиции, и процент за следующий период начисляется на сумму инвестиций с учетом предыдущих процентов.

Нахождение будущей стоимости денежных средств по истечении n-го периода (FV, тыс. р.) и при известном значении темпа их прироста осуществляется по формуле сложных процентов:

где PV – сумма денежных средств, предназначенная для инвестирования, руб.

r – ставка процента (темп прироста денежных средств), %

n – число периодов, лет

k – количество начислений процентов в периоде.

^ Пример решения (вариант 0)

^ Вывод: предпочтительнее первый вариант, т. к. при равной сумме и одинаковом сроке вложений инвестор получит больший доход.

Коммерческая организация от реализации инвестиционных проектов получит доход в размере (FV) тыс. р. Срок реализации инвестиционного проекта А (n1) лет, при процентной ставке равной (r1) % и периодом начисления (k1). Срок реализации инвестиционного проекта Б (n2) лет, при процентной ставке равной (r2) % и периодом начисления (k2).

Требуется определить наилучший вариант вложения денежных средств, не учитывая уровень риска.

Окончание табл. 5

| Проект Б | Срок реализации инвестиционного проекта (n2), лет | 5 | 7 | 5 | 7 | 4 | 6 | 3 | 3 | 4 | 5 |

| Процентная ставка (r2), % | 9 | 14 | 14 | 15 | 12 | 10 | 9 | 14 | 10 | 12 | |

| Период начисления процентов, раз в год (k2). | 4 | 2 | 1 | 1 | 2 | 1 | 4 | 4 | 2 | 4 |

Методические указания по решению задачи. В финансовых расчетах часто возникает потребность в оценке текущей стоимости будущих денежных потоков. Целью данной процедуры является определение ценности будущих поступлений от реализации того или иного инвестиционного проекта с позиции текущего момента. Показатель текущей стоимости рассчитывается по формуле:

где отношение называется коэффициентом дисконтирования.

Стандартные значения коэффициентов дисконтирования представлены в приложении. Формула расчета текущей стоимости уравнивает с точки зрения инвестора ценность денежных средств сегодня и ожидаемого к получению денежного потока в будущем.

^ Пример решения (вариант 0)

Вывод: предпочтительнее второй вариант, т. к. для накопления одинаковой суммы средств в будущем потребуется меньший объем вложений.

Провести оценку инвестиционных рисков путем расчета среднеквадратического отклонения и коэффициента вариации. Выбрать наиболее приемлемый проект и обосновать свое решение.

Методические указания по решению задачи с примером

(вариант 0)

Провести оценку инвестиционных рисков возможно путем:

- расчета среднеквадратического отклонения;

- расчета коэффициента вариации;

- расчета -коэффициента;

- экспертным методом.

Механизм оценки инвестиционного риска на основе

среднеквадратического отклонения

Из двух сравниваемых проектов более рискованным считается тот, у которого больше среднеквадратическое отклонение (σ).

- Найдем сумму ожидаемых доходов (ξср) по каждому проекту в целом

ξср (A) = 600*0,25+500*0,50+200*0,25 = 150+250+50 = 450 руб.

ξср (Б) = 800*0,20+450*0,60+100*0,20 = 150+270+20 = 450 руб.

Вывод: проекты имеют одинаковую доходность.

- Рассчитаем среднеквадратическое отклонение (σ) для каждого проекта

σ А = 150 σ Б = 221 σ А ≤ σ Б

Вывод: проект Б более рискованный, чем проект А.

^ Механизм оценки инвестиционного риска на основе

коэффициента вариации

Коэффициент вариации (γ) позволяет определить уровень риска, если показатели среднеожидаемых доходов (ξср) отличаются. Или в случае, когда по доходности (ξср) предпочтительнее один проект, а по уровню риска (σ) – другой.

Предпочтение отдается тому проекту, у которого коэффициент вариации наименьший, т. е. на одну единицу дохода приходится меньше риска. Коэффициент вариации (γ) рассчитывается по формуле:

Вывод: наименьшее значение коэффициента вариации наблюдается у проекта А, т. к. на одну единицу дохода приходится меньше риска. Следовательно, данный проект менее рисковый.

Необходимо провести экономическую оценку инвестиционных проектов и выбрать наиболее приемлемый проект.

Для экономической оценки следует рассчитать:

- Простую норму прибыли;

- Срок окупаемости без учета временной стоимости денег;

- Чистую текущую стоимость;

- Индекс рентабельности;

- Срок окупаемости с учетом временной стоимости денег;

- Внутреннюю норму прибыли (графическим способом и методом итерации);

- Определить значение точки Фишера.

Варианты

Методические указания по решению задачи. Для решения задачи следует воспользоваться следующим алгоритмом.

^ 1. Простая норма прибыли (ROI — return on investments) рассчитывается как отношение чистой прибыли (Pi) за один период времени (обычно за год) к общему объему инвестиционных затрат.

Экономический смысл простой нормы прибыли заключается в оценке того, какая часть инвестиционных затрат возмещается в виде прибыли в течение одного интервала планирования. При сравнении расчетной величины простой нормы прибыли с минимальным или средним уровнем доходности инвестор может сделать предварительные выводы о целесообразности данной инвестиции, а также о том, следует ли дальше продолжать проведение анализа инвестиционного проекта.

^ 2. Период окупаемости (РР – payback period) — срок, который потребуется для возмещения суммы первоначальных инвестиций.

Алгоритм расчета периода окупаемости без учета временной стоимости денег зависит от равномерности распределения прогнозируемых доходов от инвестиций. Если доход распределен по годам равномерно, то период окупаемости рассчитывается делением единовременных затрат на величину годового дохода, обусловленного ими.

Если доход распределен неравномерно, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиции будут покрываться. Общая формула расчета показателя РР имеет вид:

РР = min n , при котором . (16)

^ 3. Чистая текущая стоимость (NPV – Net Present Value) – значение чистого потока денежных средств за время жизни проекта, приведенное в сопоставимый вид в соответствии с фактором времени.

Если инвестиции осуществляются только в нулевом периоде, то чистая текущая стоимость рассчитывается по формуле:

где I0 – инвестиции в нулевом периоде;

Рi — денежные поступления в текущем периоде;

r — норма процента;

n — продолжительность жизни проекта.

Если инвестиции осуществляются в течение всего срока реализации проекта, то чистая текущая стоимость рассчитывается по формуле:

где Ii — инвестиции в текущем периоде.

Если NPV > 0, то проект является прибыльным,

NPV ^ 4. Рентабельность инвестиций (РI – profitability index) характеризует уровень доходов на единицу затрат. Чем больше значение этого показателя, тем выше отдача каждого рубля, инвестированного в данный проект. Если два инвестиционных проекта имеют приблизительно одинаковые значения NPV, но — разные объемы требуемых инвестиций, то выгоднее будет тот проект, у которою будет большее значение PI.

Если инвестиции осуществляются только в нулевом периоде, то рентабельность инвестиций рассчитывается по формуле:

Если инвестиции осуществляются в течение всего срока реализации проекта, то рентабельность инвестиций рассчитывается по формуле:

Если PI > 1, то проект следует принять,

PI ^ 5. Период окупаемости с учетом временной стоимости денег (DPP). При вычислении этого показателя суммируются дисконтированные денежные поступления для определения того года, в котором они превзойдут сумму инвестиций.

Если инвестиции осуществляются только в нулевом периоде, то формула расчета дисконтированного срока окупаемости имеет следующий вид:

DPP = min n, при котором . (21)

Если инвестиции осуществляются в течение всего срока реализации проекта, то расчет дисконтированного срока окупаемости осуществляется по формуле:

DPP = min n, при котором . (22)

Cрок окупаемости с учетом временной стоимости денег увеличивается, т. е. всегда DPP > РР. Иными словами, проект, приемлемый по показателю PP, может оказаться неприемлемым по показателю DPP.

^ 6. Внутренняя норма прибыли (IRR – internal rate of return) или внутренний коэффициент окупаемости инвестиций, представляет собой уровень окупаемости средств, направленных на цели инвестирования.

IRR — такое значение процентной ставки (r), при котором NVP=0.

IRR определяет максимально возможную плату за заемные ресурсы, привлекаемых для реализации инвестиционного проекта.

Данный показатель является пороговым значением по уровню окупаемости и риска проекта. Его сравнивают с заданным барьерным коэффициентом (HR — hurdle rate).

Внутреннюю норму прибыли можно найти графически или воспользоваться методом итерации:

1. Графический способ

Строится график в системе координат «r — NPV». Точка пересечения с осью абсцисс (r) является внутренней нормой прибыли проекта.

2. Метод итерации

Сначала определяются значения NPV при изменении процентной ставки по проекту с шагом 5 или 10 процентных пунктов. Нужно выбрать такое значение процентной ставки (r), при котором NPV меняет свое значение с «+» на «-». Например:

| r, % | 5 | 10 | 15 | 20 |

| NPV, руб. | 20,3 | 10,1 | 2,4 | -3,3 |

Далее, для определения значения внутренней нормы прибыли следует воспользоваться формулой:

где r1 и r2 – ближайшие друг к другу значения процентной ставки (значения коэффициента дисконтирования), удовлетворяющие условиям (изменение знака NPV с «+» на «-»);

NPV(r1) – значение чистой текущей стоимости при процентной ставке r1;

NPV(r2) – значение чистой текущей стоимости при процентной ставке r2.

Наиболее точное значение IRR достигается в случае, когда длина интервала минимальна (равна 1 %).

^ 7. Точка пересечения кривых на графике зависимости называется точкой Фишера. Точка Фишера показывает значение коэффициента дисконтирования, при котором оба проекта имеют одинаковое значение NPV. Если точка Фишера находится в первом квадранте, то она позволяет определить промежутки, на которых выгоднее тот или иной проект.

^ Пример решения (вариант 0). Необходимо провести экономическую оценку инвестиционных проектов и выбрать наиболее приемлемый проект.

Значения

1. Для расчета простой нормы прибыли воспользуемся следующей формулой: ROI=Pi/I, где ROI – простая норма прибыли, равная отношению чистой прибыли (Pi) за один инвестиционный период времени к общему объему инвестиционных затрат (I).

ROIБ > ROIА , следовательно проект Б предпочтительнее.

2. Для расчета срока окупаемости необходимо рассчитать отношение суммы единовременных затрат на инвестиционный проект к величине годового дохода.

Период окупаемости по проекту А составит около 2 лет и 10 месяцев, а по проекту Б – приблизительно 2 года и 9 месяцев.

PPБ NPVА , следовательно проект Б предпочтительнее.

4. Рентабельность характеризует уровень доходов на единицу затрат. По условиям нашей задачи, инвестиции осуществляются только в нулевом периоде, поэтому индекс рентабельности рассчитывается по формуле:

Чем выше этот показатель, тем выше отдача от инвестиций. Проект следует принимать, только если этот показатель выше единицы, в противном случае он должен быть отвергнут так как не принесет прибыли.

PIБ > PIА , следовательно проект Б предпочтительнее.

5. Рассчитаем срок окупаемости с учетом временной стоимости денег. Для расчета этого показателя необходимо суммировать денежные поступления с учетом ставки дисконтирования. Поскольку инвестиции осуществляются только в нулевом периоде, то формула расчета дисконтированного срока окупаемости имеет следующий вид:

DPP = min n, при котором .

Для расчета этого показателя построим таблицу 9, которая отражала бы поступления денежных средств в отдельности по каждому году с учетом ставки дисконтирования.

Вычисления ^ NPV при различных значениях r показывают, что IRRA находится на промежутке от 20 % до 25 %.

Для определения точного значения внутренней нормы прибыли воспользуемся формулой (23), где для проекта А: r1 = 20 %, NPV(r1) = 9300 руб., r2 = 25 %, NPV(r2) = — 11700 руб.

Следовательно IRRA = 22,214 %.

^ Расчеты NPV по проекту Б

Вычисления ^ NPV при различных значениях r показывают, что IRRБ находится на промежутке от 20 % до 25 %.

Для определения точного значения внутренней нормы прибыли воспользуемся формулой (23), где для проекта Б: r1 = 20 %, NPV(r1) = 14350 руб., r2 = 25 %, NPV(r2) = — 5150 руб.

Следовательно IRRБ = 23,679 %.

- Из графика 2 видно, что для проектов А и Б точка Фишера соответствует r = 7,9 % и NPV = 80000 руб.

Рис. 1. Зависимость NPV от ставки процента для проектов А и Б

при заданных условиях задачи, т. е. при r=10 %, проект Б предпочтительнее проекта А по всем показателям. У него выше доходность, рентабельность, больше внутренняя норма прибыли и меньше срок окупаемости (см.табл.11).

Обобщенные выводы по задаче № 4

| Показатели | Значения | |

| Проект А | Проект Б | |

| Простая норма прибыли (ROI) | 0,35 | 0,36 |

| Срок окупаемости без учета временной стоимости денег (PP), лет | 2,85 | 2,76 |

| Чистая текущая прибыль (NPV), руб. | 65 300 | 66350 |

| Индекс рентабельности (PI) | 1,3267 | 1,3688 |

| Срок окупаемости с учетом временной стоимости денег (DPP), лет | 3,54 | 3,43 |

| Внутренняя норма прибыли (IRR), % | 22,214 | 23,679 |

| Значение точки Фишера | (7,9 %; 80000 руб.) | |

Однако, исследуя графики проектов, можно также сделать выводы:

— на промежутке для r (0; 7,9) предпочтительнее проект А;

— на промежутке для r (7,9; 23,679) предпочтительнее проект Б;

— на промежутке для r (23,679; ∞) оба проекта будут убыточны.

Занятие 8. Контрольная работа №1

Контрольная работа состоит из трех составляющих:

- Написание комплексного теста из вопросов по рассмотренным темам.

- Решение задач.

- Письменный ответ на один теоретический вопрос (в пределах 2-3 абзацев).

На контрольной работе можно воспользоваться формулами.

https://financial-pro.ru/investicii/zadachi-po-investiciyam-s-resheniem/