Управление инвестициями

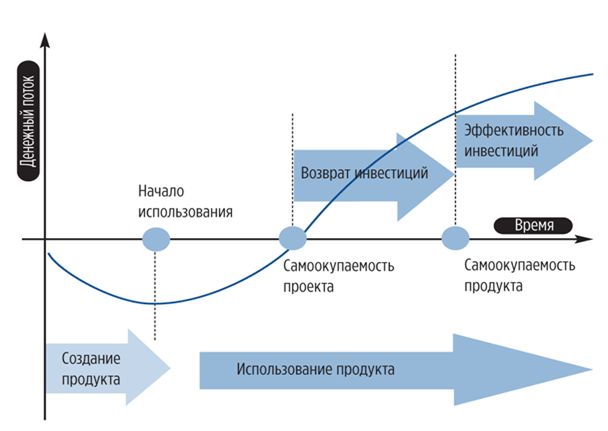

Работа с инвестиционными проектами на предприятии, как и любая другая, касающаяся финансов, требует к себе пристального внимания и точности действий. Во избежание потерь и для наиболее эффективного размещения денежных или каких-то других средств процесс инвестирования необходимо учитывать ряд нюансов на каждой из стадий работы с проектом. На рисунке 1 показана настоящая кривая ЖЦТ, незнание которой много принесло вреда отечественным маркетологам и бизнесменам (достаточно сказать, что такого графика нет у Котлера, но — есть в последней лучшей книге Р. Беста «Маркетинг от потребителя»)

Рис. 1. Развитие инвестиционного проекта

Содержание

- 1 Процедура работы с инвестиционными проектами

- 2 Оценка эффективности инвестиционных проектов

- 2.1 Индекс прибыльности (PI)

- 3 Риски инвест-проекта

- 4 Рентабельность инвестиций

- 5 Return on Investment, ROI

- 6 Оценка земли и зданий, принадлежащих компании

- 7 Приемлемый уровень рентабельности инвестиций

- 8 Анализ рентабельности инвестиций

- 9 Ссылки

Процедура работы с инвестиционными проектами

Первым делом проводится оценка масштаба проекта. Затем инвестор делает выбор, устанавливается регламент отчетности о дальнейшем состоянии проекта и определяются признаки, по которым принимается решение о закрытии проекта.

Поскольку обычно на предприятии ведется сразу несколько проектов, то все вышеперечисленные действия в итоге помогают составить целостную картину его инвестиционной деятельности. В частности помогают понять, какие проекты имеются (суть проектов, их объемы, стадии реализации, успешность/неуспешность), кто за них отвечает. Таким образом, своевременно отсеивать лишнее, бесперспективное и убыточное становится проще.

В инновационных проектах точность определения масштаба, объема и критериев успешности может быть сравнительно низкой. Поэтому, некоторые предприятия выделяют такую инвестиционную деятельность в одтдельное подразделение. Это подразделение использует специальные методы, для улучшения качества прогнозов и управляемости проектов. Обычно, инвестиции в инновационные проекты связана не столько с рациональным извлечением прибыли, сколько с необходимостью создать дополнительные точки опоры, обезопасить предприятие в динамичной конкурентной среде.

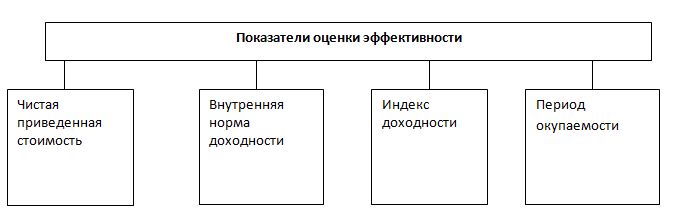

Оценка эффективности инвестиционных проектов

Рис. 2. Система взаимосвязанных показателей оценки эффективности реальных инвестиций

Одним из самых широкораспространенных методов оценки эффективности инвестиционных проектов можно считать метод сопоставления чистой приведенной (текущей) стоимости (Net present value, NPV) и реальных инвестиций (К).

В данном случае критерием для принятия инвестиционного решения выступать величина чистой приведенной стоимости.

Если NPV > К > 0, то проект следует принять;

Если NPV = К = 0, то решение о принятии проекта принимается на усмотрение инвестора: проект не является ни прибыльным, ни убыточным;

Если NPV Индекс прибыльности (PI)

Индекс доходности (Profitability Index, PI) является производным от предыдущего и по сути своей относителен. Его удобно использовать в случае, если нужно выбрать один проект из нескольких,схожих по величине NPV, а также при комплектовании портфеля с максимальным суммарным значением NPV.

PI=NPV/I + 1

Если PI > 1, то проект следует принять;

Если PI 1, и наоборот.

Как упоминалось, для признания проекта эффективным по критерию PI его значение должно быть выше 1.

Например, PI = 1,2 – это значит, что затраты были полностью окуплены за счет полученных вложений, и на каждой инвестированной денежной единице инвестор заработал 0,2% текущей стоимости доходов. Вместе с тем, если оттоки вырастут более чем на 20%, то проект не окупится в течение его существования.

Таким образом, PI демонстрирует запас финансовой прочности проекта, что позволяет ранжировать проекты в инвестиционном портфеле. Кроме того, с помощью данного показателя можно просчитать уровень доходности не только на начальном этапе, но и выяснить спустя некоторое время – подтвердились ли данные более раннего прогнозирования.

Слабые стороны коэффициента PI

1) Показатели ранжирования рентабельности инвестируемых проектов могут быть неточными, даже если проекты независимые.

2) Если инвестируемые проекты являются взаимно исключаемыми, коэффициент доходности не подходит для их сравнения.

3) Profitability Index не показывает фактический размер чистого дохода.

Внутренняя норма доходности (Internal Rate of Return, IRR).

Под внутренней нормой доходности имеется в виду значение ставки дисконтирования, при которой NPV проекта равен нулю. Этот показатель дает представление о максимально допустимом относительном уровне расходов, которые могут быть связаны с данным проектом.

Риски инвест-проекта

Посколько большинство инвестиций — сворованы или распилены из бюджета, то привычки «как у людей» писать 7-ю Главу Бизнес-плана «Управление рисками» — отсутствует у большинства «бизнес-менов».

А это — самая главная часть для любого банка, рассматривающего кредит на бизнес-проект.

Ибо — если произойдет тот или иной риск (включится некая НЕОПРЕДЕЛЕННОСТЬ) — бизнес-проект провалится самым неизбежным образом.

Например — рынок «прекратит» предъявлять спрос на «лучшие самарские бюстгалтеры 1-ой категории», потому что вдруг появился брат сестры жены губернатора со своим дилером огромного потока белорусского белья.

Рентабельность инвестиций

Ключевым показателем финансовой деятельности компании является уровень рентабельности инвестиций, обычно измеряемый на годовой основе.

Реальная же практика может легко запутать человека без бухгалтерской подготовки.

Разные компании используют разные определения прибыли и инвестиций, в результате можно встретить всевозможные термины типа «рентабельность задействованного капитала» или «рентабельность операционных активов».

К счастью, имеется простой способ прорваться сквозь эту неразбериху: попросите кого-нибудь из финансовых работников компании объяснить смысл используемых ими показателей. Некоторые бухгалтеры будут долго перечислять достоинства своих коэффициентов. Однако важно, чтобы показатели, используемые для оценки деятельности в рамках холдинга или отдельной компании:

- легко понимали как финансовые работники, так и менеджеры,

- применялись единообразно во всех отделениях и дочерних компаниях,

поскольку среди дипломированных бухгалтеров в целом нет консенсуса в том, какое определение термина «рентабельность инвестиций» считать правильным.

Тем не менее, полезно знать альтернативные определения прибыли и инвестиций, наиболее широко используемые в связи с показателем рентабельности инвестиций.

Прибыль обычно определяется либо как прибыль до уплаты процентов и налогов, либо как прибыль до уплаты налогов.

Return on Investment, ROI

Инвестиции могут быть определены как:

задействованный капитал, показанный в балансе, то есть долгосрочные и оборотные активы, используемые в бизнесе, за вычетом всех обязательств, или

- используемые операционные активы, а именно — долгосрочные активы плюс оборотные активы за вычетом краткосрочной (до года) кредиторской задолженности, исключая банковские овердрафты и другие заимствования.

Очевидно, что показатель рентабельности инвестиций компании может существенно изменяться в зависимости от выбранных трактовок прибыли и инвестиций. Стоит однако подчеркнуть, что для внутрифирменных сравнений первостепенную важность имеет не абсолютная величина, а динамика этих показателей.

Оценка земли и зданий, принадлежащих компании

В балансе котируемой компании оценка собственных зданий и земли, видимо, будет обновляться по крайней мере каждые 5 лет, чтобы избежать значительной недооценки активов. В частной компании, собственная недвижимость которой не используется для обеспечения банковских кредитов, ее балансовая оценка может сохраняться на уровне стоимости приобретения, скажем, более 20 лет назад. Единственным комментарием к такой недооцененности может быть параграф в отчете директоров, отмечающий, что текущая рыночная стоимость актива больше той, которая показана в балансовом отчете.

Однако, рассчитывая рентабельность инвестиций на основе такой заниженной оценки недвижимости, ее владельцы могут обманывать самих себя, считая уровень рентабельности удовлетворительным, тогда как он таковым не является.

Приемлемый уровень рентабельности инвестиций

Мы сделали шаг вперед в понимании расчета рентабельности инвестиций, однако не ответили на важный вопрос: «Какой ее уровень можно считать приемлемым?»

Ясно, что норма рентабельности инвестиций должна превышать:

- доходность сравнительно безрисковых инвестиций (например, в ценные бумаги крупных «строительных обществ»), рассчитанную до налогообложения по стандартной ставке, — иначе больший доход мог бы быть получен путем вложения денег и получения процентов на них;

- процент по овердрафту — иначе полученный доход не покрывает расходы по заимствованию инвестируемых средств.

Однако в действительности уровень рентабельности инвестиций должен быть еще выше, поскольку необходимо обеспечить адекватное вознаграждение за принимаемые риски и используемый управленческий опыт.

Многие котируемые компании считают приемлемой рентабельность операционных активов минимум в 20%, рассчитанную на базе прибыли до уплаты процентов и налогов. Важнее, однако, то, что в качестве реально достижимой цели эти компании хотели бы видеть 25% рентабельности.

Анализ рентабельности инвестиций

Управление рентабельностью инвестиций может показаться призывом к умению одновременно жонглировать двумя совершенно различными аспектами бизнеса: прибылью и вложенными средствами. Более того, это может оказаться столь же трудным, как и жонглирование не двумя, а семью шарами одновременно.

К счастью, рентабельность инвестиций может быть разделена на два обособленных и легче управляемых аспекта бизнеса.

Таким образом, ключом к повышению рентабельности инвестиций является увеличение:

- или рентабельности продаж,

- или оборачиваемости активов,

- или, лучше, и того, и другого.

Может показаться, что сделать это почти так же трудно, как и управлять рентабельностью инвестиций. Совсем нет, и рентабельность продаж, и оборачиваемость активов могут быть разделены на более легко управляемые компоненты.

Рентабельность продаж

Элементами, определяющими норму рентабельности продаж, являются:

Объем продаж

минус

Затраты на изготовление проданных товаров

равно

Валовая прибыль

минус

Накладные расходы подразделений (например, маркетинг, сбыт, исследования и разработки, производство, транспорт, финансы, администрация), включая амортизационные начисления, где необходимо

равно

Прибыль до уплаты процентов и налогов.

Ссылки

- «Снижаем инвестиционные затраты»

- «Инвестиционная фантастика»

- Алексей Якунин: Концепция инвестиционного бизнеса

- Ксения Агапова: Инвестиционная привлекательность «зеленых» проектов

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь

Управление инвестициями – что это такое, зачем это нужно и, как правильно это делать

![]()

Управление инвестициями – что это такое, зачем это нужно, и, как ими управлять? Это на самом деле очень важные вопросы для всех людей, которые либо занимаются вложением своих накоплений, либо собираются ‘этим заняться.

И, если вы действительно понимаете всю важность управления своими инвестициями, и хотите знать, как грамотно это делать, то эта статья будет вам очень полезна. Из нее вы узнаете……

Содержание

Что такое управление инвестициями

Управление инвестициями – это достаточно сложный процесс, направленный на грамотное и эффективное вложение своего капитала в различные инвестиционный проекты с применением специальных способов и методов.

По своей сути, управление инвестициями – это анализ, предвидение и дальнейшее планирование рыночной ситуации, что способствует грамотному и выгодному вложению своих денежных средств.

Управление инвестициями – это череда последовательных, точных и четких решений, в результате которых инвестор должен:

- оценить рыночные перспективы;

- выбирать направление инвестирования;

- сформировать инвестиционный портфель;

- разработать план управления инвестициями;

- спрогнозировать развитие проекта;

- реализовать проект;

- отследить результаты и корректирует процесс по мере надобности.

Принимая решения в процессе управления инвестициями, инвестор должен обязательно учитывать:

- динамику доходности;

- сроки окупаемости и реализации;

- текущую стоимость проекта.

Управлением инвестициями занимаются как частные инвесторы, так и крупные коммерческие корпорации и государственные структуры.

Цели управления инвестициями

Сами цели управления инвестициями зависят, в первую очередь, от интересов самих инвесторов, и, как правило, заключаются в:

- получение максимальной прибыли с учетом всех возможных рисков;

- формирование перспективных инвестиционных программ;

- поиск методов, которые позволят усовершенствовать, а также ускорить процесс реализации инвестиционных программ;

- обеспечение финансовой стабильности инвестора в результате реализации своей инвестиционной деятельности;

- минимизация возможных рисков, связанных с инвестиционными процессами;

- обеспечение максимально возможной ликвидности капиталовложений;

- мониторинг и четкий контроль над исполнением инвестиционных проектов;

- формирование инвестиционного портфеля.

В любом случае, все цели управления инвестициями сводятся к максимизации доходов и минимизации рисков. И при грамотном подходе к делу, должны быть достигнуты следующие условия:

- доход от инвестиций превышает доходность банковских депозитов;

- рентабельность проекта выше темпа инфляции;

- уровень риска определён заранее;

- инвестиции имеют максимальную ликвидность;

- задачи всех участников процесса чётко определены.

Вот и получается, чтобы достигнуть таких результатов, управляющий инвестициями должен хорошо разбираться в экономике, проводить технический анализ и математическое моделирование, а также быть экспертом в законодательной и налоговой области.

Это не значит, что рядовой гражданин не сможет грамотно управлять своими инвестициями. У него есть все шансы на успех и хороший результат, если он будет соблюдать правила и принципы богатства и инвестирования.

Стратегии управления инвестициями

Стратегии управления инвестициями – это разработка последовательных действий, которая приводит к достижению цели, учитывающий как больше факторов влияния на конечный результат.

Инвестор всегда должен четко и точно знать и понимать, на какие риски готов пойти.

Как любил говорить Уоррен Баффетт: «Если вы не в силах наблюдать, как рынок на ваших глазах падает на 50%, то вам не стоит заниматься инвестированием».

То есть, при принятии решения, куда вкладывать свои свободные средства, инвестор должен руководствоваться такими критериями как:

- срок вложения;

- инструменты рынка;

- риск потери финансов.

Что касается последнего пункта, то инвестор должен четко понимать и быть готовым к тому, что он может потерять то, что риск потери своих вложений присутствует всегда. И исходя из этого и остальных критериев были разработаны 3 основные стратегии управления инвестициями (инвестиционным портфелем):

- консервативная стратегия;

- умеренная стратегия;

- агрессивная стратегия.

1.Консервативная стратегия

По-другому, консервативное управление портфелем — способ инвестирования, при котором физическое или юридическое лицо приобретает активы, имеющие наименьший риск и минимальную доходность. Например, государственные облигации, депозиты, недвижимость, земля, цветные металлы и т.д..

Если вкладывать свои средства только в консервативные инвестиции, то вы практически на 100% получите свои вложенные средства обратно. Только вот доходность таких инвестиций редко когда превышает уровень инфляции в стране.

И, чтоб увеличить свою доходность, финансовые эксперты рекомендуют 70 – 80% всех своих вложений делать в консервативные инвестиции, а остальные – высокорисковые.

Минусом данной стратегии является:

- большие сроки между вложением и получением результата;

- фиксированный доход, который не всегда больше инфляции;

- низкие обороты, но при правильном распределение средств доход может составлять от 1 до 5% в месяц.

Эта стратегия подходит людям, которые не хотят рисковать или не разбираются в инвестировании. Можно постараться также найти наставника, который на начальном пути поможет разобраться со всеми тонкостями и нюансами инвестиционного процесса.

2.Умеренная стратегия

Умеренная стратегия отличается средним уровнем рисков и доходностью до 50%, и находятся на одном уровне. При правильном и грамотном подходе можно получить очень неплохойдоход.

Выбирая данную стратегию необходимо обязательно иметь определенные и неплохие знания, касаемых грамотного и эффективного вложения денежных средств. Здесь требуются активные и оперативные действия, принятие гибких и оперативных решений. А также, чтоб получить неплохой доход, придется часто корректировать свой инвестиционный портфель.

3.Агрессивная стратегия

Данная стратегия характеризуется высоким уровнем риска и высоким доходом. Требует от вкладчика иметь в наличии приличный инвестиционный капитал, хорошие знания, опыт и чутье. Здесь можно как получить огромный доход, так и потерять все свои вложенные средства за раз.

Основная часть инвестиционного портфеля при данной стратегии состоит из высокодоходных проектов, которые предлагают прибыль от 5% в неделю. Правда такие проекты могут просуществовать как год, так и несколько месяцев, недель и дней. Здесь нужно быть очень осторожным и разборчивым, уметь отличать качественный проект от не качественного.

Существует еще смешанная инвестиционная стратегия, которая характеризуется управлением инвестициями с помощью нескольких стратегий одновременно.

Выбирая подходящую для себя инвестиционную стратегию, опирайтесь на уровень своих знаний, размер инвестиционного каптала и психологическую устойчивость. Если вы не готовы к потерям, то не придерживайтесь агрессивной стратегии, выберите лучше консервативную или умеренную.

Советы экспертов по грамотному управлению инвестиций

![]()

Чтоб выйти с наименьшими потерями при инвестировании и получит максимальный доход, необходимо придерживаться ниже приведенным правилам.

- Прежде, чем вкладывать денежные средства в инвестиционный проект, необходимо рассчитать его срок окупаемости, рентабельность, доходность и риск потери капитала.

- При отсутствии необходимых знаний и опыта выбирать нужно консервативную стратегию управления инвестициями. По мере приобретения опыта и знаний постепенно переходить к другим стратегиям. Также, можно доверить управление своим капиталом профессионалам – брокерам.

- Для анализа инвестиционных проектов, лучше привлекать экспертов и профессионалов в этом деле.

- Большую часть своих вложений лучше вкладывать в инвестиции с минимальным риском. особенно, если вы новичок и не имеете хороших знаний.

- Необходимо постоянно держать под контролем свой инвестиционный портфель. Лучше вывести прибыль до того момента пока не вернете вложенные, после этого можно будет уже сделать реинвестирование части прибыли, для увеличения доходов.

- Используйте различные инвестиционные инструменты. Диверсификация – главное правило успешного инвестора.

Основные шаги грамотного управления инвестициями

Управление инвестициями требует от инвестора применение определенных последовательных действий. Ниже приведены основные шаги, которые необходимо пройти инвестору при вложении своих денежных средств.

Шаг 1. Проводим анализ инвестиций в предшествующем периоде

Если вы опытный инвестор, то вам необходимо оценить и проанализировать ваш прошлый результат инвестирования и сделать соответствующий вывод.

Что касается крупных инвестиционных проектов, то здесь нужно провести глобальный экономический анализ рынка, оценить оборотный капитала компании, и изучить основные формы инвестирования, которые применялись ранее.

К тому же, портфель инвестиций крупных компаний требует оценку рисков на профессиональном уровне. Для чего лучше привлечь профессионального эксперта в этой области, чтоб исключить излишне рискованные инструменты и оценить ликвидность тех, что остаются в обойме.

Шаг 2. Определяем объем инвестиций в предстоящем периоде

Здесь нужно рассчитать объем капитала, который необходим и вы можете себе позволить инвестировать. И в случае привлечения дополнительных источников, необходимо обязательно учесть, чтоб доходность значительно перекрывала проценты по кредитам.

Шаг 3. Выбираем форму инвестирования

Выбирая форму инвестирования, необходимо опираться на стратегию управления инвестициями и руководствоваться поставленными перед инвестором задачами.

К тому же, на сегодняшний день существует огромное множество способов выгодного вложения своих средств как для крупных предприятий, так и для частных инвесторов.

Что из себя представляют прямые и портфельные инвестиции, можете прочитать в этой статье.

Шаг 4. Разрабатываем и оцениваем инвестиционный проект

Крупные компании разработку и оценку инвестиционного проекта должны поручить профессионалам. Они разработают качественный проект, отвечающим долгосрочным цели и решающий текущие и производственные задачи. Также, они качественно оценят ликвидность и доходность инвестиций, просчитают возможные риски, и проведут грамотную диверсификацию.

Опытные частные инвесторы могут уже самостоятельно сформировать прибыльный инвестиционный портфель, а новички – обратиться к брокерам. Они все сделают грамотно и учтут все возможные риски.

Шаг 5. Формируем инвестиционную программу

Инвестиционная программа представляет из себя подробный и поэтапный план финансовой деятельности с распределение всех обязанностей и полномочий.

Шаг 6. Реализация инвестиционного проекта

после того. как вы разработаете инвестиционный проект и программу, вам нужно будет внедрить все это в жизнь. И именно здесь начинают появляться множество трудностей. которые необходимо будет преодолеть.

В крупных компаниях этим занимаются специалисты, которые осуществляют грамотный учет и контроль инвестиционного проекта на всех его стадиях реализации. А что касается частного инвестора, то он является сам себе хозяином и ответственность за грамотную реализацию инвестиционного проекта ложиться полностью на него самого.

Шаг 7. Строгий контроль инвестиционного проекта

В компаниях контролем инвестиционных проектов занимается само руководство весь срок вложения средств, который обычно колеблется от нескольких месяцев до нескольких лет.

Частные инвесторы контролируют свои инвестиции самостоятельно, извлекая и вкладывая обратно в инвестиционные инструменты свой капитал.

Вместо заключения

Вот как – то так. Исходя из всего выше сказанного, уже стало понятно, что управление инвестициями – это довольно сложный и жизненно необходимый процесс, который требует финансовых знаний и постоянного участия инвестора.

Если вам кажется, что это все очень сложно и у вас не получится – не расстраивайтесь. Помните, все приходит со временем, и знания и опыт – тоже. Если вы постоянно будете практиковаться и этим заниматься, то у вас все грамотно получится и вы уже в скором времени добьетесь прекрасного результата в виде хорошей прибыли.

Если вам понравилась статья, и вы считаете ее полезной, ПОЖАЛУЙСТА поделитесь ею с друзьями и знакомыми.

Также, вы можете высказать свое мнение о статье и о самом сайте в комментариях, указать недочеты данного ресурса.

http://www.e-xecutive.ru/wiki/index.php/%D0%A3%D0%BF%D1%80%D0%B0%D0%B2%D0%BB%D0%B5%D0%BD%D0%B8%D0%B5_%D0%B8%D0%BD%D0%B2%D0%B5%D1%81%D1%82%D0%B8%D1%86%D0%B8%D1%8F%D0%BC%D0%B8

http://finans-bablo.ru/upravlenie-investitsiyami-chto-eto-takoe.html