Планирование развития компании через структуру инвестиционного проекта

Развитие бизнеса компании невозможно без реинвестирования средств. Главным инструментом для того, чтобы составить план проведения мероприятий, оценить их стоимость, а также привлечь необходимые ресурсы является инвестиционный проект, структура которого должна быть четко и полно описана.

Определение понятия

Инвестиционный замысел представляет собой документ или комплекс мероприятий, подразумевающих вложение средств в расширение или модернизацию деятельности компании, нацеленный на конкретный эффект, определенный во времени.

Подобные проекты составляются как для крупных, так и для малых компаний, которые нацелены на развитие деятельности. Экономический смысл инвестирования – вложение части прибыли в качестве задела для ее роста в будущем.

Описание проекта по инвестированию в компанию должно обязательно включать информацию о:

Описание проекта по инвестированию в компанию должно обязательно включать информацию о:

- сути нововведений

- новой технологии (производства, сбыта, маркетинга и пр.)

- расчетах необходимых вложений

- экономических эффектах

- дальнейших перспективах развития

Этот документ содержит в себе бизнес-план, однако является более полным и широким описанием того, на что и почему тратит деньги бизнес. Часто в нем содержится проектно-сметная документация и иные подробные материалы, описывающие суть вложений.

Цели проектов

Главная идея при разработке проекта – осуществление намеченных изменений. Применительно к инвестиционному проекту выделяют две основные:

- расчет срока окупаемости и прибыльности вложений для собственника

- приведение доказательств в пользу того, что заемные средства будут возвращены для стороннего инвестора

В этом документе указываются также риски от реализации, план действий, а также целевые и промежуточные показатели, которые могут быть ориентиром для оценки эффективности и надежности.

В этом документе указываются также риски от реализации, план действий, а также целевые и промежуточные показатели, которые могут быть ориентиром для оценки эффективности и надежности.

Основная цель составления инвестиционного замысла – увеличение прибыли от бизнеса после его завершения. В этом заинтересованы все: и собственник, и инвестор.

Что влияет на проект

Инвестиционные идеи зависят от многих факторов внутренней и внешней среды организации:

- нормы законодательства

общественное мнение

общественное мнение- опыт руководства

- наличие успешной стратегии

- финансовое состояние компании

- динамика рынка

- наличие собственных или внешних научных разработок

- активность конкурентов

- экономические факторы

На проект влияют как исчисляемые, так и качественные параметры. Только комплексный учет ситуации позволяет создавать успешные замыслы с высокой нормой доходности.

Классификация понятия

Инвестиционный проект – универсальный документ, который разрабатывается в различных вариантах. Выделяют несколько классификационных признаков, по которым проводят их дифференциацию. Такое разделение нужно для собственников и инвесторов, чтобы понимать сроки, объем вложений, масштабы сферы деятельности и формы реализации.

По срокам реализации

В зависимости от длины горизонта планирования различают:

- краткосрочные замыслы (обычно до 12 месяцев)

- среднесрочные проекты (сроком от 1 до 5 лет)

- долгосрочные инвестиции (более 5 лет)

Например, в среднесрочном проекте на 3 года основной объем вложений приходится на 1 год реализации, а отдачу следует планировать лишь к концу 3 года и даже позже.

Например, в среднесрочном проекте на 3 года основной объем вложений приходится на 1 год реализации, а отдачу следует планировать лишь к концу 3 года и даже позже.

По объемам финансовых вложений

Сумма вложений – достаточно специфический параметр, который, в первую очередь, зависит от масштаба инвестора. Условно проекты можно разделить на:

- малые

- средние

- крупные

- глобальные

Крупные и сверхкрупные замыслы зачастую реализуются с участием банковских кредитных линий либо субсидий со стороны государства.

Обзор инвестиционных замыслов на видео:

По сферам деятельности

Этот классификационный признак отражает сферу, в которой происходят изменения за счет мероприятий, заложенных в инвестиционном проекте:

- промышленные, если происходит перестройка процессов производства товаров и оказания услуг

- организационные, если пересматриваются бизнес-процессы в компании

- социальные, если целью является снижение издержек за счет социальной сферы

- маркетинговые, если вложения проходят в сферу продаж и продвижения продукции фирмы

Кроме этого, сфера деятельности может отражать ту грань предпринимательской деятельности, на которую делается ставка в развитии:

строительство новых объектов (зданий, сооружений, заводов, инфраструктуры и пр.)

строительство новых объектов (зданий, сооружений, заводов, инфраструктуры и пр.)- покупка активов

- производство товаров и услуг

- модернизация существующих технологий

- перепрофилирование или освоение новых рынков

- внедрение инновационных идей

- развитие цифровых направлений

По форме реализации

Форма воплощения плана мероприятий в жизнь состоит в понимании того, каким образом распределяется участие инвесторов:

- частные проекты (расходы полностью ложатся на фирму или группу компаний)

- государственно-частное партнерство (когда расходы делятся между организацией и федеральными или региональными органами власти)

Подготовка презентации проекта на видео:

По норме доходности и степени риска

Проекты отличаются также по соотношению доходности и степени риска. У каждого инвестора свои представления об оптимальном соотношении. В обобщенном представлении выделяют:

менее рисковые, но и мало доходные проекты

менее рисковые, но и мало доходные проекты- средние по степени риска и доходности

- высокодоходные или венчурные инвестиции, которые характеризуются высокой степенью риска

При обращении в банк за кредитными средствами обязательно учитываются все параметры инвестиционной идеи. От их совокупности зависит окончательная процентная ставка за пользование заемными средствами.

Структура инвестиционного проекта

В зависимости от специфики инвестиционного замысла, некоторые разделы в структуре могут добавляться или исключаться. При укрупненном рассмотрении обязательно должны быть описаны:

- Краткое описание идеи или резюме.

Описание компании и отрасли.

Описание компании и отрасли.- Описание продукта или услуги.

- Подробное описание предложения с приведением расчетов.

- Обоснование финансово-экономической эффективности вложений.

- Заключение об эффективности вложений в конкретный проект.

- Приложения (учредительные документы, бухгалтерские расчеты, информация об авторских правах, маркетинговые планы и т.д.).

Приведенная структура является примерной и может быть значительно расширена в процессе проработки плана мероприятий и документации.

Жизненный цикл

Как и любой четко описанный проект, инвестиционный замысел имеет четко обозначенные во времени этапы реализации, которые можно назвать его жизненным циклом:

разработка идеи и концепции

разработка идеи и концепции- сбор, описание и структурирование информации

- представление проекта инвестору

- непосредственная реализация

- подведение итогов (утилизация результатов или разработка следующего инвестиционного проекта)

Долговременный, сложный и ответственный этап – стадия реализации. Успех или провал всего проекта определяет этот период.

Оценка инвестиционного замысла

Этот важный этап особенно значим для принятия инвестиционного решения. Вне зависимости от того, кто проводит оценку (сторонний инвестор либо собственники компании), к учету обязательны следующие параметры:

- общая сумма инвестиций, необходимая для запуска проекта (чем выше сумма, тем более серьезно подходят к рассмотрению нюансов)

срок окупаемости (чем они меньше, тем более охотно инвесторы пойдут на такую сделку)

срок окупаемости (чем они меньше, тем более охотно инвесторы пойдут на такую сделку)- внутренняя норма доходности (чем она выше, тем с большей долей вероятности инвестор согласится на вложение средств)

- степень рискованности (инвесторы по-разному относятся к риску. Важно это учитывать и искать нужный вариант)

Ни один инвестор не хочет потерять средства, так же как и инициатор замысла. Однако, понимание того, насколько быстра должна расти прибыль проекта, дает возможность запускать не только консервативные идеи, но и достаточно новаторские предложения, которые в случае удачной реализации могут принести многократный рост показателей.

На этапе оценки определяются достоинства и недостатки, а также шансы на успешную реализацию.

Среди методов оценки наиболее распространены математический и аналитический.

Реализация проектов

Стадии реализации можно представить в следующем виде (см. таблицу 1).

Наименование

Описание

Сбор материалов для обоснования инвестиций – до 1.5% от вложений

Непосредственное финансирование затрат – до 90% от вложений

Получение прибыли – проинвестировано 100%

Подведение результатов – анализ

Структура инвестиционного замысла на видео:

Расчет экономической эффективности

Окончательный результат – главной ориентир при реализации. Скорость исполнения важна, но окончательный вывод об успешности сроится на основе финансовых показателей. Среди них основными являются:

- чистый денежный поток (NPV)

- индекс рентабельности (PI)

- внутренняя норма доходности (IRR)

- дисконтированный срок окупаемости

Процесс дисконтирования крайне важен в оценке среднесрочных и долгосрочных проектов, так как учитывает снижение стоимости денег за счет инфляции.

По окончании реализации замысла возможны три экономических результата:

- убыток, при этом получение меньшей нормы прибыли, чем было заявлено, тоже является отрицательным результатом

- выход в ноль

- получение установленной нормы или сверхприбыли

Риски инвестиционных идей

Риски сопутствуют любому замыслу. Оперативный способ определения уровня риска строится на соотнесении показателе:

- рентабельности

- финансовой устойчивости

- требуемого уровня риска

Обычно риски сравнивают с характером инвестиций (см. таблицу 2).

Обычно риски сравнивают с характером инвестиций (см. таблицу 2).

Уровень риска

Содержание

Расширение производства на базе освоенной технологии

Вложения в увеличение продаж продукции

Вывод на рынок нового продукта

Научный исследования и инновационные технологии

Как управлять рисками, смотрите на видео:

Структура инвестиционного проекта представляет собой технологию по описанию замысла развития компании. Пользователи этой информации – как внутренние, так и внешние участники. Без составления такого плана невозможно предсказуемое развитие бизнеса. Структура регламентирована и полно раскрывает картину будущего в экономических критериях, привязанных к конкретным временным срокам.

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

]]>

Управление инвестиционными проектами: планируем инвестиции и контролируем реализацию

Для любой компании важны грамотные инвестиции в проекты. Цена ошибок может быть слишком большой. Какая классификация инвестиционных проектов может стать основой для управления и принятия решений? Как осуществляется планирование инвестиционных проектов? Какие основные трудности и варианты решений встречаются при реализации годовых инвестиционных программ? В каких случаях требуется переутверждение проектов? Каким образом можно осуществлять мониторинг проектов? На эти и другие вопросы отвечает Олеся Руденко, начальник Управления планирования инвестиций и контроллинга, ООО «Группа Компаний „Русагро“» 1 .

Все затраты компании можно разделить на две группы: операционные затраты, или OPEX (англ. OPEX, сокр. от operating expenses), и капитальные затраты, или CAPEX (CAPEX от англ. capital expenditure). Операционные затраты в большинстве своем повторяются с некоторой периодичностью, являются для нас более прогнозируемыми и привычными, в связи с этим существует много подходов к планированию и контролю этих затрат. Капитальные затраты, в свою очередь, — уникальны, не похожи друг на друга, так как каждый инвестиционный проект имеет отличительные черты, поэтому и управление этими затратами требует особого подхода.

Еще одна причина, по которой следует уделять особое внимание инвестиционным затратам, — это их масштаб. Оптимизация инвестиционных затрат, контроль за ними, принятие оптимальных инвестиционных решений позволяют увеличить эффективность бизнеса.

Классификация инвестиционных проектов

В нашей компании принята следующая классификация инвестиционных проектов (см. рис. 1).

Все инвестиции делятся на внешние, связанные с приобретением новых активов, земель, и внутренние — развитие и поддержка текущих активов.

Внутренние инвестиции делятся на следующие типы:

инвестиции в поддержку (замена оборудования, ремонты);

инвестиции в развитие (модернизация оборудования, увеличение мощностей, наличие эффектов окупаемости);

деинвестиции (выбытие ОС).

При подготовке проекта в поддержку в обязательном порядке описывается текущая ситуация, приводится обоснование потребности в проекте, риски при отказе от реализации проекта, сроки выполнения, размер инвестиций, альтернативные решения.

Если рассматривается проект в развитие, то дополнительно к вышеперечисленным требованиям производятся расчет эффектов проекта (NPV, IRR, DPP), анализ чувствительности к основным параметрам. Важно, чтобы это не был «проект ради проекта». Он должен нести добавленную стоимость для компании.

Отдельного внимания заслуживают проекты по переходу на аутсорсинг. При принятия решения по таким проектам используются такие же подходы, как и для проектов в развитие. В обязательном порядке оценивается окупаемость проектов по переходу на аутсорсинг, осуществляется мониторинг планируемой экономии, оценивается целесообразность принятых решений.

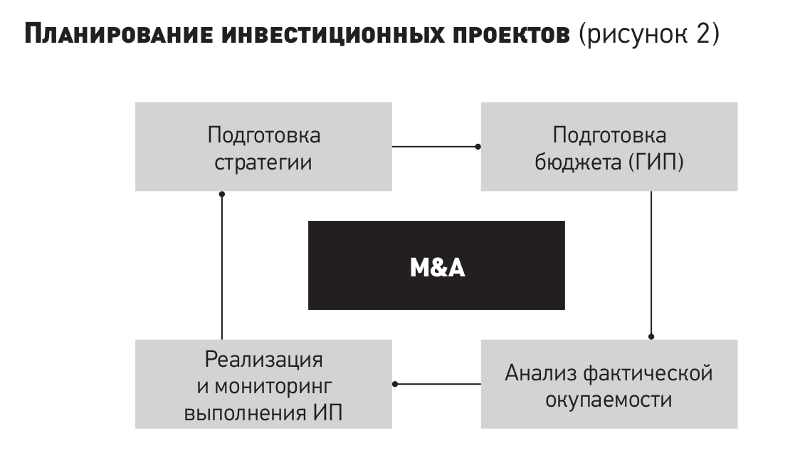

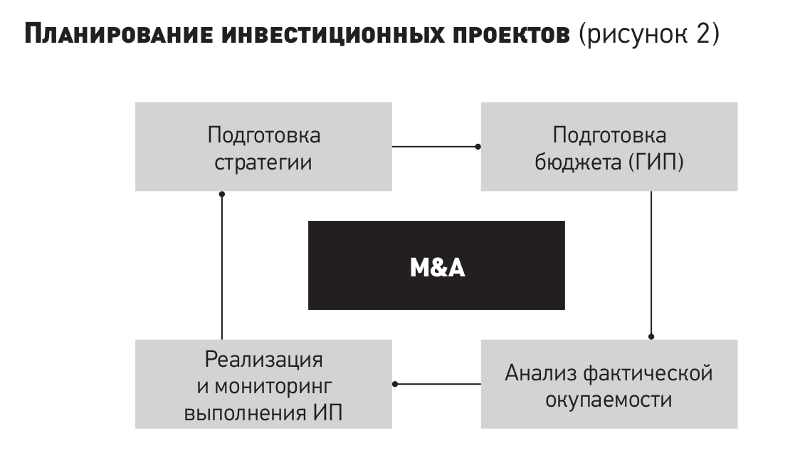

Механизм планирования инвестпроектов

Планирование инвестиционных проектов начинается при подготовке стратегии копании (рис. 2). На горизонте семи лет мы определяем зоны развития: смотрим, сколько нам потребуется CAPEX, какие должны быть инвестиции, чтобы достичь желаемых показателей, завоевать определенную долю рынка и улучшить наши технологические процессы. Мы также выясняем, как быстро можем достичь желаемой окупаемости проектов. Эти параметры войдут в расчет стратегии бизнеса.

На этом же этапе мы смотрим, интересны ли нам те или иные активы и выгодно ли вкладывать в них деньги.

Следует отметить, оценка приобретения новых активов происходит постоянно, не только в момент подготовки стратегии. Если актив интересен, позволяет максимизировать прибыль, показатели окупаемости привлекательны для компании, то такие проекты оцениваются и выносятся на рассмотрение.

Затем при составлении бюджета на следующий финансовый год наша отправная точка — подготовка годовой инвестиционной программы (ГИП). Именно она покажет, сможем ли мы достичь определенного объема производства, какие будут затраты и амортизация. В зависимости от этого мы будем реализовывать тот или иной сценарий развития при подготовке бюджета. При планировании ГИП корректируется объем инвестиций по переходящим проектам, которые не завершены, также планируется объем поддерживающего CAPEX (инвестиций в поддержку).

Если финансовый год предприятия совпадает с календарным, то подготовку ГИП начинают примерно в сентябре. Сначала в наших дивизионах собираются заявки со всех подразделений, которые хотят осуществить те или иные инвестиции. Обычно эти проекты проходят предварительный отсев на уровне операционной дирекции.

Затем заявки поступают CAPEX-контроллеру, то есть в управление контроллинга. Он конкретизирует данные, рассчитывает эффекты и может на своем уровне отсеять часть проектов, если они не приведут к желаемым результатам или вообще не нужны. При этом он обосновывает инициаторам причины таких решений.

Когда завершается подготовка программы, ее выносят на рассмотрение инвестиционного комитета бизнес-направления. Генеральный и финансовый директора дивизионов вместе с руководителями подразделений проверяют, целесообразно ли включать эти расходы в годовую инвестиционную программу.

После прохождения мониторинга на уровне бизнеса предварительная программа поступает к нам, в управляющую компанию. Сюда попадают все проекты. Проекты, у которых бюджет на момент рассмотрения превышает 10 млн руб., изучаются более детально: проверяем, правильно ли их классифицировали и рассчитали, какие эффекты прогнозируются.

Затем программа выносится на инвестиционный комитет группы, где финансовый и генеральный директора принимают решение о включении тех или иных проектов в ГИП.

Основные проблемы, с которыми мы сталкиваемся при подготовке ГИП, и пути их решения приведены в таблице.

Основные проблемы при подготовке годовых инвестиционных программ (таблица)

Пути их решения

Годовая инвестиционная программа готовится раньше, чем утверждается бюджет

Возможность быстрого пересчета проекта при изменении вводных. Расчет чувствительности к основным параметрам

Существенное изменение макропараметров

Расчет чувствительности к основным макропараметрам

Задвоение эффектов окупаемости

Проверка факторов окупаемости

Недостаточная экспертиза инициаторов инвестиционных проектов

Проверка на логику, соответствие стратегии

Недостаточное обоснование целесообразности инвестиционных проектов

Определение экономических эффектов, оценка целесообразности

Первая трудность заключается в том, что подготовка ГИП начинается до того, как принимают бюджет, поэтому не всегда очевидно, какую производственную программу выберут. Мы придерживаемся стратегии, но есть вероятность, что к моменту принятия бюджета рынок сильно изменится. В этом случае при производстве компания может отказаться от некоторых продуктов. Например, могут не реализовать расширение производственных мощностей по некоторым направлениям. Получается, что компания несет риски при принятии решения о реализации того или иного проекта.

Чтобы этого избежать, готовится анализ чувствительности. Так мы можем просчитать как изменение объемов проекта, так и различные макропараметры.

Еще одна проблема, которая относится и к бюджетам, и к инвестициям — изменение макропараметров. Например, мы планируем курс валюты. В сентябре у нас есть один макроэкономический прогноз. Ближе к декабрю ситуация может резко поменяться. Мы понимаем, что прогноз неактуален и нужно быстро производить пересчет. В первую очередь проводится анализ чувствительности по всем параметрам: валюте, объемам производства и спроса, техническим показателям и т.д.

Второй шаг идет уже при расчете проекта. Допустим, если есть связь с валютной составляющей, мы выполняем расчет проекта так, чтобы его можно было легко пересчитать.

Также следует отметить сложность при подготовке программы. Наши сотрудники, которые подают заявки на включение проекта, могут не обладать достаточной квалификацией для экспертизы. В этом случае большая ответственность ложится на CAPEX-контроллеров. На это есть несколько причин.

Во-первых, они должны понимать, насколько проект целесообразен, и уже на этом уровне отсекать неэффективные решения.

Во-вторых, важно не «задвоить» эффекты. Бывают ситуации, когда подразделение выносит несколько проектов, окупаемость которых достигается за счет одних и тех же эффектов. Такого мы себе позволить не можем, то есть нельзя, грубо говоря, одним и тем же объемом майонеза окупать две разные производственные линии.

Также важно отсекать проекты, которые реализуют без конкретной цели. Например, проект направлен на сокращение потерь в производстве или на мониторинг. Но если мы просто обнаружили потери, а с ними ничего не происходит, не планируется их сокращение, проект считается незавершенным, непродуманным, и нет смысла выносить его на рассмотрение комитета. Так как у нас много опыта в контроллинге, все эти недочеты мы выявим в процессе нескольких уровней утверждения и прохождения проекта по всем этапам.

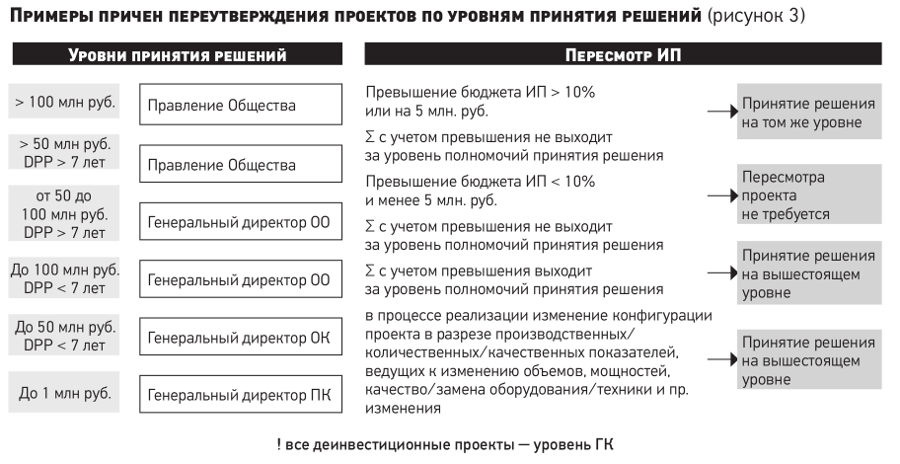

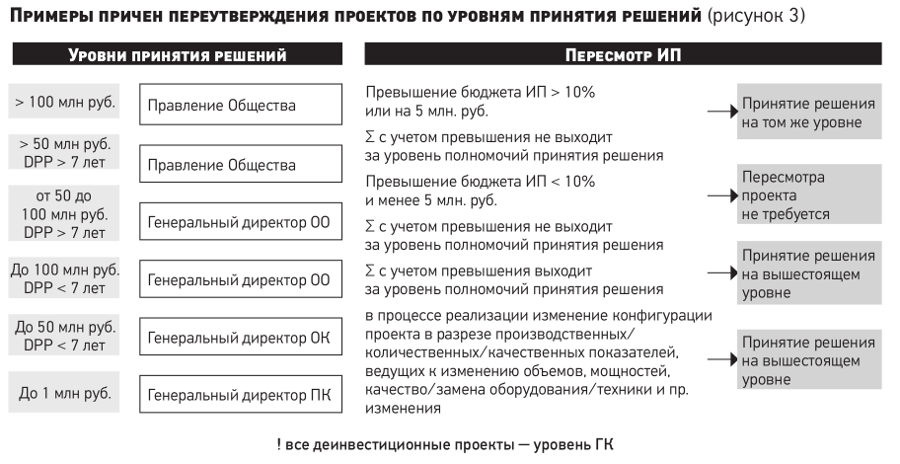

Если в процессе реализации проекта изменится его конфигурация или размер инвестиций, то в зависимости от размера отклонений может потребоваться переутверждение проекта (рис. 3). Потому что нельзя просто так потратить деньги, которые изначально не предусматривались. Если проект будет выходить за пределы окупаемости, то его также отправят на пересмотр.

Мониторинг реализации инвестиционных проектов

В компании используется три основных вида отчетов по инвестициям:

Отчет по проектам на поддержание;

CAPEX-отчет (одна из форм регулярной отчетности);

Анализ фактической окупаемости.

В отчете на поддержание указываются плановые и фактические сроки реализации проекта, плановый и фактические размеры инвестиций, а также причины отклонений, если таковые имеются.

В CAPEX-отчете содержится перечень всех проектов текущего периода, а также размер понесенных расходов в разрезе периодов отчетности. Выделяются затраты, авансы и платежи по проектам.

В отчет «Анализ фактической окупаемости» попадают все проекты, которые находятся на мониторинге управляющей компании, а это все проекты свыше 10 млн руб.

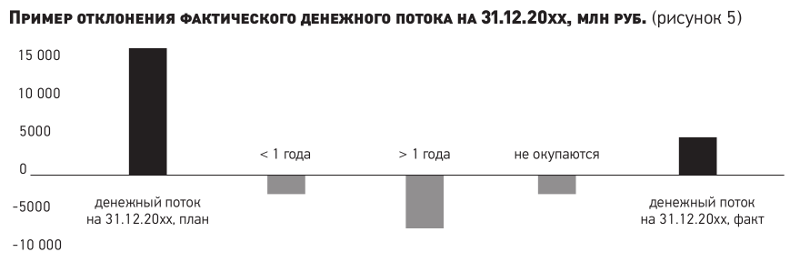

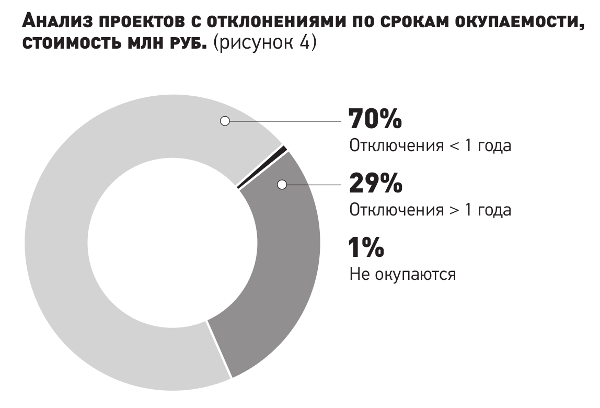

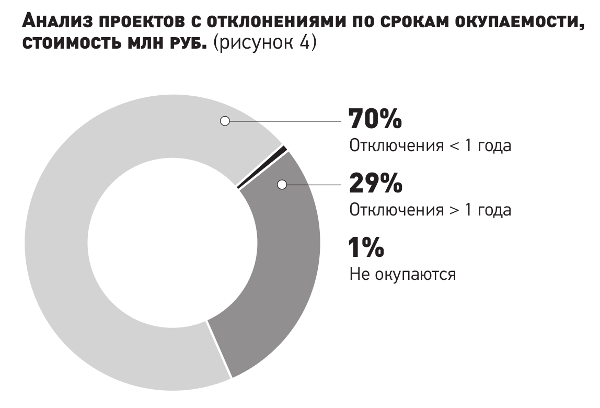

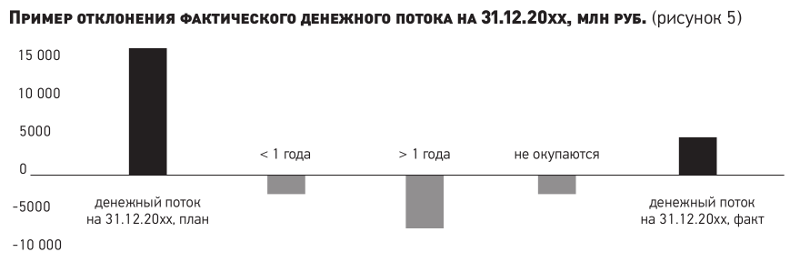

Производится анализ всего объема инвестиций Группы, анализируется количество и объем проектов, по которым имеются отклонения по срокам окупаемости (рис. 4), анализируются причины отклонения прогнозного денежного потока на семилетнем горизонте от ранее заявленного, а также фактический денежный поток от ранее заявленного (на момент даты подготовки отчета) при утверждении инвестиционных проектов (рис. 5).

В данном отчете в обязательном порядке по каждому инвестиционному проекту рассчитываются и анализируются:

прогноз ключевых параметров на горизонте реализации проекта;

факторный анализ отклонений по срокам окупаемости и по отклонениям накопительного денежного эффекта (прибыль+амортизация);

план корректирующих мероприятий.

Решение о прекращении контроля проекта также принимается при рассмотрении «Анализа фактической окупаемости».

Критерии снятия проекта с мониторинга

Критерии снятия проекта с мониторинга можно разбить на группы в зависимости от вида проектов согласно вышеприведенной классификации. По сути, этими критериями являются наступившие события. Например,

- для проектов в развитие такими событиями могут быть:

— окупаемость собственных (акционерных) средств и при полном погашении инвестиционного кредита по проекту;

— срок погашения инвестиционного кредита не подошел, но NPV проекта на дату наступления окупаемости достаточно для погашения кредита в будущем;

— при отказе от реализации проекта вследствие выявления существенных изменений проекта;

- для проектов в поддержку можно использовать:

— все затраты понесены, более не предвидятся и проведен анализ их отклонений;

- для аутсорсинга:

— выход проекта на планируемую экономию;

— мониторинг не менее двух лет с момента передачи стороннему подрядчику.

В заключение хотелось бы отметить, что процесс управления и контроля инвестиционными проектами не стоит на месте. При необходимости вносятся коррективы в процессы рассмотрения и управления проектами. Компания рассматривает предложения и инициативы дивизионов, специалисты управляющей компании также выносят свои предложения, которые рассматриваются и в случае целесообразности принимаются к действию.

Критерии, используемые в анализе инвестиционной деятельности, можно подразделить на две группы в зависимости от того, учитывается или нет временной параметр: основанные на дисконтированных оценках и основанные на учетных оценках. Например, к первой группе относятся критерии: чистый приведенный эффект (Net Present Value, NPV), внутренняя норма прибыли (Internal Rate of Return, IRR), дисконтированный срок окупаемости инвестиций (Discounted Payback Period, DPP).

Ко второй группе относятся критерии: срок окупаемости инвестиций (Payback Period, PP), коэффициент эффективности инвестиций (Accounting Rate of Return, ARR).