Срок окупаемости: формула и методы расчета, пример

Чтобы понять, что из себя представляет срок окупаемости, нужно представлять для каких сфер предпринимательской деятельности подходит это определение.

Для инвестирования

В данном контексте срок окупаемости представляет собой отрезок времени, после которого доход от проекта становится равен сумме вложенных денег. То есть коэффициент срока окупаемости при инвестировании в какое-либо дело будет показывать, сколько нужно будет времени, чтобы вернуть вложенный капитал.

Часто этот показатель является критерием выбора для человека, который планирует инвестировать в какое-либо предприятие. Соответственно, чем меньше показатель, тем привлекательнее дело. А в случае, когда коэффициент излишне большой, то первая мысль будет в пользу выбора другого дела.

Для капитальных вложений

Здесь речь идёт о возможности провести модернизацию или реконструкцию производственных процессов. При капитальных вложениях важность приобретает период времени, за который полученная от модернизации экономия или доп.прибыль станет равна сумме потраченных на эту модернизацию средств.

Соответственно на коэффициент срока окупаемости смотрят, когда хотят понять, есть ли смысл тратить средства на модернизацию.

Для оборудования

Коэффициент покажет, за какой промежуток времени окупит себя тот или иной прибор, станок, механизм (и так далее), на который тратятся деньги. Соответственно окупаемость оборудования выражается в доходе, который получает фирма за счёт этого оборудования.

Как производить расчёт срока окупаемости. Виды расчётов

Стандартно выделяется два варианта расчёта срока окупаемости. Критерием разделения будет учёт изменения ценности затраченных денежных средств. То есть, происходит учёт или во внимание он не берётся.

- Простой

- Динамичный (дисконтированный)

Простой способ расчёта

Применялся изначально (хотя и сейчас часто встречается). Но получить нужную информацию с помощью этого метода можно только при нескольких факторах:

- Если анализируется несколько проектов, то берутся проекты только с одинаковым сроком жизни.

- Если средства будут вкладываться только один раз в самом начале.

- Если прибыль от вложенного будет поступать примерно одинаковыми частями.

Только так с помощью простого способа расчёта можно получить адекватный результат по времени, которое потребуется для «возврата» своих денег.

Ответ на главный вопрос — почему этот метод не теряет популярности — в его простоте и прозрачности. Да и если вам нужно поверхностно оценить риски вложений при сравнении нескольких проектов, он также будет приемлемым. Чем больше показатель — тем рискованнее вложение. Чем показатель при простом расчёте меньше, тем выгоднее инвестору вкладывать средства, ведь он может рассчитывать на возврат инвестиций заведомо большими частями и более короткие сроки. А это позволит поддерживать уровень ликвидности фирмы.

Но у простого способа есть и однозначные недостатки. Ведь он не учитывает крайне важные процессы:

- Ценность денежных средств, которая постоянно меняется.

- Прибыль от проекта, которая будет идти компании после прохождения отметки окупаемости.

- Поэтому зачастую используется более сложный метод расчёта.

Динамичный или дисконтированный метод

Как следует из названия, этот метод определяет время от вложения до возврата средств с учётом дисконтирования. Речь о таком моменте времени, когда чистая текущая стоимость становится неотрицательной и такой и остаётся дальше.

Вследствие того, что динамичный коэффициент подразумевает учёт изменения стоимости финансов, он заведомо будет больше коэффициента при расчёте простым способом. Это важно понимать.

Удобство этого способа частично зависит от того, постоянны ли финансовые поступления. Если суммы различны по размеру, а денежный поток не постоянен, то лучше применять расчёт с активным использованием таблиц и графиков.

Далее разберём возможные формулы расчёта

Как рассчитать простым способом

Формула, к которой прибегают для расчёта простым способом вычисления коэффициента срока окупаемости выглядит так:

СРОК ОКУПАЕМОСТИ = РАЗМЕР ВЛОЖЕНИЙ / ЧИСТАЯ ГОДОВАЯ ПРИБЫЛЬ

Принимаем во внимание, что РР — срок окупаемости выраженный в годах.

К0 — сумма вложенных средств.

ПЧсг — Чистая прибыль в среднем за год.

Пример.

Вам предлагают инвестировать в проект сумму в размере 150 тысяч рублей. И говорят, что проект будет приносить в среднем 50 тысяч рублей в год чистой прибыли.

Путём простейших вычислений получаем срок окупаемости равный трём годам (мы поделили 150 000 на 50 000).

Но такой пример выдаёт информацию, не принимая во внимание, что проект может не только давать доход в течение этих трёх лет, но и требовать дополнительных вложений. Поэтому лучше пользовать второй формулой, где нам нужно получить значение ПЧсг. А рассчитать его можно вычтя из среднего дохода средний расход за год. Разберём это на втором примере.

Пример 2:

К уже имеющимся условиям прибавим следующий факт. Во время осуществления проекта, каждый год будет тратиться порядка 20 тысяч рублей на всевозможные издержки. То есть мы уже можем получить значение ПЧсг — вычтя из 50 тысяч рублей (чистой прибыли за год) 20 тысяч рублей (расход за год).

А значит, формула у нас будет выглядеть следующим образом:

РР (срок окупаемости) = 150 000 (вложения) / 30 (среднегодовая чистая прибыль). Итог — 5 лет.

Пример показателен. Ведь стоило нам учесть среднегодовые издержки, как мы увидели, что срок окупаемости увеличился аж на два года (а это гораздо ближе к реальности).

Такой расчёт актуален, если вы имеет одинаковые поступления за все периоды. Но в жизни почти всегда сумма доходов меняется от одного года к другому. И чтобы учесть и этот факт, нужно выполнить несколько шагов:

Находим целое количество лет, которое понадобится для того, чтобы итоговый доход был максимально близок к сумме затраченных на проект средств (инвестированных).

Находим сумму вложений, которые так и остались непокрытыми прибылью (при этом принимается за факт, что в течение года доходы поступают равномерно).

Находим количество месяцев, которое потребуется для прихода к полноценной окупаемости.

Рассмотрим этот вариант дальше.

Пример 3.

Условия похожи. В проект нужно вложить 150 тысяч рублей. Планируется, что в течение первого года доход будет 30 тысяч рублей. В течение второго — 50 тысяч. В течение третьего — 40 тысяч рублей. А в четвёртом — 60 тысяч.

Вычисляем доход за три года — 30+50+40 = 120 тысяч рублей.

За 4 года сумму прибыли станет 180 тысяч рублей.

А учитывая, что вложили мы 150 тысяч, то видно, что срок окупаемости наступит где-то между третьим и четвёртым годом действия проекта. Но нам нужны подробности.

Поэтому приступаем ко второму этапу. Нам нужно найти ту часть вложенных средств, которая осталась после третьего года не покрытой:

150 000 (вложения) — 120 000 (доход за 3 года) = 30 000 рублей.

Приступаем к третьему этапу. Нам потребуется найти дробную часть для четвёртого года. Покрыть остаётся 30 тысяч, а доход за этот год будет 60 тысяч. Значит мы 30 000 делим на 60 000 и получаем 0,5 (в годах).

Получатся, что с учётом неравномерного притока денег по периодам (но равномерного — по месяцам внутри периода), наши вложенные 150 тысяч рублей окупятся за три с половиной года (3 + 0,5 = 3,5).

Формула расчёта при динамическом способе

Как мы уже писали, этот способ сложнее, потому что учитывает ещё и тот факт, что денежные средства в течение времени окупаемости меняются по стоимости.

Для того чтобы этот фактор был учтён вводят дополнительное значение — ставку дисконтирования.

Возьмём условия, где:

Kd — коэффициент дисконта

d — процентная ставка

Тогда kd = 1/(1+d)^nd

Дисконтированный срок = СУММА чистый денежный поток / (1+d) ^ nd

Чтобы разобраться в этой формуле, которая на порядок сложнее предыдущих, разберём ещё пример. Условия для примера будут те же самые, чтобы было понятнее. А ставка дисконтирования составит 10% (в реальности она примерно такая и есть).

Рассчитываем в первую очередь коэффициент дисконта, то есть дисконтированные поступления за каждый год.

- 1 год: 30 000 / (1+0,1) ^ 1 = 27 272,72 рублей.

- 2 год: 50 000 / (1+0,1) ^ 2= 41 322,31 рублей.

- 3 год: 40 000 / (1+0,1) ^ 3 = 30 052,39 рублей.

- 4 год: 60 000 / (1+0,1) ^ 4 = 40 980,80 рублей.

Складываем результаты. И получается, что за первые три года прибыль составит 139 628,22 рубля.

Мы видим, что даже этой суммы недостаточно, чтобы покрыть наши вложения. То есть с учётом изменения стоимости денег, даже за 4 года мы этот проект не отобьём. Но давайте доведём расчёт до конца. По пятому году существования проекта у нас не было прибыли с проекта, поэтому обозначим её, к примеру, равной четвёртому — 60 000 рублей.

- 5 год: 60 000 / (1+0,1) ^ 5 = 37 255,27 рублей.

Если сложить с нашим бывшим результатом, то получим сумму за пять лет равную 176 883,49. Эта сумма уже превышает вложенные нами на старте инвестиции. Значит, срок окупаемости будет располагаться между четвёртым и пятым годами существования проекта.

Приступаем к вычислению конкретного срока, узнаём дробную часть. Из суммы вложенного вычитаем сумму за 4 целых года: 150 000 — 139 628,22 = 10 371,78 рубля.

Полученный результат делим на дисконтированные поступления за 5-ый год:

13 371,78 / 37 255,27 = 0,27

Значит, до полного срока окупаемости нам не достаёт 0,27 от пятого года. А весь срок окупаемости при динамическом способе расчёта будет составлять 4,27 года.

Как и было заявлено выше — срок окупаемости при дисконтированном способе в большую сторону отличается от того же расчёта, но простым способом. Но при этом он правдивее отражает реальный результат, который вы получите при обозначенных цифрах и условиях.

Срок окупаемости — один из важнейших показателей для предпринимателя, который планирует инвестировать собственные средства и выбирает из ряда возможных проектов. При этом, каким именно способом производить вычисления — решать самому инвестору. В этой статье мы разобрали два основных решения и посмотрели на примерах, как будут меняться цифры в одной и той же ситуации, но с разным уровнем показателей.

Расчет годовой доходности инвестиций по формулам

Чтобы оценить эффективность фининвестиций, нужно иметь представление, какую прибыль они смогут дать. Если таких финвложений много, тогда необходимо правильно как рассчитать доходность, так и сравнить полученные данные. Только в этом случае можно будет узнать, какой бизнес-план является более выгодным. Ответственный подход к решению столь ответственной задачи поможет рассчитать предполагаемую доходность портфеля с различными денежными инвестициями.

Как рассчитать доходность: краткое описание

В процессе работы каждый инвестор сталкивается с необходимостью правильно рассчитать прибыль капиталовложения. Основная цель вкладчика — получить доход, предотвратив развитие негативных последствий. Эксперты, чтобы рассчитать прибыльность, сравнивают акции, ПИФы, депозиты, облигации, недвижимость и другие финансовые инструменты. Итоговый показатель особенно важен для любого трейдера, инвестора и управляющего.

Различные банки, финансовые организации и брокеры в процессе рекламирования своих услуг любят привлекать платёжеспособных клиентов высокими процентными ставками. Рассчитать доходность, значит получить основной показатель, благодаря которому даже начинающий специалист сможет оценить эффективность вложения своих средств. Полученные данные можно сравнить с альтернативными инвестиционными проектами.

Рассчитать доходность в процентах не так уж и сложно, если следовать всем рекомендациям. Итоговый параметр всегда выступает как степень увеличения/уменьшения инвестируемой суммы за определённый временной промежуток. В отличие от дохода, выражаемого в номинальных значениях, рассчитать доходность можно исключительно в процентах. В зависимости от поставленных целей, итоговые данные могут относиться к следующим двум категориям:

- Увеличение средней цены приобретённых фондовых активов, когда цена сбыта выше закупа.

- Доход в процентах. Эта категория всегда указывает на % по депозитам, дивиденды по фондовым ресурсам, облигационные купоны.

В работе эксперта высоко ценится каждый нюанс. Если рассчитать подробно фондовые активы и недвижимость, тогда можно заметить, что эти категории имеют потенциал сразу 2х источников дохода. Рассчитать средний показатель доходности необходимо в том случае, если нужно оценить доходность как положительную, так и отрицательную от вложений. Тогда определится КПД инвестирования сбережений.

Ключевые отличия

Прежде чем приступить к изучению всех разновидностей, как рассчитать доходность при факторах воздействия на этот показатель, нужно разобраться с тем, что между понятиями «доход» и «доходность» присутствуют серьёзные различия. Начинающие финансисты и трейдеры часто путают эти два понятия, из-за чего в составленном отчёте присутствуют грубые ошибки.

Доходность — такой параметр, что отображает изменение стоимости финактивов относительно первоначальной цены за определённый временной промежуток. Измеряется исключительно в %. В качестве примера можно рассчитать такую ситуацию: трейдер купил за 200 руб. бумагу предприятия, а спустя 5 дней продал её уже за 300 рублей. Итоговая доходность вложений в сутки 10%. Такой принцип ведения дел очень эффективен.

Рассчитать точный параметр можно в том случае, если представить стоимость актива как 100%. Акция была продана за триста рублей, а это 200% от первоначальной стоимости. Благодаря этому можно рассчитать следующую формулу: 300 — 200 стартовой стоимости, получается 50% доходности за 5 суток. Эти данные нужно разделить на 5, а в итоге получается средняя доходность в размере 10% в сутки.

Влияние интенсивности движения средств

При длительном инвестировании вкладчик должен знать, как рассчитать годовую доходность. Конечно, поэтапно складывать все данные очень трудно, из-за чего можно допустить ошибку. Лучше всего прибегнуть к проверенному варианту — рассчитать стоимость портфеля в начале и конце годового периода. Так даже новичку удастся узнать прибыль. Пусть, на первичном этапе человек владел объёмом 200 тыс. руб. Под воздействием выгодных инвестиций спустя год стоимость активов увеличилась до 240 тысяч. А это значит, что доходность составит 40 тыс. руб. или годовых 20%.

Этот вариант как рассчитать прибыльность имеет недостаток, существенно искажающий цифры, из-за чего такие данные не принимаются во внимание профессионалами. За взятый временной промежуток эксперты рекомендуют учесть потенциальные передвижения финансов внутри портфеля либо между счетами:

- Поступление прибыли из внешних источников. Это может быть доходность от купонов или дивидендов.

- Вывод/ввод денег.

Если рассматривать приведённый пример и дальше, то пусть за 30 дней до завершения года вкладчик добавит ещё 40 тыс. руб. Такой подход обязательно повлияет и на конечную доходность. В цифрах будет отображаться прирост 40 тыс. руб. (20% годовых). Фактической доходности не будет. Иначе рассчитать такую ситуацию можно в том случае, если через 1 месяц человек не ввёл в портфель, а снял 40 тыс. руб. Из-за этого он весь год будет оперировать величиной, на 20% меньше стартовой. Но итоговая прибыль всё равно будет находиться в пределах 40 тыс. руб.

Особые сложности могут возникнуть из-за того, что за год были получены купонные или же дивидендные выплаты. Счёт периодически пополнялся и снова уменьшался. В такой ситуации можно использовать универсальную формулу расчёта доходности, которая позволяет рассчитать проценты в зависимости от суммы и даты движения финансового потока. Но есть и минус — такой вариант процедуры требует от специалиста особых навыков.

Расчёт эффективной доходности

Этот параметр обладает множеством нюансов, так как его используют для сравнивания абсолютно несопоставимых стилей фининвестирования, обременённых сложными условиями. Эксперты утверждают, что эффективную доходность в % можно рассчитать не только для учёта валовой цифры, но ещё и для всех минусов, а также дополнительных финансовых поступлений от вклада.

Существует три наиболее распространённые разновидности депозита:

- Ставка/год находится в пределах 10.4%, но все начисленные % выплачиваются в конце периода.

- Эксперты предлагают 10%, но уже с капитализацией % каждый месяц. Огромное преимущество состоит в том, что определённая сумма будет начисляться на счёт ежемесячно.

- Теперь действует ставка, повышенная в размере 11%. Капитализация не предусмотрена, но вкладчику нужно будет открыть свою золотую VIP карту. За обслуживание этого финансового продукта нужно в год заплатить 1%, который рассчитывается списывается ежемесячно.

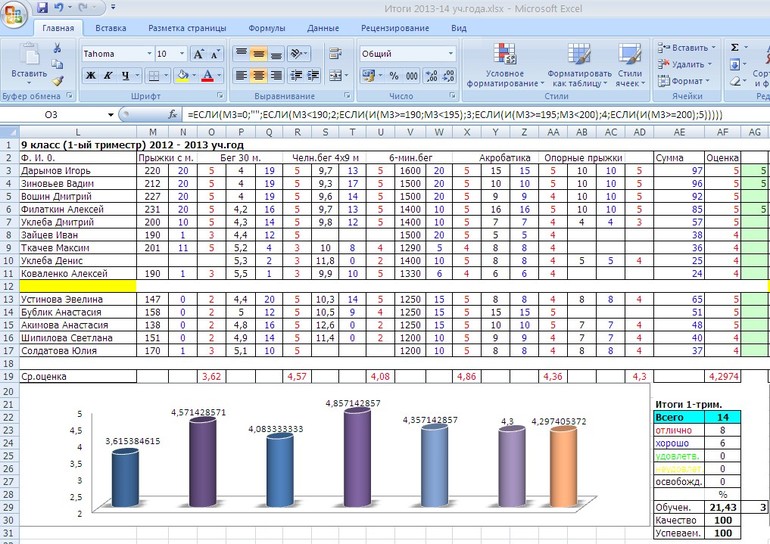

Конечно, неопытному человеку навскидку просто невозможно рассчитать по этой формуле годовую доходность. Эксперты рекомендуют составлять специальные расчётные таблицы, благодаря которым сложно допустить ошибку. Если рассматривать три описанных выше депозита, то после всех манипуляций можно определить, что именно третий способ в 11% самый выгодный.

На основании этого примера можно сделать вывод — распространённое явление, именуемое капитализацией, весьма влияет на доходность. Такие % часто называют сложными. Всего за 1 год капитализация может дать финансовую прибавку в размере 0.5%. На более длительных условиях этот удивительный эффект масштабируется многократно.

Использование Excel

Если специалист разбирается в принципе работы таблиц Excel, то он может гораздо быстрее рассчитать проценты. При этом нужно знать точные суммы и даты движения денег. К заполнению таблицы следует подойти с максимальной ответственностью, так как ошибки в этой отрасли просто недопустимы. Для отображения движения средств нужно использовать две колонки:

- Рассчитать ∑ выходящих и входящих потоков.

- Даты операций.

Все приходы должны иметь знак «+». Если же нужно указать различные расходы, то используется знак «-». Конечная сумма получится положительной.

Когда все данные внесены в таблицу, пользователь должен воспользоваться функцией ЧМСТВНДОХ. В поля «Даты» и «Значимые» должны быть внесены достоверные данные. При помощи правой кнопки мыши можно выделить необходимый диапазон. Сама формула доходности ещё умножается на 100. Это делается для того, чтобы итоговые данные были приведены к более привычному виду. Если же этого не сделать, то результаты, которые удалось рассчитать, будут отображены не в процентах, а в долях от единицы.

Воздействие различных факторов

На итоговую доходность влияют различные параметры, которые могут быть как внутренними, так извне. Последние показатели представлены некой ∑ различных моментов, на которые просто невозможно повлиять. А вот внутренние параметры связаны с самой фирмой.

Внешние параметры:

- Цены на загранматериалы и сырьё.

- Общая политситуация в конкретном государстве и мире.

- Показатель инфляции.

- Уровень экономразвития, с позиции рыночных отношений.

- Реальная демография.

- Климатические условия.

- Платёжеспособность основного процента начисления.

Стоит отметить, что внешние факторы больше всего влияют на формирование цен, стоимость материалов, а также объём продаж товаров.

Совершенно иная ситуация наблюдается с внутренними факторами:

- Изменение цен на продукты.

- Смена темпов производства.

- Разные способы транспортировки товаров.

- Внесение поправок в логистику.

- Колебания себестоимости.

Все вышеперечисленные факторы в той или иной степени влияют на итоговую прибыль компании. А это значит, что рассчитать размер доходности можно вариативно.

Показатели портфеля в динамике

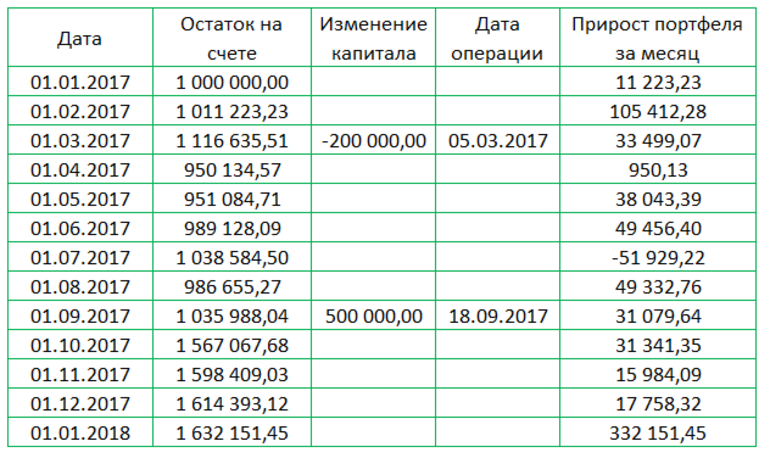

Практически у всех начинающих вкладчиков возникают сложности с тем, как можно корректно рассчитать доходность инвестпортфеля. Чтобы разобраться в этом деле, нужно представить, что ещё в начале года размер этого финансового инструмента составлял 1 млн руб. Инструмент обязательно содержит активы, которые ежемесячно дают определённый %. Но сам инвестор делает изменения — совершает изъятия либо увеличивает сумму.

Чтобы рассчитать доходность портфеля, нужно составить таблицу, где будет чётко отображена вся динамика ситуации. Если специалист решил вычислить доходность по стандартной схеме, нужно разделить ∑ дохода за отведённый срок (332151 р.) на первоначальный капитал (1 млн р.). В итоге получится некорректный результат, который не может использоваться для объяснения финансовой ситуации. Чтобы рассчитать правильные данные, необходимо найти среднюю цифру инвестированного финкапитала.

Рассчитать эту задачу можно так: нужно определить дни между каждым изменением финкапитала. С 1 января и по 5 марта 2017 года первоначальный капитал составлял 1 млн рублей. Промежуточный период длился 63 дня. После чего с 5 марта и по 18 сентября ∑находилась в пределах 800 тысяч рублей. Вкладчик 197 дней никак не влиял на свою инвестицию. Последний период длился с 18 сентября по 1 января 2018 года, размер финкапитала составлял 1300000 рублей. Третий временной промежуток получился 105 дней.

Рассчитать среднюю величину финкапитала можно по стандартной формуле (1000000*63)+(800000*197)+(1300000*105)/365= 978356. В результате специалисту удастся определить, что доходность по портфелю получится 33.9%.

Если же инвестор обращается к ДУ, тогда ему обязательно нужно узнать, по какому принципу можно рассчитать предполагаемую доходность. Когда специалист использует непроверенные алгоритмы, такие формулы могут считаться некорректными. Необходимо максимально ответственно относиться к расчёту прибыльности вкладов, так как полученный показатель важен в универсальном анализе эффективности капиталовложения. Если в формуле окажется ошибка, то получится неверное о результативности вложения личных средств.

А какие способы расчета доходности используете вы?

Источник https://businessmens.ru/article/srok-okupaemosti-formula-i-metody-rascheta-primer

Источник https://vse-investicii.ru/beginner/otsenka-investitsij/kak-rasschitat-dohodnost

Источник

Источник