Що таке інвестиції звичайними словами

Зміст

- Уявіть, що ви купили курку за низькою ціною, а перепродали її за високою. Або заробили на яйцях, що їх курка знесла. Ще краще, якщо на отримані від продажу яєць гроші ви купили другу курку. І тепер уже дві курки несуть вам яйця. У кожному варіанті це інвестиції у тому чи іншому вигляді.

- Різниця між «інвестувати» та «накопичувати»

- Де взяти гроші: кредит чи заощадження

- За статистикою приблизно 30% місячного бюджету становлять необов’язкові витрати

- Інвестування в цінні папери

- Ризики інвестування в цінні папери

- Найстаріша аксіома Волл-стрит — безкоштовних обідів не буває. Готуйтесь не тільки заробляти, але й втрачати

- Як мінімізувати ризики

- Диверсифікацію портфеля можна порівняти з хлібом. Окремо борошно, дріжджі та вода мають індивідуальні характеристики. Разом вони створюють продукт, що поєднує в собі різні параметри всіх інгредієнтів

- Висновки

Де взяти гроші та куди їх вкласти, щоб не втратити заощадження

І нвестування — це вкладення фінансів в актив, який через деякий час може дати прибуток (регулярний чи одноразовий).

Уявіть, що ви купили курку за низькою ціною, а перепродали її за високою. Або заробили на яйцях, що їх курка знесла. Ще краще, якщо на отримані від продажу яєць гроші ви купили другу курку. І тепер уже дві курки несуть вам яйця. У кожному варіанті це інвестиції у тому чи іншому вигляді.

Що таке інвестиції? Це фінансування різних активів з метою отримання доходу. У наведеному прикладі курка ― актив (джерело прибутку), а яйця — прибуток. Якщо курок кілька — це капітал, а на фондовому ринку — інвестиційний портфель.

Різниця між «інвестувати» та «накопичувати»

Це два абсолютно різні процеси. Накопичувати — означає зберігати гроші «у шухлядці». Згодом частину фінансів з’їдає інфляція. Інвестування допомагає зберегти та примножити капітал. Це ваша впевненість у стабільному майбутньому.

Де взяти гроші: кредит чи заощадження

Головне питання, що хвилює інвесторів: брати позику в банку чи краще накопичити самостійно? Перевага кредиту — можливість отримати значну суму відразу. Недолік — гроші доведеться віддати, ще й з відсотками. А маючи особисті кошти, не треба ні перед ким звітувати та влазити в борги. Мінус — накопичити початкову суму для інвестицій не так просто.

З чого можна створити стартовий капітал:

додатковий прибуток ― бонуси та премії на роботі, фріланс;

скорочення витрат — відмова від витрат, що не є обов’язковими: розваг, імпульсних покупок;

За статистикою приблизно 30% місячного бюджету становлять необов’язкові витрати

залишок від зарплати — його можна не витрачати, а вкладати;

спеціальний пункт витрат — щомісяця відкладайте певну суму для інвестицій.

Останній спосіб експерти вважають найбільш правильним та ефективним. І додають — вкладати можна навіть маючи невеликий капітал.

Інвестування в цінні папери

Якщо взяти ТОП-30 найуспішніших і найбагатших людей світу, третина з них заробили капітал на вкладеннях в цінні папери. Вибір фінансових інструментів на фондовому ринку досить великий: акції, облігації, ф’ючерси, опціони, векселі, ПІФи.

Усі інвестиції поділяють на короткострокові, середньострокові та довгострокові:

Короткострокові. Найприбутковіші та найризикованіші. Фактично це спекуляції — купуєте дешевше та продаєте дорожче, а різницю кладете до кишені

Середньострокові. Менш прибуткові та не такі ризиковані. Для інвесторів із середнім рівнем доходів, які не женуться за швидким заробітком

Довгострокові. Найбільш надійні й передбачувані. Для тих, хто хоче зберегти та примножити накопичення в довгостроковій перспективі

Найприбутковіший інструмент — акції. Але щоб не втратити гроші, слід регулярно відстежувати стан компанії — емітента акцій. Якщо ви не готові до цього або хочете скоротити ризики, краще обрати облігації. Прибуток від них нижчий, але фіксований — власник облігацій щорічно отримує відсоток від номінальної вартості облігацій.

Ризики інвестування в цінні папери

Прибутковість та ймовірні фінансові втрати — взаємопов’язані поняття. Неможливо щось отримати, не заплативши за це певну ціну. Якщо ви не готові прийняти ризики, то не можете розраховувати на прибуток.

Найстаріша аксіома Волл-стрит — безкоштовних обідів не буває. Готуйтесь не тільки заробляти, але й втрачати

Ризик присутній у будь-якій угоді. Які операції називають безризиковими, а від яких можна зазнати серйозних втрат:

Безризикові. Високоліквідні цінні папери з мінімальною ймовірністю збитків. Приклад: держоблігації (ОВДП). Прибутковість — до 16%. Регулярна виплата відсотків

Низькоризикові. Облігації та акції великих корпорацій. Менш надійні, ніж ОВДП, але теж з регулярними виплатами та високим попитом на біржі

Ризикові. Акції та облігації компаній з низьким показником надійності, валюта. Ціна з великим рівнем волатильності

Високоризикові. Акції нових або ненадійних фірм, складні та гібридні вкладення (ф’ючерси, опціони). Значний прибуток і велика ймовірність втрат

Що вищі ризики, то вища прибутковість, і навпаки. Але навіть обираючи безризикові та низькоризикові цінні папери, готуйтесь час від часу втрачати гроші. Уникнути цього просто неможливо, впевнені трейдери. Ось, що таке інвестиції — інструмент, здатний принести як прибуток, так і збитки. Усе залежить від того, як ви підійдете до формування інвестиційного портфеля.

Як мінімізувати ризики

Повністю виключити невдалі моменти неможливо. Але можна контролювати ситуацію за допомогою певних стратегій. Наприклад, розподілом активів. Поєднайте в одному портфелі інвестиційні інструменти з різним рівнем ризику та прибутковості.

Диверсифікацію портфеля можна порівняти з хлібом. Окремо борошно, дріжджі та вода мають індивідуальні характеристики. Разом вони створюють продукт, що поєднує в собі різні параметри всіх інгредієнтів

Що ви досвідченіші та дисциплінованіші, то вищими є ваші шанси зменшити збитки.

Мінімізувати втрати дають змогу середньо- та довгострокові інвестиції. Цінові коливання з часом нівелюються, а обов’язкові витрати покриваються за допомогою диверсифікації.

Ще чотири способи знизити ризики:

Уважно обирайте інструменти інвестування. Дізнайтеся думку експертів: аналітиків і брокерів. Починайте з пропозицій з низьким рівнем ризику

Розробіть стратегію (а краще кілька). Опрацюйте послідовність дій у тій чи іншій ситуації. Міняйте поведінку на біржі, якщо в початковій стратегії виявиться помилка

Співпрацюйте з надійною брокерською фірмою. Вона повинна мати державну ліцензію та бути членом біржі. Також вкладайте в стабільні компанії

Підвищуйте рівень інвестиційної грамотності. Навчайтеся у професіоналів та займайтеся саморозвитком. Не варто вкладати кошти без базових знань

Також не варто інвестувати туди, куди вам порадив колега, сусід, друг або ведучій по телевізору. Завжди приймайте обмірковані рішення.

Висновки

Що ж таке інвестиції? Це коли актив, у який ви вкладаєте, з часом приносить прибуток. Ви лише контролюєте процес, на що потрібно мінімум часу. Інвестувати вигідніше, ніж накопичувати. В останньому випадку ви або залишитеся при своїх, або втратите частину грошей. У першому — зможете збільшити початкову суму в кілька разів. Але не все так райдужно. Операції на фондовому ринку бувають прибутковими та збитковими. Щоб зменшити ймовірність неприємного результату, слід диверсифікувати портфель — вкласти в кілька активів, різних за терміном (коротко-, середньо- та довгострокові) та рівнем ризику (високий, середній, низький). Пам’ятайте, що 100% безпечних інвестицій не буває. Але можна захистити капітал, керуючись експертними порадами брокерів і біржових аналітиків. А ще краще, якщо ви розвиватимете власну фінансову грамотність. Розумний інвестор, як відомо, втрачає менше та отримує більше, ніж непідготовлений.

Популярні статті

Допрем’єрний показ WEB серіалу «Вільні гроші» від ФРІДОМ ФІНАНС УКРАЇНА

6 листопада в ТРЦ «Блокбастер» відбувся допрем’єрний показ WEB серіалу «Вільні гроші». Це унікальний проект створений на замов.

Інвестиційний огляд №209

Трампа не лякають ні відставання від Байдена, ні зараження коронавірусом — він планує боротися до кінця. У США та Європі ймовірно .

ТОВ «ФРIДОМ ФІНАНС УКРАЇНА» виконуватиме функції маркет-мейкера на Українській біржі

ТОВ «ФРIДОМ ФІНАНС УКРАЇНА» підтримуватиме ліквідність ринку облігацій внутрішньої державної позики (ОВДП) на АТ «Українська біржа.

Інвестиції у золото: як це працює

Інвестиції в золото — це операції з банківськими золотими злитками або безготівковим золотом для збереження заощаджень і отримання прибутку за рахунок зростання вартості металу.

Прямо чи опосередковано інвестувати в золото можна:

- Купивши фізичне золото у вигляді злитків, золотого піску або інвестиційних монет;

- Розмістивши безготівкове золото на «металевому депозиті»

- Купивши акції ETF фонду, який копіює динаміку світових цін на золото

Золото як інвестиція

Ставлення експертів до золота як до інвестиційного активу неоднозначне. Одні пропагують його як безпечний актив з неминаючою, вічною цінністю, яка дозволить зберегти капітал. Інвестиції в золото називають «тихою гаванню», так як цей актив зростає в ціні під час світових і регіональних криз. Це дозволяє інвесторам перечекати «погані часи» і вберегти капітал від знецінення.

Інші вказують на те, що золото давно стало товаром для спекуляцій і його ціна при певних умовах може обвалитися, як і ціна будь-якого іншого товару.

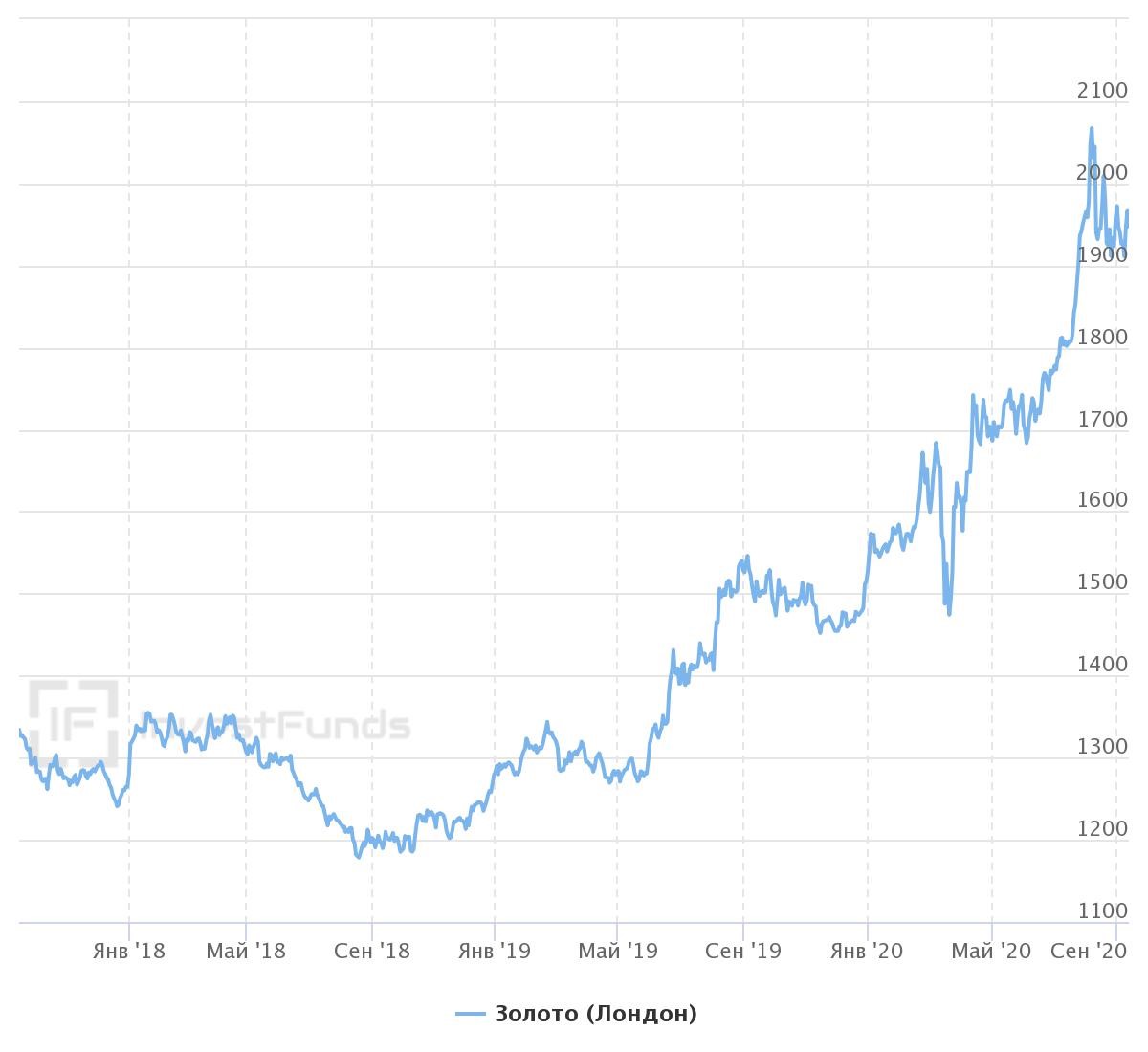

З початку 2000-х років ціна золота на міжнародних ринках неухильно зростає. З $220-230 за тройську унцію на початку «нульових», золото за 10 років зросло в ціні в рази і на вересень 2011 року досягло позначки в $1921 за унцію.

Потім був обвал — грудень 2015 року світ зустрічав з $1046 за унцію. З того часу золото відновило зростання. Ціни ще не досягли позначки рекордного 2015 року, але зростання вартості золота, схоже, поки що не збирається зупинятися і світова криза в цьому йому тільки допомагає.

Як інвестуватив золото (інструкція)

Якщо ви вирішили працювати безпосередньо з золотом:

Крок 1. Визначтеся з метою інвестування

Золото як актив дозволяє вирішувати кілька завдань:

· Купівля золотих злитків з метою подальшого перепродажу за вищою ціною;

· Купівля і розміщення золота на «металевому» депозиті для отримання відсотків. У цьому випадку інвестор нарощує свій капітал у золоті і виграє в разі зростання його вартості.

ВАЖЛИВО! В Україні депозити в золоті не захищені Фондом гарантування вкладів фізичних осіб. Якщо банк визнають неплатоспроможним, вкладник компенсацію не отримає.

Крок 2. Визначте суму, яку готові вкласти в золоті злитки або безготівкове золото.

Мінімальна сума інвестицій в золото, у більшості випадків, буде еквівалентна вартості 1 грамового злитку, так як на практиці менший обсяг золота ви просто не зможете купити.

Крок 3. Оберіть банк для купівлізлиткуабо розміщення «металевого» депозиту

На початок вересня 2020 року золото у вигляді злитків клієнтам пропонували близько 10 українських банків. Перелік фінустанов, які продають і купують у клієнтів злитки, постійно змінюється. Наприклад, ще в квітні 2020 року свої котирування на купівлю і продаж злитків виставляв Ощадбанк, а вже у серпні розділ сайту держбанку, присвячений злиткам і монетам, був неактивний.

Серед учасників ринку залишаються великі державні банки: Приватбанк таУкргазбанк. Також золотом торгують приватні банки: Таскомбанк, RwS bank, Індустріалбанк, Банк Січ та інші.

Звісно, краще за все користуватися сервісами, що відстежують ціни на золото у різних банках.

Наприклад, каталог пропозицій купівлі та продужу банківського золота на Finance.ua дозволяє відстежити заявки не тільки центральних офісів, але й регіональних відділень банків.

Ціна золота в злитках у деяких банках на 27.08.2020 р.

(купівля/продаж, ціна за 1 гр., грн.)

За даними Finance.ua та сайтів банків

Крок 4. Купіть злитки і забезпечте їх безпечне зберігання

Як правило, банки пропонують купити різні за вагою злитки: від 1 г до 1 кг. Вони можуть бути двох видів — литі і штамповані. Ціна на них не надто різниться. Багато інвесторів віддають перевагу штампованим злиткам через більш високу якість виготовлення.

Наявність необхідних за вагою зливків в продажу потрібно уточнювати заздалегідь. Для цього не обов’язково йти до відділення банку. Наприклад, каталог пропозицій купівлі та продажу банківського золота на Finance.ua дозволяє відстежувати заявки не тільки центральних офісів, але і регіональних відділень банків.

Найскладніше в продажу знайти кілограмові і напівкілограмові золоті злитки. Вони дуже дорогі, тому бажаючих їх купити зазвичай не так багато. Нерідко банки виставляють злитки в 500 та 1000 г тільки на продаж і відмовляються їх викуповувати у клієнтів. Наприклад, в січні-березні 2020 року ціну тільки на продаж злитків у 500 г та 1000 г виставляли чотири банки: Укргазбанк, Правекс-Банк, RwS bank та Комерційний індустріальний банк.

Висновок: банки вважають за краще працювати з ходовими злитками вагою 1-5 г або 10-50 г. Ціни на них ви зможете знайти у всіх учасників ринку банківського золота.

Питання безпеки: на свій острах та ризик золото в злитках можна зберігати і вдома. Альтернатива — зберігання злитків у банківській комірці. Щоправда, обираючи другий варіант, ви будете нести витрати на оренду банківського сейфа. До того ж, банківська комірка також не дає гарантії збереження вашого майна. Раніше в Україні вже фіксувалися випадки викрадення цінностей із банківських сховищ. При цьому постраждалим було складно довести розмір збитків, так як вони не робили опису майна, що зберігається у сейфах.

Якщо ви обираєте варіант інвестування в «золотий» фонд:

Крок 1. Оберіть інвестиційний фонд.

ETF (Exchange Traded Fund) — інвестиційний фонд, акції якого торгуються на біржі. Його котирування повторюють динаміку вартості портфеля, в який можуть входити акції, ф’ючерси на сировину, валюта, облігації та інші активи. «Золоті» фонди ETF дозволяють вкластися в золото без його фізичного придбання. Акції такого фонду будуть повністю повторювати рухи ринкової ціни на золото.

«Золоті» ETF зазвичай діляться на дві категорії:

- Перші орієнтовані на інвестиції у фізичні золоті злитки. Наприклад, SPDR Gold Trust (GLD) є найбільшим з цих ETF. Кожна його акція становить приблизно одну десяту унції золота. Також варто звернути увагу на інший фонд — SPDR Gold MiniShares. З початку 2020 року ці фонди зросли приблизно на 32,7%.

- Другі складаються з акцій золотодобувних компаній та інших суміжних компаній. Наприклад, ETF VanEck Vectors Gold Miners (GDX) складається з акцій найбільших видобувних компаній в світі. Інші ETF складаються з акцій більш дрібних компаній, які знаходяться на ранніх стадіях свого розвитку. GDX з початку року зріс на 31,1%. Ще один цікавий для вкладень фонд цього типу — ETF VanEck Vectors Junior Gold Miners (GDXJ) показав зростання у 25,5%.

Крок 2. Укладіть договір з брокером і придбайтеакції ETF.

Зверніть увагу на те, що найчастіше послуги брокера не безкоштовні. Іншими словами — інвестуючи у «золотий» фонд, ви можете понести витрати, пов’язані з операціями з цінними паперами, такі як плата за відкриття рахунку, комісія брокера і комісія самого ETF.

Поради з інвестування

Купуючи банківські злитки, потрібно звертати увагуна декілька речей:

1. Чи здійснює банк викуп злитків. Деякі банки завозять до країни банківське золото тільки на продаж і не викуповують його у клієнтів. Багато фінустанов викуповують тільки ті злитки, які самі продали клієнту і не беруть злитки, куплені в інших банках. Це може створити проблеми для тих, хто захоче перевести в готівку золоті заощадження.

Важливо: Зберігайте квитанції та інші документи, що підтверджують купівлюзлиткав банку — це полегшить процедуру здачі його в банк. Не купуйте злитки з рук.

2. Чим більше вага злитка — тим вигіднішаціна. Котирування тройської унції на Лондонському ринку — скоріше орієнтир для інвесторів. На практиці, чим більший банківський злиток ви купуєте, тим меншою буде ціна за 1 грам «жовтого» металу. Це не що інше, як знижка за опт.

Приклад: Вартість злитка вагою 1 г в Альянс Банку на 27 серпня становила 1750 гривень. Злиток вагою 500 г в цьому ж банку в той же день ви могли б купити за ціною 1660 гривень за грам.

3. Упаковка і стан злитка. Банки продають злитки в спеціальній упаковці з сертифікатами від виробника. Не купуйте злитків без упаковки і супровідних документів. Бережіть упаковку і сам злиток від пошкоджень — це може стати причиною, через яку банки відмовляться викуповувати злиток і його доведеться продавати ювелірам або здавати в ломбард за ціною брухту, а це збитки.

4. При продажібанківського золота будьте готові до перевірок. Банки прагнуть убезпечити себе від шахраїв і підробок, тому перед тим, як купити у вас злиток, вони ретельно його перевірять. Цей процес може зайняти деякий час. Якщо банк купує у клієнтів тільки «свої» злитки, то повинен буде упевнитися в тому, що ви не намагаєтеся продати йому злиток іншого банку. Банк може попросити квитанції, що підтверджують купівлю злитка або перевірити його за номером. Нерідко прийом злитків здійснюється тільки в центральних офісах банків, так як там працюють експерти, здатні засвідчити справжність і якість злитка.

5. Продавайте там, де вигідніше. Ви не зобов’язані здавати злиток тільки в тому банку, в якому його купили. На ринку можна знайти фінустанови, які приймають не тільки свої злитки. Інший банк цілком може запропонувати за ваше золото кращу ціну. До того ж не виключено, що кращу ціну запропонує ломбард і ви маєте право цим скористатися.

6. Монети теж цінуються. Золото також можна купити у вигляді інвестиційних монет. Цікаво те, що в даному випадку метал можна купити вигідніше.

Приклад: на 28 серпня 1 г в зливку вагою 1 кг в Укргазбанку коштує 1900 грн., а в монеті «Архістратиг Михаїл» вагою в одну унцію 1 г металу коштував 1830 грн. Таким чином і в цьому випадку значно краще купувати монети, аніж злитки у банках.

Приклад: на 28 серпня 1 г в зливку вагою 1 кг в Укргазбанку коштує 1900 грн., а в монеті «Архістратиг Михаїл» вагою в одну унцію 1 г металу коштував 1830 грн. Таким чином і в цьому випадку значно краще купувати монети, аніж злитки у банках.

Особливості інвестування взолото

Світова ціна золота встановлюється щодня, двічі на день за результатами аукціонів LBMA Gold Price, які проходять в 10:30 і 15:00 у Лондоні. Ці аукціони замінили традиційний золотий фіксинг, який раніше визначався представниками чотирьох найбільших світових банків (Scotia Mocatta, HSBC, Societe Generale, Barclays Capital), кожен з яких є членом Лондонської асоціації ринку дорогоцінних металів (London Bullion Market Association, LBMA.).

Для участі в торгах LBMA Gold Price акредитовані 13 учасників ринку:

Фіксинг LBMA Gold Price як індикативне значення використовується у всьому світі. Ціна золота фіксується в доларах США, євро і фунтах стерлінгів.

Орієнтуючись на зміну світових цін на золото, Національний банк України також щодня встановлює офіційну ціну закупівлі банківських і дорогоцінних металів у гривні.

Банківські злитки випускаються на 49 афінажних заводах, де виробляється його очищення і формування в злитки. Чистим вважається золото 999,9 проби. Злиток повинен мати маркування і порядковий номер одного з афінажних і маркувальних заводів.

Економічнаситуація

На користь того, що золото залишається «тихою гаванню» для інвесторів, свідчить і досвід коронакризи. Під час пандемії коронавірусу «жовтий» метал почав стрімко дорожчати. На початку серпня 2020 року його вартість на міжнародних ринках встановила рекорд, подолавши позначку в $2050 за унцію. Цілком ймовірно, що це не межа.

Старший аналітик Bloomberg Intelligence МакГлоун стверджує, що масова емісія фіатних валют, яку проводять уряди різних країн, щоб подолати кризу через коронавірус, підриває стійкість таких грошей. Через це інвестори все частіше обирають золото. Майк Макглоун вважає, що золото може досягти і $3000 за тройську унцію.

«Безпрецедентні монетарні і фіскальні стимули, негативна дохідність за боргами і низькі відсоткові ставки у довгостроковій перспективі мають на увазі, що золото продовжить привертати увагу своєю безпекою і якістю», — зазначив аналітик ринку дорогоцінних металів в Standard Chartered Plc Сукі Купер.

У будь-якому випадку, інвестуючи в золото, ви берете на себе всі ризики, пов’язані із забезпеченням його збереження, а також зі зміною цін і попиту на банківські метали.

Інвестиціїв інші дорогоцінні метали

Окрім золота, в Україні можливі також інвестиції в срібло та платину.

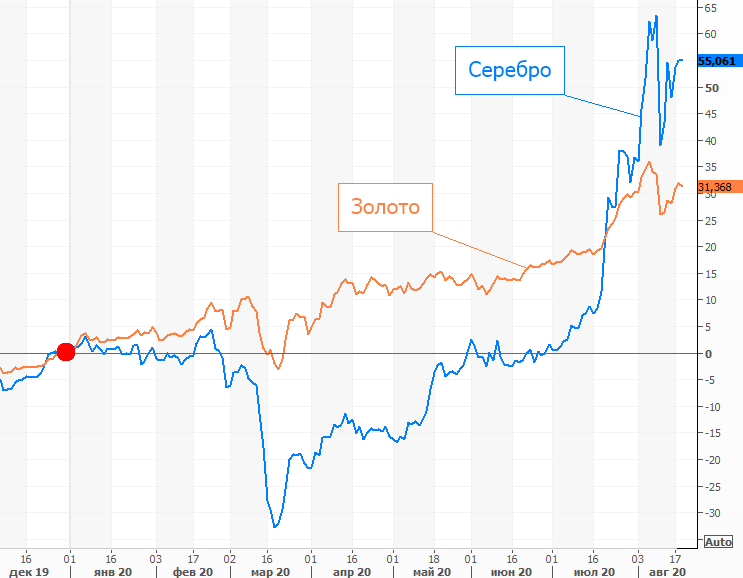

Срібло у 2020 році виглядає привабливо навіть на тлі золота, що активно дорожчає. Вся справа в тому, що срібло протягом року зростало в ціні швидше. З початку року котирування срібла зросли на 55%, в той час як золото додало трохи більше 30%.

Відзначимо, що ціна срібла перевищила показник $27 за унцію, що стало максимумом за останні 7 років.

У своїй основі інвестиції у срібло аналогічні інвестиціям у золото. Срібло також можна купити у вигляді злитків та інвестиційних монет. Правда, кількість банків, готових продавати срібні злитки, менша. Купити їх можна, зокрема, у Приватбанку, РВС Банку, Банку Січ, Індустріалбанку та Мегабанку. Ці ж банки готові і викуповувати злитки у своїх клієнтів.

Як і у випадку з золотом, чим більше вага срібного злитка, тим дешевше обійдеться кожен грам металу. Котирування відрізняються від банку до банку. Але якщо взяти злитки 100 г і 1 кг, то в легкому грам коштуватиме приблизно на 10% дорожче.

Існують також і «срібні» ETF — фонди, ціна акцій яких повторює динаміку цін на срібло на міжнародних ринках. Принцип інвестицій в «срібні» ETF — той самий, що і в акції «золотих» фондів — треба відкрити рахунок у брокера і переказати на нього гроші.

Головна перевага інвестицій в ETF, у порівнянні з купівлею фізичного золота і срібла — відсутність проблем зі зберіганням дорогоцінного металу. Правда, доведеться платити комісію брокеру. Є комісія і самого ETF, однак, як правило, вона не суттєва. Щоб зрозуміти, скільки собі залишає фонд, розглянемо його реальну дохідність.

Для прикладу візьмемо «срібний» ETF iShares Silver Trust. З початку року вартість його акцій зросла на 53,86%, а срібло за цей же період подорожчало на 55,02%. Ось ця різниця в дохідності і є комісією фонду. Фактично, купивши срібло на $1000 за ціною світового ринку на початку року, зараз ви б заробили $550,2. Та ж операція через фонд принесла б на $11,6 менше.

Платина в Україні — не ходовий товар. Вкласти гроші в платину можна, купивши злиток. Правда фізичну платину в Україні продає тільки один банк — РВС Банк. Злиток вагою в 1 г стане в 1505 грн. Але чим вища вага злитка, тим дешевше буде коштувати кожен грам. Наприклад, злиток вагою 50 г коштує 52,9 тис. грн., а кожен грам в ньому — 1058 грн. Найдешевше грам коштуватиме в стограмовому злитку — 1043 грн.

При необхідності злиток можна і продати банку. Однак викуповує він платину значно дешевше, ніж продає — 730 грн. за грам, незалежно від ваги злитка. Таким чином, спред для злитка масою 1 г складе 51%, а для стограмового — 30%. Для порівняння, спред золотого злитка масою 100 г в цьому ж банку становить лише 4%.

Платину можна купити і в інших фінансових компаніях. Але, як правило, обійдеться вона ще дорожче, ніж у РВС Банку.

Як і у випадку із золотом та сріблом, платину можна придбати у вигляді монет. Нацбанк платинові інвестиційні монети ніколи не карбував. Однак центробанки інших країн їх випускають. Наприклад, в Україні можна купити платинового американського орла.

Юрій Гусєв

Що таке інвестиції звичайними словами

Зміст

- Уявіть, що ви купили курку за низькою ціною, а перепродали її за високою. Або заробили на яйцях, що їх курка знесла. Ще краще, якщо на отримані від продажу яєць гроші ви купили другу курку. І тепер уже дві курки несуть вам яйця. У кожному варіанті це інвестиції у тому чи іншому вигляді.

- Різниця між «інвестувати» та «накопичувати»

- Де взяти гроші: кредит чи заощадження

- За статистикою приблизно 30% місячного бюджету становлять необов’язкові витрати

- Інвестування в цінні папери

- Ризики інвестування в цінні папери

- Найстаріша аксіома Волл-стрит — безкоштовних обідів не буває. Готуйтесь не тільки заробляти, але й втрачати

- Як мінімізувати ризики

- Диверсифікацію портфеля можна порівняти з хлібом. Окремо борошно, дріжджі та вода мають індивідуальні характеристики. Разом вони створюють продукт, що поєднує в собі різні параметри всіх інгредієнтів

- Висновки

Де взяти гроші та куди їх вкласти, щоб не втратити заощадження

І нвестування — це вкладення фінансів в актив, який через деякий час може дати прибуток (регулярний чи одноразовий).

Уявіть, що ви купили курку за низькою ціною, а перепродали її за високою. Або заробили на яйцях, що їх курка знесла. Ще краще, якщо на отримані від продажу яєць гроші ви купили другу курку. І тепер уже дві курки несуть вам яйця. У кожному варіанті це інвестиції у тому чи іншому вигляді.

Що таке інвестиції? Це фінансування різних активів з метою отримання доходу. У наведеному прикладі курка ― актив (джерело прибутку), а яйця — прибуток. Якщо курок кілька — це капітал, а на фондовому ринку — інвестиційний портфель.

Різниця між «інвестувати» та «накопичувати»

Це два абсолютно різні процеси. Накопичувати — означає зберігати гроші «у шухлядці». Згодом частину фінансів з’їдає інфляція. Інвестування допомагає зберегти та примножити капітал. Це ваша впевненість у стабільному майбутньому.

Де взяти гроші: кредит чи заощадження

Головне питання, що хвилює інвесторів: брати позику в банку чи краще накопичити самостійно? Перевага кредиту — можливість отримати значну суму відразу. Недолік — гроші доведеться віддати, ще й з відсотками. А маючи особисті кошти, не треба ні перед ким звітувати та влазити в борги. Мінус — накопичити початкову суму для інвестицій не так просто.

З чого можна створити стартовий капітал:

додатковий прибуток ― бонуси та премії на роботі, фріланс;

скорочення витрат — відмова від витрат, що не є обов’язковими: розваг, імпульсних покупок;

За статистикою приблизно 30% місячного бюджету становлять необов’язкові витрати

залишок від зарплати — його можна не витрачати, а вкладати;

спеціальний пункт витрат — щомісяця відкладайте певну суму для інвестицій.

Останній спосіб експерти вважають найбільш правильним та ефективним. І додають — вкладати можна навіть маючи невеликий капітал.

Інвестування в цінні папери

Якщо взяти ТОП-30 найуспішніших і найбагатших людей світу, третина з них заробили капітал на вкладеннях в цінні папери. Вибір фінансових інструментів на фондовому ринку досить великий: акції, облігації, ф’ючерси, опціони, векселі, ПІФи.

Усі інвестиції поділяють на короткострокові, середньострокові та довгострокові:

Короткострокові. Найприбутковіші та найризикованіші. Фактично це спекуляції — купуєте дешевше та продаєте дорожче, а різницю кладете до кишені

Середньострокові. Менш прибуткові та не такі ризиковані. Для інвесторів із середнім рівнем доходів, які не женуться за швидким заробітком

Довгострокові. Найбільш надійні й передбачувані. Для тих, хто хоче зберегти та примножити накопичення в довгостроковій перспективі

Найприбутковіший інструмент — акції. Але щоб не втратити гроші, слід регулярно відстежувати стан компанії — емітента акцій. Якщо ви не готові до цього або хочете скоротити ризики, краще обрати облігації. Прибуток від них нижчий, але фіксований — власник облігацій щорічно отримує відсоток від номінальної вартості облігацій.

Ризики інвестування в цінні папери

Прибутковість та ймовірні фінансові втрати — взаємопов’язані поняття. Неможливо щось отримати, не заплативши за це певну ціну. Якщо ви не готові прийняти ризики, то не можете розраховувати на прибуток.

Найстаріша аксіома Волл-стрит — безкоштовних обідів не буває. Готуйтесь не тільки заробляти, але й втрачати

Ризик присутній у будь-якій угоді. Які операції називають безризиковими, а від яких можна зазнати серйозних втрат:

Безризикові. Високоліквідні цінні папери з мінімальною ймовірністю збитків. Приклад: держоблігації (ОВДП). Прибутковість — до 16%. Регулярна виплата відсотків

Низькоризикові. Облігації та акції великих корпорацій. Менш надійні, ніж ОВДП, але теж з регулярними виплатами та високим попитом на біржі

Ризикові. Акції та облігації компаній з низьким показником надійності, валюта. Ціна з великим рівнем волатильності

Високоризикові. Акції нових або ненадійних фірм, складні та гібридні вкладення (ф’ючерси, опціони). Значний прибуток і велика ймовірність втрат

Що вищі ризики, то вища прибутковість, і навпаки. Але навіть обираючи безризикові та низькоризикові цінні папери, готуйтесь час від часу втрачати гроші. Уникнути цього просто неможливо, впевнені трейдери. Ось, що таке інвестиції — інструмент, здатний принести як прибуток, так і збитки. Усе залежить від того, як ви підійдете до формування інвестиційного портфеля.

Як мінімізувати ризики

Повністю виключити невдалі моменти неможливо. Але можна контролювати ситуацію за допомогою певних стратегій. Наприклад, розподілом активів. Поєднайте в одному портфелі інвестиційні інструменти з різним рівнем ризику та прибутковості.

Диверсифікацію портфеля можна порівняти з хлібом. Окремо борошно, дріжджі та вода мають індивідуальні характеристики. Разом вони створюють продукт, що поєднує в собі різні параметри всіх інгредієнтів

Що ви досвідченіші та дисциплінованіші, то вищими є ваші шанси зменшити збитки.

Мінімізувати втрати дають змогу середньо- та довгострокові інвестиції. Цінові коливання з часом нівелюються, а обов’язкові витрати покриваються за допомогою диверсифікації.

Ще чотири способи знизити ризики:

Уважно обирайте інструменти інвестування. Дізнайтеся думку експертів: аналітиків і брокерів. Починайте з пропозицій з низьким рівнем ризику

Розробіть стратегію (а краще кілька). Опрацюйте послідовність дій у тій чи іншій ситуації. Міняйте поведінку на біржі, якщо в початковій стратегії виявиться помилка

Співпрацюйте з надійною брокерською фірмою. Вона повинна мати державну ліцензію та бути членом біржі. Також вкладайте в стабільні компанії

Підвищуйте рівень інвестиційної грамотності. Навчайтеся у професіоналів та займайтеся саморозвитком. Не варто вкладати кошти без базових знань

Також не варто інвестувати туди, куди вам порадив колега, сусід, друг або ведучій по телевізору. Завжди приймайте обмірковані рішення.

Висновки

Що ж таке інвестиції? Це коли актив, у який ви вкладаєте, з часом приносить прибуток. Ви лише контролюєте процес, на що потрібно мінімум часу. Інвестувати вигідніше, ніж накопичувати. В останньому випадку ви або залишитеся при своїх, або втратите частину грошей. У першому — зможете збільшити початкову суму в кілька разів. Але не все так райдужно. Операції на фондовому ринку бувають прибутковими та збитковими. Щоб зменшити ймовірність неприємного результату, слід диверсифікувати портфель — вкласти в кілька активів, різних за терміном (коротко-, середньо- та довгострокові) та рівнем ризику (високий, середній, низький). Пам’ятайте, що 100% безпечних інвестицій не буває. Але можна захистити капітал, керуючись експертними порадами брокерів і біржових аналітиків. А ще краще, якщо ви розвиватимете власну фінансову грамотність. Розумний інвестор, як відомо, втрачає менше та отримує більше, ніж непідготовлений.

Популярні статті

Звіт постачальника аналітики Datadog: сильні продажі стимулюють ріст акцій

Софтверна компанія Datadog Inc. (DDOG, NASDAQ), що спеціалізується на обробці аналітики, опублікувала звіт за перший квартал 2020 .

Ринок США: огляд і прогноз на 11 серпня. Плани Трампа щодо зниження податків активізують «биків»

Ми очікуємоСвітові фондові майданчики в основному торгуються в плюсі після заяв Трампа про можливе зниження податків і з’явили.

Даруємо передплату на The Wall Street Journal

Freedom Finance дарує платну передплату на онлайн-версію американського видання The Wall Street Journal. Пропозиція діє з 1 вересн.

http://ffin.ua/blog/articles/investopediia/post/shcho-take-investytsii-zvychainymy-slovamy

http://minfin.com.ua/ua/2020/09/21/52547502/

http://ffin.ua/blog/articles/investopediia/post/shcho-take-investytsii-zvychainymy-slovamy