Шаг 11.1. Определяем эффективность инвестиций в проект: производим расчёт NPV, IRR, срока окупаемости (PB) и индекса прибыльности (PI) и построение сопутствующих диаграмм

11.1.0. Ролики с примерами самостоятельного расчёта бизнес-плана (из сериала «Превращение г. Васюки в столицу РФ и МФЦ»)

Серия 30. Определение эффективности инвестиций (4.54 мин.)

- Как рассчитать эффективность инвестиций при расчете бизнес-плана в Онлайн конструкторе E-planificator?

- Как при составлении финансовой модели с помощью Конструктора подобрать подходящую ставку дисконтирования?

- Как в Онлайн конструкторе E-planificator осуществляется расчёт NPV (чистой приведенной стоимости), IRR (внутренней нормы рентабельности), PB (периода окупаемости) и PI (индекса прибыльности)?

- Как при помощи анализа эффективности инвестиций в Конструкторе можно осуществлять отбор проектов?

11.1.1. Теория

Расчёт чистой приведенной стоимости (NPV)

Основным методом оценки эффективности инвестиций в проект является метод расчёта чистой приведенной стоимости . Дополнительно используются методы расчёта внутренней нормы рентабельности, периода окупаемости и индекса прибыльности.

Чистая приведенная стоимость (чистый приведенный доход, чистая текущая стоимость, ЧТС, net present value, NPV) – это сумма текущей (т.е. приведенной к одному моменту или периоду времени – обычно «стартовому» моменту, моменту первоначального вложения капитала) стоимости будущих потоков денежных средств, генерируемых проектом, и начальной инвестиции. NPV определяется по формуле:

- NPV = — C0 + C1 / (1 + r) + C2 / (1 + r) 2 + . + Cn / (1 + r) n , где

- NPV – чистая приведенная стоимость проекта (денежные единицы);

- C0 – начальная инвестиция;

- C1, . Cn – денежный поток соответствующего года, очищенный от денежного потока, генерируемого финансовой деятельностью компании (за исключением платы за лизинг и бюджетных дотаций);

- n – срок жизни проекта в годах;

- r – ставка дисконтирования (номинальная, т.е. уже учитывающая инфляцию) в долях единицы.

Ставка дисконтирования (ставка дисконта, альтернативная стоимость капитала, альтернативные издержки капитала, предельная норма доходности) – это рыночная (т.е. требуемая инвесторами) процентная ставка (в % годовых) для инвестиции с аналогичным уровнем риска. Если вы вкладываете в проект собственные деньги, можете использовать в качестве ставки дисконтированию ту доходность капитала, которую сами намереваетесь получить, которая заставит вас отказаться от вложения своих денег в альтернативный проект с аналогичным уровнем риска. Если вы предполагаете привлечь средства инвесторов, просчитайте NPV (если нет конкретных пожеланий с их стороны) со ставкой дисконтирования в размере 35% (минимальный ориентир для венчурных инвесторов в стартапы в России) и 60% (исходя из их ожиданий IRR в 35-60%). Если проект финансируется за счёт кредита, в качестве ставки дисконтирования можно использовать эффективную ставку по этому кредиту. Если проект финансируется из нескольких источников, ставку дисконтирования рассчитайте по формуде WACC (weighted average cost of capital) – средневзвешенной стоимости капитала .

Ставка дисконтирования должна быть привязана к той валюте, в которой рассчитывается ваш проект , поскольку она отражает альтернативные издержки привлечения капитала именно в странах-эмитентах валюты (включая тамошнюю инфляцию и рыночную премию за риск).

Для расчёта NPV не забудьте ввести нужную вам ставку дисконтирования ; естественно, вы можете менять её столько раз, сколько захотите. Зависимость NPV конкретного проекта от ставки дисконтирования (т.е. пресловутые риски изменения ставки дисконтирования) можно наблюдать, если нажать кнопку » Построить диаграмму зависимости NPV от ставки дисконтирования «.

Если чистая приведенная стоимость проекта положительна, он может быть рекомендован к принятию; из нескольких проектов выбирается тот, чистая приведенная стоимость которого максимальна (если нет каких-либо ограничивающих условий). Если чистая приведенная стоимость проекта отрицательна, проект должен быть отвергнут либо, если это возможно, должны быть пересмотрены его ключевые параметры.

NPV рассчитывается кумулятивно , динамику её изменения по годам можно просмотреть, если нажать на кнопку » Построить диаграмму распределения NPV по годам «.

Расчёт внутренней нормы рентабельности (IRR)

Внутренняя норма рентабельности (внутренняя норма прибыли, внутренняя норма доходности, норма доходности дисконтированного потока денежных средств, internal rate of return, IRR) – это ставка дисконтирования, при которой чистая приведенная стоимость генерируемых проектом денежных потоков равна нулю. Если эта норма оказывается выше, чем та, которая установлена инвесторами в качестве ориентира (или чем стоимость – в процентах годовых – привлекаемых инвестиций), проект может быть принят.

Рассчитанное Конструктором значение IRR вы сможете проверить графически, нажав на кнопку » Построить диаграмму зависимости NPV от ставки дисконтирования «, а также подставив вычисленный показатель вместо ставки дисконтирования и нажав кнопку » Рассчитать чистую приведенную стоимость «. IRR большая, чем 100%, Конструктором не вычисляется (такая IRR означает, что с вашим проектом что-то не так: или вы недоучли какие-то «отягчающие» обстоятельства, или вы «сидите на трубе» – но тогда бизнес-план вам вроде как и ни к чему).

Расчёт периода окупаемости (PB)

Расчёт периода окупаемости или срока окупаемости (payback period, PB) – метод, определяющий, за сколько лет возвращается инвестированный капитал: самый некорректный (если не применять его модифицированный вариант с использованием всё той же ставки дисконтирования) и в то же время самый простой и понятный метод оценки эффективности инвестиций, в простых случаях (низкорисковая инвестиция на непродолжительный срок) дающий достаточно адекватные результаты.

Расчёт индекса прибыльности (PI)

Расчёт индекса прибыльности (profitability index, PI) – вспомогательный метод отбраковки неэффективных проектов. Если индекс прибыльности при данной ставке дисконтирования оказывается меньше единицы, проект должен быть отвергнут.

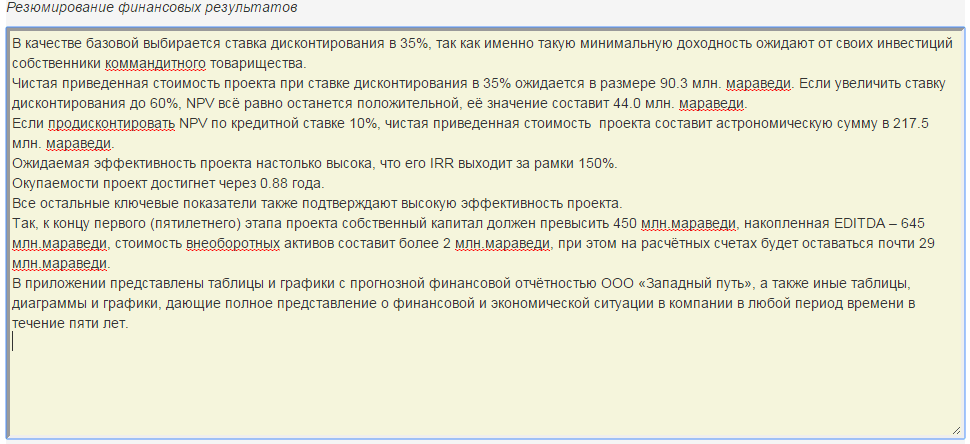

Заполнение формы «Резюмирование финансовых результатов»

В этой форме вы можете свести воедино все показатели эффективности инвестиций, а также обосновать выбранную для расчёта NPV ставку дисконтирования.

Здесь же вы можете дать краткую текстовую выжимку из тех наиболее интересных, знаковых моментов, которые вы могли наблюдать при выводе диаграмм, таблиц и отдельных показателей раздела Финансовый план :

- чистую прибыль и остатки на расчётных счетах (денежную позицию) на конец последнего года проекта;

- точки безубыточности;

- стоимость приобретённых внеоборотных активов;

- накопленный к концу проекта собственный капитал, амортизацию и EBITDA;

- сумму уплаченных налогов;

- и т.д.

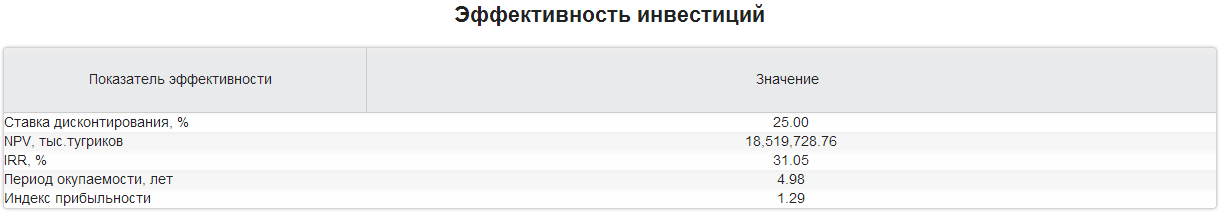

Вывод таблицы эффективности инвестиций

В этой таблице (шаг 11.1.12), которую вы потом можете включить в Резюме бизнес-плана, будут собраны воедино значения ставки дисконтирования, NPV, IRR, периода окупаемости и индекса прибыльности.

11.1.2. Расчёт чистой приведенной стоимости (NPV), построение диаграмм распределения NPV по годам и зависимости NPV от ставки дисконтирования

Если вы хотите, чтобы диаграммы попали в автоматически формируемый бизнес-план, нажмите кнопку » Построить диаграмму . «.

(только для версий maxi, midi и mini) (имеет смысл выводить, если проект длится не менее двух лет)

11.1.3. Пример расчёта чистой приведенной стоимости

Расчёт чистой приведенной стоимости (из «Бизнес-плана Колумба»)

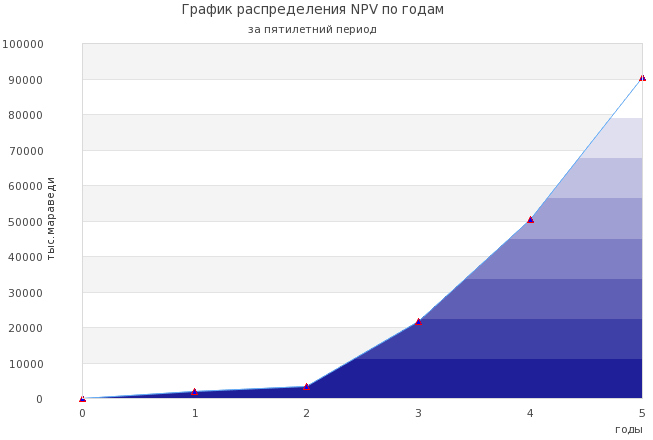

11.1.4. Пример диаграммы распределения NPV по годам

Диаграмма распределения NPV по годам (из «Бизнес-плана Колумба»)

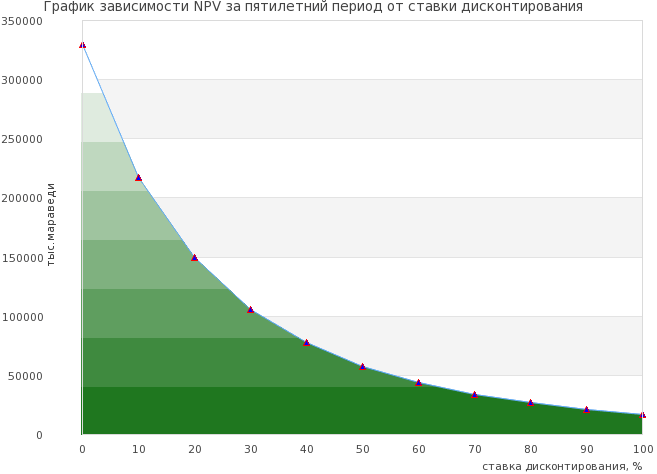

11.1.5. Пример диаграммы зависимости NPV от ставки дисконтирования

Диаграмма зависимости NPV от ставки дисконтирования (из «Бизнес-плана Колумба»)

11.1.6. Расчёт внутренней нормы рентабельности (IRR)

11.1.7. Пример расчёта внутренней нормы рентабельности

Расчёт внутренней нормы рентабельности (из «Бизнес-плана Колумба»)

11.1.8. Расчёт срока окупаемости (PB)

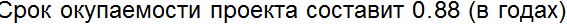

11.1.9. Пример расчёта срока окупаемости

Расчёт срока окупаемости (из «Бизнес-плана Колумба»)

11.1.10. Расчёт индекса прибыльности (PI)

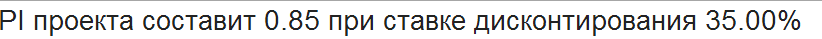

11.1.11. Пример расчёта индекса прибыльности

Расчёт индекса прибыльности

11.1.12. Построение обобщающей таблицы эффективности инвестиций

Если вы хотите, чтобы таблица попала в автоматически формируемый бизнес-план, нажмите кнопку » Построить таблицу . «.

- 1. Если значение IRR выводится равным нулю, значит оно не попадает в диапазон от 0 до 100%.

- 2. Если значение срока окупаемости выводится равным нулю, значит либо оно превышает срок жизни проекта, либо проект окупается мгновенно.

- 3. Если индекс прибыльности выводится равным нулю, проверьте, не забыли ли вы ввести данные в разделе «Ввод и вывод капитала».

11.1.13. Пример таблицы эффективности инвестиций

Таблица эффективности инвестиций

11.1.14. Резюмирование финансовых результатов (форма)

11.1.15. Пример заполнения формы «Резюмирование финансовых результатов»

Резюмирование финансовых результатов (из «Бизнес-плана Колумба»)

У Вас открыт бизнес-план № такой-то

(Вы ввели в него уже столько-то параметров из 8203 возможных)

У Вас созданы бизнес-планы № такие-то

Проект Игоря Тимохина © 2012-2020

Проект Игоря Тимохина © 2012-2020

]]>

6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI

Рассмотрим 6 методов оценки эффективности инвестиций, дам различные формулы расчета инвестиционных коэффициентов, методику (алгоритм) расчета их в Excel. Данные методы будут полезны инвесторам, финансовым аналитикам, бизнес-аналитикам и экономистам. Сразу следует отметить, что под инвестициями будем понимать различные инвестиционные проекты, объекты вложения и активы. То есть данные методы могут быть широко использованы в оценочной деятельности любого предприятия/компании.

Все методы оценки эффективности инвестиционных проектов можно разделить на две большие группы:

- Статистические методы оценки инвестиционных проектов

- Срок окупаемости инвестиционного проекта (PP,PaybackPeriod)

- Рентабельность инвестиционного проекта (ARR, Accounting Rate of Return)

- Динамические методы оценки инвестиционных проектов

- Чистый дисконтированный доход (NPV,NetPresentValue)

- Внутренняя норма прибыл (IRR, Internal Rate of Return)

- Индекс прибыльности (PI, Profitability index)

- Дисконтированный срок окупаемости (DPP, Discounted Payback Period)

Статистические методы оценки эффективности инвестиций/инвестиционных проектов

Статистические методы оценки являются самым простым классом подходов к анализу инвестиций и инвестиционных проектов. Несмотря на свою кажущуюся простоту расчета и использования, они позволяют сделать выводы по качеству объектов инвестиций, сравнить их между собой и отсеять неэффективные.

Срок окупаемости инвестиций (Payback Period)

Срок окупаемости инвестиций или инвестиционного проекта (англ. Payback Period, PP, период окупаемости) – данный коэффициент показывает период, за который окупятся первоначальные инвестиции (затраты) в инвестиционный проект. Экономический смысл данного показателя заключается в том, что бы показать срок, за который инвестор вернет обратно свои вложенные деньги (капитал).

|

★ Программа InvestRatio – расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Формула расчета срока окупаемости инвестиций (инвестиционного проекта)

IC (Invest Capital) – инвестиционный капитал, первоначальные затраты инвестора в объект вложения. В формуле в иностранной практике иногда используют понятие не инвестиционный капитал, а затраты на капитал (Cost of Capital, CC), что по сути несет аналогичный смысл;

CF (Cash Flow) – денежный поток, который создается объектом инвестиций. Под денежным потоком иногда в формулах подразумевают чистую прибыль (NP, Net Profit).

Формулу расчета срока/период окупаемости можно расписать по-другому, такой вариант тоже часто встречается в отечественной литературе по финансам:

Следует отметить, что затраты на инвестиции представляют собой все издержки инвестора при вложении в инвестиционный проект. Денежный поток необходимо учитывать за определенные периоды (день, неделя, месяц, год). В результате период окупаемости инвестиций будет иметь аналогичную шкалу измерения.

Следует отметить, что затраты на инвестиции представляют собой все издержки инвестора при вложении в инвестиционный проект. Денежный поток необходимо учитывать за определенные периоды (день, неделя, месяц, год). В результате период окупаемости инвестиций будет иметь аналогичную шкалу измерения.

Пример расчета срока окупаемости инвестиционного проекта в Excel

На рисунке ниже показан пример расчета срока окупаемости инвестиционного проекта. У нас имеются исходные данные, что стоимость первоначальных затрат составили 130000 руб., ежемесячно денежный поток от инвестиций составлял 25000 руб. В начале необходимо рассчитать денежный поток нарастающим итогом, для этого использовалась следующая простая формула:

Денежный поток нарастающим итогом рассчитывается в колонке С, C7=C6+$C$3

Если рассчитать срок окупаемости по формуле, то получится следующее:

Так как мы у нас период дискретный, то необходимо округлить этот период до 6 месяцев.

Направления использования срока окупаемости инвестиций (инвестиционных проектов)

Показатель периода окупаемости инвестиций использует как сравнительный показатель для оценки эффективности альтернативных инвестиционных проектов. Тот проект, у которого быстрее период окупаемости тот эффективнее. Данный коэффициент используют, как правило, всегда в совокупности с другими показателям, которые мы разберем ниже.

Достоинства и недостатки показателя срока окупаемости инвестиций

Достоинства показателя его скорость и простота расчета. Недостаток данного коэффициента очевиден – в его расчете используется постоянный денежный поток. В реальных условиях достаточно сложно спрогнозировать устойчивые будущие денежные поступления, поэтому период окупаемости может существенно измениться. Для того чтобы снизить возможные отклонения от плана окупаемости следует обеспечить надежность источников поступления денежного потока инвестиционного проекта. К тому же показатель не учитывает влияние инфляции на изменение стоимости денег во времени. Срок окупаемости инвестиций как может быть использован как критерий отсева на первом этапе оценки и отбора “тяжелых” инвестиционных проектов.

|

★ Программа InvestRatio – расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Коэффициент рентабельности инвестиций (Accounting Rate of Return)

Коэффициент рентабельности инвестиций или инвестиционного проекта (англ. Accounting Rate of Return, ARR, ROI, учетная норма прибыли, рентабельность инвестиций) – показатель отражающий прибыльность объекта инвестиций без учета дисконтирования.

Формула расчета коэффициента рентабельности инвестиций

где:

где:

CF ср – средний денежный поток (чистая прибыль) объекта инвестиций за рассматриваемый период (месяц, год);

IC (Invest Capital) – инвестиционный капитал, первоначальные затраты инвестора в объект вложения.

Существует также следующая разновидность формулы рентабельности инвестиций отражающая случай, когда в объект/проект в течение рассматриваемого периода вносят дополнительные инвестиционные вложения. Поэтому берется средняя стоимость капитала за период. Формула при этом имеет вид:

где:

где:

IC0, IC1 – стоимость инвестиций (затраченного капитала) на начало и конец отчетного периода.

Пример расчета коэффициента рентабельности инвестиций (инвестиционного проекта) в Excel

Для того чтобы лучше понять экономический смысл и алгоритм расчета воспользуемся программой Excel. Затраты, которые понес инвестор были только в первом периоде и составили 130000 руб., денежные поступления от инвестиций изменялись ежемесячно, поэтому мы рассчитываем средние поступления по месяцам. За расчетный период может браться любой временной отрезок, квартал, год. В нашем случае мы получаем месячную рентабельность инвестиционного проекта. Формула расчета в Excel следующая:

Цели использования коэффициента рентабельности инвестиционного проекта

Данный показатель используется для сравнения различных альтернативных инвестиционных проектов. Чем выше ARR, тем выше привлекательность данного проекта для инвестора. Как правило, данный показатель используется для оценки уже существующих проектов, где можно проследить и статистически оценить эффективность создания денежного потока данной инвестиций.

Достоинства и недостатки коэффициента рентабельности инвестиций

Достоинства коэффициента в его простоте расчета и получения и на этом его достоинства заканчиваются. К недостаткам данного коэффициента можно отнести сложность прогнозирования будущих денежных поступлений/доходов от проекта. К тому же если проект венчурный, то данный показатель может сильно исказить картину восприятия проекта. ARR как правило используется для внешней демонстрации успешного того или иного проекта. Показатель в своей формуле не учитывает изменения стоимости денег во времени. Данный показатель может быть использован на первом этапе оценки и отбора инвестиционных проектов.

Динамические методы оценки эффективности инвестиций/инвестиционных проектов. Как рассчитать эффективность проекта

Рассмотрим ряд динамических методов оценки инвестиционных проектов, данные показатели используют дисконтирование, что является несомненным преимуществом по отношению к статистическим методам.

Чистый дисконтированный доход (Net Present Value)

Чистый дисконтированный доход (англ. Net Present Value, NPV, чистая текущая стоимость, чистый приведенный доход, текущая стоимость) – показатель, отражающий изменение денежных потоков и показывает разность между дисконтированными денежными доходами и расходами.

Чистый дисконтированный доход используют для того чтобы отобрать наиболее инвестиционно привлекательный проект.

Формула чистого дисконтированного дохода

NPV – чистый дисконтированный доход проекта;

CFt – денежный поток в период времени t;

CF0 – денежный поток в первоначальный момент. Первоначальный денежный поток равняется инвестиционному капиталу (CF0 = IC);

r – ставка дисконтирования (барьерная ставка).

Оценка проекта на основе критерия NPV

| Критерий оценки NPV | Заключение по проекту |

| NPV 0 | Инвестиционный проект привлекателен для вложения |

| NPV1>NPV2* | Сравнение NPV одного проекта с NPV* другого, показывает большую инвестиционную привлекательность первого |

Пример расчета чистого дисконтированного дохода в Excel

Рассмотрим пример расчета чистого дисконтированного дохода в программе Excel. В программе есть удобная функция ЧПС (чистая приведенная стоимость), которая позволяет использовать ставку дисконтирования в расчетах. Рассчитаем ниже в двух вариантах NPV.

Итак, разберем алгоритм последовательного расчета всех показателей NPV.

- Расчет денежного потока по годам: E7=C7-D7

- Дисконтирование денежного потока по времени: F7=E7/(1+$C$3)^A7

- Суммирование всех дисконтированных денежных поступлений по инвестиционному проекту и вычитание первоначальных капитальных затрат: F16 =СУММ(F7:F15)-B6

Расчет с использованием встроенной формулы ЧПС. Следует заметить, что необходимо вычесть первоначальные капитальные затраты (В6).

Результаты в обоих методах подсчета NPV, как мы видим, совпадают.

Мастер-класс: “Как рассчитать чистый дисконтированный доход для бизнес плана”

|

★ Программа InvestRatio – расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Внутренняя норма прибыли инвестиционного проекта

Внутренняя норма прибыли (англ. Internal Rate of Return, IRR, внутренняя норма дисконта, внутренняя норма прибыли, внутренний коэффициент эффективности) – показывает такую ставку дисконтирования, при которой чистый дисконтированный доход равняется нулю.

Формула расчета внутренней нормы прибыли инвестиционного проекта

CF (Cash Flow) – денежный поток, который создается объектом инвестиций;

IRR – внутренняя норма прибыли;

CF0 – денежный поток в первоначальный момент. В первом периоде, как правило, денежный поток равняется инвестиционному капиталу (CF0 = IC).

Пример расчета IRR инвестиционного проекта в Excel

Рассмотрим пример расчета внутренней нормы прибыли в Excel, в программе есть хорошая функция ВСД (внутренняя ставка доходности), которая позволяет быстро рассчитать IRR. Данную функцию корректно использовать в том случае если есть хотя бы один положительный и отрицательный денежный поток.

Достоинства и недостатки внутренней нормы доходности IRR

+ ) возможность сравнения инвестиционных проектов между собой, имеющих разный горизонт инвестирования;

+ )возможность сравнения не только проектов, но и альтернативных инвестиций, например банковский вклад. Если IRR проекта составляет 25%, а банковский вклад равен 15%, то проект более инвестиционно привлекателен.

+ ) экспресс-оценка проекта на его целесообразность дальнейшего развития.

Внутреннюю норму прибыли оценивают со средневзвешенной стоимостью привлеченного капитала, что позволяет сделать оценку целесообразности дальнейшего развития проекта.

| Оценка значений коэффициента IRR | Заключение по проекту |

| IRR > WACC | Вложенный в инвестиционный проект капитал будет создавать доходность выше, чем стоимость вложенного капитала. Такой проект инвестиционно привлекателен |

| IRR = WACC | Проект не принесет ни убытков, ни дохода в будущем периоде и такой проект не является привлекательным |

| IRR 1 | Проект инвестиционно привлекателен для вложения, так как сможет обеспечить дополнительную отдачу капитала. |

| PI1>PI2* | Сравнение между собой инвестиционной привлекательности нескольких проектов. Первый проект имеет большую рентабельность, поэтому второй будет отброшен |

Пример расчета индекса прибыльности проекта в Excel

Рассмотрим на примере вычисление индекса прибыльности. На рисунке ниже показан расчет PI в ячейке F18.

- Расчет столбца F – Дисконтированного денежного потока =E7/(1+$C$3)^A7

- Расчет чистого дисконтированного дохода NPV в ячейке F16 =СУММ(F7:F15)-B6

- Оценка прибыльности инвестиций в ячейке F18 =F16/B6

Если бы инвестиционные затраты были каждый год, то необходимо было индекс прибыльности рассчитывать по второй формуле и приводить их к настоящему времени (дисконтировать).

Дисконтированный срок окупаемости инвестиций

Дисконтированный срок окупаемости (англ. Discounted Payback Period, DPP) – показатель отражающий период, через который окупятся первоначальные инвестиционные затраты. Формула расчета коэффициента аналогична формуле оценки периода окупаемости инвестиций, только используется дисконтирование

Формула расчета дисконтированного срока окупаемости инвестиций

где:

где:

IC (Invest Capital)– инвестиционный капитал, первоначальные затраты инвестора в объект вложения;

CF (Cash Flow) – денежный поток, который создается объектом инвестиций;

r – ставка дисконтирования;

t –период оценки получаемого денежного потока.

Пример расчета дисконтированного срока окупаемости инвестиций в Excel

Рассчитаем коэффициент дисконтированного срока окупаемости инвестиций в Excel. На рисунке ниже показан пример расчета. Для этого необходимо выполнить следующие операции:

- Рассчитать дисконтированный денежный поток в колонке D =C7/(1+$C$3)^A7

- Посчитать нарастающим итогом прирост капитала в колоне E =E7+D8

- Оценить в какой период вложенные инвестиции (IC) окупились полностью.

Как мы видим окупаемость всех затрат дисконтированным денежным потоком произошла на 6 месяц. Чем меньше период окупаемости инвестиционного проекта, тем более привлекательны данные проекты.

Достоинства и недостатки дисконтированного срока окупаемости

Достоинством коэффициента является возможность использовать в формуле свойство денег изменять свою стоимость со временем за счет инфляционных процессов. Это повышает точность оценки периода возврата вложенного капитала. Сложность использования данного коэффициента заключаются в точном определении будущих денежных поступлений от инвестиции и оценке ставки дисконтирования. Ставка может изменяться на всем жизненном цикле инвестиции из-за действия различных экономических, политических, производственных факторов.

Мастер-класс: “Как рассчитать срок окупаемости для бизнес плана: инструкция”

Выбор инвестиции на основе коэффициентов оценки эффективности

На рисунке ниже показана таблица критериев выбора инвестиционного проекта/инвестиции на основе рассмотренных коэффициентов. Данные показатели позволяют дать экспресс-оценку привлекательности проекта. Следует заметить, что данные показатели плохо применяются для оценки венчурных проектов, потому что сложно спрогнозировать какие будут продажи, доходы и спрос в этом проекте. Показатели хорошо себя зарекомендовали в оценке уже реализованных проектов с четко выстроенными бизнес процессами.

| Показатель | Критерий выбора инвестиции |

| Статистические методы оценки эффективности инвестиций | |

| Период окупаемости | PP -> min |

| Рентабельность инвестиционного капитала | ARR>0 |

| Динамические методы оценки эффективности инвестиций | |

| Чистый дисконтированный доход | NPV>0 |

| Внутренняя норма прибыли | IRR>WACC |

| Индекс прибыльности | PI>1 |

| Дисконтированный период окупаемости | DPP -> min |

Резюме

Использование коэффициентов оценки инвестиционных проектов позволяет сделать выбрать наиболее привлекательные объекты для вложения. Мы рассмотрели как статистические, так и динамические методы оценки, на практике, первые подходят для отражения общей характеристики объекта, тогда как динамические позволяют более точно оценить параметры инвестиции. В современной экономике, во времена кризисов, использование данных показателей эффективно на сравнительно не большой горизонт инвестирования. Помимо внешних факторов, на оценку влияют внутренние – сложность точного определения будущих денежных поступлений от проекта. Показатели дают в большей степени финансовое описание жизни инвестиции и не раскрывают причинно-следственных связей с получаемыми доходами (сложно оценить венчурные проекты и стартапы ). В тоже время, простота расчетов коэффициентов позволяет уже на первом этапе анализа исключить не рентабельные проекты. На этом описание коэффициентов оценки эффективности инвестиций завершено. Изучайте инвестиционный анализ, в следующих статьях я расскажу про более сложные методы оценки проектов, спасибо за внимание, с вами были Иван Жданов.

Автор: к.э.н. Жданов Иван Юрьевич

]]>Анализ инвестиционного проекта

Нестеров А.К. Анализ инвестиционного проекта // Энциклопедия Нестеровых

Оценка инвестиционных проектов – это корректное сопоставление вложений с результатами в результате осуществления инвестиций. Анализ инвестиционного проекта требуется всем предприятиям, которые планируют обновить производственную базу, увеличить объемы выпуска продукции, освоить новые виды деятельности и т.д.

- Основные направления анализа инвестиционного проекта

- Анализ условий реализации инвестиционного проекта

- Оценка инвестиционного проекта

- Выводы

Основные направления анализа инвестиционного проекта

Оценка инвестиционных проектов основана на трех факторах:

- Фактор времени – сколько времени потребуется на реализацию проекта, когда появится результат от вложений, какова временная ценность финансовых ресурсов;

- Фактор денежных средств – текущие и перспективные денежные потоки, возможные риски, предполагаемые доходы;

- Фактор макроокружения – цена используемого капитала, состояние рынка, отрасли, макроэкономические показатели;

- Фактор внутренней среды – финансовое состояние предприятия, целесообразность инвестирования, оценка поступлений от реализации проекта и т.д.

Анализ инвестиционного проекта включает в себя анализ инвестиционной среды и самого проекта.

Направления анализа инвестиционных проектов

Оценка инвестиционных проектов включает исследование внешних и внутренних условий их осуществления. Естественно, что анализ проводится по всем факторам, которые могут повлиять на управление вложенным капиталом.

Цели анализа инвестиционной среды и самого проекта – определить потенциальную доходность инвестиций, эффективность вложенного капитала и результат реализации проекта в целом, учитывая все условия его осуществления.

Анализ условий реализации инвестиционного проекта

Инвестиционная среда определяет условия реализации любого проекта:

- объект инвестиций;

- способы вложения финансовых средств;

- риски вложений;

- макроэкономические характеристики;

- отраслевая специфика.

Макроэкономический анализ – оценка экономической обстановки, влияния текущей ситуации на проект и среды осуществления проекта.

Информация для анализа берется из официальных источников в динамике за несколько последних периодов. Степень детализации определяется соображениями инвестора.

Отраслевой анализ инвестиционной среды проводится с позиций оценки текущего и перспективного состояния отрасли, в которой действует исследуемое предприятие.

Отраслевой анализ подкрепляет данные макроэкономической оценки и служит обоснованием целесообразности вложения капитала в предприятия отрасли в целом. Детализация требуется подробная с учетом статистических данных и результатов исследований.

Микроэкономический анализ – это оценка всех существенных аспектов, касающихся предприятия, осуществляющего инвестиционный проект. Чаще всего формализуется в виде бизнес-плана.

Микроэкономический анализ зависит от того, кто планирует инвестиционный проект. Для сторонних инвесторов данный вид анализа должен быть очень подробным, требуется детальное рассмотрение всех указанных сторон деятельности компании. Для внутренних нужд данный вид анализа может быть ограничен кратким описанием предполагаемых участников проекта.

Отдельным пунктом может являться построение экономической модели, с указанием характера осуществления проекта. Если проект отвечает выбранным критериям, то полученная информация является основанием для продолжения анализа.