Как работает Тинькофф Инвестиции – доступным языком. Обзор сервиса и отзывы

Последнее обновление:5 февраля 2020

Последнее обновление:5 февраля 2020

О том, как выгодно вложить свои сбережения, задумываются многие. В большинстве случаев люди останавливают свой выбор на открытии вклада, хотя и слышали о более выгодных возможностях. Этот способ получения дохода кажется доступным и понятным, в то время как слова ценная бумага, фондовая биржа и курсовая разница вызывают страх и неуверенность в собственных знаниях.

Отличным решением для тех, кто задумывается об инвестировании, но не может решиться начать, является сервис Тинькофф Инвестиции от хорошо известного в народе Тинькофф Банка. Собственно, это тот самый банк, который много лет работает с клиентами в онлайн-режиме, и который умеет создавать удобные инструменты для работы с финансами.

В обзоре мы расскажем, как подключится к этому сервису, как он работает, и почему за счёт простого и удобного интерфейса, но в то же время больших возможностей, сравнительно молодой сервис Тинькофф Инвестиции может стать брокерским сервисом №1 в России. Здесь же вы найдёте реальные примеры покупки/продажи акций, облигаций и валюты.

Обзор будет полезен, как начинающему инвестору, имеющему только общее представление о рынке ценных бумаг, так и имеющему опыт работы с другими брокерскими приложениями для торговли на бирже.

Что это за сервис и для кого он создан

Что такое Тинькофф Инвестиции?

Тинькофф Инвестиции – это брокерский сервис, предоставляющий возможность торговли ценными бумагами и валютой на бирже. По сути, это инструмент управления брокерским счётом, который в обязательном порядке необходимо открыть инвестору для доступа к торгам на бирже.

При помощи сервиса можно торговать на Московской Бирже (торговля российскими ценными бумагами) и Санкт-Петербургской бирже (бумаги российских и наиболее ликвидных американских компаний с американских бирж NYSE и NASDAQ и лондонской LSE).

Обычно, после того как человек «созревает» для инвестирования, он вынужден посетить брокера (это лицензированная организация – посредник между инвестором и биржей, без которой не обойтись при торговле на бирже), подписать кипу документов, потратив на это полдня, и установить (готовьтесь к «пляске с бубном») специализированное программное обеспечение. В ПО ещё и разобраться надо.

Собственно, вся эта неопределённость и отпугивает начинающего инвестора. Что предлагает Тинькофф Банк (он, кстати, имеет лицензию на осуществление брокерской деятельности)?

Все документы вам привезёт курьер в считаные дни после онлайн-заявки, после чего через пару дней вам открывают брокерский счёт, и торгуйте акциями и валютой сколько хотите в удобном мобильном приложении или на сайте Тинькофф Инвестиции (далее – ТИ). А если вы уже являетесь клиентом банка, то всё делается ещё быстрее – достаточно подписать документы кодом из СМС, установить приложение ТИ, которое даёт вам доступ к брокерскому счёту (БС) так же, как и мобильное приложение Тинькофф к вашим банковским счетам. Можно сказать, что экосистема банковских продуктов банка пополнилась ещё одним сервисом, позволяющим клиентам зарабатывать на биржевой торговле.

Для кого создан этот сервис?

Главной целью создания нового направления Тинькофф было стремление показать обычному пользователю, что заниматься инвестированием можно легко и удобно, и это доступно каждому! Оставим за кадром, что цель для банка – заработать, а зарабатывают брокеры, как известно, на комиссиях. Но, правда, чтобы хорошо заработать, надо не только привлечь много клиентов, но и удержать их, а без удобного и обкатанного продукта это, как вы понимаете, сделать невозможно.

Основная целевая аудитория сервиса – обычные пользователи банковских услуг, которые могут открыть вклад, но не разбираются в тонкостях инвестирования, чтобы самостоятельно покупать ценные бумаги. С помощью простого в использовании приложения клиенту предлагается сделать первый шаг к инвестированию, так сказать, окунуться в это, попробовать на вкус – с комфортом и без временных затрат.

Только надо учесть, что любой брокер не сможет принять за вас решение, когда купить ценную бумагу, а когда её продать: вся ответственность и все риски ложатся на вас. Тем не менее, банк предлагает для начинающих и опытных инвесторов мощную информационную поддержку: прогнозы и инвест-идеи аналитиков, статьи Тинькофф-журнала по инвестированию, программы-помощники для подбора акций, подсказки и т.д.

Как выглядит сервис ТИ?

Прежде всего, надо сказать, что сервис ТИ существует как в веб-версии, так и в мобильной, реализованной для Айфонов и Андроид-смартфонов. Сегодня наличие мобильного приложения у любого сервиса – это не дань моде, а необходимость, судя по темпам увеличения кол-ва людей, предпочитающих использование своих смартфонов для доступа к сети, управления банковским счётом и т.д.

Несколько слов о веб-версии сервиса. Площадка представляет собой отдельный раздел на сайте tinkoff.ru. Здесь есть общая информация по пользованию ресурсом, тарифы, раздел с новостями фондового рынка и непосредственно площадка для осуществления операций купли-продажи. Визуально это напоминает обычный интернет-магазин, поэтому все действия достаточно интуитивны и понятны.

Здесь можно купить или продать:

- валюту (USD или EUR);

- акции;

- облигации;

- фонды.

Инвестор здесь может скачать отчеты по брокерскому счёту (вы же хотите узнать, сколько заработали), получить всю необходимую помощь: информация о том, как открыть, пополнить, вывести деньги и заплатить налоги; учебник; возможность получить обратную связь – голосовую или через текстовый чат, и т.д.

Мобильное приложение ТИ, на примере которого мы расскажем, как работает сервис, имеет все те же функции, и позволяет контролировать свой счёт и торговать ценными бумагами и валютой на комфортном и интуитивно-понятном уровне.

Преимущества и недостатки сервиса

Начинающий инвестор получит здесь ряд преимуществ:

1. Бесплатное и быстрое подключение к сервису (открытие брокерского счёта). От клиента требуется онлайн-заявка, всё остальное сделает банк.

2. Минимальная сумма для входа – на бирже нет минимальной суммы для совершения операции. Можно начать инвестировать хоть с 1 000 рублей.

3. Доступная информация – на сервисе представлены разделы с обзорами, новостями, инвестиционными идеями, которые могут быть полезны для принятия решения о покупке. Есть подробный раздел ответов на частые вопросы по работе сервиса и учебник для инвестиций для начинающих (и практикующих) инвесторов. Каждая компания имеет краткое описание деятельности.

4. Удобный интерфейс – пользователь сможет пользоваться личным кабинетом или мобильным приложением, которые по функциональности и удобству пользования не уступают друг другу. В ТИ просто продать и купить любую ценную бумагу или валюту + есть инструменты контроля потерь (так называемые «stop loss» (остановить потери) и «take profit» (закрыть сделку при достижении нужной цены)).

5. Покупка и продажа валюты по самым выгодным биржевым ценам – рай для спекулянтов! Покупать, кстати, можно от одного доллара/евро – в отличие от торговых терминалов (приложений) других брокеров, где валютой можно торговать только лотами (1 лот = 1000 долларов/евро)

6. Бесплатное обслуживание счета (при отсутствии активности) – если за месяц нет ни одной операции по купле-продаже, то никакие комиссии за ведение счета не взимаются.

7. Бесплатное и практически мгновенное пополнение и вывод средств с дебетовой карты Тинькофф Блэк в разных валютах.

8. Нет скрытых комиссий – перед любой операцией вас уведомят обо всех взимаемых комиссиях. Тарифные планы не перегружены информацией и понятны.

9. Полное сопровождение – для клиента приобретение ценных бумаг не будет отличаться от простой покупки в магазине. Все налоги и сборы с полученной прибыли от дивидендов или курсовой разницы, удерживаются автоматически.

10. Электронный помощник – при покупке портфеля может помочь виртуальный робот-советник (робоэдвайзер). Вначале пользователь проходит небольшой опрос для определения его стратегии инвестирования, после чего ему подбирается портфель на нужную сумму.

11. Возможность открыть индивидуальный инвестиционный счет (ИИС).

Структура сервиса построена таким образом, чтобы начинающий инвестор смог не бояться совершить какое-либо действие на бирже. Все организовано максимально просто, имеются пояснения, исключены все лишние действия. Кроме того, работает круглосуточная поддержка в виде онлайн-чата.

Есть и недостатки у брокерской платформы Тинькофф Инвестиции:

1. Высокие комиссии. На базовом тарифе («Инвестор») комиссии за сделку и за обслуживание счета при наличии активности в среднем выше по сравнению с другими брокерами. Для спекуляций такой тариф точно не подойдёт (для этого есть другие тарифы «Трейдер» и «Премиум»)

2. Ограниченный набор ценных бумаг. Вы можете торговать не всеми, а только самыми ликвидными (на которые есть реальный спрос на рынке), отобранными брокером Тинькофф. Для начинающих (да и для практикующих инвесторов) это более чем достаточно.

3. Нет стакана котировок (на базовом тарифе «Инвестор»). Так называемый стакан котировок (биржевой стакан) отображает поступившие заявки покупателей и заявки продавцов, которые находятся близко к рынку и исполнение которых будет определённым образом влиять на дальнейшее ценообразование конкретной бумаги. Опытный трейдер получит много полезной информации из анализа стакана, прежде всего – насколько акция ликвидна. Если купить неликвидную акцию, то её в будущем будет сложно продать (даже существенно снизив цену), так что для новичков лучше обращать внимание на компании, которые на слуху, ну или на валюту. Доллары и евро, к слову, самые ликвидные инструменты – это же деньги. В принципе, в интернете немало сайтов, где можно узнать объём торгов по акции и другие параметры, важные скорее для спекулянта (трейдера), чем для долгосрочного или среднесрочного инвестора.

4. Дивиденды приходят на счёт дольше, чем у среднестатистического брокера – такая особенность у ТИ.

5. Есть ещё ряд недостатков , но они касаются не только ТИ, но и всех компаний, оказывающих брокерские услуги: технические сбои в приложениях; необходимость клиенту платить налоги самостоятельно за дивиденды от иностранных акций.

Касательно налогов с дивидендов: если вы купили акции американских компаний, и от них пришли дивиденды, то с вас в автоматическом режиме будет удержано только 10% (в пользу США), а остальные 3% потребуется заплатить самостоятельно в пользу РФ. Для этого необходимо подписать так называемую форму W8-BEN (она доступна в личном кабинете ТИ и подтверждает, что вы не являетесь налоговым резидентом США). Если не подписывать форму, то будет удерживаться налог 30% в пользу США в автоматическом режиме . Так что выбирайте сами: платить 13% с дивидендов и взаимодействовать с нашей налоговой или платить 30% и с ней не связываться (налоговая США удержит всю необходимую сумму автоматически).

Как открыть брокерский счет в Тинькофф Банке

Открыть брокерский счет в Тинькофф Банке может любой гражданин РФ старше 18 лет, который платит налоги в России и имеет статус налогового резидента РФ (т.е. достаточно находиться на территории РФ не менее 183 дней в году, постоянная регистрация необязательна).

Процедура открытия счета максимально проста. Для этого подается заявка на сайте с указанием контактов и паспортных данных.

Если пользователь уже является клиентом Тинькофф Банка, то ему нужно авторизоваться в личном кабинете и подтвердить процедуру смс-кодом. Тем, у кого нет карточного счета, потребуется подписать договор, который привезет курьер.

Открытие брокерского счета имеет 2 существенных преимущества:

- Быстро – вся процедура займет от 1 до 2 дней. Об успешном открытии счета клиент будет проинформирован смс и письмом на электронную почту.

- Бесплатно – до совершения первой сделки по счету ничего платить не нужно.

Сразу после завершения регистрации пользователю становятся доступны все операции. При этом информационная часть ресурса работает в полном объеме еще до открытия счета.

Как пользоваться сервисом? Пополняем счёт и осматриваемся

Для того чтобы начать получать доход (или убыток), необходимо совершить на платформе хотя бы одну покупку. Пользователь может выбрать любую из доступных в каталоге ценных бумаг или валюту (доллары США или Евро). Брокерский счёт необходимо предварительно пополнить, но, забегая вперед, укажем на интересную особенность ТИ: любую покупку можно сделать непосредственно со счёта карты Тинькофф Блэк (рублевого, долларового или еврового). Это, порой, очень удобно

Пополняется счет с карты без комиссии. Средства поступают почти мгновенно. При желании совершать операции в долларах, перевод с карточного счета можно сделать сразу в нужной валюте или купить ее уже на платформе (пополнили в рублях, тут же купили необходимое количество долларов и за доллары купили нужное количество акций, облигаций или фондов).

Все купленные бумаги и валюта будут отображаться на вкладке «Портфель» (главная страница приложения), где будет указываться текущая стоимость бумаг и её отклонение в большую (доход) или меньшую (убыток) сторону от цены покупки. Общая сумма портфеля (в рублёвом эквиваленте) и его доходность выведена в шапке страницы.

В этой же вкладке (левый верхний угол экрана) можно просмотреть все события со счётом (покупки, продажи, комиссии, дивиденды, налоги).

А в правом верхнем углу, нажав на кружок, поделенный на секторы, вы перейдёте к аналитике портфеля (так называется совокупность всех ваших финансовых активов), где можно посмотреть доходность за различные периоды времени, распределение активов портфеля по компаниям и отраслям и т.д.

В этом же углу, нажав на крайний правый значок (шестеренка), можно перейти к информации о счёте: ознакомиться с тарифом, а также пополнить счет или вывести с него заработанные средства.

Немного осмотрелись? Теперь приступим к покупкам.

Как купить или продать акции по шагам в Тинькофф Инвестиции

Акция – это бумага, обеспечивающая ее держателю долю компании. Приобретая акцию, владелец может заработать на дивидендах или на разнице ее стоимости при последующей продаже.

Чтобы выбрать, акцию какой компании лучше купить, инвесторы анализируют графики и экономическую ситуацию на рынке или прислушиваются к советам экспертов (но думать надо всё же своей головой, деньги ваши, а не экспертов!).

Для новичков сервис Тинькофф Инвестиции предлагает ознакомиться с прогнозами различных финансовых аналитиков. На основе всех имеющихся мнений дается сводная рекомендация, показывающая среднее, минимальное и максимальное значения изменения цены на акцию. Но нужно учитывать, что исполнение ни одного из прогнозов не может быть гарантировано.

Итак, приступим к покупке акций.

Шаг 1. Поиск нужной акции

Для покупки акций нужно кликнуть на соответствующую вкладку внизу экрана вашего смартфона (Что купить), перейти к разделу «Акции» и выбрать «бумагу» нужной компании из каталога.

Акций в каталоге много, так что можно воспользоваться поиском (сверху) или сортировкой по различным параметрам: цена, валюта, отрасль (снизу).

Выбираем, к примеру, бумагу компании Coca-Cola.

Шаг 2. Знакомимся с информацией по акции

На экране мы видим ценовой график биржевых торгов по выбранной нами бумаге в реальном времени (можно посмотреть историю торгов за различный период и поиграться различными видами графиков: линейный и свечной – желающие могут погуглить про различные виды графиков или обратиться к помощи в ТИ).

Если акции нет у вас в портфеле (на примере бумаг Интел), то вы увидите кнопку «КУПИТЬ», а если вы являетесь её держателем, то вы увидите кол-во акций в портфеле и их стоимость, ссылку на стоп-лосс/тейк-профит, и пару кнопок: «ПРОДАТЬ» и «КУПИТЬ».

Что за стоп-лосс/тейк-профит?

Для удобства управления рисками (новичкам это делать строго рекомендуется) можно пользоваться инструментами автоматической продажи установленного количества лотов:

- Стоп-лосс (Stop-loss) – клиент выставляет минимальную цену акции, чтобы ограничить свои убытки. При достижении ценой заранее определенного уровня акция автоматически продаётся – это защищает от потерь, в случае если падение цены будет стремительным.

- Тейк-профит (Take-profit) – определение максимальной цены акции, по которой она будет продана. Позволяет совершить продажу по выгодной для инвестора цене.

Функции позволяют не следить постоянно за состоянием бумаг, а доверить это приложению.

Сверху есть несколько полезных вкладок, откуда можно выудить много полезной информации по бумаге:

«Детали» – сюда мы попадаем в первую очередь при переходе к карточке конкретной акции (график+кнопки купить/продать);

«Обзор» – краткое описание компании;

«Пульс» – бесплатная открытая социальная сеть для инвесторов в мобильном приложении ТИ. Каждый инвестор может публиковать свою точку зрения и комментировать мнение своих коллег. Это замечательная возможность обмена идеями и опытом торговли на фондовом рынке.

«Показатели» – несколько финансовых показателей и графики. Для серьезного анализа их недостаточно (для этого есть специализированные ресурсы), но можно обратить внимание на дивидендную доходность, коэффициент P/E (Price/Earnings или Цена/Прибыль) – один из самых популярных инвестиционных показателей (так называемых, мультипликаторов), который показывает, насколько недооценены или переоценены акции компании. Он равняется отношению рыночной стоимости акции к годовой прибыли, полученной на акцию. Одного взгляда на графики выручки и прибыли хватает, чтобы примерно оценить текущее финансовое положение компании.

«Прогнозы» – рекомендации держать/покупать/продавать от разных аналитиков и сводный прогноз, на который надо ориентироваться с большой осторожностью (никто не может угадать изменение цены в будущем!).

«Новости» – подборка свежих новостей, где данная компания упоминается.

«Дивиденды» – это очень важный показатель.

Один из способов заработать на акциях – это получение дивидендов. Информация о том, когда компания будет в следующий раз выплачивать вознаграждение по своим бумагам, отображается на этой вкладке. В разделе «Дивиденды» указывается сумма, которая будет выплачена на каждую акцию в портфеле. Основное условие – куплены они должны быть до указанной даты, при этом само начисление производится в течение 1-2 месяцев.

Дивиденды платят далеко не все компании, но их наличие будет большим плюсом – это подстраховка от возможного снижения курсовой стоимости бумаги, ну и дополнительный доход, конечно же (а по иностранным бумагам он будет в долларах, что очень неплохо с учетом постоянной инфляции и девальвации рубля).

Другой вариант заработка – это продажа акций по более выгодной цене. За ее изменением удобно следить на основной странице портфеля, где отображаются отклонения и в процентном отношении, и в денежном.

«События» – история покупок и продаж, а также начисление дивидендов по конкретной акции.

Шаг 3. Покупаем акцию

Если вы приняли решение купить, то жмем на соответствующую кнопку.

В появившемся окне появится возможность выбора источника средств, откуда вы будете платить (брокерский или карточный счёт) и указана вся информация о покупке:

- Цена покупки – стоимость акции на текущий момент;

- Размер лота – иногда можно приобрести одну акцию компании, иногда не менее определенного количества (например, 10 или 100 акций в 1 лоте);

- Доступное количество лотов – отображается число лотов, которое клиент может приобрести на текущий момент с учетом суммы на его счете.

Обратите внимание, цена покупки показывается незначительно выше по отношению к текущей цене (примерно на 0,3%). Тинькофф поясняет это возможным изменением рыночной цены в момент исполнения приказа о покупке, и в случае, если цена на бумагу останется той же или снизится, то со счёта будет списана сумма меньше, чем показана на странице покупки (так в 97% случаев и происходит), но если же цена сильно скакнёт вверх, то сделка исполнится частично, например, вместо двух акций, пройдёт покупка одной (2% случаев) или отменится (1%). Реальную цену за купленную акцию можно увидеть во вкладке «События».

Купить ценную бумагу вы можете по рыночной (текущей) цене или установить лимитную заявку (для этого нажмите тумблер «Заявки»), когда вы сами устанавливаете нужную вам цену продажи/покупки.

Зачем это нужно?

Чтобы не следить за котировками вручную, а дать указание брокеру, какую бумагу (или валюту), в каком количестве (сколько лотов) и по какой цене готовы купить или продать.

Заявка действует один день — до закрытия биржи. Если за это время на бирже по установленной вами цене торги не шли, то заявка аннулируется, и на следующий день придется оставлять новую.

Лимитную заявку можно оставить только в те дни, когда торгуется ценная бумага (или валюта), по которой вы хотите оставить заявку.

Когда можно торговать на бирже

По валюте, ETF, акциям и облигациям российских компаний лимитную заявку можно оставить с 10:00 до 18:39 по мск. По акциям иностранных компаний — с 10:00 до 01:44 следующего дня по мск.

При продаже акции вы перейдёте к аналогичному в шаге 3 окну, вводите количество лотов, устанавливаете рыночную или лимитную заявку и продаёте.

Эксперты рекомендуют собирать диверсифицированный портфель, т.к. покупать акции компаний из разных секторов экономики. Считается, что это убережет от риска потери вложений и поможет получить более гарантированный доход.

Пользователи сервиса Тинькофф могут воспользоваться онлайн помощником – роботом-советником (робоэдвайзером), который автоматически соберет портфель с учетом предпочтений в стратегии поведения клиента. В нем будут сразу представлены бумаги разных компаний на указанную сумму. Купить их можно за один клик (это всего лишь рекомендация, которую надо перепроверить!).

Как купить/продать облигации в сервисе ТИ

Облигация – долговая ценная бумага, которую компания обязуется выкупить в установленную дату по указанному номиналу. При этом за пользование средствами держателю выплачивается так называемые купонный доход или процент за пользование средствами. По сути, это кредит, который вы даёте компании, и вам за это платят проценты.

Номинал облигации может быть ниже, чем рыночная цена (та, по которой ее покупает клиент), но доходность к погашению формируется за счет выплаченной величины купона.

Данный вид инвестирования обычно сравнивают с классическим депозитом. При правильном выборе портфеля он может приносить больший доход, чем обычная ставка по вкладу (за счёт дохода от выплаченного купона и курсовой разницы).

На сервисе Тинькофф Инвестиции покупка облигаций происходит также как акций. Также имеется возможность воспользоваться помощником.

Отличие еврооблигаций заключается в том, что выплата по ним осуществляется в валюте, что позволяет существенно повысить доходность в сравнении с вкладами в долларах, ставка по которым не превышает – 1-2%.

Шаг 1. Поиск нужной облигации

Для покупки облигаций нужно кликнуть на соответствующую вкладку внизу экрана вашего смартфона (Что купить), перейти к разделу «Облигации» (см. сверху) и выбрать нужную долговую бумагу.

По аналогии с акциями можно воспользоваться поиском (сверху) или сортировкой по различным параметрам: цена, валюта, отрасль, купон, рейтинг, амортизация, оферта, поиск бумаг, необлагаемых НДФЛ и т.д. (снизу).

Выбор «правильной» облигации – тема далеко не простая. У неё много параметров. И поэтому перед покупкой желательно уделить время для самообразования: почитать статьи по этой теме или пройти бесплатный курс (обратите внимание на образовательную платформу «Красный циркуль», на которой можно пройти обучение торговле на финансовых биржевых рынках).

Остановимся для примера на одной из облигаций федерального займа ОФЗ 29010 (не является рекомендацией к покупке).

ОФЗ легко продать и купить (они очень ликвидны), имеют высокую надёжность (эмитент – государство), на рынке присутствует широкий ассортимент таких бумаг (можно выбрать бумаги из широкого ассортимента: по доходности, стоимости, сроку погашения), у них небольшой номинал (по этой цене эмитент выкупит (погасит) свои бумаги у кредитора (т.е. у нас) в конце срока ее обращения, обычно величина номинала не более 1000 р.), купонный доход не облагается налогом НДФЛ.

Шаг 2. Знакомимся с информацией по облигации

На главном экране (вкладка «Детали») мы видим ценовой график биржевых торгов по выбранной нами облигации – всё то же самое, что и по акциям. Процедура рыночных торгов одинакова для любых ценных бумаг.

Вся важная информация содержится во вкладке «О выпуске».

Здесь можно увидеть рейтинги эмитента, присвоенные известными рейтинговыми агентствами, рейтинг компании (как видите, у ОФЗ он максимальный) и важная информация о выпуске:

- Доходность текущая (с учетом текущей цены) и к погашению (с учетом всех выплаченных купонов);

- Дата погашения (дата выплаты эмитентом номинала и погашения купона);

- Дата выплаты купона (очередная);

- Накопленный купонный доход (часть купонного процентного дохода по облигации, рассчитываемая пропорционально количеству дней, прошедших от даты выпуска облигации или даты выплаты предшествующего купонного дохода. При покупке облигации НКД уходит её предыдущему владельцу – продавцу)

- Величина купона;

- Номинал;

- Периодичность выплаты купона;

- Амортизация.

Во вкладке «Купоны» можно ознакомиться со всеми прошлыми и будущими выплатами купонов.

Шаг 3. Покупаем облигацию

Процедура покупки и продажи облигации также полностью аналогична покупке/продажи акции (см. шаг 3. Покупаем акцию).

Операции с фондами

Фонд (или ETF) – это ценная бумага, которая содержит в себе акции или облигации сразу нескольких компаний. По сути, это уже собранный портфель, содержащий в определенной пропорции бумаги разных компаний.

Преимущество его состоит в том, что самостоятельно собрать аналогичный диверсифицированный портфель может быть достаточно сложно. Ведь бумаги отдельных компаний могут торговать только большими лотами и по высокой цене. В случае ETF, в 1 акции фонда содержится просто доля каждого представителя.

Процедура покупки/продажи фондов полностью аналогична операциям с другими бумагами. После выбора нужного фонда во вкладке «обзор» можно увидеть компании, входящие в него и другие показатели.

ETF считаются одним из самых доступных и безопасных инструментов для частного инвестора из-за ряда особенностей:

- Включают в себя широкий спектр бумаг;

- Подбор компаний для инвестиций в рамках фонда проводятся профессионалами;

- Большое количество ценных бумаг в фонде диверсифицируют ваши инвестиции (если одна из бумаг упадёт в цене, то за счёт роста других потери будут не так заметны).

Как купить/продать валюту на бирже в сервисе Тинькофф Инвестиции

Курс обмена валюты в обменных пунктах может отличаться от курса ЦБ на несколько процентов, а сам курс ЦБ может достаточно сильно отличаться от биржевого курса (правда, как в большую, так и в меньшую сторону). Как Центральный Банк РФ устанавливает курс валют, читайте в этой статье.

Сервис Тинькофф Инвестиции позволяет своим пользователям приобрести валюту (USD и EUR) непосредственно на бирже, то есть без посредников и их комиссий (хотя у ТИ тоже есть своя комиссия).

Необходимость в покупке долларов и евро может возникнуть в разных случаях:

- С целью спекуляции на изменениях курсов валют;

- С целью валютных накоплений в твердой валюте, не так сильно подверженной девальвации;

- Для поездок за границу и так далее.

Вам потребуется для этой операции буквально одну минуту, и на вашем брокерском счёте будет находиться требуемая сумма, которую практически мгновенно можно вывести на долларовый или евровый счёт карты Тинькофф Блэк.

Что недоговаривают Тинькофф Инвестиции. Вытаскиваем все данные по портфелю через API в большую таблицу Excel

Тинькофф Инвестиции — популярный российский брокер с передовым клиентским приложением для мобильных устройств и браузеров. Приложение призвано упростить процесс торговли и снизить порог входа в инвестиции до такого минимума, чтобы захватить максимально широкую аудиторию.

Однако, когда инвестиции приобретают серьёзный характер, инвестору нужны точные и подробные данные по его портфелю, в частности, для оценки эффективности инвестирования. И вот здесь с приложением возникают неоднозначности.

Описание проблемы

Рассмотрю на примере своего портфеля (не ИИС) в мобильном приложении. (С даты публикации приложение может обновиться).

На главном экране видим ободряющие значения:

У меня здесь сразу возникают вопросы:

Каким образом была посчитана эта зелёная сумма и 12,21%? Причём, несколько дней назад у меня было что-то около +17%, потом я зафиксировал одну бумагу с профитом, стоимость портфеля почти не изменилась, а вот этот зелёный «общий процент» сразу упал до 12,21.

За всё время — это за несколько лет инвестиций? Ещё есть опция: за сегодня. А какой процент у меня, например, за год?

Мой портфель почти полностью в иностранных бумагах и USD. Каким образом это было переведено в рубли: по курсу ЦБ или по рынку?

Сколько от этой суммы у меня реально останется после уплаты налогов и комиссий, если я продам весь портфель и выведу деньги?

Заходим в раздел Портфельная аналитика, и находим там уже другие значения:

Почему на главной странице было +955 644, а здесь почти на 2 миллиона больше?

Кстати, здесь уже можно посмотреть результаты за год, приложение выводит сумму, но не процент.

Пока всё выглядит весьма оптимистично, открываю профиль в Пульсе.

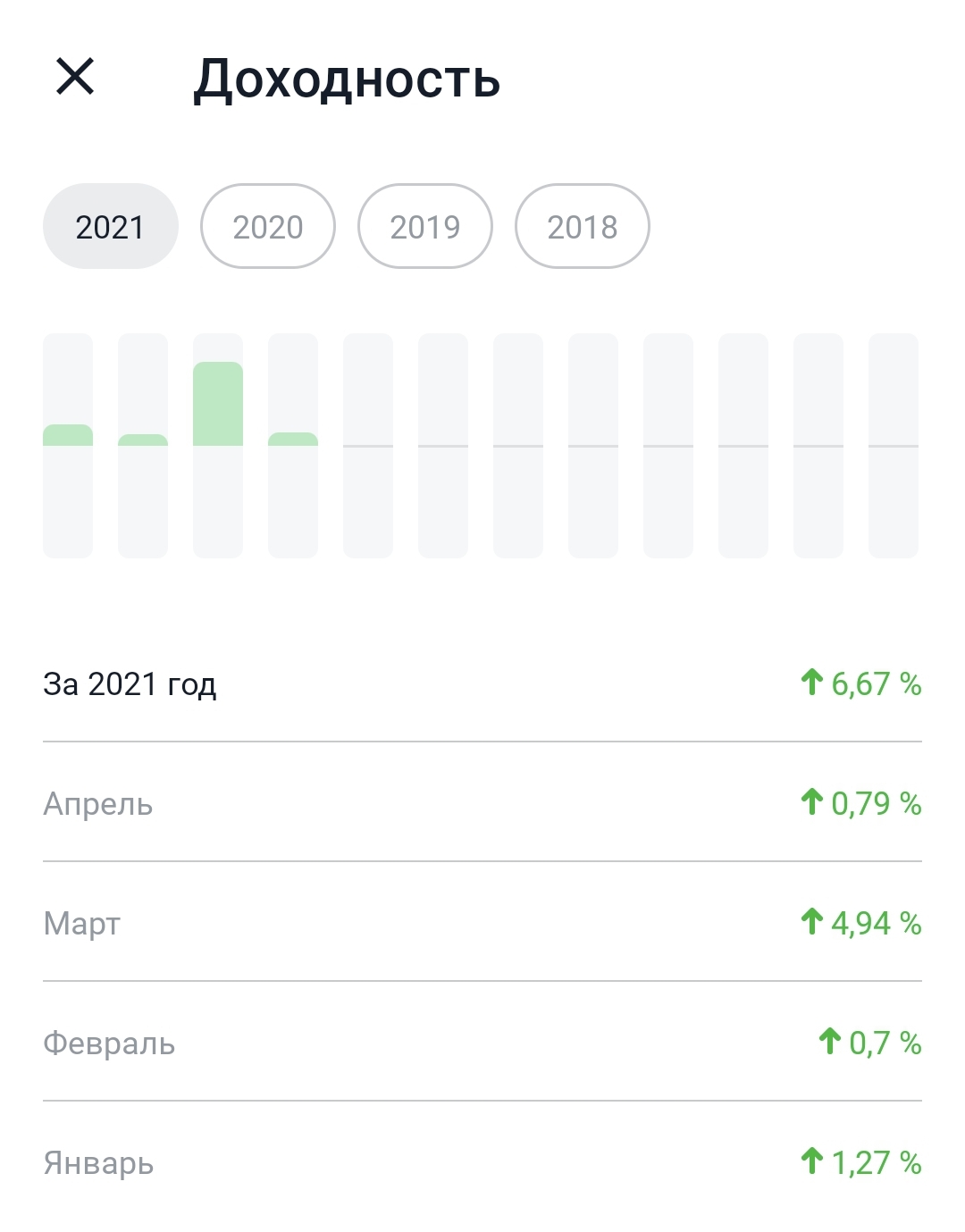

Вот это результат! Посмотрим по-подробнее.

Здесь приведены результаты по месяцам. За 4 месяца текущего года +6,67%, а если посмотреть на 2020 год, там у меня +31,41%. Для сравнения, если не ошибаюсь, S&P 500 за 2020 год вырос на 16,26%. Не совсем понимаю, как я мог его так обогнать, если только дело не в курсовой разнице. В любом случае, это не вяжется с обозначенными на главном экране +12,21% за всё время, т.к. 2019 и 2018 года тоже зелёные. В общем, не понятно, как и в какой валюте они считают, надо разбираться.

Поиск решения

Чтобы внести больше ясности в процесс инвестирования, сделать этот процесс более осознанным, мне нужно:

Разобраться, как вычисляются значения, отображаемые в мобильном приложении

Выяснить реальные показатели эффективности портфеля

Узнать общие суммы налога и комиссий, которые я уплатил за всё время

Вычислить сумму, которую я могу вывести со счёта, после уплаты налогов при продаже портфеля

Это особенно актуально в свете того, что портфель у меня, в основном, валютный, а налог считается в рублях относительно официального курса на день покупки актива. Поскольку я начал покупать бумаги несколько лет назад, когда USD был гораздо дешевле, налог при фиксации прибыли может оказаться огромным сюрпризом и съесть существенную часть отображаемой на главном экране суммы.

Собрать все возможные данные по портфелю и визуализировать их в удобной для меня форме, такой как таблица Excel, с которой я смогу дальше работать средствами самого Excel или Google Sheets.

Есть вариант пытать персонального менеджера и службу поддержки, но переписка с ними бывает утомительна, и они не помогут с визуализацией данных. Лучше написать программное средство, чтобы формировать результат в удобной для меня форме и делать это автоматически.

Здесь на выручку приходит Tinkoff API — средство для разработчиков ПО, позволяющее взаимодействовать с Тинькофф Инвестициями автоматизированными средствами.

Проблема только в том, что я не программист и с банковскими API раньше не работал. Видимо, пришла пора попробовать.

Знакомство с API

Находим официальную страницу Open API от Тинькофф:

На странице предлагаются SDK: Java, C#, Go, NodeJS.

Приведены и неофициальные: Python @daxartio,Python @Awethon, Python @Fatal1ty, PHP, Ruby.

Ничего из того, что я умею. В основном, я делал DIY проекты на Arduino-подобных контроллерах с WiFi, проектировал и заказывал для своих электронных устройств печатные платы, делал небольшие одностраничные WEB-интерфейсы и телеграм-боты для взаимодействия с этими устройствами. Т.е., в основном я работал с железом и писал прошивки на Arduino Wiring (на основе C++).

Из представленного списка мне больше всего импонировал Python, я писал на нём что-то на уровне print(‘Hello World’) и давно хотел познакомиться поглубже. Поэтому, я решил, что буду делать проект с Тинькофф API на Python.

Это сильно помогло мне продвинуться на начальном этапе: понять, как получать данные с API.

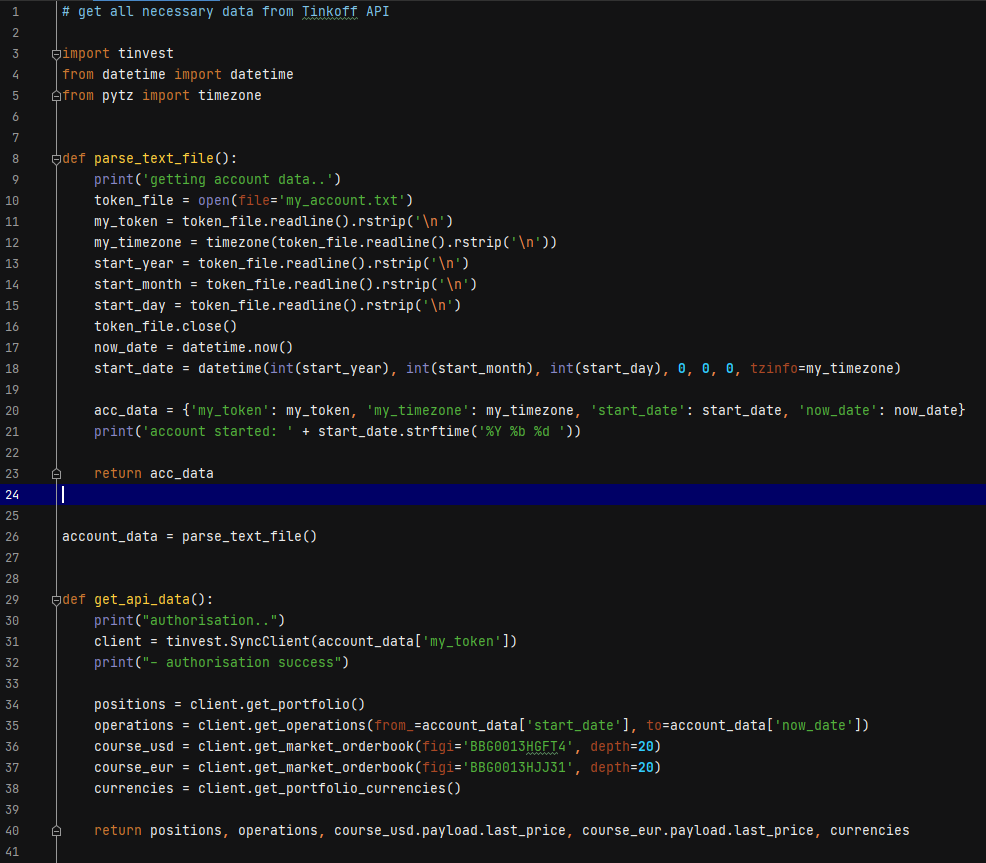

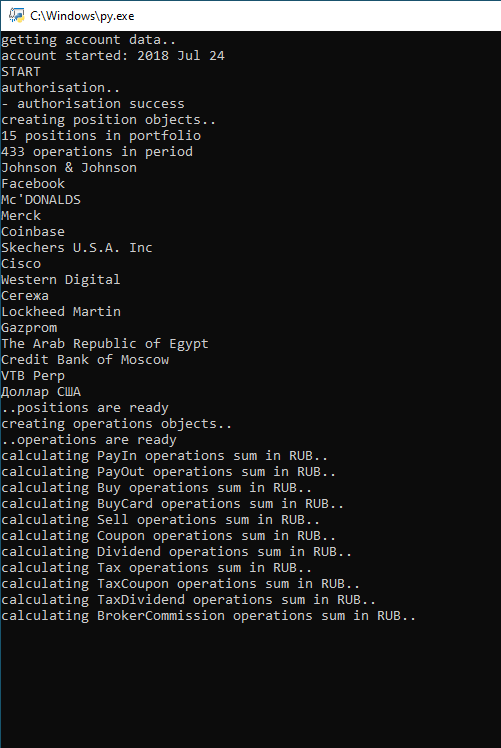

Если коротко, работает это так:

Устанавливаем и настраиваем его на своей машине

Устанавливаем через PIP библиотеку tinvest

Открываем редактор кода, например Idle, импортируем установленную библиотеку:

Создаём объект для дальнейшей работы с API:

В my_token выше подставлем свой API key, который получаем в личном кабинете брокера.

Я не стал пробовать в демо-счёте, сразу указал API своего реального портфеля.

Создаём объект с позициями портфеля:

positions = client.get_portfolio() Это сложный массив, который содержит информацию по каждой бумаге.

Создаём объект с операциями. Здесь указывается дата начала инвестирования и текущая дата в определённом формате.

operations = client.get_operations(from_=account_data[‘start_date’], to=account_data[‘now_date’])

Получаем рыночные курсы валют (понадобятся для дальнейших расчётов):

course_usd = client.get_market_orderbook(figi=’BBG0013HGFT4′, depth=20

course_eur = client.get_market_orderbook(figi=’BBG0013HJJ31′, depth=20)

И чтобы в нашей будущей таблице появились не только бумаги, но и валюты кэшем, запросим и их тоже:

Данные можно выводить сразу же через print , например:

for pos in positions.payload.positions:

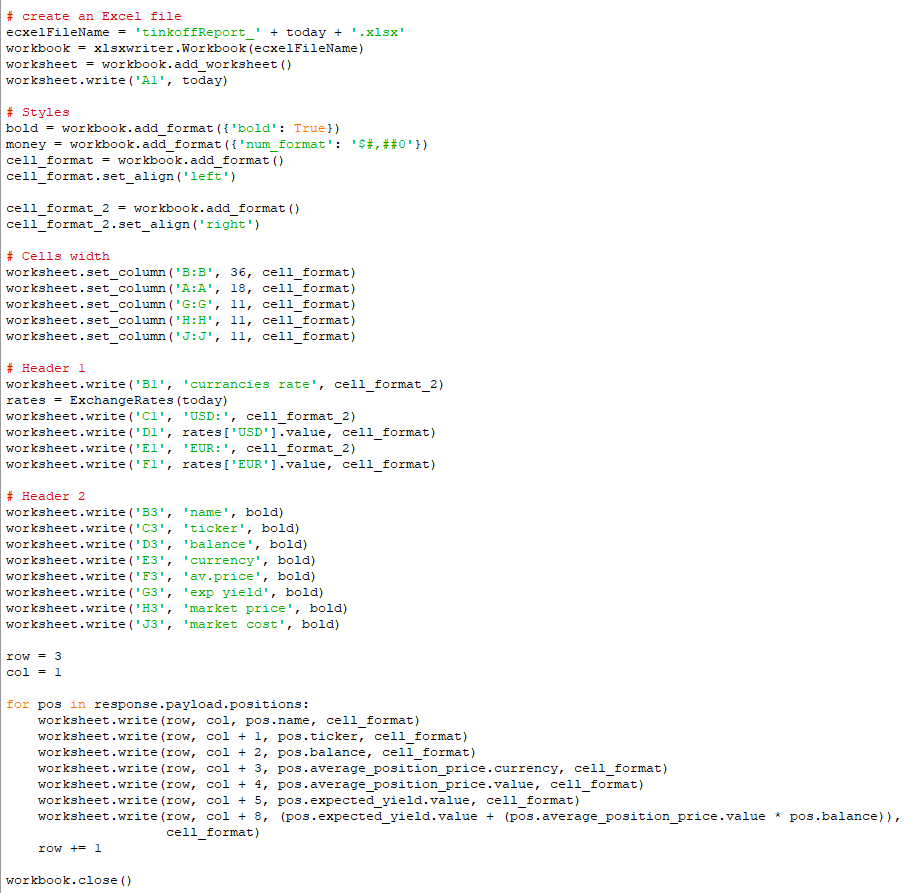

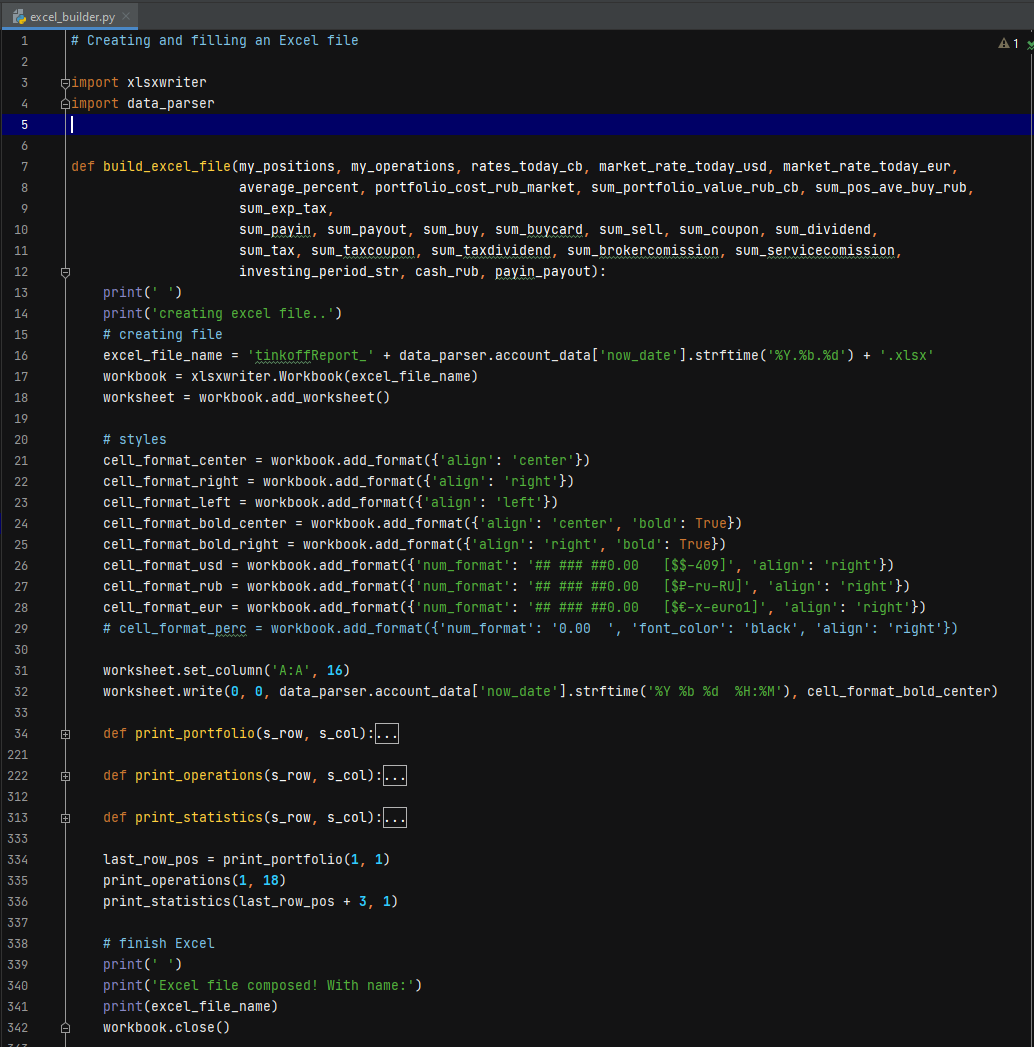

Но наша цель — это Excel таблица. Для её формирования я выбрал библиотеку XlsxWriter:

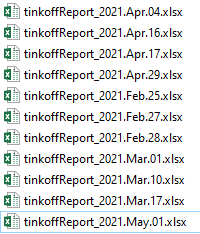

Файлик с excel появляется в папке с программной. Если файл с таким названием уже есть в папке — он перезапишется. Поэтому, я сделал, чтобы в названии файла была текущая дата, так удобно потом сравнивать отчёты за разные дни / месяцы:

ecxelFileName = ‘tinkoffReport_’ + today + ‘.xlsx’

Так, на этом этапе, у меня получилась небольшая программка, создающая таблицу с базовой информацией по бумагам, получаемой по API, а именно:

Наименование, тикер, валюта бумаги, количество бумаг, средняя цена покупки, ожидаемая выручка.

Из имеющихся данных простой арифметикой высчитывались: текущая рыночная цена одного лота и суммарная стоимость всей позиции.

Писалось всё в Idle, выглядело как-то так: (НЕ ПОВТОРЯТЬ!)

НЕ ПОВТОРЯТЬ

Подглядывая в проекты других разработчиков на Python, я тогда ещё мало что понимал, но было очевидным, что их проекты пишутся совсем по-другому, и мне придётся менять структуру в корне.

Я решил переписать всё заново, как положено, и в более удобной среде разработки.

Знакомство с Python

В качестве более продвинутой среды, ребята с работы посоветовали PyCharm.

С ним дело пошло гораздо продуктивнее, среда автоматически дрессирует писать в соответствии с PEP8 (стандарт оформления кода).

Общие знания по Python я брал из своего любимого справочника: https://www.w3schools.com/

Просто прошерстил все его статьи по питону сверху вниз, и потом периодически обращался за подробностями.

Вообще, чисто субъективно, мне этот язык сразу понравился. Порадовала краткость путей решения задач. Сложилось впечатление, что если просто нужно, чтобы что-то заработало, оно здесь заработает в два счёта, без лишних заморочек. Гуглится всё элементарно, по крайней мере, на моём уровне сложности. Чаще всего, решения находил на https://stackoverflow.com/

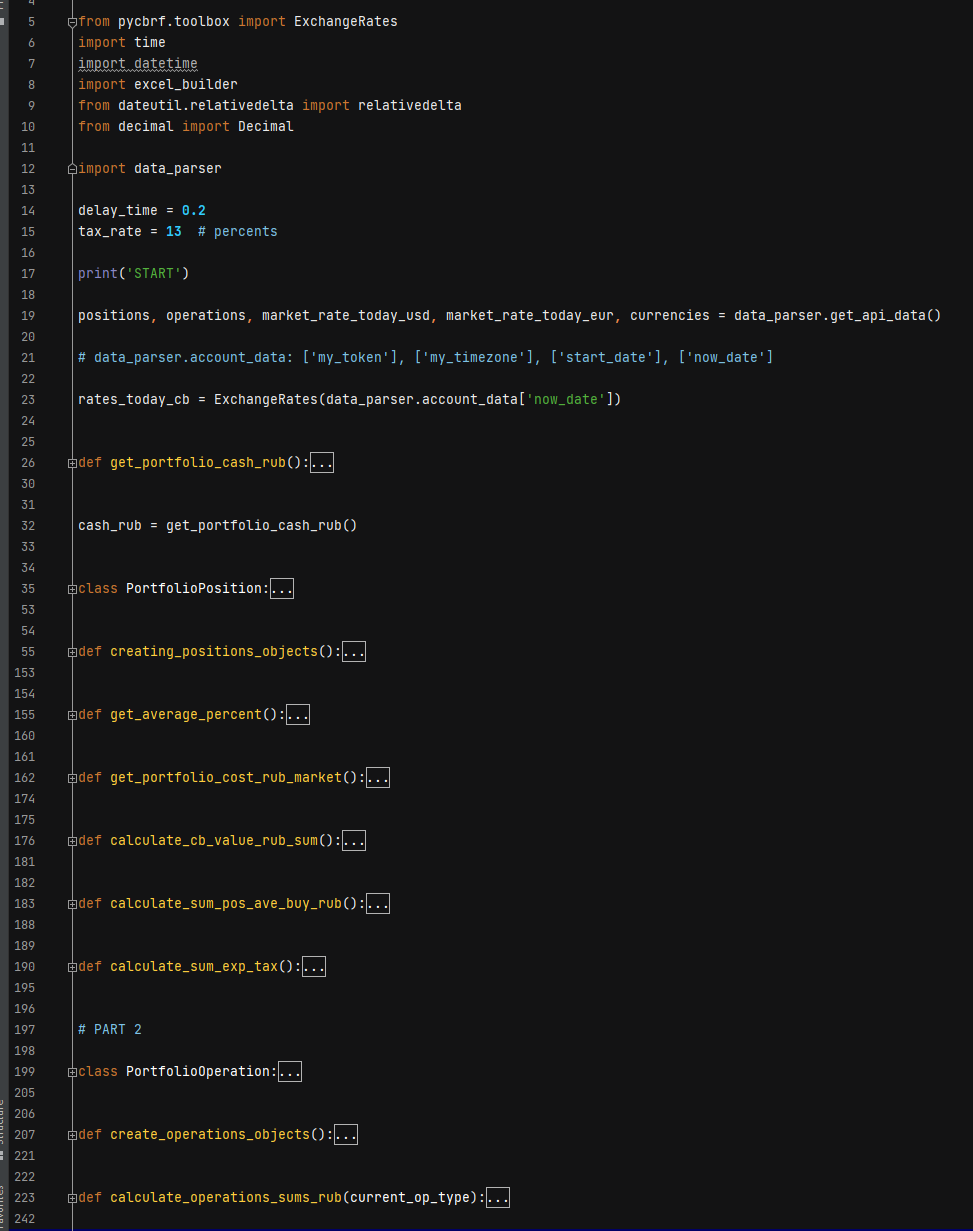

Структура программы

Я решил разбить проект на 3 модуля (файлика .py) и отдельный файлик .txt с данными аккаунта.

Модуль main.py — основной модуль программы, который мы запускаем. В нём создаются классы объектов, происходят вычисления и формируются объекты, заполняясь полученными данными. Парсит только курсы валют по разным датам с API ЦБ РФ.

Модуль data_parser.py — содержет всего две функции, первая парсит данные аккаунта из текстового файла, а вторая из Тинькофф Инвестиций и больше программа к этому не возвращается.

Модуль excel_builder.py — большой модуль, который ничего не считает, только берёт данные из main.py и строит огромную красивую таблицу.

Структура таблицы

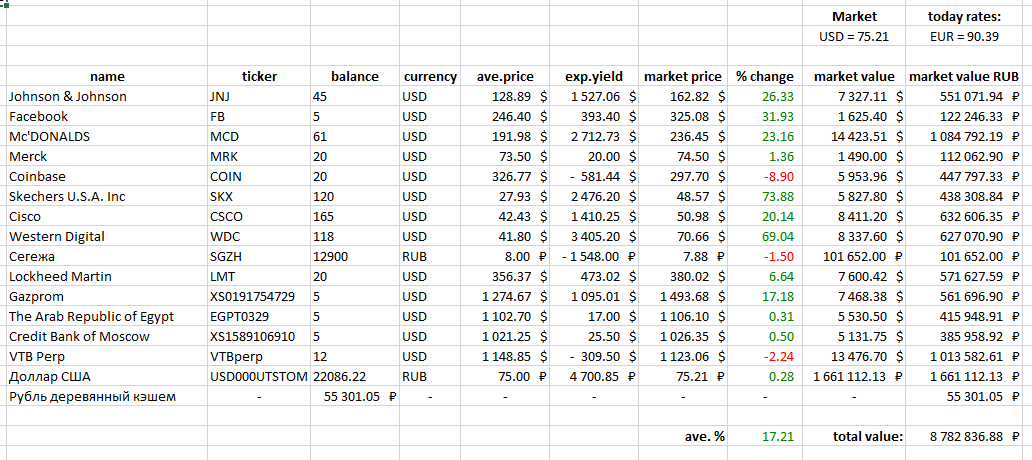

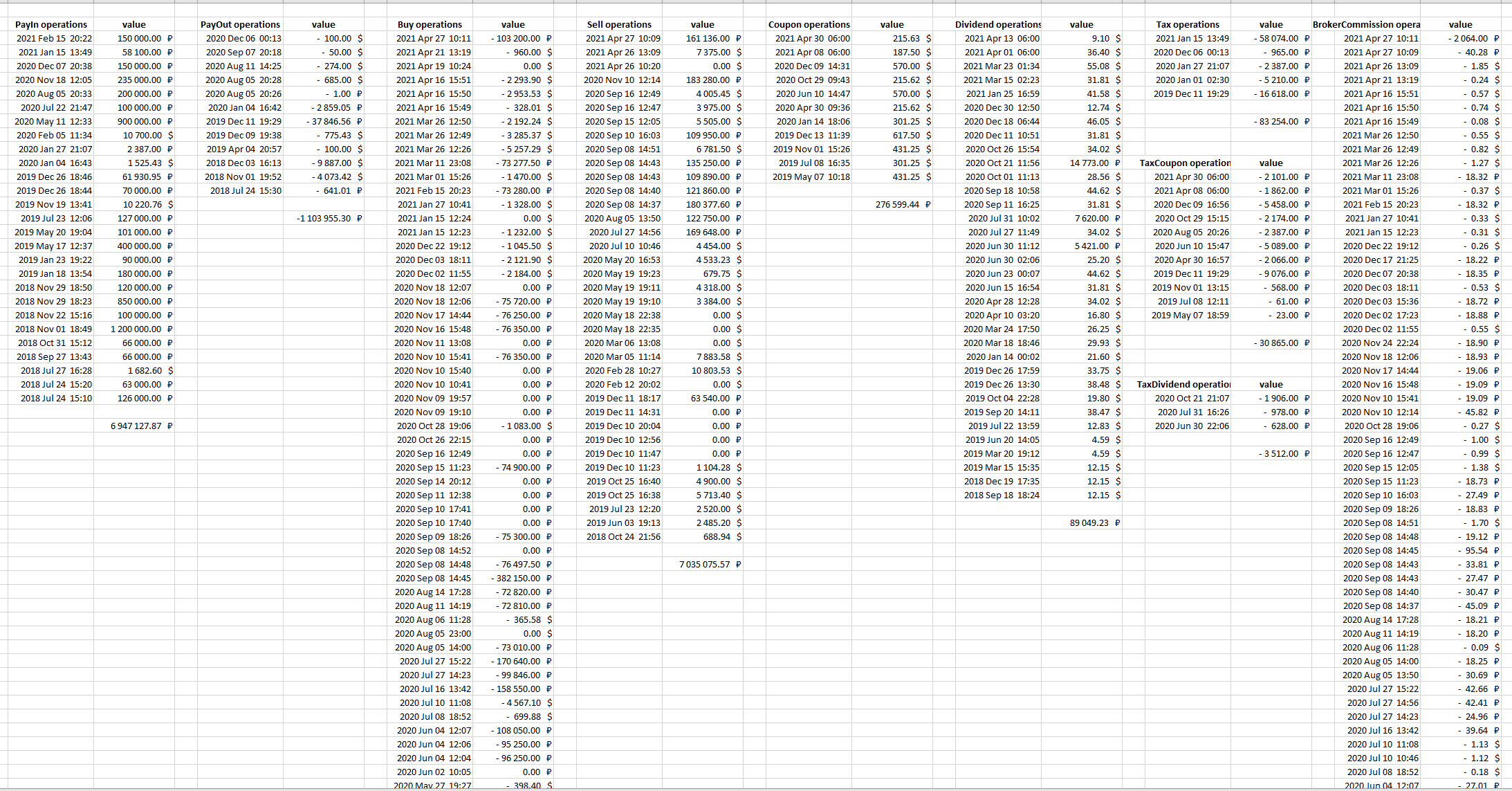

— Позиции

В левой части таблицы выводится информация по текущему портфелю:

Параметры (базовые, из API):

name — название бумаги

ticker — тикер

balance — количество бумаг в портфеле

currency — валюта

ave.price — средняя цена покупки в валюте

exp.yield — ожидаемая прибыль с продажи (без учёта налогов и комиссий)

Тут, кстати, стало понятно, откуда взялась сумма 955 644 руб (+12,21%) на главном экране приложения — это как раз и есть суммарный exp.yield в рублях по рыночному курсу.

Параметры, посчитанные на основе базовых:

market price — текущая рыночная цена одной бумаги (ave.price + exp.yield)

% change — процент изменения стоимости актива (market_price / ave.price) * 100) — 100)

market value — текущая рыночная стоимость всей позиции (market_price * balance)

market value RUB — рыночная стоимость всей позиции в пересчёте на рубли по текущему рыночному (не ЦБ) курсу

ave. % — среднее арифметическое всех % change. Сейчас я понимаю, что это бесполезный параметр. Надо было считать по-другому, возможно исправлю в следующих версиях программы.

total value: — рыночная стоимость портфеля в рублях (сумма всех market value RUB)

Как видим из скриншота, total value составляет 8 782 836, что близко к значению на главном экране приложения: 8 782 160р, но не соответствует ему точь-в-точь. Отклонение составляет 0,0077%. Не существенно, но чем вызвано, я не совсем понимаю. Если есть идеи по исправлению — напишите, пожалуйста, в комментариях.

Дальше — интереснее!

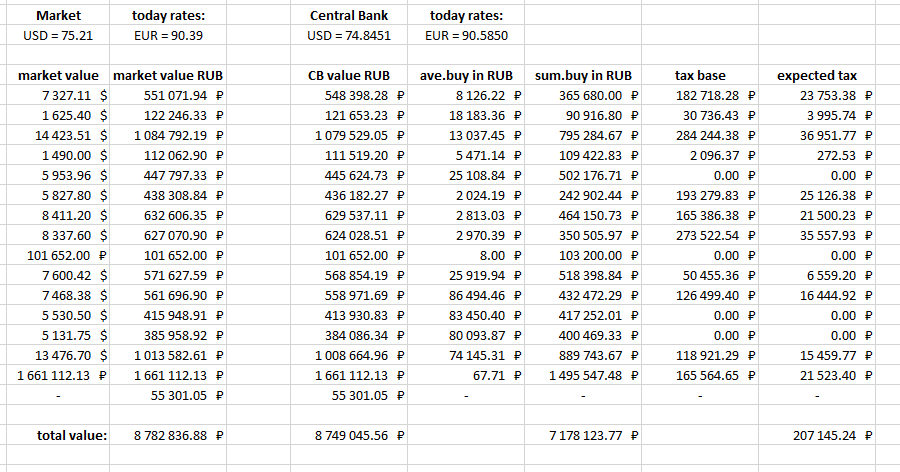

Сразу после блока с рыночными ценами, располагается самый сложный, с точки зрения расчётов, блок: стоимость активов по ЦБ и расчёт ожидаемого налога при продаже.

CB value RUB — стоимость позиции в рублях по курсу ЦБ на сегодня.

Внизу считается сумма, которая у меня составила 8 749 045 — это оценка стоимости моего портфеля, с точки зрения ЦБ, и она отличается от рыночной стоимости на 33 791 руб, что вполне нормально.

ave.buy in RUB — средняя стоимость покупки в рублях по курсу ЦБ на дату покупки. Это важный параметр для последующего расчёта налога.

Сложность в том, что бумага могла приобретаться частями, в разные дни, а могла частично продаваться. Здесь действует такое правило, что первой продаётся та бумага, которая первой покупалась.

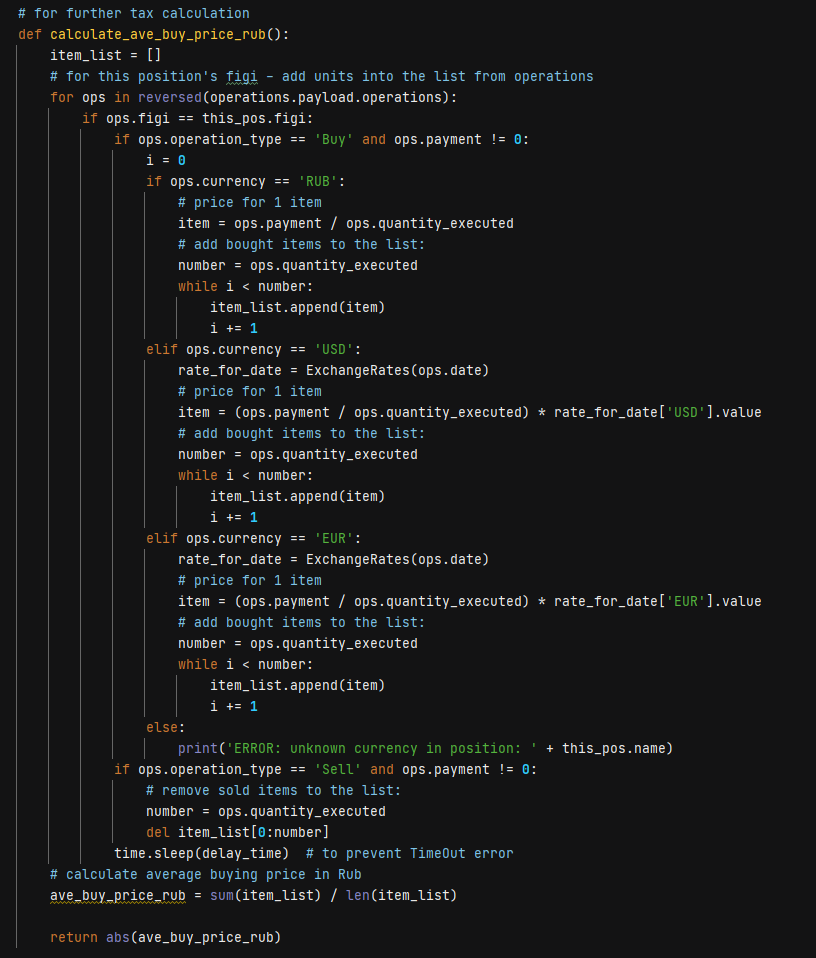

Чтобы решить эту задачу, я придумал сделать для каждой позиции упорядоченный список (массив). Программа пробегает по всем операциям покупки, находя операции с figi данной бумаги, и каждая покупка добавляет в список количество ячеек, соответствующее количеству приобретённых бумаг. Каждая ячейка содержит значение, соответствующее цене покупки в рублях по курсу ЦБ на дату операции. А каждая продажа удаляет нужное количество ячеек из начала списка. Затем считается среднее значение по оставшимся ячейкам, так получается средняя цена покупки в рублях по курсу ЦБ.

Был небольшой подвох, связанный с тем, что в списке операций от Tinkoff API есть не только выполненные, но и нулевые операции, которые пришлось отсеивать.

Чтобы API ЦБ РФ не решил, что мы его ддосим, я поставил небольшую задержку. В итоге, всё считается как надо, но этот этап обрабатывается ощутимо медленно. Чтобы обработались мои 15 позиций и 430 операций, приходится ждать около 1 минуты.

Наверняка это можно как-то оптимизировать, но, в принципе, мы не торопимся.

Разобравшись с самым сложным этапом, можно составить следующие колоночки:

sum.buy in RUB — сумма покупки позиции в рублях по курсу ЦБ (ave.buy in RUB * balance)

Внизу считается сумма, которая составила 7 178 123 — на такую сумму, по мнению ЦБ, я приобрёл текущие активы.

tax base — налоговая база (sum.buy in RUB — CB value RUB)

expected tax — ожидаемый налог по ставке 13%, который нам насчитают, если продать бумагу сейчас.

Внизу получилась сумма: 207 145 руб. — такой налог будет удержан, если я продам весь портфель сейчас.

— Операции

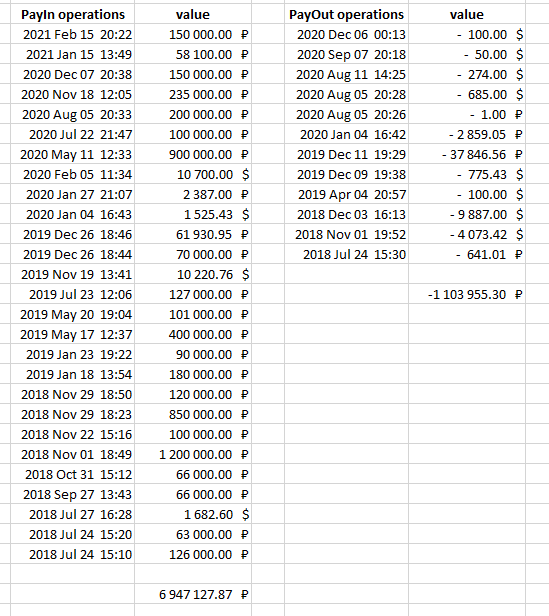

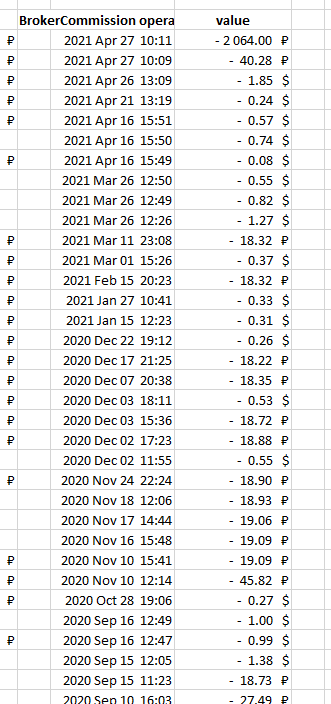

Справа от раздела с позициями, выводим колоночки со всем типами операций, которые может нам предоставить Tinkoff API. Их много, на один скриншот не влезают, но на большом мониторе помещается:

Под каждой колоночкой считается сумма. Это как раз то, что нам не покажет брокер. И здесь есть кое-что интересное.

Теперь мы можем сравнить сумму внесённых средств и сумму выведенных (в переводе на рубли по курсу ЦБ)

Ещё можно посчитать сумму всех купонов и дивидендов, а также, внимание:

все комиссии, уплаченные брокеру, и все налоги, удержанные брокером!

Итак, вот мы получили и разложили перед глазами все имеющиеся данные.

Теперь можно сделать из них выводы.

— Аналитика

Я впихнул этот маленький раздел прямо под таблицей с позициями.

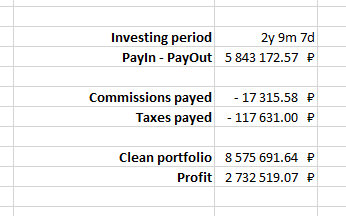

Investing period — период инвестирования с даты, которую мы указали в текстовом файлике до сегодняшней даты. По идее, должен пригодиться для последующих расчётов эффективности инвестирования.

Кстати, что касается дат, я не учитывал часовые пояса, и это может где-то выплыть.

PayIn — PayOut — разница между внесёнными на счёт средствами и выведенными по курсу ЦБ на дату операции. У меня это получилось 5 843 172 руб — столько средств я задонатил на свой счёт.

Commissions payed — сумма всех комиссий, уплаченных брокеру. У меня она составила 17 315 руб, из которых 2200 руб — это 2% побор за участие в IPO Сегежа, в которое я впутался пару дней назад. Если не принимать его во внимание, то за всё время я заплатил всего около 15 000 руб комиссий, что, я считаю, достаточно мало. На тарифе Премиум при покупке $1000 я плачу всего 18,22 руб комиссии.

Кстати, из-за появления в портфеле позиции «Сегежа» в первый день после IPO программа не могла выполниться и выдавала ошибку. На следующий день по бумаге с API стали приходить нормальные данные и программа снова заработала.

Taxes payed — сумма налогов, уплаченных брокером только в российский бюджет. Налог с дивидендов, уплаченный в других странах, здесь не учитывается, его надо заказывать отдельной справкой в личном кабинете.

Если что, форма W8BEN, у меня, на данный момент, по некоторым причинам, не действует.

Итого, в российский бюджет я уже уплатил 117 631 руб, и, как было посчитано выше, мне предстоит уплатить ещё порядка 207К, если я зафиксирую портфель сейчас.

Здесь ещё раз уточню: налог считается в рублях, и если мы купили бумагу за $100 при курсе ЦБ 60р за доллар, а через год, когда доллар стал стоить 80р, продали эту бумагу за те же $100, мы должны будем заплатить налог 260р за счёт курсовой разницы, потому что, с точки зрения ЦБ, мы купили бумагу за 6000р, а продали за 8000р, хотя ни одного $ мы не заработали.

Clean portfolio — стоимость нашего портфеля по текущему рыночному курсу за вычетом предстоящего налога. Это те деньги, которые мы реально сможем вывести, если зафиксируем весь портфель сейчас. Сюда ещё можно накинуть комиссию брокера, но она варьируется, и я не стал её хардкодить. Навскидку, если у меня портфель примерно $116000 и тариф Премиум, комиссия за продажу всех активов получится где-то примерно 2000р. И ещё почти столько же, если я захочу поменять в рубли. Если не ошибаюсь, в Тинькофф Инвестициях комиссия на всё одинаковая.

Profit — сумма, которую мы заработаем при фиксации портфеля сегодня. Считается как Clean portfolio — (PayIn — PayOut), т.е., полученные средства, очищенные от налогов, минус вложенные средства. У меня получилась сумма 2 732 519, что похоже на сумму «Доход за всё время» из раздела «Портфельная аналитика» в мобильном приложении, только за вычетом налога 207К. Расхождение около 2500 руб. Не знаю, насколько это здесь существенно.

В общем-то, это пока всё, что я сделал.

Заключение

Осталась неподсчитанной эффективность вложений. Мы знаем точный период инвестирования, знаем профит. Однако, сложность в том, что вложенные средства не были зачислены разово, а поступали на счёт периодически, разными суммами, а иногда выводились. Для расчёта эффективности инвестирования нужно что-то вроде формулы XIRR в Excel, но я пока не сообразил, как вкрутить её в эту программу. Если у вас есть идеи на этот счёт — поделитесь, пожалуйста.

Зато, мы разобрались, откуда получаются значения, приводимые в клиентском приложении.

Также, мы узнали суммы комиссий и налогов, как уплаченные, так и ожидаемые.

Нашли реальную сумму, которую сможем вывести со счёта при фиксации портфеля, после удержания налогов.

А главное: получили возможность одним кликом собирать все данные по портфелю со всеми операциями в одну большую таблицу Excel, с которой дальше можем работать средствами самого Excel, можем экспортировать в Google Sheets, или просто сохранить как архив для анализа в будущем.

В планах сделать оконную версию программы с интерфейсом в виде приложения .exe для тех, кто не хочет возиться с установкой Python на свою машину, и при этом ещё не боится вводить данные своего аккаунта в приложение неизвестного разработчика (я бы, наверно, не рискнул).

Это мой первый проект на Python и первая публикация на Хабре.

Надеюсь, информация окажется полезной для улучшения взаимодействия с приложениями Тинькофф, работы с API и разработки подобных программ, а также поспособствует более осознанному инвестированию, а следовательно, повысит ваше благосостояние. Благодарю, что дочитали до конца.

Источник https://privatbankrf.ru/materialy/tinkoff-investiczii-dlya-nachinayushhih-obzor-i-otzyvy.html

Источник https://habr.com/ru/post/555884/

Источник

Источник