Особенности подготовки международной отчетности инвестиционных компаний

Нечаев Д. И., заместитель главного бухгалтера по МСФО ООО «УК «РОСНАНО»

Среди различных категорий финансовых институтов особое место занимают инвестиционные компании (в том числе инвестиционные банки, фонды и аналогичные структуры). Подготовка консолидированной финансовой отчетности таких организаций в соответствии с МСФО имеет ряд особенностей, принципиально отличающих отчетность таких компаний от аналогичной отчетности в других сферах бизнеса.

Основу деятельности инвестиционных компаний составляет инвестирование средств в финансовые инструменты (как правило, в первую очередь долевые) других компаний с целью получения доходов от последующей их реализации, а также от дивидендов, процентов и аналогичных выплат. При этом такие организации часто заинтересованы не в получении спекулятивного дохода в результате краткосрочных колебаний цены на такого рода инструменты, а в получении инвестиционного дохода в результате развития и повышения стоимости бизнеса объектов

инвестиций.

МСФО (IFRS) 10 «Консолидированная финансовая отчетность» в пункте 27 определяет инвестиционную организацию как организацию, которая:

- получает средства от одного или более инвесторов с целью предоставления данному инвестору (данным инвесторам) услуг по управлению инвестициями;

- принимает на себя перед инвестором (инвесторами) обязательство в том, что целью ее бизнеса является инвестирование средств исключительно для получения дохода от прироста стоимости капитала, инвестиционного дохода либо и того и другого;

- оценивает и определяет результаты деятельности практически по всем своим инвестициям на основе их справедливой стоимости.

Определение контроля: инвестор и управляющий

Для сферы частного капитала и особо рисковых (венчурных) инвестиций (private equity and venture capital) характерным является четкое разделение функций инвестора и управляющего инвестиционной деятельностью (например, в виде инвестиционного фонда и управляющей компании данного инвестиционного фонда). Это позволяет обеспечить сохранность эффективной управляющей функции и защиту интересов инвесторов даже в случае неблагоприятного для фонда развития событий, значительного снижения стоимости инвестиций и кризисной ситуации. Тем не менее, управляющий может также владеть довольно значительной долей в фонде (в мире достаточно распространена практика владения управляющим долей до 20 %), это является своего рода гарантией эффективной работы управляющего в интересах инвесторов. Кроме того, управляющий может иметь очень широкие полномочия и самостоятельность в осуществлении инвестиционной деятельности.

В связи с этим очень часто возникает вопрос: кто в конечном итоге является контролирующей стороной фонда — управляющий или инвестор?

Общий принцип консолидации, согласно пункту 7 МСФО (IFRS) 10, состоит в том, что компания обладает контролем над другой компанией при одновременном выполнении трех условий:

- она обладает полномочиями в отношении объекта контроля;

- она подвергается рискам, связанным с переменным доходом от участия в объекте контроля, или имеет право на получение такого дохода;

- она имеет возможность использовать свои полномочия в отношении объекта контроля с целью оказания влияния на величину дохода.

Ключевым становится вопрос, кто в комбинации «инвестор (инвесторы) — управляющий» может фактически использовать свои полномочия в отношении фонда.

Как правило, полномочия обеих сторон — инвестора (инвесторов) и управляющего — напрямую следуют из договора на управление. Вознаграждение управляющего также фиксируется в данном договоре и может включать в себя так называемые комиссию за управление (определенный процент от стоимости активов или чистых активов фонда) и комиссию за успех (определенный процент от тех или иных категорий финансовых результатов фонда). Отсюда вытекает прямое право на получение переменного дохода и риски, связанные с таким доходом, даже в том случае, когда у управляющего отсутствует прямое владение долями в фонде.

Таким образом, ключевым становится вопрос, кто в комбинации «инвестор (инвесторы) — управляющий» может фактически использовать свои полномочия в отношении фонда. Иначе говоря, осуществляет ли управляющий в данной комбинации функции принципала либо агента. Данный вопрос зачастую на практике является довольно сложным и требует от руководства материнской организации формирования обоснованного суждения применительно к каждому отдельному объекту инвестиций на каждую отчетную дату.

При вынесении суждения следует принимать во внимание:

- юрисдикцию, в которой действует фонд (применимое законодательство может очень сильно отличаться в разных странах);

- организационно-правовую форму предприятия, которая может представлять собой, в частности, инвестиционный или паевой фонд, традиционные хозяйственные общества (для России это акционерные общества и общества с ограниченной ответственностью), инвестиционное товарищество (российский аналог зарубежного limited partnership);

- количество инвесторов и их доли;

- договорное распределение полномочий инвестора (инвесторов) и управляющего;

- наличие, состав и полномочия различных органов управления и контроля (совет директоров, инвестиционный комитет и другие);

- возможности инвесторов в отношении смены управляющего;

- вознаграждение управляющего и порядок его формирования;

- иные актуальные факторы.

Инвестиционная компания А осуществила вложения в фонд «Высокотехнологичные инвестиции», основанный в российской юрисдикции в форме акционерного общества. Компания А владеет в фонде долей в 90 % и имеет большинство в совете директоров. Управляющая компания «Новые технологии инвестирования» выполняет функции исполнительного органа фонда и управляет его операционной деятельностью. Любые существенные инвестиционные решения подлежат утверждению советом директоров.

В данном случае управляющая компания выполняет функции агента и не имеет контроля над фондом. Фонд контролирует инвестиционная компания А.

Инвестиционная компания B вместе с несколькими другими инвесторами осуществила инвестиции в фонд High-Tech Investments, основанный в зарубежной юрисдикции в форме инвестиционного товарищества (limited partnership) и владеет в нем долей в 51 %. Управляющая компания Smart Investments Management Ltd. владеет долей в фонде в 20 % и является управляющим товарищем (general partner) фонда. Согласно договору товарищества (limited partnership agreement) управляющий товарищ (general partner) самостоятельно принимает все ключевые решения в отношении деятельности фонда, в том числе инвестиционные. Смена управляющего товарища возможна только с согласия всех остальных участников товарищества и приводит к существенным финансовым потерям для фонда.

В данном случае управляющая компания Smart Investments Management Ltd. является принципалом и контролирует фонд.

Определение периметра консолидации

Наиболее значимой особенностью международной отчетности инвестиционной организации является единственное в своем роде исключение из общих принципов консолидации, закрепленных в МСФО.

Согласно данному исключению (МСФО (IFRS) 10, п. 31) инвестиционная организация не должна консолидировать свои дочерние организации или применять МСФО (IFRS) 3 при получении ею контроля над другой организацией. Вместо этого инвестиционная организация должна оценивать инвестиции в дочерние организации по справедливой стоимости через прибыль или убыток в соответствии с требованиями стандартов, применяемых для финансовых инструментов.

Инвестиционная организация, как правило, консолидирует на общих основаниях только те дочерние предприятия, которые оказывают услуги, связанные с инвестиционной деятельностью, либо услуги административного характера, и не консолидирует компании инвестиционного портфеля.

Однако следует учитывать, что данное исключение не применяется для дочерних организаций, которые оказывают услуги, относящиеся к деятельности инвестиционной организации по осуществлению инвестиций (МСФО (IFRS) 10, п. 32). Услуги здесь понимаются в самом широком смысле: это могут быть и услуги административного характера, и различные консультационные услуги, в том числе по вопросам инвестирования, и услуги непосредственно по управлению инвестициями. По сути, это означает, что инвестиционная организация, как правило, консолидирует на общих основаниях только те дочерние предприятия, которые, оказывают услуги, связанные с инвестиционной деятельностью, либо услуги административного характера, и не консолидирует компании инвестиционного портфеля.

Наличие в стандарте данного исключения обусловлено потребностями пользователей отчетности инвестиционных организаций. Им обычно в большей степени будут интересны не консолидированные финансовые показатели объектов инвестиций (которые зачастую будут очень разнородны в отношении отраслей и рынков, стадии развития бизнеса, структуры выручки, финансовых результатов и прочего), а показатели «справедливой стоимости» инвестиционного портфеля и доходность инвестиций.

Таким образом, для целей подготовки консолидированной финансовой отчетности как минимум на каждую отчетную дату руководство инвестиционной компании должно формировать следующие оценочные

суждения:

- удовлетворяет ли компания определению инвестиционной организации согласно МСФО (IFRS) 10;

- какие организации компания контролирует как инвестор либо управляющий;

- подлежат ли данные подконтрольные компании консолидации в соответствии с требованиями МСФО (IFRS) 10 или соответствующие инвестиции должны учитываться по справедливой стоимости.

Учет портфельных инвестиций

В соответствии с требованиями пункта 9 МСФО (IAS) 39 «Финансовые инструменты: признание и оценка» портфельные инвестиции инвестиционной компании, отличные от инвестиций в дочерние, совместно контролируемые и ассоциированные компании, классифицируются при первоначальном признании как финансовые активы, отражаемые по справедливой стоимости через прибыль или убыток.

Это обусловлено тем, что управление группой таких финансовых активов и оценка относящихся к такой группе результатов «. осуществляются на основе справедливой стоимости в соответствии с задокументированной стратегией управления рисками или инвестиционной стратегией». Аналогично концепция применимой бизнес-модели из МСФО (IFRS) 9 «Финансовые инструменты», который с 2018 года заменит МСФО 39, также предусматривает учет такого рода инвестиций по справедливой стоимости.

Как уже было упомянуто выше, даже в случае наличия контроля над объектом инвестиций портфельные компании не консолидируются, а соответствующие инвестиции подлежат учету по справедливой стоимости через прибыль или убыток.

В отношении инвестиций в ассоциированные и совместные предприятия для компаний, специализирующихся на венчурных инвестициях, инвестиционных фондов, хедж-фондов и других аналогичных организаций, стоимость долевых инструментов которых связана с результатами инвестиций, пункт 18 МСФО (IAS) 28 «Инвестиции в ассоциированные и совместные предприятия» дает право в зависимости от выбранной учетной политики не применять метод долевого участия. На практике в данный перечень входит более широкая совокупность организаций, нежели те, которые удовлетворяют определению инвестиционной организации в соответствии с МСФО (IFRS) 10. Однако, поскольку одним из критериев классификации предприятия как инвестиционной организации является оценка и определение результатов деятельности практически по всем своим инвестициям на основе их справедливой стоимости, для инвестиционной организации неприменение метода долевого участия становится, по сути, не правом, а обязанностью.

Таким образом, инвестиционная организация применяет в отношении учета своих портфельных инвестиций единый последовательный подход: независимо от того, являются ли портфельные компании дочерними, совместно контролируемыми, ассоциированными или сторонними предприятиями, данные инвестиции будут отражаться по справедливой стоимости. Причем такой подход будет, как правило, применяться не только к долевым, но и к долговым инструментам портфельных компаний, в том числе к выдаваемым им займам.

Прибыли и убытки по финансовым активам, отражаемым по справедливой стоимости через прибыль или убыток, ввиду безусловной существенности таких активов для инвестиционной организации должны представляться в отчете о совокупном доходе отдельной строкой. В случае получения от портфельных инвестиций доходов в виде дивидендов или процентов, предприятие не обязано их выделять из показателя изменения справедливой стоимости и представлять отдельно — подход остается на усмотрение предприятия. При этом подход должен применяться последовательно и быть закрепленным в учетной политике с соответствующим раскрытием в финансовой отчетности.

Раскрытие информации

Раскрытие информации в консолидированной отчетности инвестиционной организации также имеет ряд особенностей. Прежде всего инвестиционная организация должна раскрыть информацию о существенных суждениях и допущениях, принятых ею при определении того, что она является инвестиционной организацией (МСФО (IFRS) 12 «Раскрытие информации об участии в других предприятиях», п. 9а). Кроме того, инвестиционной организации необходимо формировать ряд раскрытий, нехарактерных для иных организаций либо имеющих особый формат. Приведем основные из них.

Информация о портфельных инвестициях

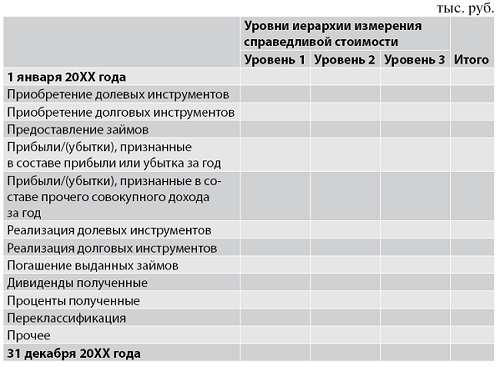

Для понимания пользователем отчетности финансового положения и финансовых результатов инвестиционной организации ключевой является информация об изменениях (движениях) инвестиционного портфеля. Такую информацию целесообразно представлять в разрезе уровней иерархии измерения справедливой стоимости, так как это позволит в том числе удовлетворить требованиям МСФО (IFRS) 13 в отношении раскрытий по активам, отражаемым по справедливой стоимости на регулярной основе. Возможный формат такого раскрытия приведен в таблице 1. В зависимости от структуры инвестиционного портфеля может возникнуть необходимость раздельного формирования раскрытия по различным категориям и классам портфельных активов.

Таблица 1

Формат раскрытия информации о портфельных инвестициях

Разумеется, данное раскрытие не является исчерпывающим для финансовых активов, составляющих инвестиционный портфель. Дополнительно требуется раскрывать определенный набор количественной и качественной информации, например данные о финансовых рисках в соответствии с МСФО (IFRS) 7. В целом подход к раскрытию такой информации принципиально не отличается от подхода для «обычных» организаций, однако вследствие высокой значимости раскрываемой информации по инвестиционному портфелю следует уделить этому раскрытию особое внимание. В частности, следует четко определить, каким именно рискам и в какой степени подвержены те или иные инвестиции.

Это может быть кредитный риск, то есть риск неисполнения одной из сторон по финансовому активу своих обязательств. Здесь следует учитывать, что понятие кредитного риска, как правило, не применимо к долевым инструментам, так как они не обязывают эмитента проводить какие-либо выплаты их держателю, однако даже в случае долевого инструмента могут существовать встроенные производные инструменты, приводящие к возникновению кредитного риска.

Это могут быть и различные разновидности рыночного риска: валютный риск для инструментов в иностранной валюте, процентный риск, в случае если показатели справедливой стоимости рассчитываются с учетом рыночных процентных ставок, и, вероятно наиболее характерный для инвестиционных организаций, риск изменения цен на долевые инструменты.

Информация о неконсолидируемых дочерних компаниях

В случае если инвестиционная организация не консолидирует дочернее предприятие в соответствии с требованиями МСФО (IFRS) 10, она должна раскрыть этот факт, а также следующую информацию об объекте инвестиций:

- название дочерней организации;

- основное место ведения деятельности (и страну юридической регистрации, если она отличается от основного места ведения деятельности) дочерней организации;

- долю участия, удерживаемую инвестиционной организацией, и долю имеющихся прав голоса, если отличается (МСФО (IFRS) 12, пп. 19a и 19b).

Информация об операциях со связанными сторонами

Хотя инвестиционная организация применяет исключение в отношении консолидации дочерних предприятий и, как правило, не применяет метод долевого участия при наличии совместного контроля или значительного влияния, это не отменяет необходимости осуществлять раскрытие информации об операциях со связанными сторонами, каковыми являются соответствующие объекты инвестиций. Раскрытие осуществляется в общем порядке в соответствии с общими требованиями МСФО (IAS) 24 «Раскрытие информации о связанных сторонах». С учетом того, что портфельных компаний может быть довольно много и они сами могут представлять собой холдинговые структуры различной степени сложности, идентификация всех связанных сторон для инвестиционной организации может быть весьма трудоемкой задачей. Однако непосредственных операций с портфельными компаниями (за исключением непосредственно инвестиционных) у инвестиционной организации обычно ограниченное количество, в связи с этим количественное раскрытие по неинвестиционным операциям с портфельными компаниями не всегда будет существенным и необходимым для отчетности.

Таким образом, для инвестиционных организаций формирование отчетности по МСФО в очень значительной мере определяется отраслевой спецификой: применяются исключения из фундаментальных принципов подготовки отчетности — принципов консолидации. С одной стороны, это упрощает процесс подготовки консолидированной отчетности, так как не требуется в полном объеме отражать финансовую информацию исключаемых из консолидации дочерних предприятий. С другой стороны, возникает новая задача: формирование обоснованной оценки справедливой стоимости инвестиций в такие предприятия. Фактически для инвестиционных организаций в значительной степени имеет место переход от принципов учета по исторической стоимости к принципам учета по справедливой стоимости. Это обусловлено потребностями пользователей отчетности таких компаний, необходимостью понимания финансового положения и финансовых результатов инвестиционной организации в контексте ее основных активов — инвестиционного портфеля.

]]>

Отчетность паевого инвестиционного фонда

- Зачем нужна отчетность паевых инвестиционных фондов?

- Какая информация содержится в отчетности паевого инвестиционного фонда?

- Зачем изучать отчетность паевых инвестиционных фондов?

Что такое отчетность паевого инвестиционного фонда и зачем ее изучать? Об особенностях раскрытия информации ПИФами расскажет блог Bestinvestor.ru.

Зачем нужна отчетность паевых инвестиционных фондов?

Как любая финансовая организация, ПИФ, по российскому законодательству, находится под надзором мегарегулятора — Банка России. ЦБ устанавливают определенные правила работы таких структур с целью исключения нарушений прав и интересов их клиентов, а также иных нарушений действующих нормативных актов.

Обязательное регулярное составление отчетности паевыми инвестиционными фондами служит двум целям:

- ЦБ получает необходимую информацию для систематической проверки деятельности ПИФов;

- обеспечивается предоставление ключевых сведений о ПИФе и его состоянии гражданам и организациям — потенциальным и действительным клиентам фонда.

Какая информация содержится в отчетности паевого инвестиционного фонда?

Регламентацией этого вопроса занимается подразделение Центрального банка — Служба по финансовым рынкам. Однако в настоящее время продолжает действовать положение об отчетности ПИФов, разработанное ныне упраздненной ФСФР. Оно утверждено приказом ведомства № 05-23/пз-н от 22.06.2005.

Состав отчетности паевых инвестиционных фондов довольно обширен. Для разных блоков сведений предусмотрена различная частота обновлений — раз в год, квартал и месяц. Часть информации, хотя и не всю, управляющая компания обязана публиковать на своем сайте и веб-странице ПИФа. Именно она и представляет интерес для инвесторов.

Итак, на интернет-сайте фонда вы можете найти следующие данные:

- Расчет собственных средств управляющей компании.

- Консолидированная финансовая отчетность УК за год.

- Аудиторское заключение.

- Годовая бухгалтерская отчетность УК паевого инвестиционного фонда.

- Справка о стоимости чистых активов ПИФа.

- Отчет о приросте или уменьшении стоимости имущества фонда.

- Отчет о расходах и вознаграждениях, связанных с управлением имуществом ПИФа.

- Отчет аудиторской проверки фонда.

Разумеется, все эти данные носят довольно специфичный характер, и непрофессиональным инвесторам разобраться во всех документах, опубликованных управляющей компанией, достаточно сложно. Однако при небольшой предварительной подготовке это удастся каждому, тем более что задача эта имеет принципиальное значение для всех, кто желает вложить средства в ПИФ.

Зачем изучать отчетность паевых инвестиционных фондов?

Приступить к этой работе нужно еще на этапе выбора ПИФа. Внимательное изучение отчетности паевого инвестиционного фонда и управляющей компании позволяет сделать выводы:

- о масштабах деятельности организации;

- стабильности фонда;

- эффективности стратегии, применяемой УК;

- потенциальной доходности;

- динамике изменения объема капитала и максимальных просадках, допущенных УК;

- фактических затратах на управление капиталом, которые в конечном итоге ложатся на плечи покупателей паев;

- добросовестности УК.

Подберите несколько вариантов интересных вам паевых инвестиционных фондов по информации из профильных СМИ и отзывам, изучите их отчетности и сравните основные данные. Так вы определите наиболее перспективный и безопасный ПИФ. В дальнейшем это занятие забрасывать не стоит. Регулярно проверяйте отчетность своего паевого инвестиционного фонда, наблюдайте за динамикой данных, чтобы вовремя вывести средства в случае ухудшения состояния организации.

]]>Что такое ПИФы, как они устроены и стоит ли в них инвестировать

Инвестпривет, друзья! Сегодня поговорим о таком финансовом инструменте, как ПИФ (паевой инвестиционный фонд). Разберемся, как он функционирует, какие виды ПИФов бывают, насколько дорого обходится инвестору владения паями, плюсы и минусы инструмента. И, конечно, сравним их с аналогами – БПИФами и ETF.

Что такое ПИФы и как они работают

ПИФ – аббревиатура от «паевой инвестиционный фонд». ПИФ работает как большая кубышка: инвесторы договаривают, в какой инструмент будут вкладываться (акции, облигации, другие фонды, недвижимость или всё вместе), затем вносят средства в имущество фонда. Взамен им выдаются паи. Стоимость пая привязана к стоимости имущества фонда (к стоимости чистых активов – СЧА). Если СЧА меняется, то цена пая меняется эквивалентно: при росте СЧА растет цена пая.

Если в фонд хочет вступить новый пайщик, он также вносит определенную сумму в имущество фонда и получает новое количество паев. Например, если пай стоит 1000 рублей, а он вносит 5000 рублей, то получает 5 паев. Это позволяет избежать пирамидальности – т.е. стоимость пая зависит исключительно от стоимости чистых активов, а не от притока новых вкладчиков.

Средствами ПИФа распоряжается управляющая компания. Именно она решает, куда будут направлены средства вкладчиков. Одна УК может управлять сразу несколькими ПИФами. Примеры УК – Сбербанк Управление активами, ВТБ Управление активами, Газпромбанк Управление активами, Велес Капитал и т.д. Даже у МТС есть свои ПИФы.

УК отвечает за сохранность средств фонда, т.е. она не может просто взять деньги и уйти в закат. Но при этом никто не гарантирует, что ПИФ получит доходность. Иначе говоря, нерыночные риски (мошенничество) исключены, а вот рыночные – совсем нет. В некоторых ПИФах, напротив, рыночные риски перевешивают потенциальную доходность.

Правила, по которым УК распоряжается средствами пайщиков, указываются в специальном документе – правилах доверительного управления (ПДУ). В нем прописываются условия покупки и погашения паев, указываются инструменты, в которые УК может вкладывать, расписывается инфраструктура фонда, комиссии (вознаграждение УК) и т.п.

Ключевой показатель работы ПИФа – рост стоимости его пая. Чем выше прирост стоимости пая, тем больше приток средств в ПИФ (инвесторы ведь любят высокую доходность) и тем больше вознаграждение УК. Поэтому обычно УК заинтересованы в росте стоимости пая, хотя бывают и исключения (например, если ПИФ был создан чисто с целью ухода от налогов – по закону, инвестиционные фонды не платят налог на прибыль).

Инфраструктура ПИФов

ПИФ не существует сам по себе. Управляет средствами, как мы уже знаем, управляющая компания. В этом увлекательном деле ей помогают:

- регистратор – организация, которая ведет учет пайщиков и выдает новые паи новым участникам от имени фонда;

- специализированный депозитарий – организация, которая хранит непосредственно средства фонда и обеспечивает проведение сделок с имуществом фонда;

- аудитор – контролирует деятельность фонда, проверяет законность сделок и отчетность.

Некоторые ПИФы имеют более сложную структуру. Например, в инфраструктуру может входить банк-кастодиан, обеспечивающий физическое хранение имущества (например, золота), маркет-мейкер, обеспечивающий ликвидность паев фонда (если ПИФ торгуется на бирже), и оценщик (для закрытых и интервальных ПИФов).

У российских ПИФов есть одна общая болезнь: многие элементы инфраструктуры аффилированы с управляющей компанией. Например, депозитарием ПИФов ВТБ является «ВТБ специализированный депозитарий». Такая же история у Райффайзенбанка, Сбербанка и прочих крупных УК. Часто у УК есть свой «карманный» регистратор, оценщик и даже аудитор.

Теоретически это должно сократить расходы фонда, но на практике ведет к злоупотреблению. Например, можно попросить аудитора «закрыть глаза» на какие-то огрехи, а депозитарий – провести сомнительную сделку.

Эту же болезнь у обычных ПИФов унаследовали и биржевые ПИФы (БПИФы). Обращайте внимание на аффилированность УК и инфраструктуры.

Для сравнения – у ETF все элементы инфраструктуры обязательно не зависимы как друг от друга, так и от управляющей компании. И это не выходит дороже – напротив, комиссии ETF на порядок ниже расходов ПИФов.

Вознаграждение УК, депозитария и прочих голодных парней

Главный минус ПИФов – это огромные вознаграждения, которые приходится выплачивать управляющей компании, депозитарию и прочим голодным парням. Причем это вознаграждение выплачивается вне зависимости от поставленных целей и достигнутых результатов.

Комиссий бывает очень много:

- за покупку пая (надбавка);

- за погашения пая (скидка);

- за управление средствами.

В итоге вознаграждение может достигать 3-5% от СЧА в год. Подчеркну: вне зависимости от результата.

Например, у ПИФа Сбербанка «Илья Муромец» комиссии такие:

- надбавка – от 0% до 1%;

- скидка – от 0% до 2%;

- за управление – 3,2%;

- оплата услуг депозитария, регистратора, аудитора и прочих – до 0,65% в год.

Т.е. в данном случае максимальный размер комиссии, которую заплатит инвестор, может запросто достигать 6,85% в год! Там, конечно, есть способы сэкономить – но сам факт =)

Важно: комиссия за управление уже включена в стоимость пая (т.е. она взимается каждый день по чуть-чуть) и отображается в цене пая – отдельно ее платить не надо. А вот надбавка и скидка взимаются непосредственно из средств инвестора.

В общем, обращайте внимание на комиссии. В данном случае при росте базового актива на 10% выгода инвестора составит всего 3,25%.

Виды ПИФов

Классифицировать ПИФы можно разными способами. Рассмотрю две из них: по типу открытости и по базовому активу.

По типу открытости ПИФы

Выделяют три типа ПИФов: открытый, закрытый и интервальный.

Инвестировать в открытый ПИФ можно в любой момент времени. Инвестор оформляет заявку на покупку пая, вносит деньги в фонд и получает ценную бумагу. Чтобы продать (погасить) пай, нужно также подать заявление. Сделать это можно в любой момент времени.

Регистратор осуществляет погашение и выпуск паев в рабочее время. Обычно на покупку / погашение пая уходит от 3 до 5 рабочих дней. Поэтому ПИФ, кстати, считается малоликвидным инструментом – если вам понадобятся деньги, скажем, 1 января, придется подавать заявку и ждать окончания новогодних каникулы + 3-5 дней по регламенту – короче, фиг вы получите свои деньги 1 января.

Большинство известных ПИФов на сайтах управляющих компаний – как раз открытые ПИФы. Сокращенная аббревиатура: ОПИФ.

Например, все представленные на скрине ПИФ Газпромбанка – открытые.

Да, и еще открытые ПИФы – бессрочные (хотя на практике их нередко закрывают или трансформируют).

В закрытые ПИФы можно инвестировать только на стадии их формирования (либо в редких исключениях и по общему одобрению всех пайщиков – после формирования в качестве дополнительного взноса). Закрытые ПИФы создаются на определенный срок, и пайщики получают вознаграждение только при закрытии фонда, когда паи погашаются. Продать свой пай в ЗПИФе до его погашения сложно, но можно – придется искать покупателя и договариваться индивидуально. Не факт, что удастся продать быстро и по адекватной стоимости.

Обычно ЗПИФы доступны к покупке только квалифицированным инвесторам. Большинство ЗПИФов вообще создаются ограниченным кругом лиц (особенно часто это касается фондов недвижимости). Но некоторые ЗПИФы можно купить и неквалам.

Как правило, комиссии ЗПИФов на порядок ниже, чем у ОПИФов, а порог входа – выше. Так, если в ОПИФы можно инвестировать буквально от 1-5-50 тысяч рублей (минимальная сумма зависит от управляющей компании и правил конкретного фонда), то в ЗПИФы она составляет несколько сотен тысяч, а то и миллионов рублей.

В интервальные фонды можно инвестировать (и выходить из них) только в определенные временные периоды, установленные правилами фонда. Доля таких ПИФов на рынке не очень высокая. Как правило, они создаются под какую-то определенную идею и доступны в основном квалифицированным инвесторам.

По типу базовых активов

Еще одна классификация – по типу активов, в которые инвестирует ПИФ. Собственно говоря, имеет смысл выделить три крупные группы: ПИФы недвижимости, ПИФы рыночных инструментов и комбинированные ПИФы.

ПИФы недвижимости, как видно из названия, инвестируют в недвижимость (спасибо, кэп). Чаще всего это – закрытые фонды (ЗПИФНы), доступные только квалифицированным инвесторам. В 90% случаях они создаются группой заинтересованных лиц для финансирования какого-либо проекта. Например, собрались 10 инвесторов и решили отгрохать торговый центр за 125 мультов. Скинулись по 12,5 миллионов, создали ЗПИФН, наняли УК, которая построила торговый центр и начала сдавать площади в аренду. Арендные платежи аккумулируются на счетах ПИФа, увеличивая СЧА и стоимость пая. Когда инвестору нужно выйти из бизнеса – он погашает пай, забирая свой первоначальный взнос с процентами.

Как вариант – можно учредить рентный ЗПИФ и получать регулярные выплаты от аренды. То есть такой ЗПИФ позволяет получать пассивный доход. Фактически это аналог REITов.

Инвесторам такая форма коллективного инвестирования удобна тем, что они получают налоговые льготы – ПИФы не платят налог на прибыль. К тому же, если держать паи ПИФа дольше 3 лет, то можно применить налоговый вычет в размере 3 млн рублей за каждый год владения паем, т.е. можно избежать еще и уплаты НДФЛ.

Таким образом, ЗПИФНы – это такая вещь в себе, и со стороны туда попасть вряд ли получится.

ПИФы рыночных инструментов – это самые популярные виды ПИФов. Они подразделяются на подвиды в зависимости от базового актива:

- ПИФы акций – деньги вкладываются в акции по самым разным стратегиям: нефтегаз, электроэнергетика, госкомпании, компании малой и средней капитализации и т.д. (как хватит фантазии у УК);

- ПИФы облигаций (сюда же входят ПИФы еврооблигаций);

- фонды фондов (вкладывают в другие ПИФы или ETF);

- смешанные (т.е., например, инвестируют и в акции, и в облигации);

- денежного рынка – средства вкладываются в инструменты денежного рынка, например, РЕПО, депозиты или трежеря;

- товарные – вкладывают в различные товары, в России – преимущественно в золото и прочие драгметаллы.

Словом, ПИФы РФИ (рыночных и финансовых инструментов) вкладывают только в те активы, которые обращаются на бирже. Доходность таких фондов зависит, главным образом, от состояния отрасли, в которую вкладывается управляющий.

Третий вид ПИФов – комбинированные ПИФы – самый редкий. В такие ПИФы в качестве базовых активов могут быть включены прочие инструменты, кроме денежных – например, опционы, фьючерсы, криптовалюта, алмазы, предметы искусства, вино (да что угодно).

Как правило, такие ПИФы являются закрытыми и доступными только для квалифицированных инвесторов. За счет своей уникальной структуры и оптимизации налогообложения часто используются для «парковки» средств и активов.

Налогообложение ПИФов

Собственно говоря, самое главное о налогах ПИФов я уже сказал. Фонды не платят налог на прибыль в размере 20%, а также с купонного дохода по облигациям. Налог с дивидендов формально взимается (учитывается как дебиторская задолженность), но по факту выплачивается в дату погашения пая – т.е. всё время функционирования фонда деньги работают на инвестора.

Это делает ПИФы очень выгодными для оптимизации налогообложения, поэтому богатые люди очень любят «упаковывать» свои активы в закрытые ПИФы именно с этой целью.

При погашении пая физлицу нужно будет уплатить НДФЛ по ставке 13%. Например, вы купили паев на сумму 150 000 рублей, а продали – за 170 000. С 20 000 рублей нужно уплатить 13% – 2600 рублей.

Если вы владеете паями ПИФа 3 года, то можете применить налоговый вычет в размере 3 млн рублей за каждый год владения. То есть, через 3 года вычет равен сразу 9 млн, через 4 – уже 12 млн, через 5 – 15 и т.д.

Например, если вы вложите в ПИФ 25 млн рублей, а заработаете 30 млн, то, чтобы не платить НДФЛ, нужно владеть паями не менее 10 лет.

Доходность ПИФов

Сказать среднюю доходность ПИФов невозможно, так как самых разнообразных фондов множество. Но зависимость здесь такая же, как и на всем фондовом рынке: чем выше доходность ПИФа, тем выше риск просадки в будущем. Ну и классическое: прибыль в прошлом не гарантирует прибыли в будущем.

Например, если ПИФ попал в струю и смог заработать 50% годовых, то не факт, что он повторит то же самое в следующем. Например, в 2020 году активно росли акции высокотехнологических компаний – поэтому в лидерах роста оказались ПИФы, инвестирующие в IT. Например, так выглядят лидеры ПИФов по доходности на данный момент.

В целом доходность ПИФов зависит от множества параметров:

- базового актива – понятно, что в целом ПИФы акций будут расти больше, чем ПИФы облигаций, но ПИФы акций подвержены резким просадкам, а ПИФы облигаций более устойчивы в кризис;

- комиссий УК и прочих депозитариев – при прочих равных, чем выше комиссии, тем ниже доходность фонда;

- мастерства / везения управляющего;

- экономического состояния отрасли.

Будет ошибочным анализировать доходность фонда всего за 1 год – управляющему может банально повезти. Лучше смотреть доходность за 3 года (а еще лучше – за 5 лет). Чем дольше дистанция, тем объективнее результат.

Если мы возьмем период в 5 лет, то в лидерах доходности окажутся совсем другие парни:

Да, посмотреть и выбрать наиболее подходящие и доходные ПИФы можно на этой страничке: https://investfunds.ru/fund-rankings/fund-yield/.

Как купить и погасить паи

Паи ПИФов можно купить непосредственно в управляющей компании. Сейчас многие передовые УК позволяют сделать это в режиме онлайн. Как выглядит всё пошагово:

- выбираете подходящий фонд;

- регистрируетесь на сайте УК (обычно из документов нужны паспорт и ИНН – анонимно не получится);

- составляете заявку на покупку нужного количества паев (цена пая закрепится за вами на дату принятия заявки);

- получаете реквизиты и оплачиваете их в течение оговоренного срока (обычно 2-3 дня).

Через какое-то время (по регламенту – от 3 до 7 дней) паи будут зачислены на ваш счет. Большинство УК заводят онлайн-кабинет, где можно отслеживать изменения котировок.

Продать паи ПИФов можно также онлайн. Некоторые УК позволяют не продавать, а менять паи одного фонда на другой. Иногда это имеет смысл, причем как минимум по двум причинами: при обмене пая не прерывается срок удержания пая (т.е. в будущем можно будет воспользоваться вычетом), а также если ПИФ ВНЕЗАПНО сменил ориентацию правила управления активами (например, из фонда акций чудесным образом стал фондом облигаций).

Плюсы и минусы ПИФов по сравнению с БПИФами и ETF

Сам по себе как финансовый инструмент ПИФ имеет много плюсов. Перечислю основные:

- Потенциально высокая доходность. Как видите из примера, некоторые ПИФы дают до 85% доходности. Но это только один год. Среднегодовая доходность успешных ПИФов акций обычно не превышает 15-20%, а облигаций – 10-15%.

- Можно инвестировать одним махом в самые разные активы, например, в определенную отрасль или в широкий индекс акций, в еврооблигации, золото и недвижимость. То есть вы можете построить довольно сбалансированный портфель, защищенный от всех рыночных невзгод. По крайней мере, теоретически.

- Не нужно самому ребалансировать портфель и отбирать отдельные бумаги. Достаточно выбрать класс активов – и всё остальное управляющая компания сделает сама.

- Отсутствие неторговых рисков. Средства инвесторов в ПИФах защищены по закону. Интересы пайщиков защищает Центральный банк РФ. УК не сможет намеренно обанкротить фонд.

- Экономия на налогах. Фонды не платят налог на прибыль, освобождены от налога по купонам и имеют отсрочку по налогу на дивиденды. А сам инвестор может получить налоговый вычет после 3 лет владения паями.

- Начинать можно с небольшой суммы. Например, в ПИФы Сбербанка можно инвестировать от 1000 рублей, а ВТБ – от 5000 рублей.

Но при этом у ПИФов и хватает минусов. Особенно, если сравнивать их с ближайшими аналогами – биржевыми фондами (ETF). Какие наиболее серьезные недостатки ПИФов:

- Очень высокие комиссии. Обслуживание может съедать от 3% до 5% годовых. И если для фондов акций это еще терпимо, то для ПИФов облигаций с доходностью около 10% годовых – это чуть ли не половина прибыли. При этом комиссия управляющего уже включена в стоимость пая и ее не видно. Но в итоге по факту получается так, что вы покупаете пай стоимостью в 1000 рублей за 1003 рубля (если комиссия составляет 3%).

- Непрозрачность. Несмотря на то, что формально ПИФы раскрывают состав активов (и вроде как придерживаются своей инвестиционной стратегией) проверить, что реально добавляется в портфель, нельзя. В тех же ETF всё прозрачно: сразу видно, за каким индексом следует фонд и в какой пропорции всё покупается. Хотя сейчас всё больше УК придерживаются правил тотальной открытости.

- ПИФ может сменить стратегию. Такое иногда бывает. Был отраслевой ПИФ и инвестировал в электроэнергетику, но потом управляющий решил, что акции развивающихся рынков – это круче. И вот уже вместо одного ПИФа – другой. И да, так можно по закону. Но, понятное дело, не хорошо для инвестора.

- У фонда могут отобрать лицензию. Или у управляющей компании. Так очень редко, но всё же бывает. Чаще всего – при банкротстве компании или выявлении серьезных нарушений.

- Аудитор, депозитарий и регистратор нередко аффилированы с УК. Теоретически это должно сделать управление фондом более удобным и дешевым, но на практике оборачивается дополнительными рисками для инвестора.

Ну, и конечно, нужно понимать, что доход в ПИФах не гарантирован – при всех этих рисках и комиссиях. Поэтому я в целом выступаю за использование ETF в портфелях инвесторов. Но иногда УК предлагают интересные отраслевые ПИФы, аналогов которых нет среди российских ETF

Впрочем, среди зарубежных ETF аналоги, скорее всего, есть, но некоторые клиенты не могут (или не хотят) покупать зарубежные активы, например, если они госслужащие. Но ПИФы – это российские компании (даже если внутри них «запакованы» иностранные активы), поэтому их можно покупать без опасений.

В целом, на мой взгляд, для простого инвестора ETF более интересны и привлекательны, нежели ПИФы, хотя среди линейки ПИФов тоже есть неплохие и прибыльные варианты. Нужно только следить за комиссией и регулярно проверять, насколько четко управляющий придерживается выбранной стратегией – вот статья о том, как правильно вкладываться в ПИФы. Правда, она старенькая, но актуальности не потеряла.

Больший интерес представляют закрытые ПИФы, которые позволяют защитить капитал и сэкономить на налогах. Но такие ПИФы доступны, в основном, квалифицированным инвесторам и подразумевают порог входа от нескольких сотен тысяч или пары-тройки миллионов рублей. Так что они подходят далеко не всем.

А что вы думаете о ПИФах? Пишите в комментариях! Удачи, и да пребудут с вами деньги!