Наука зарабатывать: как команда талантливых математиков создала один из лучших в мире инвестфондов

Newочём

В конце 1980-х математик Джим Саймонс основал уникальный инвестиционный фонд Medallion, который с тех пор почти никогда не терял деньги. Это одна из самых успешных и закрытых финансовых организаций в мире. Паблик Newочем для совместной рубрики с T&P перевел расследование Bloomberg о том, как команда ученых зарабатывает миллиарды долларов и почти 30 лет оставляет позади всех конкурентов.

В 80 километрах к востоку от раскинулась отмель в форме китового хвоста, отделяющая пролив Лонг-Айленд от залива Консайенс. Особняки в этом районе — с длинными закрытыми для проезда посторонних аллеями и видами на миллион долларов, — часть поселения под названием Олд Филд. Местные называют эту денежную местность иначе — Ривьера Renaissance.

* Количественные (quantitative) фонды принимают решения исключительно на основании математических алгоритмов.

А все потому, что здешние богатейшие жители — поголовно ученые — работают на количественный* хедж-фонд Renaissance Technologies, расположенный в соседнем Ист-Сетокет. Они также являются создателями и попечителями фонда Medallion — вероятно, лучшей в мире машины по зарабатыванию денег. Доступ к Medallion Fund есть только примерно у 300 сотрудников Renaissance, около 90 из которых имеют докторскую степень, а также у тех немногих, кто крайне тесно связан с компанией.

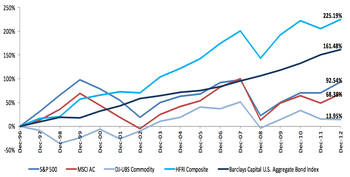

Легендарный фонд, известный тем, что существует за большим количеством закрытых дверей, по данным Bloomberg, за 28 лет заработал $55 млрд, что делает его на $10 млрд прибыльнее фондов под руководством миллиардеров Рэя Далио и Джорджа Сороса. Более того, добиться таких результатов удалось за более короткое время и с меньшим числом активов под управлением. Фонд почти никогда не теряет денег. Наибольшей потерей за пятилетний период стали полпроцента.

«Renaissance — коммерческая версия “Проекта Манхэттен”, — считает Эндрю Ло, профессор финансов школы менеджмента MIT Sloan и председатель совета директоров компании AlphaSimplex, которая занимается финансовым анализом. Ло отдает должное Джиму Саймонсу — 78-летнему математику, основавшему Renaissance в 1982 году и собравшему такую успешную команду ученых. Ло поясняет: «Они — вершина, лучшие специалисты по количественному анализу. Остальные и рядом не стояли».

* Саймонс и его партнер Генри Лауфер поддерживали демократов и в общей сложности вложили в Демократическую партию почти $30 миллионов.

Немногие фирмы становятся объектом столь пристального внимания, а также такого количества слухов и спекуляций. Все слышали о Renaissance, но почти никто не знает, что происходит внутри компании (в управлении которой находятся еще три хедж-фонда с общим капиталом примерно в $26 млрд, открытых для внешних инвесторов, хотя их показатели впечатляют не так, как Medallion). Кроме информации о Саймонсе, который отошел от дел в 2009 году и посвятил себя благотворительности, о небольшой группе ученых до настоящего времени было известно совсем немного, а между тем их общее состояние превышает ВВП некоторых стран, а влияние на политику Соединенных Штатов стремительно растет — до сих пор*. Владельцы и руководители Renaissance через официального представителя компании, Джонатана Гастхалтера, отказались предоставить информацию для этой статьи. Все написанное далее — результат обширного исследования и пары десятков интервью с людьми, которые знают их, которые работали с ними и которые с ними соперничали.

Renaissance уникален — даже среди хедж-фондов. Прежде всего от остальных его отличает гений — и оригинальность — людей, которые там работают. Питер Браун, один из руководителей фирмы, спит в своем офисе на подъемной кровати. Его коллега, Роберт Мерсер, говорит очень редко; на совещаниях вы скорее услышите, как он насвистывает «Янки Дудл Денди», но только не его голос. Еще там есть пара близнецов (оба — доктора наук, специалисты по теории струн), которым шумные споры, судя по всему, помогают находить правильные решения.

Для сторонних наблюдателей главным секретом остается то, как Medallion удалось увеличить среднегодовой доход до 80% (если считать до уплаты налогов). «Даже спустя столько лет им удается затмевать подражателей», — делится Филиппе Боннефой, бывший инвестор Medallion, позднее основавший финансовую компанию Eleuthera Capital, базирующуюся в Швейцарии. Конкуренты, тем не менее, выделили несколько вероятных причин успеха Renaissance. Так, ее компьютеры — одни из самых мощных в мире. В распоряжении ее сотрудников больше информации, лучшей информации. Они обнаружили больше сигналов, на которых впоследствии можно строить предсказания, у них лучшие модели размещения капитала. Они также уделяют особое внимание стоимости сделок и следят за тем, как их действия влияют на рынок.

Но продолжит ли Medallion делать деньги, ведь компьютерный анализ становится все дешевле, а конкуренты не дремлют?

Для инвесторов, разочарованных тем, как простые смертные в последнее время распоряжаются деньгами, такие фонды кажутся спасением. В 2016 году в количественные хедж-фонды вложили $21 млрд, в то время как из других фондов вывели $60 млрд.

Джеймс Саймонс

Успех Renaissance, конечно, полностью обеспечили люди, которые разработали, улучшили и продолжают использовать алгоритмы Medallion; многие из них встретились в IBM в 1980-х, где занимались статистическим анализом, решая труднейшие лингвистические задачи. Вот их история.

Саймонс и без того хорошо известен: математический гений, профессор в MIT и Гарварде, лауреат премии Освальда Веблена по геометрии, один из авторов теории Черна — Саймонса. Он также работал в Институте анализа обороны, где взламывал коды и занимался поиском зашифрованных сообщений.

Цель финансового трейдинга схожа: необходимо создавать модели, которые позволят уловить сигналы, зашифрованные в шуме рынков. Часто эти сигналы тихие, словно шепот, хотя и помогают предсказывать движение цен акций, облигаций или барреля нефти. Это сложная задача. Движения цен зависят не только от фундаментальных правил, течений, но и нередко от иррационального поведения игроков на рынке.

И хотя Саймонс потерял работу в Институте анализа обороны после того, как осудил войну во Вьетнаме, написав письмо в The New York Times, связи, которые он получил, работая в сфере криптографии, помогли ему основать Renaissance, а еще через несколько лет — Medallion. Следующие 10 лет Саймонс пробовал себя в сделках по продаже торговых фьючерсов, одновременно руководя кафедрой математики в университете Стоуни-Брук. В 1977 году он окончательно ушел из науки, чтобы попробовать себя в управлении финансами.

Сначала Саймонс покупал и продавал биржевые товары, делая ставки на основе базовых принципов — например, таких, как правило спроса и предложения. Занятие такого рода оказалось для него мучительным, поэтому он обратился за помощью к знакомым криптографам и математикам, чтобы сконцентрироваться на изучении рыночных паттернов, — в команде оказались Элвин Берлекэмп и Леонард Баум, его бывшие коллеги по Институту анализа обороны, и два профессора университета Стоуни-Брук — Генри Лауфер и Джеймс Акс. В интервью 2015 года Саймонс упомянул: «Мы полагали, что есть другие, статистические способы предсказывать цены. Постепенно мы стали создавать подобные модели».

В основе таких моделей обычно лежат два способа: либо следование за трендами, либо закон чередования. Renaissance в своих системах смог их объединить. Поначалу результаты были неоднозначными: прибыль в 1988 году, в первый год работы фонда, достигла отметки в 8,8%, но в следующем году, в 1989-м, убытки составили 4,1%. Однако в 1990-м, сосредоточив внимание на краткосрочных сделках, Medallion добился прибыли в 56% за вычетом сборов. «Я был уверен, что наши модели могут быть еще лучше, — говорит Берлекэмп, который вернулся к научной работе в 1991 году, став почетным профессором Калифорнийского университета в Беркли. — Но я и не думал, что они станут настолько хороши».

Со временем ученые зашли так далеко, что разработали собственный язык программирования для создания моделей. Сейчас Medallion использует десятки стратегий, которые работают как слаженная система. По информации людей, близких к фонду, код, с которым работает компания, содержит несколько миллионов строк. За отдельные области исследований ответственны различные команды, но на деле каждый может заниматься чем угодно. Каждый вторник проводится собрание, на котором обсуждаются все идеи.

С начала 1990-х большие ежегодные прибыли стали нормой для Renaissance: 39,4%, 34%, 39,1%. Потенциальные инвесторы то и дело пытались попасть в Medallion, но фонд не обращал на них внимания. Боннефой вспоминает, как набрал манхэттенский номер фонда и в итоге услышал только запись с размерами ежемесячной прибыли.

Юридический отдел Renaissance по совместительству стал еще и бесполезной службой по работе с клиентами (даже сейчас сайт компании выглядит так, словно застрял в эпохе Netscape). В 1993 году Renaissance перестал принимать деньги от сторонних инвесторов. Платежи также неуклонно росли: от 5% капитала и 20% прибыли, до 5 и 44% соответственно. «Они непомерно подняли платежи, но все равно были далеко впереди всех», — говорит Боннефой, которого, как и других сторонних инвесторов, исключили из Medallion в 2005 году.

Вдохновленный успехом Medallion, в середине 1990-х Саймонс искал еще больше исследователей. Резюме с опытом работы на и даже финансовым прошлым служило пропуском в компанию. «Мы нанимаем людей, которые действительно занимались наукой», — однажды сказал Саймонс. Следующая волна талантов — многие из которых по сей день составляют костяк команды — пришла из Исследовательского центра IBM имени Томаса Дж. Уотсона, где они работали над технологиями распознавания речи и машинного перевода.

Первое время, когда ученые только начинали сталкиваться с этими задачами, они обращались к лингвистам и пытались запрограммировать грамматику. В IBM группа ученых, в которую входили Мерсер и Браун, пришла к выводу, что найти решение будет проще, если использовать статистику и теорию вероятностей. (Их руководитель Фредерик Йелинек любил повторять: «Стоит мне уволить лингвиста, и система тут же начинает работать лучше».) По словам ученых, работавших тогда в исследовательском центре, в компьютер загружались огромные объемы данных. Например, документы из канадского парламента были представлены как на английском, так и на французском, на котором не говорил никто из ученых. (Как следует из одного источника, однажды Мерсер пропал на несколько месяцев, чтобы вбить в компьютер систему французского склонения.)

«Технологии распознавания речи и перевода находятся на стыке математики и теории вычислительных машин», — считает Эрни Чан, работавший в исследовательском центре в середине 1990-х, сейчас владелец аналитической фирмы QTS Capital Management. Ученые не просто занимались теоретическими задачами — они разрабатывали теории и писали программное обеспечение, чтобы реализовать их на практике, рассказывает он. Работа, проделанная группой, в конечном счете проложила путь для Google Translate и Siri.

В 1993 году Мерсер и Браун обратились к руководству IBM с дерзким предложением, рассказывает источник, знакомый с ними: позволить им создать модели для управления частью гигантского пенсионного фонда компании, на тот момент составлявшего $28 млрд. В IBM им отказали, не понимая, что вообще могут знать об управлении инвестициями специалисты по вычислительной лингвистике. Но этот дуэт только начал увлекаться финансовыми рынками.

В тот же год Ник Паттерсон, в прошлом дешифровщик, работавший на спецслужбы Великобритании и США, присоединился к Renaissance и наладил контакт с Брауном и Мерсером. «У IBM были большие проблемы, и моральное состояние было подавленное, так что это была хорошая возможность сменить работу», — признается Паттерсон, который проработал в Renaissance до 2001 года, а сейчас занимает должность старшего специалиста по вычислительной биологии в Институте Брода при MIT и Гарварде. Браун и Мерсер также решили присоединиться, привлеченные зарплатой в полтора раза выше. Они жили в Сетокете и часто обедали вместе. Когда приносили счет, они доставали особый калькулятор, который мог генерировать случайные числа. Тот, чье число было больше, платил.

«Renaissance создали несколько математиков. Они не имели ни малейшего понятия о том, как программировать. Они пытались научиться этому, читая инструкции к компьютерам, а это не самый лучший способ», — рассказывал Браун на конференции по вычислительной лингвистике в 2013 году. Они с Мерсером научились создавать большие системы, над которыми одновременно работало много людей, и этот навык они использовали во благо Renaissance. Но это не значит, что в их новой сфере деятельности совсем не возникало трудностей. «Сфера финансов полна помех», — признался ученый.

К ним на присоединялось все больше ветеранов IBM, в том числе близнецы Стивен и Винсент Делла Пьетра, изучавшие теорию струн, Лалит Бал, написавший алгоритмы по распознаванию человеческой речи, Мукунд Падманабхан, чьей специальностью была обработка цифровых сигналов, программисты Дэвид Магерман и Глен Уитни, писавший программы в качестве летней практики. «Ушедшие из IBM все вместе представляли большую ценность, чем по отдельности», — вспоминает Чан.

Атмосфера в Renaissance радикально отличалась от той, которую они оставили. «Мы быстро поняли, что финансовый мир отличается от IBM. Он безжалостен. Либо твои модели работают лучше, чем у других, и ты делаешь на этом деньги, либо нет, и тогда ты разоряешься. Такое давление вынуждает всех по-настоящему сосредоточиться», — рассказывал Браун на конференции.

Они также тратили много усилий на сбор, сортировку и чистку данных, а также на представление ее в виде, доступном для исследователей. «Если у вас появилась идея, вы хотите протестировать ее как можно скорее. Но если при этом вам приходится приводить в порядок данные, это катастрофически замедляет процесс», — признается Паттерсон.

Для жадных до данных специалистов стимулом были не только задачи, бросающие вызов их уму, но и нечто куда менее материальное — семейная атмосфера в Renaissance. Саймонс был для всех своего рода великодушным отцом. Ни один человек, занимавший руководящую должность в Renaissance, не обладал его даром общения с людьми. Те, кто знал его и саму компанию, рассказывают, что он вдохновлял всех на слаженную работу. «У нас царит атмосфера свободы. Мы стараемся убедиться в том, что каждый знает, чем занимается другой, и чем скорее, тем лучше. Это всех подбадривает», — сказал Саймонс в своей речи в MIT в 2010 году.

Когда команда из IBM вошла в состав Renaissance, Medallion уже приносил ежегодную прибыль в размере как минимум 30% (за вычетом налогов), по большей части за счет торговли фьючерсами. Поначалу любую аномалию можно было легко обнаружить и использовать. По словам одного из бывших инвесторов, ученые из Renaissance отметили, что разница во времени между закрытием опционов Standard & Poor’s и фьючерсных торгов — 15 минут, и время извлекали из этой детали выгоду. По его словам, в системе было много подобных отклонений и исследователи выжимали из них максимум. Их изучение приносило огромные деньги — сначала миллионы, а вскоре и миллиарды.

Когда к компании присоединились Мерсер и Браун, их определили в разные сферы исследований, но вскоре стало ясно, что они куда лучше работают вместе, чем порознь. Они дополняли друг друга: Браун был оптимистом, а Мерсер — скептиком. «Питер очень креативен, у него всегда полно идей, а Боб всегда говорит: «Мы должны как следует это все обдумать», — описывает их Паттерсон. Они взяли на себя ответственность за акционерные группы, которые, как говорили, теряли деньги. «Им потребовалось четыре года, чтобы наладить работу системы. Джим был очень терпелив», — вспоминает Паттерсон. Вклады окупились. По данным Министерства труда США, на сегодняшний день акционерные группы приносят значительную часть всей прибыли Medallion, в основном через деривативы и операции с капиталом, в раз превышающим их собственный.

«Вы должны построить систему, которая состоит из множества уровней. И каждый раз, когда у вас появляется идея, вы должны проверить, действительно ли она новая или она уже каким-то образом заложена в то, чего вы достигли», — рассказывал Саймонс в 2000 году в своем интервью Institutional Investor, объясняя философию, которая стоит за фирмой и за моделью Medallion. Как только это определено, команда должна понять, какое значение нужно придать этой идее. В конечном счете с течением времени сигналы могут оборваться, но обычно их продолжают хранить, так как иногда они могут появиться вновь или привести к непредвиденным последствиям, если их убрать. По информации из одного источника, в Medallion ведут учет всех позиций вне зависимости от того, идет речь о секундах или о целых сезонах.

На конференции 2013 года Браун привел пример информации, которой они поделились с внешними инвесторами Medallion. Изучая данные об облачности, они нашли связь между солнечными днями и подъемами рынков везде, от до Токио. «Оказалось, что, когда в Париже облачно, рынок во Франции поднимется с меньшей вероятностью, чем когда за окном солнечно», — рассказал он. Но на этом все же нельзя было сделать большие деньги, так как это справедливо лишь в чуть более чем 50% случаев. Браун продолжил: «Смысл в том, что, когда мы находили по-настоящему сильные и значимые сигналы, оказывалось, что ими уже давно успели воспользоваться… Мы занимаемся тем, что ищем и ищем. Среди нас около 90 докторов математических и физических наук, которые просто сидят и ищут такие сигналы весь день. У нас 10 тысяч процессоров, которые постоянно отшлифовывают данные в поисках сигналов».

По словам людей, знакомых с фирмой, помимо специалистов в области лингвистики, на успех системы всегда оказывали огромное влияние и астрофизики. Эти ученые специализируются на отслеживании так называемых шумных данных. Специалисты по теории струн также играли значительную роль, и братья Делла Пьетра, которые объединились со своими бывшими боссами из IBM для работы над акционерными капиталами, были одними из первых подобных ученых. Похожие друг на друга как две капли воды, близнецы, которым сейчас исполнилось 56 лет, всегда держались друг друга. Они участвовали в научной деятельности Колумбийского университета, еще учась в старших классах; поступили в Принстонский университет, чтобы изучать физику; оба получили докторские степени в Гарварде в 1986 году.

В Renaissance Делла Пьетра занимали соседние офисы, соединенные внутренним окном, чтобы можно было вести дискуссии. «Они очень креативные и всегда соревнуются между собой», — вспоминает Паттерсон.

Команда из IBM сосредоточила свои усилия на повышении производительности и эффективности системы. Так как модели, созданные в Renaissance, были ориентированы на краткосрочные сделки, ученые из IBM следили за издержками и изучали, как их деятельность влияла на рынок. Они также проверяли, соответствуют ли сделки и доходы системным задачам, так как невыгодная цена или другой просчет могли пустить под откос всю операцию.

Сколько именно денег заработает сотрудник, зависит от его вклада в развитие фирмы, и сотрудничество с остальными позволяет получить кусок побольше. Между сотрудниками распределяются те доли, которые они могут приобрести. Вдобавок к этому четверть каждой зарплаты откладывается и на четыре года инвестируется в Medallion. Каждый сотрудник также делает взносы в размере «5 и 44».

Практически с самого начала Саймонс понял, что общий объем фонда может повлиять на производительность: слишком большое количество денег портит прибыльность. В настоящее время Renaissance поддерживает капитал Medallion на уровне между 9 и 10 миллиардами долларов — десять лет назад эта сумма была в два раза меньше. Прибыль распределяют каждые полгода.

Благодаря Medallion собственный капитал Саймонса (который до сих пор владеет половиной фирмы), согласно рейтингу миллиардеров Bloomberg, составляет порядка $15,5 млрд. Лауфер, владеющий второй по размеру долей в фирме (возможно, не менее 25%), Браун и Мерсер тоже имеют состояния в сотни миллионов долларов.

Деньги, равно как и семейная атмосфера внутри компании, только по-своему сближают команду. За исключением ученых, решивших посвятить себя научной работе, или тех, кто активно занимается благотворительностью, никто не уходит из Renaissance. А с чего бы? Они занимаются сложными задачами, их окружают высокопрофессиональные коллеги, а зарплаты огромны.

Когда все в Medallion разбогатели, их стиль жизни изменился. Поездом до Манхэттена никто не ездил — все стали летать на вертолетах. Ученые пересели с Honda на Porsche. Роскошные хобби вошли в привычку. Кузен Саймонса Роберт Лури, возглавляющий отдел, исследующий фьючерсы, построил своей дочери ипподром. Его своды были столь высоки, что для их доставки на место постройки пришлось ночью закрывать мост в . Яхты тоже пользовались популярностью. Мерсер организовал их приобретение, при этом каждая была названа «Морская сова». В свою очередь, на 222-футовом «Архимеде» Саймонса был камин. Двигательная система обеих яхт была настолько новой, что им не нужен был даже якорь. Вечный душа компании Саймонс планировал поездки для сотрудников — на Бермуды, в Доминиканскую Республику, Флориду, Вермонт — и предлагал им брать с собой семьи. Внутри компании ходят предания о том, как во время одной из горнолыжных поездок Саймонс, будучи заядлым курильщиком, оплатил ресторану страховку, чтобы не отказывать себе в своих любимых сигаретах Merit.

Но деньги также угрожали разрушить эту семейную атмосферу. В 2001 году в Renaissance устроился работать русский ученый Александр Белопольский, который, как и многие его коллеги, отправился на Запад после краха Советского Союза. Паттерсон был против того, чтобы брать его, так как до этого он работал на , где часто менял должности. Его опасения оказались пророческими. В 2003 году он и еще один русский (Павел Вольфбейн) объявили, что уходят работать в Millennium Partners, где они выторговали для себя значительные бонусы и получили право оставлять довольно крупную часть прибыли себе. Renaissance подал в суд на них и на Millennium, обеспокоенные тем, что они могут выдать секреты фирмы. В итоге все было урегулировано в досудебном порядке.

Когда у соперников и бывших инвесторов спрашивают, как Renaissance удается получать такие головокружительные прибыли, ответ всегда один: они бегут быстрее всех. Но и они не всегда могли устоять на ногах.

В августе 2007 года рост неуплат по ипотеке вызвал резкое падение нескольких крупнейших аналитических хедж-фондов, включая гиганта с капиталом в размере $30 млрд под руководством Goldman Sachs. Руководство этих фирм было вынуждено проводить сокращения, что только обостряло внутреннее противостояние. По инсайдерской информации, тогда несколько дней обошлись Medallion почти в миллиард долларов — примерно одну пятую всего фонда. Руководство Renaissance, опасаясь того, что этот продолжающийся хаос разрушит их собственный фонд, начали готовиться покидать свои места. Они были на грани того, чтобы сдаться, когда рынок снова вырос. За остаток года Medallion восполнил убытки — и более того, в конце 2007 года получил 85,9% прибыли. Руководство Renaissance вынесло для себя очень важный урок: не пытайтесь тягаться с моделями.

Из этой ситуации можно вынести еще один урок, который когда-нибудь может оказаться даже более важным: опасайтесь убытков, которые могут произойти из-за других. В том же месяце Саймонс написал в своем письме инвесторам своего публичного коллективного акционерного фонда: «Пока мы верим в то, что у нас есть отменный набор предсказывающих сигналов, некоторые из них, несомненно, известны целому ряду фондов, которые занимают длинные и короткие позиции».

Аналитики говорят, что ни одна система не вечна. Они задаются вопросом, как долго еще продлится то волшебство, которое творят в Medallion. Но даже через семь лет после того, как Саймонс вышел на пенсию, фонд все так же словно печатает деньги. Даже в первой половине 2016 года, когда многие хедж-фонды переживали тяжелые времена, он получал более 20% прибыли.

И все же каким бы успешным ни был фонд Renaissance во времена Брауна и Мерсера — которым сейчас 61 год и 70 лет соответственно, — люди, знакомые с этой индустрией, задаются вопросом о том, как компания переживет смену руководства. На одной закрытой конференции произошел забавный случай. Кто-то из аудитории обратился к группе высокопоставленных аналитиков с вопросом «Кого бы вы мечтали нанять на работу?» После минуты нервных смешков один из них честно ответил: «Джима Саймонса».

Перевели: Наташа Очкова и Кирилл Казаков

]]>

Хедж-фонд — Hedge fund

Хедж — фонд является инвестиционным фондом , который торгует в относительно ликвидных активов и могут широко использовать более сложную торговлю , портфель -Строительство и управление рисками методы для повышения производительности, таких как короткие продажи , рычаги и производные . Финансовые регуляторы обычно ограничивают маркетинг хедж-фондов, за исключением институциональных инвесторов , состоятельных частных лиц и других лиц , которые считаются достаточно опытными .

Хедж-фонды считаются альтернативными инвестициями . Их способность более широко использовать кредитное плечо и более сложные инвестиционные методы отличает их от регулируемых инвестиционных фондов, доступных на розничном рынке, таких как паевые инвестиционные фонды и ETF . Они также считаются отличными от фондов прямых инвестиций и других аналогичных закрытых фондов , поскольку хедж-фонды обычно инвестируют в относительно ликвидные активы и, как правило, являются открытыми , что означает, что они позволяют инвесторам периодически инвестировать и выводить капитал на основе чистой стоимости фонда. стоимость активов , тогда как фонды прямых инвестиций обычно инвестируют в неликвидные активы и возвращают капитал только через несколько лет. Однако, помимо регулирующего статуса фонда, не существует официальных или фиксированных определений типов фондов, поэтому существуют разные взгляды на то, что может составлять «хедж-фонд».

Хотя на хеджевые фонды не распространяются многие ограничения, которые применяются к регулируемым фондам, в США и Европе после финансового кризиса 2007–2008 годов были приняты нормативные акты с целью усиления государственного надзора за хедж-фондами и устранения некоторых нормативных пробелов.

Хотя большинство современных хедж-фондов могут использовать широкий спектр финансовых инструментов и методов управления рисками, они могут сильно отличаться друг от друга в отношении своих стратегий, рисков, волатильности и профиля ожидаемой доходности. Инвестиционные стратегии хедж-фондов обычно нацелены на получение положительной отдачи от инвестиций независимо от того, растут ли рынки или падают (« абсолютная доходность »). Хотя хедж-фонды могут считаться рискованными инвестициями, ожидаемая доходность некоторых стратегий хедж-фондов менее волатильна, чем у розничных фондов с высокой подверженностью фондовым рынкам, из-за использования методов хеджирования.

Хедж-фонд обычно платит своему инвестиционному менеджеру комиссию за управление (например, 2% (в годовом исчислении) от стоимости чистых активов фонда) и комиссию за результативность (например, 20% увеличения стоимости чистых активов фонда в течение год).

Хедж-фонды существуют уже много десятилетий и становятся все более популярными. Сейчас они составляют значительную часть отрасли управления активами , с активами на общую сумму около 3,2 триллиона долларов по состоянию на 2018 год. У некоторых менеджеров хедж-фондов под управлением находятся активы на несколько миллиардов долларов (AUM).

Содержание

- 1 Введение

- 2 История

- 3 Известные менеджеры хедж-фондов

- 4 стратегии

- 4.1 Глобальный макрос

- 4.2 Направленный

- 4.3 Событийный

- 4.4 Относительное значение

- 4.5 Разное

- 5 Риск

- 5.1 Управление рисками

- 5.2 Прозрачность и нормативные требования

- 5.3 Риски, разделяемые с другими типами инвестиций

- 6 Гонорары и вознаграждения

- 6.1 Комиссии, выплачиваемые хедж-фондам

- 6.2 Вознаграждение портфельных менеджеров

- 7 Структура

- 7.1 Прайм-брокер

- 7.2 Администратор

- 7.3 Дистрибьютор

- 7.4 Аудитор

- 7.5 Место жительства и налогообложение

- 7.6 Опции корзины

- 7.7 Расположение инвестиционных менеджеров

- 7.8 Юридическое лицо

- 7.9 Типы средств

- 7.10 Боковые карманы

- 8 Регулирование

- 8,1 США

- 8,2 Европа

- 8.3 Другое

- 9 Производительность

- 9.1 Измерение

- 9.2 Эффект секторального размера

- 9.3 Индексы хедж-фондов

- 9.3.1 Неинвестиционные индексы

- 9.3.2 Инвестиционные индексы

- 9.3.3 Репликация хедж-фонда

- 9.4 закрытия

- 10 дебаты и противоречия

- 10.1 Системный риск

- 10.2 Прозрачность

- 10.3 Связи с аналитиками

- 10.4 Стоимость портфеля с эффективным средним / дисперсионным значением

- 11 См. Также

- 12 Примечания

- 13 Дальнейшее чтение

- 14 Внешние ссылки

Введение

Слово «изгородь», означающее линию кустов по периметру поля, долгое время использовалось как метафора для ограничения риска. Ранние хедж-фонды стремились хеджировать определенные инвестиции от общих рыночных колебаний, продавая рынок, отсюда и название. Однако в настоящее время используется множество различных инвестиционных стратегий, многие из которых не предусматривают «хеджирования рисков».

История

Во время бычьего рынка в США 1920-х годов богатым инвесторам было доступно множество частных инвестиционных инструментов . Самым известным из того периода сегодня является Партнерство Грэма-Ньюмана, основанное Бенджамином Грэмом и его давним деловым партнером Джерри Ньюманом. Это было процитировано Уорреном Баффеттом в письме 2006 года в Музей американских финансов как ранний хедж-фонд, и, основываясь на других комментариях Баффета, Джанет Таваколи считает инвестиционную фирму Грэма первым хедж-фондом.

Социолог Alfred W. Jones приписывают чеканку фразу « Хеджируемая фонд» и приписывают создание первой структуры хедж — фондов в 1949 году Джонс упоминается в его фонд в настоящее время «хеджирование», термин , то обычно используется на Уолл — стрит , чтобы описать управление инвестиционным риском в связи с изменениями на финансовых рынках .

В 1970-е годы хедж-фонды специализировались на единой стратегии, и большинство управляющих фондами следовало модели длинных / коротких акций . Многие хедж-фонды закрылись во время рецессии 1969–70 и краха фондового рынка 1973–1974 годов из-за больших убытков. В конце 1980-х они вновь привлекли к себе внимание.

В течение 1990-х годов количество хедж-фондов значительно увеличилось с подъемом фондового рынка в 1990-х годах , структурой компенсации согласованных процентов ( т. Е. Общими финансовыми интересами) и обещанием вышеупомянутой высокой прибыли как вероятных причин. В течение следующего десятилетия стратегии хедж-фондов расширились и стали включать в себя: кредитный арбитраж, проблемные долги , фиксированный доход , количественные и мульти-стратегии. Американские институциональные инвесторы, такие как пенсионные и целевые фонды, начали выделять большую часть своих портфелей хедж-фондам.

В течение первого десятилетия 21-го века хедж-фонды стали популярными во всем мире, и к 2008 году мировая индустрия хедж-фондов держала 1,93 триллиона долларов США в активах под управлением (AUM). Однако финансовый кризис 2007–2008 годов заставил многие хедж-фонды ограничить вывод средств инвесторов, и их популярность снизилась, а общие показатели AUM снизились. Общие показатели AUM восстановились и в апреле 2011 года оценивались почти в 2 триллиона долларов. По состоянию на февраль 2011 года 61% мировых инвестиций в хедж-фонды поступали из институциональных источников.

В июне 2011 года компаниями по управлению хедж-фондами с наибольшим объемом собственных средств были Bridgewater Associates (58,9 млрд долларов США), Man Group (39,2 млрд долларов США), Paulson & Co. (35,1 млрд долларов США), Brevan Howard (31 млрд долларов США) и Och -Ziff (29,4 млрд долларов США). По состоянию на 1 марта 2012 года у Bridgewater Associates под управлением находилось 70 миллиардов долларов активов. По состоянию на конец того года 241 крупнейшая хедж-фонд США в совокупности владела 1,335 триллионом долларов. В апреле 2012 года общий объем активов под управлением хедж-фондов достиг рекордного уровня в 2,13 триллиона долларов США. В середине 2010-х годов в индустрии хедж-фондов наблюдался общий спад менеджеров фондов «старой гвардии». Дэн Лоэб назвал это «полем смерти хедж-фондов» из-за того, что классические длинные / короткие позиции вышли из фаворита из-за беспрецедентного смягчения мер со стороны центральных банков . Корреляция на фондовом рынке США стала непригодной для коротких продаж . Сегодня индустрия хедж-фондов достигла стадии зрелости, которая консолидируется вокруг более крупных и устоявшихся фирм, таких как Citadel, Elliot, Milennium, Bridgewater и других. Темпы открытия новых фондов сейчас опережают закрытие фондов.

В июле 2017 года хедж-фонды зафиксировали восьмой подряд ежемесячный прирост доходности, когда активы под управлением выросли до рекордных 3,1 трлн долларов.

Известные менеджеры хедж-фондов

В 2015 году Forbes перечислил:

- Джон Мериуэзер из Long-Term Capital Management , наиболее успешная доходность от 27% до 59% в период с 1993 по 1998 год до его краха и ликвидации.

- Джордж Сорос из Quantum Group of Funds

- Рэй Далио из Bridgewater Associates , крупнейшего в мире хедж-фонда с активами под управлением 160 миллиардов долларов США по состоянию на 2017 год

- Стив Коэн из Point72 Asset Management , ранее известный как основатель SAC Capital Advisors

- Джон Полсон из Paulson & Co. , чьи хедж-фонды по состоянию на декабрь 2015 года управляли активами на сумму 19 миллиардов долларов.

- Дэвид Теппер из Appaloosa Management

- Пол Тюдор Джонс из Tudor Investment Corporation

- Даниэль Оч из Och-Ziff Capital Management Group с активами под управлением на сумму более 40 миллиардов долларов в 2013 году

- Израильский англичанин из Millennium Management, LLC

- Леон Куперман из Omega Advisors

- Майкл Платт из BlueCrest Capital Management (Великобритания), третьего по величине хедж-фонда в Европе

- Джеймс Динан из York Capital Management

- Стивен Мандель из Lone Pine Capital с $ 26,7 млрд под управлением на конец июня 2015 г.

- Ларри Роббинс из Glenview Capital Management с активами под управлением на сумму 9,2 млрд долларов США по состоянию на июль 2014 года.

- Гленн Дубин из Highbridge Capital Management

- Пол Сингер из Elliott Management Corporation , хедж-фонда-активиста с активами под управлением более 23 млрд долларов США в 2013 году и портфелем стоимостью 8,1 млрд долларов США по состоянию на первый квартал 2015 года.

- Майкл Хинтце из CQS с активами под управлением на сумму 14,4 млрд долларов США по состоянию на июнь 2015 г.

- Дэвид Эйнхорн из Greenlight Capital в качестве 20 крупнейших управляющих хедж-фондами миллиардеров.

- Билл Акман из Pershing Square Capital Management LP

Стратегии

Стратегии хедж-фондов обычно классифицируются по четырем основным категориям: глобальная макроэкономика , направленная, событийная и относительная ценность ( арбитраж ). Каждая стратегия в рамках этих категорий влечет за собой характерные профили риска и доходности. Фонд может использовать одну или несколько стратегий для обеспечения гибкости, управления рисками или диверсификации. Проспект хедж-фонда , также известный как меморандум о предложении , предлагает потенциальным инвесторам информацию о ключевых аспектах фонда, включая инвестиционную стратегию фонда, тип инвестиций и лимит кредитного плеча .

К элементам стратегии хедж-фонда относятся: подход хедж-фонда к рынку; конкретный используемый инструмент; сектор рынка фонд специализируется на ( например , здравоохранение); метод выбора инвестиций; и степень диверсификации внутри фонда. Существует множество рыночных подходов к различным классам активов , включая акции , фиксированный доход , товары и валюту . Используемые инструменты включают: акции, фиксированный доход, фьючерсы , опционы и свопы . Стратегии можно разделить на те, в которых инвестиции могут быть выбраны менеджерами, известные как «дискреционные / качественные», или стратегии, в которых инвестиции выбираются с использованием компьютеризированной системы, известной как «систематические / количественные». Степень диверсификации внутри фонда может варьироваться; фонды могут быть мультистратегическими, мультифондовыми, мультирыночными, мультиуправляемыми или комбинированными.

Иногда стратегии хедж-фондов описываются как « абсолютная доходность » и классифицируются как « рыночно нейтральные » или «направленные». Нейтральные к рынку фонды имеют меньшую корреляцию с общей производительностью рынка, «нейтрализуя» эффект рыночных колебаний, тогда как направленные фонды используют тенденции и несоответствия на рынке и больше подвержены колебаниям рынка.

Глобальный макрос

Хедж-фонды, использующие глобальную стратегию макроинвестиций, занимают значительные позиции на рынках акций, облигаций или валют в ожидании глобальных макроэкономических событий, чтобы получить доход с поправкой на риск . Управляющие глобальными макрофондами используют макроэкономический анализ («общую картину»), основанный на мировых рыночных событиях и тенденциях, для выявления возможностей для инвестиций, которые принесут прибыль от ожидаемых колебаний цен. Хотя глобальные макростратегии обладают большой гибкостью (благодаря их способности использовать кредитное плечо для открытия крупных позиций в различных инвестициях на нескольких рынках), время реализации стратегий важно для получения привлекательной, скорректированной на риск прибыли. . Глобальную макроэкономику часто относят к стратегии направленного инвестирования.

Глобальные макростратегии можно разделить на дискреционный и систематический подходы. Дискреционная торговля осуществляется инвестиционными менеджерами, которые выявляют и выбирают инвестиции, тогда как систематическая торговля основана на математических моделях и выполняется с помощью программного обеспечения с ограниченным участием человека, помимо программирования и обновления программного обеспечения. Эти стратегии также можно разделить на тренд или против тренда подходов в зависимости от того , попыток фонда , чтобы получить прибыль от следования тенденции рынка (длинный или короткий срок) или попытки предвосхитить и прибыль от разворотов в тенденциях.

В рамках глобальных макростратегий существуют и другие подстратегии, включая «систематическую диверсификацию», когда фонд торгует на диверсифицированных рынках, или отраслевых специалистов, таких как «систематическая валюта», в которой фонд торгует на валютных рынках или в любой другой отраслевой специализации. Другие подстратегии включают те, которые используются советниками по торговле сырьевыми товарами (CTA), когда фонд торгует фьючерсами (или опционами ) на товарных рынках или свопами. Это также известно как «управляемый фонд будущего». CTA торгуют товарами (такими как золото) и финансовыми инструментами, включая фондовые индексы . Они также занимают как длинные, так и короткие позиции, что позволяет им получать прибыль как на подъемах, так и на падениях рынка. Большинство менеджеров Global Macro имеют тенденцию быть CTA с точки зрения регулирования, и основной разрыв между систематическими и дискреционными стратегиями. Структуру классификации для CTA / макро-стратегий можно найти в справочнике.

Направленный

Стратегии направленных инвестиций используют рыночные движения, тенденции или несоответствия при выборе акций на различных рынках. Можно использовать компьютерные модели, или управляющие фондами будут определять и выбирать инвестиции. Стратегии такого типа в большей степени подвержены колебаниям рынка в целом, чем стратегии, нейтральные к рынку. Стратегии направленных хедж-фондов включают американские и международные хедж-фонды для длинных / коротких позиций , в которых длинные позиции по акциям хеджируются короткими продажами акций или опционами на индексы акций .

В рамках направленных стратегий существует ряд подстратегий. Фонды » развивающихся рынков » сосредоточены на развивающихся рынках, таких как Китай и Индия, тогда как «отраслевые фонды» специализируются в определенных областях, включая технологии, здравоохранение, биотехнологии, фармацевтику, энергию и основные материалы. Фонды, использующие стратегию «фундаментального роста», инвестируют в компании с более высоким ростом прибыли, чем общий фондовый рынок или соответствующий сектор, тогда как фонды, использующие стратегию « фундаментальной стоимости », инвестируют в компании с недооценкой. Фонды, которые используют методы количественной и финансовой обработки сигналов для торговли акциями , описываются как использующие стратегию «количественного направления». Фонды, использующие стратегию « короткого уклона », используют преимущества снижения цен на акции, используя короткие позиции.

Событийный

Стратегии, ориентированные на события, касаются ситуаций, в которых основная инвестиционная возможность и риск связаны с событием. Инвестиционная стратегия, основанная на событиях, находит инвестиционные возможности в корпоративных транзакционных событиях, таких как консолидация, поглощения , рекапитализация , банкротство и ликвидация . Руководители, применяющие такую стратегию, извлекают выгоду из несоответствий в оценке на рынке до или после таких событий и занимают позицию, основанную на прогнозируемом движении рассматриваемой ценной бумаги или ценных бумаг. Крупные институциональные инвесторы, такие как хедж-фонды, с большей вероятностью будут придерживаться инвестиционных стратегий, ориентированных на события, чем традиционные инвесторы в акции, поскольку они обладают опытом и ресурсами для анализа корпоративных транзакционных событий на предмет инвестиционных возможностей.

Корпоративные транзакционные события обычно делятся на три категории: проблемные ценные бумаги , рисковый арбитраж и особые ситуации . Проблемные ценные бумаги включают такие события, как реструктуризация, рекапитализация и банкротство . Стратегия инвестирования в проблемные ценные бумаги включает в себя вложения в облигации или ссуды компаний, столкнувшихся с банкротством или серьезными финансовыми проблемами, когда эти облигации или ссуды продаются с дисконтом к их стоимости. Управляющие хедж-фондами, придерживающиеся стратегии инвестирования в проблемные долги, стремятся извлечь выгоду из заниженных цен на облигации. Хедж-фонды, покупающие проблемные долги, могут предотвратить банкротство этих компаний, поскольку такое приобретение сдерживает обращение взыскания со стороны банков. В то время как инвестирование, управляемое событиями, в целом имеет тенденцию процветать во время бычьего рынка , инвестирование в проблемные ситуации лучше всего работает во время медвежьего рынка .

Рисковый арбитраж или арбитраж слияний включает такие события, как слияния , поглощения, ликвидации и недружественные поглощения . Рисковый арбитраж обычно включает покупку и продажу акций двух или более сливающихся компаний, чтобы воспользоваться рыночными расхождениями между ценой приобретения и ценой акций. Элемент риска возникает из-за возможности того, что слияние или поглощение не состоится, как планировалось; Менеджеры хедж-фондов будут использовать исследования и анализ, чтобы определить, состоится ли событие.

Особые ситуации — это события, которые влияют на стоимость акций компании, включая реструктуризацию компании или корпоративные транзакции, включая выделение , обратный выкуп акций, выпуск / обратную покупку ценных бумаг, продажу активов или другие ситуации, связанные с катализатором. Чтобы воспользоваться особыми ситуациями, менеджер хедж-фонда должен определить предстоящее событие, которое увеличит или уменьшит стоимость капитала компании и связанных с ней инструментов.

Другие стратегии, основанные на событиях, включают: стратегии кредитного арбитража, которые сосредоточены на корпоративных ценных бумагах с фиксированным доходом ; активистская стратегия, при которой фонд занимает крупные позиции в компаниях и использует собственность для участия в управлении; стратегия, основанная на прогнозировании окончательного утверждения новых фармацевтических препаратов ; и стратегия юридического катализатора, которая специализируется на компаниях, участвующих в крупных судебных процессах.

Относительное значение

Стратегии арбитража относительной стоимости используют относительные расхождения в цене между ценными бумагами. Несоответствие цен может возникать из-за неправильной оценки ценных бумаг по сравнению с соответствующими ценными бумагами, базовыми ценными бумагами или рынком в целом. Управляющие хедж-фондами могут использовать различные типы анализа для выявления расхождений в ценах на ценные бумаги, включая математические, технические или фундаментальные методы. Относительная стоимость часто используется как синоним рыночно-нейтрального , поскольку стратегии в этой категории обычно очень мало или совсем не имеют направленного воздействия на рынок в целом. Другие подстратегии относительной ценности включают:

- Арбитраж с фиксированным доходом : используйте неэффективность ценообразования между связанными ценными бумагами с фиксированным доходом.

- Нейтральный рынок акций : используйте разницу в курсах акций, открывая длинные и короткие позиции по акциям одного и того же сектора, отрасли, рыночной капитализации, страны, что также создает хеджирование против более широких рыночных факторов.

- Конвертируемый арбитраж : используйте неэффективность ценообразования между конвертируемыми ценными бумагами и соответствующими акциями .

- Ценные бумаги, обеспеченные активами (фиксированный доход, обеспеченный активами): арбитражная стратегия с фиксированным доходом с использованием ценных бумаг, обеспеченных активами .

- Длинный / короткий кредит: то же самое, что и длинный / короткий капитал, но на кредитных рынках, а не на рынках акций.

- Статистический арбитраж : определение неэффективности ценообразования между ценными бумагами с помощью методов математического моделирования

- Арбитраж волатильности : используйте изменение волатильности , а не изменение цены.

- Альтернативы доходности: арбитражные стратегии с нефиксированным доходом, основанные на доходности, а не на цене.

- Регулирующий арбитраж: используйте нормативные различия между двумя или более рынками.

- Рисковый арбитраж : используйте рыночные расхождения между ценой приобретения и ценой акций.

Разное

В дополнение к этим стратегиям, входящим в четыре основные категории, есть несколько стратегий, которые не вписываются в эти категории или могут применяться к нескольким из них.

- Фонд хедж-фондов (мульти-управляющий): хедж-фонд с диверсифицированным портфелем множества базовых хедж-фондов с одним управляющим.

- Мультистратегия: хедж-фонд, использующий комбинацию различных стратегий для снижения рыночного риска .

- Минимальный фонд счета: минимальная сумма для открытия счета хедж-фонда составляет (скажем) 10 миллионов долларов (с 25% -ным холдингом) или 2,5 миллиона долларов с холдингом.

- Мульти-управляющий: хедж-фонд, в котором инвестиции распределяются между отдельными подчиненными менеджерами, инвестирующими в свою собственную стратегию.

- Удержание снятия средств: все основные операции по снятию средств удерживаются на 90 дней до и после создания и учреждения хедж-фонда.

- 130-30 фондов : фонды акций с 130% длинной и 30% короткой позицией, оставляя чистую длинную позицию 100%.

- Паритет рисков : выравнивание рисков путем распределения средств по широкому кругу категорий при максимальном увеличении прибыли за счет использования финансового рычага.

- На основе ИИ: использование больших данных и сложных моделей машинного обучения для прогнозирования цен.

Для инвестора, который уже владеет большим количеством акций и облигаций, вложения в хедж-фонды могут обеспечить диверсификацию и снизить общий риск портфеля. Управляющие хедж-фондами используют определенные торговые стратегии и инструменты с конкретной целью снижения рыночных рисков для получения скорректированной на риск прибыли, соответствующей желаемому для инвесторов уровню риска. В идеале хедж-фонды приносят доход, относительно не связанный с рыночными индексами. Хотя « хеджирование » может быть способом снижения риска инвестиций, хедж-фонды, как и все другие типы инвестиций, не защищены от риска. Согласно отчету Hennessee Group, в период с 1993 по 2010 год хедж-фонды были примерно на треть менее волатильными, чем S&P 500 .

Управление рисками

В большинстве стран инвесторы в хедж-фонды должны быть квалифицированными инвесторами, которые, как предполагается, осведомлены об инвестиционных рисках и принимают эти риски из-за потенциальной прибыли, связанной с этими рисками. Управляющие фондами могут использовать обширные стратегии управления рисками для защиты фонда и инвесторов. Согласно Financial Times , «у крупных хедж-фондов есть одни из самых сложных и требовательных методов управления рисками в управлении активами». Управляющие хедж-фондами, которые удерживают большое количество инвестиционных позиций на короткий срок, вероятно, будут иметь особенно комплексную систему управления рисками, и для фондов стало обычным иметь независимых специалистов по рискам, которые оценивают и управляют рисками, но не участвуют иным образом в торговля. Для оценки риска в зависимости от кредитного плеча, ликвидности и инвестиционной стратегии фонда используются различные методы и модели. Ненормальность доходности, кластеризация волатильности и тенденции не всегда учитываются традиционными методологиями измерения риска, и поэтому в дополнение к оценке стоимости, подверженной риску и аналогичным измерениям, фонды могут использовать интегрированные меры, такие как просадки .

В дополнение к оценке рыночных рисков, которые могут возникнуть в результате инвестиций, инвесторы обычно применяют операционную комплексную проверку для оценки риска того, что ошибка или мошенничество в хедж-фонде могут привести к убыткам для инвестора. Соображения будут включать организацию и управление операциями управляющего хедж-фондом, вероятность устойчивости инвестиционной стратегии и способность фонда развиваться как компания.

Прозрачность и нормативные требования

Поскольку хедж-фонды являются частными организациями и предъявляют мало требований к публичному раскрытию информации , это иногда воспринимается как отсутствие прозрачности . Другое распространенное мнение о хедж-фондах заключается в том, что их менеджеры не подлежат такому регулирующему надзору и / или требованиям регистрации, как другие менеджеры по финансовым инвестициям, и более подвержены специфическим рискам, присущим менеджерам, таким как смещение стиля, ошибочные операции или мошенничество. Новые правила, введенные в США и ЕС в 2010 году, требуют от менеджеров хедж-фондов предоставлять больше информации, что ведет к большей прозрачности. Кроме того, инвесторы, особенно институциональные инвесторы, поощряют дальнейшие разработки в области управления рисками хедж-фондов как посредством внутренней практики, так и посредством внешних нормативных требований. Растущее влияние институциональных инвесторов привело к большей прозрачности: хедж-фонды все чаще предоставляют инвесторам информацию, включая методологию оценки, позиции и размер кредитного плеча.

Риски, разделяемые с другими типами инвестиций

Хедж-фонды разделяют многие из тех же типов рисков, что и другие классы инвестиций, включая риск ликвидности и риск менеджера. Ликвидность означает степень, в которой актив можно купить и продать или конвертировать в наличные; Подобно фондам прямых инвестиций, хедж-фонды используют период блокировки, в течение которого инвестор не может забрать деньги. Риск управляющего относится к тем рискам, которые возникают в результате управления средствами. А также специфические риски , такие как стиль дрейфа, который обращается к менеджеру фонда «дрейфующей» от области специальных знаний и опыта, факторы риска включают в себя менеджер риск оценки , риск потенциала, концентрации риска и левериджа риск . Риск оценки относится к опасению, что стоимость чистых активов (СЧА) инвестиций может быть неточной; риск емкости может возникнуть из-за того, что вложить слишком много денег в одну конкретную стратегию, что может привести к ухудшению результатов деятельности фонда; риск концентрации может возникнуть, если фонд слишком сильно зависит от конкретной инвестиции, сектора, торговой стратегии или группы взаимосвязанных фондов. Этими рисками можно управлять с помощью определенных средств контроля конфликта интересов , ограничений на распределение средств и установления лимитов риска для стратегий.

Многие инвестиционные фонды используют кредитное плечо , практику заимствования денег, маржинальной торговли или использования деривативов для получения рыночных позиций, превышающих те, которые обеспечивает капитал инвесторов. Хотя кредитное плечо может увеличить потенциальную прибыль, возможность получения большей прибыли сравнивается с возможностью больших потерь. Хедж-фонды, использующие кредитное плечо, вероятно, будут применять обширные методы управления рисками. По сравнению с инвестиционными банками , кредитное плечо хедж-фондов относительно низкое; согласно рабочему документу Национального бюро экономических исследований , средний кредитный рычаг для инвестиционных банков составляет 14,2, по сравнению с 1,5–2,5 для хедж-фондов.

Некоторые типы фондов, в том числе хедж-фонды, воспринимаются как более склонные к риску с намерением максимизировать доходность при условии терпимости к риску со стороны инвесторов и управляющего фондом. У менеджеров появится дополнительный стимул для усиления контроля за рисками, когда в фонд будет вложен их собственный капитал.

Гонорары и вознаграждения

Комиссии, выплачиваемые хедж-фондам

Фирмы, управляющие хедж-фондами, обычно взимают со своих фондов как плату за управление, так и плату за эффективность .

Комиссия за управление рассчитывается как процент от стоимости чистых активов фонда и обычно колеблется от 1% до 4% в год, при этом стандартным является 2%. Обычно они выражаются в виде годовых процентов, но рассчитываются и выплачиваются ежемесячно или ежеквартально. Плата за управление хедж-фондами предназначена для покрытия операционных расходов менеджера, тогда как плата за эффективность обеспечивает прибыль управляющего. Однако из-за эффекта масштаба плата за управление более крупными фондами может приносить значительную часть прибыли управляющего, и в результате некоторые государственные пенсионные фонды, такие как CalPERS , критиковали некоторые сборы за слишком высокие.

Плата за результат обычно составляет 20% от прибыли фонда в течение любого года, хотя комиссия за результат составляет от 10% до 50%. Гонорары за результат призваны стимулировать менеджера к получению прибыли. Плата за эффективность подвергалась критике со стороны Уоррена Баффета , который считает, что, поскольку хедж-фонды делят только прибыль, а не убытки, такие сборы создают стимул для управления инвестициями с высоким риском. С начала кредитного кризиса ставки вознаграждения упали .

Практически все комиссии за результативность хедж-фонда включают « максимальную отметку » (или «резерв на перенос убытков»), что означает, что плата за результативность применяется только к чистой прибыли ( т. Е. Прибыли после возмещения убытков в предыдущие годы). Это препятствует тому, чтобы менеджеры получали вознаграждение за нестабильную производительность, хотя менеджер иногда закрывает фонд, который понес серьезные убытки, и создает новый фонд, вместо того, чтобы пытаться возместить убытки в течение нескольких лет без платы за результат.

Некоторые комиссии за результат включают « препятствие », так что комиссия выплачивается только за результативность фонда, превышающую контрольную ставку ( например , LIBOR ) или фиксированный процент. Препятствие обычно связано с эталонной ставкой, такой как Libor или ставка годового казначейского векселя плюс спред. «Мягкое» препятствие означает, что плата за результат рассчитывается для всех доходов фонда, если минимальная ставка отменена. «Жесткое» препятствие рассчитывается только при доходности выше порогового значения. Например, менеджер устанавливает пороговую ставку равной 5%, а доходность фонда 15%, поощрительные сборы будут применяться только к 10% выше пороговой ставки. Препятствие предназначено для обеспечения вознаграждения менеджера только в том случае, если фонд генерирует доход, превышающий доход, который инвестор получил бы, если бы он вложил свои деньги в другое место.

Некоторые хедж-фонды взимают комиссию за выкуп (или комиссию за снятие средств) за досрочное снятие средств в течение определенного периода времени (обычно в течение года) или когда снятие средств превышает заранее определенный процент от первоначальной инвестиции. Цель комиссии — воспрепятствовать краткосрочному инвестированию, снизить оборот и предотвратить снятие средств после периодов плохой работы. В отличие от платы за управление и платы за результат, плата за выкуп обычно удерживается фондом.

Вознаграждение портфельных менеджеров

Фирмы по управлению хедж-фондами часто принадлежат управляющим их портфелями , которые, следовательно, имеют право на получение любой прибыли, которую получает бизнес. Поскольку гонорары за управление предназначены для покрытия операционных расходов фирмы, гонорары за результативность (и любые излишки управленческих сборов) обычно распределяются между владельцами фирмы как прибыль. Фонды обычно не сообщают о компенсации, поэтому опубликованные списки сумм, заработанных топ-менеджерами, как правило, являются оценками, основанными на таких факторах, как комиссионные, взимаемые их фондами, и капитал, который, как считается, они в них вложили. Многие менеджеры накопили большие доли в своих собственных фондах, и поэтому топ-менеджеры хедж-фондов могут зарабатывать огромные суммы денег, возможно, до 4 миллиардов долларов в хороший год.

Прибыль на самом верху выше, чем в любом другом секторе финансовой индустрии, и вместе взятые 25 лучших менеджеров хедж-фондов регулярно зарабатывают больше, чем все 500 руководителей из списка S&P 500 . Однако большинство менеджеров хедж-фондов получают гораздо меньшее вознаграждение, и если вознаграждение за результативность не заработано, то, по крайней мере, мелким менеджерам вряд ли будут выплачивать значительные суммы.

В 2011 году топ-менеджер заработал 3000 млн долларов, десятый — 210 млн, 30-й — 80 млн долларов. В 2011 году средний заработок 25 менеджеров хедж-фондов США с самым высоким уровнем вознаграждения составил 576 миллионов долларов. в то время как средняя общая сумма вознаграждения для всех профессионалов в области инвестиций хедж-фондов составляла 690 786 долларов, а медиана — 312 329 долларов. Те же цифры для руководителей хедж-фондов составляли 1 037 151 и 600 000 долларов, а для главных инвестиционных директоров — 1 039 974 и 300 000 долларов соответственно.

Из 1226 человек, внесенных в Список миллиардеров Forbes World за 2012 год, 36 финансистов, перечисленных в списке, «получили значительную часть своего состояния» от управления хедж-фондами. Согласно данным Sunday Times Rich List за 2012 год, среди 1000 самых богатых людей Соединенного Королевства 54 были менеджерами хедж-фондов .

Управляющий портфелем рискует потерять свое прошлое вознаграждение, если он занимается инсайдерской торговлей . В деле Морган Стэнли против Скоурона , 989 F. Supp. 2d 356 (SDNY 2013), применяя доктрину неверного слуги Нью-Йорка , суд постановил, что управляющий портфелем хедж-фонда, занимающийся инсайдерской торговлей в нарушение кодекса поведения своей компании, который также требует от него сообщать о своем неправомерном поведении, должен выплатить своему работодателю 31 миллион долларов его работодатель выплатил ему в качестве компенсации за период его неверности. Суд назвал инсайдерскую торговлю «крайним злоупотреблением положением управляющего портфелем». Судья также написал: «Помимо того, что Morgan Stanley подвергся расследованиям со стороны правительства и прямым финансовым потерям, поведение Скоурона нанесло ущерб репутации фирмы, являющейся ценным корпоративным активом».

Состав

Хедж-фонд — это инвестиционный инструмент, который чаще всего имеет структуру оффшорной корпорации , товарищества с ограниченной ответственностью или компании с ограниченной ответственностью . Фондом управляет инвестиционный менеджер в форме организации или компании, которая юридически и финансово отличается от хедж-фонда и его портфеля активов . Многие инвестиционные менеджеры используют поставщиков услуг для оперативной поддержки. Поставщики услуг включают основных брокеров, банки, администраторов, дистрибьюторов и бухгалтерские фирмы.

Прайм-брокер

Премьер — брокеры четко торгует , и предоставляют кредитное плечо и краткосрочное финансирование . Обычно это подразделения крупных инвестиционных банков. Основной брокер выступает в качестве контрагента по производным контрактам и ссужает ценные бумаги для определенных инвестиционных стратегий, таких как длинные / короткие акции и арбитраж по конвертируемым облигациям . Он может предоставлять услуги по хранению активов фонда, а также услуги по исполнению и клирингу для управляющего хедж-фондом.

Администратор

Администраторы хедж-фондов обычно несут ответственность за услуги по оценке , а зачастую и за операции и бухгалтерский учет .

Расчет стоимости чистых активов (СЧА) администратором, включая оценку ценных бумаг по текущей рыночной стоимости и расчет доходов и расходов фонда, является основной задачей администратора, поскольку это цена, по которой инвесторы покупают и продать доли в фонде. Точный и своевременный расчет NAV администратором имеет жизненно важное значение. Дело Анвар против Фэйрфилда Гринвич (SDNY 2015) является основным делом, касающимся ответственности администратора фонда за невыполнение своих обязательств, связанных с NAV, должным образом. Там администратор хедж-фонда и другие ответчики устроились в 2016 году, заплатив истцам-инвестору Анвара 235 миллионов долларов.

Поддержка административного бэк-офиса позволяет менеджерам фондов сконцентрироваться на сделках. Администраторы также обрабатывают подписки и погашения, а также предоставляют различные услуги для акционеров. Для хедж-фондов в США не требуется назначать администратора, и все эти функции может выполнять инвестиционный менеджер. При таком соглашении может возникнуть ряд ситуаций конфликта интересов , особенно при расчете стоимости чистых активов фонда. Некоторые фонды нанимают внешних аудиторов , что, возможно, обеспечивает большую степень прозрачности.

Распределитель

Дистрибьютор — это андеррайтер , брокер , дилер или другое лицо, которое участвует в распределении ценных бумаг. Дистрибьютор также отвечает за маркетинг фонда среди потенциальных инвесторов. Многие хедж-фонды не имеют дистрибьюторов, и в таких случаях менеджер по инвестициям будет отвечать за распространение ценных бумаг и маркетинг, хотя многие фонды также используют агентов по размещению и брокеров-дилеров для распространения.

Аудитор

Большинство фондов используют независимую бухгалтерскую фирму для проверки активов фонда, предоставления налоговых услуг и проведения полной проверки финансовой отчетности фонда . Аудит на конец года часто проводится в соответствии со стандартной практикой бухгалтерского учета, применяемой в стране, в которой он был учрежден, — ОПБУ США или Международными стандартами финансовой отчетности (МСФО). Аудитор может проверить чистую чистую стоимость фонда и активы под управлением (AUM). Некоторые аудиторы предоставляют только услуги «NAV lite», что означает, что оценка основана на ценах, полученных от менеджера, а не на независимой оценке.

Место жительства и налогообложение

Юридическая структура конкретного хедж-фонда, в частности его местонахождение и тип используемого юридического лица , обычно определяется налоговыми ожиданиями инвесторов фонда. Нормативные аспекты также будут играть роль. Многие хедж-фонды создаются в оффшорных финансовых центрах, чтобы избежать неблагоприятных налоговых последствий для иностранных и освобожденных от налогов инвесторов. Офшорные фонды , инвестирующие в США, обычно платят удерживаемые налоги на определенные виды инвестиционного дохода, но не налог на прирост капитала в США . Однако инвесторы фонда подлежат налогообложению в своей юрисдикции при любом увеличении стоимости их инвестиций. Такой налоговый режим способствует трансграничным инвестициям, ограничивая возможность для нескольких юрисдикций взимать налоги с инвесторов.

Американские инвесторы, освобожденные от налогов (например, пенсионные планы и целевые фонды), инвестируют в основном в оффшорные хедж-фонды, чтобы сохранить свой освобожденный от налогов статус и избежать налогооблагаемого дохода от несвязанного бизнеса . Инвестиционный менеджер, обычно базирующийся в крупном финансовом центре, уплачивает налог на свои управленческие сборы в соответствии с налоговым законодательством штата и страны, в которой он расположен. В 2011 году половина существующих хедж-фондов была зарегистрирована в офшоре, а половина — в оншорной зоне. На Каймановых островах был ведущим местом для оффшорных фондов, что составляет 34% от общего числа глобальных хедж — фондов. США имели 24%, Люксембург 10%, Ирландия 7%, Британские Виргинские острова 6% и Бермудские острова 3%.

Варианты корзины

Deutsche Bank и Barclays создали специальные опционные счета для клиентов хедж-фондов на имена банков и заявили, что владеют активами, в то время как на самом деле клиенты хедж-фондов имели полный контроль над активами и получали прибыль. Затем хедж-фонды будут совершать сделки — многие из них продолжительностью несколько секунд — но ждать, пока не пройдет год, чтобы исполнить опционы, что позволит им отчитаться о прибыли по более низкой ставке налога на прирост долгосрочного капитала.

США Сенат Постоянный подкомитет по расследованиям под председательством Карл Левин опубликовал доклад 2014 , который установил , что с 1998 по 2013 год , хедж — фонды избегали миллиарды долларов в виде налогов с использованием параметров корзины. Налоговая служба начала расследование Renaissance Technologies в 2009 году, и Левин критиковал IRS за то шесть лет , чтобы исследовать компанию. Используя опционы на корзину, Renaissance избежал «налогов на сумму более 6 миллиардов долларов за более чем десять лет».

Эти банки и хедж-фонды, задействованные в этом деле, использовали сомнительные структурированные финансовые продукты в гигантской игре «давайте притворимся», которая обходится Казначейству в миллиарды долларов и в обход мер защиты экономики от чрезмерного банковского кредитования для спекуляций с акциями.

Десяток других хедж-фондов наряду с Renaissance Technologies использовали опционы на корзину Deutsche Bank и Barclays . «Ренессанс» утверждал, что опционы на корзину были «чрезвычайно важны, потому что они давали хедж-фонду возможность увеличивать свою доходность за счет большего заимствования и защиты от ошибок модели и программирования». В июле 2015 года налоговая служба США заявила, что хедж-фонды использовали опционы на корзину, «чтобы обойти налоги на краткосрочные сделки». Эти опционы корзины теперь будут помечены как перечисленные транзакции, которые необходимо декларировать в налоговых декларациях, и их невыполнение приведет к штрафу.

Расположение инвестиционного менеджера

В отличие от самих фондов, инвестиционные менеджеры в основном находятся на суше . Соединенные Штаты остаются крупнейшим центром инвестиций, при этом фонды из США управляли примерно 70% мировых активов на конец 2011 года. По состоянию на апрель 2012 года насчитывалось около 3990 инвестиционных консультантов, управляющих одним или несколькими частными хедж-фондами, зарегистрированными в ценных бумагах. и биржевой комиссии . Нью-Йорк и район Голд-Кост в Коннектикуте являются ведущими местами для руководителей хедж-фондов США.

Лондон был ведущим центром Европы для менеджеров хедж-фондов, но после референдума о Брексите некоторые хедж-фонды, ранее базировавшиеся в Лондоне, переместились в другие европейские финансовые центры, такие как Франкфурт , Люксембург , Париж и Дублин , в то время как некоторые другие хедж-фонды переместили свою европейскую голову. офисы обратно в Нью-Йорк. До Brexit, согласно данным EuroHedge, около 800 фондов, расположенных в Великобритании, управляли 85% активов европейских хедж-фондов в 2011 году. Интерес к хедж-фондам в Азии значительно вырос с 2003 года, особенно в Японии, Гонконге и Сингапуре. . После Brexit Европа и США остаются ведущими странами для управления активами азиатских хедж-фондов.

Юридическое лицо

Юридические структуры хедж-фондов различаются в зависимости от местоположения и инвестора (ов). Хедж-фонды США, нацеленные на находящихся в США налогооблагаемых инвесторов, обычно имеют структуру товариществ с ограниченной ответственностью или компаний с ограниченной ответственностью. Партнерства с ограниченной ответственностью и другие структуры сквозного налогообложения гарантируют, что инвесторы в хедж-фонды не подлежат налогообложению как на уровне юридических лиц, так и на уровне физических лиц. Хедж-фонд, созданный как товарищество с ограниченной ответственностью, должен иметь генерального партнера . Генеральный партнер может быть физическим или юридическим лицом. Генеральный партнер выступает в качестве менеджера коммандитного товарищества и имеет неограниченную ответственность . Партнеры с ограниченной ответственностью выступают в качестве инвесторов фонда и не несут ответственности за управленческие или инвестиционные решения. Их ответственность ограничена суммой денег, которую они вкладывают в интересах партнерства. В качестве альтернативы соглашению о партнерстве с ограниченной ответственностью внутренние хедж-фонды США могут быть структурированы как компании с ограниченной ответственностью , участники которых выступают в качестве корпоративных акционеров и пользуются защитой от индивидуальной ответственности.

В отличие от этого, оффшорные корпоративные фонды обычно используются для инвесторов, не являющихся гражданами США, и когда они находятся в соответствующем оффшорном налоговом убежище , налог на уровне юридических лиц не взимается. Многие менеджеры оффшорных фондов разрешают участие освобожденных от налогов американских инвесторов, таких как пенсионные фонды , институциональные фонды и благотворительные фонды . В качестве альтернативной правовой структуры оффшорные фонды могут быть сформированы как паевые фонды открытого типа с использованием структуры некорпоративных паевых инвестиционных фондов . Японские инвесторы предпочитают вкладывать средства в паевые инвестиционные фонды , подобные тем, которые существуют на Каймановых островах.

Управляющий инвестициями, который организует хедж-фонд, может сохранить долю в фонде либо в качестве генерального партнера ограниченного партнерства, либо в качестве держателя «акций учредителя» в корпоративном фонде. Для оффшорных фондов, созданных как юридические лица, фонд может назначать совет директоров . Основная роль совета директоров состоит в том, чтобы обеспечивать определенный уровень надзора, представляя интересы акционеров. Однако на практике членам совета директоров может не хватать опыта, чтобы эффективно выполнять свои обязанности. В совет могут входить как аффилированные директора, которые являются сотрудниками фонда, так и независимые директора, чьи отношения с фондом ограничены.

Виды средств

- Открытые хедж-фонды продолжают выпускать акции для новых инвесторов и позволяют периодическое снятие средств по стоимости чистых активов (СЧА) для каждой акции.

- Закрытые хедж-фонды с самого начала выпускают ограниченное количество торгуемых акций.

- Доли в списке хедж фондов торгуются на фондовых биржах , таких как Ирландской фондовой бирже , и могут быть приобретены , не являющихся аккредитованными инвесторами .

Боковые карманы

Боковой карман — это механизм, с помощью которого фонд разделяет активы, которые относительно неликвидны или трудно поддаются надежной оценке. Когда инвестиция находится в боковом кармане, ее стоимость рассчитывается отдельно от стоимости основного портфеля фонда. Поскольку боковые карманы используются для хранения неликвидных инвестиций, инвесторы не имеют стандартных прав выкупа в отношении вложений в боковые карманы, которые они делают в отношении основного портфеля фонда. Прибыль или убытки от инвестиций распределяются пропорционально только тем, кто является инвестором на момент размещения инвестиции в боковой карман, и не передаются новым инвесторам. Фонды обычно содержат активы в боковом кармане «по стоимости» для целей расчета комиссий за управление и отчетности о стоимости чистых активов. Это позволяет управляющим фондами избегать попыток оценки основных инвестиций, которые не всегда могут иметь доступную рыночную стоимость .

Боковые карманы широко использовались хедж-фондами во время финансового кризиса 2007–2008 годов, когда поток заявок на снятие средств. Боковые карманы позволяли менеджерам фондов откладывать неликвидные ценные бумаги до тех пор, пока рыночная ликвидность не улучшится, что могло снизить потери. Однако, поскольку такая практика ограничивает возможность инвесторов выкупить свои инвестиции, она часто непопулярна, и многие утверждали, что ею злоупотребляли или применяли несправедливо. SEC также выразила обеспокоенность по поводу агрессивного использования боковых карманов и наложила санкции на некоторых управляющих фондами за их ненадлежащее использование.

Регулирование

Хедж-фонды должны соблюдать национальные, федеральные законы и законы штата в своих странах. Нормативные акты и ограничения США, применяемые к хедж-фондам, отличаются от тех, которые применяются к их паевым инвестиционным фондам. Паевые инвестиционные фонды, в отличие от хедж-фондов и других частных фондов, подпадают под действие Закона об инвестиционных компаниях 1940 года , который представляет собой очень подробный и обширный режим регулирования. Согласно отчету Международной организации комиссий по ценным бумагам , наиболее распространенная форма регулирования касается ограничений для финансовых консультантов и менеджеров хедж-фондов с целью минимизировать мошенничество со стороны клиентов. С другой стороны, хедж-фонды США освобождены от многих стандартных требований к регистрации и отчетности, поскольку они принимают только аккредитованных инвесторов. В 2010 году в США и Европейском союзе были приняты нормативные акты, вводящие дополнительные требования к отчетности хедж-фондов. К ним относятся Закон США о реформе Уолл-стрит Додда-Франка и Директива об управляющих европейскими альтернативными инвестиционными фондами .

В 2007 году, стремясь к саморегулированию , 14 ведущих менеджеров хедж-фондов разработали добровольный набор международных стандартов в соответствии с передовой практикой, известный как Стандарты хедж-фондов. Они были разработаны для создания «основы прозрачности, добросовестности и надлежащего управления». в индустрии хедж-фондов. Совет по стандартам хедж-фондов был создан для того, чтобы стимулировать и поддерживать эти стандарты в будущем, и к 2016 году в нем насчитывалось около 200 управляющих хедж-фондами и институциональных инвесторов с инвестициями в 3 трлн долларов США, которые одобряли стандарты. Ассоциация управляемых фондов — это торговая ассоциация , базирующаяся в США , а Ассоциация управления альтернативными инвестициями — ее европейский аналог.

Соединенные Штаты

Хедж-фонды в США подчиняются нормативным требованиям, требованиям к отчетности и ведению учета. Многие хедж-фонды также подпадают под юрисдикцию Комиссии по торговле товарными фьючерсами и подпадают под действие правил и положений Закона о товарных биржах 1922 года , запрещающего мошенничество и манипуляции. Закон о ценных бумагах от 1933 года , необходимых компаниям подать заявление о регистрации с SEC в соответствии с его частного размещения правил , прежде чем предлагать свои ценные бумаги для публики, и большинство традиционных хедж — фондов в Соединенных Штатах предлагаются эффективно , как частные предложения размещения. Закон о фондовых биржах 1934 года требовал, чтобы фонд с более чем 499 инвесторами регистрировался в SEC. Закон об инвестиционных консультантах 1940 года содержал положения о борьбе с мошенничеством, которые регулировали менеджеров и консультантов хедж-фондов, устанавливали ограничения на количество и типы инвесторов и запрещали публичное размещение акций . Закон также освободил хедж-фонды от обязательной регистрации в Комиссии по ценным бумагам и биржам при продаже аккредитованным инвесторам с инвестиционными активами на сумму не менее 5 миллионов долларов США. Компании и институциональные инвесторы с инвестиционными активами не менее 25 миллионов долларов США также прошли квалификацию.

В декабре 2004 года Комиссия по ценным бумагам и биржам начала требовать от консультантов хедж-фондов, управляющих более чем 25 миллионами долларов США и имеющими более 14 инвесторов, регистрироваться в Комиссии по ценным бумагам и биржам в соответствии с Законом об инвестиционных консультантах. Комиссия по ценным бумагам и биржам заявила, что применяет «подход, основанный на оценке риска» к мониторингу хедж-фондов в рамках своего развивающегося режима регулирования для растущей отрасли. Новое правило было спорным, два члена Комиссии выразили несогласие, и позже его оспорили в суде управляющий хедж-фондом. В июне 2006 года Апелляционный суд США по округу Колумбия отменил правило и отправил его обратно в агентство на рассмотрение. В ответ на решение суда в 2007 году Комиссия по ценным бумагам и биржам приняла Правило 206 (4) -8, которое, в отличие от ранее оспариваемого правила, «не налагает дополнительных обязательств по подаче, отчетности или раскрытию информации», но потенциально увеличивает «риск принудительных действий. «за небрежную или мошенническую деятельность. Управляющие хедж-фондами с активами под управлением не менее 100 миллионов долларов США должны подавать публичные квартальные отчеты, раскрывающие право собственности на зарегистрированные долевые ценные бумаги, и подлежат публичному раскрытию, если они владеют более 5% класса любой зарегистрированной долевой ценной бумаги. Зарегистрированные консультанты должны сообщать о своей деловой практике и дисциплинарной истории в SEC и своим инвесторам. От них требуется наличие письменной политики соблюдения нормативных требований, главного сотрудника по соблюдению нормативных требований , а их записи и методы могут быть проверены SEC.