Как рассчитать дивидендную доходность акций?

Цель многих инвесторов, которые работают с акциями — получить прибыль. У человека, купившего акцию или пакет акций есть два способа это сделать:

- Продать актив, когда он вырастет в цене.

- Получать выплаты дивидендов по акции.

Если с первым пунктом все очень просто — купили дешевле, продали дороже и получили прибыль, то со вторым пунктом разберёмся немного подробнее.

Что такое дивиденды?

Следует отметить, что выплата дивидендов не является обязательством компании, это прежде всего её право. Условно говоря, если компания не захочет выплачивать дивиденды акционерам, то никто её не заставит. В этом случае (при условии чистой прибыли) средства могут пойти на развитие и модернизацию.

Каждому акционеру положены дивидендные выплаты, а их размер зависит от компании, акции которой он приобрёл. По факту, это пассивный доход инвестора от приобретённых ценных бумаг. Каждая компания в зависимости от полученной прибыли выплачивает свой размер дивидендов, который может меняться от выплаты к выплате как в сторону увеличения, так и в сторону уменьшения.

Дивидендная доходность отражает доход инвестора от купленных им ценных бумаг компании за период владения ими. Как правило, более экономически целесообразно покупать акции нескольких компаний (портфель акций) для того, чтобы диверсифицировать риски, связанные с рыночной обстановкой.

Не всегда выбранная инвестором компания может получить прибыль по результатам своей деятельности за отчётный период. В случае если компания не получила прибыль за отчётный период, дивиденды могут не выплачиваться.

Как рассчитать дивидендную доходность?

Дивидендная доходность выражается в процентах от стоимости акции и полученных дивидендов по ней за определённый период времени.

Если сравнивать обычные акции и привилегированные, то между ними есть некоторые отличия по расчёту и выплате дивидендов. Привилегированные акции подразумевают, что их владелец получает фиксированный размер дивидендов за отчётный период. Для привилегированных акций, как правило, устанавливается фиксированный размер выплат за период.

При этом выплаты производятся первоначально владельцам привилегированных акций, а после остальным акционерам, в этом заключаются плюс, но есть в этом и небольшой минус – владелец привилегированной акции не имеет право голоса при принятии каких-либо решений в компании. В этом случае право выбора категории акций остаётся за инвестором.

При покупке и владении обычными акциями инвестор имеет право голоса, которое напрямую зависит от количества акций во владении инвестором: чем больше акций «на руках» у инвестора, тем более весомым будет его голос на собрании. Владелец обычных акций получает долю от прибыли компании в виде нефиксированной ставки.

Более подробную информацию о том, какие акции выбрать для инвестиций новичкам читайте в посте ниже.

Как происходит расчёт дивидендов?

Суммы и условия выплат дивидендов устанавливает компания исходя из своей дивидендной политики и прописывает это в финансовых документах, к которыми можно ознакомиться на сайтах компаний. Размер выплаты, как правило, не привязывается к какой-то конкретной величине: компания может выплатить дивиденды своим инвесторам из чистой прибыли, а может применить для расчёта свободный денежный поток.

Когда появляются дивиденды?

Если после публикации квартального отчёта компания фиксирует прибыль, то назвачается совет директоров, на котором решается, как будут рассчитаны дивиденды (это решение также базируется на дивидендной политике компании).

Далее сформированное предложение выносится на собрание акционеров, где общим решением принимается итоговый размер дивидендов. При этом размеры могут корректироваться исходя из сложившейся ситуации на рынке, в стране или учитывая форс-мажорные обстоятельства.

Что такое дивидендная доходность?

Дивидендная доходность отражает количество прибыли, которую получит инвестор относительно своих вложенных средств. При этом она также показывает общее положение дел в компании и её инвестиционную привлекательность. Чем выше доходность, тем привлекательнее компания. Далее в доходную компанию будут приходить новые инвестиции, что позволит ей развиваться большими темпами, и, соответственно, оставаться привлекательной.

Доходность рассчитывается по формуле:

Дивидендная доходность =(Годовой дивиденд на акцию/Цена акции) × 100

Обычно, размер годового дивиденда берётся из предыдущего года, но если расчётный период – квартал, то размер квартальной выплаты просто умножают на 4. Учитывая, что цена на акцию постоянно меняется исходя из рыночной ситуации, то в некоторых случаях расчёт цены акции берётся усреднённый. Таким образом, можно получить среднее значение по доходности.

Пример расчета дивидендной доходности

Возьмём образную компанию и круглые цифры для упрощения расчётов. Компания «ООО» выпустила в обращение 1000 акций, стоимость которых в итоге была 20 долларов за каждую. Дивиденды, выплаченные за предыдущий период, составляли 5 долларов на одну акцию. Подставив значения в формулу, получаем, что дивидендная доходность составляет 25% годовых.

Еще один пример

Компания «ССС» выпустила 1000 акций, стоимостью 100 долларов за каждую. Дивиденды для примера оставим на том же уровне — 5 долларов на акцию. Рассчитав по формуле, получаем дивидендную доходность, равную 5%.

Как мы видим, сумма выплат у этих компаний (на одну акцию) одинаковая, но в процентном выражении существенно отличается. В этом случае вероятнее всего инвесторы выберут компанию, у которой дивидендная доходность выше. И посчитав, сколько можно купить акций на определённую сумму, можно спрогнозировать итоговый результат по инвестициям.

Как рассчитать итоговый результат по инвестициям?

Давайте разберём простой пример. У условного инвестора в наличии есть 1000 долларов. Он решил инвестировать их в компании «ООО» и «ССС», которые мы разобрали выше. Получаем следующие цифры:

- Первый вариант: на 1000 долларов можно купить 50 акций компании «ООО» (с учётом их цены по 20 долларов за штуку). При этом дивидендная доходность составляет 25% годовых, что в денежном эквиваленте равно 250 долларов.

- Второй вариант: на 1000 долларов можно купить 10 акций компании «ССС» (с учётом их цены по 100 долларов за штуку). При этом дивидендная доходность составляет 5% годовых. В денежном выражении инвестор получит по 5 долларов за акцию, то есть 50 долларов прибыли.

Как мы видим, в первом случае компания более привлекательна в инвестиционном плане, и инвестор получит больше прибыли на каждый вложенный доллар. Но следует учитывать и другие факторы при выборе акций.

В этих расчётах необходимо учитывать тот факт, что мы берём показатели за прошлый период, а это не гарантирует, что в будущем мы получим такую же или ещё большую прибыль. На этом примере мы посчитали условную доходность по условной компании. В реальности цифры намного меньше и в среднем колеблются в районе 5-7%.

Заключение

Для инвестирования с расчётом на получение дивидендной доходности необходимо изучить рынок, выявить для себя наиболее перспективные сектора деятельности компаний и перспективы их развития. Если в прошлом периоде был рост в одном секторе, то в текущем в плюсе может оказаться совершенно другой.

Также помните, что не всегда низкая стоимость акции может давать низкую дивидендную доходность. К примеру, при стоимости акции в 20 долларов могут выплатить 5-7 долларов дивидендов. В другом случае, если стоимость акции очень высокая, то в процентном выражении доходность может быть непривлекательной, но в денежном выражении она будет очень приличной.

В любом случае, последнее слово в выборе компаний для инвестирования остаётся за инвестором.

Максим Артёмов

Работает на рынке Forex с 2009 года, торгует также на фондовом рынке. Регулярно принимает участие в вебинарах RoboForex, рассчитанных на клиентов с любым уровнем торгового опыта.

Как рассчитать рентабельность проекта — формула, примеры

Для этого в экономической теории имеются всевозможные способы расчета целевых показателей, которые мы и рассмотрим в данной статье.

Показатели рентабельности

В качестве главных инструментов анализа перспективности инвестиций чаще всего берут несколько показателей, расчет которых приведем ниже.

Чистая приведенная стоимость NPV (Net Present Value)

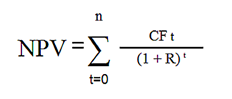

Это сумма дисконтированных значений потоков платежей, приведенных к актуальной дате. Он сообщает, какими рисками и какой совокупной чистой прибылью могут обернуться инвестиции, то есть дает инвестору представление, что он получит от вложений. Его расчет выполняется в следующем порядке:

- Оценивают основные финансовые движения на проекте – начальные и производственные затраты, а также прогнозируемые поступления.

- Находят стоимость капитала, чтобы использовать ее в дальнейшем в качестве ставки дисконтирования.

- Проводят дисконтирование входящих и исходящих потоков, применяя заданную ставку.

- Считают NPV проекта как совокупность дисконтированных потоков:

- n, t – число отрезков времени;

- CF (CashFlow) – денежный поток;

- R (rate) – стоимость капитала/ставка дисконтирования.

Имея на руках рассчитанный NPV, можно довольно просто оценить, положительную рентабельность или отрицательную имеет проект:

- NPV>0 ⇒ прибыльный, можно смело «вступать в игру»;

- NPV

- NPV=0 ⇒ нулевая окупаемость проекта (уровень безубыточности), и чтобы появилась целесообразность участия, нужно или свернуть работы, или принять необходимые меры по повышению его прибыльности.

Следует учитывать, что NPV не претендует на роль точного коэффициента, поскольку работа с многопрофильными проектами существенно усложняет расчет верной ставки. Также среди недостатков расчета можно назвать:

- отсутствие возможности учесть, насколько выполнимо реинвестирование приобретаемых прибылей;

- не учитываются ситуации, когда временные отрезки исполнения инвестпроектов расходятся;

- трудно выбрать период, наиболее подходящий для реализации проекта;

- объем финансовых потоков, по сути прогнозируемый показатель, не рассматривает в NPV реальный сценарий развития и завершения событий.

При этом у данного метода есть и ряд достоинств:

- четкие показатели по начальным вложениям, просчету выручки на всех этапах, а также ставки доходности прочих инвестиций;

- учет динамики стоимости финансов во времени;

- возможность минимизации рисков благодаря применению разных ставок.

Индекс рентабельности/прибыльности PI (Profitability Index)

Данный индекс задействуют, оценивая относительную доходность различных вложений средств. Он вычисляется как отношение сумм дисконтированного дохода к инвестированному капиталу, отображая прибыль с каждого рубля, вложенного в проект:

PI=NPV/I

- NPV – чистая стоимость входящих инвестпотоков на настоящий момент;

- I – объем вложений в инвестпроект.

С его помощью также дают оценку окупаемости инвестиций. Когда они имеют долгосрочный характер, в расчет добавляется ставка дисконтирования по среднегодовой норме отдачи. Это позволяет производить перерасчет прибыли с учетом временного фактора и сопутствующих ему рисков (инфляция, оборот, ликвидность новых активов, проектный потенциал), а также имеющегося опыта подобных операций при проектной организации. То есть относительная доходность проекта рассчитывается как прогнозная прибыль, соотносимая с заданными значениями.

Через PI дают оценку потенциальной отдачи от капиталовложений и, соответственно, успешности проекта в целом. Величина индекса прямо пропорциональна размеру потенциального дохода от проекта. Логика интерпретации показателя схожа с предыдущим примером:

- PI меньше 1 ⇒ проект бесперспективен, капиталовложения нецелесообразны;

- PI=1 ⇒ прибыль с проекта равна финансовым потокам, для запуска бизнес-процессов требуется серьезная доработка проекта;

- PI больше 1 ⇒ проект является перспективным.

При сравнении нескольких проектов в работу берут тот, где PI выше, что означает более высокий потенциал прибыльности.

Внутренняя норма доходности ВНД или IRR (Internal Rate of Return)

Коэффициент, определяющий максимальный уровень риска, допускаемый на инвестпроекте, или минимально возможный уровень его прибыльности. То есть это такая ставка дисконтирования r, при которой чистый дисконтированный доход отсутствует.

IRR применяется в тесной взаимосвязи с NPV (чистый дисконтированный доход) и влияет на его значения, позволяя оценивать потенциал инвестиций.

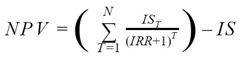

Исходное уравнение для IRR (ВНД) таким образом:

- N – количество расчетных периодов;

- T – номер расчетного периода;

- IS – вложения в проект в начальном периоде и последующие вложения.

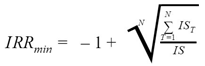

IRR можно рассматривать как ставку рентабельности проекта, при которой NPV=0, а расчет минимального значения внутренней нормы прибыльности таков:

- IRR min – минимальная ВНД;

- N – количество расчетных периодов;

- IST – объем капиталовложений за каждый период;

- IS – суммарный объем инвестиций.

- позволяет оценить «запас прочности» (safety margin) проекта до потенциального повышения процентных ставок;

- дает оценку стоимости денег во времени.

- в отличие от стандартного денежного потока (один отрицательный в виде начального вложения и несколько положительных потоков в будущем) в ситуации с нестандартным денежным потоком возможна множественность значений IRR, количество которых совпадает с частотой чередований положительных и отрицательных потоков;

- не учитывает эффект рефинансирования получаемой прибыли за счет дохода;

- это относительная величина, и поэтому не отражает суммы в денежном эквиваленте;

- при появлении новых капиталовложений каждый раз будет требоваться перерасчет, дающий в результате несколько значений.

Имеющиеся недостатки IRR удалось устранить, модифицировав его формулу расчета, чтобы устранить неточности, причиной которых, как правило, становятся нетипичные условия инвестирования (например, многоэтапные).

На практике IRR применяется, чтобы, путем прямого сравнения с IRR других проектов, дать оценку перспективности того или иного инвестпроекта и выбрать из них более привлекательные для работы. Также показатель используют в сравнении с требуемым уровнем рентабельности проекта (r), за который принимают WACC.

Средневзвешенная цена капитала, WACC (Weighted Average Cost of Capital)

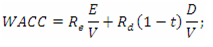

WACC оценивает стоимость/доходность капитала, как собственного (куда входят уставной, внесенный учредителями, резервный, добавочный, а также нераспределенная прибыль), так и заемного. Показатель применяется в анализе инвестиций при расчете других показателей, если его подставлять в расчеты как ставку дисконтирования.

WACC рассчитывается так:

- re – доходность собственного капитала;

- rd – доходность заемного капитала;

- E/V, D/V – доля того и другого капитала в структуре капитала организации (размер капитала организации можно найти как сумму E+D=V);

- t – ставка налога на прибыль (в процентах).

Для интерпретации этот и предыдущий показатели сравнивают:

Внутренняя норма доходности превосходит затраты на (заемный и собственный) капитал, можно начинать работу над проектом.

Затраты на капитал превосходят норму доходности, «ввязываться в дело» нецелесообразны.

Проект безубыточен, но для выведения его в прибыль потребуется увеличить денежные потоки и скорректировать их движения.

В проект №1 перспективнее инвестировать, чем в №2.

Модифицированная внутренняя норма доходности MIRR

В основе методологии расчета лежат следующие положения:

- Доходы (положительные денежные потоки) приводятся на планируемую дату окончания проекта при помощи ставки WACC, которая рассчитывается на основании средневзвешенной стоимости капитала;

- На начальную дату проекта инвестиции (начальная и дальнейшие) приводятся в соответствии со ставкой дисконтирования;

- Показатель MIRR равен норме дохода, которая соответствует самоокупаемости проекта на дату его предполагаемого завершения.

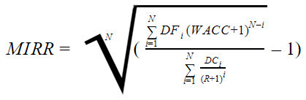

Итоговый вариант формулы MIRR выглядит следующим образом:

- MIRR – модифицированная внутренняя норма доходности;

- N – инвестиционный период в годах;

- DF – прибыли от инвестиции;

- DC – суммы инвестиций;

- WACC – сумма средневзвешенной стоимости капитала;

- R – ставка дисконтирования;

- i – номер периода.

- более высокая точность расчетов благодаря учету возможности реинвестирования прибыли по ставке дисконтирования;

- при помощи MIRR можно сравнивать взаимоисключающие проекты при условии сопоставимости объемов начальных инвестиций и горизонтов инвестирования.

К недостаткам формулы можно отнести отсутствие гарантий, что ставка реинвестирования будет стабильной на протяжении всего инвестиционного периода.

Об анализе рентабельности организации в целом вы также можете прочитать на нашем сайте.

Примеры расчета прибыли проекта в 1С

В качестве инструмента для вычисления значений коэффициентов можно использовать MS Excel, но сложность расчета вышеприведенных показателей, а также ручное сведение базовых данных для их получения сильно повышают возможность ошибки.

Целесообразнее использовать автоматизированные инструменты, например, программные продукты на платформе 1С:Предприятие – 1С:ERP Управление предприятием, 1С:Управление холдингом и 1С:ERP Управление холдингом. Заметим, эти продукты не единственные, которые позволяют автоматизировать данный процесс, но именно они предназначены для автоматизации крупнейших компаний и холдингов, где задачу инвестирования можно охарактеризовать как насущную, а не как из ряда вон выходящее событие.

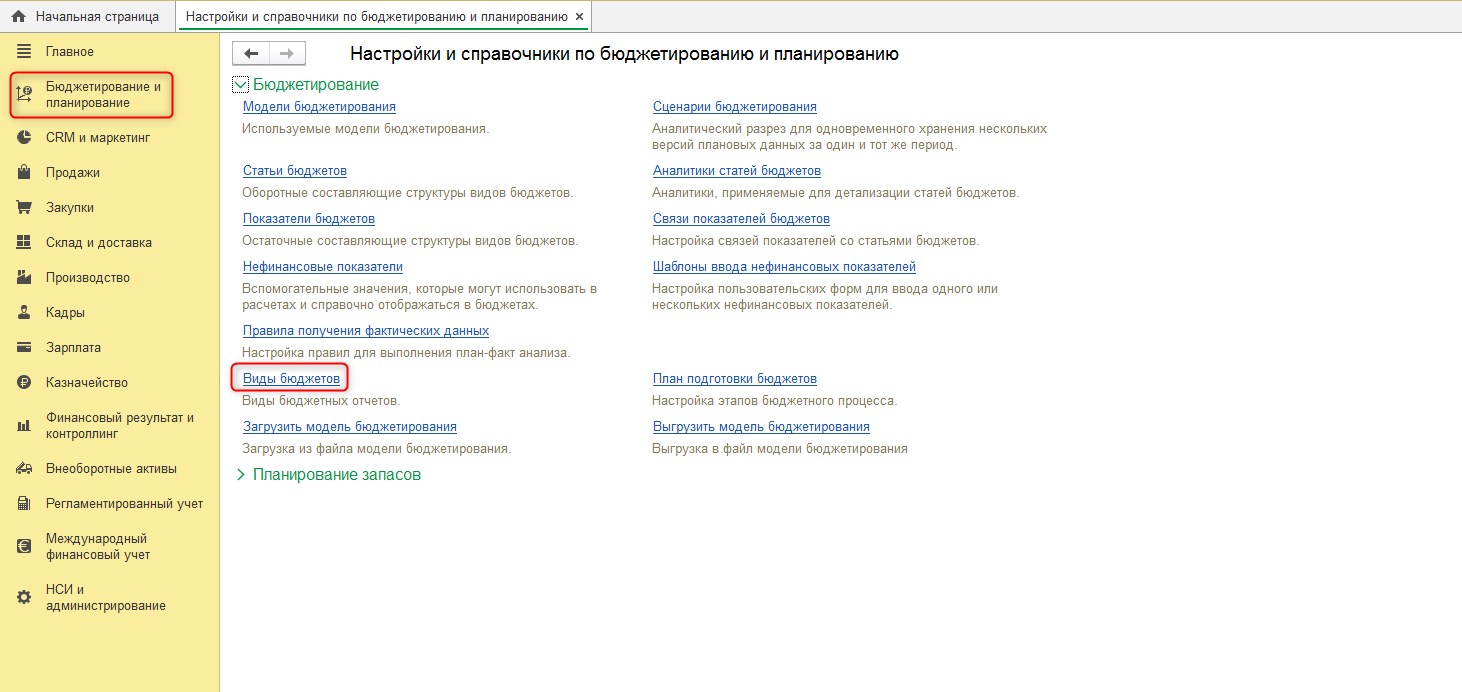

В программном продукте 1С:ERP Управление предприятием задачу исчисления коэффициентов рентабельности можно решить при помощи функционала подсистемы «Бюджетирование». Она позволяет создавать и настраивать виды отчетов, указывать необходимые показатели и настраивать формулы их вычисления. Чтобы воспользоваться данной возможностью, в разделе «Бюджетирование и планирование» перейдем в «Виды бюджетов» и создадим новый вид бюджета.

Рис.1 Создание вида бюджета в «1С:ERP Управление предприятием»

Рис.1 Создание вида бюджета в «1С:ERP Управление предприятием»

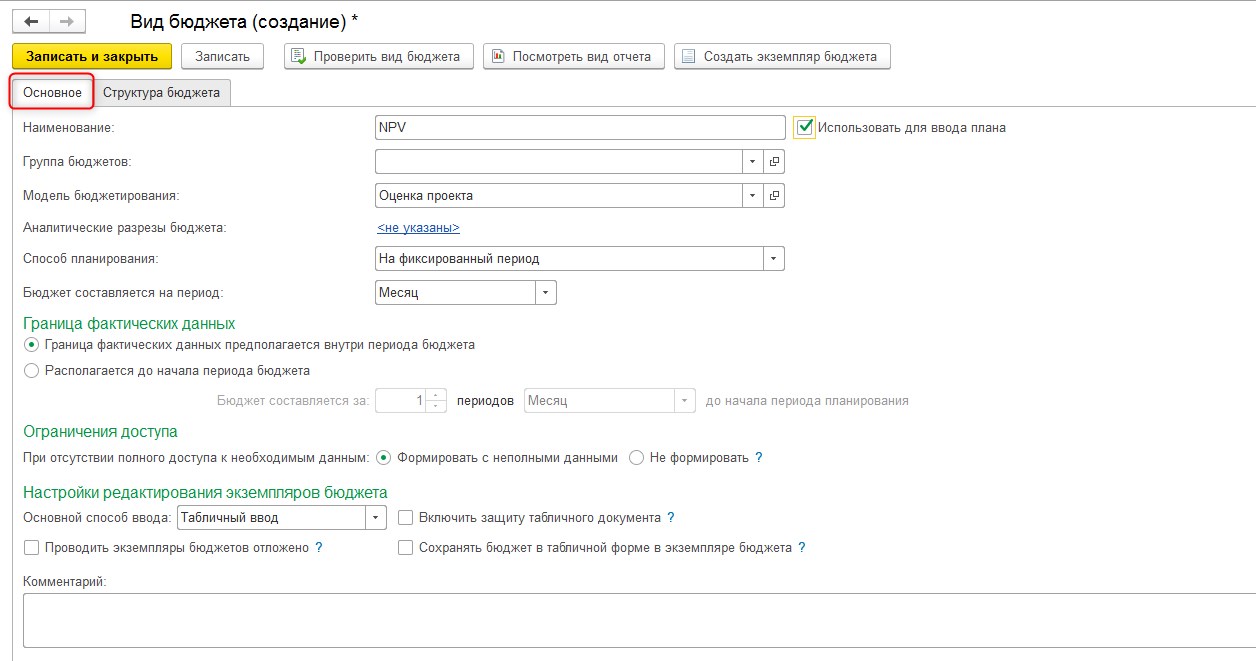

Для созданного вида бюджета заполняем вкладку «Основное».

Рис.2 Заполнение вкладки «Основное» созданного вида бюджета

Рис.2 Заполнение вкладки «Основное» созданного вида бюджета

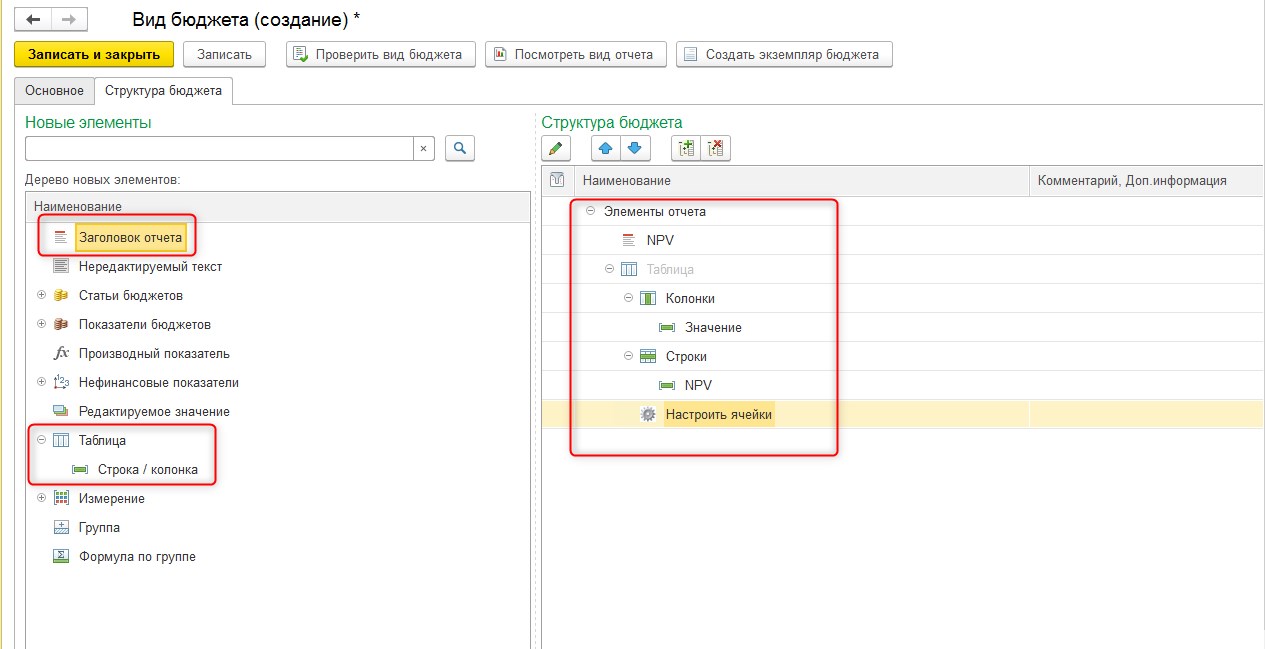

Затем на вкладке «Структура бюджета» создаем структуру нового бюджета в правой части окна, выбрав элементы в левой (заголовок отчета, таблица, строка/колонка).

Рис.3 Настройка структуры бюджета

Рис.3 Настройка структуры бюджета

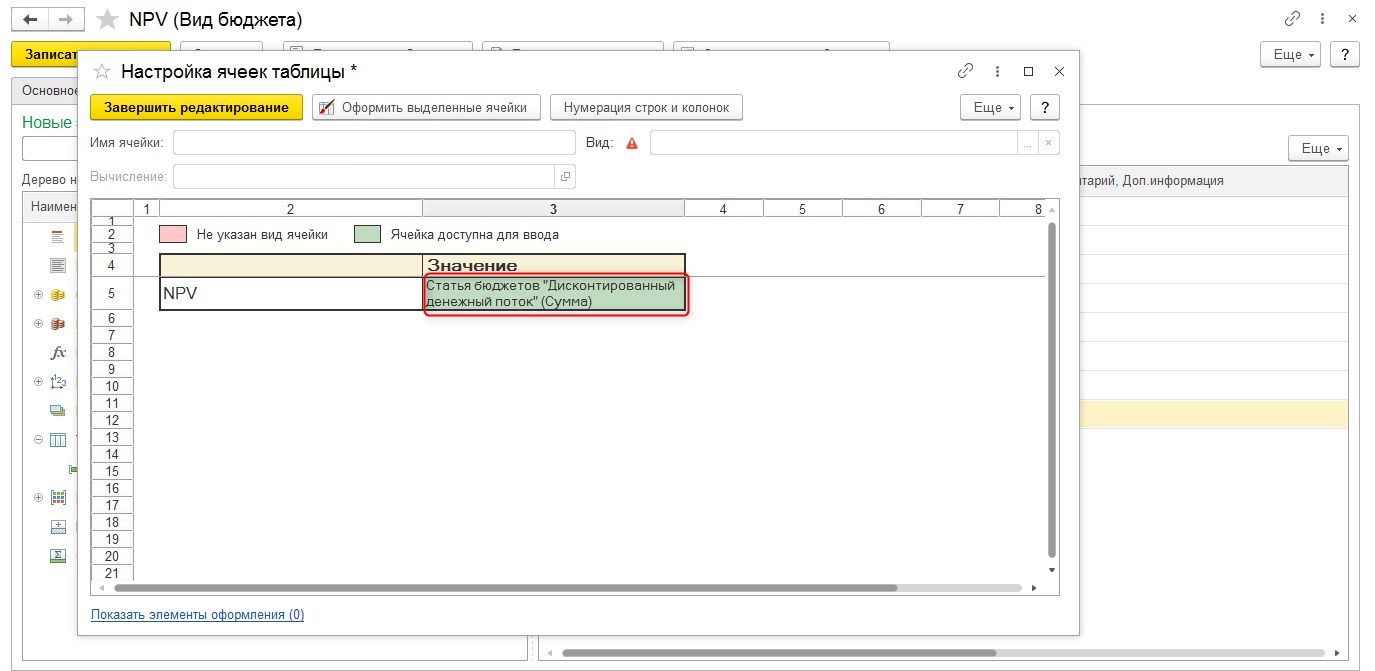

В созданном виде бюджета при помощи элемента «Настроить ячейки» настраиваем правило расчета коэффициента.

Рис.4 Настройка заполнения ячейки

Рис.4 Настройка заполнения ячейки

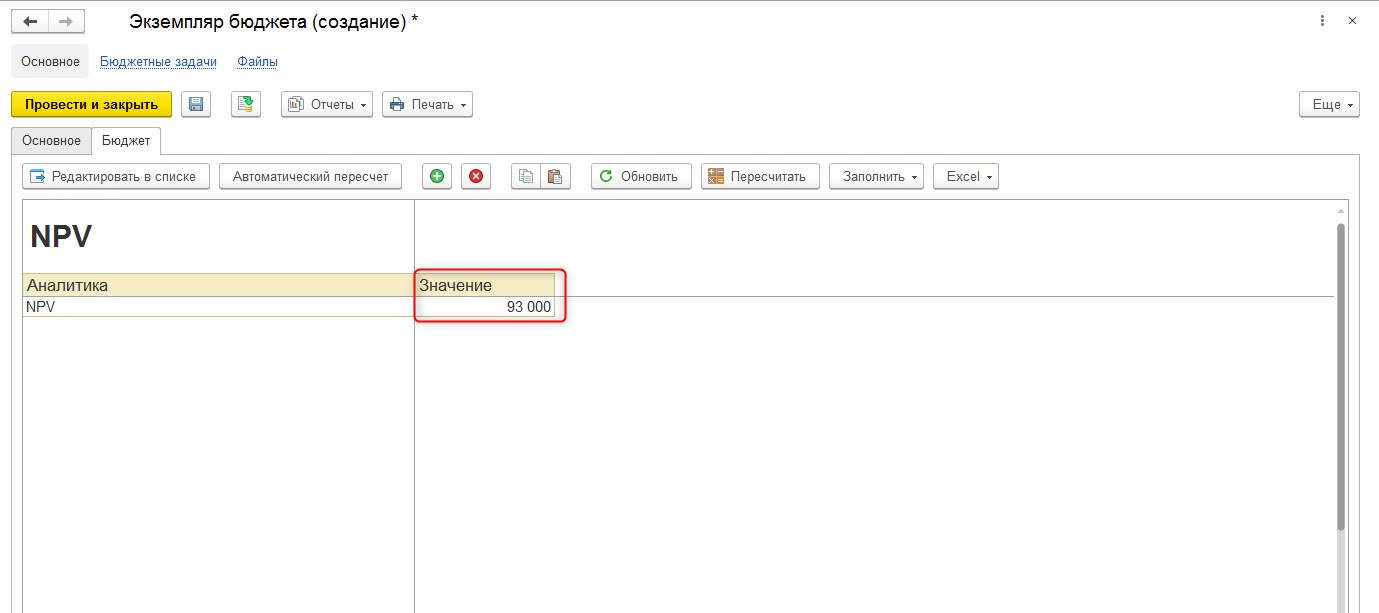

Далее создаем новый экземпляр бюджета и заполняем значение коэффициента.

Рис.5 Создание и заполнение экземпляра бюджета

Рис.5 Создание и заполнение экземпляра бюджета

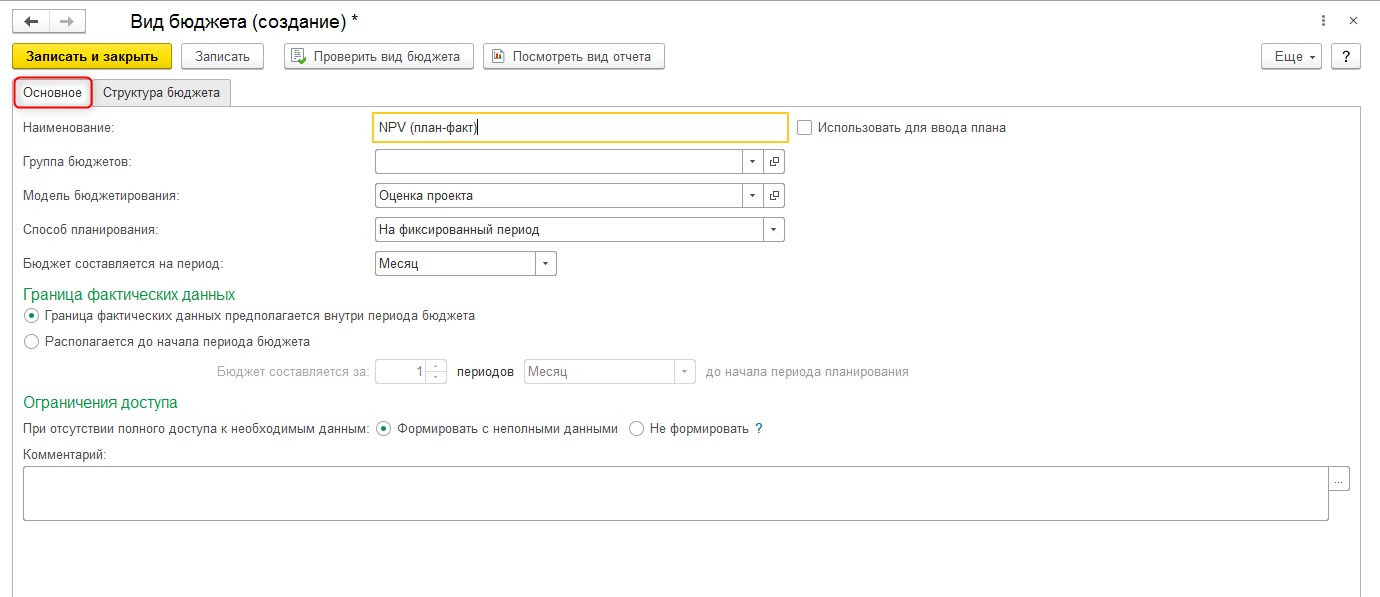

Для реализации возможности план-фактного анализа в 1С:ERP создаем новый вид бюджета и заполняем вкладку «Основное».

Рис.6 Создание нового вида бюджета для план-фактного анализа

Рис.6 Создание нового вида бюджета для план-фактного анализа

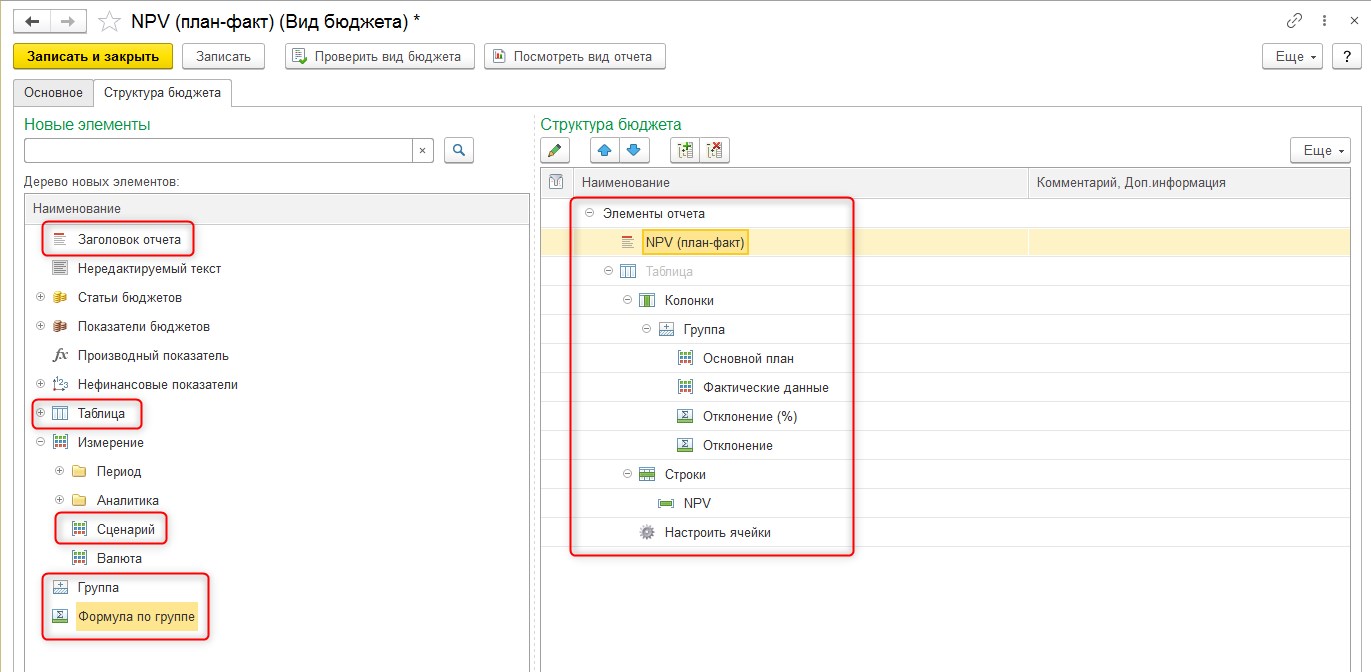

Затем на вкладке «Структура бюджета» зададим структуру нового отчета в правой части окна, выбрав элементы левой части (заголовок отчета, таблица, строка/колонка, сценарий, группа, формула по группе).

Рис.7 Настройка структуры отчета для план-фактного анализа

Рис.7 Настройка структуры отчета для план-фактного анализа

Далее при помощи кнопки «Настроить ячейки» настроим заполнение ячеек отчета по сценариям. После выполнения настроек отчет можно сформировать, нажав на «Посмотреть вид отчета».

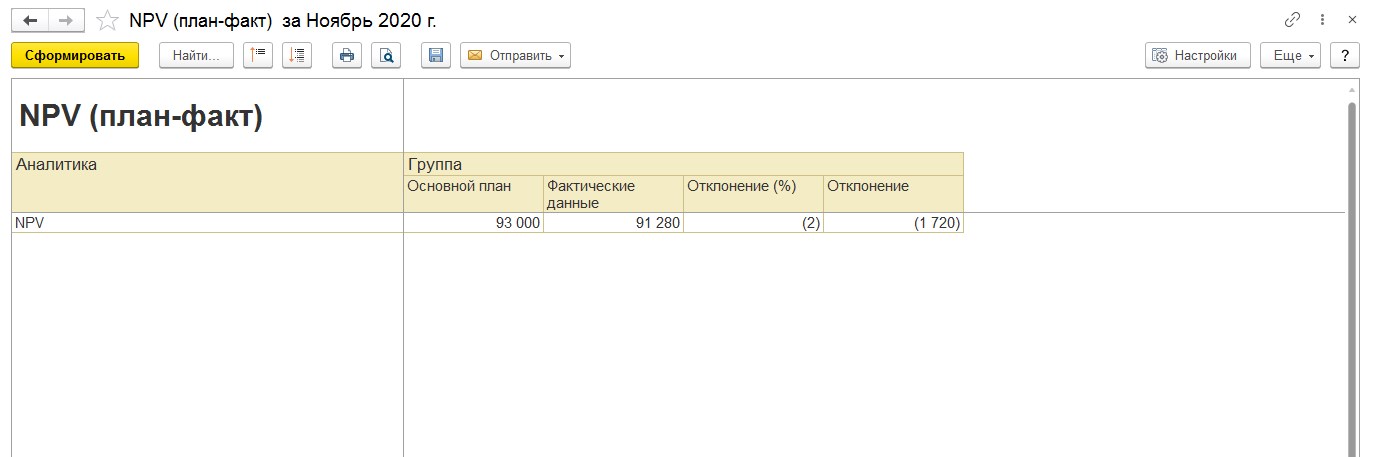

Рис.8 Сформированный отчет для план-фактного анализа

Рис.8 Сформированный отчет для план-фактного анализа

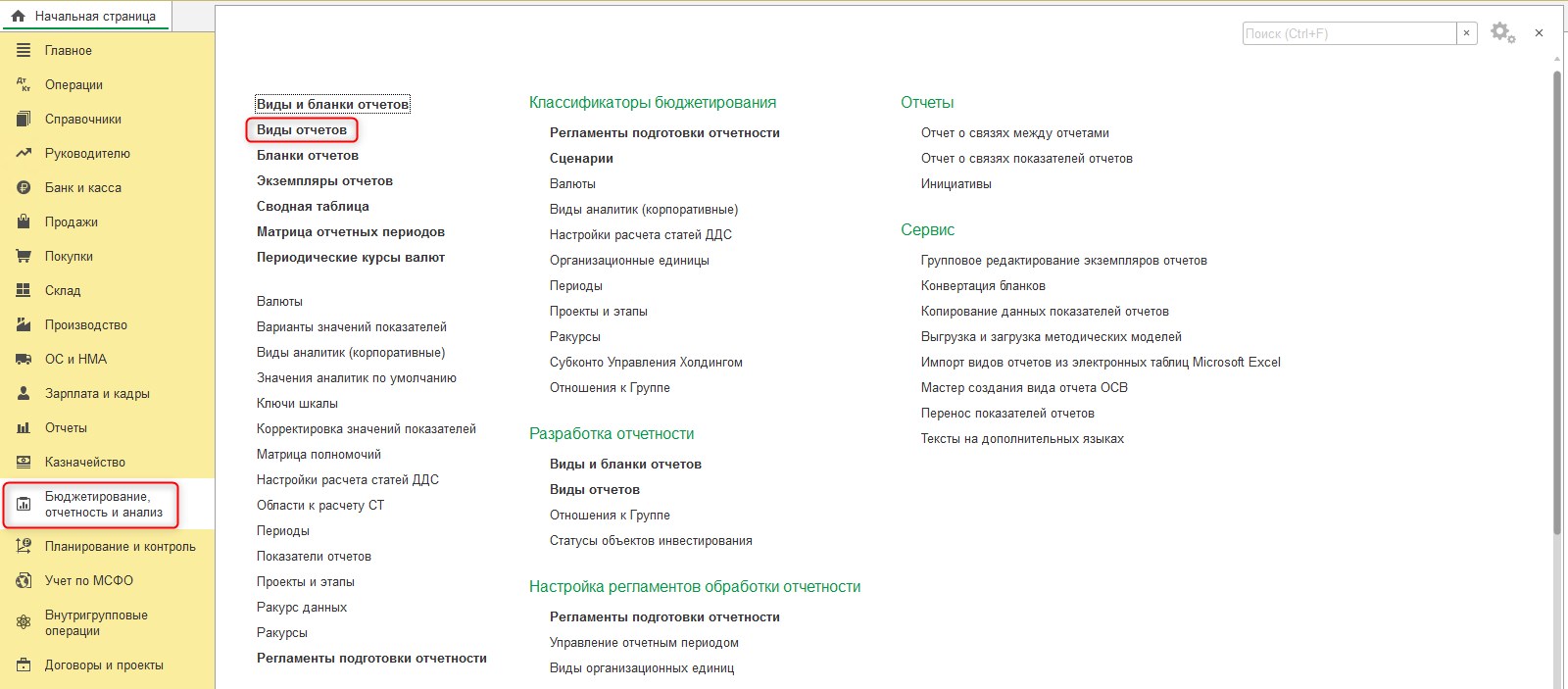

В 1С:Управление холдингом задачу вычисления коэффициентов рентабельности можно также решить при помощи функционала подсистемы «Бюджетирование». Для этого мы перейдем в раздел «Бюджетирование, отчетность и анализ», создадим и настроим новый вид бюджета.

Рис.9 Раздел «Бюджетирование, отчетность и анализ»

Рис.9 Раздел «Бюджетирование, отчетность и анализ»

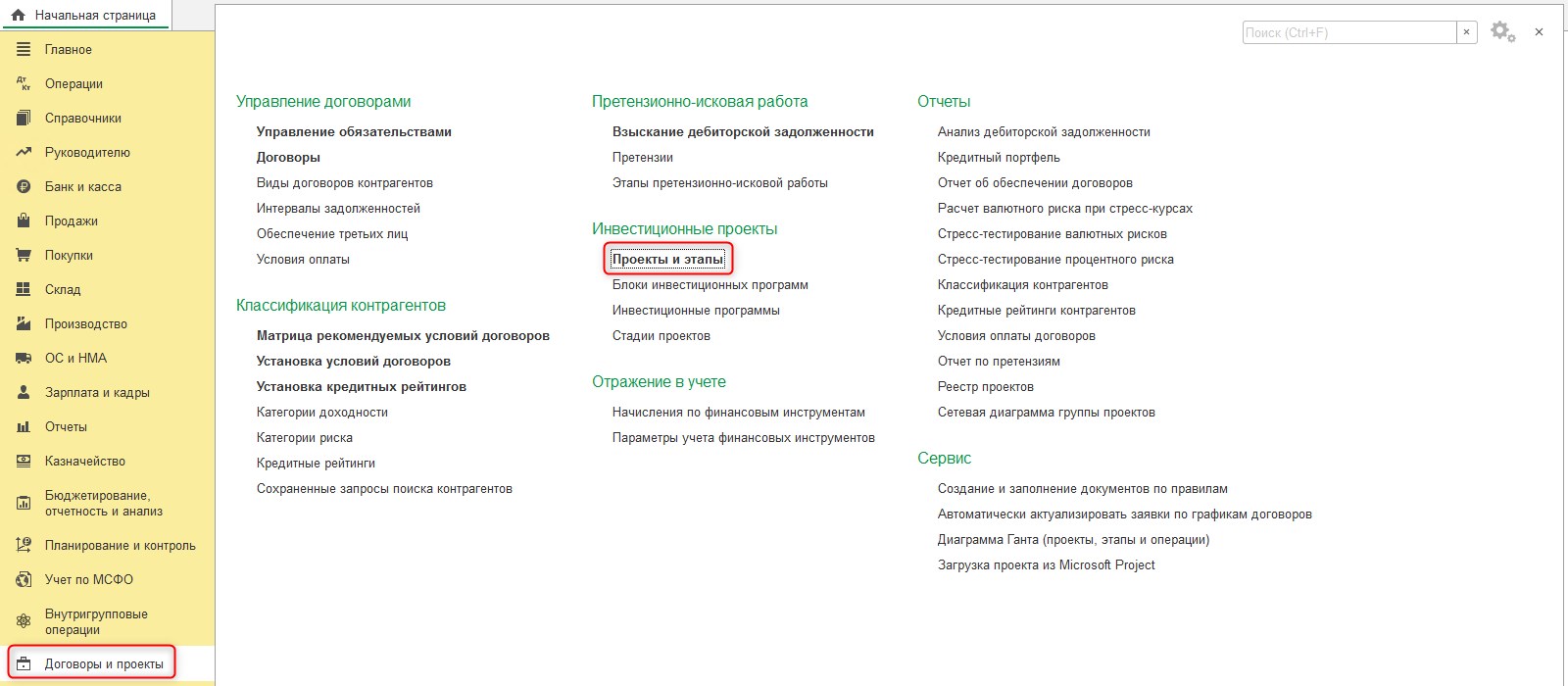

В 1С:Управление холдингом есть отдельная функциональность по ведению проектов, которая представлена в разделе «Договоры и проекты» по ссылке «Проекты и этапы».

Рис.10 Раздел «Договоры и проекты» в 1С:УХ

Рис.10 Раздел «Договоры и проекты» в 1С:УХ

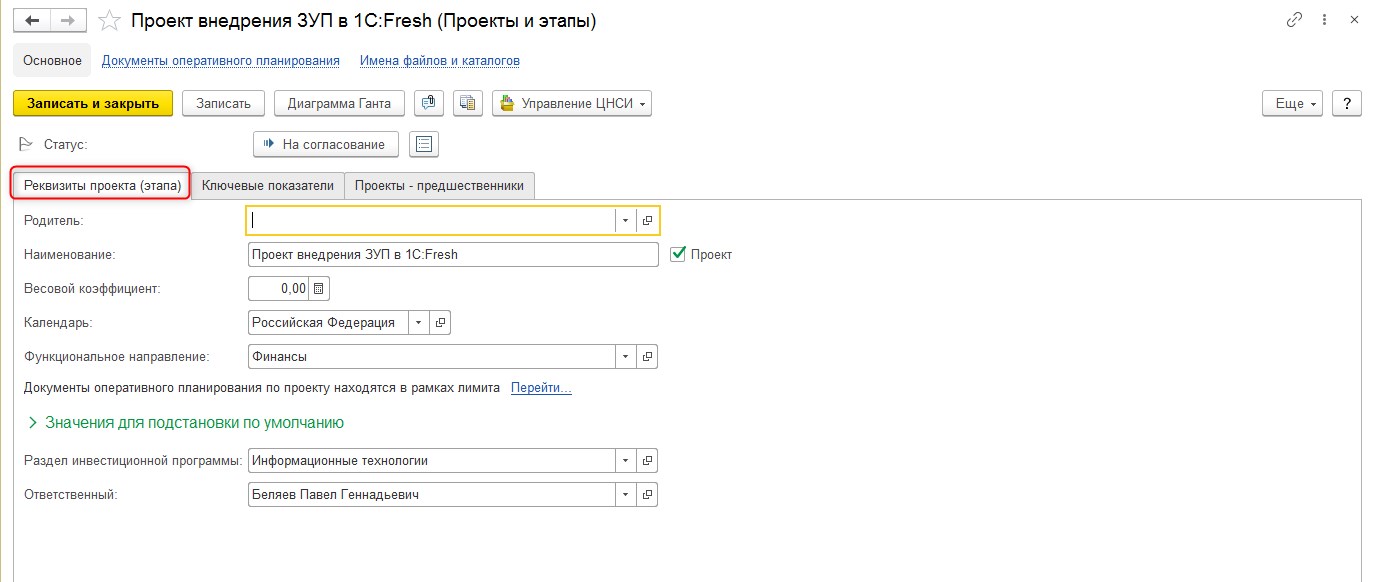

В системе можно создать и настроить новый проект.

Рис.11 Создание нового проекта

Рис.11 Создание нового проекта

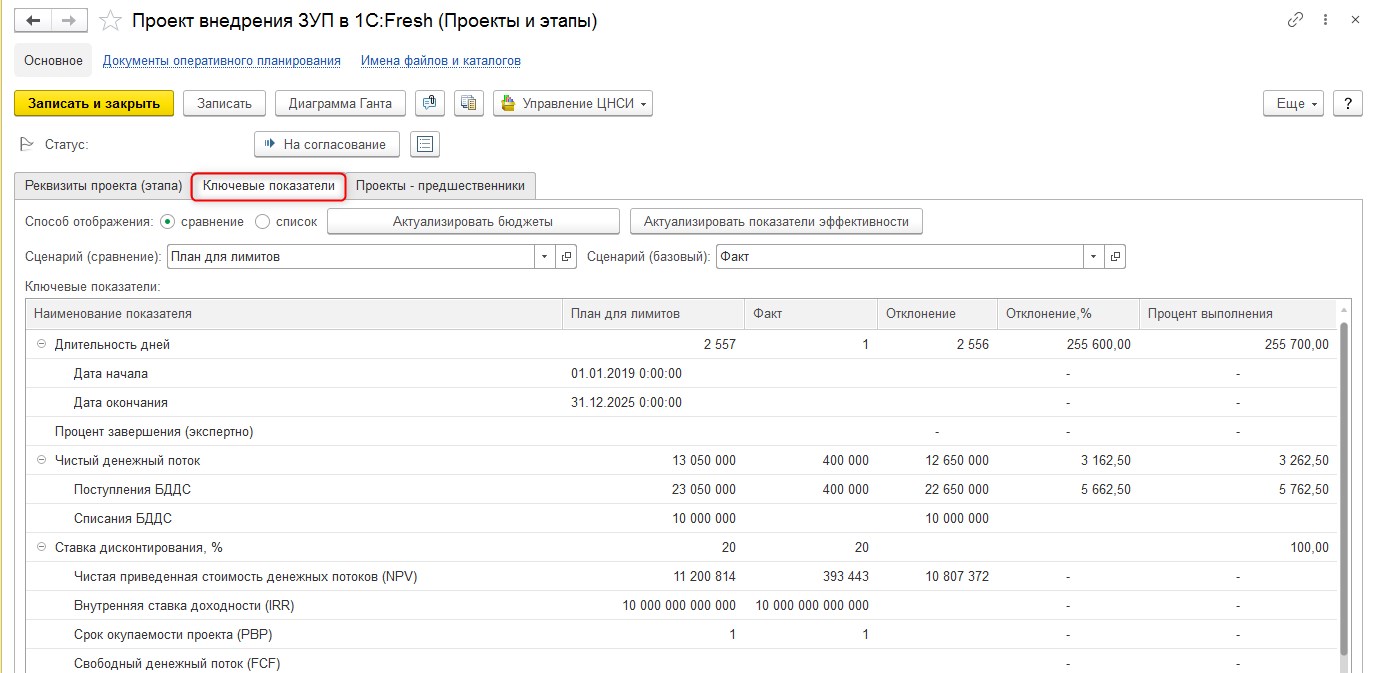

Для созданного проекта устанавливается соответствие используемых бюджетов. В карточке проекта на вкладке «Ключевые показатели» можно просмотреть данные по проекту, в том числе значения показателей, и при необходимости актуализировать отображаемую информацию. Вкладка «Ключевые показатели» позволяет сравнить плановые данные по проекту с фактическими, увидеть рассчитанные отклонения.

Рис.12 Вкладка «Ключевые показатели» проекта

Рис.12 Вкладка «Ключевые показатели» проекта

Типовой функционал 1С:ERP. Управление холдингом представляет широкий набор инструментов, позволяющих автоматом рассчитать большинство рассмотренных нами выше показателей (что называется «одним кликом»), исходя из внесенных бюджетов по предустановленным условиям.

1С:Управление холдингом

Продукт класса CPM для автоматизации финансового учета, расчета рентабельности и прочих показателей

1С:ERP. Управление холдингом

Решение с максимальными возможностями автоматизации учета и управления крупных предприятий

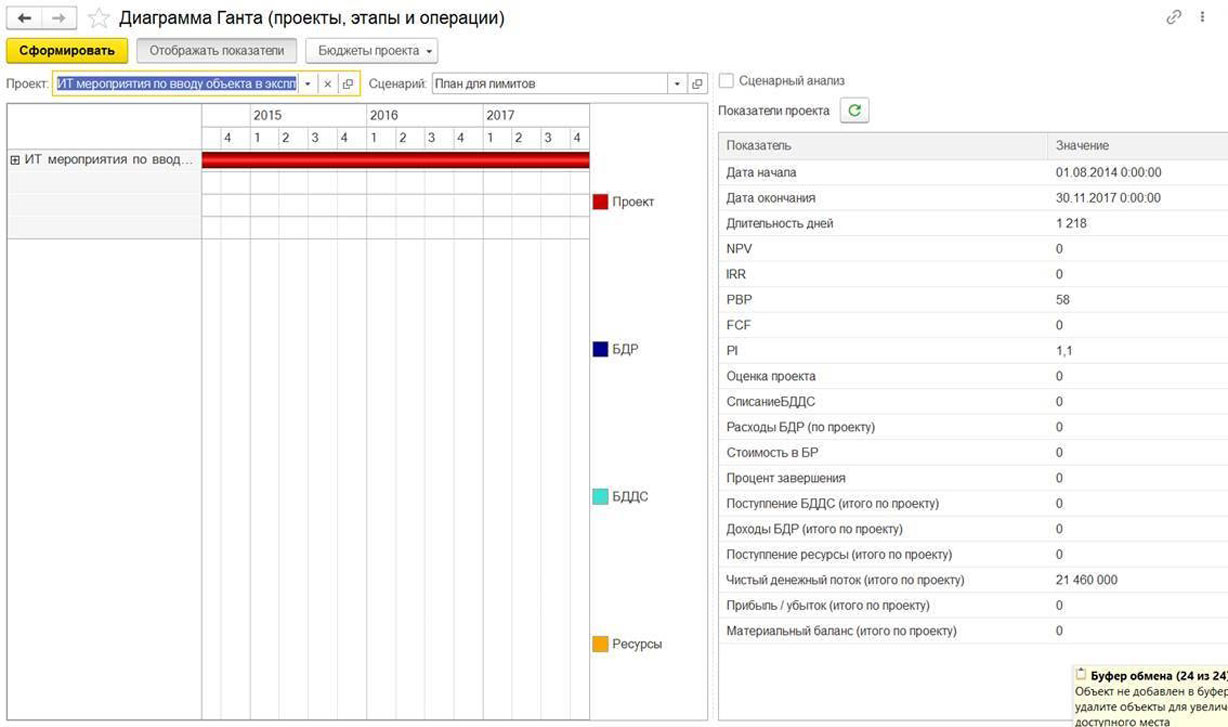

Также существует возможность смоделировать изменения и бюджетов, и показателей, даже когда рамки проекта меняются. Также типовые инструменты позволяют сравнивать разные проекты, собирая наиболее эффективный проектный портфель. Продукт имеет удобные инструменты представления полученных результатов.

Рис.14 Диаграмма Ганта

Рис.14 Диаграмма Ганта

Для инвестора важны, в первую очередь, перспективность и прибыльность потенциальной инвестиции, поэтому важно оценить будущий проект не только с точки зрения прибыли, но и понять, какова будет его рентабельность. Рентабельность говорит о том, качественно ли используются имеющиеся на предприятии ресурсы, поэтому иметь прогноз по рентабельности важно не только инвесторам, которые ищут варианты выгодного вложения своих средств, но и управленцем на предприятии, которое этих инвесторов хочет привлечь.

Источник https://blog.roboforex.com/ru/blog/2020/11/05/kak-rasschitat-dividendnuyu-dohodnost-akczij/

Источник https://wiseadvice-it.ru/o-kompanii/blog/articles/kak-rasschitat-rentabelnost-proekt/

Источник

Источник