Как купить акции частному лицу — инструкция для начинающего инвестора

Ценные бумаги являются лидерами в списке инвестиционных инструментов для инвесторов. У начинающих есть желание попробовать, но возникают следующие вопросы:

- Как можно купить акции частному лицу;

- Доступно ли это каждому;

- С какой суммы можно начать и что для этого нужно;

В этой статье мы подробно расскажем про все нюансы и тонкости покупки акций. Поговорим о том, какие из них лучше купить, чтобы зарабатывать, какого брокера выбрать, как получать дивиденды и прочее.

Никогда купить акции компаний не было столь просто. Теперь, когда у каждого есть смартфон с беспроводным интернетом, можно совершать торговые операции на бирже в любой момент. Доступ на фондовый рынок есть в любой точке мира, где есть интернет. Практически всё что нужно, чтобы стать акционером — это стартовый капитал (деньги) и желание. Требований к размеру начальной суммы нет, начинайте хоть от 1 тыс. рублей.

Итак, начнём с ответа на вопросы начинающих: что такое акции, какие они бывают, а уже дальше рассмотрим пошаговую инструкцию как и где их можно купить физическим лицам.

1. Введение: что такое акции и зачем их покупать

Процент владения зависит от количества купленных ценных бумаг. Выпускаются эмитентами (это могут быть компании, предприятия, банки). Торгуются на фондовом рынке, в нашей стране основной площадкой является Московская биржа ММВБ. Акции относятся к ликвидным финансовым инструментам на бирже или по-другому: их легко можно купить и продать.

Акционеры становится частично владельцем бизнеса. Они имеют право участвовать на годовом общем собрании акционеров (ГоСА), а также на получение дивиденды.

Дивидендные выплаты могут не выплачиваться по итогам года, если так решит совет директоров. От размера прибыли зависит размер дивидендов, а это в свою очередь оказывает влияние на биржевые котировки.

Акционеры крайне заинтересованы в развитии бизнеса, повышение его эффективности, увеличение выручки и дохода.

Если компания ликвидируется (объявляет себя банкротом), то акционеры получают компенсацию от продажи её активов. В первую очередь, возвращают деньги кредитором, то есть владельцам облигаций этой компании и что останется получают акционеры.

- Обыкновенные («обычка»);

- Привилегированные («префы»);

Самая большая разница между привилегированными и обычными акциями лишь в том, что на префы традиционно начисляют больше дивидендов. Далеко не у всех компаний существуют эти два типа ценных бумаг. В большинстве случаев вам даже не придется выбирать, что купить.

Префы и обычка одной компании чаще всего торгуются «нога в ногу». Если одни растут на 2%, то и другие прибавляют примерно на это же значение, но бывают и исключения.

Самые крупные и ликвидные компании относят в разряд «голубых фишек».

Рекомендую сконцентрировать свои силы на торговле ими. Издержки (спред) на трейдинг будут минимальны, поскольку по ним всегда большая ликвидность. Это крайне важно, если вы планируете зарабатывать на колебаниях курса. Если цели покупки ценной бумаги долгосрочные (более полугода), то можно рассматривать и малоликвидные компании. Их называют акциями второго и третьего эшелона. Их сложнее купить и продать из-за небольшого числа заявков в биржевом стакане.

Рекомендую ознакомиться также со следующими статьями:

2. Как можно купить акции физическому лицу — 3 варианта

Рассмотрим вопрос «где и как можно купить акции физическому лицу»? Любой гражданин РФ, достигший 18 лет, может стать акционером. Для покупки акций не надо быть квалифицированным инвестором, иметь экономическое образование, быть в списке Forbes и прочее. Любое физическое лицо может купить ценные бумаги и тем самым стать совладельцем крупнейших компаний таких как: Сбербанк, Газпром, Лукойл, Роснефть, Яндекс, Apple, Microsoft, Intel, Google и т.д.

- Через Московскую биржу (ММВБ) (самый лучший способ). Покупка и продажа происходит в режиме онлайн через интернет. Например, через программы для компьютера и мобильных устройств. Не надо никому не звонить, ничего ждать. Вы можете провести операции самостоятельно. Торговые операции покупки/продажи совершаются моментально. После совершения сделок данные передаются в депозитарий.

- В банковском отделение (такая опция есть далеко не в каждом). Банки предлагают купить акции по их ценам. При этом представлен слишком маленький выбор компаний, в которые можно инвестировать. Крайне неудобный способ. При этом есть ещё дополнительные приличные комиссии (0,3-1,0%).

- Напрямую у частного лица . Это неудобный и неликвидный вариант. Придётся самостоятельно искать акционера, который желает продать какое-то число акций, далее ехать с ним вместе в Москву, переписывать запись в депозитарном реестре держателей и прочее. Подобный способ подойдёт для инвестирования в те компании, которые отсутствуют в листинге биржи. Такой рынок называют «внебиржевой». Здесь большинство инвесторов с опытом.

Обычным физическим лицам проще всего купить акции через биржу Московскую биржу (ММВБ). Это основная площадка для торговли ценными бумагами в России.

3. Что такое биржа ММВБ (MICEX)

ММВБ ещё называют фондовой бирже или рынком ценных бумаг. Она регулируется ЦБ РФ. На ней есть следующие секции для торговли:

- Акции;

- Облигации;

- ETF фонды;

- Опционы;

- Фьючерсы;

- Валюта;

- Товары;

- Свопы;

- Криптовалюты (планируется);

В мире существуют сотни фондовых бирж. Они регулируются в рамках законодательства своих стран. У гражданина РФ нет возможности торговать на них также легко, как на ММВБ (потребуется регистрация у иностранного брокера).

ММВБ работает в режиме торгов «Т+2». Это означает, что если купить акции в понедельник, то в реестр акционеров данные поступят в среду. Если купить акции в четверг, то в понедельник. Аналогично с продажей.

Торговая сессия на Московской бирже проводится 5 дней в неделю с 10:00 до 18:40. С лета 2020 г. по ликвидным акциям добавили ещё одну сессию с 19:00 до 23:55. В любое рабочее время можно покупать и продавать акции. Валюта и иностранные компании торгуются до 23:55.

На бирже ММВБ представлен широкий набор компаний. Есть все голубые фишки: Сбербанк, Газпром, Лукойл, Роснефть и другие. Есть второй и третий эшелон, которые имеют более низкую ликвидность. Если вы хотите купить акции компании, которой нет в листинге ММВБ, то такие вопросы уже решаются в индивидуальном порядке. Придётся искать акционера готового продать свои ценные бумаги.

Для выхода на биржу необходимо зарегистрироваться у брокера и открыть брокерский счёт. Далее, мы рассмотрим надёжные и проверенные брокерские компании. Каждый биржевой счёт открывается через него. Частное лицо не сможет открыть брокерский счёт и участвовать в торгах ММВБ без брокера.

Брокер является всего лишь посредником между биржей и инвестором. Все действия по выбору активов, цены приобретения и дальнейшей продажи лежит на инвесторе.

4. Как выбрать брокера для торговли на ММВБ

Выбор брокера очень важен, поскольку изначально деньги для торговли на бирже акций будут храниться на его счетах. Поэтому всегда стоит выбирать надёжные брокерские компании.

Брокеры не торгуют за вас, а лишь выполняют поручения, которые приходят от клиентов. В большинстве случаев они просто предоставляют доступ к программам для трейдинга. Самые распространённые торговые терминалы для компьютера называются Quik и Транзакт. Через эти терминалы трейдер самостоятельно просматривает котировки акций и может совершать операции.

В России выбор брокеров не так уж и велик. Я бы выделил всего несколько надёжных брокерских компаний с удобным интерфейсом и всем арсеналом финансовых инструментов. Рекомендую для работы следующих (сам работаю через них):

Их можно назвать лучшими брокерскими компаниями, которые оказывают услуги большинству профессиональных трейдеров в России. У них очень низкие комиссии на совершение операций, крупный сервис поддержки клиентов, здесь можно покупать американские акции, следовать стратегиям профессионалов и прочее.

Остальные брокеры являются менее надёжными и не оказывают столь профессиональную поддержку своим клиентам. Также комиссии за торговый оборот у них будут куда выше. Например, Сбербанк берёт 0,06% за торговый оборот, это выше, чем у Финама в 2 раза. При этом никаких преимуществ вы не получаете, платя столь высокую комиссию.

Снимать деньги с биржи можно в любой момент без комиссии на любой банковский счёт.

Финам и БКС существуют с самого основания нашей биржи, поэтому они обладают большим опытом и максимальным доверием.

Если вы хотите пользоваться иными брокерами, то при выборе обратите внимание на следующие моменты:

- Наличие лицензии на осуществление биржевых операций;

- Размер комиссии (это важно, если активно торговать);

- Минимальный депозит (иногда брокеры могут устанавливать лимиты на минимальный порог входа);

- Положительные отзывы;

- Какого брокера выбрать для торговли на бирже;

- Как выбрать брокера для фондовой биржи;

Рассмотренные выше брокеры самостоятельно отчитывается за вас в налоговой, поскольку являются налоговыми агентами. Автоматически взимается налог на прибыль с ценных бумаг в конце каждого года и в момент выплаты дивидендов. Если дохода не было, то и налог браться не будет. На данный момент НДФЛ составляет 13%.

5. Покупка акций — пошаговая инструкция для новичков

Для начала торговли ценными бумагами достаточно совершить несколько действий. Алгоритм покупки акций:

- Зарегистрироваться у брокера.

- Авторизоваться и отправить необходимые документы (скан паспорта, ИНН, СНИЛС).

- Создать себе банковский и торговый счёт в личном кабинете. Еесли будут вопросы, то рекомендую позвонить брокеру и проконсультироваться. Советую открыть ИИС, чтобы в будущем иметь возможность получить налоговые вычеты. Открыть ИИС можно бесплатно.

- Пополнить банковский счёт брокера. Делается это просто: будет один аккаунт, в котором будет брокерский и банковский счёт. Например, пополнить можно безналичным переводом. Рекомендую пользоваться для этого дебетовой картойТинькофф (у них бесплатные межбанковские переводы и множество вариантов для пополнения карты без комиссии). При регистрации с нашего сайта 3 месяца бесплатного обслуживания.

- Сделать перевод с банковского счёта на брокерский (деньги придут моментально).

- Выставить ордер на биржу (лимитный или купить по рынку). Как только он исполнится, Вы станете акционером.

Вы уже знаете, что акции торгуются только на бирже ММВБ и что для их покупки нужен брокер. Соберём все знания вместе и напишем пошаговую инструкцию со скриншотами.

Шаг 1. Регистрация на сайте брокера

Проходим простую процедуры регистрации у брокеров, чтобы открыть брокерский счёт:

Форма регистрация выглядит так:

После регистрации может понадобиться скан паспорта, ИНН и СНИЛС.

Шаг 2. Открытие брокерского счёта

Для открытия брокерского счёта в личном кабинете нажмите на ссылку «Открыть новый договор»:

Выбираете тип счёта:

Рекомендую открыть либо ЕДП (единая денежная позиция) или ИИС (индивидуальный инвестиционный счёт). Большинство открывают ИИС, поскольку он даёт возможность получать налоговые льготы. Есть два варианта вычета: либо от суммы пополнения (не более 52 тыс. рублей за 1 год), либо освободить от подоходного налога всю прибыль на этом счёте. Это может сэкономить приличные суммы.

Более подробно про ИИС читайте:

Шаг 3. Пополнение счёта

Открыв брокерский счёт, его можно будет пополнить. Не обязательно это делать сразу, можно ничего не делать хоть несколько лет.

Как пополнить брокерский счёт? Например, можно сначала перевести средства на банковский счёт банка брокера, а далее уже на брокерский или же напрямую на него.

Перевести деньги можно безналичным переводом, что удобно, поскольку не потребуется ехать специально в банк брокера. Мне кажется, что такой способ удобнее, тем более что безналичный перевод возможно провести без комиссии у Тинькофф.

Шаг 4. Покупка акций

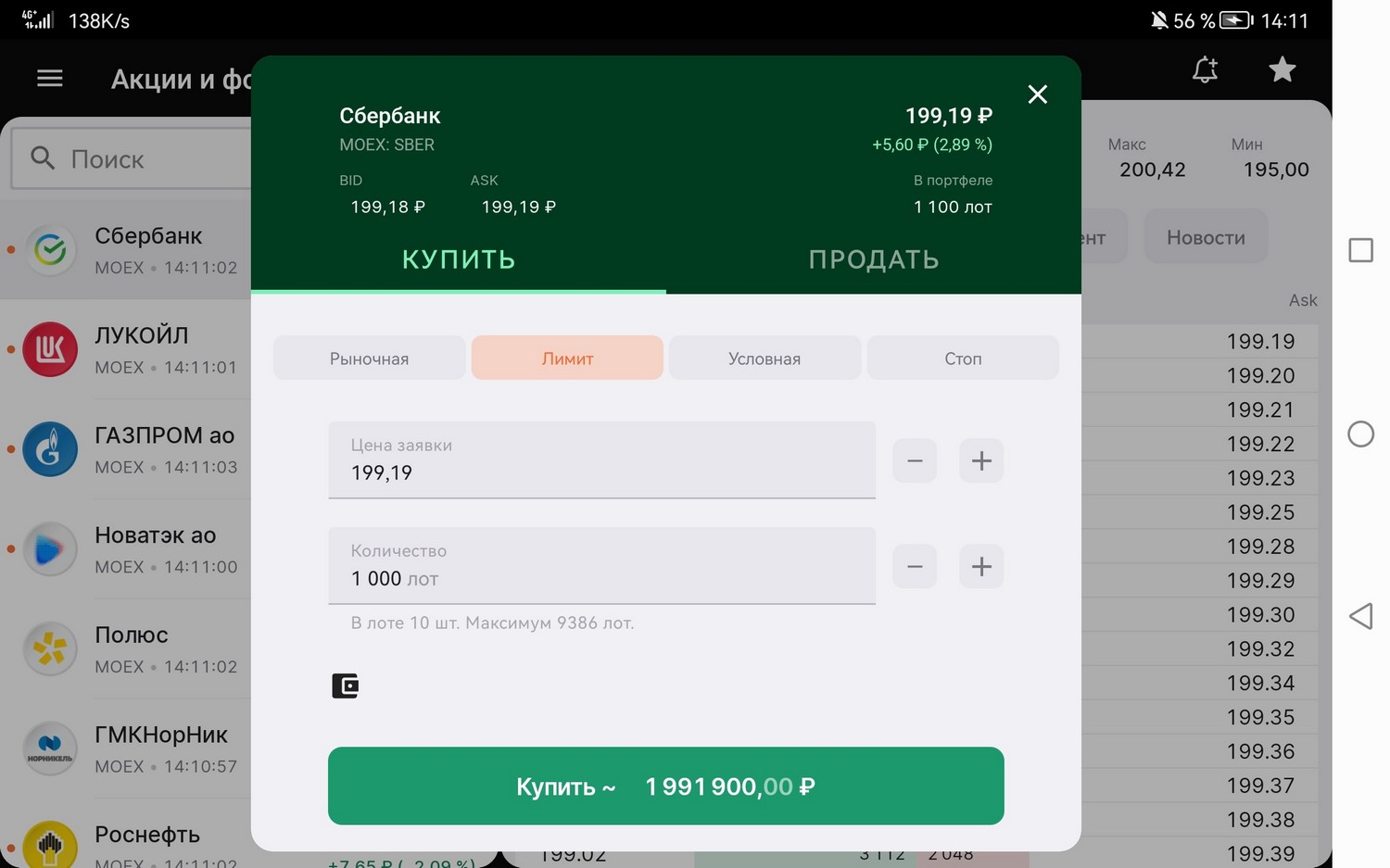

Как только на брокерском счёту появились средства, можно выставлять заявки на покупку акций. Брокер предоставит доступ к терминалам для торгов. Например, так выглядит интерфейс при покупке акций Сбербанка (тикер SBER) через мобильное приложение «Финам Трейд» (брокер Finam):

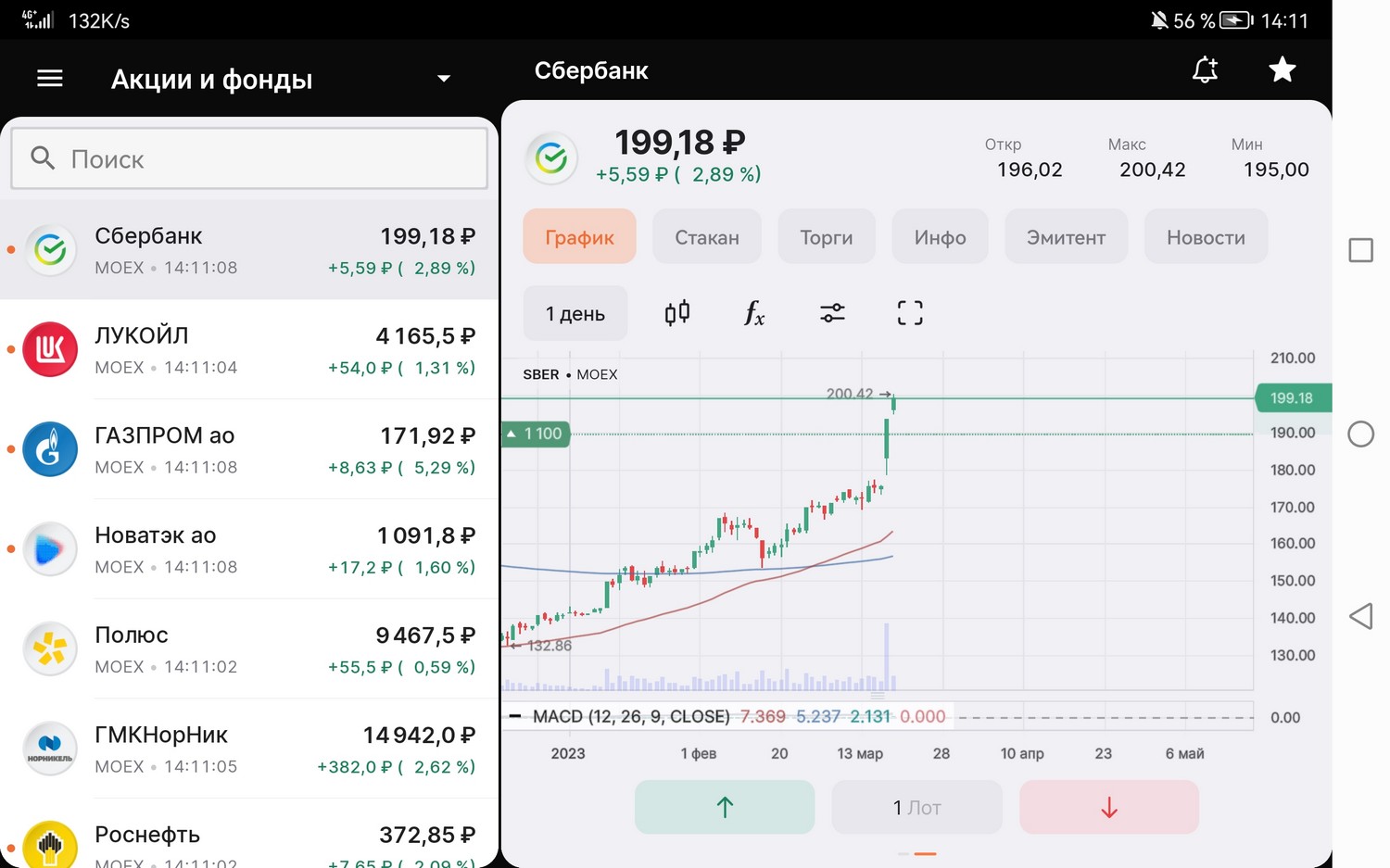

Также в приложении есть удобная возможность просмотреть текущий график торгов:

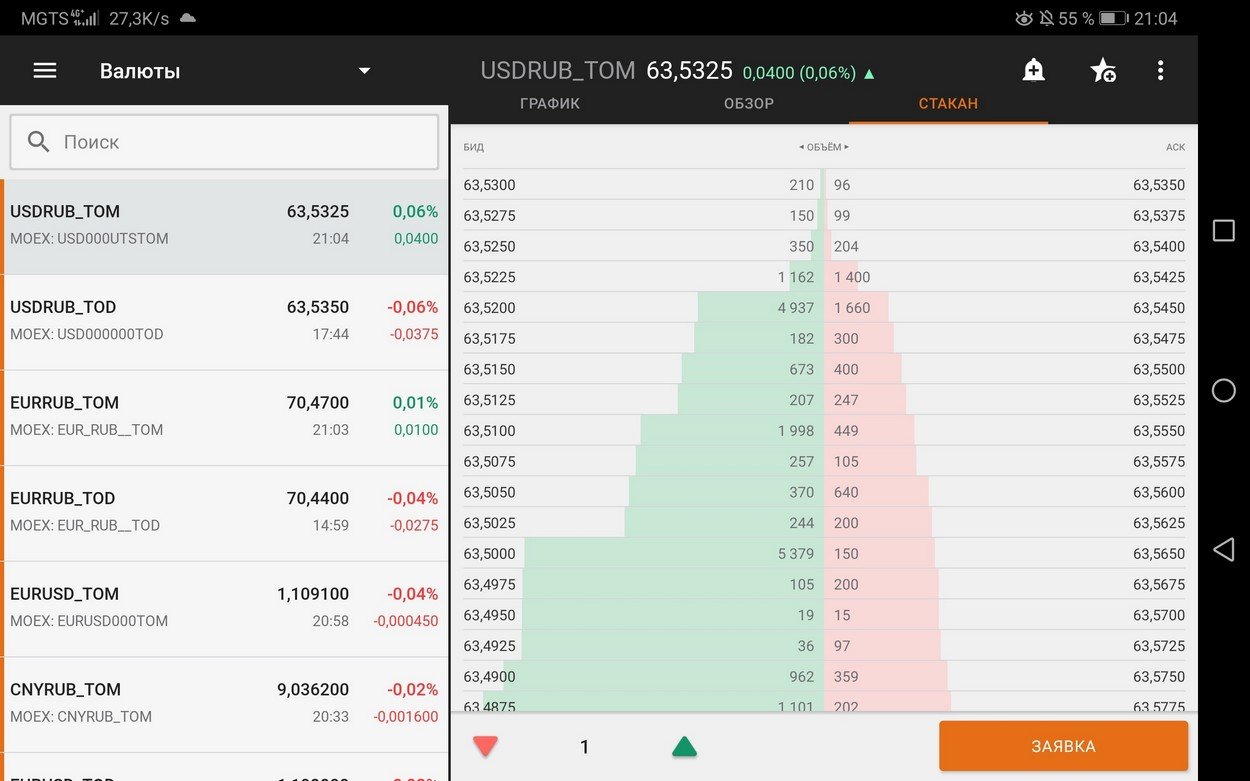

Удобно представлен биржевой стакан со всеми активными лимитными заявками:

Если нет возможности купить акции через торговый терминал, то можно отправить заявку по телефону. Брокеры позволяют это сделать.

На бирже представлено множество акций из разных секторов экономики. Для начала рекомендую попробовать торговать голубыми фишками. Например, многие начинают со следующих компаний:

- Сбербанк;

- Газпром;

- Лукойл;

- ГМК Норникель;

- Северсталь;

- Роснефть;

- Татнефть;

- Магнит;

- Яндекс;

Чуть ниже в статье мы рассмотрим важный раздел: что следует знать при покупке акций, в котором по пунктам расписаны все нюансы торговли ценными бумагами.

6. Как получать дивиденды по акциям физическому лицу

У каждой компании есть дни закрытия реестра для получения дивидендов, о них известно заранее. Все у кого будут в наличии акции на день закрытия реестра, попадают в список акционеров, а значит получают дивиденды за предыдущий год. После закрытия реестра, купленные акции можно продать хоть на следующий день. Как правило, эти дни закрытия реестров приходятся на май, июнь, июль.

Например, реестр компании закрывается 20 мая. Вспоминаем, что ММВБ торгуется по принципу «Т+2». В этом случае акции должны быть на закрытие биржи 18 мая. На следующий день 19 мая их можно уже продавать, поскольку данные важны только на момент закрытия реестра акционеров.

Учитывайте тот факт, что как только закрывается реестр, следующая торговая сессия этой акцией происходит с резким гэпом вниз на размер предполагаемых дивидендов с учётом налогов 13%.

Например, если стоимость Газпрома при закрытии реестра были 200 р. Предполагается выплата дивидендов по 20 р. на одну акцию, то следующая торговая сессия, скорее всего, откроется в районе 184,6 р. Для тех, кто торгует на понижение заработать на этом не получится, поскольку брокер будет взимать комиссия на размер дивидендов. Многие брокеры вообще не разрешают шортить в такие дни.

Дивиденды начисляются автоматически по умолчанию на брокерский счёт в течение 10-30 дней с момента закрытия реестра. При желании можно дать указание брокеру выплачивать на внешний банковский счёт. Некоторые за такую операцию взимают дополнительную комиссию.

7. Какие акции стоит купить, чтобы заработать

«Как выбрать акции, чтобы заработать побольше денег?» — этот вопрос очень сложный. На эту тему можно писать целые книги. Перечислю советы, которые я получил из личного опыта торговли за 10 лет:

- Всегда торгуйте ликвидными акциями (голубые фишки). Их можно всегда легко продать без потерь на спред. Если купить неликвид, то будьте готовы к тому, что их будет сложно продать даже по рыночной цене. Значит, возможно, придётся держать их весь цикл падения рынка или же продавать значительно дешевле.

- Если рынок находится в долгосрочном падение (тенденция длится уже месяц), то не покупайте. Лучше воздержаться и подождать роста. Финансовые рынки цикличны. Покупая акции против тренда, можно потом долго сидеть в минусе.

- Ограничивайте убытки. Если убыток растёт, то, возможно, стоит избавиться от этих акций (хотя бы частично). Лучше всего заранее ставить стоп-лоссы. Большинство новичков теряют деньги только из-за того, что никогда не ограничивают свои убытки.

- Не слушайте аналитиков — это пустая трата времени. Плюс они сбивают с верных мыслей. Никто точно не знает куда пойдет курс акций. В большинстве случаев у аналитиков даже нету биржевого счёта. Поэтому слушать их бесполезно. Как показывает практика, самый лучший трейдер — это тот, кто принимает решения самостоятельно и не боится разумных рисков.

- Старайтесь покупать только акции крупных компаний. Фактически это 100% надёжность, что средства не обесценятся.

- Лучше покупать недооценённые компании. Так можно спокойно держать их в портфеле в случае падения. Инвестируя в акции, помните, что вы покупаете кусочек «бизнеса». Не стоит делать из биржи лотерею.

- Если есть депозит хотя бы 500 тыс. рублей, то распределите свои деньги на несколько акций (диверсифицируйте риски). Но при этом не рекомендуется перестараться и покупать множество разных компаний. Лучше купить по одному эмитенту в каждой отрасли (банки, нефтянка, телекоммуникации, энергетика).

- В периоды падения покупайте облигации с коротким сроком погашения. Лучше всего краткосрочные ОФЗ. На них будет начислять купонный доход. Это напоминает банковский вклад, но только с возможностью моментально закрыть его в любой момент без потери накопленных процентов. Так, деньги будут всегда работать на инвестора.

- Больше всех зарабатывает тот, кто умеет просто ждать. Настоящим инвестициям нужно время, чтобы вырасти в цене. Впрочем, и для покупки нужно тоже немало времени подождать. Есть такая поговорка: «заработок не высчитывают, а высиживают».

- Не покупайте на открытии рынка. В это время действия участников рынка чрезмерно эмоциональны. Из-за желания новичков скорее купить большинство ценных бумаг стоят дорого «в моменте». Лучше остаться в стороне или немного «шортить», если вы готовы рискнуть.

- Покупая самые крупные компании по справедливой цене, не стоит ждать от них «иксов». Они вряд ли будут стремительно расти. Это скорее более спокойная гавань, которая будет стабильно расти и не так сильно падать в кризис. Если хотите зарабатывать очень много и быстро, то надо рисковать и покупать акции развивающихся небольших компаний или же искать сильно недооценённые активы.

Рынок акций крайне волатилен. Поэтому если сегодня в плюсе на 5%, то завтра эта прибыль может быть уже всего 1%. Чтобы делать большие деньги надо действовать решительно (фиксировать прибыль). Или же действовать как долгосрочный инвестор: пересматривать свои позиции после каждого квартала. Психология трейдинга и в целом подход у каждого свой. В руках профессионала оба подхода будут работать эффективно.

Котировки депозитарных расписок Сбербанка приведённых в рубли:

Советую ознакомиться со следующим материалом:

8. Что следует знать при покупке акций

1 Акции на бирже покупаются лотами. В 1 лоте у разных компаний может быть разное число ценных бумаг. Это число кратко 1, 10, 100 и 1000.

Например, в 1 лоте Сбербанка, Газпрома, Мосбиржи и МТС = 10 акций. В 1 лоте Сургнфгз — 100. В 1 лоте Лукойла, Магнита, Яндекса — 1. Ознакомиться с количеством акций в одном лоте для каждого эмитента можно в спецификации на торги или просто спросить у своего брокера.

В зависимости от цены акции, компания сама выбирает число в лоте так, чтобы поддерживать ликвидность. Например, если лот стоит 2 тыс. рублей и 25 тыс. рублей, то, вероятнее всего, вторая компания своей из-за дороговизны отсеит много мелких инвесторов. Поэтому иногда прибегают к сплиту (дроблению). Например, 1 акция превращается в 10, но и цена её также уменьшается в 10 раз. В итоге у всех инвесторов остаются те же доли.

2 Не имеет смысла сравнивать стоимости акций между собой. Например, ВТБ стоит 0.036 рубля, а ТрансНфт пр. 170 тыс. рублей, но это не значит, что одна компания лучше или крупнее другой в тысячи раз. Просто в период IPO один эмитент решил разделить компанию на большее число акций.

3 В торговом терминале будут разные сегменты акций. Есть ликвидные (первый эшелон) и менее ликвидные (второй и третий эшелон). Вырасти или упасть в цене могут и те, и те. Вопрос лишь в том, что у неликвидных акций слишком маленький оборот и их будет сложно купить и продать. Поэтому любителям лучше воздержаться от спекуляций на этом рынке.

4 Покупая акции, вы автоматически заноситесь в электронный реестр держателей. В физическом виде ценные бумаги не выдаются. Да и зачем они в форме бумаги? Главное, что есть запись в реестре акционеров на вашу фамилию.

5 Вы можете купить и продавать акции сколько угодно раз в течение дня. Никто не запрещает купить сегодня, продать завтра или же купить и через минуту продать.

6 Каждый может видеть стакан лимитных заявок. В нём можно посмотреть количество заявок на покупку и продажу и их объём в реальном времени. Используйте эти данные для поиска лучшего входа и выхода.

7 На зарубежных рынках принято сокращать названия компаний до коротких. Такие сокращения называются «тикером». Например, «Facebook» — FB, «Bank of America» — BofA, «Apple» — APPL, «Visa» — V. На нашем рынке также есть сокращения: «Сбербанк» — SBER, «Газпром» — GAZP и т.д.

8 Комиссия за торговый оборот списываются не моментально, а на следующий день (ночью). Поэтому не удивляйтесь, если после активного торгового дня на следующий день баланс будет меньше, чем на закрытии.

9 Можно торговать акциями на понижение (шортить). Для этого надо просто их продать. Например, продав 100 лотов компании, которой у вас нет, на счёту будет написано «-100 лотов» и на балансе будет числиться деньги от этой продажи. Если удастся купить ниже цены продажи, то вы заработаете на разнице: продали дороже, купили дешевле. Такие спекуляции внутри дня осуществляются без каких-либо дополнительных комиссий брокеру.

10 Брокеры могут давать деньги в течение дня без каких-либо процентов. Максимальный лимит определяется кредитным плечом. Если доступно плечо 10, то это означает, что на каждый рубль брокер даст ещё 10 рублей взаймы.

Например, вы уверены, что какая-то компания будет сегодня расти, а на счёте 100 тыс. рублей, то можно купить её на 500 тыс. рублей (взять плечо 5), а вечером продать всё. Если котировки действительно выросли, то можно заработать в 5 раз больше. Но если прогноз был ошибочным, то и убытки будут соответственно в 5 раз больше. За операции с заёмными деньгами в течение одного дня брокер не возьмёт никаких дополнительных комиссий.

Кредитные плечи используются опытными инвесторами и трейдерами для увеличения прибыли. Как правило, даже они берут небольшие суммы в размере 1-2 плеч в периоды каких-то трендовых движений.

9. Стратегия торговли на акциях

Нету гарантированной стратегии, при которой покупка акций принесёт прибыль со 100% уверенностью. Всегда есть риски уйти в минус или же остаться «при своих». Даже в периоды больших сложностей, рынок может расти, а когда всё хорошо — падать.

Если вы планируете торговать ежедневно или хотя бы раз в неделю, стоит придерживаться некоторых правил и установок. Это создаст системность в действиях.

Что следует знать ещё:

- В цене уже заложено всё. На это есть целая теория эффективного рынка. Это значит, что не стоит пытаться быть умнее рынка и думать, что вы сможете существенно переиграть рынок, только используя фундаментальный анализ. Как показывает практика, наиболее успешные трейдеры пользуются техническим анализом при вопросе, что купить и по какой цене.

- Лучше всего работают простые стратегии на долгосрок. Например, торговые сигналы при пересечение скользящих средних дают в среднем по 10-20% годовых. Но многим трейдерам этого мало, поэтому они всегда ищут более прибыльные варианты стратегий.

- При торговле забудьте о таких понятиях «дорого», «дешёво». То, что вчера акция стоила 100 рублей, а сегодня 200 — ещё не значит, что она дорогая. Потому что завтра она может стоить уже 300 рублей и вы будете говорить, что теперь 200 — это дешёво. Поэтому понятие дороговизны очень относительно и часто не показывает реальной картины. В этом плане фундаментальный анализ скажет гораздо больше о справедливой цене.

- Как показывает практика, покупка акций, которая начинает пробивать свои исторические максимумы приносит большую прибыль. А это ещё раз подчёркивает, что для ценных бумаг не существует понятия «дорого» или «перекуплена».

- В дни активного роста сложно купить акции даже на 0,3% дешевле, завтра вполне вероятно, что цена будет в минусе на 2% и желающих купить не будет. Рынок очень эмоционален. Поэтому не поддавайтесь на эмоциональные ловушки.

10. Ответы на часто задаваемые вопросы

10.1. Есть ли налог на доход от акций

С дохода на акции и дивидендов платится налог на прибыль. Для физических лиц в РФ он составляет 13%. Например, если инвестор заработал 30 тысяч рублей на росте цены и при этом зафиксировали прибыль (продали их), то с этой суммы будет взят налог 13% (3900 руб) в конце календарного года. С дивидендами такая же ситуация. Например, суммарно выплачено 3500 рублей дохода. С этой суммы также будет удержан налог (455 р).

Прибыль и убытки по всем сделкам суммируется за вычетом комиссии на торговый оборот. В результате получается итоговая сумма, с которой будет взимается налог. Например, за год было две сделки одна в плюс 50 тысяч рублей, а другая минус 30 тысяч рублей, то по итогам года заплатите налог лишь с чистой прибыли 50 — 30 = 20 тысяч рублей.

Если вы купили ценные бумаги и находитесь по ним в плюсе, но не фиксируете прибыль, то налог платить не надо. В расчёт идут только закрытые сделки.

Брокеров, которые мы рассмотрели выше, являются налоговыми агентами. Они автоматически отчитываются за доходы своих клиентов в налоговой. Это освобождает от хождения в налоговую и составления отчётов.

Налоги уплачиваются по итогам года или в момент вывода средств с биржи.

10.2. Какой минимальный депозит нужен для торговли акциями

Минимального депозита у рассмотренных выше брокеров нет (Finam, BCS). Но лично я рекомендую совершать операции минимум на 100 тыс. руб, иначе прибыль будет слишком маленькая.

1% со 100 000 р. — это всего лишь 1000 р. Представьте, если депозит будет ещё меньше, то о какой абсолютной прибыли можно говорить? Вы же сюда пришли не ради ста рублей прибыли?

10.3. Можно ли просто купить акции и не торговать ими

Вы можете просто купить акции и больше ничего не делать. Когда понадобятся деньги, просто продать их. Это долгосрочный инвестиционный подход приносит в среднем по 15-20% в год (если мы рассматриваем периоды по 5-20 лет) с учётом реинвестирования выплаченных дивидендов. Такую стратегию ещё называют купи и держи.

Когда и по какой цене покупать решаете только вы. Поэтому весь успех торговли и инвестиции лежит исключительно на вас.

10.4. Можно ли покупать американские акции и облигации

У крупных брокеров будет доступ на американские рынки. Вы сможете покупать и продавать акции, также как и российские компании. Дивиденды также будут начисляться.

С облигациями несколько сложнее. Чтобы их купить необходимо быть квалифицированным инвестором. Для этого надо иметь на счёту более 6 млн рублей или совершать каждый месяц торговые операции в течение 12 месяцев.

10.5. Как купить акции Сбербанка или Газпрома физическому лицу

В листинге ММВБ есть акции Сбербанка обычные и префы, и Газпрома. Для покупки достаточно открыть торговый счёт у брокера, пополнить его и выставить заявку. Причём минимальная сумма составляет всего 2500 рублей (сейчас эта сумма может быть больше).

Как только заявка на покупку исполнится, то вы приобретаете акции. Это самый простой и дешёвый способ.

10.6. Стоит ли инвестировать в ПИФы

Есть множество ПИФов, которые состоят только из набора акций. Это является альтернативным вариантом вложений в акции, но я бы не рекомендовал связываться с ПИФами.

Зачем вам давать кому-то деньги в управление? Они не гарантируют никакой прибыли. Плюс к тому же, они полностью принимают решения за вас, что и когда покупать. Вы лишь видите результат их деятельности. Фонд берёт ежегодную комиссию не зависимо от результата. Часто есть требования к минимальному сроку инвестирования. Если снять деньги раньше, то возможны дополнительные комиссии.

На мой взгляд, стоит действовать самостоятельно и не доверять деньги фондам. Так вы сможете выйти с биржи в любой день без каких-либо комиссий.

10.7. Как купить индекс акций, облигаций физлицу

На ММВБ представлены более 50 различных ETF фондов. Они представляют собой большие группы компаний. Например, есть ETF, который копируют фондовые индексы ММВБ (SMBX, TMOS, VTBX, FXRL в рублях) и SP500 (SBSP, FXUS). Есть более экзотические варианты FXWO (инвестируют в глобальный мировой рынок).

Такие же варианты есть и для покупки сразу группы облигаций. Торгуются эти ETF также как и акции. Можно покупать частями. Средняя стоимость составляет от 500 до 9000 рублей.

Брокер Тинькофф предлагает купить вечный портфель в виде ETF. Туда входят сразу 25% краткосрочных и 25% долгосрочных облигаций, 25% акций и 25% золота. Есть три вида фонда: TRUR (рублёвый), TUSD (в долларах, американский рынок), TEUR (в евро, европейский).

Смотрите также видео на тему «как купить акции частному лицу»

Как купить акции и продать их выгодно — инструкция покупки и продажи акций + ТОП-10 советов частному инвестору

Приветствуем читателей Biznesmenam.com! В этой статье я расскажу, как покупать и продавать акции компаний, где можно купить акции физическому лицу для получения дивидендов, как частному инвестору покупать акции на бирже и зарабатывать.

Кстати, пока ты сидишь и читаешь это, я торгую на бирже и зарабатываю на разнице курсов валют. Подробнее смотри здесь!

Прочитав публикацию от начала и до конца, вы также узнаете:

- как происходит покупка и продажа акций онлайн;

- сколько нужно денег, чтобы приобрести акции;

- как выгодно продать или купить акции.

Кроме того, в статье вы найдете советы и рекомендации по сделкам с акциями для начинающих инвесторов, а также ответы на самые популярные вопросы.

О том, как и где купить или продать акции, читайте в нашем выпуске!

О том, как и где купить или продать акции, читайте в нашем выпуске!

1. Зачем покупать акции компаний 🤷♂️

Вложения в акции выступают доступным каждому вариантом, который позволяет получать пассивный доход в виде дивидендов и/или прибыль за счёт роста цены акций и, в конечном итоге, обрести финансовую независимость .

Для получения доходов от акций вовсе не обязательно быть профессионалом в сфере трейдинга, достаточно иметь трезвый взгляд на рыночную ситуацию и небольшую сумму денежных средств для первоначальных вложений.

Акции могут выступать в качестве финансовой подушки безопасности, а также варианта, помогающего сохранять и приумножать↑ капитал. Если понять принципы работы рассматриваемого инструмента, можно обрести уверенность в собственном будущем и позволить себе многое из того, о чём раньше даже не мечтали.

Однако начать зарабатывать не удастся, если верить в мифы, которые гуляют в обществе относительно биржевой торговли.

Основные заблуждения , в которые верит огромное количество россиян:

- торговля на бирже представляет собой обычную лотерею, призванную обманывать честных граждан;

- брокеры являются мошенниками (о том, кто такой брокер и чем он занимается, читайте в нашей статье);

- трейдинг является очень сложным процессом и подходит далеко не всем;

- чтобы покупать акции, требуется огромный капитал;

- все ценные бумаги с высоким уровнем дохода уже давно раскуплены.

Сегодняшней публикацией мы постараемся в том числе развеять представленные выше мифы.

Прежде всего, важно избавиться от главного заблуждения , что акции представляют собой только обман и мошенничество. Конечно, недобросовестных лиц на рынке акций достаточно много. Однако их немало и в любой другой сфере, которая касается денег.

Если работать исключительно через биржи, а также брокеров, у которых есть лицензии, можно свести к минимуму↓ вероятность мошенничества. К счастью, уже прошли времена финансовых пирамид.

На самом деле большинство россиян боятся бирж из-за недопонимания. Они путают их с интернет-казино и прочими сервисами, которые предназначены для выманивания денежных средств у населения.

Более того, в сети действительно работает немалое количество так называемых брокеров, обещающих баснословную ежедневную доходность и утверждающих, что существуют безубыточные стратегии, которые можно приобрести за небольшую плату.

Однако любой финансово грамотный человек без труда распознает среди реальных компаний мошенников. Для этого достаточно знать основные признаки недобросовестных компаний : обещания огромного дохода, отсутствие реального юридического адреса, а также настоящих контактов для связи.

Также важно разобраться с непредсказуемостью изменения курса. Такое мнение ошибочно. Конечно, акции отличаются высокой↑ степенью волатильности, то есть их стоимость может изменяться достаточно резко. Но следует учитывать несколько обстоятельств :

- слишком резкое изменение стоимости акций бывает достаточно редко;

- грамотные инвесторы всегда знают, каким образом сократить↓ уровень риска.

Таким образом, называть акции игрой в рулетку как минимум некорректно. Шансы выиграть в лотерею минимальны и абсолютно не зависят от игрока. На бирже при грамотном подходе доходность вполне реально контролировать. Инвестор при этом может самостоятельно управлять соотношением прибыльности и риска.

Все инвесторы должны помнить, что вложения в акции рассчитаны исключительно на долгосрочный период. Если целью собственника капитала является быстрое увеличение суммы вложенных средств, на рынок ценных бумаг выходить не имеет никакого смысла.

Этот вариант подходит тем, кто намерен заработать в течение примерно 2—3 лет. В идеале вкладывать деньги в рынок ценных бумаг нужно не менее чем на 5 — 10 лет.

Стоимость акций отличается стойкой тенденцией к росту. Однако это можно увидеть только на долгосрочных таймфреймах. В течение года капитал может проседать, то есть сокращаться↓ достаточно существенно. Но со временем акции надёжных эмитентов в любом случае вырастут ↑ в цене.

- Средства, вложенные на банковский депозит, всегда теряют↓ в своей стоимости за счёт действия инфляции.

- В то же время инвестиции в акции практически никогда в рамках долгосрочного периода не сокращаются.

Важно также поговорить и о сложностях таких вложений. Конечно, инвестиции в ценные бумаги существенно более трудные, чем простое открытие банковского депозита. Однако совсем не обязательно иметь специализированное образование. Для заработка на акциях достаточно разбираться в действии рыночного механизма.

👉 Про депозиты в банках читайте в нашей отдельной статье.

2. Как происходит покупка и продажа акций физическими лицами 👬 📊

Важнейшими процессами, которые регулируют существование финансового рынка, являются сделки по покупке и продаже. Именно они позволяют рынку расширяться, а его участникам – получать доход.

Приобретение и реализация акций осуществляются на фондовом рынке, который представляет собой совокупность бирж – организаций, обеспечивающих возможность осуществлять сделки с ценными бумагами. Про фондовый рынок: что это такое и как происходит торговля ценными бумагами — есть отдельная статья. Советуем ее прочитать.

Сегодня в России действует 10 фондовых бирж, основной среди которых выступает Московская биржа . Она была образована в результате слияния ММВБ (Московской межбанковской валютной биржи) и РТС (Российской Торговой Системы).

Любое частное (физическое) лицо может приобретать и продавать акции. Однако напрямую на бирже им это делать запрещено . Поэтому придётся сотрудничать с посредником – брокерской компанией. Такая организация должна иметь необходимое оборудование, а также лицензию профессионального участника финансового рынка.

Для начала сотрудничества придётся заключить специальный договор, после его подписания клиенту открывается 2 счёта :

- Счёт депо в депозитарии. Эта организация занимается хранением и учётом купленных акций. Именно здесь находятся сведения о принадлежащих клиенту ценных бумагах.

- Денежный счёт у брокера используется для проведения расчётов по операциям на бирже. Пополнение такого счёта осуществляется банковским переводом, в том числе с карты, либо оплатой через электронные платёжные системы. Читаем отдельную статью по этой теме – «Брокерский счет: что это такое и как работает».

Когда средства внесены на счёт, открытый у брокера, необходимо загрузить на компьютере специальную торговую программу, которая называется терминал. Этих действий уже достаточно, чтобы начать торговать акциями в режиме онлайн .

Подача заявку на покупку/продажу акций ГАЗПРОМ (ао) в торговом терминале Transaq

Подача заявку на покупку/продажу акций ГАЗПРОМ (ао) в торговом терминале Transaq

- Для приобретения ценных бумаг необходимо отдать в торговом терминале приказ на покупку по заданному курсу. Когда на бирже сложится ситуация, которая удовлетворяет необходимым инвестору условиям, сделка заключается. В этот момент со счёта клиента у брокера списываются денежные средства в пользу продавца акций. При этом в депозитарии перерегистрируются права собственности на приобретённые ценные бумаги.

- Для продажи акций в терминале необходимо отдать соответствующий приказ. Сделка будет совершена, когда на рынке сложится удовлетворяющая условиям приказа ситуация. При этом денежные средства будут списаны со счёта покупателя и переведены на ваш брокерский счёт. В депозитарии же также произойдёт перерегистрация прав собственности в пользу нового владельца акций.

3. Сколько потребуется денег, чтобы купить акции 💵

Бытует мнение, что для получения стабильного дохода от акций необходимо вложить несколько миллионов рублей. Однако такое суждение ошибочно.

Можно начать с суммы примерно 50 — 100 тысяч рублей. Таких вложений вполне достаточно, чтобы приступить к торговле акциями.

Кстати, некоторые брокеры предоставляют доступ на биржу уже при условии внесения 5—10 тысяч рублей. Такой суммы достаточно, чтобы купить несколько сотен акций, в том числе достаточно крупных эмитентов.

Обзор вариантов, где можно купить акции компаний

Обзор вариантов, где можно купить акции компаний

4. Где купить акции — ТОП-4 популярных способа

Большинство инвесторов не задаются вопросом, где можно купить акции. Они действуют исключительно через биржу, не задумываясь о других вариантах. Тем не менее, существует несколько способов купить акции. Любому, кто хочет зарабатывать таким способом, будет нелишним знать их.

Способ №1. На бирже

По своей сути биржа очень похожа на любой товарный рынок. Основное отличие современных бирж заключается в том, что торговля в большинстве случаев ведётся через интернет. В остальном имеется немало сходств: большой↑ выбор инструментов для покупки, разнообразие участников рынка, представители большого количества стран.

Покупая акции на бирже, инвестор рассчитывает исключительно на свои опыт и знания . Существует возможность купить здесь как акции перспективных компаний, так и финансовые инструменты, которые не имеют никакого потенциала и ценности.

Способ №2. Непосредственно у эмитента

Обратите внимание, торговать напрямую валютой, акциями и криптовалютой можно на бирже. Главное — выбрать надежного брокера. Одной из лучших является эта брокерская компания .

Эмитентом называют организацию, которая осуществила выпуск акций. Производственные компании, инвестиционные фонды, а также государственные структуры вправе заниматься реализацией своих ценных бумаг напрямую, не прибегая к помощи брокера .

Важно понимать, что при такой продаже акций их стоимость является фиксированной. Поэтому ждать или просить снижения стоимости не имеет смысла.

Способ №3. В банковской организации

Многие банки занимаются продажей акций, несмотря на то, что это не является основным видом их деятельности. Чаще всего такие организации занимаются реализацией собственных активов. Но иногда они предоставляют услуги по продаже и сторонним компаниям.

Способ №4. У частных инвесторов и компаний

Начинающим инвесторам профессионалы не рекомендуют покупать акции на внебиржевом рынке. Без наличия определённого опыта это может оказаться слишком рискованно.

Нередко попытки сэкономить на услугах брокерских компаний могут закончиться печально. Особенно высок↑ уровень риска при попытке совершить покупку у частного лица.

- Во-первых, такие сделки противоречат действующему законодательству.

- Во-вторых, можно купить поддельные акции или и вовсе ценные бумаги несуществующих в реальности компаний.

Чтобы было легче сравнить представленные выше способы покупки акций, основные их особенности мы приводим в таблице ниже.

Таблица: «Основные особенности различных вариантов приобретения акций»

| Способ покупки | Уровень риска мошенничества | Особенности |

| 1) На бирже | Минимален, так как здесь торгуются акции только проверенных эмитентов | Потребуются определённые знания либо помощь профессионалов |

| 2) Непосредственно у эмитента | Если тщательно проверить эмитента, риски отсутствуют | Стоимость акций фиксирована |

| 3) В банке | Рисков практически нет | Выбор ценных бумаг для покупки ограничен |

| 4) У частных инвесторов и компаний | Максимален | Зачастую сделки идут в разрез с законодательством |

Основные этапы покупки акций физическими лицами (частными инвесторами)

Основные этапы покупки акций физическими лицами (частными инвесторами)

5. Как купить акции частному (физическому) лицу — 7 основных этапов

Покупая акции, инвесторы становятся совладельцами выпустившей их компании и получают права на часть её дохода и имущества. Но не стоит думать, что одной только сделки на покупку достаточно, чтобы начать получать прибыль или доход от дивидендов.

Никто не может дать гарантии , что приобретение акций окажется выгодным. Существует вероятность, что эмитент обанкротится либо начнёт продавать своё имущество, чтобы рассчитаться по долгам.

Чтобы минимизировать↓ риски, придётся проводить тщательный анализ рыночной ситуации. Также сократить риск потери вложенных средств позволяет приобретение исключительно акций стабильных крупных мировых и российских организаций, которые действуют на рынке большое количество времени.

Идеальным вариантом для инвестиций являются ценные бумаги так называемых голубых фишек , для которых характерно следующее :

- не всегда высокая, но стабильная прибыль;

- волатильность на достаточно низком↓ уровне;

- высокая↑ ликвидность – в любое время такие акции могут быть с лёгкостью проданы.

Чтобы свести риски от покупки акций к минимуму, мы рекомендуем использовать представленную ниже инструкцию. Она также поможет избежать ошибок, которые совершают большинство новичков.

Этап 1. Оценка имеющихся финансовых ресурсов

Чтобы приступить к торговле акциями, в первую очередь потребуется открыть брокерский счёт. Сделать это невозможно без внесения первоначального капитала.

Каждый брокер самостоятельно разрабатывает условия открытия счетов. Одни требуют внесения суммы не менее 10 тысяч рублей, у других для начала работы потребуется не менее 100 тысяч рублей. Вне зависимости от того, какая сумма будет вложена, все эти средства можно будет использовать для приобретения акций.

Инвестор должен понимать, что для получения ощутимой прибыли понадобится крупная сумма вложений. Доходность всегда измеряется в процентах от инвестированной суммы. Соответственно, чем больший↑ капитал вложить, тем больше↑ удастся заработать. Однако и риск увеличивается ↑ пропорционально величине прибыли.

⚠ Специалисты предупреждают: нельзя вкладывать в акции последние средства, то есть деньги, которые необходимы для оплаты обязательных расходов. Если нарушить это правило, возможно существенное снижение уровня жизни. Торговля акциями представляет собой долгосрочное инвестирование. О вложенных средствах придётся забыть на длительный срок. Соответственно они не должны понадобиться в ближайшем будущем.

Вкладывая деньги в акции, собственник капитала рассчитывает на получение 2 -х видов дохода:

- Дивиденды представляют собой часть прибыли, которую эмитент распределяет между акционерами. Не все компании производят подобные выплаты. Более того , периодичность их регулируется самой организацией. Одни компании осуществляют выплаты ежеквартально, другие ежегодно или ещё реже. Некоторые руководители компаний обещают выплату дивидендов. Но под влиянием определённых обстоятельств отказывают в ней. Это могут быть недостаточная прибыль либо другие проблемы в компании.

- Капитализация, то есть повышение ↑ курса акций. Опытные инвесторы, приобретая акции, не слишком надеются на выплату дивидендов. Они стремятся зарабатывать именно за счёт увеличения капитализации, которая происходит при росте стоимости активов компании.

Вкладывая капитал в акции, необходимо учитывать, что даже мировые лидеры далеко не всегда показывают положительную доходность. Поэтому инвесторы в обязательном порядке должны придерживаться принципов диверсификации, то есть распределять свои средства между разными ценными бумагами. Читайте отдельную статью по этой теме – «Диверсификация: что это такое простыми словами».

Этап 2. Выбор торговой стратегии

В зависимости от того, как надолго вкладываются денежные средства, выделяют несколько групп инвестиций :

- долгосрочные – осуществляются на 5—10 лет;

- среднесрочные – на 2—3 года;

- краткосрочные – на 1—2 года либо даже меньше.

Кроме того, есть инвесторы, которые умудряются зарабатывать на минутных и мгновенных колебаниях курса. Таких трейдеров обычно называют скальперами.

Однако даже в тех случаях, когда инвестор приходит на рынок исключительно ради эксперимента и собирается работать при помощи управляющих, он должен понимать основные механизмы действия рынка, изучить базовую терминологию.

Существует огромное количество книг, а также информационных материалов в интернете, которые посвящены торговле акциями. Они помогут разобраться в основах заработка на ценных бумагах и преуспеть в этом деле.

Огромное значение для получения дохода имеет правильный выбор стратегии. Специалисты рекомендуют новичкам крайне осторожно торговать акциями, выбирая только ценные бумаги наиболее стабильных компаний.

При этом самым разумным решением является работа с опытным посредником . Профессионалы лучше разбираются в том, как грамотно диверсифицировать риски и на сколько частей разделить капитал, чтобы инвестиции были максимально эффективными.

Этап 3. Выбор брокера

Брокером называют финансовую организацию, которая действует на рынке от имени клиента. В некоторых случаях такие функции могут выполнять банки, но зачастую посреднические услуги предоставляют отдельные организации, имеющие узкую специализацию.

Частным инвесторам запрещено напрямую совершать сделки на бирже. Поэтому им не обойтись без брокера. Профессионалы зарабатывают на инвестициях в акции через этого брокера .

Брокерская компания выполняет целый ряд важных функций:

- покупка-продажа ценных бумаг, заключение контрактов;

- регистрация клиента на бирже;

- учёт активов инвесторов;

- ведение сделок, передача сведений о ситуации на рынке;

- формирование отчётов о сделках, а также движениях акций;

- брокер выступает в качестве налогового агента своих клиентов.

Именно от правильного выбора брокерской компании во многом зависит доходность, а также спокойствие инвестора. При сотрудничестве с надёжными посредниками существенно сокращается ↓ уровень риска.

Некоторые компании на выбор клиенту предлагают несколько тарифов, например:

- самостоятельная торговля;

- трейдинг с подсказками;

- торговля с помощью финансовых аналитиков;

- фиксированная комиссия за каждую сделку.

👆 Важно учитывать тот факт, что надёжные брокеры никогда не привлекают клиентов, указывая конкретный размер прибыли. Поэтому, если инвестор видит рекламу с обещаниями до 100% доходности в неделю, скорее всего, он столкнулся с мошенниками.

Также следует помнить, что на сайте Центрального банка России можно найти перечень брокеров, у которых есть лицензия на осуществление деятельности.

Этап 4. Заключение договора

Если инвестор желает защитить собственный капитал, ему обязательно следует заключить договор в письменной форме . В идеале соглашение подписывается в офисе брокерской компании.

Хотя на сегодняшний день большая часть договоров заключается через интернет, собственники крупных капиталов предпочитают с этой целью посещать отделения организации.

Когда договор будет подписан, а счёт у брокера открыт, останется зачислить на него средства и приступить к торговле акциями. Все дальнейшие действия инвестора определяются исключительно выбранными им тарифом и стратегией.

Этап 5. Установка и настройка торгового терминала

Чтобы продать или купить акции онлайн , необходимо установить на компьютер или мобильное устройство специализированное программное обеспечение, называемое торговым терминалом.

Обзор торгового терминала QUIK

Обзор торгового терминала QUIK

Большинству новичков удаётся без труда разобраться в доступном интерфейсе. Однако прежде чем приступить к торговле реальными деньгами, стоит потренироваться на демо-счетах.

Этап 6. Анализ и прогнозирование стоимости акций

Когда предыдущие шаги пройдены, остаётся полагаться на собственные знания и навыки. Если их недостаточно, есть смысл использовать подсказки опытных трейдеров.

Описание технического и фундаментального анализа рынка акции

Описание технического и фундаментального анализа рынка акции

Важно понимать: в процессе торговли акциями не стоит полагаться исключительно на интуицию. Начинающим инвесторам могут также помешать излишняя уверенность, а также эзотерика.

Даже профессионалы при торговле акциями практически никогда не полагаются на чутьё. Они совершают сделки исключительно в соответствии с проводимым ими анализом и математическими прогнозами.

Этап 7. Покупка акций

Специалисты дают универсальный совет , который подходит всем начинающим инвесторам: вкладывать средства следует только в акции надёжных эмитентов . Достаточно выбрать примерно 5—7 компаний и распределить капитал между их ценными бумагами.

Если точно придерживаться представленной выше поэтапной инструкции, можно достаточно просто освоить торговлю акциями и избежать целого ряда ошибок. Также эксперты рекомендуют придерживаться правила, которое помогло заработать огромному количеству инвесторов: чем проще используемая стратегия, тем выше ↑ уровень её надёжности.

🔔 Советуем вам прочитать нашу статью о том, как зарабатывать на бирже деньги новичку.

Главные особенности и порядок продажи акций

Главные особенности и порядок продажи акций

6. Как и где продать акции — особенности продажи + порядок сделки 💰

Чтобы получать доход от акций, недостаточно просто купить их. Огромное значение имеет грамотная их продажа. Чтобы совершить сделку с максимальной выгодой, потребуются определённые знания.

6.1. Особенности проведения сделки

Одним из важнейших параметров, влияющих на сделку по продаже акций, является способ их покупки. Он определяет, каким образом будет производиться операция по продаже.

1) Реализация акций, которые были получены в ходе приватизации

Такие акции приобретались в 90-ые годы. Продать их можно, воспользовавшись помощью посредников, в качестве которых могут выступать перекупщики и брокеры.

- Перекупщиками обычно являются частные лица, которые покупают акции с целью дальнейшей их перепродажи. Такой вариант является самым невыгодным , так как перекупщики обычно дают минимальную↓ сумму за покупаемые ценные бумаги.

- Продажа через брокеров подходит тем, у кого имеется достаточно большое количество акций, а также собственникам высоколиквидных ценных бумаг. Обращаясь к таким посредникам, можно рассчитывать на продажу по рыночной стоимости.

2) Реализация акций, приобретенных через брокера

Если акции были куплены классическим способом, то есть посредством брокера, их владелец обычно имеет общее представление о принципах работы фондового рынка, а также является собственником брокерского счёта.

В такой ситуации лучше всего дождаться роста↑ курса акций и только после этого продать их.

Собственникам акций брокерские компании предлагают различное программное обеспечение, а также приложения для мобильных устройств, которые помогают отслеживать курс и самостоятельно совершать сделки с акциями в режиме онлайн.

6.2. Где продаются акции

Самой часто используемой площадкой для продажи акций является фондовая биржа. Чтобы осуществлять операции здесь, потребуется понимание особенностей процесса торгов, начиная от факторов, оказывающих влияние на курс ценных бумаг, и, заканчивая пошаговым руководством по продаже акций. Если не изучить заранее эту информацию, получение прибыли от продажи окажется практически невозможным .

Если знаний для самостоятельного проведения сделок недостаточно, можно обратиться за помощью к инвестиционным компаниям. Но следует иметь в виду , что осуществление сделки в этом случае является многоэтапным процессом. Поэтому оно требует достаточно большого количества времени. Специалисты не рекомендуют использовать этот вариант тем, чьи акции пользуются популярностью на бирже, так как там их удастся реализовать по рыночному курсу.

6.3. Процедура продажи

Порядок совершения сделки определяется тем, какой способ будет использован для продажи акций.

1) Продажа через брокерскую компанию

Чтобы без особых проблем провести сделку по продаже акций, большинство их владельцев прибегают к помощи брокерских компаний.

В этом случае сделка включает в себя следующие этапы:

- заключение договора на оказание брокерских услуг;

- подписание соглашения с депозитарием;

- перевод акций со счёта их владельца на счёт брокера. При этом, если хранение ценных бумаг осуществляется у эмитента, необходимо составить передаточное распоряжение;

- заполнение заявки на перевод ценных бумаг в личном кабинете торгового терминала, используемого для управления активами;

- реализация ценных бумаг;

- получение денежных средств в кассе брокерской компании или переводом на банковский счёт (осуществляется чаще всего в 1-ый рабочий день, который следует за днём проведения расчётов, но не позже , чем через 4 дня).

Важно понимать, что за брокерские услуги придётся платить комиссию.

2) Продажа без использования услуг брокера

Продажа акций без брокерских услуг осуществляется в несколько этапов:

✔ На первом этапе необходимо подтвердить право собственности на ценные бумаги.

Для этого придётся сделать несколько действий:

- обратиться к держателю реестра, в качестве которого может выступать эмитент либо регистратор;

- запросить выписку по счёту акционера, которая содержит информацию о количестве акций у их владельца;

- получить затребованные документы в течение 3 рабочих дней со дня направления запроса.

Важно помнить, что выписка оформляется по состоянию на определенную дату. Поэтому такой документ имеет ограниченный срок действия.

✔ На втором этапе переоформляются права собственности. Чтобы сделать это, необходимо обратиться в 2 инстанции: к регистратору и к нотариусу. Для прохождения процедуры перерегистрации, собственник ценных бумаг в обязательном порядке должен иметь при себе документ, подтверждающий его личность.

✔ На третьем этапе происходит оформление сделки, которое включает в себя следующие шаги:

- оформление договора купли-продажи между владельцем акций и частным лицом;

- переуступка прав владения на ценные бумаги;

- выкуп акций с передачей денежных средств в сумме, указанной в договоре.

6.4. Как продать акции с максимальной выгодой — советы экспертов

Чтобы процедура продажи акций оказалась максимально выгодной, необходимо следовать ряду советов :

- Ответственно подойдите к выбору посредника. Следует не только изучить условия проведения сделки и стоимость услуг, но и проанализировать репутацию компании.

- Запросите регулярное направление отчётов обо всех совершаемых с акциями операциях, а также о состоянии счёта.

- В обязательном порядке производите уплату налога с полученного дохода. Если не делать этого, велик риск потери всей прибыли за счет штрафных санкций со стороны ИФНС.

Основной рекомендацией для новичков, которую дают мировые аналитики является ставка на долгосрочные инвестиции, а не на регулярные сделки по продаже акций.

Также огромное значение имеет самостоятельное отслеживание рыночной ситуации и анализ ликвидности имеющихся активов. Регулярные записи информации позволяют делать максимально точные прогнозы относительно роста↑ или снижения↓ курса акций.

6.5. Продажа акций накануне дивидендной отсечки

Дивидендной отсечкой называют дату, когда собрание акционеров эмитента акций принимает решение о том, кто имеет право на получение части его прибыли в форме дивидендов.

Важно запомнить, что выгода от продажи имеющихся в наличии ценных бумаг мало отличается, если делать её накануне дивидендной отсечки или после неё.

В большинстве случаев уже на следующий день после выплаты дивидендов курс акций снижается↓ именно на величину выплат за одну акцию.

- Продавая акции накануне дивидендной отсечки , инвестор получает всю их стоимость сразу.

- Если же решено совершить сделку после этой даты, часть суммы будет получена сразу от покупателя, а другая часть в виде дивидендов.

Важные рекомендации экспертов по купле-продаже акций и ценных бумаг

Важные рекомендации экспертов по купле-продаже акций и ценных бумаг

7. Советы и рекомендации по покупке и продаже акций для начинающих инвесторов 📌

Начинающие инвесторы неизбежно совершают при покупке и продаже акций ряд ошибок. Чтобы избежать их, следует прислушаться к советам и рекомендациям профессионалов. Ниже представлены самые популярные из них. Они помогут минимизировать↓ уровень риска, максимизировать↑ доходность, сохранить и приумножить вложенный капитал.

Совет 1. Помните, что акции – один из самых выгодных инструментов инвестирования

Это даже не совет, а просто констатация факта.

Джереми Сигел изучал среднегодовую доходность различных финансовых инструментов с 1802 по 2012 год. В результате он выяснил, что их средняя доходность в год составляла бы :

- по акциям – 8,1 %;

- по облигациям – 5,1%;

- по векселям – 4,2%;

- по золоту – 2,1%.

В 96% случаев доходность акций опережала облигации, выпускаемые на 20 лет, и в 99% процентах – облигации, выпускаемые на 30 лет.

Совет 2. К купле-продаже акций следует приступать только тогда, когда есть уверенность в полной готовности к этому процессу

Инвестор должен быть готов к вложениям в акции в первую очередь психологически. Кроме того, потребуется подготовить определённый капитал для вложений.

Инвестировать следует только денежные средства, которые не потребуются в течение 5 — 10 лет. Если нарушить данное правило, возникнут дополнительные причины для эмоциональной нестабильности.

Не стоит забывать, что курс акций движется циклически. Стоимость их то падает↓, то растёт↑. Падение может быть ниже уровня, на котором была произведена покупка. При этом если отсутствует срочная необходимость в денежных средствах, инвестор может спокойно перенести временное сокращение капитала.

Если же подобные условия вас не устраивают , имеется желание получить большую прибыль быстро, следует отложить вложение в акции до тех пор, пока не будет выработано правильное мышление инвестора.

Совет 3. Научитесь управлять собственными эмоциями

Для инвесторов огромное значение имеет умение управлять собственными эмоциями. В процессе вложения в акции непозволительно полагаться на эмоции и интуицию. Любые решения на рынке должны приниматься исключительно на основании холодных математических и логических расчетов.

Важно избавиться от паники и страхов. Нельзя позволять им овладевать инвестором в процессе принятия решений. Статистика подтверждает, что примерно в 90% случаев новички сливают вложенный капитал именно из-за того, что им не удаётся справиться со своими эмоциями.

Совет 4. Постоянно учитесь

Отсутствие опыта и знаний неизбежно приводит к совершению ошибок и потери части денежных средств. Однако чем больший ↑ опыт будет приобретён, тем меньше ↓ будет уровень риска.

Наращивание опыта инвестирования включает в себя 2 основных этапа:

- изучение теоретических материалов;

- применение полученных знаний на практике.

Специалисты рекомендуют новичкам постоянно читать книги, написанные успешными инвесторами, биографии опытных трейдеров, другую специализированную литературу, а также материалы о фондовом рынке, размещаемые на надёжных интернет-сайтах. Когда получены новые знания, их следует сразу опробовать на практике.

Не стоит забывать и о том, что рынок постоянно изменяется. Поэтому торговая стратегия должна корректироваться в соответствии с текущей рыночной ситуацией.

Представленные правила помогут новичкам сократить уровень риска, минимизировать убытки и нарастить капитал в более короткие сроки.

Совет 5. Чётко следуйте выбранной стратегии в процессе инвестирования капитала в акции

Следование выбранной торговой стратегии приходит на помощь, когда рынок оказывается нестабильным . Если инвестор совершает абсолютно все действия с акциями исключительно в рамках торгового плана, он почти наверняка не поддастся влиянию рынка.

В процессе инвестиций в акции рынок постоянно давит на инвесторов. Он находится в непрерывном движении, курс акций изменяется под влиянием даже таких событий, которые, казалось бы, абсолютно не связаны с эмитентом. Не погрязнуть в пучине потока новостей, раздутых фактов, а также всевозможных интриг помогает именно точное следование инвестиционной стратегии.

Также не стоит забывать, что вероятность много заработать на незнакомой стратегии также высока, как и вероятность потерять вложенный капитал. Поэтому не стоит гнаться за быстрой разовой прибылью.

Опытные инвесторы стремятся добиться стабильной, пускай и не очень высокой, прибыли . Если при этом удаётся не выводить доходы с биржи в течение длительного времени, действие капитализации ещё больше увеличивает↑ уровень дохода.

Совет 6. Смиритесь с тем, что потери неизбежны

Ни один, даже профессиональный, инвестор не застрахован от убытков. Важно принять тот факт, что в процессе вложения в ценные бумаги потери неизбежны . Если получится осознать этот факт, удастся избежать ненужных нервных срывов в случае временного проседания капитала.

Важно понимать, что собственник капитала не получил убытка до тех пор, пока он не продал ценные бумаги дешевле, чем купил их.

Таким образом, потери инвесторов в процессе торговли акциями могут быть:

- фактическими;

- капитальными.

Пока инвестор держит такие акции в портфеле, он несёт только капитальные убытки. При грамотном анализе рынка и правильном выборе момента покупки такие убытки носят временный характер.

Чтобы убытки не стали фактическими, важно:

- приобретать только акции качественных эмитентов, которые на сегодняшний день недооценены на рынке.

- грамотно применять фундаментальный и технический анализы в процессе поиска лучших ценных бумаг, а также момента входа на рынок.

Постепенно, когда инвестор накапливает определённый опыт, частота и размеры его убытков сокращаются, а прибыль, получаемая в течение года, увеличивается ↑ .

Важно не только внимательно изучить представленные выше рекомендации, но и постараться применять их на практике. Это поможет увеличить скорость выхода в стабильную прибыль.

8. FAQ — часто задаваемые вопросы 💬

Процедура покупки и продажи акций достаточно сложна для понимания. Именно поэтому у новичков в процессе изучения этой темы возникает огромное количество вопросов. Чтобы сэкономить ваше время на поисках, далее мы отвечаем на самые популярные из них.

Вопрос 1. Как купить акции частному лицу и получать дивиденды?

Чтобы приобрести акции, которые обращаются на бирже, частному инвестору необходимо заключить договор с брокерской компанией. После этого частное лицо даёт распоряжение брокеру на приобретение акций.

Кроме того, существует возможность приобрести ценные бумаги, которые торгуются вне рынка . С этой целью сначала придётся проанализировать устав эмитента на предмет процедуры приобретения его акций. После этого следует обратиться к нотариусу с целью заключения договора купли-продажи.

Дивидендные акции – это акции, предполагающие регулярную выплату дивидендов, размер которых соизмерим с доходностью банковских депозитов. Как и все акции, такие ценные бумаги являются высокорискованными↑ финансовыми инструментами.

Основные риски покупки акций физическими лицами для получения дивидендов:

- Отказ от выплаты дивидендов – на самом деле начисление дохода по акциям не является обязательным . Выплата осуществляется только в случае, если эмитент в отчётном периоде получил прибыль;

- Сокращение выплат, связанное с возможным уменьшением↓ доходности акций;

- Существует вероятность снижения↓ рыночного курса ценных бумаг;

- В случае низкого↓ уровня ликвидности акцию достаточно сложно продать, когда это необходимо.

- Эмитент может столкнуться с разного рода проблемами, в том числе обанкротиться.

Сроки выплаты дивидендов определяются решением совета директоров либо общим собранием акционеров. Большинство эмитентов осуществляют выплаты 1 раз в год через несколько месяцев после окончания отчётного периода.

Кроме того, встречаются ситуации, когда компании осуществляют промежуточные выплаты дивидендов, например 1 раз в квартал.

Когда принято решение о выплате дивидендов, компания определяет так называемую дату дивидендной отсечки или закрытия реестра.

Дата отсечки – это день, когда определяется перечень лиц, которые вправе получить дивидендные выплаты по акциям.

🔔 Актуальные даты дивидендных отсечек рекомендуем смотреть на официальном сайте Московской биржи.

Максимальный срок, который проходит от момента принятия решения о выплате дивидендов до даты отсечки не должен превышать 20 дней.

Выплата дивидендов должна осуществляться после даты отсечки в течение:

- 10 дней профессиональным участникам рынка, в качестве которых выступают управляющие и брокеры;

- 25 дней в пользу иных акционеров, в том числе физических лиц.

Размер дивидендов определяется советом директоров. При этом он может быть рассчитан как одна из следующих величин :

- определённый процент от прибыли эмитента, распределённый между всеми акциями;

- фиксированная сумма к номиналу ценной бумаги либо к иной величине;

- фиксированный процент от номинала акций либо другой величины;

- фиксированное значение в неденежной форме, в том числе в акциях либо других ценных бумагах;

Размер дивидендов для обычных и привилегированных акций фиксируется отдельно. Возможна ситуация, при которой по одному типу ценных бумаг производится выплата, а по-другому нет.

При выплате дивидендов частным инвесторам эмитент самостоятельно осуществляет удержание налога на доходы физических лиц. Иногда НДФЛ удерживается неверно. В этом случае физическому лицу через брокерскую компанию направляется уведомление из налоговой инспекции о том, что ему необходимо доплатить недостающую разницу. Однако такие ситуации встречаются крайне редко.

Порядок и форма выплаты дивидендов, как и другие параметры, определяются решением совета директоров либо собранием акционеров.

- Если установлена неденежная форма дивидендов, обязательно принимается порядок проведения их выплаты.

- Если выплата осуществляется в денежной форме, в большинстве случаев она производится на счёт брокерской компании.

Принимая решение инвестировать денежные средства в дивидендные акции, необходимо знать, что основной их особенностью является частая перекупленность. Иными словами, их стоимость находится на завышенном уровне либо определяется в соответствии с ситуацией на рынке.

В случае общего падения↓ фондового рынка самые популярные дивидендные акции намного меньше подвержены снижению курса. Это связано с тем, что спрос на такие ценные бумаги существенно превышает их предложение , так как немногие владельцы дивидендных акций желают с ними расстаться.

Более того, если стоимость таких финансовых инструментов временно сокращается, большинство владельцев наращивает свои позиции.

Можно выделить несколько периодов, в которые специалисты рекомендуют приобретать дивидендные акции:

- Примерно за 2 месяца то даты дивидендной отсечки. Если удастся определить наиболее оптимальную дату приобретения акций, можно рассчитывать на максимальный уровень доходности, так как срок удержания ценной бумаги будет менее 12 месяцев.

- В моменты общего падения биржитакже выгодно приобретать дивидендные акции. В течение года обычно бывает не меньше 2-х глобальных снижения, размер которых превышает 10%, а также не меньше 4-х локальных, уровень которых составляет 2—8%. Такой подход позволяет сгладить риск, а также немного повысить↑ уровень доходности акций.

- После даты дивидендной отсечки. Сразу после этого дня происходит снижение ↓ курса ценной бумаги, которое в большинстве случаев соизмеримо с величиной дивидендных выплат.

- После дополнительного выпуска акций эмитентом. В большинстве случаев этот процесс сопровождается падением↓ курса ценной бумаги.

Также следует учитывать, что при появлении публичных сведений об увеличении↑ фонда выплат происходит рост ↑ курса акций. Если приобрести ценную бумагу в этот момент, прибыль по ней будет снижена ↓.

Важно уметь выбрать лучший момент не только для покупки, но и для продажи дивидендных акций. При этом следует учитывать следующие наиболее выгодные моменты для продажи :

- При неадекватном росте в течение небольшого промежутка времени, который превышает 100% от стоимости акций.

- Накануне даты дивидендной отсечки – заново приобрести ценные бумаги в этом случае можно после даты закрытия реестра.

- В случае появления информации об отказе от выплаты дивидендов либо об их сокращении. При этом важно проанализировать ситуацию, которая может оказаться временной и поддаваться панике было бы излишне.

- Прочие спекулятивные действия – повышение стоимости акций в темпах быстрее рыночных, либо когда эмитент удерживает стоимость, а рынок уже развернулся. Однако такая спекулятивная стратегия отличается повышенным↑ уровнем риска.

Если назначенные дивиденды не были выплачены, их получатель либо его законный представитель имеют право обратиться в судебные органы с целью требования выплат, а также неустойки.

Срок исковой давности для подобных дел составляет 3 года. Более того, на основании устава эмитента он может быть увеличен до 5 лет. Если в течение этого времени заявление подано не будет, компания освобождается от уплаты.

Вопрос 2. Как выбирать акции для покупки правильно?

Специалисты рекомендуют придерживаться определенного алгоритма выбора акций для приобретения:

- Определение целей вложения денежных средств, горизонта инвестирования, а также выработка торговой стратегии.

- Определение размеров вкладываемого капитала, а также количества эмитентов, которое следует включить в портфель.

- Первоначальный выбор ценных бумаг по формальным признакам: рейтинг, репутация, перспективы, а также понятен ли бизнес инвестору. Можно также исключительно на основании интуиции выбрать акции, которые интересуют инвестора.

- Проведение анализа финансовых показателей и отчётов выбранных компаний.

- Окончательный отбор акций посредством мультипликаторов.

Многие новички в сфере инвестиций в акции совершают важнейшую ошибку : они оценивают не эмитента и его бизнес, а рыночный курс его акций.

Следует учитывать, что рынок не является рациональным. Поэтому ценные бумаги могут быть как переоценены, так недооценены.

В такой ситуации задачей долгосрочного инвестора становится правильный поиск недооценённых акций с целью их покупки до того момента, пока их стоимость не сравнялась с оптимальным значением.

Чтобы сделать правильный выбор акций для приобретения, следует найти в свободном доступе отчётность интересующих эмитентов ценных бумаг и провести анализ финансовых показателей в соответствии с мультипликаторами, представленными в таблице ниже.

Более 5 – переоценена

1) Как отношение стоимости акции к доходу на одну ценную бумагу.

Более 2 – переоценена

Сравнивая эмитентов в соответствии с приведенными выше мультипликаторами, важно учитывать ряд особенностей:

- Некорректно проводить сравнение компаний, работающих в разных отраслях. У таких эмитентов отличаются принципы ведения бизнеса. Соответственно, исходные данные для расчётов также могут быть различными.

- Сравнивать между собой рентабельность бизнеса целесообразно только для компаний, имеющих одинаковые масштабы.

- При оценке банковских и инвестиционных компаний большинство мультипликаторов не имеет смысла применять в связи с особенностями деятельности. В этом случае следует использовать только базовые показатели – P / E и P / BV.

Специалисты рекомендуют выбрать несколько компаний в 3—4 отраслях и провести их сравнение. После этого необходимо выделить 2—3 наиболее надёжных эмитента.

Не стоит забывать, что приобретение акций позволяет получать дополнительную прибыль. Если удерживать акции в момент выплаты дивидендов, инвестор имеет полное право на них. При этом не стоит забывать о налогообложении такого вида доходов.

Чтобы избежать дополнительных расходов, следует выбирать брокерские компании, которые предоставляют возможность открытия индивидуального инвестиционного счёта (ИИС). Такие счета дают право их владельцам на налоговые льготы. В отдельной статье мы уже писали, что такое ИИС и как он работает.

Вопрос 3. Можно ли купить акции и не продавать их?

Инвестор может просто приобрести акции и впоследствии ничего с ними не делать. Когда ему понадобятся деньги, необходимо продать имеющиеся в наличии ценные бумаги. Подобные долгосрочные инвестиционные стратегии могут приносить порядка 15 — 20 % доходности ежегодно . Такую прибыль удастся получить, если делать вложение на 5—20 лет с учётом получения дивидендов.

Момент покупки, а также курс, по которому осуществляются сделки, определяются исключительно собственником капитала. Поэтому вся ответственность за результат инвестиций в акции лежит именно на нём.

Вопрос 4. Нужно ли платить налог с продажи акций?

С дохода от продажи акций, а также дивидендов физическое лицо обязано уплачивать налог на прибыль, который составляет 13 %.

Так, если инвестору удалось получить прибыль от продажи имеющихся у него акций в размере 100 000 рублей, придётся перечислить в бюджет 13 000 рублей. С дивидендами ситуация точно такая же. Если инвестор получает такой доход в размере 10 000 рублей, в качестве налогов он перечисляет 1 300 рублей.

Крупные лицензированные брокерские компании выступают налоговыми агентами своих клиентов. Иными словами, они самостоятельно отчитываются по доходам инвесторов, открывших у них счёт. Это освобождает клиентов от необходимости посещать налоговые органы. Налоги с дохода могут оплачиваться по итогам года либо при выводе капитала с биржи.

9. Заключение + видеоролик по теме 📹

Инвестиции в акции представляют собой деятельность, которая в перспективе способна приносить немалый доход. Однако чтобы добиться прибыли, потребуется грамотно осуществлять покупку акций и их продажу. С этой целью необходимо внимательно изучить инструкцию и рекомендации специалистов.

Советуем вам посмотреть видеоролик о том, как покупать и продавать акции на бирже:

А также полезное видео о заработке на акциях:

И ролик про торговлю на бирже:

Мы желаем всем читателям «Бизнесменам.com» выгодных сделок купли-продажи акций. Пусть любое приобретение ценных бумаг приносит максимальную прибыль!

Автор финансового журнала «Бизнесменам.com», в прошлом руководитель известного smm-агенства. В настоящем коучер, интернет-предприниматель и маркетолог, инвестор. Рассказываю: как эффективно управлять личными финансами, выгодно их приумножать и больше зарабатывать.

На страницах сайта Вы найдете много полезной для себя информации.

http://vsdelke.ru/finansy/kak-kupit-akcii-fizicheskomu-licy.html

http://biznesmenam.com/finansi/kak-kupit-akcii-i-gde-prodat-ih-fizicheskomu-chastnomu-licu.html