Инвестируй в то, инвестируй в это: как и куда вкладывать свои деньги начинающему инвестору?

Простые советы от управляющего директора инвестиционного блока МКБ

Все больше людей рассматривают инвестиции как способ вложения средств. Если раньше это слово ассоциировалось с крупными бизнесменами или профессиональными игроками на бирже, то теперь акции и облигации, пусть и за небольшие суммы, приобретают многие. Прежде чем покупать любые ценные бумаги, стоит получить базовые знания по этой теме. Какие способы инвестирования существуют? Подходят ли они вам? В какие мифы об инвестировании пора перестать верить и почему? На эти и другие вопросы «Цеха» ответил управляющий директор инвестиционного блока МКБ Максим Малетин.

«Инвестиции» VS «Спекуляции»: разбираемся в понятиях

Для начала разберемся в понятиях. Инвестиция — это вложение денежных средств на долгий срок в один или одновременно в разные виды активов, так чтобы деньги сохранились, не потеряли свою ценность и приумножились. Инвестиция — это всегда про дисциплину и терпение. В последнее время сам термин приобрел большую популярность, его активно продвигают финансовые компании, часто предлагая серию готовых «коробочных решений», а люди, на самом деле, не всегда хорошо понимают, во что вкладывать свои деньги. В таких случаях самое время обратиться к профессионалам, которым можно доверить управление своими средствами.

Спекуляция — это использование денег в разных активах, с целью получить выгоду за максимально короткий срок за счет разницы между ценой покупки и продажи. Это очень высокорисковые операции на бирже. Часто спекулянты, в отличие от инвесторов, не анализируют финансовые показатели компании или геополитическую обстановку, надеясь на быстрое совершение сделки и мгновенную прибыль.

Вы вкладываете деньги, надеясь, «а вдруг цена на акции или облигации повысится». Но точного понимания, что это произойдет, у вас нет. Соответственно и риск потери средств очень велик.

Способы инвестирования

Исторически сложилось, что в России долгое время было три основных и самых популярных способа вложения средств: банковский счет, валюта, недвижимость.

Рядовому человеку всегда было довольно комфортно размещать и хранить свои средства на банковских вкладах разного типа — долгосрочных и краткосрочных. Государство держало уровень ключевой ставки на высоком уровне: например, в конце 2014 года он был 17%. Другое дело, что эта ставка ориентируется на рубль, а его курс, как известно, имеет свойство колебаться. Поэтому многие часть средств хранят в валюте. И, наконец, третье — это покупка недвижимости, жилой и коммерческой. В период, когда цены на нее стремительно росли, такой способ вложения имел смысл. Правда, тут есть и свои минусы — для покупки недвижимости нужна довольно крупная сумма, сделка оформляется достаточно сложно, а в дальнейшем влечет за собой дополнительные вложения и содержание.

За последние несколько лет ставки сильно упали, поэтому стал популярным еще один актив — это инвестиции на фондовом рынке. Он особенно подходит тем, кто стремится сохранить накопленный капитал и покупательскую стоимость денег, обладает длительным горизонтом планирования и хочет иметь ставку выше инфляции.

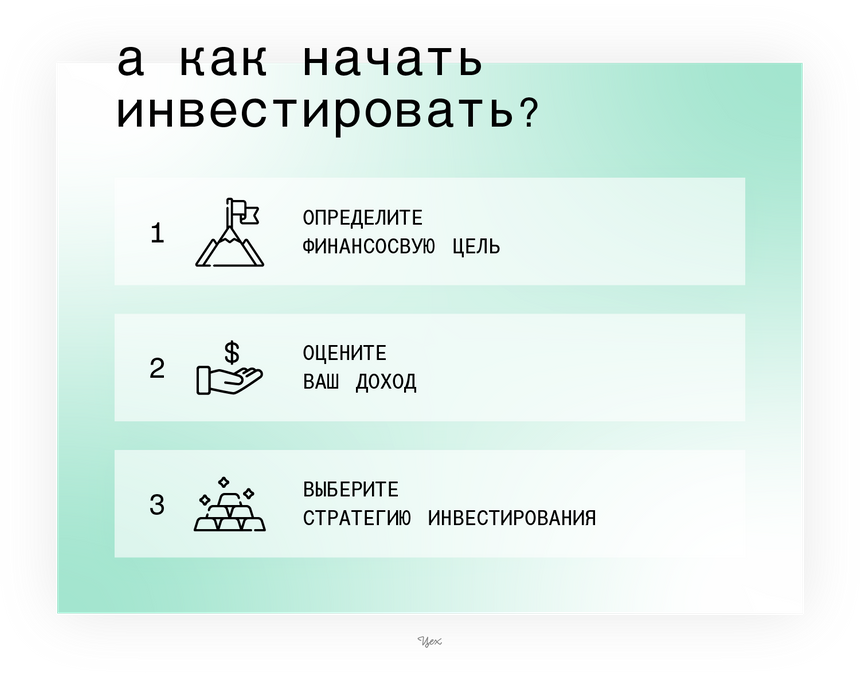

Первые шаги в мире инвестиций. Три стратегии инвестирования

Для начала — определитесь с финансовыми целями. Мы всегда инвестируем с какой-то определенной задачей, например, купить квартиру, накопить стартовый капитал или через какое-то время перестать работать, имея достойный ежемесячный доход со своих вложений. Второе — оцените, насколько эти желания реальны и соизмеримы с вашим доходом. Одно дело, если речь идет о топ-менеджере крупной компании, другое, если о студенте — скорее всего, доход у этих двух людей существенно отличается, и, как следствие, размеры инвестиций тоже будут разными.

Далее нужно переходить к выбору стратегии инвестирования и помнить несколько простых, но золотых правил: не вкладывать заемные средства, не использовать свои последние деньги, четко понимать, какую сумму от ежемесячного дохода вы готовы постоянно тратить на пополнение своих инвестиций. После чего можно оценить свою склонность к риску: готовы ли вы наблюдать, как колеблется стоимость бумаг, спокойно на это реагировать и при первом же падении не продавать свои инвестиции (тем самым оставаться в минусе), а дождаться их дальнейшего подъема?

Вариант первый — вы предпочитаете консервативный подход, опасаетесь рыночных рисков и хотите спокойно получать регулярный денежный поток, тогда необходимо наполнять свой портфель в большей степени облигациями. Этот вид инвестиций наиболее стабилен и близок к привычным депозитам.

Второй вариант — если ваш горизонт планирования долгий, и вы можете себе позволить не продавать актив какое-то время, то нужно увеличивать долю акций в своем портфеле. Каких именно акций — зависит от ситуации на рынке. Например, в какой-то момент в вашем портфеле будет больше акций IT-сектора, в другой опять случится строительный бум, и тогда есть смысл докупить соответствующие акции. А если вдруг нефть снова начнет расти, то логично купить акции нефтяных компаний, и так далее.

Безусловно, в процессе инвестирования ваша стратегия может меняться, портфель варьироваться в зависимости от предпочтений и готовности к риску именно в этот промежуток времени. При этом важно 5-10% портфеля все же заполнять защитными продуктами, такими как, например, золото.

Вот несколько мифов об инвестициях, в которые давно пора перестать верить:

- Чтобы стать инвестором, нужен внушительный стартовый капитал. Чтобы стать инвестором, нужно желание, конкретная цель, умение оценивать обстоятельства и самое главное — терпение и дисциплина. А чтобы сделать первое «движение», достаточно и одной тысячи рублей. Главное — пополнять вложения системно.

- Чтобы заниматься инвестициями, необходимо специальное профессиональное образование. Абсолютно необязательно, но при этом очень важно развивать свою финансовую грамотность, чтобы понимать и оценивать продукты, которые есть на фондовом рынке или что и с какой целью вам предлагают приобрести.

- Чтобы получить наивысший доход, нужно постоянно мониторить рынки, читать, анализировать, торговать несколько раз в день. Это не потребуется, если грамотно сбалансировать свой портфель качественными инвестиционными продуктами. Тогда достаточно будет пополнять его, условно, раз в месяц и проверять в случае необходимости или банального интереса.

- При передаче управления своими деньгами «супер-профессионалу», получаешь грандиозный доход. Нужно понимать, что чудес не бывает и, если вам обещают прибыль в процентах, заметно превышающих рыночные ставки, скорее всего, вы имеете дело с мошенниками. Гораздо безопаснее обратиться к проверенной управляющей компании или банку. Самостоятельно вникнуть в то, как это устроено, тоже не помешает. Все же, такие покупки, как акции, лучше совершать осознанно.

MKB Private Bank предоставляет удобные инструменты для оптимальных решений: комплексная экспертиза, услуги личного менеджера и развитая партнерская сеть

]]>

Сайты для инвесторов: 25+ полезных интернет-ресурсов для самостоятельного инвестирования

Инвестору любого уровня для успешной торговли нужна информация. Причем из достоверных источников. Объем ее зависит от того, в каком именно формате человек собирается заниматься инвестированием. Он может один раз в месяц купить пару акций и раз в год проводить ребалансировку портфеля или в ежедневном режиме совершать десятки сделок по купле-продаже. И в том, и в другом случае каждый должен иметь свои сайты для инвесторов, которые помогут принять обоснованное решение о вложении денег.

В статье дам список лучших инвестиционных ресурсов в интернете. Сразу оговорюсь, что они будут касаться новостей и анализа рынка акций и облигаций. Отдельно пройдусь по криптовалюте. Спекулятивные сделки на Форекс, ПАММ-счета, площадки для вложения денег в стартапы не рекомендую использовать. Это грозит потерей вложенных денег, особенно новичкам.

Для разогрева немного статистики. За 2018 года почти в 2 раза больше россияне стали вкладывать деньги в инвестиции (1,5 трлн рублей в 2018 г. против 850 млрд рублей в 2017 г.). И это без учета ИИС, на которых средства увеличились за последний год на 80 млрд рублей (увеличение в 2,7 раза по сравнению с 2017 г.).

Это говорит о том, что мы начинаем интересоваться инвестициями. Для получения теоретических знаний подойдет отличная подборка книг по инвестированию, а для получения практических навыков надо не только открыть брокерский счет, но и получить информацию для анализа ценных бумаг. Как раз для этого я и составила список из проверенных и надежных онлайн-источников.

Новостные порталы

Новостные порталы подойдут больше тем, кто хочет активно торговать на бирже. Им надо быть в курсе всех последних событий, чтобы корректировать свой инвестиционный портфель в онлайн-режиме. Ежедневное погружение в мир экономики и финансов требует много времени.

Держать руку на пульсе, конечно, хорошо. Но не утоните в информационном шуме. Основная опасность, о которой предупреждают опытные инвесторы, – это возможность подпасть под влияние всеобщей паники или эйфории и совершить импульсивные действия, о которых потом придется пожалеть.

Новостными монстрами в мире финансов и экономики считаются:

- Ведомости. Удобно узнавать новости именно в той теме, которая интересует. Нас в первую очередь волнуют изменения в мире финансов. Поэтому выбираем в меню вкладку “Финансы” и читаем.

- РБК. На сайте вверху бегущая строка с актуальными котировками курсов валют, ценами на нефть и индексами бирж. По рубрикам, на мой взгляд, сайт выстроен не очень удобно. В верхнем меню нет и намека на темы инвестиций, финансов или экономики. Однако на главном экране есть последние статьи, а внизу каждой – рубрика. Так я нашла “Финансы”, “Деньги” и “Экономика”.

- Коммерсантъ. В меню сайта можно не только выбрать нужные рубрики, но и подрубрики. Например, в рубрике “Финансы” есть разделы “Накопить”, “Занять”, “Сэкономить”, “Инвестировать” и “Рынок”.

- Google Финансы. Информация о котировках, индексах в режиме реального времени. Новости мирового и российского рынков, курсы валют. Можно настроить котировки акций под себя. Выбрать вкладку “Добавить в список интересов” и включить интересующие акции. При открытии сайта вы будете получать информацию по нужным ценным бумагам.

Список новостных платформ, конечно, не ограничивается только этими четырьмя ресурсами. Но это общепризнанные лидеры рынка, и новостей из мира финансов будет более чем достаточно.

Для анализа российских компаний

Можно не интересоваться инвестиционными новостями, а погрузиться в самостоятельное исследование финансовой отчетности компаний, т. е. проводить фундаментальный анализ. Цифры нужны, чтобы сделать правильный выбор лучшей акции на свете. Высокая прибыль и растущие дивиденды на протяжении последних 10 лет, никаких долгов, много планов и перспектив в будущем. Что еще надо для инвестора?

Компании, которые вышли на фондовую биржу со своими ценными бумагами, обязаны публиковать бухгалтерскую отчетность. В ней можно посмотреть интересующие экономические показатели, а также рассчитать недостающие мультипликаторы. Информация доступна на сайтах самих компаний. Но есть специальные ресурсы, где в одном месте собрана отчетность по всем российским предприятиям:

- Центр раскрытия корпоративной информации. Организован удобный поиск по компаниям. На каждую заведена карточка с общими сведениями и реквизитами и всеми событиями за последние годы (эмиссия ценных бумаг, выплата дивидендов и купонных доходов, погашение облигаций и прочее). В отдельных вкладках есть документация и отчетность (годовая, квартальная, консолидированная).

- Сайт раскрытия информации СКРИН. Аналогично предыдущему собирает все сведения о компании.

- Conomy. На этом ресурсе есть не только официальная информация о компании и ее отчетность, но и рассчитаны все необходимые финансовые показатели и коэффициенты для инвестора. Не надо выбирать данные из бухгалтерских документов и самим все рассчитывать. Очень удобно и наглядно. Там же сразу представлены и актуальные котировки на бирже.

Сторонники технического анализа работают с графиками, моделями, фигурами. Поэтому для них нужна дополнительная информация и инструменты. Все это есть на таких популярных ресурсах:

- Investing.com. Котировки, новости, аналитика, инструменты технического анализа, графики в реальном времени, календари для инвестора и многое другое. Представлены не только российские биржи, но и биржи Америки и Европы. Котировки по акциям, облигациям, ETF, валюте на Форекс и криптовалюте.

- InvestFunds. Информация по акциям, облигациям, ПИФам и криптоактивам. Составлены рейтинги фондов-лидеров по доходности. Есть топ-10 по облигациям. Индикаторы, календари инвестора и новости тоже присутствуют.

- TradingView. Интересный сайт для любителей технического анализа. Кроме интерактивных графиков, представлены скринеры акций, криптовалюты и Форекс. Можно познакомиться с инвестиционными идеями трейдеров, которые они выкладывают на сайте, обсудить их и подписаться на обновления.

Для тех, кому не хватает общения и мнения опытных трейдеров и инвесторов, могу порекомендовать популярный ресурс sMart-lab.ru. Помимо актуальных котировок, новостей, данных для фундаментального анализа и другой полезной информации, на сайте есть крупнейший русскоязычный чат.

Некоторые инвесторы формируют портфель исходя из дивидендной доходности компаний. Для таких и всех остальных полезными будут ресурсы:

- Инвестиционная компания Доходъ. Кроме информации по дивидендам, на сайте много аналитических таблиц с готовыми расчетами финансовых показателей по акциям и облигациям. Новичкам будет интересно. Главное, не забывать, что специалисты ИК “Доходъ” высказывают частное мнение, и оно не может служить рекомендацией к покупке той или иной ценной бумаги.

- Закрытия реестров. Простенький сайт с информацией о дате закрытия реестра и размере дивидендов.

В портфеле долгосрочного инвестора обязательно присутствуют облигации. Их количество зависит от уровня риска, который определил для себя конкретный человек. Отличный сайт для поиска и анализа облигаций, сравнения их между собой – Rusbonds.

Поиск организован по параметрам выпуска: название, дата погашения, отрасль рынка, ставка купона и др. Можно заполнить не все данные, а уже потом сортировать по представленному списку. Есть функция анализа и сравнения нескольких ценных бумаг между собой. Сама часто пользуюсь этим сайтом. Знаю, что многие инвесторы его рекомендуют. Здесь найдете все, что нужно знать для выбора облигаций.

Для анализа американских компаний

Не одним рынком российским живет инвестор, многие интересуются акциями и фондами зарубежных компаний. Кроме упомянутого выше Investing.com, есть еще ресурсы для анализа американских предприятий:

- Finviz. Это скринер акций США. Придется подключить свои знания английского языка или рассчитывать на онлайн-переводчик.

- Yahoo Finance. Котировки акций компаний США и дополнительная информация.

Наверное, нет в мире инвестора, который бы не хотел добиться такого же успеха, как знаменитый Уоррен Баффет. Некоторые выбрали легкий путь, чтобы достичь заветных миллионов долларов, – копировать его инвестиционный портфель. Покупаем то, что покупает У. Баффет, продаем то, что он продает, и тогда, когда он это делает. Если вы тоже хотите попробовать так действовать, то вам в помощь:

- Инвестиционный портфель У. Баффета в реальном времени.

- Все о его компании Berkshire Hathaway inc. можно узнать на официальном сайте.

Инвестиции: куда вложить деньги, чтобы заработать

Деньги под подушкой, в левом кармане старого пиджака (он шестой по счету на вешалке в шкафу), в кошельке, а он – на антресоли. В стеклянной банке – да ладно, это из анекдотов, так никто не хранил валюту. Если вы о таких сбережениях когда-то слышали/видели/участвовали, а сейчас у вас появились свои накопления, давайте заставим деньги работать – то есть делать деньги. Для этого банки, крупные компании и другие финансовые организации придумали множество способов. Мы подготовили обзор, в котором расскажем, куда инвестировать деньги.

- Банковские вклады и депозиты. Классика для тех, кто не любит рисковать и согласен на небольшую, но стабильную доходность.

- Акции крупных компаний – куда выгодно инвестировать деньги, но есть нюансы. О них как раз подробнее.

- Форекс – работа на валютной бирже для увлеченных и азартных.

- Недвижимость. Купить квартиру и заработать – рассказываем, реально ли это сейчас.

- Золото – смотрим на драгметалл под другим углом и понимаем, наш ли вариант, куда вложить инвестиции.

- Криптовалюта. Напоследок о тренде последних лет – биткоинах.

Вклады и депозиты

Самый понятный, простой, менее рискованный, и при этом не самый доходный способ инвестировать деньги – банковские депозиты. У них есть неоспоримый плюс – это государственная гарантия того, что ваши деньги будут возвращены из любого банка и в любой валюте. Депозиты хорошо подходят тем, кто не хочет глубоко разбираться в других способах, куда вкладывать деньги.

Перед тем как открыть вклад, сравните условия, которые предлагают разные банки. Обратите внимание не только на процентную ставку, но и на минимальную сумму и срок вклада, возможно ли изменение процентной ставки и вывод средств до окончания срока договора. Определитесь с валютой: эксперты советуют часть сбережений хранить в рублях, часть – в долларах, евро или в другой валюте. Пока что доход от вкладов в белорусских рублях обгоняет инфляцию и оказывается выгоднее вкладов в долларах. В любом случае, вы не потратите сэкономленные деньги, а немного их приумножите. Депозиты – отличный вариант для тех, кто ищет, куда вложить деньги на месяц. Конечно, процентная ставка на такой короткий срок невысока, но доходность все равно будет.

Инвестировать в акции крупных компаний

Если депозиты – способ сохранить деньги, то инвестирование в акции иностранных компаний или паи фондов – это рискованный, но и более доходный способ получить прибыль. Хотите стать акционером Google, Facebook, Amazon, IBM или Coca-Cola? Звучит более чем заманчиво, особенно если посмотреть статистику: акции Amazon и Facebook за пять лет увеличилась более чем в 4,5 раза.

Теоретически белорус может купить акции иностранной компании, но самостоятельно сделать это сложно. Вам придется получить разрешение Нацбанка на экспорт капитала, открыть счет у зарубежного брокера и перечислять туда деньги. А еще разрешение Нацбанка придется получать на каждую отдельную операцию по покупке или продаже ценных бумаг иностранного эмитента. Но есть другой, более простой способ – это услуга доверительного управления, которую предлагают банки. Единственное условие – минимальный стартовый капитал от 10 тыс. долларов. Плюс в таком инвестировании в том, что вам не надо быть экспертом в этом деле, вашими деньгами распоряжаются знающие люди из банков, которые точно так же заинтересованы в прибыльности ваших инвестиций.

Рынок акций в Беларуси развит слабо, но есть вероятность, что в ближайшем будущем его ждут изменения. В июле 2018 года вступит в силу закон «Об инвестиционных фондах». Инвестфонды – это что-то среднее между банковскими депозитами и профессиональной деятельностью на рынке ценных бумаг. Инвесторы вносят свои деньги в фонд, ими распоряжается профессиональная команда, например, покупает или перепродает акции, а прибыль делится между всеми инвесторами.

О нем так много говорят – Форекс

Банковский Форекс в Беларуси – явление новое, но актуальное, т.к. раньше наши граждане выводили деньги на счета дилинговых центров (ДЦ) в офф-шор. Благодаря тому, что МТБанк стал брокером с банковской лицензией, в Беларуси отпала необходимость выводить деньги за рубеж, нет комиссий на ввод и снятие. Единственное ограничение – наличие банковской USD-карты. Возросли гарантии сохранности средств, появилось необходимая законодательная база, которая продолжает развиваться в направлении Форекса, не возникает вопросов к надёжности брокера.

В реальности Форекс – это торговля на внебиржевом рынке с целью получения дохода. Как и любая работа, торговля на Форекс требует знаний, навыков, подготовки и может приносить прибыль.

Войти на рынок Форекс несложно, торговать могут как новички, так и профессионалы. На Форекс можно заработать, если соблюдать money management, быть психологически устойчивым. Звучит просто, но это серьезная работа, поэтому Форекс – это история для увлеченных, тех, кому интересно, кто готов вникать в тонкости работы на финансовых рынках, технического и фундаментального анализа.

Теоретически, если трейдером вы себя не видите, но хотите попробовать силы на валютной бирже, можно попробовать инвестировать в ПАММ-счета. Смысл в том, что счет ведет один трейдер, к этому счету присоединяются инвесторы. Сделки, прибыли и убытки на счете распределяются в процентном отношении, в зависимости от того, какой процент у каждого инвестора. Для трейдера это техническое решение вопроса о доверительном управлении. Для присоединения к ПАММу трейдера инвестор подписывает ряд бумаг, делает себе счет в том же банке, что и трейдер, и присоединяется к сделкам трейдера. Правда, в Беларуси реализовать это сложно – отсутствует законодательная база под доверительное управление и потребуется слишком много манипуляций и договоров.

Вложить в недвижимость

Купить в столице квартиру или коммерческое помещение – не просто мечта для многих белорусов, а реальный способ вложить деньги и получать дополнительный доход от сдачи их в аренду. Кроме того, на пике стоимости квадратного метра недвижимость можно продать. Но это актуально для растущего в ценах рынка, а какая ситуация сейчас? Мы попросили прокомментировать ситуацию на рынке недвижимости Андрея Чернышева, заместителя начальника отдела консалтинга и аналитики компании «Твоя столица. Управление проектами».

Квартиры

За последние несколько лет, мечта – купить квартиру, а потом сдавать ее и на это жить – поблекла. В середине 2014 г. доходность от сдачи в аренду квартир находилась на уровне 7-8% годовых, при доходности банковских депозитов в иностранной валюте составляла порядка 5% годовых. Это и подталкивало многих покупать квартиру, чтобы сдавать ее в аренду. Типичная «инвестиционная» сделка выглядела как покупка однокомнатной квартиры стандартных потребительских качеств за 55-57 тысяч USD. За эту сумму можно было рассчитывать на 35 кв. м. общей площади, расположение в спокойном спальном районе и минимальный набор мебели «в подарок» от предыдущего владельца. Наблюдавшийся в то время дефицит арендного жилья позволял сдать такую квартиру в долгосрочную аренду чуть ли не на следующий день после ее приобретения за баснословные, по нынешним меркам, 350-370 USD в месяц.

Но за последние два года типовая «однушка» (а именно однокомнатные квартиры чаще всего приобретались с целью последующей сдачи в аренду) подешевела на 10 тысяч USD – до 37-39 тысяч USD, а стоимость аренды снизилась на половину – до 170-190 USD в месяц. В результате, доходность от приобретения и последующей сдачи в аренду квартир снизилась до 4-5% годовых после уплаты налогов.

Коммерческая недвижимость

Доходность коммерческой недвижимости всегда была выше, чем жилой. Подобная дельта сохраняется и сейчас. В настоящее время наиболее интересными с точки зрения арендного дохода являются административно-торговые помещения, встроенные в жилые дома. Их главная ценность в удобном расположении – благодаря близости пешеходных потоков такие помещения будут интересны и офисным, и торговым арендаторам. Цены продажи на такие помещения зависят от местоположения, площади и других характеристик, и могут варьироваться в широком диапазоне – в среднем от 1 100 до 1 600 USD/кв. м. с НДС. Ставки аренды составляют в среднем порядка 10-14 EUR/кв. м. с НДС. В результате, средний уровень доходности на который можно рассчитывать составляет порядка 7-8% годовых после уплаты налогов.

Золото – инвестиции на века?

Здесь важно не вестись на шаблонное «золото – вечная ценность». Если посмотреть на цену золота за несколько лет, то его ценность окажется нестабильной, не всегда доходной и, вероятно, ниже ожиданий. Например, максимальной цена на золото была в 2011 году – 1900 долларов за унцию. Сейчас унция стоит 1.284,4 доллара.

Инвестировать в драгметал в Беларуси не так просто: у нас нет самого популярного среди физических лиц инструмента – золотых инвестиционных монет. Обычно их выпускают большими тиражами, цена монет пропорциональна тому, сколько в ней золота. У нас работает другая схема: Нацбанк продает золотые монеты, но не инвестиционные, а памятные. Их цена никак не привязана к рыночной стоимости золота. Но можете купить, на память.

Кстати, золотые слитки можно купить еще в 6 банках, как государственных, так и коммерческих. Цены на них отличаются, притом, в некоторых выгоднее покупать, в других – продавать. Многое зависит от веса слитка. Например, у вас есть слиток весом 5 г, выгоднее всего будет его продать Нацбанку. А вот купить золото такого же веса лучше в БПС-Сбербанке, там самая выгодная цена. Кстати, купить или продать банкам можно еще золото и платину. Следить за изменениями стоимости драгметаллов можно здесь.

Такой зазор между ценой покупки и продажи Нацбанк установил несколько лет назад, когда рубль обвалился, и белорусы повально решили скупать золотые слитки, чтобы сохранить сбережения. Кстати, не инвестировать. Так что умножить деньги вряд ли получится, золото выгодно покупать, если случился серьезный кризис, валюту купить невозможно и есть вероятность обвала рубля.

Криптовалюта – новое золото?

Самая распространенная криптовалюта, которая у всех на слуху, – это биткоин. Ее придумали 8 лет назад, чтобы передать полный контроль над деньгами от банков простым людям. Стоимость биткоина зависит от рыночных условий: здесь работает спрос и предложение. Чем большее количество людей хотят приобрести биткоин, тем выше его цена. Если изначально первые 5 тысяч биткоинов продали всего за 5 долларов, то сейчас их стоимость варьируется в пределах 8,5-9 млн долларов. Одна из фишек биткоинов в том, что их эмиссия ограничена алгоритмически: система задумана так, что общее количество биткоинов не превысит 21 миллион.

С начала 2017 года криптовалюта подорожала на 70%, но это не значит, что это и есть тот самый инструмент, куда можно выгодно вложить деньги. У биткоинов много подводных камней. Во-первых, рынок еще плохо прогнозируем. Сделок совершается не так много, поэтому несколько крупных могут очень сильно поднять цену, а негативные новости, наоборот, сбить ее. Это не лучшее средство для краткосрочных вкладов, риски инвестиций очень высоки. Во-вторых, в Беларуси биткоин законодательно ни запрещен, ни разрешен. Купить на них в нашей стране ничего не получится, единственный вариант – инвестировать и ждать, что в долгосрочной перспективе на этом сможете заработать. Но это никто однозначно не подтвердит.

Купить биткоины белорусы могут за обычные деньги, например, в России или Украине – там установлены биткоин-банкоматы. Есть также множество онлайн-сервисов и бирж, где можно купить криптовалюту и рассчитаться по карточке. Есть предположение, что последний биткоин появится примерно в 2140 году.

Инвестируйте сбережения в разные инструменты: это могут быть депозиты и недвижимость, акции и облигации, возможно, вложения в стартапы и бизнес.

Для депозитов выбирайте белорусский рубль: ставки по нему сейчас выгоднее.

Если у вас есть минимум 10 тыс. долларов, инвестируйте в акции крупных компаний – Google, Facebook, Amazon, IBM или Coca-Cola. Это легко сделать через банковскую услугу доверительного управления.

Если станете профессиональным трейдером на Форексе, сможете с 1000 долларов зарабатывать 20-30% в месяц.

Недвижимость продолжает оставаться одним из самых надежных объектов для инвестирования, даже несмотря на колебания цен. Наиболее стабильный спрос на квартиры, а более высокая доходность у административно-торговых помещений. В любом случае, немаловажную роль играет правильность выбора того или иного объекта недвижимости с точки зрения его рыночной ликвидности.

Золото выгодно покупать, если случился серьезный кризис, валюту купить невозможно и есть вероятность обвала рубля.

Биткоин не подходит для краткосрочного вложения денег. Прогнозы строить трудно: цен на криптовалюту могут как взлетать, так и падать.

Читайте нас в Telegram и Яндекс.Дзен первыми узнавайте о новых статьях!