Инвестиционный лохотрон. Популярные способы потерять свои деньги в 2020 году. Часть 1

В последнее время я вижу очень много рекламы различного рода инвестиций. По телевизору, по телефону, по электронной почте мне пытаются навязать очень выгодное вложение денег. Но если это так выгодно, то зачем вы это все рекламируете, а не зарабатываете на этом сами? Когда я задаю этот вопрос человеку, который предлагает мне «выгодно вложиться», то слышу очень неубедительные и невнятные аргументы, либо откровенное вранье.

Я не буду рассматривать варианты удаленной работы в интернете или сетевого маркетинга, ведь это не относится к инвестициям. Инвестиции — это размещение капитала с целью получения прибыли, поэтому я расскажу только о самых популярных способах «вложить свои деньги и, возможно, их потерять» в 2020 году. Также расскажу как устроен отъем денег у населения и кому выгодно привлечь вас в мир «инвестиций».

1. Инвестиции в сомнительные проекты

Запомните одно железобетонное правило, которое работает абсолютно всегда и везде. Чем больше потенциальная доходность, тем больше риск. Покупая лотерею за 100 рублей вы потенциально можете сорвать джекпот размером 100.000.000 млн. рублей. Нужно понимать, что счастливчик в данном случае будет один, все остальные — проигравшие.

Если вам обещают доходность 10% и больше в месяц — это 99,99% развод. Не нужно вестись на красивые презентации и обещания. Мне недавно звонили по телефону и предлагали дополнительный доход, а именно торговать на бирже под руководством «грамотного» аналитика. Когда я спросил какова же доходность, мне ответили: гарантированно 90% в месяц! Я начал задавать вопросы: зачем аналитику помогать мне в управлении моим капиталом, если он гарантированно делает 90% в месяц? Ведь при вложении 1000 рублей под гарантированные 90% в месяц, через 2 года у меня будет почти 5 миллиардов рублей. Девушка обиделась и положила трубку.

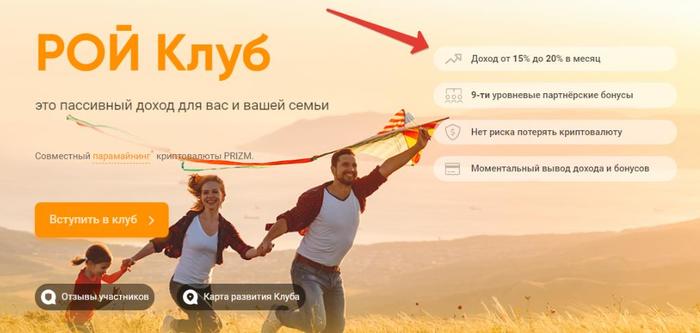

Пирамиды, хайп-проекты сегодня маскируются под супер инновационные проекты, аналогов которым, якобы нет во всем мире. Вот один из них (маскируется под некий «парамайнинг криптовалюты PRIZM»):

На сайте рой-клуба написано:

То есть деньги сами собой множатся, принося владельцу от 15% доходности в месяц. Понимаете? И это ведь не абы кто говорит, а один из активистов МММ (Алексей Муратов — создатель Рой-клуба). Я лично знаю людей, кто вложился в эту ахинею. Они уверены, что через пол года станут миллионерами. Ну а я, видимо, дополню эту статью через пол года реальными отзывами обманутых знакомых.

Кому выгодно рекламировать мошеннические проекты?

Естественно, это выгодно самим создателям. Если мы говорим о финансовых пирамидах, то здесь всё устроено таким образом: чем больше людей вы приведете, тем большее вознаграждение получите. Поэтому многие люди, кто на данный момент ещё не догадывается что их развели, привлекают своих знакомых, а может даже и незнакомых людей, ради получения дополнительного бонуса в свой личный кабинет.

Возможно, кому-то всё-таки удастся на самых ранних этапах пирамиды или хайп-проекта вытащить какую-то сумму. Но этот очень большой риск. Вы понимаете, что вы вкладываете деньги в карман другого человека под честное слово? Это не инвестиция и даже не игра в казино, это обычная глупость. Жадность, алчность и азарт в конечном счете отнимут у человека все сбережения.

Итог: Это классический отъем денег у населения (привет, МММ и Кэшбери). Зарабатывают только создатели пирамид. Для всех остальных — шансы меньше, чем в казино. Гарантировать высокую доходность могут только мошенники.

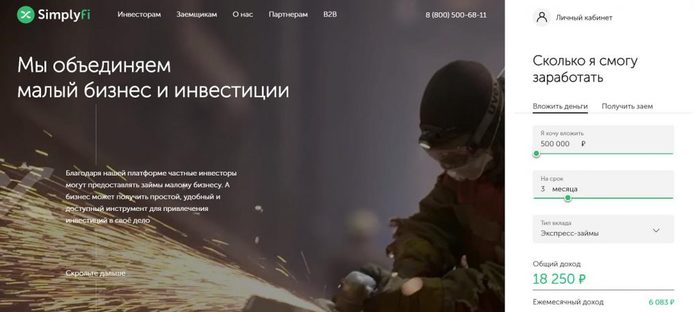

2. Краудинвестинг (или займы бизнесу)

Краудинвестинг — что это такое? Это привлечение капитала частных инвесторов в стартапы или малый бизнес. Инвесторы в этом случае становится акционерами компании, в которую вложились и имеют возможность получать процент от прибыли, то есть дивиденды. В случае краха бизнеса — акционеры несут потери вместе с основным владельцем бизнеса.

Как это должно работать?

К примеру у предпринимателя есть крутая бизнес идея, но денег на реализацию нет. Либо бизнес уже существует, но требуются деньги на расширение. В этом случае предприниматель может разместить свой проект на краудинвестинговой площадке в интернете для привлечения денежных средств частных лиц. Он делает презентацию своего проекта, расписывает стратегию развития и указывает на что пойдут привлеченные средства.

Инвесторы, вложившие свои средства становятся акционерами, то есть обладателями долей в бизнесе. Естественно, они рассчитывают на получение дивидендов и возможность продать свою долю подороже через какое-то время. Площадка при этом имеет свой процент за посредничество и организацию всех процессов.

Почему это не работает?

К примеру Ашот хочет открыть ларек с шаурмой, но не обладает необходимой суммой. Банки ему отказывают по причине плохой кредитной истории, либо по причине её отсутствия. У банка есть отдел финансового мониторинга, который рассматривает все заявки, взвешивает риски и принимает решение: выдать займ или нет. Если банк выдает займ, он имеет средства и возможности потом взыскать деньги и проценты (привет, коллекторы).

У краудинвестинговых площадок таких отделов нет. Они размещают у себя практически любые проекты, берут комиссию и не несут никакой ответственности. Поэтому вы можете вложиться в «Шаурму у Ашота», ожидая дивиденды в размере 30%-50% годовых. А по факту с очень большой долей вероятности этот Ашот потеряется, при этом далеко не факт, что он вообще планировал открывать какой-то бизнес и делить с кем-то прибыль.

Кому выгодно рекламировать краудинвестинг?

Это может быть выгодно мошенникам или бездарным предпринимателям, желающим получить по-быстрому денег. Это так же выгодно самим площадкам, ведь они как посредник берут свой процент и не несут никакой ответственности.

Риски краудинвестинга

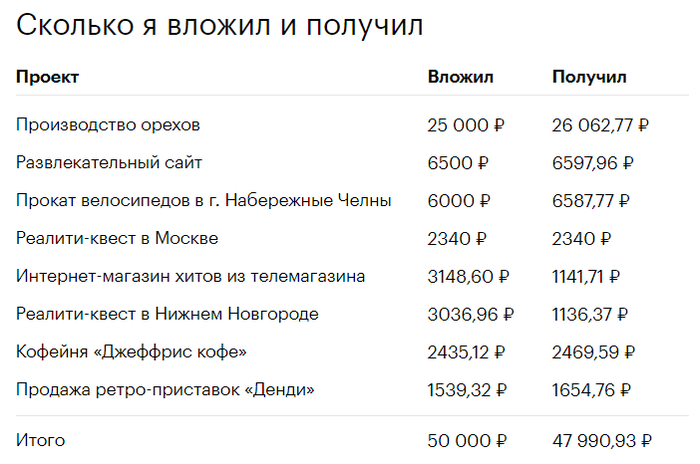

Я нашел статью одного парня в Тинькофф журнале, который инвестировал в различные проекты через одну из таких площадок. Вот результаты (с его слов):

Если честно, то так себе инвестиции: минус 2000 рублей. При этом он пристально следил за каждым проектом и пытался продать доли компаний при малейших подозрениях на предстоящий крах бизнеса.

Наверное, здесь бывают и удачные истории с вложением средств в хорошие проекты и последующим получением прибыли. Но шансы выйти в плюс здесь минимальны. Помимо всего вышеперечисленного я не нашел ни одной достойной площадки, вызывающей доверия. Инвестировать непонятно куда хоть сколько-нибудь значимую сумму я бы не стал.

Итог: Высокий риск, связанный с тем, что проекты могут не достичь своей бизнес-цели. Зарабатывают на краудинвестинге в основном сами платформы, выступающие в роли посредника. Дополнительные риски: нет никаких гарантий от площадок, возможно мошенничество со стороны заемщиков.

«Зарабатывай, играя на Форексе» — видели такую рекламу в интернете? Заметили слово «играя»? Всё верно, Форекс не имеет никакого отношения к инвестициям. Это именно игра, ведь вы здесь ничего не покупаете, а только заключаете пари.

В 2-х словах: вы открываете счет у форекс-дилера, вносите на счет свои деньги и делаете ставки на то в какую сторону пойдет цена одной валюты относительно другой. Валюта не является активом и не генерирует прибыль. Операции на рынке форекс — это чистые спекуляции. Вы делаете ставку: вырастет курс доллара по отношению к рублю (к примеру) или упадет. Так как колебания курса незначительные, то много денег, используя только лишь собственный капитал — вы не заработаете. Поэтому, форекс-дилер предоставляет вам кредитные средства, для торговли. Вы можете задействовать кредитные средства в несколько сотен раз превышающие ваши собственные.

На практике это означает, что ваш потенциальный выигрыш может быть в несколько сотен раз выше, чем при использовании только собственного средств. Но и потери увеличиваются соответственно.

Можно ли заработать на форексе?

Форекс похож на казино или на букмекерские конторы. Ваш выигрыш — это прямой убыток форекс-дилера. И вы думаете система на вашей стороне? Нет, конечно. Как раз таки среднестатистический игрок на форексе (он же лох) кормит всех тех, кто управляет системой и двигает цены на рынке. А двигают цены на рынке (помимо политических и экономических факторов) крупные инвестиционные компании, банки, располагающие необходимыми ресурсами. Мелкий трейдер — это корм для таких гигантов.

Кто-то может возразить — но как же технический или фундаментальный анализ? Можно же разработать систему и стабильно зарабатывать. Но и тут кроется подвох. Если даже и есть какая-то закономерность, генерирующая прибыль, то рано или поздно ей начнет пользоваться большинство и закономерность начнет работать в обратную сторону, принося вам лишь убыток. Ваш выигрыш — это чей-то проигрыш, поэтому если вы заплатили деньги за обучение и вас научили анализировать японские свечи, искать фигуры плеч и головы, то эти же самые знания есть и у остальных игроков рынка. А если все делают одно и то же, надеясь на выигрыш, то кто тогда будет оплачивать банкет? Поэтому это все не работает!

Можно ли зарабатывать на форекс? Ответ: да, можно, но только тем, кто двигает цены. Зашел крупный игрок (банк или инвестиционная компания), купил пару доллар/рубль, тем самым создал спрос, а значит задрал цену. После чего продал все и получил свой профит. Вы, обладая даже несколькими миллионами рублей, лишь песчинка в океане.

Кому выгодно рекламировать форекс?

Вот тут очень много тех, кто напрямую не торгует на форексе, но зарабатывает в этой сфере неплохие деньги. Именно они и рекламируют форекс, как волшебный путь к богатству:

• Форекс-дилеры, ведь ваш проигрыш — это их прямой доход;

• Блогеры, владельцы сайтов, размещающие положительные статьи о заработке на форекс, с указанием реферальной ссылки;

• Ведущие курсов и семинаров по торговле на форексе (это либо сотрудники на зарплате у форекс-дилера, либо ведущие платных курсов).

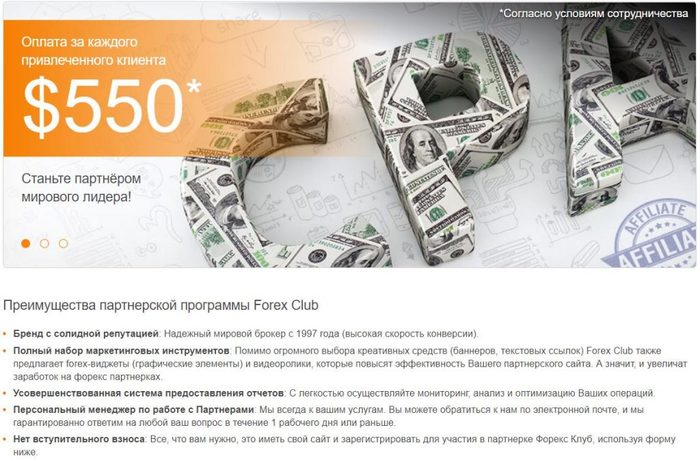

Форекс клаб платит 550$ за привлеченного клиента по реферальной ссылке. Компания уверена, что она заработает на клиенте гораздо больше, чем заплатит партнеру за привлечение нового лоха.

4. Бинарные опционы

Это ещё более продвинутая схема развода лохов. Если торгуя на форексе, вы делаете ставку без ограничения по времени, то торгуя бинарными опционами вы задаете конкретный временной интервал. К примеру вы ставите 100 рублей на то, что через минуту доллар по отношению к рублю будет стоить дороже, чем стоил в момент ставки. Если через минуту доллар вырос, то вы получаете 70-80% прибыли (возможно где-то меньше), то есть ваш ставка превратится в 170-180 рублей. В том случае, если вы не угадали движение цены, то проигрыш составит 100% и вы потеряете 100 рублей.

Шанс выиграть 50 на 50. Либо цена вырастет, либо упадет. Но в случае выигрыша вы получаете не 100%, а 70-80% прибыли. Это чистое казино, а именно рулетка (красное, черное и зеро). Сделав 1000 ставок, вы по теории вероятности уйдете в минус.

Итог: Зарабатывают, торгуя на форексе, только крупные инвестиционные компании и банки. Дополнительные риски: форекс-дилеру выгодно, когда трейдер лишается своих денег, поэтому он будет этому способствовать.

Возможен отказ в выводе средств или блокировка счета. Чтобы не выплачивать вам деньги могут быть выдуманы десятки предлогов.

В следующей части я рассмотрю как люди теряют деньги на ПАММ-счетах и фондовом рынке.

Вам интересна тема накоплений и инвестиций? Я веду Telegram-канал, где публикую только свой собственный опыт. Если ссылка не открывается, можете найти меня через поиск в самом Telegram’е — @wkpbro. Буду рад найти единомышленников!

Найдены возможные дубликаты

а можно не «делать ставки», а купить акции компаний или «индексов» каких-то (типа S&P 500) ?

Можно. Стратегия автора мне очень близка. Лучшей альтернативы я не вижу на данный момент. Если совсем боязно, то есть ИИС и налоговый вычет 13%. Халява от государства. Но человек, один раз обманутый при помощи мошенников, обещающих возврат возврату НДС 20% любому гражданину РФ будет считать абсолютно все — лохотроном.

Сейчас особенно распродажа, сиди себе да etfами закупайся

Люди уже вложились в возврат НДС, насмотревшись агрессивной рекламы мошенников на ютубе. А те кто не повелся, тот сейчас на парамайнинге сидит и смотрит на увеличение циферок в личном кабинете) Какие ETF, вы о чем )) А если серьезно, то да — сейчас хорошее время для покупок на рынке в долгосрок.

он то рухнул, то опять поднялся..

инвестору никто и не обещает, что он заработает — это не вклад в банке..(если не мошенники, конечно)

в долгую может и выиграет, а может и нет.. это всегда риск

Просадка была на 30% максимум, банкротств каких-то крупных контор не было (пока что), на текущий момент говорить «рухнул» все же не правильно.

Когда будет -50%, вот тогда можно будет сказать рухнул 🙂

И то, чтоит учитывать, что пока ты не продал подешевевший актив твои убытки только на бумаге (ровно как и прибыль). Если у тебя (условно) акция, которую ты купил за 1000р а она подешевела до 800, у тебя все еще одна акция, а не 800р вместо тысячи

Журналисты особенно бесят — Безос за неделю стал богаче на 24 миллиарда . начинаешь читать — акции Amazon подорожали )

Facebook потерял ХХ миллиардов .

и каждую неделю такое

Tesla была 250$ до НГ, потом стала 400, потом 900. и упала до 450, сейчас 770

Насколько упал целый рынок, не знаю )

Как раз ФРС вливает, чтобы не рухнул.

а -30% это что? лёгкий бриз? А ФРС, да, вливает, чтобы дальше не падал.

30%. Надеюсь, это сарказм был?

30% от исторических максимумов, то есть по факту перекупленности.

Должен заметить, что момент, когда рынок рухнул — самое выгодное время для покупки.

Рано или поздно пойдет. Мы же об инвестициях говорим. А если вы переживаете, что сразу вверх цены не пойдут, то вы не инвестор, а спекулянт.

Вы непонятно пишете, я не понимаю ваших мыслей.

Инвестор, в отличие от спекулянта, вкладывается надолго. И ему, по идее, должно быть все равно в какой момент покупать: он вкладывается потому что рассчитывает (в результате анализа рынка) на рост. Так что моя идея о покупке в период спада тоже из разряда несколько спекулятивных.

Кроме того, инвестора не должны смущать колебания цен: вся история фондового рынка показывает, что всегда есть рост на длительных промежутках времени.

Что означают ваши слова о конце спекуляций? И при чем тут спекуляции, если я говорил об инвестициях?

Если спекуляция не удалась, она становится инвестицией 🙂

Разумные инвестиции.(https://firein.eu/blog/2020/07/04/book/) Все о вложениях из любой точки мира. ISBN: 978-5-0051-2191-2

Прикладные знания о том, как сберечь и приумножить финансы используя действительно работающие инструменты и методики.

Для тех, кто уже понимает, что мотивационные книги знаменитых авторов не дают ничего кроме самой мотивации.

Она поможет составить личный финансовый план.

Рассчитать целевой инвестиционный капитал.

Научит как распознать биржевого мошенника или компанию

Расскажет о том что такое деньги и природу финансовых кризисов.

Познакомит с основами инвестиций и стратегией тактической аллокации активов Улучшенный Dual Momentum.

Кроме этого покрывает такие области как Инвестиции в испанскую недвижимость и Европейские REIT. Знакомит с миром Стартапов и Краудфандинга.

Книга будет полезна молодым Родителям в финансовом воспитании Детей и выборе их профессии.

Сбербанк кидает клиентов

Хочу сказать, что Сбербанк абсолютно бессовестно поступает со своей якобы «выгодной» подпиской СберПрайм. Когда я покупал её (сразу на два года, тут уж самдурак!) предложения были простые и понятные, я ими регулярно пользовался.

И скидкой на деливериклаб, которая давала ДОПОЛНИТЕЛЬНУЮ скидку в 10% к заказу, и в сервисе Самокат, дававшую 7% скидки к заказу.

Но месяц за месяцем эта подписка становилась все бесполезнее и бесполезнее. Сначала исчезла «дополнительность» в скидке от деливериклаб — подписка стала давать скидку на 10% только если эта скидка не пересекается с другими скидками ресторанов партнёров (сюрпрайз — у делайвери 90% партнёров дают скидки!). Потом подрезали и это — скидка стала даваться не в постоянку, а на 10 заказов в месяц. А потом и 10% превратилось в 7%.

Тоже самое с Самокатом — было 7% на все заказы, а теперь появилось магическая формулировка «до 7%», которую можно получить закупаясь в самокате на большую сумму.

При этом Сбербанк запускает НОВУЮ подписку Сберпрайм+, в которой и скидка в Самокате 7% без условий и в делайвери снова 10%. Но ее, этой подписки, у вас нет, есть старая и бесполезная. На два года, пользуйтесь!

И кстати отказаться от этого счастья и вернуть хотя бы часть денег за нафиг не нужную подписку нельзя! У оператора от зубов отскакивают пункты правил, почему это так.

Отличное поведение для крупнейшего банка страны, ни разу не мелочное, ага.

Траты по кредитке

Пенсионные сбережения 40-летнего пенсионера. Итоги 3 лет. Часть 2: Американские акции

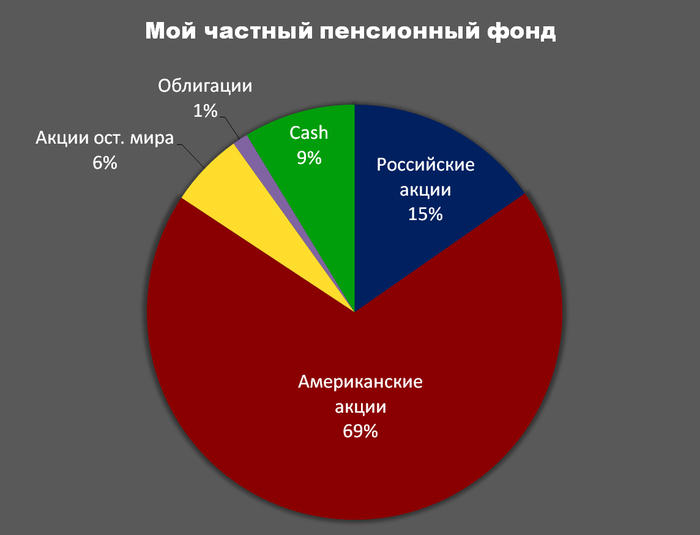

Я уже третий год в режиме полной открытости рассказываю на Пикабу о том, как я формирую свой «личный пенсионный мини-фонд».

Ровно три года назад я открыл брокерский счёт и начал инвестировать свои сбережения в фондовый рынок. До этого на протяжении 7 лет я использовал гораздо более традиционные для жителей России методы сохранения сбережений — такие как квартира в ипотеку или вклады в банках, а три года назад что-то в голове перемкнуло, и я решил, что основу долгосрочных накоплений должны составлять акции.

Портфель из американских акций, о котором сегодня речь — это одна из пяти частей моего «частного пенсионного фонда», и занимает в нём примерно 69% от всего объёма или 76% от всех акций. У меня 101 компания из США, 95 из них являются компонентами индекса S&P100, а акции 6 компаний остались с тех времён, когда нынешняя стратегия со следованием за этим индексом сформирована ещё не была. Все они показывают неплохие прибыли, и их продажа повлекла бы уплату лишнего НДФЛ на прибыль. Уже в ближайшие пару месяцев по всем ним подойдёт трёхлетний срок владения, так что я смогу воспользоваться льготой и продать без уплаты налога, переложив деньги в компании из S&P100.

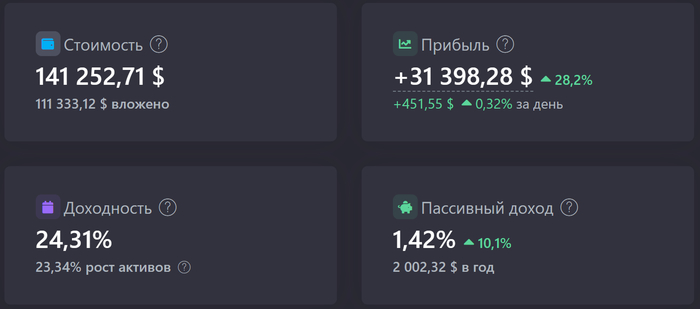

Основные результаты

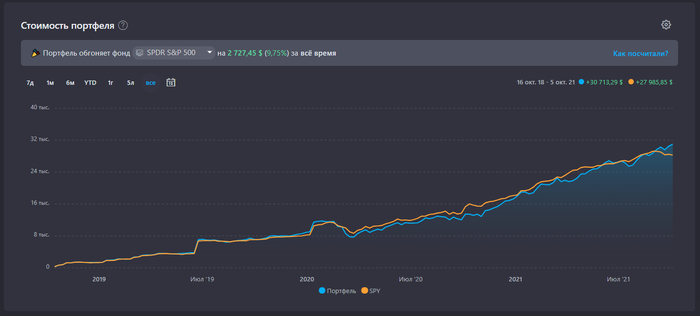

Для тех, кому лень читать — сразу основная цифра. За три полных года доходность американских акций составила 24,3% годовых в долларах. Эта цифра измеряет именно доходность в годовом выражении (а не суммарный доход за 3 года), учитывается множественность и неоднородность моих покупок. Снова признаю: это не моя заслуга. Это заслуга рекордного бычьего рынка, а мне лишь хватило мозгов начать покупать акции в 2018 году и не останавливаться ни на месяц. Сейчас рынок в небольшой просадке — тем лучше, результат немного подостыл.

Эту часть портфеля я собираю в соответствии с индексом S&P100 и ориентируясь на веса компаний в этом индексе. Я для себя решил, что я не буду считать себя умнее рынка, и мне будет достаточно среднерыночной доходности. Подразумевая широкий рынок акций США, всегда говорят об индексе S&P500. Я долго думал над вопросом, а как мне приблизить мой портфель по доходности к S&P500, но при этом найти решение проще, чем покупка 500 компаний в нужных пропорциях и при этом не платить 1% в год управляющим (а со скрытыми издержками — все 2%). И придумал:

Это не так легко как казалось, так что по мере появления на российской сцене индексных фондов с низкими издержками, я буду постепенно отказываться от избранного пути в их пользу.

Я позволяю себе небольшие расхождения с индексом. Компании с проблемами, убытками и корпоративными скандалами я решил не покупать. Но их не так много — всего 4 (Boeing, General Electric, AIG, Kraft Heinz), их совокупный вес в S&P100 составляет 1,2%. Так что ничего страшного не случится, если я не прав в своём решении. Их вес я перекинул на Berkshire Hathaway. Ещё одна компания до сих пор по непонятным причинам не торгуется у нас в России (Duke Energy). Остальные 95 компаний в нужных пропорциях я покупаю.

Самыми результативными оказались FAAMG, это неудивительно. Правда, в другом порядке — MGAFA. Их вес большой, они растут. Очень близко на 6 месте — NVidia ($1300).

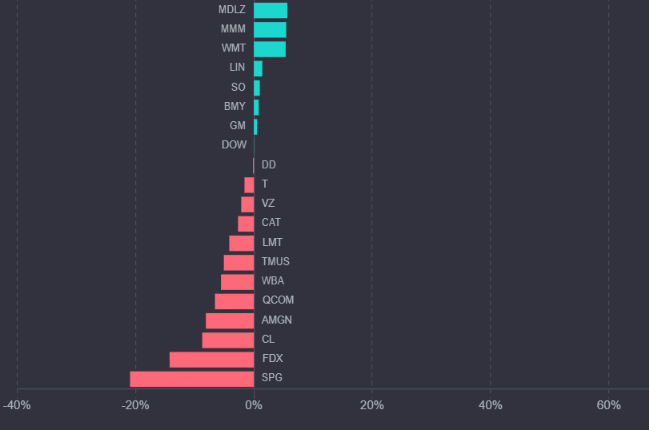

Убыточных позиций — всего 12 штук из 101, от шокирующего убытка в 25 центов (DuPont) до досадных -$74 (Simon Property). Сумма всех 12 убыточных составляет -$390, что даже ниже 1/10 от прибыли от одного Microsoft.

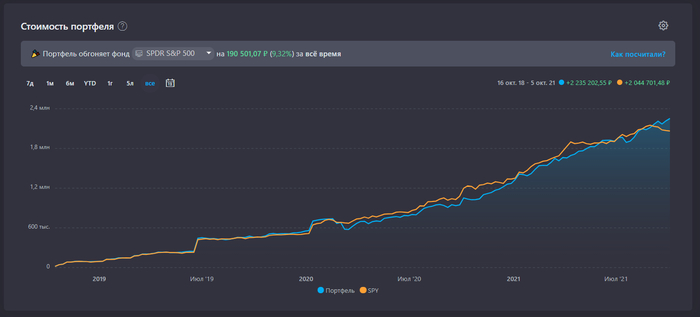

Сравнение с индексом S&P500

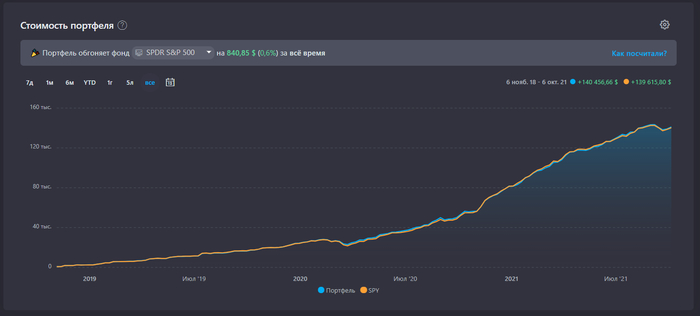

Я сравниваю свой результат с крупнейшим индексным фондом на индекс акций S&P500 — SPY. C учётом реинвестиции поступающих от него дивидендов. Логика сравнения такая: оранжевая линия демонстрирует, где бы я оказался, покупай я SPY в те же дни когда я покупал отдельные акции и на те же суммы. Мне удаётся обгонять индекс полной доходности на символические 0,6% за 3 года. Хороший результат — есть задел на случай мелких косяков. Даже отставание на 0,5% в год (на 1,5% за 3 года) я считал бы успехом. Так было не всегда: вы можете найти старые отчеты 2-летней давности, где я проигрывал индексу в первый год инвестиций.

Откуда превышение?

Честно признаться, я не знаю. Я допускаю, что оно появилось из-за того, что я покупал больше технологических компаний в начале, и потом они росли сильнее широкого рынка. А потом стал больше покупать value компании для придания баланса, и вновь немного попал в волну. Но это всё было непреднамеренно.

А, ну и вот ещё график индекса S&P500 (красный цвет) против 4 компаний, намеренно мной отсеянных (период три года):

А что индексные фонды?

Часто приходится слышать критику, мол, всё напрасно, ведь есть ETF/БПИФ!

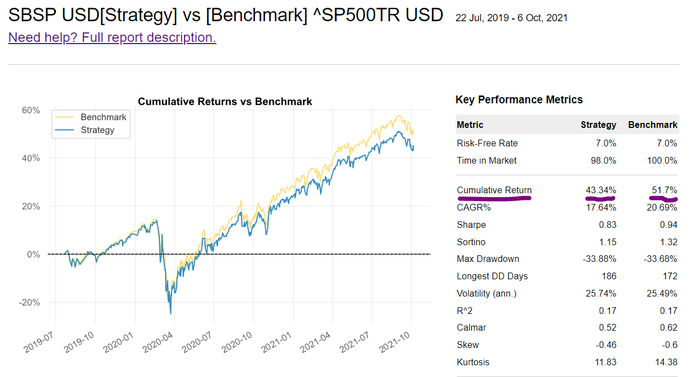

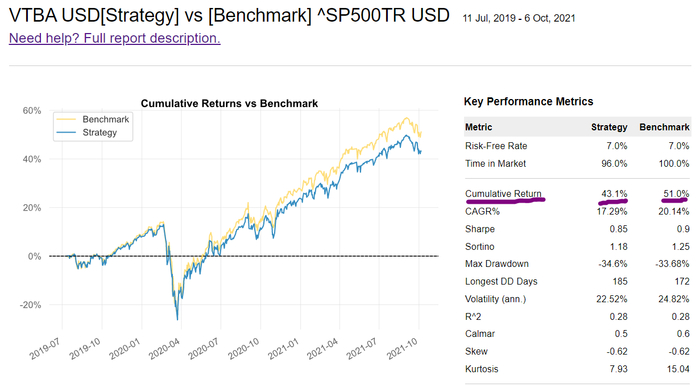

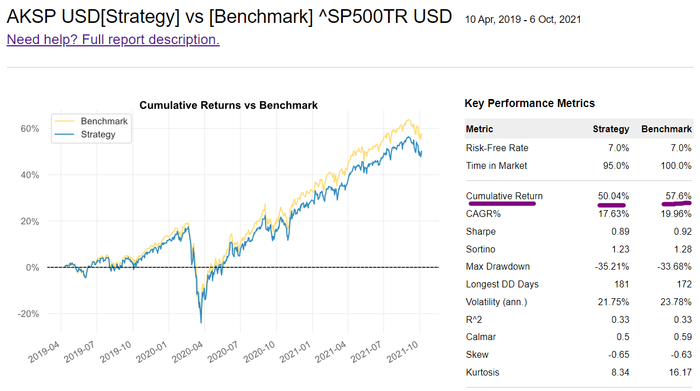

Давайте сравнивать. Я мог бы пойти по лёгкому пути, и сравнить свой результат с БПИФ от Сбера, Альфа-банка или ВТБ. Но там всё очень плохо. Все они появились примерно летом 2019 года. У всех них заявленная комиссия составляет примерно 1% в год. И вот результат Сбера (отставание на 8% за 2 года):

. ВТБ (отставание на 8% за 2 года):

. и Альфы (отставание на 7,5% за 2 года):

Так что позвольте посоревноваться не с хромыми лошадками. Я не буду проявлять душность по поводу того, что индексный фонд от Финекс FXUS вообще не за S&P500 следит, а за другим индексом на американские акции. Это не так важно для меня, ведь важен фактический результат. Я взял независимый источник, который просто сравнивает данные разных фондов: https://capital-gain.ru/app/#/funds/compare/?tickers=SPY%2CFXUS¤cy=RUB

Отставание 4,2% за три полных года.

Исходя из моего превышения над индексом S&P500 на 0.6% и потерь лучшего из доступных фондов 4,2% за сравниваемый период, моё решение обошлось в 3% от портфеля или примерно в $6780. Или 491’000₽ по нынешнему курсу.

Если больше ничего не покупать и если прогнозы по дивидендам сбудутся, то мой портфель принесет мне $2000 дивидендов в следующие 12 месяцев, доходность составит 1,4% относительно текущей стоимости акций. Что крайне скромно. Но дивиденды на стадии накопления всё равно уходят обратно, реинвестируются. И в ходе реинвестирования теряются налоги, создаются лишние хлопоты с их декларированием и отправкой данных в ФНС. Так что чем их меньше, тем сейчас мне лучше.

Я получил $1880 дивидендов от американских компаний за прошедшие 3 года. Вы покупаете iPhone — Apple платит мне дивиденды. Всё просто! Покупайте, пожалуйста, больше айфонов.

Хотя, большинство людей на фондовом рынке полагают, что если компания не выплачивает высокие дивиденды, вся заработанная ей прибыль куда-то испаряется, и компания не реинвестирует их в рост и развитие своего бизнеса. Но это же абсурд! Чем меньше у человека опыта на фондовом рынке, тем ярче это искажение реальности проявляется. Наибольшими критиками низких дивидендов в итоге оказываются люди, не имеющие никакого опыта.

Я понимаю людей, строящих высокодивидендные стратегии — это проще в психологическом плане, ты как бы лучше ощущаешь результат инвестиций. И я ни в коем случае не хочу критиковать и осуждать за это.

1. Мне нравится то, что я делаю. Буду продолжать сэмплировать индекс S&P100, это не составляет для меня труда. Правда, с появлением американских ETF с низкой комиссией и высоким качеством управления в апреле следующего года я могу перейти на них.

2. Американские акции дают мне доходность выше моих ожиданий — 24% годовых на 3-летнем периоде. Это и радует (много денег лучше, чем мало денег), но с другой стороны — пугает (знаю о тенденции возврата к среднему).

3. Я превышаю результат своего бенчмарка — индекса S&P500. Это даёт ещё и денежный бонус к занятию, которое мне нравится.

4. Если бы я использовал доступные в России ETF, я бы закономерно получил результат хуже — засчет наличия комиссии за управление фондом. Про российские БПИФ на американские акции лучше лишний раз промолчать.

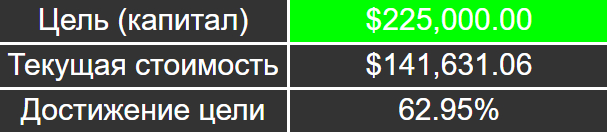

Я недалеко от промежуточной цели — $160’000 в американских акциях

Так как я подвинул планку по российским акциям до 4 млн ₽, для сохранения пропорции нужно двигать и здесь:

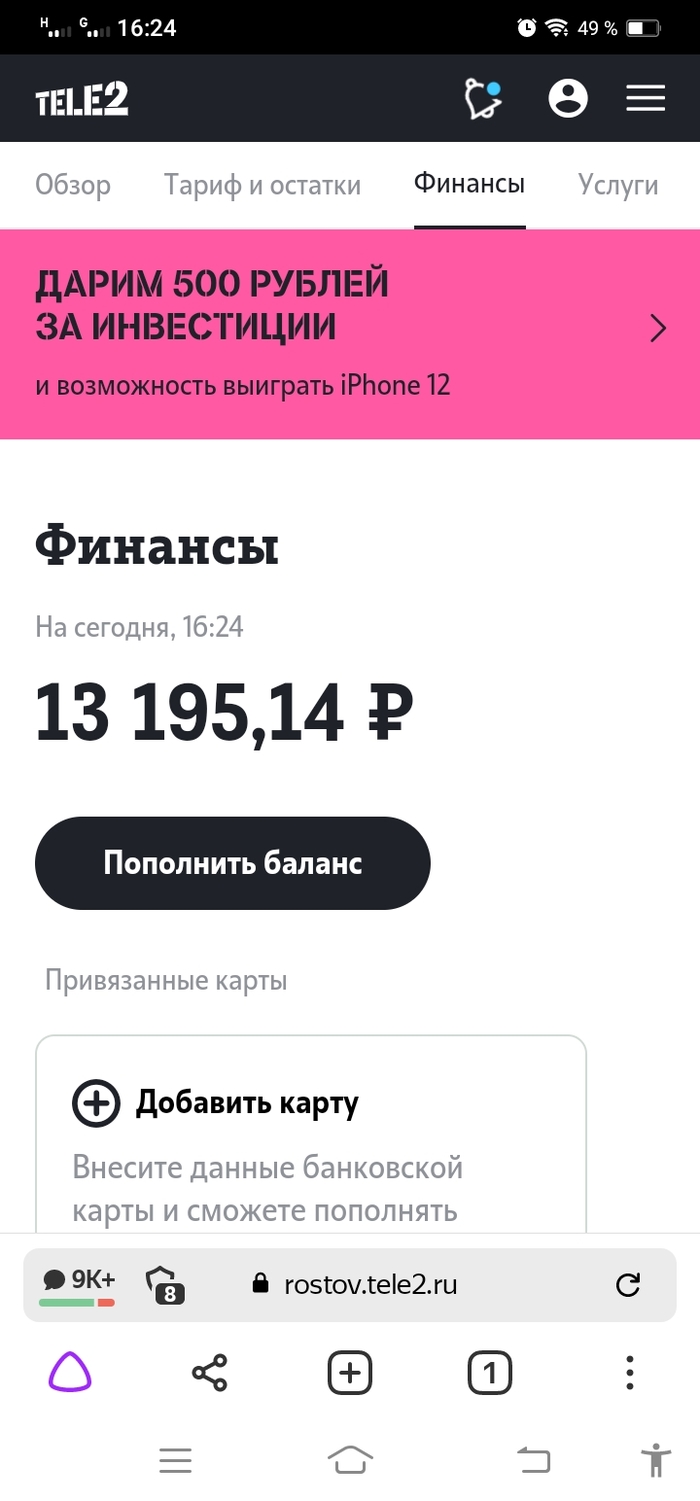

Теле2. Аттракцион невиданной щедрости

Заехала на днях к свекрови (ей 75 лет) нужно ей было на госуслугах помочь. На телефон приходит смс для аутентификации, а я смотрю там среди входящих смс какая-то хрень про воду — типа человек расходует столько-то воды в сутки. Думаю, ах суки, какую-то шнягу подключили. Захожу в личный кабинет, смотрю, а эта хрень 15 рублей в сутки стоит. Отключаю все подписки и смотрю, как же долго это продолжается. В сентябре 450 рублей за услуги (за саму связь порядка 200 рублей), в августе 465, в июле 465, в июне 450, в мае 465. Припекает. Дальше заказываю детализацию с начала года, каждый месяц такая фигня. Печёт уже знатно. Заказываю детализацию за прошедший 2020 год, подписка есть. Ах же суки. А свекровь то у меня попросит положить 500 рэ на телефон, то у мужа, в смысле своего сына, сама же кладет. Ну я думаю. ну общается может много, да и слава богу. Ага, хрен там.

Думаю сколько ж лет эта хрень длится. Пишу в службу поддержки, объясняю, что телефон кнопочный, интернета нет, да и кто вообще в здравом уме на ваши идиотские услуги подпишется. На удивление без проблем принимают заяву на рассмотрение и обещают всё вернуть. И вот через сутки при балансе еще вчера в около 60 рублей (запомните эту цифру)

Приходит мысль — как-то вывести эти деньги и купить старушке новую печку. У теле2 есть вариант перевести деньги на карту, правда с комиссией, или другому человеку на счет телефона.

Пытаемся это сделать.И.

Незззя! Нельзя ни на карту перевести эту сумму, ни на телефон другому человеку. Сумма доступная к переводу что-то порядка около 60 рублей. То есть деньги как бы вернули, деньги, которые ты со своего кошелечка положил на счет теле2, а по факту ни хера ты не вернул.

Учитывая, что свекровь тратит в месяц около 200 рублей, то этой суммы хватит ей лет на пять. Дай бог ей столько прожить. Но я склоняюсь к тому, что месяца через три теле2 эту сумму тихо уберет.

PS. теле2 это конечно крупный мобильный оператор, но дичь ведь эту творят простые люди.

Пенсионные сбережения 40-летнего пенсионера. Итоги 3 лет. Часть 1: Российские акции

Я уже третий год в режиме полной открытости рассказываю на Пикабу о том, как я формирую свой «личный пенсионный мини-фонд».

Ровно три года назад я открыл брокерский счёт и начал инвестировать свои сбережения в фондовый рынок. До этого на протяжении 7 лет я использовал гораздо более традиционные для жителей России методы сохранения сбережений — такие как квартира в ипотеку или вклады в банках, а три года назад что-то в голове перемкнуло, и я решил, что основу долгосрочных накоплений должны составлять акции.

Так что я решил сделать серию постов об итогах трёх лет инвестиций — что я понял по итогам трёх лет, какие выводы для себя сделал, какого результата добился, и как буду двигаться дальше.

Тогда, три года назад, я начал с российских ценных бумаг, так что серию итогов я тоже по традиции начну с российской части портфеля.

Для тех, кто не в курсе, отмечу, что портфель из российских акций, о котором сегодня речь — это одна из пяти частей моего «частного пенсионного фонда», и занимает в нём примерно 17% от всех акций или 15,3% от всего объёма «частного пенсионного фонда». Помимо них есть американские акции (76,5% от всех акций или 69% от всего объёма), акции остального мира (6,5% от всех акций или 5,8% от всего объёма), немного облигаций и деньги для покупки акций на случай падения рынков.

Сегодня расскажу об этих 15%, а в следующих частях — об остальном.

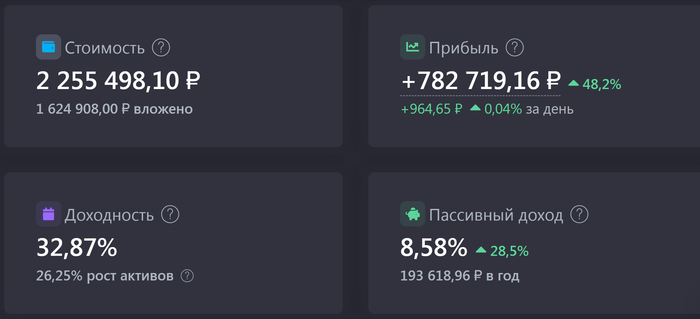

Основные результаты

Для тех, кому лень читать — сразу основная цифра. Доходность российских акций составила 32,8% годовых. Эта цифра измеряет именно доходность в годовом выражении, учитывая множественность и неоднородность моих покупок. Не то чтобы я мастер в инвестициях, наверное мне повезло: как раз в середине периода было то самое резкое падение акций (весна-2020), которым я воспользовался. Отсюда и высокий результат.

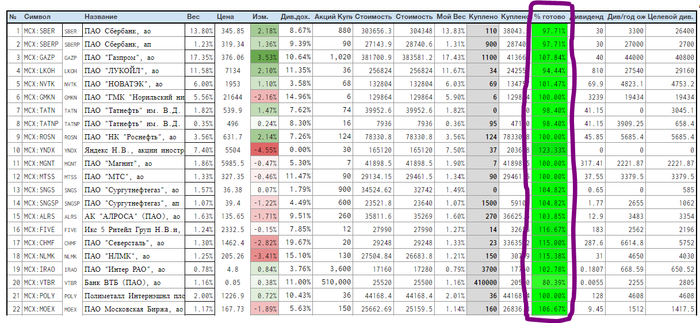

Для тех, кто не в курсе, напомню: эту часть портфеля я собираю в соответствии с индексом Мосбиржи и ориентируясь на веса компаний в этом индексе. Например, недавняя ребалансировка индекса выбросила за борт акции Россетей — и я тоже от них избавился. Так что топ-5 компаний по весу в портфеле вряд ли вызовут удивление.

Мне нравится следовать за индексом, это не так сложно как кажется, но снимает с меня часть ответственности за принимаемые решения. Правда, я позволяю себе небольшие расхождения там, где мне хочется немного разойтись с индексом. Так например, Яндекс занимает 9,5% у меня, но всего 7,8% в индексе Мосбиржи — это сознательное отклонение. Таких не очень много: Яндекс, Тинькофф — в большую сторону, Аэрофлот и Озон — в меньшую.

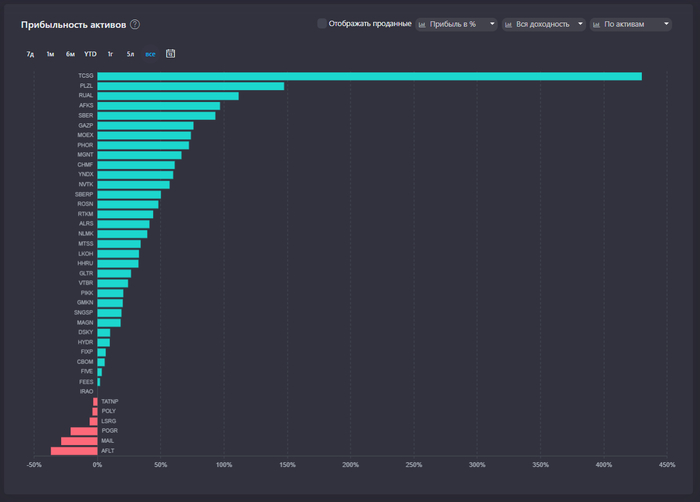

Закономерно и то, что компании с крупнейшим весом приносят наибольший результат. Одно исключение — Тинькофф Групп, акции которой принесли мне +439%.

Тинькофф далеко впереди остальных по результату в процентах

Примечательно, что за хороший результат высокодивидендных компаний, коими можно назвать Лукойл и Сбер, только на 1/4 можно поблагодарить поступившие дивиденды, а 3/4 всего результата — это рост стоимости акций.

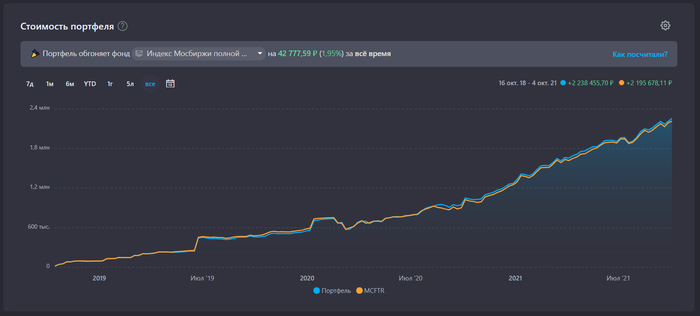

Сравнение с индексом Мосбиржи

Я сравниваю свой результат с индексом Мосбиржи полной доходности «брутто» — MCFTR. Логика сравнения такая: оранжевая линия демонстрирует, где бы я оказался, покупай я идеально скопированный индекс полной доходности в те же дни когда я покупал отдельные акции и на те же суммы. Я нахожусь здесь в заранее проигрышном положении по двум причинам:

1. Я получаю дивиденды за вычетом налога 13%, а MCFTR очищен от этого налога

2. Я получаю дивиденды с задержкой в среднем 2-3 недели прежде чем эти дивиденды реинвестировать. В MCFTR считается результат без задержек.

Несмотря на заведомо невыгодное положение, мне удаётся обгонять индекс полной доходности почти на 2% за 3 года. Что я считаю прекрасным результатом, так как даже отставание на 0,5% в год (на 1,5% за 3 года) я считал бы успехом. Так было не всегда: вы можете найти старые отчеты 2-летней давности, где я признавал отставание от индекса и расстраивался, что всё зря.

Откуда превышение?

Можно задаться логичным вопросом: если ты копируешь индекс, откуда взялось превышение? Наверное, мне повезло, и здесь нет какого-то инвестиционного гения. Давайте я опишу догадки, откуда могло взяться это превышение:

1. Я намеренно завышал долю Яндекса и Тинькофф Групп в портфеле. Эти две компании я покупал примерно на 125% от положенного. А они росли. А я, видя что превысил, не продавал. Сейчас октябрь 2021 года, и акции Яндекса находятся примерно там же где были год назад — на уровне 5500-5700₽ за акцию, так что это может показаться ошибочным объяснением. Но два года назад их доля также была превышена, а акции стоили 2000₽ и выросли почти в 3 раза.

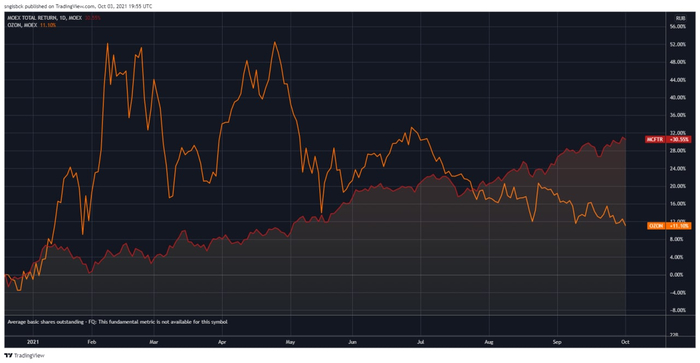

2. Я намеренно занижал долю Аэрофлота и Озона, исходя из критерия убыточности. С Аэрофлотом и ежу понятно: уже 1,5 года стоимость акций около 70₽, это компания-зомби. А вот с Озоном интереснее. Сразу после IPO и после включения компании в индекс Мосбиржи (18.12.2020), он начал дико расти. Я страдал, ведь решение не покупать Озон выглядело как неверное. Каково было моё удивление, когда готовясь к описанию итогов, я взглянул на график:

Красная линия — индекс полной доходности Мосбиржи MCFTR, оранжевый — стоимость акций OZON

3. Я достаточно ленив, чтобы не продавать компании, вес которых почему-то превысил вес в индексе. Так, чёрные металлурги Северсталь и НЛМК мне следовало бы для точности копирования индекса продавать, но я ленился, и их совокупный результат с дивидендами по итогам трех лет лучше индекса. Всю эту чепуху про необходимость ребалансировки ради ребалансировки и про точность следования я оставлю теоретикам, рассказывающим мне, как это плохо, неудобно и нерезультативно — сэмплировать индекс.

Точность следования (выделил фиолетовым) далека от идеала, но этого хватает

Вместо тысячи слов я беру и делаю, испытывая интересную мне стратегию на собственной шкуре и демонстрируя подтверждаемый брокерскими отчётами результат.

Кстати, отклонения от индекса могут сыграть со мной злую шутку. Представьте, если Озон удвоится в следующие 12 месяцев, а Яндекс — упадёт. Я растеряю всё превышение и буду страдать.

А что индексные фонды?

Часто приходится слышать критику, мол, всё напрасно, ведь есть российские БПИФ, которые не платят налоги с дивидендов от российских компаний! Этот налоговый чит компенсирует заявленную комиссию!

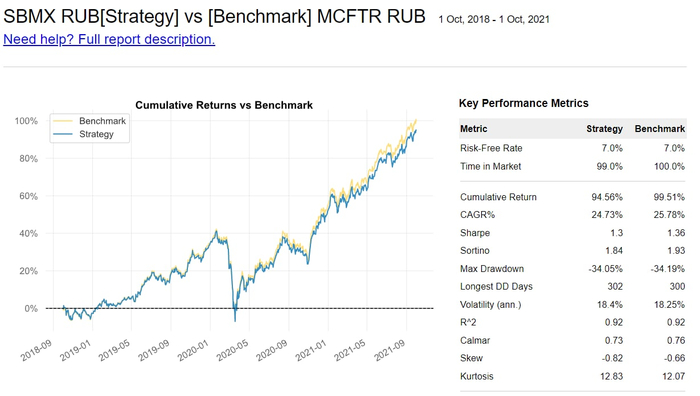

Да, наверное компенсирует. Заявленную. Я же привык смотреть на реальные результаты. Так, например, с началом моих инвестиций совпадает трек-рекорд по БПИФ на акции Индекса Мосбиржи от УК «Сбер Управление Активами» — SBMX. Под управлением у ребят — 22 миллиарда ₽:

Внимание на строку Cumulative Return. За три полных года при заявленной комиссии 1% в год БПИФ «потерял» 5% против индекса полной доходности MCFTR.

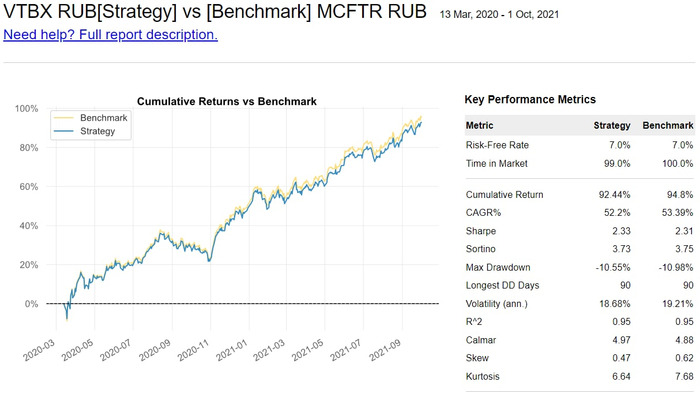

Есть и другой популярный БПИФ от ВТБ — VTBX, с меньшей заявленной комиссией — 0,69%. В теории, налоговый чит полностью компенсирует такую комиссию. Этот факт не перестают напоминать мне критики стратегии. Но важен фактический результат, а не заявленная в буклете комиссия:

Его трек-рекорд ведётся с марта 2020 года. За эти 1,5 года фонд «потерял» 2,4% против индекса полной доходности MCFTR. Темпы примерно те же.

И это я ещё не посчитал ценность от самого важного: этот процесс меня увлекает, он мне интересен, он развивает меня, я получаю бесценный опыт управления финансами. Это трудно оценить в деньгах.

И это я ещё не считал результат по основному куску — портфелю американских акций, о нём выйдет отдельный пост. На данный момент я даже не считал, так что будет сюрпризом.

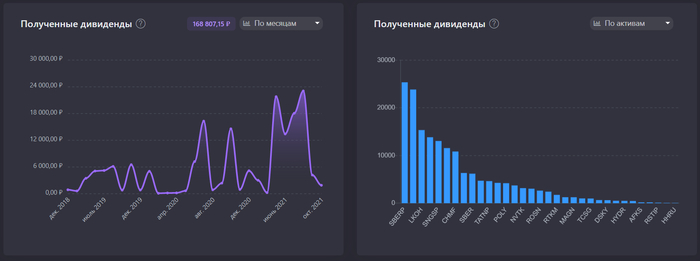

Ни для кого не секрет, что индекс российских акций — высокодивидендный.

Если больше ничего не покупать и если прогнозы по дивидендам сбудутся, то мой портфель принесет мне 193’000₽ дивидендов в следующие 12 месяцев, доходность составит 8,5% относительно текущей стоимости акций или 12% на вложенный капитал. Один только Газпром заплатит более 40’000₽.

Это, кстати, больше, чем я получил за предыдущие три года (168’800₽).

Единственное, чего не хватает российскому рынку — так это равномерности.

Я лишь хочу отметить, что я не делаю акцент на дивидендах и не ставлю цели собрать дивидендный портфель.

С них удерживаются налоги, которые никак не вернуть. Их приходится реинвестировать — всегда с задержкой, и это всегда лишние хлопоты. Обратный выкуп акций в этом плане персонально для меня был бы в приоритете, но среди российских компаний такой способ распределения прибыли использует немного компаний. Правда, с каждым годом их ряды пополняются, и это здорово.

Российские акции vs S&P500

Хейтеры российского рынка часто презирают инвестиции в российские акции. Меня сложно назвать защитником российского рынка, ибо я кошельком тоже голосую за акции США — они составляют основу моих активов. Но вот вам интересный график:

В последний месяц российский рынок обгоняет американский S&P500! На моём периоде и с учётом дат, когда я покупал и объемов, в которых я покупал. Не делаю выводов, просто занимательный факт. Через месяц всё может вернуться назад.

Специально для тех, кто хочет написать «если перевести в доллары — результат будет другим» вот график в долларах:

Если вы сравниваете в одной валюте, неважно в какой валюте вы это делаете. Главное — не сравнивать рублёвую доходность с долларовой. А если сравнить рублёвую с рублёвой и долларовую с долларовой — результат будет одинаковый.

1. Мне нравится то, что я делаю. Буду продолжать сэмплировать индекс Мосбиржи в части портфеля, это не составляет для меня труда.

2. Российские акции дают мне доходность выше ожиданий — 32% годовых на 3-летнем периоде. Это и радует (много денег лучше, чем мало денег), но с другой стороны — пугает (знаю о тенденции возврата к среднему).

3. Я превышаю результат своего бенчмарка — индекса полной доходности Мосбиржи MCFTR. Это даёт ещё и денежный бонус к занятию, которое мне нравится.

4. Фактические результаты БПИФ на российские акции демонстрируют наличие «скрытых издержек», которые перечёркивают их теоретическое преимущество. Покуда российские управляющие, сидящие на топовой зарплате в именитых банках, не научатся управлять активами эффективно, я буду самостоятельно покупать акции. При этом я никому не рекомендую повторять за мной и всем всегда рекомендую индексные фонды.

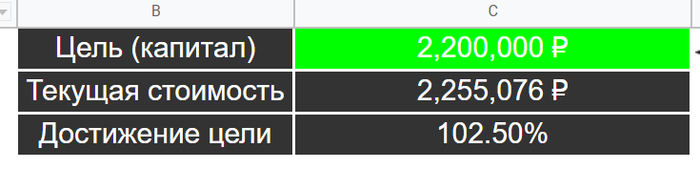

Кстати, я достиг второй промежуточной цели по российским акциям — 2,2 млн ₽. Как-то близко ставлю цели, и не ожидал, что российский рынок так стрельнёт.

Так что следующую цель поставлю подальше: 4 млн ₽ в российских акциях. Надеюсь, на пару лет хватит, чтобы лишний раз не инфоцыганить и не рассказывать одно и то же:

Мини-пенсионный фонд — мой, тег моё. Взято из моего скромного личного блога, где пишу о том, каково это — копить на достойную пенсию в условиях суровой российской реальности.

Почти 700 млрд тенге на иностранных счетах задекларировали 440 чиновников. Проверки в отношении них не будут производиться

В рублях это примерно 119 миллиардов 700 миллионов.

В ходе всеобщего декларирования 440 госслужащих (а также приравненных к ним лиц, их жен и мужей) представили сведения о том, что они имеют банковские счета в иностранных банках на общую сумму 691 млрд тенге. Об этом сообщил заместитель председателя Комитета государственных доходов МФ РК Жайдар Инкербаев на пресс-конференции в СЦК.

В Казахстане 15 сентября завершился первый этап всеобщего декларирования доходов. В нем приняли участие все государственные служащие, а также лица, приравненные к ним, и их супруги. Свои сведения представили 497 283 человека.

Что декларировали казахстанские чиновники

«Из 497 тысяч физических лиц, представивших декларацию, 440 имеют банковские счета в иностранных банках 58 стран. Общая сумма составляет 691 млрд тенге. Открыто наибольшее количество банковских счетов в Российской Федерации, Соединенных Штатах Америки, Швейцарии», – рассказал Инкербаев.

494 человека задекларировали 666 объектов недвижимости в 26 странах, из них 436 объектов – в России, 44 – в ОАЭ, 38 – в Турции. 1030 человек задекларировали 1198 транспортных средств, зарегистрированных в 49 иностранных государствах, из них 292 – в России, 235 – в Армении, 221 – в Японии, 162 – в Германии.

Свою долю участия в 57 юридических лицах за пределами страны имеют 47 чиновников либо лиц, приравненных к ним. 1585 участников всеобщей декларации отразили наличие доли участия в строительстве 1603 объектов недвижимости в 11 странах, из них в Казахстане – 1568, еще 918 человек задекларировали ценные бумаги в 25 странах.

Инвестиционное золото задекларировали 116 человек, 608 человек имеют паи в 635 паевых инвестиционных фондах, 212 человек имеют 218 объектов интеллектуальной собственности, авторского права. Дебиторскую задолженность имеют 355 человек, 578 человек имеют кредиторскую задолженность.

Жулики вновь активизировались. Летом почти не было

Им отпускные платят?

Ни одна благотворительная организация не собирает деньги по электричкам. В 2017 году представители крупнейших фондов подписали декларацию о том, что отказываются от сбора средств подобным образом. Называется «Декларация о добросовестности в сфере благотворительности при сборе средств через ящики-копилки». Помните, и не жертвуя подобным образом, вас обманывают и фактически грабят.

новый закон о сборах пожертвований

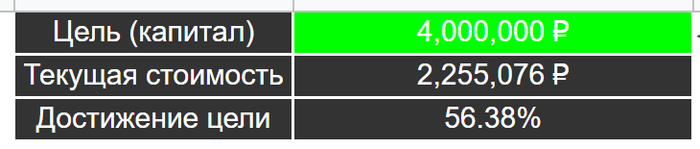

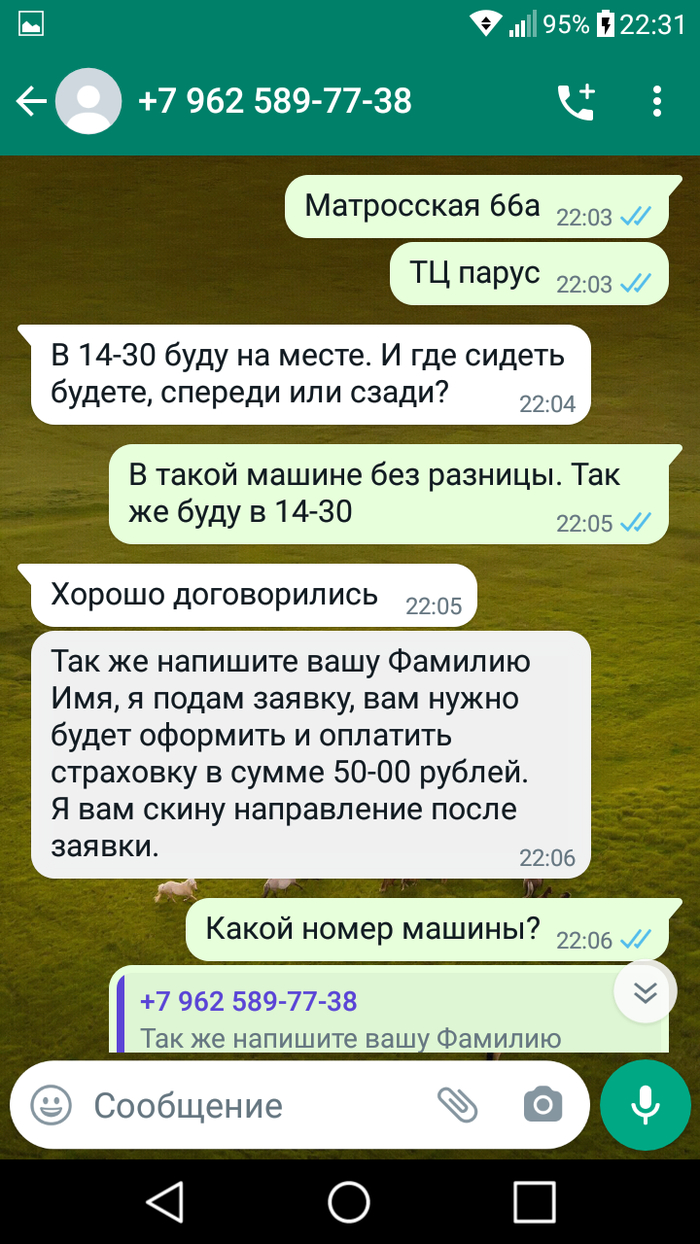

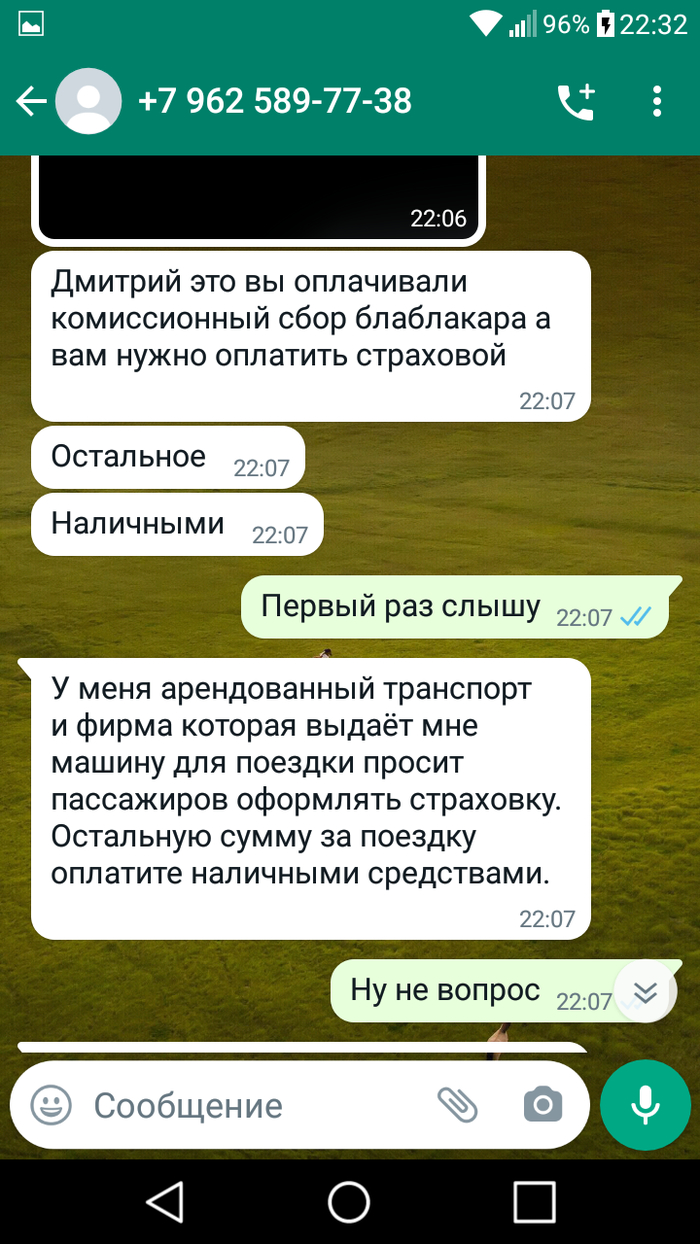

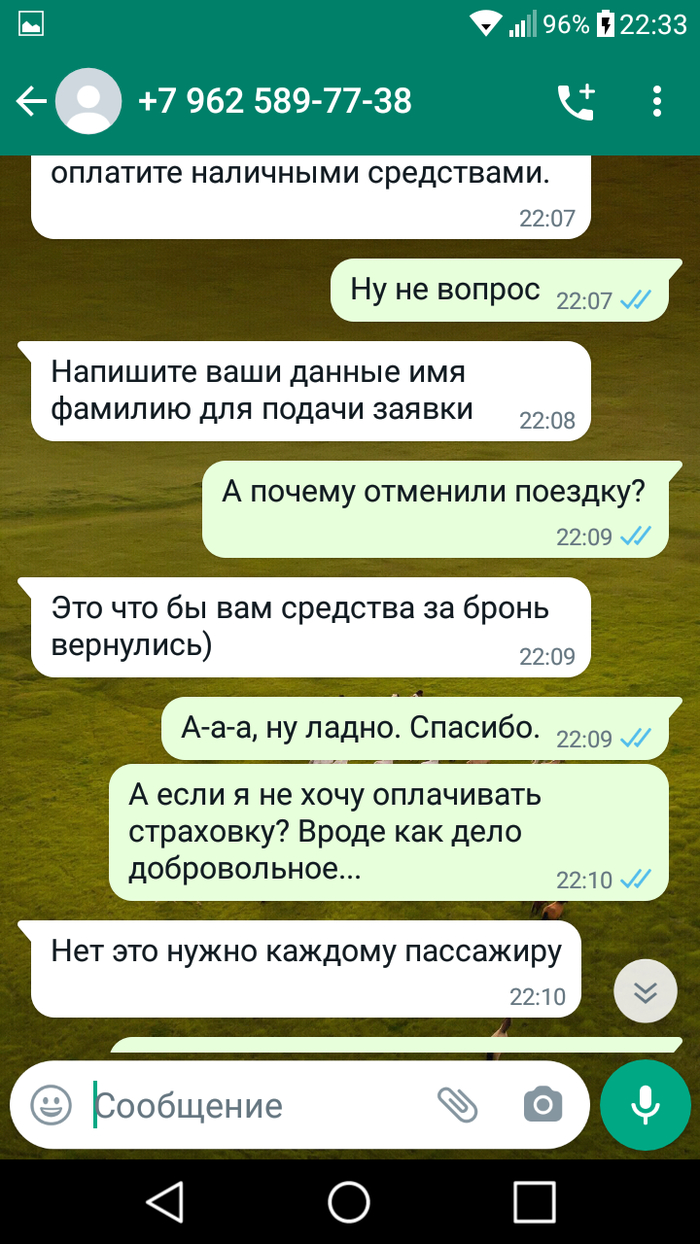

Мошенники в Блаблакаре

При бронировании поездки подтвердился и сразу перешёл в ватсап. Маршрут был выставлен из Москвы в Саратов. Бронировал от Борисоглебска до Балашова. Как обычно лухури авто и прочие плюшки.

В тегах не силён. Может кому пригодится. Всем добра и будьте аккуратнее.

Немного о льготах от государства или: "боги маркетинга"

На днях исследовал наши законы по части налогов. Давно уже пора разобраться с этим (открываю бизнес, пытаюсь не заниматься тем, чем занимаестья большая часть успешных бизнесменов у нас. То есть не перепродажей товара, а его созданием. Созданием ПО (программное обеспечение)).

И так, первый приятный сюрприз, на который я наткнулся при создании фирмы:

Да-да друзья. Вот я и подумал: «ничесе какой большой зеленый свет».

К слову, многие уже существующие крупные (и нетолько) фирмы по продаже даже мебели, туалетов и даже булочек такие ХОП:

Ну и пошел я уточнять детали. Итак, далее разговор с законом:

З: чтобы получить сниженые налоговые ставки в фирме должно быть от 8(или 7) человек

Я: ребят, в моей фирме 2 мужика и у нас нет денег чтобы платить еще 6-и. Мы вообще только въезжаем в тему.

З: ничег не знаю, видите что написано? Мы делаем для Вас хорошие условия А теперь вываливайтесь скорее отсюда. Быстро-быстро, одна нога здесь, другая там.

Спрашивается, для кого? Аля маркетинг от государства? Новая пиар кампания? Возможность для крупных гигантов класть в карман больше денег? Знаете, это очень сомнительная такая помощь. Одно название, а на деле вот.

Было время, разговаривал с директором типографии. У мужика свой бизнес. Разговорились, он поделился:

Я: пытаюсь открыть бизнес, пытаюсь сделать все прозрачно. Интересно сколько сумарный налог выйдет с прибыли и насколько выгодно платить работника в конверте?

М: знаешь в сумме какой налог я плачу с прибыли? Да там 45% точно есть, под все 50 выходит. И это при том что выплачиваю всем по-разному (премии, поощрения, ну вы поняли). И поешл мне детально перечислять что и куда он платит с точностью до рубля.

А разговор этот начался с того, что я посетовал, что в какой-о стране (лет 5 назад говорили), налог на прибыль составляет 40%. Типа какой зывышенный налог. А у нас «везунчиков» всего-то 13%.

И вот вчера упала последняя капля, котрая сподвигла меня написать этот пост. Дело в том, что разговаривал с одним человеком, который очень рдеет за отечество. Вчера я ему предоставил информацию о том, что если организовывать конкурс и раздавать призы, то на призы стоимостью выше 4 000 руб будет налог. Угадаете какой? 35%. А что не 95 или, скажем 99? А может вообще победителю ничего не нужно? На территории России же выиграл? Ну так будь любезен, выиграл — отдай все! Нам бабло, а тебе хорошее настроение. Покедавай, всего вам хорошего, держитесь как-то там. Официальный грабеж!

Товарищ припер меня тем, что в сети полно фейков и прочего. Типа ссылки на статьи не реальные и цифры тоже нереальные. Не может быть такого процента. Так я и проверил, еще как может. Вот сайт, все юристы с ним работают:

Вот заключение, которое выписал (на сайте много слов, искать нужно по номеру статьи и цифрам 4 000 и 35%)

Это не моя тема, но чтобы не совсем все было так печально, отмечу что за рождение ребенка деньги дают, еще какие-то пособия дают. Тут все лучше. Хотя. Разводят нас всех как овец во всех смыслах. Если все повымрут, то с кого стричь-то?

На этом пока все,

Во что инвестируют китайцы? Образование для детей

Да, у каждого китайца под подушкой есть мешочек с золотом. Драгоценный метал им дарят на праздники и различные торжества. И, вполне себе легко его можно обменять/сдать в обычных ювелирных магазинах. Для этого достаточно, чтобы было клеймо. Также многие жители Поднебесной покупают квартиры из серии «чтобы было», ведь потом будет стоить в разы дороже. Как по мне этот пузырь уже давно лопнул, но все еще продолжает расти. Увлекаются и криптой и другими видами пирамид.

Золото в Китае пробы 999 — ювелиры в РФ тихо негодуют

Но, главная инвестиция для китайцев — это образование. Образовательные центры находится буквально на каждом шагу. Везде предлагают учить английский, повышать квалификацию, заниматься самосовершенствованием и прочими полезными вещами. Примечательно, что детей отдают в частные школы и развивающие центры лет так с 2-х. А уже с 3-х они в обязательном порядке учат английский и много других наук.

Китайские учителя

Примерно с этого же возраста уже закладывается дорога в будущее — т.е. детский садик, школа и институт взаимосвязаны. Зачастую столь сильный прессинг детей прочно взаимодействует с их крайней избалованностью и вседозволенностью. Натуральные истерики, битье головой об пол из-за того. что «злой воспитатель» не разрешает играть — в порядке вещей, как говорят знакомые учителя-китаяночки.

Шмотки покупают своим ****дюкам также под стать. Даже в Китае стоит десткая одежда совсем не дешево. Кому интересно может со мной отправиться в шоу рум и посмотреть цены на местные бренды. Кстати, «Абибас» будет служить дольше, чем копия с «правильной» надписью.

Почему родители тратят огромные деньги на образование, которое в Китае совсем не дешевое и ни разу не бесплатное?

В основном в развитие детей и в изучение отпрысками английского языка (особенно его) вливают сотни нефти предприниматели-комерсы, которые искренне желают выйти на новые рынки. Знакомый китаец так мне и говорил — подрастет сын — будет торговать техникой по всему миру, расширять рынки сбыта. «Я то уже старый, мне учить язык поздно». При этом русский язык в большинстве своем китайцы учить не собираются, что как бы намекает.

Счастливая китайская семья

Порой, разумеется, случается фиаско. Оказывается, что «юное дарование» просидело штаны в школе/институте и ни на что оказалось не годно. Как правило, в таком случае, стараются удачно выдать замуж/женить нерадивого отпрыска, и скрепить семьи схожего круга, дабы хотя бы один из супругов стал у руля.

Машина времени и будущая доходность акций

Так или иначе все частные инвесторы, которые поставили себе цель достичь финансовой независимости, рассчитывают на то, что фондовый рынок поможет сохранить и приумножить вложенные средства. Глядя на график индекса S&P500, как-то не очень верится в то, что какой-нибудь “черный лебедь” вообще может появиться и разрушить наши планы.

Как показал 2020 год, этот самый “черный лебедь” появляется оттуда, откуда совсем не ждешь. Потеря капитала не так страшна, как потеря здоровья или жизни. Заранее предугадать как поступить сегодня, чтобы через 20 лет оказаться “в шоколаде”, невозможно. Именно поэтому многие приверженцы FIRE по-прежнему продолжают использовать индексные фонды, как основной способ достижения своих целей. Это работало последние 100 лет, поэтому есть вера (но не уверенность) в то, что и в следующие десятилетия это окажется оптимальным способом накопления капитала.

Сегодня хочу поделиться переводом интересного поста из блога Джима Коллинза, который начал инвестировать в 1975 году и уже давно достиг финансовой независимости. Мне всегда интересно читать посты людей, которые не в теории, а на практике осуществили то, к чему я только стремлюсь.

Переводы других постов Джима Коллинза можно глянуть по ссылкам ниже:

Машина времени и будущая доходность акций (перевод поста, оригинал тут)

В наши дни распространено мнение, что в следующие несколько десятилетий нам следует ожидать более скромной доходности от акций, чем в предыдущие десятилетия. На самом деле это мнение моего личного героя, основателя Vanguard и создателя индексных фондов Джека Богла. Но давайте вместе проведем небольшой мысленный эксперимент.

Предположим, что мы все вместе собрались за пивом или кофе в далеком 1975 году. Я выбрал 1975 год, потому что именно в этом году я начал инвестировать и в этом же году мистер Богл учредил первый индексный фонд. К тому же временной период получается в 40 лет (1975-2015).

Предположим, что кто-то из вас вздыхает и говорит что-то вроде этого:

Так получилось, что я только что вернулся из 2015 года, воспользовавшись машиной времени. Интересно послушать что же произошло за эти 40 лет?

Как вы все знаете, президент Никсон отказался от привязки курса доллара к золоту, что увеличило рост инфляции. Оказывается, стало намного хуже, а в сочетании с застоем в экономике это привело к тому, что кто-то придумал новый термин: стагфляция. Ужасное название.

Состояние фондового рынка было настолько ужасным, что в 1979 году издание Business Week заявило о его крахе:

К началу 1980-х годов ставки по ипотеке превышали 15%.

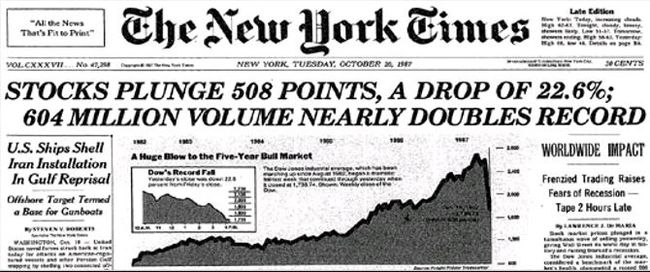

Но затем, примерно в 1982 году, рынок акций развернулся и начал довольно удивительную бычью гонку. По крайней мере, до осени 1987 года и Черного понедельника…

Это было одно из крупнейших процентных падений в истории рынка. Это привело к довольно неприятной рецессии, которая продлилась до 1990-х годов.

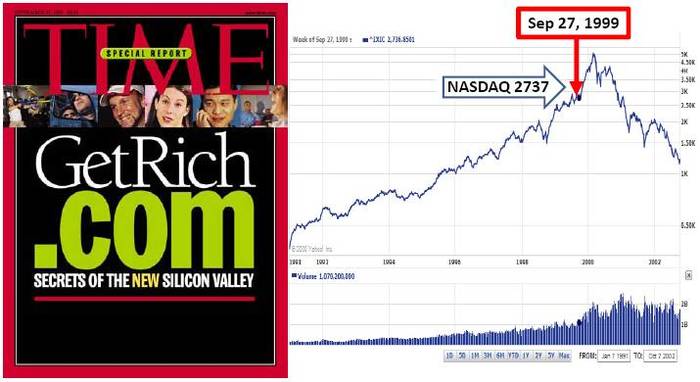

Далее на рынках начали происходить события, которые впоследствии привели к пузырю доткомов.

Как видите, это закончилось довольно плачевно.

Но все это было не так ужасно, как события 11 сентября 2001 г. (самое ужасное нападение на США со времен Перл-Харбора):

В свою очередь, это привело к тому, что США оказались втянутыми в две очень дорогостоящие (как в деньгах, так и в жертвах) войны – в Афганистане и Ираке, которые все еще продолжались, когда я сел в свою Машину времени в 2015 году.

В период между крахом доткомов, 11 сентября и последующими войнами экономика сильно пострадала. В ответ на это процентные ставки были снижены еще больше, и кредит стал еще более доступным.

Понадобится целая книга (или даже 12 книг), чтобы рассказать вам о том, что сделала со всем этим финансовая индустрия.

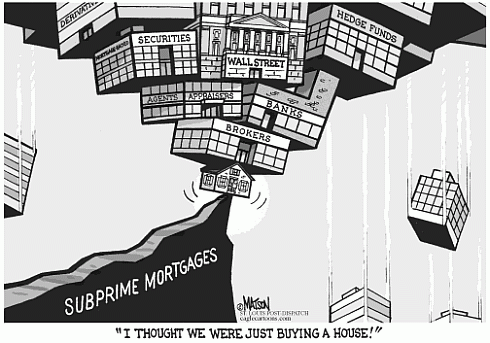

Достаточно сказать, что это привело к невероятному росту цен на жилье и ипотечному кризису 2008 года. Произошел крупнейший обвал фондового рынка со времен Великой депрессии…

Тогда рынок упал более чем на 50%, и казалось, что дна мы никогда не увидим. Но в 2009 году началось восстановление.

В 2015 году, когда я решил отправиться на Машине времени к вам, рынок снова растет.

Вы можете сказать:

Да, действительно это так.

Фактически, с 1975 по 2015 год он имел среднегодовую доходность чуть менее 12%.

Итак, прогнозирую ли я 12% доходности в следующие 40 лет? Нет, конечно нет. Но я полагаю, что 12% годовых не требуют идеального Золотого Века. Процветание возможно, даже если на этом пути будут различные потрясения, войны, горе и экономические кризисы.

Дополню Джима Коллинза и скажу, что за период с 2015 по 2021 средняя годовая доходность индекса S&P500 составила более 12% без реинвестирования дивидендов и более 14% с реинвестированием дивидендов, не смотря на коронакризис. Но эта доходность без учета инфляции, а реальная доходность окажется скромнее.

Также как и Джим, я не считаю, что нужно рассчитывать и строить свои планы, опираясь на доходность в 12% годовых. Но стоять в стороне и бояться покупать индекс сейчас из-за возможных кризисов в будущем — это очень неразумно, особенно если принять во внимание опыт за последние 45 лет, о котором написал Джим.

Лучшего способа для сохранения своих накоплений от инфляции, чем покупка акций или индексных фондов, я для не вижу. Способы может и есть, но тот риск, который в них заложен, меня не устраивает. Но для кого-то риск инвестиций даже в индексные фонды слишком велик (обычно эти люди приводят в пример индекс японского рынка Nikkei 225). Поэтому принимать решения и нести за них ответственность нужно каждому самостоятельно.

Взято из моего блога в Telegram, где я пишу о своем личном опыте достижения ранней пенсии и финансовой независимости в условиях нашей страны.

FIRE: экстремальная экономия ради ранней пенсии

Мне 32 года, и мы с женой зарабатываем значительно выше среднего по России. В этом нет ничего особенного, а особенность заключается в другом: около 70% от доходов мы сберегаем и инвестируем. Такая внушительная норма сбережений (70%) была не всегда, но уже с 2012 года практически всегда доходы значительно превышают расходы. Это позволило нам погасить ипотеку за квартиру в Санкт-Петербурге, в которой мы живём, менее чем за 3 года, а также к 32 годам накопить значительный капитал, и по осторожному расчёту уже к 40 годам мы сможем похвастаться достижением финансовой независимости (FI — Financial Independence), а окружающие будут добавлять к этим двум словам более стереотипное продолжение — ранняя пенсия (RE — retire early). У капитала сейчас есть две движущие силы: сбережения (каждый месяц берутся из неинвестиционных доходов) и инвестиционный доход (портфель состоит на 90% из акций, минимум активного управления — только долгосрочные инвестиции).

Похоже, я знаю достаточно на тему, что в заголовке, так что позвольте мне немного рассказать о FI/RE.

Тема крайне популярна в российском инвестиционном сообществе, и наверняка вы уже читали yet another стереотипную статью, написанную человеком, очень далёким от реалий FI/RE. Так что осмелюсь повествование построить не так, как всем привычно: без исторических справок, стереотипов о питании с помойки и жизни в фургоне рядом с кампусом технологической корпорации. Давайте оставим эти сказки про фриков собирателям стереотипов и клише.

НЕ-движение FI/RE

Нет никакого движения, хватит! Нет никакого «профсоюза FI/RE», нет никаких встреч, церемоний и фестивалей, нет сеансов заряжения банок с водой энергией космоса. Это не секта.

FI/RE — это образ жизни. Шведский «лагом», с некоторой модификацией. Это люди, живущие по принципу «трать меньше чем зарабатываешь, разницу — сберегай и инвестируй», правда, делающие это в нетипичной размерности и имеющие нестандартные жизненные приоритеты.

В FI/RE нет никаких правил! Нет стереотипного правила «уйти с ненавистной работы и больше на неё не возвращаться, причём обязательно успеть до сорока». Это выдумано журналистами, как и словосочетание «движение FI/RE». На то они и журналисты, чтобы взять изюминку и раздуть её до размеров слона, не буду их осуждать — они тоже люди, и ничто людское им не чуждо! У них тоже есть ипотека и кредитная Camry, так что чего бы и не раздуть, раз за такое заплатят больше, чем за неинтересную правду. А неинтересная правда заключается в том, что строгих рамок нет.

Зато есть свойственные такому образу жизни паттерны:

а) высокий доход — выше среднего по стране;

б) высокий уровень финансовой грамотности, умение считать, математический склад ума;

в) невысокие амбиции в карьере — нет цели класть жизнь за карьеру, дабы стать лучшим в мире в своей профессии аксакалом с орденами;

г) осознанное, разумное потребление.

Неудивительно, что чаще всего можно наткнуться на FI/RE среди представителей IT-профессий. Не то чтобы среди айтишников это популярно — вовсе нет. Просто если взять случайную выборку начинающих TikTok блогеров и случайную выборку software-инженеров, то во второй мы наверняка будем чаще натыкаться на человека с совокупностью четырёх описанных выше паттернов.

Так что, следующий заголовок — логическое продолжение этой мысли.

FI/RE — не для всех

FI/RE — это путь для очень небольшого числа людей. Часто приходится встречаться с негативом от людей, пытающихся натянуть этот образ жизни на свою жизнь.

Важно знать: никто и не говорит о масштабировании FI/RE на всё население страны или мира. Можете считать, что мы — меньшинство, люди с необычным взглядом на вещи.

Обращаясь к основному принципу «трать меньше чем зарабатываешь, разницу — сберегай и инвестируй», стоит отметить, что в нём нет ничего плохого и криминального, и действительно есть смысл перенять этот принцип у FI/RE. Но вряд ли стоит интерпретировать истории о FI/RE из интернета как призыв «сберегать во что бы то ни стало 60% от своих доходов» и «сжечь трудовую книжку в день своего сорокалетия».

Совокупность финансовых возможностей и достаточной силы воли для обуздания своей тяги к бесконечному наращиванию уровня потребления — довольно редкая штука. Так что образ жизни FI/RE возможен для менее чем 1% населения нашей страны. Но это не значит, что их опыт бесполезен для широких масс. Как правило, такие люди являются самыми настоящими «вечными» частными инвесторами со «шкурой в игре». Их благополучие напрямую зависит от того, насколько качественно и грамотно производится управление личным капиталом.

FI/RE — это точно про пенсию?

И да, и нет. Пенсия — это условный термин в данном случае. Вообще, слово «пенсия» у нас в стране дискредитировано. Скорее, подходит слово «рента». Но скажешь так, и не поймут что имеется ввиду.

В FI/RE есть своя терминология. И один из терминов звучит как «Число-FI/RE» (FI/RE-number).

Число-FI/RE — это размер личного (семейного) капитала, позволяющий забирать из него средства для комфортного проживания до конца своих дней, используя безопасную ставку снятия (ещё один термин — «safe withdrawal rate», SWR).

Иными словами: когда инвестиционный портфель становится настолько большим, что количество денег для поддержания комфортного уровня жизни равно или меньше реальной доходности портфеля, — можно считать, что ты достиг FI/RE. Что делать с этим достижением? Каждый решает сам. Кто-то действительно заканчивает карьеру, потому что уже достаточно, и в мире есть более интересные занятия. Кто-то не спешит с решениями (далеко не всегда работа — неприятное, вынужденное занятие), но немного по-другому расставляет жизненные приоритеты и действует смелее. Каждому своё.

Можно ли это называть «пенсией»? Похоже ли это на пенсию по старости? Решать вам.

Разновидности FI/RE

FI/RE как образ жизни — это скорее спектр с тысячами цветов. Каждая жизнь — это отдельная модификация со своим уникальным оттенком. Тем не менее, для простоты понимания можно выделить 4 основных типа FI/RE:

1. FatFIRE — распространённый способ. «Я планирую жить на комфортном уровне, он полностью будет покрываться пассивным доходом от моих накоплений. Я не буду зависеть от работодателя, я могу заниматься тем, что мне приносит удовольствие. Я могу и далее зарабатывать деньги, например, на путешествия или дорогие вещи. А могу и не зарабатывать, если мне этого не хочется». Уход от привычного образа жизни, на 2/3 состоящего из рабочих дней, не как можно раньше, а когда это будет психологически комфортно.

2. LeanFIRE — тот самый стереотипный FI/RE из публикаций для широких масс. Однако, это одна из немногочисленных категорий. Расходы значительно сокращаются для того чтобы быстрее достичь финансовой независимости. Экономия на всём. Максимизация сбережений, возведение в абсолют. Скорость важнее качества жизни.

3. CoastFIRE — экономить и инвестировать как можно раньше, и вплоть до достижения определённой суммы. Впоследствии не делать акцент на новых сбережениях, добавляя небольшие суммы или не добавляя вообще. Ставка на «сложный процент» и на то, что инвестиции сами хорошо вырастут засчет более долгого периода. В молодости пашем, отправляя как можно больше в сбережения, после 30 — живём обычной жизнью и поглядываем на собранный портфель, не делая акцент на новых сбережениях, после 40 начинаем собирать урожай, посаженный в молодости.

4. BaristaFIRE — не уходить с работы полностью, оставаясь работать на небольшую ставку. Чаще всего обусловлено необходимостью иметь медицинскую страховку и иными социальными особенностями. Не так актуально в России, но очень актуально в США. На самом деле, первые FI/RE были именно такими, от них пошли ответвления: ещё с начала 50-х годов в США военнослужащие уходили на пенсию довольно рано, после чего устраивались в Walmart или любой другой ритейл на небольшую ставку не столько ради денег сколько ради поддержания социальных связей. Такой метод хорош тем, что не нужна экстремально высокая норма сбережений, ведь доход от капитала будет поддерживаться доходом от работы (чаще всего, в соотношении 60/40 или 70/30).

Что с этим делать?

Возможно, прочитав это, вы вдохновились и тоже захотели. Если так, то сто раз подумайте, а надо ли вам это. Если придется в чем-то себя ущемлять — точно не надо.

Возможно, вы (как и я когда-то) просто увидели в истории немножко себя и сказали про себя «ах вот как это называется».

Если вы скептик, и всё ещё подвержены стереотипу об «экстремальном выживании», то скорее всего вы зададите вопрос: «Почему этой теме так много внимания уделяется в инвестиционном сообществе? Зачем это всё нужно?»

Я постараюсь ответить. У людей с образом жизни FI/RE (каким бы он ни был на этом спектре из тысяч оттенков) успех всего предприятия зависит от грамотного подхода к инвестициям, от точного расчёта (учитывающего множество параметров и способного обуздать рыночную неопределенность) и от серьёзности и долгосрочности намерений. Так что они — самые настоящие долгосрочные инвесторы, в среднем знающие об этом больше других людей. И у них есть чему поучиться.

Необязательно перенимать этот образ жизни. Достаточно просто перенять некоторые практики в долгосрочном инвестировании.

Про деньги-12. Измеряем в попугаях

Камрады недавно упрекнули, мол, чего это с серией «про деньги» завязал? Требуем продолжения.

По правде говоря, я думал, что данная серия себя исчерпала, но раз просят – продолжу. Тем более что и материал подошел, так сказать, «с пылу – с жару».

Итак, стучится старый клиент (участник № 1). Мы ему в самом начале псевдопандемийной истерии бизнес схематозили, чтоб не закрываться, а работать. Все ок, отработали, тяжелый период проскочили без потерь, и вот беда подкралась откуда не ждали — партнер (участник № 2) «вдруг» захотел бизнес распродать, деньги поделить и разбежаться. Варианты: выкупить у партнера его долю, но денег он хочет несколько больше, чем она стоит.

Ну запретить его партнеру «хотеть» мы не можем, он и сам запретить не может, а впрочем никто не может. Но понять, откуда эта «хотелка» взялась, было бы интересно. Одно дело – у него есть чем-то обоснованная позиция запрашиваемой суммы, и другое дело – просто произвольное «а мне надо».

Ок, взялись сопроводить сделку, ежели таковая таки случится, а перед сделкой надо сформировать цену. А вот как раз относительно её все разногласия и произошли.

Вводная: бизнес создан в 2011 году, двумя партнерами, 50/50, оба в бизнесе сами «трудоустроены» — получают зарплату управленцев честно ее отрабатывая и ведя разные направления, в отпуске с 2011 не были ни разу, дивиденды не выплачивались ни разу.

Позиция участника № 1: При создании в 2011 году в бизнес каждым участником была вложена сумма денег, на которую можно было купить новый Range Rover Sport и среднюю двушку в Подмосковье. В настоящиймомент бизнес успешный, показывает уверенный рост, денег дохренища – так что можно и дивиденды заплатить при желании, трудоустроено более 50 человек, в определенной среде создано имя и высокий рейтинг доверия. А значит, ничего продавать не надо, а надо продолжать данное предприятие развивать.

Позиция участника № 2: При создании в 2011 году в бизнес каждым участником была вложена сумма денег, на которую можно было купить новый Range Rover Sport и среднюю двушку в Подмосковье. Но если сейчас продать всё что есть в бизнесе, собрать все деньги и поделить, то каждому на новый Range Rover Sport и среднюю двушку в Подмосковье уже не хватит. А это значит, что бизнес просто прожирает изначально вложенные деньги и надо как можно быстрее это прекратить.

Согласитесь, с этого ракурса позиция участника №2 уже не выглядит каким-то безумием по утилизации собственного успешного предприятия и приближает нас к теме сегодняшнего повествования – покупательная способность денег и способы её измерения.

Нет, я не про инфляцию. И нет – я не про рубль, что он мол, деревянный. Я про то, что в современной экономике деньги перестали быть тем, что про них написано в разнообразных учебниках по экономике. Начиная от социалистического «всеобщий эквивалент труда» и заканчивая капиталистическим «средство измерения и сохранения стоимости».

Нихрена они не сохраняют. И уж тем более не измеряют. Точнее не так: деньги в современном мире способны измерять что-то «здесь и сейчас». Но чем больше проходит времени, тем в большей степени это измерение будет неверным.

Взрослый удав измеренный в попугаях – категория более точная, чем какие-либо инвестиции в любое начинание (собственный бизнес – не исключение) с шагом измерения год и более. Это – всегда удав, в котором всегда 38 попугаев. В отличии от инвестиции, измеренной в деньгах.

Вообще, вложения денег с целью сохранения их покупательной способности, тема сильно отдельная. Причем не всегда про бизнес. И не про банковские вклады (бррр….). И уж точно не про «хат накупить и сдавать» (это вообще самый хреновый способ). Ну это мы отвлеклись – давайте вернемся к поставленной изначально задаче.

Напомню: мы имеем два диаметрально противоположных подхода к оценке бизнеса.

Подход участника № 1, у которого бизнес прибыльный и перспективный, так как:

И подход участника № 2, у которого бизнес полное говно и срочно надо продать то что еще возможно, так как:

Чувствуете проблему? Согласитесь, проблема выходит за рамки «спора хозяйствующих субъектов» и является скорее проблемой мировоззренческой. Кто тут прав, а кто нет – решайте сами, ибо однозначного ответа здесь быть не может. Мне ближе – позиция участника № 2. Ибо он как раз исход из того, о чем я всю жизнь и говорю – деньги ради денег есть полная бессмыслица, а соответственно успех или не успех в них неизмеряем.

Данную же задачу решили просто: «развод» бизнес-партнеров все-таки состоялся, в ценах участника № 2, но на условиях участника № 1. То есть участник № 1 выплачивает участнику № 2 запрошенную им сумму, зафиксированную и сформированную из текущих цен на «Range Rover Sport и среднюю двушку в Подмосковье» и выплачивает её деньгами в течении полутора лет.

Заметим, оба участника хоть и согласились, но остались недовольны. Виной всему – упомянутая выше проблема мировоззренческого характера: для одного из них деньги самоценны, а для другого – только способ текущего измерения стоимости.

На этой ноте легкой недосказанности пожалуй закончу, всем не хворать, выводы делайте сами.

Оригинал статьи положил ТУТ.

Будете чего спрашивать — про @ по правилам пикабу не забывайте, иначе не вижу вопроса.

И снова старый добрый РАЗВОД с АВИТО ДОСТАВКОЙ

Товарищи, крик души! Прошу у вас помощи.

Отправил я ее карту авито доставкой приблизительно в пятницу. Сегодня вторник. Карта доехала до покупателя, он ее в этот же день забрал.

На авито в сообщениях пришло уведомление, что посылка у покупателя. Было написано, что скоро авито мне сообщит, как получить деньги.

Не вопрос, жду. И вот вылетает уведомление, что я могу вывести деньги. Но.

Я обновляю страницу и вижу, что мой профиль был заблокирован. THE END.

Как я понял, это тот самый старый развод, когда покупатель начинает бомбить аккаунт продавца жалобами после покупки. И вот он забирает посылку, аккаунт продавца заблокирован. В итоге продавец не может забрать деньги и через несколько дней они возвращаются покупателю. И снова THE END.

И в очередной раз повторюсь, что это мой крик души и просьба о помощи. Кто-нибудь сталкивался с подобным? Как быть? Скажу честно, остаться без карты и денег страшно, мамка по жопе надает.

Ситуация благополучно разрешилась, поддержка авито ответила. Аккаунт восстановили и деньги не были утеряны!

Спасибо всем за помощь и огласку данной ситуации!

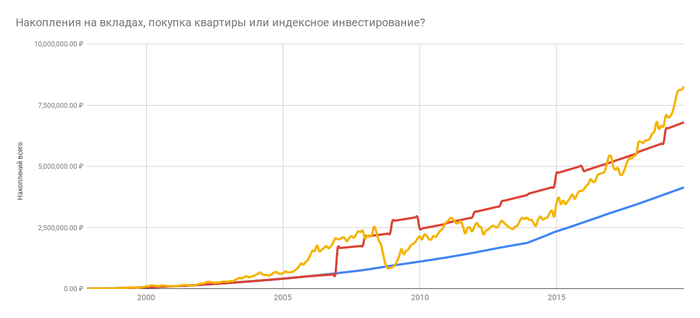

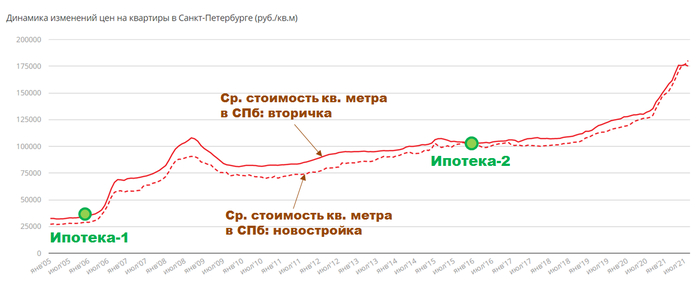

Вклады, недвижимость или фондовый рынок в России: 1997-2021

Два года назад я уже делал пост на эту тему. Суть поста заключалась в том, что я сравнивал три варианта возможных накоплений, начиная с 1997 года и до сентября 2019 года:

Сценарий 1, Ультраконсервативный. Деньги накапливаются на вкладах в банках с ежемесячным пополнением.

Сценарий 2, Прагматичный. Деньги сначала накапливаются на вкладах, а затем в самый удобный для этого момент подключается кредитное плечо — в 2006 году покупается квартира в Санкт-Петербурге под сдачу в ипотеку. Сдача квартиры производится на идеальных условиях: без простоев, без затрат на ремонт и без налогов — и так на протяжении 13 лет.

Сценарий 3, Инвестиционный. Деньги инвестируются в российский фондовый рынок — в индекс Мосбиржи. Данные о дивидендах есть только с 2008 года, так что посчитал будто бы до 2008 года никаких дивидендов не было вообще, после 2008 года они реинвестируются.

Тогда для многих читателей (и для меня в том числе) результат расчётов стал открытием:

Несмотря на то, что мы явно подсуживали недвижимости (мы знаем будущее и знаем время, когда лучше брать ипотеку, квартира сдается в идеальных обстоятельствах, и сопутствующих расходов на приобретение нет), недвижимость шла бок-о-бок с рынком акций, но акции немного обогнали недвижимость.

Прошло 2 года, и я обновил расчёты. Далее представлены результаты расчётов в период с 1997 по 2021 год включительно.

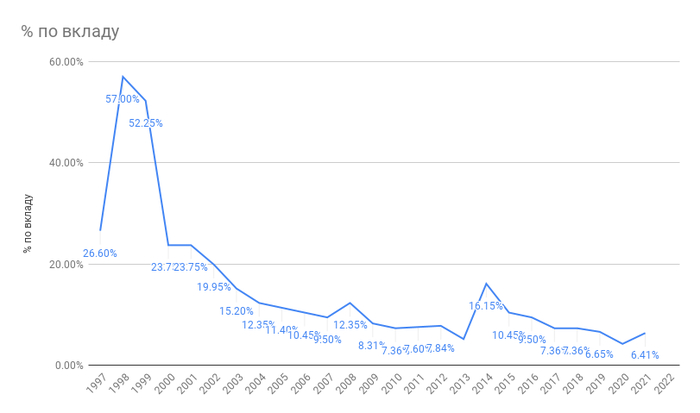

Сценарий 1, Ультраконсервативный

Наш герой начинает с 500 рублей в месяц в 1997 году. Правда, тогда до деноминации это были полмиллиона рублей, половина средней зарплаты. С каждым годом эта сумма повышается на 500 рублей. Так, в 2021 году сумма ежемесячных сбережений уже составила 12’500₽.

Наш герой нашёл неплохое предложение — % по вкладу почти равен ставке рефинансирования (ключевой ставке ЦБ).

В сумме в сбережения отправлено 1’908’500₽. Через 24 года его вклад принес ему 4’919’500₽ или 2,6х.

Сценарий 2, Прагматичный

Самый интересный сценарий. Начав на тех же стартовых позициях и накапливая деньги на вкладе на протяжении 8 лет, второй герой берет ипотеку и покупает квартиру под сдачу в Санкт-Петербурге выбрав ИДЕАЛЬНОЕ время для покупки — начало 2006 года. Ипотеки только что стали доступны! Наш герой уже накопил понемногу 508 000 рублей, и берет по средней ставке в 14,9% годовых в ипотеку квартиру 30 кв. м за 1,05 млн ₽ с первоначальным взносом 50% от стоимости жилья. Ипотека успешно выплачивается через 5 лет, и мы уже знаем, что это было хорошей сделкой.

Начиная сдавать квартиру за 8000₽/мес в 2006, он пришел к 25000₽/мес в 2021. Он не тратится на ЖКХ. Он делает это «всерую», не платя налог с прибыли. Он уверен, что квартира вечная, и не страхует её. Квартира сдается всегда, ни месяца простоя за 15 лет. Он не делает в квартире ремонт, даже косметический. Никаких комиссионных расходов при покупке. Банк забыл о страховании жизни ипотечника и имущества в залоге. Не квартира, а золото! Владелец по-прежнему плюсом к арендным платежам откладывает всё те же ежемесячные сбережения.

Благодаря таким идеальным условиям, погашение ипотеки произошло за 5 лет, впоследствии все сбережения и платежи по аренде сверх ипотеки отправлялись на банковский вклад, где к 2016 году вновь накопилась приличная сумма.

Я добавил в расчёт ещё одну хорошую сделку: в 2016 году накопилась сумма, равная 50% от стоимости средней квартиры такого же размера — куплена квартира 30 кв. м за 3,2 млн ₽ в Санкт-Петербурге. Вновь ипотека, которая погашается за 5 лет. Мы снова знаем будущее, и знаем, какой скачок будет в стоимости недвижимости в 2020 году — так что решение оправданное.

И уже два арендных платежа, и оба идеальные — без простоя и без доп. расходов. И дополнительно всё те же сбережения с зарплаты плюсом.

В сумме в сбережения отправлены те же 1’908’500₽. Получены 3’021’000₽ с аренды двух квартир. Они тоже реинвестировались. Через 24 года его талантливое управление недвижимостью в идеальных условиях принесло ему 12’203’500₽ или 6,4х.

Сценарий 3, Инвестиционный

Третий герой придерживается инвестирования в акции из индекса Мосбиржи, докупая каждый месяц акции, несмотря ни на какие новости и кризисы. Начав со 100 пунктов, индекс схлопнулся на 80% (до 20 пунктов) во время дефолта в 1998 году. Во время Мирового Финансового кризиса индекс рухнул с 1900 до 600 пунктов в 2009 году, акции снизились в цене на 65%. Разные причины не давали индексу расти с 2012 до 2015 года, несмотря на бурный рост рынков других стран. Наш герой докупал, несмотря ни на что. 2020 год на фоне предыдущих сотрясений выглядел мягче — акции упали всего на 34%.

Все дивиденды, которые герой получил до 2008 года, он просто складировал и никуда не инвестировал, начав реинвестировать их только в 2008 году (просто у Мосбиржи данные по накопленным дивидендам публикуются с 2008 года). Я брал данные по индексу, который учитывает налоги с дивидендов. То есть, результат будет за вычетом налогов.

В сумме в сбережения отправлены те же 1’908’500₽. Но несмотря на все невзгоды, результат третьего героя составил 13’229’500₽ или 6,9х.

1. Недвижимость и акции по-прежнему показывают примерно одинаковую доходность при одинаковых вложениях на 24-летнем периоде.

2. При этом, акции показывают гораздо большую волатильность, что не есть хорошо.

3. Для недвижимости здесь избраны идеальные условия. Стоит помнить, что инвестиции в недвижимость помимо процентов по ипотеке и оплаты жилищно-коммунальных услуг (это учтено), влекут за собой множество доп. расходов: страховка (при ипотеке — неизбежно, но и без неё желательно); расходы на ремонт (косметический и капитальный — в расчёте за 15 лет сдачи квартиры не проводился ни один, ни другой); возможные простои; налоги (по сути, сейчас между властью и арендодателями заключен негласный пакт, по которому налог с этого дохода не платит почти никто) и иные мелкие расходы. Даже часть этих расходов значительно снизила бы результат.

4. В акциях тоже есть неучтённые моменты, но они могли повлиять на результат в обе стороны: до 2008 года нет официальных данных по индексу полной доходности с учётом дивидендов, поэтому в результате не учтены дивиденды за более чем 10 лет. Вместе с тем не учтены и комиссионные расходы на покупку ценных бумаг, а в начале срока они могли быть высокими — только с недавних пор мы имеем возможность покупать акции, платя мизерные комиссии.

5. Акции — не для слабонервных. Помните, что они сопряжены с повышенным риском, который вознаграждается повышенной доходностью на действительно длинных временных периодах.

6. Я ожидал увидеть более убедительный результат в акциях. Если бы тот же самый замер был сделан в 2020 году, мы бы увидели превосходство недвижимости.

Через пару лет вновь повторю расчёты.

И снова о сервисах

Уже увидел пару постов про "честных" сервисменов, спешу поделиться своей. Может, кому полезно будет узнать о такой конторе как EuroAuto. Дело происходило в городе Санкт-Петербурге.

Так воооот. Поехал я на сервис, с основными жалобами на внезапно отключившийся задний парктроник и магнитолу, ушедшую в вечный ребут. Ну и пара мелочей, так в довесок.

Я, сам по себе, предполагал, что сгорел предохранитель, но так и не смог найти какой. Ну, думаю, найдут мастера.

Смотрели долго. Сразу сказали что диагностика и прозвон электроцепей нужен. Это платно, естественно. Я сказал — ок.

Потом позвонили, сказали — надо магнитолу полностью снимать. Это платно, естественно.

Я сказал ок.

Потом еще много раз звонили, вошедши в раж, и все платно, естественно. Я говорил — да хрен с ним, вы мне почините.

Короче. Когда я приехал за машиной, с меня, по итогу, сняли около 15ти т.р. из них почти 10к — за все операции с электрикой и магнитолой. Но они так ничего и не починили.

На мой законный вопрос: "а какого хера я отдаю 10к за то, что вы ничего не сделали. " — они, лишь, пожимали плечами.

Я не стал ругаться, было поздно, я плюнул и уехал, заплатив.

На следующий день я починил магнитолу. Сам. Я просто залез на всем известный 4pda и нашел там прошивку на нее, все заработало. На парктроники забил хрен, до прохождения ТО, на который я собирался к официалам.

(Сразу к ним я не поехал по двум причинам — адски далеко ехать, да и машина уже не на гарантии, так что, по сути.. проблему могли решить в любом месте. да не решили).

Короче) Пару дней назад, был я на ТО. Так, мол, и так — проверьте, что с парктроником. Проверили. Предохранитель.

За 10к, они не нашли проблему, видите-ли. А меня же предупреждали. не езди к этим. спецам из евро. Не послушал.

Всем добра. Берегите себя.

Банкротство: что делает финансовый управляющий, пока вы спите. Акт первый, выявляем ваше имущество

Сидели вы, жили не тужили, банковскими счетами не пользовались, так как на вас возбуждено тысяча и одно исполнительное производство, а потом вдруг решили начать жизнь с чистого листа и подали на банкротство. Опустим рассказы о том, как к такой процедуре можно подготовиться (особенно если вы хотите поступить недобросовестно, но выглядеть перед судом добросовестно), о том, управляемое это банкротство или нет. Процедура началась, вам утвердили финансового управляющего. Что дальше?

Первым делом финансовый управляющий будет проверять ваше имущественное положение. При написании заявления вы обязаны указать всё имущество, которое имеете, а так же сделки за последние три года. Если не указали, то они легко выявляются, а вот за сокрытие информации вас могут признать недобросовестным и не списать долги.

Начав работать в банкротстве, я узнал о существовании многих государственных органов, о которых обыватели вряд ли за всю жизнь узнают, ибо не столкнутся.

Вот туда финансовый управляющий и направляет свои запросы, но не во все, ибо письма тоже денег стоят. В первую очередь это Росреестр, ГИБДД, откуда пришлют ответы по недвижимости и автомобилям, а именно о том, какое имущество вы имеете сейчас, какое имущество приобреталось или продавалось ранее. Так же можно запросить копии договоров, которые в данных организациях хранятся.

Аналогично ГИБДД, направляем запросы в ГИМС МЧС и Гостехнадзор. Только там на учёте стоят маломерные суда и самоходная техника. Ну а вдруг имеется, будем продавать. На практике у моей коллеги один раз пришёл ответ из ГИМС, что какая-то лодка таки стоит у них на учёте. На соответствующий вопрос должнику, что это за лодка, был дан ответ, что она давно не существует и даже показаны её остатки в виде каких-то лоскутов. Не люблю такой геморрой, но куда без него: пришлось ходатайствовать в суд об исключении данной лодки из конкурсной массы на том основании, что она не существует. Так же направляются запросы в ПФР о наличии пенсионных прав, выплатах и т.п.

Отдельно поговорим о ЗАГСе. Ранее он без проблем предоставлял сведения о заключённых и расторгнутых браках и зарегистрированных детях. Потом там завёлся «умный юрист», который почитал законы, по своему их интерпретировал и теперь на запросы из ЗАГСа поступает ответ примерно такого содержания: ничего мы предоставлять не будет, так как в ФЗ «Об актах гражданского состояния» никаких управляющих не указано, а что в вашем ФЗ «О банкротстве» написано нам пофигу, наш кунг-фу ФЗ сильнее вашего.