Инвестиционный калькулятор

Видео-инструкция по работе с калькулятором

Инвестиционный калькулятор

Он помогает определить вашу стратегию инвестирования. Что важно — вводить данные можно в любой валюте.

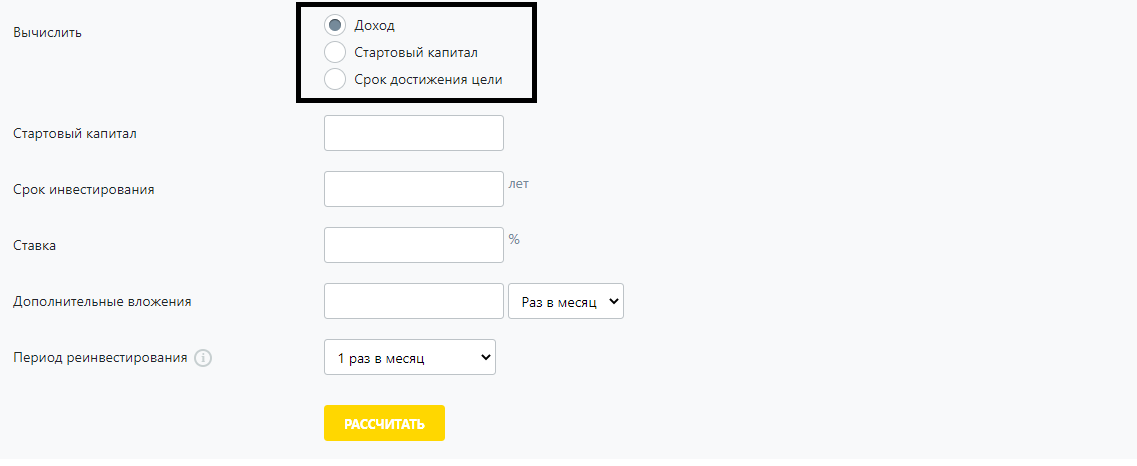

У калькулятора есть 3 функции подсчёта: доход от инвестирования, стартовый капитал и срок достижения цели. Перед работой нужно выбрать одну из них:

Далее о том, в чём суть каждой из функций.

Расчёт дохода от инвестиций

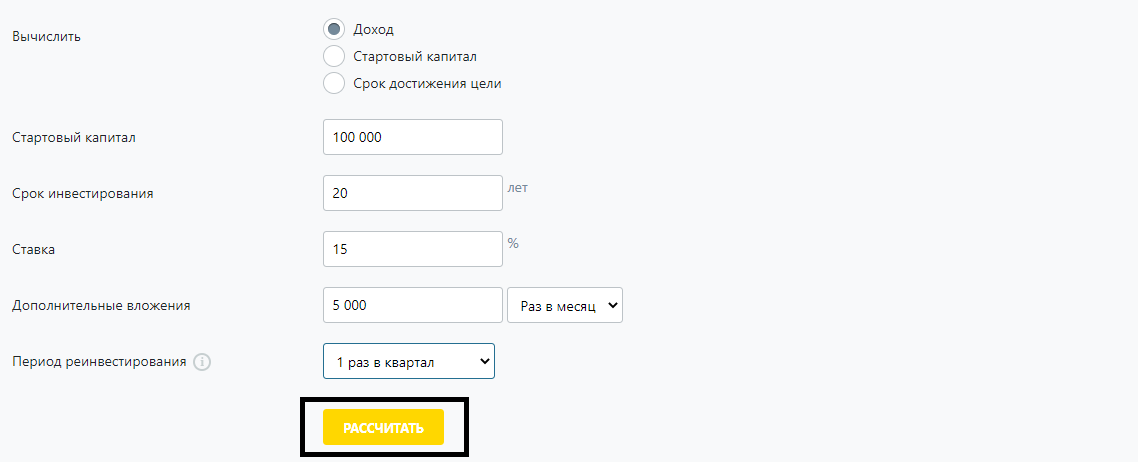

На выходе получаем сумму, которую бы вы получили по прошествию определенного времени. Вот пошаговый алгоритм действий:

- Вводим стартовый капитал — сумму, с которой стартуем инвестирование. Допустим, это ₽100 000.

- Указываем срок инвестирования. В нашем случае 20 лет.

- Выберем ставку. Возьмём консервативный вариант и укажем 15%.

- Ежемесячные вложения — ₽5000.

Отдельно расскажу про поле «период реинвестирование» — это когда доход от инвестиций вы вкладываете в рынок. Условно говоря: получили ₽100 дивидендов или купонов по облигациям — купили на них ещё акций.

Так вот в калькуляторе можно выбрать, как регулярно мы будем реинвестировать прибыль. Выберем «раз в полгода»

В конце нажмите на кнопку «рассчитать»:

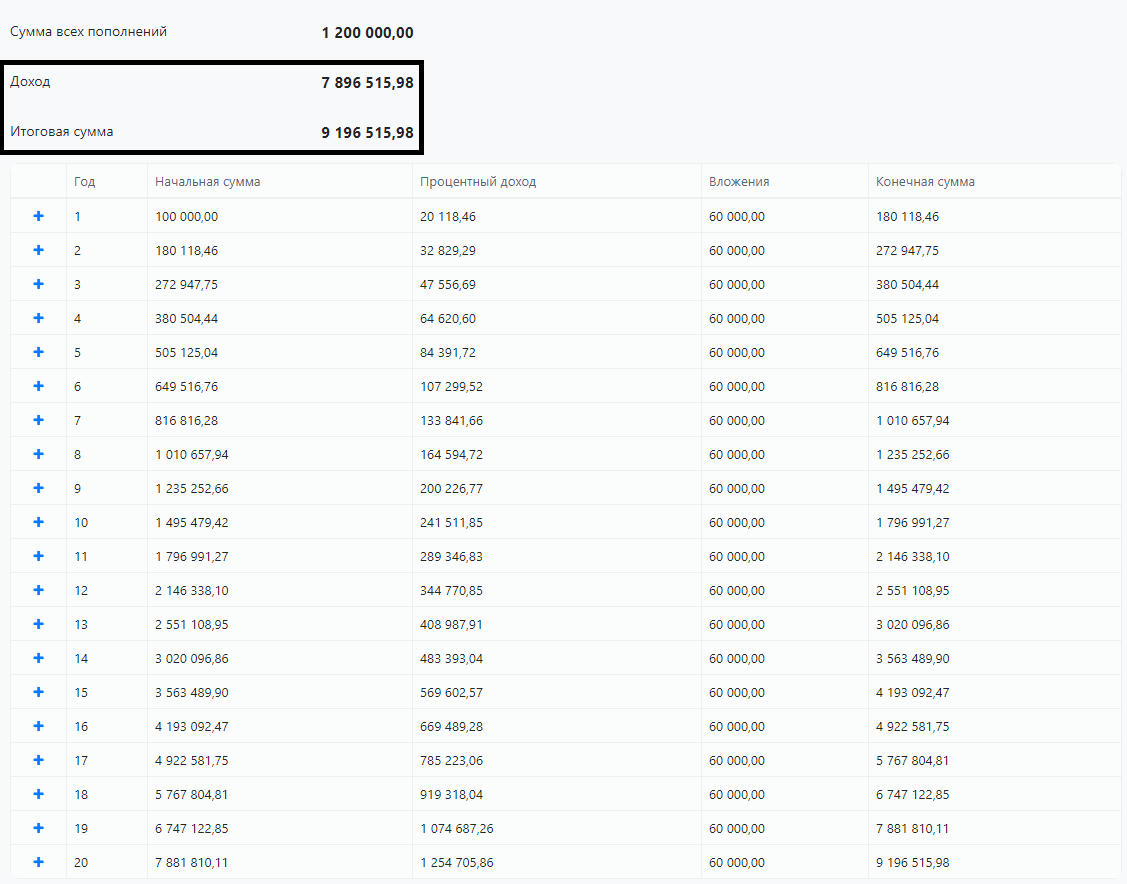

Далее калькулятор всё сам подсчитает, а данные представит в удобной табличке с разбивкой по годам и месяцам:

Расчёт стартового капитала

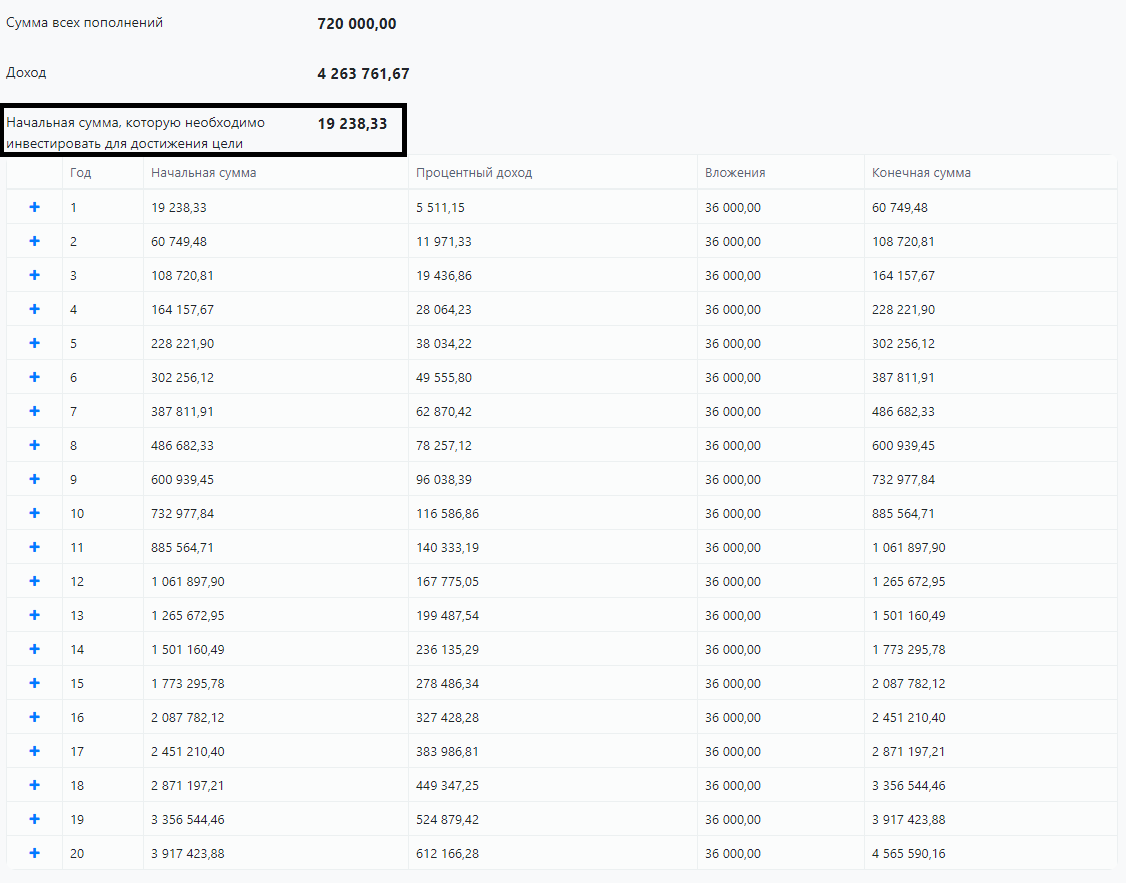

Это сумма, необходимая для достижения цели. Снова возьмём условные цифры:

- Указываем финансовую цель — ₽5 000 000

- Срок инвестирования — 20 лет.

- Ставка — 15%.

- Ежемесячные пополнения — ₽3000.

- Период реинвестирования — раз в пол года.

На выходе — такая же наглядная табличка, как и в предыдущий раз:

Расчёт срока достижения цели

Сколько времени потребуется для достижения желаемого дохода. Допустим, у нас:

- Цель — ₽10 000 000.

- Стартовый капитал — ₽10 000.

- Годовая доходность — 15%.

- Ежемесячно пополнять портфель будем на ₽3 000.

- Период реинвестирования — раз в пол года.

В ходе расчётов получаем, что достижение цели займёт 26 лет и 1 месяц:

]]>

Инвестиционный онлайн-калькулятор с реинвестированием

Инвестиционные шаги по направлению личных сбережений в какую-либо сферу деятельность человека всегда сопровождается определёнными рисками. Эксперты привыкли разделять вклады на долгосрочные и кратковременные капвложения. Если был выбран первый вариант, тогда должны быть обоснованы все финансовые вливания, а также создана надёжная материально-техническая база. Многофункциональный инвестиционный калькулятор позволяет просчитать все риски и финансовую прибыль.

- Финансовый калькулятор: краткое описание

- Определение на калькуляторе целесообразности денежных вкладов

- Оценка КПД вложений

- Особенности реинвестирования капитала

- Финансовый калькулятор: индекс прибыли

- Финансовый калькулятор: варианты повышения доходности

- Правила использования калькулятора

Финансовый калькулятор: краткое описание

Инвестиционный онлайн калькулятор предназначен для вычисления возможной прибыли при определённом % показателе. Пользоваться таким финансовым инструментом, как калькулятор, довольно просто, нужно только ввести ∑ начального депозита, а также указать средний %, который инвестор планирует получить, а также срок вклада. При желании можно выбрать наиболее подходящий вариант пополнения счёта.

Полученная доходность отобразится по месяцам с учётом универсального реинвестирования. Рекомендовано начинающим инвесторам вносить параметры, которые были собраны за прошедшие месячные периоды. Такой подход позволяет наглядно увидеть цифру выгоды для вкладчика за прошлый период.

Специализированный калькулятор сложных % с реинвестированием можно смело применять для вычисления потенциала инвестиционных программ с ДУ на фондовых площадках. Доходность, по статистике, здесь варьируется от 3 до 5% в месяц. Конечно, традиционные финучреждения не сравнятся с итоговой прибылью ДУ, в том числе, на крупном международном рынке Форекс.

Инвестиционные действия выгодны, так как можно получать ежемесячную прибыль независимо от того, ходит ли вкладчик на работу или же нет. Всегда можно создать свой денежный поток, что особенно актуально в современном мире. Инвестор может стать партнёром большой команды FSM.

При помощи многофункционального калькулятора с инвестиционными функциями и реинвестированием можно узнать следующие данные:

- Определить на калькуляторе потенциал инвестиционных финвкладов с учётом пополнений и капитализацией.

- Узнать достоверные % по вкладу в базовом виде, без дополнительных шагов. Стоит отметить, что в этом случае понадобится капитализация.

- Такой инвестиционный фининструмент может использоваться как калькулятор на длительный временной промежуток с реинвестом капитала.

- Рассчитать доходность от финвкладов с учётом дополнительных пополнений и сложных %.

Определение на калькуляторе целесообразности денежных вкладов

Инвестиции — это общая ∑ всех затрат по вложениям капитала заёмного или личного происхождения. В экономотрасли этот термин используется для обозначения частного лица или фирмы, которая занимается капвложением в определённые активы. Такой инвестиционный подход позволяет увеличить собственную прибыль в форме дивидендов, %.

Эксперты относят к финвливаниям и запланированным расходам на покупку активов или иной собственности в счёт будущей прибыли. Не стоит забывать и о тех вещах, которые имеют номинал и могут быть направлены в различные виды деятельности: ЦБ, имущественные права, а также ресурсы, полученные с аренды.

Специалисты утверждают, что разработка инвестиционного бизнес-плана состоит из нескольких основных этапов:

- Изначально эксперты занимаются разработкой бизнес-проекта, где обязательно указывается информация обо всех предполагаемых затратах и конечном результате.

- На 2 этапе осуществляется сбор данных, чтобы её подробно изучить и посчитать на калькуляторе. Только такой подход позволяет подробно рассмотреть каждый вариант финвложений, оценив инвестиционную привлекательность идеи.

- В завершение специалисты выбирают наиболее выгодный проект.

Каждый инвестор должен уметь просчитать на специальном калькуляторе выгодность вложения своих средств, чтобы в итоге не потерпеть финансовый крах. Итоговый успех во многом зависит от того, может ли вкладчик самостоятельно моделировать объём экономических затрат и результат проделанных манипуляций.

Чтобы учесть все нюансы, эксперты рекомендуют составлять смету капвложений, где будет вся ∑ затрат на инвестиционные цели. В расчётах калькулятора обязательно фигурирует общий период с небольшими подразделениями (по три месяца). Если же был выбран ошибочный проект, то вкладчик может пострадать от серьёзных финансовых потерь.

Оценка КПД вложений

Итоговая результативность инвестиционной политики отображается калькулятором, как цифра прибыли от денежных вливаний в тот или иной объект. Доход — это прямой показатель того, насколько быстро возрастает темп финансового оборота, компенсируемого покупательскую способность средств на определённый временной промежуток. На финальном этапе инвестор получает хорошую прибыль, которая в полном объёме покрывает риски.

Инвестиционный калькулятор сложных процентов необходим в том случае, когда нужно рассчитать время возврата финвливаний на долгосрочной основе. За основной инвестиционный показатель профессионалы всегда используют показатели окупаемости и амортизации. Благодаря этому удаётся достичь снижения уровня затрат на эксплуатацию, которые были использованы на реализацию проекта. Если речь касается нового производства, тогда на калькуляторе обязательно рассчитывается количество лет, необходимых для возврата инвестиционных вливаний за счёт увеличения прибыли.

Эксперты часто определяют на калькуляторе сумму перекрытия капитала, чтобы точно знать, сколько денег понадобится для уплаты всех налогов и активации амортизации. Такой подход позволяет рассчитать, когда именно инвестиционные действия начнут давать стабильный доход. Чаще всего организации самостоятельно определяют срок окупаемости финвливаний, и если итоговый показатель совпадает с ожиданиями, то бизнес-идея поддерживается. Если же есть ряд актуальных версий предела возврата средств, тогда приоритет будет отдано тому плану, который обладает наименьшим сроком.

Особенности реинвестирования капитала

Доход в долгосрочной перспективе. Весь смысл заключается в том, чтобы в работе использовалось универсальное реинвестирование. При обычных финансовых вкладах итоговые % всегда начисляются калькулятором на всю ∑ первоначального капвложения. А вот при реинвестировании в дело вступают сложные %.

Такой подход наиболее актуален в том случае, если вкладчик не забирает свои деньги за отведённый отчётный период, а каждый раз добавляет её к базовой сумме капиталовложения. Универсальность такого финансового подхода состоит в том, что итоговый доход возрастает в геометрической прогрессии. Реинвестированные % работают на дополнительную прибыль. Именно этот вариант капвложения пользуется наибольшим спросом.

В традиционном инвестиционном калькуляторе с реинвестом используется следующая зависимость — КС = НС * (1+%) n, где:

- Кс — финальная ∑ вклада.

- % — процентставка в определённом отчётном периоде / 100.

- НС — начальная инвестиционная сумма.

- n — периоды.

Результат подсчёта на калькуляторе возводится в определённую степень, что больше всего подходит только для небольших инвестиционных периодов.

В качестве примера следует рассмотреть следующий случай: можно вложить в банк 1000 американских долларов под 12% в год. При капитализации %, спустя 50 лет можно получить 391 тыс. долларов. Такой инвестиционный шаг может выступать в роли хорошего базового капитала для детей и внуков. А если рассчитать на калькуляторе вложение денег на 20 лет, то начисленные % могут использоваться в качестве хорошей прибавки к пенсии. В нашей стране такая практика ещё не сильно развита, так как ещё нет надёжных банков, которые смогли бы гарантировать стабильность своей работы через несколько десятков лет.

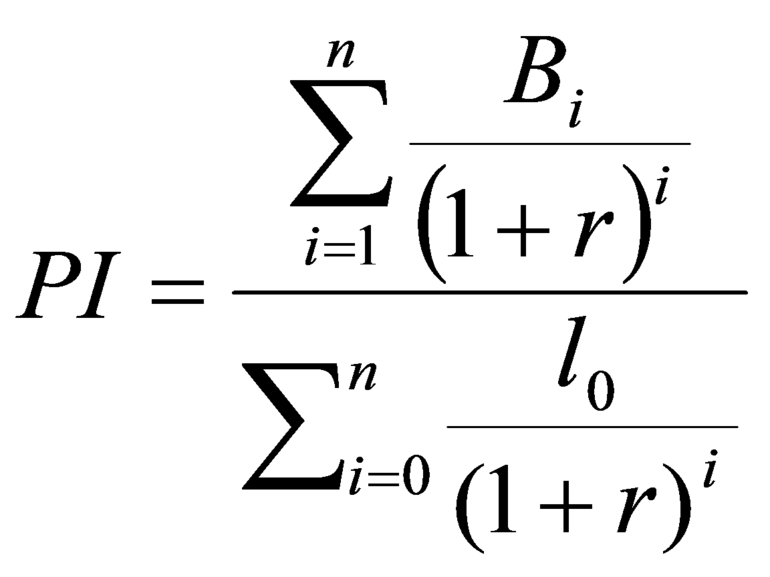

Финансовый калькулятор: индекс прибыли

IP — это относительно рассчитанная денежная окупаемость инвестиционного проекта (на одну единицу вложений). Рассматриваемый бизнес-план может устроить вкладчика только в том случае, если этот показатель больше 1. Стоит отметить, что в процессе инвестиционного расчёта на калькуляторе обязательно должна быть использована величина ставки.

Эксперты активно применяют внутренние нормы рентабельности инвестиционного проекта в том случае, если вкладчик знает % на первоначальные денежные вложения для вычисления на калькуляторе. Оптимальный результат достигается в том случае, если первоначальные вклады и дисконтированная стоимость находятся на одной плоскости. Минимальный показатель 100% инвестиционной прибыли от бизнес-проекта обозначается аббревиатурой ВРНП.

Общая совокупность применения динамических способов даёт возможность разобраться в том, привлекателен ли финпроект для крупных инвестиционных потоков или нет. Но существуют и негативные моменты: даже квалифицированному работнику сложно вычислить на калькуляторе итоговые данные, нужно добиться точного прогнозирования, а также возможен субъективизм выбора нормы прибыли.

Финансовый калькулятор: варианты повышения доходности

Сложный % больше всего выгоден для долгосрочного инвестиционного плана (минимум 4 года). Если рассматривать меньший срок, то итоговая прибыль от ЦБ или банковских вкладов практически неотличима от самой простой схемы %. Но практически никто кто захочет ждать 50 лет, чтобы воспользоваться существенным приростом капитала.

Экспертами было разработано несколько альтернативных вариантов, с помощью которых можно повысить прибыль от реинвестирования:

- Оперировать только крупными ∑ изначальных денежных вкладов, затем пополнять не только % отчислениями, но и дополнительными средствами.

- Можно выбрать эффективный инвестиционный бизнес-проект с более высокими ставками. Чем выше будет прибыль, тем выше и риск потерять все деньги.

- Использовать универсальные фининструменты, которые предполагают быстрое суммирование сложных %. Если в финансовой организации капитализация осуществляется однократно в определённый отчётный период, тогда можно проводить частый рефинанс в каждом временном промежутке. Итоговые параметры для калькулятора подбираются в индивидуальном порядке, так как всё зависит от брокера.

Чтобы не допустить самых распространённых ошибок, нужно ещё на этапе выбора инвестиционного бизнес-проекта тщательно просчитать предполагаемую доходность с учётом сложных и простых %. Только в этом случае можно правильно оценить выгоду в наглядных цифрах.

Правила использования калькулятора

Каждый вкладчик может в онлайн-режиме просчитать % по инвестиционным планам. Такой экономический инструмент имеет массу преимуществ, так как с его помощью можно учесть множество важных нюансов.

В стандартном онлайн калькуляторе присутствуют следующие поля:

- Количество периодов на калькуляторе. Это срок, в течение которого инвестор планирует вложить свои сбережения. Этот временной инвестиционный промежуток может указываться не только в годах, но и в месяцах.

- Депозит. Стартовая ∑, которая будет потрачена как начальный вклад.

- Периодические дополнительные вложения. Отображает ∑, для внесения в конце очередного периода. Это поле калькулятора можно оставить пустым.

- % за период. Инвестор должен указать выгоду за один период.

- Форма валюты. Этот показатель калькулятора несущественен.

Наибольшей популярностью пользуется эффект сложенных %.

Стоит только ввести разные данные в пустые поля калькулятора и можно увидеть, как даже самые незначительные изменения в инвестиционных числах способны изменить итоговую сумму и получаемый доход.

А вы часто пользуетесь инвестиционным калькулятором?