Раздел 4. Экономический механизм управления предприятием

Цель, задачи: Современное предприятие должно постоянно осуществлять инновационную и инвестиционную деятельность. Это обусловлено необходимостью поддерживать устойчивый экономический рост, конкурентоспособность и удержание своих позиций на рынке. В теме раскрывается содержание инноваций, организация внедрения инноваций на предприятии и их экономическая оценка. Поскольку внедрение инноваций связано с осуществлением инвестиционных проектов, то также дается характеристика инвестиций, принципов, лежащих в основе этой деятельности на предприятии и подходы к экономической оценки их эффективности

Оглавление

3.1. Понятие инноваций и их классификация

Одной из важных задач предприятия является обеспечение устойчивого долговременного экономического роста. Это возможно на основе повышения эффективности производства, достижении и закреплении конкурентных преимуществ, расширении внешнеэкономических связей.

В основе экономического роста на предприятии лежат следующие процессы:

- смена технологических укладов, способствующая созданию производства новых товаров, повышению эффективности производства ранее освоенных товаров;

- рост масштабов производства и развития организационно-экономических форм хозяйственной деятельности.

Для характеристики инновационной деятельности используются следующие понятия.

Инноватика – область науки, изучающая различные теории нововведений; формирование новшеств, их распространение; факторы, противодействующие нововведениям; адаптацию к этим противодействиям человека и инновационных органов; выработку инновационных решений.

Инновационная деятельность – процесс, направленный на реализацию результатов законченных научных исследований и разработок или научно-технических достижений в новый, или усовершенствованный продукт, реализуемый на рынке или технологический процесс.

Инновация (нововведение) – конечный результат инновационной деятельности в виде продукта или технологического процесса.

Инновационный потенциал организации – совокупность различных видов ресурсов, необходимых для осуществления инновационной деятельности.

Инновационная сфера – область деятельности производителей и потребителей инновационной продукции, включая создание и распространение инновации.

Инновационная программа – комплекс инновационных проектов и мероприятий, согласованный по ресурсам, исполнителям, срокам по освоению и распространению новых видов продукта и технологии.

Инновационная инфраструктура – организации, способствующие осуществлению инновационной деятельности.

Различают следующие организации:

- инкубатор – сложный многофункциональный комплекс, реализующий широкий перечень информационных услуг, занимает несколько зданий.

- технологический парк – научно-производственный территориальный комплекс со сложной функциональной структурой. Основная задача его состоит в формировании среды для развития малых наукоемких фирм-клиентов. Структурной единицей технопарка является центр. Он может быть в виде: исследовательского центра, инкубатора, научно-технического комплекса, промышленной зоны, маркетингового центра и т. д.

- технополис – целостная научно-производственная структура, созданная на базе отдельного города, в экономике которого важную роль играют технопарки и инкубаторы.

Интеллектуальный продукт – результат деятельности в области духовного производства. Он бывает в форме: научно-технической продукции, продукции информатики (программы ЭВМ, базы данных и т. п.), продукты культуры. В связи с появлением интеллектуального продукта возникает интеллектуальная собственность.

Инновационная деятельность на предприятии включает:

- НИОКР по разработке идеи нововведения;

- подбор сырья и материалов;

- проектирование, изготовление, испытание образца новой техники;

- разработку новых организационно-управленческих решений по реализации нововведения;

- информационное обеспечение инноваций;

- подготовку кадров для проведения НИОКР;

- организацию маркетинговых исследований по продвижению инноваций и т. д.

Итак, центральным звеном в инновационной деятельности на предприятии является инновация (нововведение). Существует классификация инноваций как объекта инновационной деятельности предприятия в соответствии со следующими признаками:

- по содержанию (товары, услуги, технические, организационные, экономические, экологические, информационные);

- по степени новизны (абсолютная, относительная, условная, частная);

- по новационному потенциалу (радикальные, комбинированные, модифицированные);

- по особенностям инновационного процесса (внутриорганизационный, межорганизационный);

- по длительности этапов инновационного процесса;

- по уровню разработки и распространению (государственные, республиканские, региональные, отраслевые, корпоративные, фирменные);

- по сферам разработки и применения (промышленная, финансовая, услуги, торгово-посредническая, научно-педагогическая, правовая);

- по источникам финансирования (собственные средства, прямое бюджетное финансирование, привлеченные средства, заемные средства).

Важным понятием, характеризующим инновацию, является ее жизненный цикл. Он представляет собой совокупность стадий от создания новшества до снятия с производства и утилизации инновационного продукта.

Инновация в своем жизненном цикле проходит следующие стадии:

- зарождение, когда осуществляются НИОКР, разработка и создание опытной партии новшества;

- рост (промышленное освоение с одновременным выходом продукта на рынок);

- зрелось (серийное и массовое производство);

- насыщение рынка (максимальный объем производства и продаж);

- упадок (свертывание производства и уход продукта с рынка).

Следует различать жизненный цикл производства и жизненный цикл инновации.

Анализ жизненного цикла инновации осуществляется в следующей последовательности:

- определяется общая продолжительность циклов жизни данного вида товара;

- определяется главная тенденция и вокруг нее распределение жизненного цикла инновации;

- выработка стратегии и тактики роста производства новой техники;

- анализ факторов, влияющих на продолжительность прошлых циклов.

Для анализа инновационной деятельности организации нужен прогноз факторов будущего периода.

3.2. Показатели инновационного процесса на предприятии

Показатели нововведения основываются на анализе корреляции между итогами хозяйственной деятельности и издержками прошлого опыта и сложившейся тенденции.

Для успешного внедрения нововведения необходимо выбрать соответствующее технологическое решение и соответствующий уровень организации производства. Анализ применяемой новой техники и технологии требует изучения не только новизны и приоритетности, но и способности к адаптации в сложившихся условиях, способность к переналаживанию производственного аппарата. Особую роль играет гибкость производственного процесса.

Показатели технического уровня новшества можно разделить на три группы: на стадии НИОКР, на стадии производства, на стадии эксплуатации.

На стадии НИОКР новшество характеризуют следующие показатели: новизна, патентная чистота, уровень стандартизации и унификации, затраты на НИОКР, экономическая эффективность, наукоемкость, конструкторская преемственность, сложность изделия, способность к модификации, эргономические показатели, безопасность, экологические показатели.

На стадии производства инновация характеризуется: производительностью, скоростью, параметрами и габаритами, управляемостью, оптимальной структурой, оптимальностью функционирования, надежностью и безопасностью, экономическими показателями: трудоемкость, материалоемкость, фондоемкость, себестоимость, производительность труда, удельные капиталовложения, уровень механизации и автоматизации.

На стадии эксплуатации : надежность, безопасность, производительность и мощность, технологичность, длительность жизненного цикла, экономичность, дизайн, эксплуатационные расходы, наличие комплектующих и запчастей, ремонтопригодность.

Важно отличать самого технического уровня производства. Повышение технико-организационного уровня производства находит свое выражение в уровне использования факторов производства (оборудования, сырья, рабочей силы).

Показатели технического уровня производства можно сгруппировать по следующим признакам: научно-технический уровень, организация производства, уровень технологии, уровень техники.

Научно-технический уровень производства отражается в следующих показателях: уровень НИОКР, наукоемкость продукции, обновление продукции, обновление оборудования, обновление организационно-технологических структур, экономическая эффективность инноваций.

Организация производства характеризуется следующими показателями: длительность производственного цикла, ритмичность, рациональная организация процессов: непрерывность, замкнутость, последовательность, параллельность, стадийность производства, эстетика и культура производства.

Уровень технологии выражается в следующих показателях: технологическая интенсивность, техническая управляемость, гибкость и адаптивность технологии, новизна и приоритетность, технологическая безопасность, безотходность и экологичность.

Уровень техники раскрывают следующие показатели: производительность техники, техническая и энергетическая вооруженность труда, степень механизации и автоматизации, моральный износ оборудования, структура парка оборудования, эргономичность.

Прогрессивность применяемых технических и технологических решений связана с уровнем производственных возможностей или технологическим уровнем производства. Он характеризуется: уровнем технологического воздействия, уровнем технологической интенсивности, уровнем технологической управляемости, уровнем адаптации технологического процесса.

Наряду с технико-экономической оценкой важную роль играет экономическая оценка инноваций. На практике важно найти оптимальное соотношение между показателями технического уровня, качества применяемых новшеств с условиями их производства и эксплуатации с экономической эффективностью.

Для количественной оценки полезного эффекта новшества используют стоимостные оценки. В качестве критерия выступают: минимум приведенных затрат и интегральный (обобщающий) показатель качества новшества. Однако не всегда возможно установить функциональную зависимость между частными показателями качества и приведенными затратами. Тогда используют экспертные оценки и статистические методы по определению средневзвешенных показателей новшества.

Но внедрение в производство новшеств в краткосрочном плане ведет к ухудшению экономических показателей, нарушению стабильности, увеличению неопределенности и риска производственной деятельности. Внедрение новых технологий может привести к убыточности производственной деятельности. Поэтому важную роль в определении качества новых технологий в рыночных условиях играют: адаптивность, гибкость, способность к «встроенности» новации в функционирующее производство, эффект синергетики, обоснованная стратегия НИОКР, высококвалифицированный персонал, соответствующие организационно-управленческие структуры.

Сравнительная экономическая эффективность новой техники и технологии

Экономическая эффективность характеризуется соотношением экономического эффекта, полученного в течение года, и затрат, обусловленных внедрением данного мероприятия. Но нововведение может характеризоваться меньшими затратами и несоответствующими показателями технического уровня и качества новшества, но и более высокими удельными капиталовложениями. Поэтому для определения лучшего варианта новации используют сопоставление приведенных затрат.

Рассчитывают приведенные затраты на внедрение новой техники и технологий следующим образом:

,

,

Зт – приведенные затраты на единицу продукции на период Т, руб.;

Ст – себестоимость продукции в период Т;

Ен – нормативный коэффициент эффективности;

Куд – капитальные вложения на единицу продукции, руб.;

Годовой экономический эффект новой техники и технологии рассчитывают как разность между экономическим эффектом базового года до внедрения новации и экономическим эффектом после внедрения новации в производство следующим образом:

Энт – экономический эффект новой техники, руб.;

Зтбаз – приведенные затраты на производство единицы продукции с помощью базового варианта техники и технологии, руб.;

Зтнов – приведенные затраты на производство продукции с помощью новой техники и технологии, руб.;

Qнов — годовой объеи производства продукции с помощью новой техники и технологии, шт.

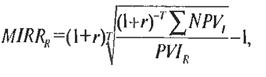

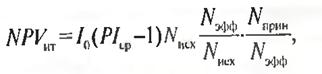

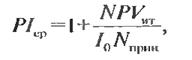

В рыночной экономике основным способом внедрения новаций в производство является проектный подход. Основу проектного подхода составляет анализ денежных потоков. Нормативным документом, регулирующим разработку этих проектов, являются «Методические рекомендации по оценке эффективности инвестиционных проектов и их отбору для финансирования», утвержденную Госстроем, Министерством экономики, Министерством финансов, Госкомпромом РФ от 31 марта 1994 г. В этом документе установлены следующие показатели эффективности инновационного проекта:

- финансовая (коммерческая) эффективность, учитывающая последствия для участников проекта;

- бюджетная эффективность, учитывающая финансовые последствия для бюджетов всех уровней;

- народнохозяйственная экономическая эффективность, учитывающая затраты и результаты, выходящие за пределы прямых финансовых интересов участников проекта и допускающие стоимостное измерение.

Основными методами оценки эффективности проекта выступают: методы на основе дисконтированных оценок и на основе учетных оценок.

Методы на основе учетных оценок включают расчет периода окупаемости, эффективности инвестиций, покрытия долга.

Методы на основе дисконтированных оценок включают расчет индекса рентабельности, чистой текущей стоимости, внутренней нормы доходности.

3.3. Понятие и виды инвестиций

Чтобы предприятие сохраняло конкурентоспособность, повышало качество продукции, снижало издержки производства, оно должно осуществлять инвестиции в хозяйственную деятельность. Инвестиции представляют все виды активов, вкладываемых в хозяйственную деятельность с целью получения дохода.

Инвестиции делятся на краткосрочные и долгосрочные капиталовложения.

По видам инвестиции подразделяют на рисковые (венчурные), прямые, портфельные, аннуитеты.

Рисковые (венчурные) инвестиции – вложения в новые сферы деятельности с высоким риском.

Прямые инвестиции – вложения в уставный капитал предприятия.

Портфельные инвестиции – вложения в ценные бумаги и другие ценности.

Аннуитеты – вложения, приносящие вкладчику определенный доход через регулярные промежутки времени (вложения средств в страховые и пенсионные фонды).

3.4. Принципы инвестирования

Чтобы инвестиции были эффективными предприятие должно придерживаться определенных принципов в осуществлении инвестиционной политики.

Наиболее важными являются следующие принципы. Это предельной эффективности инвестирования, принцип «замазки», принцип сочетания материальных и денежных оценок эффективности капиталовложений, принцип адаптивных издержек, принцип мультипликатора, Q-принцип.

Принцип предельной эффективности инвестирования ориентирует предприятие в осуществлении инвестиций на достижение максимума прибыли при условии равенства предельной выручки предельным затратам на производство дополнительной единицы продукции.

Принцип «замазки» отражает процесс инвестирования во времени. То есть с определенного момента осуществления инвестиций по определенному проекту у предприятия сужается выбор в принятии решений о переориентации инвестиций.

Принцип сочетания материальных и денежных оценок эффективности капиталовложений позволяет более точно оценить эффективность инвестиций в условиях инфляции и других колебаний на фондовом рынке.

Принцип адаптивных издержек ориентирует предприятие на соизмерение доходности предприятия с потерями от встраивания новой технологии в производственный процесс.

Принцип мультипликатора позволяет оценить роль взаимосвязей между смежными отраслями и видами производственной деятельности. Мультипликатор отражает экономическую силу конкретной новации и сигнализирует целесообразность дальнейших инвестиций или переориентацию инвестиционных потоков.

Q-принцип . Он отражает установление соотношения между оценкой активов на фондовой бирже и их реальной восстановительной стоимостью. Если это отношение больше единицы, то инвестировать выгодно. Q-принцип отражает отношение между ценой спроса и ценой предложения, то есть он эффективен в рыночной экономике.

3.5. Методы оценки эффективности инвестиций

Поскольку инвестирование осуществляется в форме проектов, то осуществляется анализ доходности инвестиционного проекта. Анализ включает следующие виды:

- технический анализ, позволяющий определить наиболее приемлемую для предприятия технику и технологию;

- коммерческий анализ, раскрывающий особенности экономической конъюнктуры рынка сбыта продукции;

- институциональный анализ, оценивающий состояние внешней среды предприятия;

- социальный анализ, дающий представление о будущих последствиях воздействия проекта на местное население;

- анализ окружающей среды, прогнозирующий ущерб экологии и определяющий меры по снижению нагрузки на среду обитания;

- финансовый анализ;

- экономический анализ.

В качестве конкретных методов оценки инвестиционного проекта используют следующие методы.

Определение доходности проекта. Сравнивается две альтернативных ситуации: результат после осуществления проекта и результат, если бы проект не реализовался.

Доходность инвестиционного проекта = (Изменения в выгодах (доходах)) — (Изменения затрат вследствие внедрения проекта)

Метод дисконтирования. Определение будущей стоимости полученной от инвестирования текущей стоимости на ряд лет:

,

,

]]>

Анализ инвестиционной и инновационной деятельности предприятия

Введение

В последнее время вопрос развития инновационной деятельности приобрёл для России особую остроту и актуальность. О внедрении инновационных технологий говорят на самом высоком уровне. Учитывая, что наша страна позднее, чем многие другие, приступила к инновационным преобразованиям в своей экономике, дальнейшее промедление в этом плане может отодвинуть её на периферию развития мирового сообщества.

В современных условиях развития конкурентной среды одним из основных способов решения экономических, социальных и экологических проблем становится использование новейших достижений науки и техники. Каждое предприятие стремится к тому, чтобы экономический рост был интенсивным, т.е. был следствием применения более совершенных факторов производства и технологий. Предпосылкой интенсивного роста является использование в практической деятельности предприятий инновационной стратегии.

Технологические инновации играют все большую роль в обеспечении устойчивого экономического роста, превращая деятельность по исследованиям и разработкам в области науки и технологии в более высокую производительность труда и другие показатели экономического роста, разрешая другие экономические проблемы, стоящие перед каждым предприятием.

Развитие любого успешно действующего в условия рыночной экономики предприятия следует рассматривать как постоянный процесс создания инноваций, как непрерывный процесс творческой деятельности, направленный на создание новой продукции и услуг, технологии и материалов, новых организационных форм, обладающих научно-технической новизной и позволяющие удовлетворить новые общественные или индивидуальные потребности.

Таким образом, инновационная деятельность понимается как вид деятельности, связанный с трансформацией идей (обычно результатов научных исследований и разработок либо иных научно-технических достижений) в технологические инновации — новые или усовершенствованные продукты или услуги, внедренные на рынке, новые или усовершенствованные технологические процессы или способы производства (передачи) услуг, использованные в практической деятельности.

Необходимо отметить, что в основе стратегического управления лежит фактор адаптации, приспособления фирмы к изменяющимся условиям среды. Очевидно, что для этого фирма должна что-либо изменить в своей структуре, т.е. внедрить инновацию, которая позволит во-первых — сохранить существующее положение фирмы, и, во-вторых — получить новые конкурентные преимущества.

Вместе с тем, инновации требуют финансовых вложений. Для того чтобы получить дополнительную прибыль или сохранить её существующий уровень необходимо осуществить финансовые вложения в разработку и реализацию инноваций. При этом эмпирически установлена зависимость: чем на больший успех в будущем рассчитывает организация, тем к большим затратам она должна быть готова в настоящем.

Целью данной курсовой работы является всестороннее рассмотрение вопроса инвестиционной и инновационной деятельности, а именно состояние и перспективы развития инновационных технологий в России, а также, понятие, цели, задачи и анализ инвестиционной и инновационной деятельности.

1. Теоретические основы и правовое обеспечение инвестиционной и инновационной деятельности

1.1 Инвестиционная и инновационная деятельность в России, проблемы и перспективы

В мировой экономической литературе «инновация» интерпретируется как превращение потенциального научно-технического прогресса в реальный, воплощающийся в новых продуктах и технологиях. Проблематика нововведений в нашей стране на протяжении многих лет разрабатывалась в рамках экономических исследований НТП.

Термин «инновация» стал активно использоваться в переходной экономике России как самостоятельно, так и для обозначения ряда родственных понятий: «инновационная деятельность», «инновационный процесс», «инновационное решение» и т.п.

Инновация может быть рассмотрена как в динамическом, так и статическом аспекте. В последнем случае инновация представляется как конечный результат научно-производственного цикла. Иными словами, мы имеем факт инновации как явления.

Вместе с тем инновация как процесс представляет собой создание, освоение и распространение нововведений.

Научно-технические разработки выступают как промежуточный результат научно-производственного цикла и по мере практического применения превращаются в научно технические нововведения. Таким образом происходит материализация новых идей и знаний в процессе производства с целью их коммерческой реализации для удовлетворения новых потребностей потребителей. Иными словами, непременными свойствами инновации как явления являются научно-техническая новизна и производственная применимость. Коммерческая реализуемость по отношению к инновации выступает как потенциальное свойство, для реализации которого необходимы определенные усилия.

Из сказанного следует, что инновацию как явление необходимо рассматривать неразрывно с инновацией как процессом.

Необходимо также отметить, что на практике понятия «новшество», «новация», «нововведение» нередко отождествляются, хотя между ними есть определенные различия. Новшеством может быть новый порядок, новый метод, изобретение. Нововведение означает, что новшество используется. С момента принятия к распространению новшество приобретает новое качество и становится инновацией.

Как уже было отмечено выше, инновационный процесс, как правило, невозможен без инвестиций («инвестиции в инновации»).

По результатам многочисленных исследований, проведенных в США, экономическая отдача инвестиций в инновации превышает окупаемость в любых других сферах применения финансовых ресурсов и находится на уровне 35 — 50%. Если учесть сопутствующие выгоды для общества в целом, зачастую существенно превышающие прямой эффект первоначального назначения разработки, инвестиции в инновации и питающую их науку являются наиболее эффективным способом размещения финансового капитала.

Однако необходимо принимать во внимание противоречия между оптимистическими среднестатистическими данными и необходимостью принятия решений по конкретному всегда высокорискованному проекту в условиях ограниченных ресурсов. Применительно к инвестициям в НИОКР недостаточность ресурсов становится общемировой проблемой: растущий уровень общемировой конкуренции в условиях прозрачных границ делает необходимыми столь значительные инвестиции в разработку новых продуктов и технологий, что это становится все более непосильным ни большим корпорациям, ни бюджету даже в преуспевающих странах запада. Достижение конкурентоспособности на мировом рынке требует все более и более существенных финансовых затрат на реализацию новых технологий, и при этом для их успешного внедрения требуется от пяти до десяти лет. Часто ставкой подобного выбора (ценой ошибки) является кампания или целая отрасль. В этой жесткой только конкуренция ресурсов на меньшем числе наиболее перспективных проектов, профессионально отобранных на более ранних стадиях, исходя из коммерческого потенциала, с последующей быстрой успешной коммерциализацией разработок обеспечивает возврат инвестиций.

Один из аспектов разрешения проблемы — интеграция усилий всех участников, заинтересованных в коммерциализации технологий: частного сектора, исследовательских и учебных организаций, государства.

Еще более важным представляется качественный уровень самого инновационного процесса (или тождественного с ним процесса коммерциализации технологий), определяющий возможный успех проекта — отношение уровня финансовой отдачи к начальным инвестициям, а также риски участников реализации инвестиции.

Учитывая все вышеизложенные факторы повышения роли инноваций в низовой экономике и доступа к финансовым ресурсам в сфере коммерциализации технологий, можно утверждать, что венчурный капитал как специфический тип финансирования, разработанный специально для инвестиций в проекты, связанными с высокими рисками, прежде всего инновационные, играет критическую роль.

Внедрение инноваций в хозяйственную жизнь организации естественно требует вложения финансовых средств в их разработку и освоение. При этом установлена эмпирическая зависимость — чем большую прибыль от нововведения рассчитывает получить в будущем организация, тем к большим затратам она должна быть готова в настоящем.

Тем не менее, для организации проблема выбора объекта финансовых вложений не исчерпывается предельной суммой инвестиций. Исследования показали, что наибольшей эффективностью обладают вложения в инновации, где организация имеет возможность получать монопольную сверхприбыль. Иными словами, наиболее выгодны инвестиции в инновации, развивающие отличительные способности организации.

Анализ зарубежного и отечественного опыта показывает, что основными сценариями повышения эффективности бизнеса в этой сфере являются: рост капитализации через учёт инноваций как нематериальных активов; получение доходов через коммерциализацию инноваций; повышение эффективности за счёт внедрения технических и организационно-управленческих разработок. Одним из важнейших условий для перевода инновационной деятельности в плоскость реальной экономики и активного вовлечения бизнеса в этот процесс является формирование современного конкурентного рынка инноваций — единого правового, информационного и торгового пространства, которое объединило бы всех участников инновационного процесса.

Ежегодно во всем мире бизнес тратит миллионы долларов на создание know how. Инновационный сектор — один из самых опасных и рискованных. К чему стоит готовиться предпринимателю, который решил удивить конкурентов и потребителей новым продуктом?

Каждая компания стремится производить свой уникальный продукт, который не имел бы аналогов у конкурентов. Он должен быть дешевле и, главное, пользоваться популярностью у потребителя. По всему миру ежегодно появляются миллионы новых товаров и технологий. Компании самостоятельно инвестируют в разработку, научные исследования, а затем внедряют созданные новинки.

Процесс это недешевый. Вложения в know how считаются едва ли не самыми рисковыми. Очень уж велика вероятность, что деньги будут потрачены впустую, а новый продукт на выходе окажется просто бесполезным — слишком дорогим или даже просто невостребованным покупателями. На создание новинки могут уйти годы. Вначале надо разработать идею, потом внедрить созданный товар в производство и, наконец, продвинуть на рынок. Нужны значительные ресурсные затраты, внедрение дорогостоящих, иногда узкоспециализированных технологических процессов, использование новейших достижений науки. Ошибка возможна на любой стадии. Например, маркетинг может оказаться столь дорогим, что сделает невыгодной даже самую удачную инновацию, да и сроки окупаемости бывают достаточно длинными. Но и отказаться от расходов на know how нельзя — ведь иначе можно отстать от конкурентов.

В России, где налоговых послаблений для компаний практически нет, инвестиции в инновации опаснее в разы. Неудивительно, что, по мировым стандартам, отечественный бизнес характеризуется относительно низкой активностью. По результатам исследования, недавно проведенного Ассоциацией менеджеров, доля инновационно активных предприятий не превышает 10 — 12%. Средства тратятся в основном на постепенное усовершенствование существующего продукта. В этом признались 43% респондентов. Лишь 16% компаний сообщили, что внедряют нововведения, серьезно изменяющие и улучшающие качество. Совершенствованием производственного процесса, то есть разработкой новых технологий, занимается еще меньшая доля респондентов — всего 9%. Цифры действительно небольшие. Для сравнения: порядка 70% ежегодного экономического роста США было обеспечено именно за счет разработок новых товаров. Американские компании тратят в год от 10 до 20% чистой выручки на создание или улучшение своих товаров или производственных возможностей.

Все отечественные компании, независимо от того, малый бизнес они представляют или крупные корпорации, работают приблизительно по одной схеме. Отличия лишь в объеме денежных средств, которые они направляют на новые разработки. Наверное, главная проблема инвестиций в know how — никогда не знаешь, сколько денег от тебя потребует создание готового продукта. Учесть все расходы на начальном этапе практически невозможно.

Поиск денег сам по себе является достаточно серьезной проблемой. По крайней мере, для тех компаний, которые относятся к малому и среднему бизнесу. Традиционно в мире пользуются заемными средствами, которые предоставляют венчурные фонды. Неудивительно, что компании предпочитают не рисковать собственными деньгами — ведь расходы получаются достаточно большими.

В мире, равно как и в России, диапазон вложений в одну разработку составляет $0,1 млн — $50 млн. Типичный средний показатель $0,5 млн — $5 млн на одно know how на срок от полугода до двух лет. В российских условиях только составление финансово грамотного и проработанного бизнес-плана, удовлетворяющего необходимым стандартам, стоит в среднем около $7000.

При этом значительную часть инвестиций предприятия осуществляют из собственных, а не заемных средств. В России существует огромное количество институтов финансирования, но фактически получение денег от них требует прохождения процедур, доступных лишь уже развитому, успешно работающему бизнесу, который имеет для этого необходимые капитал, кадровый состав и опыт.

Главное, что усложняет создание новых продуктов — конечно, неопределенность результата. Риски инноваций считаются едва ли не самыми серьезными из всех, которые несут предприятия. Повышенную опасность таких инвестиций компенсирует высокий уровень доходности, если инновация оказалась удачной. Из 10 разработок 5 приносят инвестору минус. Из оставшихся 5 разработок только 3 позволят всего лишь «выйти в ноль». Утешает потенциальных инвесторов то, что оставшиеся 2 новинки дают такую прибыль, что она распределяется на все 10 разработок объемом не менее 40%.

Частота создания принципиально новых, революционных решений в инновационном бизнесе крайне мала. Как показывает статистика, 98% всех know how — это усовершенствования, улучшения уже существующих товаров и услуг. Риски при внедрении таких разработок гораздо ниже, чем у 2% гениальных инновационных идей.

Действительно, степень «градуса опасности» для инвестиций в новинки отличается в разы. Традиционно наиболее привлекательны для инвесторов предложения, связанные исключительно с продвижением готового инновационного продукта. Значительно выше риск по проектам, ориентированным на продукты или технологии, находящиеся в стадии разработки. Наиболее неохотно выделяют деньги на инновационные разработки с незавершенной стадией поисковых исследований. Здесь отдача от инвестиций и вовсе непрогнозируема. В российских условиях имеется к тому же дополнительная сложность. По отечественному законодательству риск неудач при выполнении договоров несет заказчик. Между тем большинство инвесторов предпочитает переложить на разработчиков хотя бы часть потенциальных опасностей.

Тем не менее в большинстве компаний уже давно разработали целый ряд механизмов, позволяющих хотя бы частично снизить угрозу потери денег при создании новых продуктов. Есть общие стандарты, которые применяются повсеместно. Например, рекомендуется поэтапное финансирование инновационных проектов. Каждое следующее финансовое отчисление производится только после получения результатов предыдущего этапа. Кроме того, корпорации практикуют вложение средств не в одну, а сразу в несколько различных разработок, которые иногда даже конкурируют между собой. Чем больше новых продуктов создается одновременно, тем больше шансов, что хоть одна из новинок будет пользоваться спросом на рынке.

На государственном уровне тема инноваций пробрела особый статус в последние 2 года, была создана специальная комиссия при президенте по модернизации и технологическому развитию экономики страны

Были выделены пять приоритетных направлений. Ими стали энергоэффективность и энергосбережение, ядерные технологии, космические технологии с уклоном в телекоммуникации, медицинские технологии и стратегические информационные технологии, включая создание суперкомпьютеров и программного обеспечения.

Что касается инвестиций то в прошлом году, прошедшем под знаком мирового экономического кризиса, наша страна недосчиталась достаточно большого числа миллионов долларов, утекших за рубеж. Сокращение кредитных ресурсов, сокращение глобального спроса, чрезвычайная неопределенность в мировой экономике и рост безработицы оказали отрицательное воздействие на рост инвестиций и потребления в России.

Согласно данным Росстата, рост совокупных инвестиций в основной капитал составил 9,8% в 2008 г. по сравнению с 21,1% в 2007 г. Большую тревогу вызывает снижение инвестиций в четвертом квартале 2008 года на 2,3% по сравнению с аналогичным периодом предыдущего года, что, в основном, было обусловлено усиливающимися проблемами с ликвидностью в банковском секторе и, как следствие, кредитным сжатием. В тоже время, рост потребления замедлился с 7.2% в четвертом квартале 2007 г. до 1.9% в четвертом квартале 2008 г. в связи с ростом безработицы и негативным влиянием кризиса на доходы населения.

В целях привлечения инвестиций, улучшения инвестиционного климата, стимулирования инноваций и т.п., согласно заверениям Путина, правительство в скором времени предложит пакет мер, который позволит снять административные барьеры, улучшить налоговое законодательство и т.п.

Предполагается также, что инновации государство должно стимулировать и с помощью госзаказа. “Доля инновационной продукции в госзакупках должна быть увеличена до 10-15%.

1.2 Основные понятия, цели и задачи инвестиционной и инновационной деятельности

Основными законодательными актами, регулирующими порядок осуществления инвестиционной деятельности в РФ, Федеральный закон от 22 апреля 1996 г. № 39-ФЗ (с изм. и доп. от 26 ноября 1998 г.8 июля 1999 г., 7 августа 2001 г., 28 декабря 2002 г)»О рынке ценных бумаг» и Федеральный закон от 25 февраля 1999 г. № 39-ФЗ (в ред. от 24.07.2007 N 215-ФЗ)»Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений». Эти основополагающие документы определяют перечень объектов капитальных вложений, субъектов инвестиционной деятельности и экономико-правовой механизм ее осуществления в РФ. Вступление в силу последнего из вышеприведенных законодательных актов существенно усиливает роль экономического анализа на стадии предпроектных исследований. Это связано с появлением требования о проведении обязательной экспертизы инвестиционных проектов на предмет соответствия их установленным стандартам (нормам и правилам), интересам государства и инвесторов (юридических и физических лиц), а также для анализа и оценки эффективности осуществляемых капитальных вложений (ст.14). Большая часть задач, относящихся к экспертизе инвестиционных проектов, идентична задачам, стоящим перед экономическим анализом долгосрочных инвестиций. Правовые и организационно-экономические особенности лизинга, как одного из видов инвестиционной деятельности, рассматриваются в Федеральном законе от 29 октября 1998 г. № 164-ФЗ (ред. от 26.07.2006)»О лизинге».

Благоприятный инвестиционный климат невозможен без законодательства, связанного с гарантиями прав иностранных инвесторов. Федеральный закон от 9 июля 1999 г. № 160-ФЗ (в ред от 29.04.2008 г) № 58-ФЗ «Об иностранных инвестициях в РФ» и Федеральный закон от 30 декабря 1995 г. № 225-ФЗ «О соглашениях о разделе продукции» (с изм. и доп. от 7 января 1999 г., 18 июня 2001 г., 6 июня 2003 г) определяют гарантии прав иностранных инвесторов на инвестиции и получаемые от них доходы и прибыль, оговаривают условия предпринимательской деятельности иностранных инвесторов на территории РФ. Не менее важное информационное значение имеют законодательные нормы и данные, содержащиеся в НК РФ, указах Президента, постановлениях Правительства РФ и Положениях по бухгалтерскому учету в отношении различных аспектов инвестиционной деятельности.

Отдельное место в методическом обеспечении анализа инвестиционной деятельности занимают специальные нормативные и инструктивные документы федерального и ведомственного уровней, типовые методические разработки отечественных и зарубежных организаций.

В соответствии с ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» инвестициями выступают денежные средства, ценные бумаги, иное имущество, в том числе, имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта.

Приведенные выше документы содержат ряд важных понятий, которые широко используются в инвестиционном анализе.

Капитальные вложения — это инвестиции в основной капитал (основные средства), в том числе, затраты финансовых, трудовых и материальных ресурсов на:

новое строительство, расширение, реконструкцию, техническое перевооружение действующих предприятий;

приобретение машин, оборудования, инструмента;

Инвестиционный проект — обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектно-сметная документация, разработанная в соответствии с законодательством России и утвержденная по установленным стандартам (нормам и правилам), а также описание практических действий по осуществлению инвестиций в форме бизнес-плана.

Аналогичное содержание вкладывается и в понятие «инновационный проект».

Инновация определяется как конечный результат инновационного процесса, получившего воплощение в виде новой или усовершенствованной продукции или технологии.

Инновационный процесс включает научно-исследовательские, опытно-конструкторские, проектно-технологические и экспериментальные работы, а также работы по производству (изготовлению) и эксплуатации новой продукции, новых технологических процессов и новых способов организации производства, труда и управления.

Создание и реализация инвестиционного и инновационного проектов происходит, включая следующие этапы:

выбор и предварительное обоснование инвестиционного замысла (идеи);

научно-исследовательские и опытно-конструкторские работы (для инновационных проектов);

исследование инвестиционных возможностей;

технико-экономическое обоснование проекта;

подготовку научно-исследовательской и проектной документации;

подготовку и освоение производства;

эксплуатацию объекта и организацию выпуска продукции. Формирование инвестиционной идеи (инвестиционного замысла) предусматривает:

предварительное обоснование замысла или научной идеи;

инновационный, патентный, экологический анализ технического или научного решения;

проверку необходимости выполнения сертификационных требований;

Предпроектное исследование инвестиционных возможностей представляет собой:

предварительное изучение спроса на продукцию (работы, услуги) с учетом экспорта и импорта;

оценку уровня базовых, текущих и прогнозных цен на продукцию (работы, услуги);

Технико-экономическое обоснование инвестиционного проекта включает:

проведение полномасштабного маркетингового исследования (спроса, предложения, цены, выявления основных конкурентов и т.п.);

подготовку программы выпуска продукции в течение полезного срока использования инвестиционного проекта;

подготовку пояснительной записки, включающей в себя данные предварительного исследования инвестиционных возможностей;

обеспечение разрешительной документации на реализацию инвестиционного проекта;

оценку рисков, связанных с осуществлением проекта;

определение сроков реализации инвестиционного проекта.

Подготовленное технико-экономическое обоснование инвестиционного или инновационного проекта должно пройти вневедомственную, экологическую и другие виды экспертиз.

Подготовка контрактной документации включает:

подготовку тендерных торгов и по их результатам контрактной документации;

проведение переговоров с потенциальными инвесторами;

тендерные торги на дальнейшее проектирование объекта и разработку рабочей документации.

При разработке инвестиционных проектов используются следующие формы инвестиций:

денежные средства и их эквиваленты (целевые вклады, оборотные средства, паи и доли в уставном капитале, ценные бумаги);

здания, сооружения, машины, оборудование, измерительная и испытательная аппаратура, оснастка, инструмент, любое другое имущество, используемое в производстве или обладающее ликвидностью;

имущественные права, оцениваемые, как правило, в денежных эквивалентах (секреты производства, лицензии на передачу прав промышленной собственности, патенты на изобретения, образцы, товарные знаки и фирменные наименования, сертификаты на продукцию и технологию, права землепользования и др.).

Различаются капиталообразующие инвестиции, которые обеспечивают создание и воспроизводство основных и оборотных фондов, и портфельные инвестиции — размещение средств в финансовых активов других предприятий.

Наряду с приведенной выше классификацией, определенной Методическими рекомендациями, в экономической литературе существуют и другие подходы к классификации инвестиций. Например, инвестиции рекомендуется подразделять на финансовые, реальные (прямые) и интеллектуальные.

Финансовые инвестиции представляют собой вложения в акции, облигации и другие ценные бумаги, выпушенные частными компаниями или государством.

Реальные инвестиции — вложения частной фирмы или государства в производство какой-либо продукции, предоставление каких-либо услуг, вложения в основной или оборотный капитал.

Интеллектуальные инвестиции — вложения в научно-исследовательские и опытно-конструкторские научные разработки, лицензии, ноу-хау и др.

Реальные инвестиции состоят из двух частей. Первая часть представляет собой вложения в основной капитал, т.е. новое строительство, расширение, реконструкцию и техническое перевооружение предприятия, приобретение вновь произведенных капитальных благ таких, как производственное оборудование, персональные компьютеры, здания производственного назначения. Вторая часть — инвестиции в товарно-материальные запасы, которые представляют собой накопление запасов сырья, подлежащего использованию в производственном процессе, или нереализованных товаров. Коммерческие товарно-материальные запасы считаются составной частью общей величины запасов капитала в экономической системе. Они необходимы, как и капитал, в форме оборудования и зданий производственного назначения.

Субъект инвестиций — организация, использующая инвестиции для развития своего производства, внедрения и выпуска новой продукции или иных аналогичных целей.

Под объектами инвестиций понимают:

строящиеся, реконструируемые или расширяемые предприятия, здания, сооружения, предназначенные для производства новых товаров и услуг;

комплексы строящихся и реконструируемых объектов, ориентированных на решение одной задачи (программы); в этом случае под объектом инвестирования понимается программа федерального, регионального или иного уровня;

производство новых изделий, услуг на имеющихся производственных площадях в рамках действующих производств и организаций.

Основными субъектами инвестиционной деятельности являются инвесторы, заказчики, исполнители работ и пользователи объектов.

Инвестором является субъект, осуществляющий вложения собственных, заемных или привлеченных средств, обеспечивающий их целевое использование. Заказчик — это субъект, непосредственно реализующий проект, осуществляющий для этого все необходимые действия в пределах прав, предоставленных инвестором. Функции заказчика может выполнять непосредственно инвестор.

Пользователями объектов инвестиций могут выступать любые юридические и физические лица, а также государственные и муниципальные предприятия, для которых создается объект инвестиционной деятельности и право пользования которым закреплено в договоре с инвестором. Инвестиционный договор определяет взаимоотношения собственников или владельцев средств, вкладываемых в объекты предпринимательской деятельности, их взаимодействие в процессе реализации инвестиционного проекта, а также в распределении доходов от последующего полезного использования инвестиционного проекта.

Инвестор обладает правом самостоятельно определять объемы, характер инвестиций, контролировать их целевое использование, владеть, пользоваться и распоряжаться результатами реализации инвестиционного проекта.

Источниками инвестиций могут выступать:

Собственные финансовые средства — прибыль, накопленные амортизационные отчисления, суммы, выплачиваемые страховыми органами в виде возмещения за ущерб, иные виды активов — основные фонды, земельные участки, промышленная собственность и привлеченные средства — средства от продажи акций, благотворительные и иные взносы, средства, выделяемые вышестоящими холдинговыми и акционерными компаниями, промышленно-финансовыми группами на безвозмездной основе.

Ассигнования из федерального, регионального и местного бюджетов, фондов поддержки предпринимательства, предоставляемые на безвозмездной основе.

Иностранные инвестиции — финансовое или иное участие в уставном капитале совместных предприятий, а также прямые вложения (в денежной форме) международных организаций и финансовых институтов, государств, предприятий и организаций различных форм собственности и частных лиц.

Заемные средства — кредиты, предоставляемые государством на возвратной основе, кредиты иностранных инвесторов, облигационные займы, кредиты банков и других институциональных инвесторов (инвестиционных фондов и компаний, страховых обществ, пенсионных фондов), векселя и другие средства.

1.3 Цели и задачи анализа инвестиционной и инновационной деятельности

Понятие «инвестиции» широко трактуется в экономической литературе. Одни экономисты определяют инвестиции как «долгосрочные вложения средств в активы предприятия», другие дают иное определение: «инвестиция — любой инструмент, в который можно поместить деньги, рассчитывая сохранить или умножить их стоимость и (или) обеспечить положительную величину дохода».

В первом случае указываются временные рамки инвестиций: термин «долгосрочные» означает срок более одного года. При этом инвестициями считаются также вложения в непроизводственные фонды предприятия. Авторы такого подхода включают в инвестиционный анализ оценку движения всех основных фондов и эффективности использования уже существующих зданий, оборудования и т.п.

Во втором случае учитывается не фактор времени, так как краткосрочные вложения также называют инвестициями. Краткосрочные вложения с целью получения прибыли (в виде периодических выплат или курсовых разниц) — это, как правило, либо спекуляции (высокорисковые вложения с высоко ожидаемой доходностью), либо эффективное управление кассовыми остатками предприятия.

В условиях рыночной экономики у предприятия появилось значительно больше возможностей для инвестирования, чем при существовавшей ранее командно-административной системе, однако финансовые ресурсы предприятия ограничены, поэтому основная цель анализа — оптимизация инвестиционного проекта.

Задачи комплексного анализа инвестиционной деятельности предприятия могут быть следующие:

1) оценка структуры и динамики инвестиций;

2) оценка эффективности инвестиций, выбор наиболее оптимального источника финансирования, использование полученных результатов в процессе принятия управленческих решений;

3) выявление резервов увеличения объемов инвестирования.

дует начинать с исследования общих показателей, таких как объем валовых инвестиций и объем чистых инвестиций.

Валовые инвестиции — это объем всех видов и форм инвестиций в отчетном периоде.

Чистые инвестиции отличаются от валовых на сумму амортизационных отчислений в отчетном периоде. В том случае, если сумма чистых инвестиций является положительной величиной или если в сумме валовых инвестиций чистые инвестиции занимают значительный удельный вес, то это свидетельствует о повышении экономического потенциала предприятия, направляющего значительную часть прибыли в инвестиционный процесс.

В случае если величина чистых инвестиций будет отрицательна — это указывает на снижение производственного потенциала предприятия, «съедающего» помимо прибыли и часть амортизационного фонда. При нулевом значении чистых инвестиций следует, что инвестирование осуществляется только за счет амортизационных отчислений и экономический рост на предприятии отсутствует, т.е. база для роста прибыли не создается.

Выбор системы показателей, отражающих состояние инвестиций, их эффективное освоение, доходность зависят от особенностей отрасли.

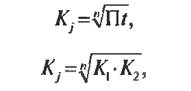

Совокупность исследуемых в процессе анализа инвестиций дает комплексную характеристику состояния и эффективности их использования:

где Кj — комплексная оценка исследуемой совокупности показателей, рассматриваемых в системе анализа состояния и эффективности инвестиций;

— произведение коэффициентов роста (снижения) показателей;

— произведение коэффициентов роста (снижения) показателей;

n = 2 — количество исследуемых показателей (коэффициентов их роста или снижения), входящих в систему оценки состояния и использования инвестиций.

совокупность показателей (коэффициентов роста или снижения) анализа капитальных вложений;

К1 — совокупность показателей (коэффициентов их роста или снижения) анализа капитальных вложений

К2 — совокупность показателей (коэффициентов их роста или снижения) анализа капитальных вложений.

|

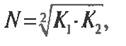

Рисунок №1. Система комплексного экономического анализа состояния и оценка эффективности инвестиций

Источниками информации для анализа инвестиций являются:

Бизнес — план предприятия;

Данные бухгалтерского учета и отчетности (форма №5, раздел IV «Движение средств финансирования долгосрочных инвестиций и финансовых вложений»);

Целью анализа инновационной деятельности является общая оценка ее эффективности и влияния на важнейшие финансово-экономические показатели деятельности организации, определение целесообразности и оптимальных вариантов реализации отдельных нововведений, оперативная корректировка параметров осуществляемых инновационных проектов и поддержка принятия стратегических инновационных решений. Цель анализа инновационной деятельности вытекает из общих целей экономического анализа и финансового управления (максимизация благосостояния собственников организации).

Экономическое содержание объекта анализа инновационной деятельности — инновационных процессов, происходящих в рамках отдельно взятой организации, и его цель ставят следующие задачи анализа:

оценку, на основе анализа предыдущего и прогнозирования будущих вариантов развития организации, общей эффективности ее инновационной деятельности и определение, с учетом результатов стратегического маркетингового анализа, потребности в инновациях;

предварительную, текущую и последующую оценку эффективности инноваций (инновационных проектов);

выбор оптимальных вариантов реализации инновационных проектов;

выявление и определение причин отклонений в ходе реализации инновационных проектов (внедрения инноваций);

оценку и анализ рисков, связанных с внедрением инноваций (реализацией инновационных проектов);

выявление внутренних и оценку внешних резервов повышения эффективности финансово-хозяйственной деятельности, определение направлений роста и развития, выработка рекомендаций для руководства организации.

В коммерческой организации анализ инновационной деятельности проводится, как правило, руководством (часто в неформализованном виде) или специализированными структурными подразделениями, на которые возложены функции анализа, управления проектами или финансами компании. Информационной базой анализа служат нормативные акты, данные бухгалтерского учета и отчетности, публикации отраслевых и специализированных изданий (в том числе обзоры рынка, отраслевая и общеэкономическая статистика). Некоторые исходные данные можно получить только в ходе непосредственного исследования рынка (собственными силами или специализированной организацией), лабораторных экспериментов или полевых испытаний (апробации), изучения контрольной среды хозяйствующего субъекта и т.д.

В отличие от большинства других разделов экономического анализа, в анализе инноваций, как и в финансово-инвестиционном, делается акцент на предварительной оценке и обосновании управленческих решений. Тем не менее текущий анализ инновационной деятельности также имеет большое значение, поскольку обеспечивает контроль выполнения принятых решений. Последующий (ретроспективный) анализ важен, главным образом, для формирования информационной базы и создания предпосылок для стратегического управления. При перспективном (предварительном) анализе отдельных инноваций (инновационных проектов) применяются в основном широко распространенные методы анализа и оценки инвестиций; текущий анализ интегрирован в разработанную систему сметного контроля.

Однако в перспективном и ретроспективном анализе применяются специальные методы, характерные для анализа инноваций, такие, как построение и анализ 5-кривых жизненного цикла, и т.п. Внутренняя структура и взаимосвязь отдельных разделов (блоков) анализа инновационной деятельности представлены отражает комплексный и системный характер анализа. Подчеркивая данный факт, можно говорить о комплексном анализе инновационной деятельности, или о комплексном экономическом анализе инноваций.

2. Анализ эффективности инвестиционной и инновационной деятельности

2.1 Анализ и оценка состава, структуры и эффективности инвестиций

Инвестиции могут принимать различные формы, что обусловлено разными объектами инвестирования; наличием различных источников формирования инвестиционных ресурсов; особенностями организации процесса инвестирования и другими факторами. Перечисленными выше обстоятельствами вызвана и необходимость классификации инвестиций. Различают следующие виды инвестиций, обусловленные различными классификационными признаками.

По целевому назначению инвестиции подразделяют на следующие виды:

формирование, пополнение и обновление имеющейся материально-технической базы предприятия;

наращивание производственной мощности предприятия;

затраты на освоение новых видов услуг и технологий;

строительство объектов жилищного фонда и фондов социально-культурного и бытового назначения;

расходы на экологию

С точки зрения организации и управления инвестиционным процессом инвестиции могут быть:

локальные, осуществляемые в соответствии с решениями об отдельных инвестиционных объектах;

глобальные, осуществляемые на основе инвестиционных программ.

В зависимости от вида (предмета) инвестиции различают:

нематериальные инвестиции (опыт и знания специалистов, патенты, авторские права и т.п.).

Финансирование инвестиций обычно осуществляется за счет:

собственных средств предприятия (сюда входят: аморгизационные отчисления: прибыль, остающаяся в распоряжении предприятия; средства от реализации активов; средства учредителей и акционеров);

кредитов международных организаций, капитала иностранных юридических и физических лиц.

В комплексном анализе следует установить изменения в структуре инвестиций (насколько оптимально сочетаются собственные и заемные средства). Если доля заемных средств возрастает, то это может привести к неустойчивости предприятия, увеличению его зависимости от банков и других организаций.

Определение цены различных источников финансирования может быть осуществлено следующими способами.

1. Если плату за пользование финансовыми ресурсами можно отнести на внереализационные (коммерческие) расходы предприятия (например процент за кредит), го цена источника финансирования (ωиф) определяется как плата за пользование финансовыми ресурсами (χ), уменьшенная на уровень налога на прибыль (g n):

2. Если плата за пользование финансовыми ресурсами осуществляется из чистой прибыли предприятия (например, дивиденды по акциям), то цена источника финансирования принимается равной плате за пользование финансовыми ресурсами:

Относительно более дешевым источником финансирования по сравнению, например, с кредитами банков является реинвестированная прибыль, но она ограничена в размерах. Кредиты банков теоретически не ограничены, но в современных условиях они являются наиболее дорогими и наименее доступными источниками финансирования.

Анализу также подвергаются выполнение плана инвестирования по каждому объекту строительно-монтажных работ и причины отклонения от плана. На выполнение плана строительно-монтажных работ оказывают влияние следующие факторы: наличие утвержденной проектно-сметной документации, финансирование, обеспеченность строительства трудовыми и материальными ресурсами.

Один из основных показателей при анализе реальных инвестиций — выполнение программы по вводу объектов строительства в действие. Затягивание сроков строительства приводит к увеличению остатков незавершенного производства, что нежелательно и расценивается как нерациональное использование инвестиционного капитала. В процессе анализа исчисляется техническая готовность каждого объекта, определяемая как отношение плановой стоимости фактически выполненных работ с начала строительства анализируемого объекта к его полной плановой стоимости. Сравнение фактического уровня технической готовности объектов с плановым показывает соблюдение сроков продолжительности строительства.

В рамках комплексного анализа незавершенного строительства анализируется себестоимость строительных работ.

Большой удельный вес в общем объеме инвестиций занимают расходы на приобретение основных средств. При этом рассматривается выполнение плана приобретения основных средств по общему объему и номенклатуре, своевременность их поступления и устанавливается их соответствие потребностям предприятия.

2.1.1 Анализ объемов инвестиционной деятельности

Инвестиции имеют большое значение не только для будущего положения предприятия, но и для экономики страны в целом. С их помощью осуществляется расширенное воспроизводство основных средств как производственного, так и непроизводственного характера, укрепляется материально-техническая база субъектов хозяйствования. Это позволяет предприятиям наращивать объемы производства продукции, увеличивать прибыль, улучшать условия труда и быта работников. От них зависят себестоимость, ассортимент, качество, новизна и привлекательность продукции, ее конкурентоспособность.

Задача анализа заключается в оценке динамики и степени выполнения плана инвестиционной деятельности, а также в изыскании резервов увеличения объемов инвестиций.

Субъекты хозяйствования должны не только увеличивать объемы инвестиций, но и повышать их экономическую эффективность. В связи с этим одной из важнейших задач анализа является изучение показателей эффективности инвестиционной деятельности и выявление резервов ее роста.

Основными источниками информации для анализа служат «Отчет о вводе в действие объектов основных средств и использовании инвестиций в основной капитал», «Себестоимость строительных работ, выполненных хозяйственным способом», «Отчет о наличии и движении основных средств», данные аналитического бухгалтерского учета, бизнес-плана предприятия, проектно-сметная документация.

Анализ объемов инвестиционной деятельности следует начинать с изучения общих показателей. В первую очередь нужно изучить динамику и выполнение плана инвестиций за отчетный год. Наряду с абсолютными показателями нужно анализировать и относительные, такие, как размер инвестиций на одного работника, коэффициент обновления основных средств производства.

После этого нужно изучить динамику и выполнение плана по основным направлениям инвестиционной деятельности (строительство новых объектов, приобретение основных средств, модернизация машин и оборудования, освоение новых видов продукции, внедрение новых технологий, инвестиции в нематериальные активы, долгосрочные финансовые вложения).

Следует проанализировать также выполнение плана инвестирования по каждому объекту строительно-монтажных работ и изучить причины отклонения от плана. На выполнение плана строительных работ оказывают влияние следующие факторы: наличие утвержденной проектно-сметной документации, финансирования, обеспеченность строительства трудовыми и материальными ресурсами.

Одним из основных показателей при анализе реальных инвестиций является выполнение плана по вводу объектов строительства в действие. Не рекомендуется начинать строительство новых объектов при невыполнении плана сдачи в эксплуатацию начатых, так как это приводит к распылению средств между многочисленными объектами, растягиванию сроков строительства, замораживанию капитала в незавершенном строительстве и как результат — к снижению отдачи капитальных вложений и эффективности деятельности предприятия в целом.

В процессе анализа исчисляется техническая готовность каждого объекта, определяемая как отношение плановой стоимости фактически выполненных работ с начала строительства анализируемого объекта к его полной плановой стоимости. Сравнение фактического уровня технической готовности объектов с плановым показывает соблюдение сроков продолжительности строительства.

Затягивание сроков строительства приводит к увеличению остатков незавершенного производства, что нежелательно и расценивается как нерациональное использование инвестированного капитала.

В связи с этим следует выяснить, какие изменения произошли в остатках незавершенного строительства за отчетный период. Для этого фактическую сумму затрат по незавершенному строительству на конец года сравнивают с плановой и с суммой на начало года и изучают причины отклонений от плана.

Если строительство выполняется хозяйственным способом, то нужно проанализировать себестоимость строительных работ. С этой целью фактическую себестоимость выполненных работ сравнивают со сметной стоимостью капитального строительства в целом и по отдельным объектам. После этого изучают причины перерасхода или экономии средств по каждой статье затрат с целью изыскания резервов снижения себестоимости строительства объектов.

Большой удельный вес в общем объеме инвестиций занимают расходы на приобретение основных средств и их модернизацию. При изучении этого вопроса нужно рассмотреть выполнение плана приобретения основных средств по общему объему и по номенклатуре, своевременность их поступления и установить их соответствие потребностям предприятия.

При этом следует иметь в виду, что увеличение суммы инвестиций на эти цели могло произойти не только за счет количества приобретенного имущества (К), но и за счет повышения его стоимости (Ц). Расчет влияния данных факторов можно произвести способом абсолютных разниц:

Особое внимание необходимо уделить анализу выполнения плана инвестирования в инновационные проекты, обеспечивающие повышение конкурентоспособности предприятия.

Следует изучить также объемы, динамику и структуру инвестиций в финансовые инструменты (акции, облигации, совместные предприятия и т.д.).

2.1.2 Анализ эффективности реальных инвестиций

При принятии решений в бизнесе о долгосрочных инвестициях возникает потребность в анализе их эффективности, основная цель которого — установить, оправдают ли будущие выгоды сегодняшние затраты. Для этого нужен долгосрочный анализ доходов от инвестиционных проектов и затрат на их осуществление.

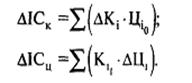

Основные методы оценки программы инвестиционной деятельности приведены на рис. № 2.

Рисунок №2 Методы оценки эффективности инвестиционных проектов

В основу расчета этих показателей положено сравнение объема предполагаемых инвестиций и будущих денежных поступлений. Первые два могут базироваться как на учетной величине денежных поступлений, так и на дисконтированных доходах с учетом времен — ной компоненты денежных потоков.

Первый метод оценки эффективности инвестиционных проектов заключается в определении срока, необходимого для того, чтобы инвестиции окупили себя. Он является наиболее простым и по этой причине наиболее распространенным.

Если доходы от проекта распределяются равномерно по годам, то срок окупаемости инвестиций определяется делением суммы инвестиционных затрат на величину годового дохода:

При неравномерном поступлении доходов срок окупаемости определяют прямым подсчетом числа лет, в течение которых доходы возместят инвестиционные затраты в проект, т.е. доходы сравняются с расходами:

Недостатком данного метода является то, что он не учитывает разницу в доходах по проектам, получаемых после периода окупаемости. Следовательно, оценивая эффективность инвестиций, надо принимать во внимание не только сроки их окупаемости, но и доход на вложенный капитал, для чего рассчитывается индекс рентабельности (PI):

PI = ожидаемая сумма дохода /ожидаемая сумма инвестиций

Вместе с тем и этот показатель, рассчитанный на основании учетной величины доходов, имеет свои недостатки: он не учитывает распределения притока и оттока денежных средств по годам. В рассматриваемом примере денежные поступления на четвертом году имеют такой же вес, как и на первом. Обычно же руководство предприятия отдает предпочтение более высоким денежным доходам в первые годы. Поэтому более научно обоснованной является оценка эффективности инвестиций, основанная на «методах наращения (компаундирования) или дисконтирования денежных поступлений, учитывающих изменение стоимости денег во времени

Рассмотрим методику расчета показателей, приведенных на рис.3, на основе дисконтирования денежных доходов.

Метод чистого приведенного эффекта (NPV) состоит в следующем.

1. Определяется текущая стоимость затрат (IС0), т.е. решается вопрос, сколько инвестиций нужно зарезервировать для проекта.

2. Рассчитывается текущая стоимость будущих денежных поступлений от проекта, для чего доходы за каждый год CF (кеш-флоу) приводятся к текущей дате:

3. Текущая стоимость затрат (IС0) сравнивается с текущей стоимостью доходов (PV). Разность между ними составляет чистый приведенный эффект (NPV):

NPV показывает чистые доходы или чистые убытки инвестора от помещения денег в проект по сравнению с альтернативным вариантом их использования. Если NPV > 0, значит, проект принесет больший доход, чем при альтернативном размещении капитала. Если же NPV к ) определяется как отношение общей суммы инвестиций (Инв) к величине прибыли (Р) или величине прироста прибыли (АР):

Т ок = Инн/Л или Т ок = Инв/ДА

При значительной неравномерности получения прибыли во времени срок окупаемости инвестиций может определяться сопоставлением общей суммы инвестиций с суммой прироста прибыли.

Срок окупаемости соответствует тому периоду, при котором сумма рассчитанного таким образом прироста прибыли равна сумме инвестиций.

Отдача инвестиций может оцениваться с помощью показателей дополнительного объема реализации услуг на 1 руб. инвестиций, дисконтированного дохода, будущей стоимости инвестиций.

Дополнительный объем реализации услуг на 1 руб. инвестиций рассчитывается как отношение прироста объема реализации продукции, полученной в результате дополнительных инвестиций (∆N), к общей сумме инвестиций:

где Э и — эффективность инвестиций.

Научно обоснованной является оценка эффективности инвестиций, основанная на методах наращений или дисконтирования денежных поступлений, учитывающих изменение стоимости денег во времени.

Оценка рентабельности (доходности) производится сопоставлением полученного дохода отданного вида инвестиций с величиной инвестиций.

В качестве оценочных параметров можно использовать показатель общей экономической эффективности инвестиций и более конкретный показатель — доход на вложенный капитал.

Общая экономическая эффективность инвестиций по отдельно действующему предприятию определяется как отношение прироста прибыли к общей сумме инвестиций, вызвавших этот прирост; по вновь создающемуся предприятию — как отношение планируемой прибыли к общей сумме инвестиций:

Доход на вложенный капитал (ДВК) определяется отношением общей суммы прибыли к общей сумме инвестиций:

Соответственно доходность каждого вида инвестиций можно рассчитать как обратный показатель:

Этот метод позволяет при наличии альтернативных вариантов долгосрочных финансовых вложений выбрать вариант, более выгодный для предприятия.

2.1.4 Оценка риска долгосрочных инвестиций

Инвестиционный риск может быть диверсифицируемый и недиверсифицируемый. Диверсифицируемый риск, который иногда называют несистематическим риском, представляет собой часть риска, который обусловлен неуправляемыми или случайными событиями и может быть устранен в результате диверсификации, т.е. путем такого сочетания объектов инвестирования или производимых предприятием продуктов, которые снижают совокупный риск.

Недиверсифицируемый риск, или систематический, — это риск, связанный с силами, воздействующими на все объекты инвестирования, и не являющийся уникальным для какого-то одного объекта. Он отражает процессы самой рыночной экономики. При количественной оценке риска используют йота-коэффициент — измеритель риска, численно равный коэффициенту вариации величины, в отношении которой делается оценка риска:

где I — йота-коэффициент, коэффициент вариации случайной величины х;

M (х) — математическое ожидание величины x;

σ (х) — среднеквадратичное отклонение величины х;

Математическое ожидание дискретной случайной величины подсчитывается по формуле:

где M/ (х) — математическое ожидание случайной величины х;

xj — j-й вариант возможного значения величины х;

P (xj) — вероятность j-го варианта значения величины х;

J — номер возможного варианта значения величины;

∑ — знак суммирования по всем вариантам значений величины х;

По результатам большого числа измерений математическое ожидание определяется как среднее арифметическое полученных значений:

где хср — среднее значение случайной величины х;

хj. — значение случайной величины, полученное при о-м измерении;

n — число измерений;

∑ — знак суммирования по всем измерениям.

Йота-коэффициент показывает возможную амплитуду колебаний ожидаемой доходности с определенной (доверительной) вероятностью. Этот показатель более предпочтительный по сравнению со среднеквадратическим отклонением, так как характеризует риск на единицу ожидаемой доходности.

Совокупный риск суммы доходов, например, хозяйственного портфеля предприятия или портфеля ценных бумаг, как правило, ниже входящих в него отдельных проектов или ценных бумаг. Это связано с тем, что между входящими в портфель элементами существует либо отрицательная корреляционная зависимость, либо неполная положительная.

Поэтому при принятии решения относительно проекта или бумаги, входящей в портфель, необходимо оценивать их риск с точки зрения влияния на совокупный риск портфеля.

2.2 Система показателей комплексного анализа инновационной деятельности

Рассмотрим организационно-методические положения экономического анализа инновационной деятельности, в первую очередь характерные для него приемы и методы.

Анализ 5-кривых жизненного цикла инноваций проводится на основе данных о динамике объемов реализации и доходов за длительные периоды времени (годы, десятки лет) по отрасли в целом. При анализе жизненного цикла инноваций-продуктов необходимо выделить следующие факторы:

1. Влияние на продажи (цена, объем продаж): наличие, цены и объемы продаж конкурирующих продуктов (в том числе конкурирующих новшеств), динамика спроса на совокупность указанных конкурирующих продуктов и анализируемый продукт в целом (автономная динамика спроса), общее влияние прочих внешних независимых факторов, таких как инфляция, реальные доходы и ожидания потребителей. При наличии явных комплементарных (дополняющих) или основных продуктов следует учитывать динамику их сбыта под воздействием аналогичных факторов и перекрестную эластичность спроса.

2. Влияние на затраты (условно-переменные, условно-постоянные): эффект масштаба (плавное нелинейное изменение затрат при изменении объемов производства); неравномерный ввод в эксплуатацию (вывод из эксплуатации) производственных мощностей (ступенчатое изменение затрат); изменение пен на производственные ресурсы, замену материалов, изменение технологии и т.п.; изменение норм расхода материалов и затрат труда (в том числе автономное изменение (так называемые кривые опыта) и в результате организационных мероприятий); изменение методов бухгалтерского учета и учетной политики.

Анализ жизненного цикла процесса (технологии) невозможно провести в рамках перспективного или текущего анализа инновационной деятельности из-за ограничений, накладываемых информационной базой (в частности, нет данных о затратах отдельных организаций-конкурентов, нет процессов-аналогов с завершенным жизненным циклом как базы для сравнения), поэтому аналитики ограничиваются лишь качественными оценками и экспертными суждениями.

Анализ финансовых результатов (в том числе прогнозируемых) и денежных потоков инноваций не имеет принципиальных отличий от анализа прибылей и денежных потоков по иным, не инновационным видам деятельности, поскольку эксплуатация инноваций представляет собой всего лишь одно из направлений (возможно, сегментов) текущей деятельности. Наибольшее значение имеет текущий анализ; он решает задачи сметного контроля и оперативного управления и заключается в оценке влияния внешних и внутренних, зависимых и независимых факторов на отклонения от планов (смет) доходов и расходов инновационных проектов. В ходе анализа необходимо выделить как минимум влияние следующих факторов:

объем производства и реализации продукции (товаров, услуг);

цены на продукцию и исходные производственные ресурсы (приобретаемые товары);

нормы расхода производственных ресурсов (расход материалов, затраты труда и т.д.).

При оценке деятельности отдельных подразделений руководство обычно исходит из влияния последнего фактора, два первых характеризуют адекватность и эффективность маркетинговой политики и решений самого руководства. Текущий анализ отклонений целесообразно интегрировать в систему управленческого учета, формируя соответствующую внутрифирменную отчетность.

Система форм (регистров) внутрифирменной отчетности может также включать:

отчет о выполнении сметы затрат на исследования и разработки;

отчет о выполнении сметы долгосрочных инвестиций (капиталовложений);

отчет о выполнении сметы текущих доходов и расходов;

отчет об активах и источниках финансирования проекта (вспомогательный);

и другие, в том числе сводные формы внутрифирменной отчетности.

В соответствии с перечисленными формами отчетности проводится факторный анализ и текущий контроль отклонений по сметам расходов на исследования и разработки, на капитальные вложения и т.д.

Корректировки плановых и фактических показателей при подготовке исходных данных для анализа проводятся при помощи индекса (индексов) физического объема произведенной и проданной продукции, индексов цен (укрупненных или по статьям затрат, видам ресурсов и т.д.), а также на основе классификации затрат на переменные и постоянные. Какие из отклонений могут быть отнесены к внешним независимым, а какие — к внутренним факторам, зависит от конкретной ситуации. В данном примере изменение объема продаж условно отнесено к влиянию внешних факторов (спрос со стороны потребителей), в то время как изменение цен на продукцию — к внутренним факторам (решение руководства). Наибольшую сложность представляет оценка и классификация отклонений по налогу на прибыль и иным налоговым платежам. Можно рекомендовать распределить отклонение по налогу на прибыль пропорционально отклонениям прибыли от продаж как основного фактора формирования налогооблагаемой прибыли; возможно, необходимо учесть влияние процентов к уплате или иных существенных статей доходов и расходов.

Помимо анализа и контроля отклонений от плановых (сметных) показателей в ходе текущего анализа инновационной деятельности целесообразно оценивать достигнутую и ожидаемую, с учетом фактических параметров проектов, чистую текущую стоимость инвестиций. Это позволяет оперативно контролировать главный показатель количественной оценки эффективности инноваций — прирост расчетной (оцениваемой по денежным потокам) рыночной стоимости компании. Чистая текущая стоимость инноваций в середине срока реализации проекта рассчитывается по фактическим денежным потокам (поданным учета и отчетности), которые проект генерировал до настоящего момента, и скорректированным ожидаемым денежным потокам (от настоящего момента до конца срока реализации). Таким образом, эффективность проекта оценивается смешанным показателем, рассчитанным частично по фактическим, частично по прогнозным данным. Главным условием при подготовке исходных данных для анализа является обеспечение сопоставимости расчетных и плановых показателей чистой текущей стоимости, для чего проводят серию корректировок денежных потоков: