Инвестиции в акции отзывы

Почему вам больше никогда не стоит инвестировать в ПИФы или акции на фондовом рынке?

Последние несколько лет средства массовой информации пестрят призывами брокеров и управляющих компаний вкладывать деньги в акции, а также в паевые инвестиционные фонды (ПИФы). Бурная рекламная кампания на деньги фондовых бирж и проф.участников приносит свои плоды — по данным Национальной Лиги Управляющих, по состоянию на 1 января 2010 года количество работающих ПИФов составляло 1252 штук (в 2000-м году их было всего 26!), количество управляющих компаний (УК) — 287 (13 в 2000-м), стоимость чистых активов (т.е. средств населения и юр.лиц в управлении) всех российских ПИФов в настоящий момент оценивается на уровне 365 млрд. руб. Причем на 01.01.2000 в ПИФы было инвестировано всего 4.8 млрд. руб. – т.е. за десять лет инвестиции в фондовый рынок посредством ПИФов выросли в 74 раза! Согласитесь, неплохой результат. Какой еще бизнес, какой сектор экономики в России увеличился в размерах в 74 раза? Вопрос, что называется, риторический.

Развитие индивидуальных и коллективных инвестиций

Как мы видим, отрасль индивидуальных и коллективных инвестиций развивается весьма бурно — население стройными рядами несет деньги в управляющие компании, открывает брокерские счета, одним словом покупает акции. И даже скандалы с «народными IPO» — так 120 тыс. россиян купили акции банка ВТБ по 13-14 коп, после чего цена упала до 2 копеек – не смогли отвратить наших граждан от вложений в фондовый рынок. Тут надо отметить, что руководство брокерских компаний, ПИФов подстраховалось – во всех договорах инвестирования прямо прописаны риски, связанные с торговлей на рынке акций. Дескать, стоимость активов может снизиться, возможны убытки и т.п. Но какой же инвестор будет думать об убытках, когда видит примерно следующее:

Перспективы для брокеров в России

Кто же откажется от полутора Форд-Фокусов в год за просто так? Кстати, по данным социологов, уровень финансовой грамотности россиян находится на катастрофически низком уровне. Национальное агентство финансовых исследований (НАФИ) приводит следующие данные: с такими услугами, как банкомат и пластиковая карта, знакомы лишь 38% и 29% респондентов. Кредитная карта известна каждому третьему-четвертому участнику опроса. 32% россиян знают о переводе денежных средств в другой город или страну. О сейфовых ячейках и брокерских услугах знают 7 и 4%, соответственно. Как видим, поле деятельности у фондовых брокеров и управляющих компаний огромно. 96% россиян еще не знают о плюсах и достоинствах инвестирования в акции российских и зарубежных компаний и им можно продолжать впаривать о «прибавлении собственности» по полтора Фокуса в год.

Однако давайте зададимся вопросом — в чем же заключаются эти самые пресловутые плюсы инвестирования?

Классическое определение гласит: биржевые инвестиции — это долгосрочные (от года) вложения в ценные бумаги государственного или частного капитала в собственной стране или за рубежом с целью получения дохода. Здесь есть два ключевых слова – «долгосрочные» и «получение дохода». Долгосрочные инвестиции подразумевают, что вы не занимаетесь спекуляциями (краткосрочные сделки), риск потери денег по которым в разы больше, а «получение дохода» — это собственно, и есть цель и суть покупки акций (операции с облигациями и деривативами мы оставим за скобками).

Как зарождалась индустрия ПИФов

Тут стоит вспомнить, а как собственно, зародилась индустрия ПИФов, к которой теперь так эффективно апеллирует реклама отечественных управляющих компаний и брокеров. Почему слоган долгосрочность=доход столь эффективно работает на фондовом рынке? Если не брать во внимание седую древность с монахам ордена Св. Франциска, которым по уставу запрещалось иметь имущество, и кое имущество они при постриге сдавали в некий средневековый ПИФ, то индустрия коллективных инвестиций появилась и расцвела пышным цветом в 80-е годы прошлого века в США. Именно в этот период инвестиции в акции приобрели поистине массовый характер. Технологии электронных биржевых торгов, котировки в газетах и журналах, телефонный дилинг у ведущих брокеров, рост числа эмитентов – все это позволило включиться в инвестиции буквально каждой американской домохозяйке. Разумеется, дело не только в технологиях – тут свою роль сыграл и рост благосостояния поколения бэби-бумеров, и реклама, вкупе с пропагандой от проф. участников. Но дело даже не в этом — длительный период роста фондовых индексов (см. график) говорил сам за себя.

Индекс широкого рынка S&P500, начиная с 1980-го года по 2000-й год, вырос в 14 раз! Со 102,9 пунктов до 1498,58. Форд — Фокусы действительно утраивались каждые два года, и простые американцы чувствовали всю прелесть инвестирования на своем кармане. Апофеозом этого процесса стал, безусловно, пузырь доткомов, лопнувший в 2001-м году.

Но 20 — то лет подряд система работала! Инвесторы вкладывали деньги в акции, акции дорожали, что привлекало еще больше инвесторов, которые приносили еще больше денег и так по кругу. В основе этого круговорота – внимание важная информация! – лежали деньги. Вернее, их количество и стоимость. Посмотрите на график процентной ставки ФРС США:

Что случилось с заемным капиталом США

Как мы видим, в 81-м году стоимость капитала в Штатах находилась на максимальных уровнях за всю историю – 19% годовых. После чего американские монетарные власти стали последовательно снижать ставку, приведя ее в итоге к нулевым значениям в настоящее время. Другими словами, с каждым днем, каждым месяцем, из года в год (за исключением нескольких недолгих периодов повышения ставок) заемный капитал в США дешевел, кредиты становились все доступнее и доступнее, вплоть до того, что использование кредитного рычага (покупка акций на заемные деньги) стало массовым явлением на американских и европейских биржах. Именно это обеспечило 20-ти летний рост фондового рынка, становление и расцвет индустрии ПИФов, массовый приток вкладчиков. На графиках нетрудно заметить обратную корреляцию – как только монетарные власти США осмеливались повысить ставку, тут же рост фондового рынка прекращается и начинается падение. Тузы с Уолл-Стрит сразу же продавливали новый цикл снижения ставок, и рост на фондовом рынке возобновлялся. И все это работало до тех пор, пока ставки не достигли нуля, и дальше понижать их стало некуда.

Смена стратегии заработка

Уже в середине 2000-х годов владельцы и управляющие крупнейших транснациональных банков проанализировали ситуацию, осознав, куда дует ветер, и запустили взамен индустрии коллективных инвестиций новый проект. Если мы не можем зарабатывать на росте цен на акции, так давайте же зарабатывать на их падении. Появились и набрали популярность так называемые хедж.фонды. Суть работы этих фондов – в широком использовании специальных финансовых деривативов, которые позволяют зарабатывать как на росте, так и на падении рынка. Фактически, финансовый мир вступил в эпоху глобальной изменчивости (выражаясь по-научному – волатильности), когда резкий рост, вызванный политикой «количественного смягчения», сменяется не менее резким падением. Как оказалось, волатильностью можно вполне успешно торговать и зарабатывать на ней, чем и занимаются современные хедж.фонды.

Какая ситуация в России

А что же Россия, вы спросите? А Россия, как обычно, оказалась на обочине прогресса. Пока весь цивилизованный мир летает на реактивных истребителях (хедж.фондах), наши инвесторы ковыляют в ржавых копейках ПИФов. Да, ПИФы до нас дошли с опозданием в 20 лет, а вот хедж.фонды – и вовсе явление в нашей стране экзотическое и редкое. Даже среди 4% финансово образованных людей нет понимания того, что глобальный рост на фондовых биржах закончился навсегда. После того, как ФРС США уронила ставки до нуля — акции компаний по всему миру уже никогда не будут расти в цене, в течение хотя бы нескольких лет подряд, а раз подобного понимания нет, то управляющие компании, брокеры продолжат собирать свои комиссии за совершенно бессмысленное дело – долгосрочное инвестирование в акции.

Как факт: Портфель цирковой обезьяны Лукерии (эксперимент журнала Финанс) за 2009 год показал более высокую доходность, чем инвестиции 94% российских коллективных управляющих.

Постскриптум: Что же делать, если инвестиции в акции перестанут работать? Логично, что в подобном случае необходимо искать альтернативные возможности для вложений. Стоит отметить, что на наш взгляд, по сравнению с фондовыми площадками и активами, обращающимися на них, куда более выигрышно смотрится другой сегмент финансового рынка, а именно, Foreign Exchange Market. В отличие от акций, торговля валютами имеет ряд неоспоримых преимуществ.

На что влияет глубина рынка

Один из наиболее важных критериев для любого трейдера – это глубина рынка, его ликвидность, т.е. способность быстро и с минимальными издержками реализовать любой финансовый актив и выйти в «cash». Поэтому параметру рынку forex на сегодняшний день нет равных. Ежедневный оборот торгов валютами уже превышает $4 трлн. Может ли кто-нибудь назвать другой сегмент финансового рынка сопоставимого объема, где сделка в десятки миллионов долларов (а для некоторых валютных пар и в сотни миллионов) способна отклонить котировки торгуемого актива лишь на считанные «пипсы»? Преимуществом также является и сложность манипулирования котировками, поскольку для этого потребуются огромные средства, аккумулировать которую одному или нескольким участникам представляется крайнее сложным.

Что оказывает влияние на курсообразование валют

В отличие от фондового рынка, валютному сегменту не присуще такое понятие как «торговля на инсайде», поскольку на курсообразование валют оказывает влияние огромное множество факторов и угадать, какие именно статистические публикации или комментарии монетарных властей окажут наибольшее влияние на динамику цен, практически невозможно.

Немаловажным является и круглосуточный характер торгов на валютном рынке. В любое время суток трейдер имеет возможность открыть или закрыть позицию, в зависимости от появляющихся новостей, в то время как на биржах, когда завершаются торги, инвестор вынужден лишь пассивно наблюдать за действиями других участников из разных стран. Добавим к этому более широкие возможности маржинального кредитования, и вопрос об альтернативе фондовому рынку исчезает сам собой.

Торгуйте и зарабатывайте с «Калита-Финанс»!

Мой путь от сдачи банок до 2 000 000 рублей на счету за 4 года (и мне всего 20 лет!)

Мы всегда ищем интересные кейсы, которые могли бы дать простым людям вдохновение и инструментарий, чтобы улучшить свое финансовое положение. Герои наших историй — простые люди, такие же, как вы! И сегодня снова Reconomica раскроет вам секреты заработка больших денег, но в этот раз несколько необычно.

Сегодня речь пойдет о таком, наверное, знакомом большинству россиян лишь на уровне интуитивного понимания, инструменте финансового благополучия, как инвестиции в акции. Многие люди сделали себе миллиардные состояния на этом, кто-то зарабатывает миллионы, а кто-то просто сидит дома, под теплым пледом, и несколькими тычками клавиш обеспечивает себе месячную зарплату простого рабочего. Интересные перспективы, не правда ли?

Если вас это заинтересовало, то ниже вы сможете узнать обо всех тонкостях этого дела, о «голубых фишках», стартовом капитале, стратегии вкладов и многом другом! Эта вдохновляющая история молодого парня научит вас, почему надо сберегать смолоду.

Предупреждение о рисках

Изложенные в материале результаты являются частным опытом автора. Показанный однажды финансовый результат не дает гарантий повторения его в будущем. Уточняйте о рисках инвестирования в различные финансовые инструменты у лицензированных биржевых брокеров. Журнал Reconomica не несет ответственности за ваши финансовые операции! Все советы из этой статьи вы можете использовать только на свой страх и риск.

Передаем слово автору.

Заработок на акциях для начинающих — все возможно!

Здравствуйте, дорогие друзья. Меня зовут Седых Вадим Сергеевич, я начинающий инвестор, который к своим двадцати годам уже успел заработать приличное количество денег – 2 миллиона рублей.

Как и с чего я начал накопление инвестиционного капитала

Я начал этим заниматься всего лишь в 16 лет, оформив брокерский счёт на свою любимую маму. Первыми вложениями были одна акция Microsoft и двадцать акций Сбербанка. Я купил их на деньги, которые заработал самостоятельно, помогая своей бабушке. Покупать акции я начал из-за того, что я всегда восхищался капиталами знаменитых миллиардеров, которые практически поголовно имеют крупный пакет акций какой-либо компании, а часто и не одной. В этой статье я вам подробно расскажу о всех тонкостях торговли акциями и подскажу способы, которые в 99% случаев будут прибыльными ( Примечание редакции — это мнение автора, см. предупреждение о рисках).

Данные о котировках Майкрософт.

Типичные оправдания наших людей — избавьтесь от них!

Я знаю много людей, которые говорят, мол, я бы с удовольствием начал торговать акциями, но рынок уже угас и целесообразность покупки будет равна нулю. Если вы придерживаетесь такого же мнения, то как можно скорее измените его, потому что рынок постоянно изменяется и с каждого изменения котировок акций можно извлечь очень большую прибыль.

Самым ярким примером такого изменения может послужить скачок доллара в 2014 году, когда он подорожал в два раза. Я знаю, что друзья моих родителей сняли все деньги со своих банковских счетов и смогли приумножить свои капиталы более чем в два раза (в рублях). Вы понимаете, что они получили в два раза больше денег, потому что, как бы это смешно ни звучало, они имеют деньги?

Многие из вас могут меня спросить, зачем я всё это говорю? Я это говорю для того, чтобы вы поняли, что нужно не бояться потерять деньги, а нужно грамотно их распределить по разным финансовым инструментам.

Мои первые акции — как я отбираю компании для инвестиций

Как я уже говорил выше, первыми купленными мной акциями были акции Microsoft и Сбербанка. Вы спросите, почему я купил именно их, а не какие-нибудь неизвестные, но казавшиеся выгодными многим экспертам? Я купил, основываясь на совете самого знаменитого и богатого инвестора на сегодняшний день – Уоррена Баффета , который говорил, что покупать акции нужно только известных вам компаний. Кстати, этим советом я пользуюсь и по сей день. Самыми популярными акциями на тот день являлись акции Google , Facebook , Apple (на сегодняшний момент у них самые большие дивиденды в мире в абсолютном размере), Microsoft , Сбербанк (обыкновенные и привилегированные).

Выбирайте акции правильно.

Эти акции считаются «голубыми фишками», то есть акциями, которые в долгосрочной перспективе никогда не падают, а всегда растут. В такие акции деньги можно вкладывать, особенно не думая об их падении, потому что, подождав примерно полгода, вы увидите их стремительный рост. К примеру, акции Apple со дня смерти Стива Джобса выросли более чем в 7 раз, не считая их огромные дивиденды, которые выше, чем средняя банковская ставка.

Брокерский счет. Лучшая инвестиционная стратегия — постоянное его пополнение!

После покупки моих первых акций, я начал очень активно работать, чтобы забрасывать деньги на брокерский счёт. В то время, когда мои одноклассники засиживались в социальных сетях, я подметал улицы и собирал банки, чтобы их сдать за деньги. Деньги эти были достаточно смешными – всего лишь где-то 5000-6000 в месяц.

Всё лето я работал, и работал на износ: работал оператором в парке на аттракционах, там платили тоже не очень много, 8000 в месяц, но я – сейчас мне очень стыдно это признавать – забирал всю прибыль себе примерно с 25% клиентов, поэтому моя зарплата превратилась в 25 000 рублей.

Откройте счет и складывайте на него деньги.

Также я все свои подарочные деньги от родственников клал на брокерский счёт, акции в котором неумолимо росли. Уже к 17 годам мой счет вырос до 150 000 рублей.

Вам я, конечно же, не советую отдавать всю свою зарплату в это дело, а советую определиться с ежемесячной суммой, которую вы готовы инвестировать. Как по мне, 5000-6000 будет достаточно для начала, а когда у вас дело пойдёт в гору, вы сами захотите класть туда больше денег.

Дальше дело пошло в геометрической прогрессии, и теперь, к своим двадцати годам, я имею достаточно большой инвестиционный опыт, который принесёт мне в будущем ещё больше денег.

Мое мнение о других финансовых инструментах

В погоне за прибылью многие пытаются инвестировать в рисковые инструменты. Позвольте мне высказать, что я об этом думаю.

Не идите на Форекс

Я бы очень и очень не рекомендовал вам лезть в Форекс , потому что там идёт непредсказуемый рост и падение валют. Вот кто мог предугадать, что доллар так взлетит в 2014 году? Это могли сделать только большие эксперты своего дела, каким является великий и ужасный Джордж Сорос. Но даже Джордж Сорос не ждал какого-то чудесного роста, а действовал с помощью своих многомиллиардных капиталов, а многие из его прогнозов считались ошибочными. К примеру, в прошедшем 2017 году он предсказал, что ЦБ России разорится в декабре 2017 года, чего, конечно же, не случилось и случиться не могло.

Форекс нас не касается.

Криптовалюты

Также я вам искренне не рекомендую вкладываться в знаменитые криптовалюты , потому что они ещё нестабильней Форекса . Структура работы криптовалюты всем вам без исключения знакома с лихих 90-х – это система финансовых пирамид.

Потому что рост криптовалюты осуществляется только лишь за счёт поступления в общий капитал всё новых и новых средств, а падение происходит, когда люди начинают активно продавать её.

Криптовалюты слишком рискованны.

Как правильно инвестировать новичку? Алгоритм инвестиций в фондовый рынок

Я могу вам дать алгоритм, при помощи которого вы сможете начать свою инвестиционную деятельность, многим этот алгоритм покажется слегка наивным, но тем не менее, он может привести человека к большому успеху в будущем:

- Определиться с суммой, которую вы готовы положить на свой брокерский счёт. Это далеко необязательно должны быть баснословные деньги, поэтому для начала 10000-20000 будут идеальной суммой. Я вам очень не рекомендую, можно сказать, запрещаю, снимать большие деньги со своих банковских счетов, потому что банковский вклад тоже можно назвать инвестиционным инструментом.

- Купить акции, которые являются самыми надёжными и прибыльными — “голубые фишки”. Обязательно выберите брокера, который обслуживает Санкт-Петербургскую биржу, потому что на ней продаются акции иностранных компаний.

- Определиться с ежемесячной суммой, которую вы будете докладывать на свой счёт. Как я уже говорил выше, 5000-6000 рублей будет вполне достаточно.

- Следить за ростом акций. Я вам настоятельно не рекомендую это делать каждый день или каждую неделю, потому что так вы будете трать своё время. Осуществлять контроль нужно каждый месяц, потому что так вы сможете убедиться в росте акций и поймете, что ваши инвестиции не напрасны.

Главный совет: никого не слушайте!

Я сейчас дам вам самый главный совет по торговле акциями, который вы должны соблюдать, если хотите достичь каких-либо успехов в этой отрасли. Если вам кто-то из родственников говорит, что вы не должны это делать, начинают над вами подтрунивать, смеяться или ещё хуже того, говорить, что у вас ничего и никогда не получится – ни в коем случае не реагируйте на это, а действуйте только так, как вам кажется правильным. Многие из вас сейчас подумали, что это какой-то бредовый и бесполезный совет, но на самом деле подавляющее большинство людей не инвестируют только из-за этого.

В заключение я могу сказать, что инвестирование в акции – это очень интересный и прибыльный процесс. Если у вас остались какие-то страхи, то сделайте всё, чтобы их убрать, потому что наши страхи – бетонная стена на пути к успеху. Запомните, что, соблюдая элементарные правила инвестирования, у вас всё получится, главное что-то для этого делать. Желаю вам удачи.

Личный опыт: чем опасны акции для новичка

Банки.ру рассказывает о примере неудачных инвестиций

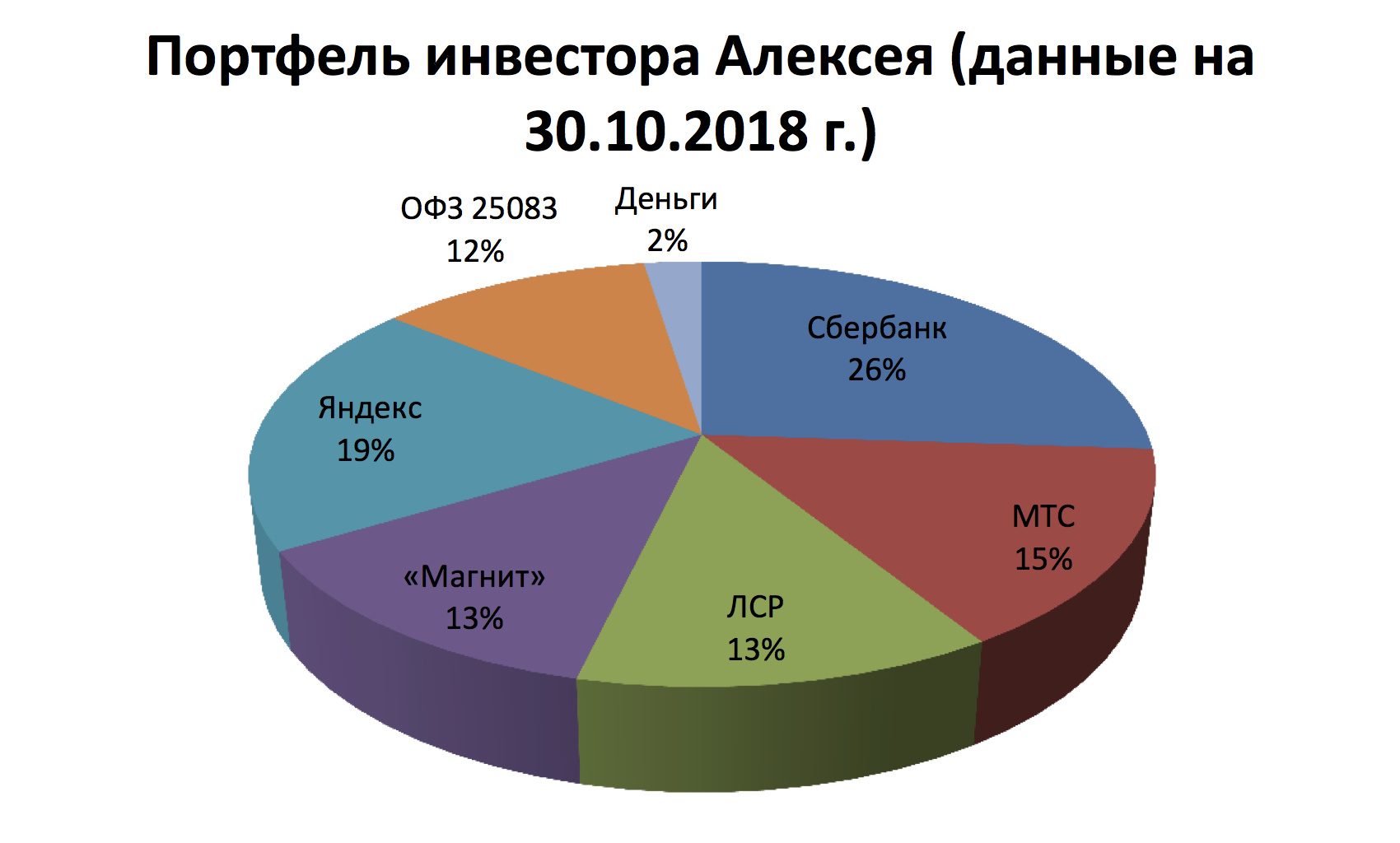

Инвестируя даже в акции крупных надежных компаний, можно легко потерять деньги. История инвестора Алексея показывает, что правильная стратегия часто важнее прогнозов аналитиков и хорошей отчетности.

Как я стал инвестором

Ровно год назад я решил попробовать инвестировать в фондовый рынок и открыл ИИС. Выделил из накоплений небольшую сумму — около 108 тысяч рублей. Решил вкладывать в акции: с учетом небольшой суммы я мог получить более высокую доходность, чем, например, покупая ОФЗ или корпоративные бонды. К декабрю получился портфель, в который примерно в равных долях вошли акции Сбербанка, «Аэрофлота», ЛСР, «Магнита», МТС и «Яндекса». На инвестиционном счете осталось около 5 тыс. рублей свободных средств.

Критериев выбора эмитентов было несколько:

— крупные компании с растущими финансовыми показателями или инвестициями в собственный бизнес. В дальнейшем это могло подтолкнуть котировки вверх;

— наличие дивидендной политики. С учетом срока инвестирования (от трех лет) это могло сильно увеличить доходность;

— более низкая стоимость бумаг по сравнению с конкурентами или монопольное положение. Например, тот же Х5 Group в списке отечественных ретейлеров выглядел на тот момент дороже, а у «Аэрофлота» за счет ухода конкурентов («Трансаэро», «ВИМ-Авиа», нескольких региональных компаний) рос объем авиаперевозок.

Первые потери

Вначале все было отлично. Единственная досадная неожиданность — продажа Сергеем Галицким своего бизнеса ВТБ. Честно говоря, до сих пор удивлен столь резкой реакцией рынка. Инвестиции в «Магнит» принесли убыток, но его компенсировал рост котировок бумаг других компаний.

Однако санкции, обвалившие в апреле российские индексы, перевели практически все позиции в разряд убыточных. За исключением «Яндекса»: если бы в тот момент я вышел из его бумаг, то заработал бы примерно 4,5 тысячи рублей (28%). Но я посчитал, что эти бумаги продолжат расти. IT-компания много вкладывала в развитие бизнеса, планировались IPO Uber и «Яндекс.Такси».

К июню я получил налоговый вычет от государства и, добавив еще немного денег, купил на просадке акции Сбербанка. К июлю эта позиция показывала небольшой плюс, но после очередных новостей о санкциях стала убыточной. Последним «сдался» «Яндекс»: после новости о якобы готовящейся сделке со Сбербанком в один день я потерял 4 тысячи рублей, сейчас бумаги IT-компании стоят ниже, чем когда я их покупал, и, похоже, отрастут еще не скоро, несмотря на усилия Аркадия Воложа.

Итоги и выводы

В октябре я продал все акции «Аэрофлота», зафиксировав убыток. Думаю, что обещания главы компании Виталия Савельева увеличить к 2023 году капитализацию компании в четыре раза — это просто блеф. В феврале он прогнозировал рост акций до 210 рублей, а сейчас они торгуются по 95,5 рубля. И, судя по увеличивающимся расходам на топливо и зарплаты, ничего хорошего акционерам компании не светит. Тем более что экономическая изоляция страны усиливается.

Освободившиеся средства были вложены в короткие ОФЗ под 8,42%. За исключением нефтегазового сектора, в ближайшие год-два роста акций российских компаний я не жду, поскольку реальный рост ВВП около нуля, а иностранные инвесторы уходят. Если упадут цены на нефть, рухнут и акции «Роснефти» и «Газпрома».

На моем счете сейчас около 85 тысяч рублей, и это с учетом реинвестированных дивидендов (налоговый вычет был получен на банковский счет). За год я провел 14 сделок, потратив на комиссии брокеру около 1 700 рублей. Годовой убыток по портфелю акций — 21,6 тысячи рублей. Продавать акции сейчас не планирую, равно как и покупать, поскольку думаю, что рынок будет очень долго восстанавливаться. В случае чего по некоторым бумагам буду сразу фиксировать прибыль, а на эти средства планирую приобретать ОФЗ с дюрацией до 5—6 лет.

Работа над ошибками

Конечно, Банки.ру не мог не спросить профессиональных участников, что инвестор сделал не так. Замечания экспертов были следующими:

• Инвестор ждал постоянного роста акций, но фундаментальный анализ далеко не всегда срабатывает — между отчетами может случиться все что угодно, и это будет более значимо для котировок, чем финансовые показатели. Рынок может реагировать на разные факторы (новости, слухи, отчеты, технические сигналы), и нельзя предсказать, какое событие окажет влияние на акции. Никто не ждет «черных лебедей», но они прилетают постоянно.

• Выбор акций сродни лотерее, нет никаких гарантий, что даже подешевевшие акции вырастут в цене. Вопрос в том, будут ли они востребованы рынком. Консенсус-прогнозы могут не сработать. Например, акции «Яндекса» еще могут вырасти, но инвестору стоило зафиксировать часть позиции, чтобы повысить запас прочности портфеля.

• Инвестор неправильно оценил риски и не был готов к «просадкам». Нужно определить границы риска и уметь ждать. Сейчас из-за неопределенности российские компании стоят дешево даже по меркам других развивающихся рынков. Рост котировок — вопрос времени, и, как показывает статистика, на горизонте 3—5 лет рынок растет выше очередного максимума.

• Инвестор не использовал инструменты, снижающие риски. Например, стоп-приказы, которыми пользуются опытные трейдеры и управляющие.

• Инвестор выбрал эмитентов, ориентированных на внутренний рынок, включение в этот портфель экспортеров сделало бы его более надежным. Инвестируя свыше 1 млн рублей, есть смысл покупать бумаги разных стран.

• Неудачно была выбрана точка входа: инвестор пытался «заскочить в уходящий поезд» — покупка акций Сбербанка и «Аэрофлота». Очень распространенная ошибка начинающих покупать акции уже «разогретых» компаний. Это не подходит тем, кто не ведет активную торговлю на рынке. Если событие состоялось, то нужно продавать бумаги. Тем более не стоит покупать бумаги компаний, где есть негативный новостной фон — например, можно предположить, что из-за «закона Яровой» и модернизации сетей вырастут расходы МТС, а снижение потребительского спроса ударит по котировкам ретейлеров.

Сам Алексей лишь частично согласился с критикой экспертов. Он согласен, что слишком доверял прогнозам аналитиков, плохо диверсифицировал портфель и не учитывал, что в случае новых санкций под ударом окажутся флагманы российского фондового рынка, такие как Сбербанк. Кроме того, считает инвестор, ему стоило не рассчитывать на долгий рост котировок, а периодически фиксировать прибыль, реинвестируя ее в «просевшие» бумаги. Возможно, это защитило бы портфель от резкого падения акций Сбербанка в апреле и «Яндекса» в октябре. На будущее Алексей также планирует держать на счете больше кеша, чтобы в удачные моменты можно было покупать акции «на росте». Например, купив тот же «Яндекс» в октябре, когда котировки его бумаг начали восстанавливаться, инвестор мог бы заработать до 7% за один день. На практике оказалось, что из-за недостатка средств на счете он даже не мог «усреднить» свою позицию.

Идеальные инвестиции

По словам экспертов, далеко не всегда акции приносят прибыль в первый же год. И, открывая ИИС, нужно запастись терпением хотя бы на три-четыре года. Начинающему инвестору стоит вложить часть средств в короткие ОФЗ (до 5—6 лет), а оставшуюся часть можно инвестировать в ETF (их преимущество — низкие комиссии при широкой диверсификации). По статистике, биржевые фонды часто обыгрывают агрессивных инвесторов.

Управляющий активами компании «Регион Эссет Менеджмент» Алексей Скабалланович советует держать в акциях до 20% средств. Это могут быть крупные эмитенты: «Газпром», «ЛУКОЙЛ», «Роснефть», «Ростелеком» и т. д. Около трети средств можно направить в ОФЗ (26217) — это придаст портфелю устойчивость, и около половины денег можно вложить в корпоративные бонды госкомпаний. Очевидным плюсом инвестирования в эти бумаги является доходность по ним, которая выше ключевой ставки ЦБ. «Доходность по портфелю, в совокупности с налоговым вычетом по ИИС, даст возможность значительно превзойти доходность по депозитным ставкам, даже если те вырастут в ближайшие три года», — считает эксперт.

Профессионалы не советуют покупать акции третьего-четвертого эшелона: рассчитывая на быстрый рост, инвестор может потерять деньги или приобрести бумаги, которые потом трудно будет продать. Можно сделать ставку на дивидендные акции, но чудес ждать не стоит: в следующем году дивидендная доходность у некоторых компаний прогнозируется на уровне 6—11%, но все равно это лишь приятное дополнение. Инвесторы зарабатывают на изменении курсовой стоимости.

Не стоит делать и ставку на долгосрочные инвестиции. Эксперты указывают, что большинство новичков считают: если горизонт их вложений предусматривает от трех до пяти лет и более, то можно покупать бумаги здесь и сейчас, как говорят профессионалы «по рынку». Однако такая тактика может привести как минимум к замораживанию денежных средств «в убытке» на несколько лет.

Альберт КОШКАРОВ, Banki.ru

Инвестиционный портфель Алексея оценивали: Георгий Ващенко (ИК «Фридом Финанс»), Андрей Ушаков, (УК «Система Капитал»), Андрей Кочетков («Открытие Брокер»), Александр Бахтин («БКС Премьер») и Сергей Дроздов (ГК «Финам»).

Как потерять деньги на акциях. Три истории мелких инвесторов

Заработать нельзя потерять

«Секрет фирмы» поговорил с тремя молодыми инвесторами и узнал, сколько, как и куда они инвестируют.

Где вы храните свои накопления: под матрасом или на банковском счету? В 2018 году россияне стали чаще инвестировать в фондовый рынок. Банковские вклады под 6–7% годовых выгоднее налички, но биржа предлагает в несколько раз больше. Правда, здесь можно не только сохранить и приумножить капитал, но и потерять всё.

Словарь инвестора

Облигация— долговая бумага. Компания выпускает их, когда берёт в долг. Здесь есть фиксированный доход (процент) и срок погашения.

ОФЗ — облигации федерального займа. Выпускаются Минфином, а значит, довольно надёжны.

Голубые фишки — акции самых известных и надёжных компаний.

Брокер— посредник между вами и биржей.

Портфель — набор ваших инвестиций.

Купон — фиксированный доход от ценной бумаги.

Эмитент— компания, которая выпускает (эмитирует) ценные бумаги.

ВДО— высокодоходные облигации. Ценные бумаги небольших компаний с высоким процентом дохода (и риском).

Депозит (депо)— сумма, внесённая на брокерский счёт.

p2p-инвестиции (краудлендинг) — способ финансирования, когда площадка напрямую соединяет инвестора и заёмщика.

Программист

Зарплата: 200 000 рублей

Инвестирует около года

На биржу можно заходить и с 20 000 рублей. Типовой номинал облигации на Мосбирже — 1000 рублей. Реже — 10 000, совсем редко — 50 000. То есть из 20 000 можно создать вполне расширенный портфель.

Про стабильность и голубые фишки

Инвестировать я начал с нескольких миллионов, взятых из накоплений. На них я купил ОФЗ и немного голубых фишек. Тогда такой портфель казался мне стабильным. Но некоторые инструменты имеют неочевидные на первый взгляд риски.

ОФЗ — облигации федерального займа. Звучит вроде надёжно. Короткие ОФЗ (со сроком погашения один-два года) — действительно очень надёжное вложение и очень низкодоходное (обычно из первого следует второе), почти как депозит в крупном банке. А вот курс длинных ОФЗ (срок погашения 10–20 лет) может гулять в широких пределах. И триггером для внезапного изменения курса может служить какая-нибудь политическая дурь типа очередного твита Трампа.

Про проценты и миллионы

Сейчас я обосновался в секторе для тех, у кого небольшие депозиты (менее 100 млн рублей). Сектор называется «мусорные облигации» (калька с американского термина junk bonds). Сектор активно растёт и приносит неплохой доход. В среднем за год получается более 15%.

Как правило, это облигации, выпускаемые небольшими компаниями под высокий процент. Компании из разных отраслей, но их объединяют две вещи:

Небольшой размер. Сумма выпущенных облигаций обычно менее миллиарда рублей. Встречаются нановыпуски размером 50 млн рублей.

Банковские кредиты такие компании не могут получить в должном объёме. Всё банковское финансирование у нас в стране залоговое. Если закладывать нечего, банки посылают в ж***.

Не надо думать, что 15% годовых — это что-то невообразимое типа МММ. Большие банки, такие как Сбербанк или ВТБ, выдают вам процент по вкладу меньше 7%. Но для кредита 12–15% — вполне обычная ставка, как для чего-то не слишком надёжного. За эту сумму ещё и залог предоставить придётся, и 100500 проверок пройти.

Растущий бизнес такие ставки вполне может выплачивать, торговать оружием и наркотиками для этого не обязательно.

Подобное инвестирование имеет и обратную сторону: надо держать руку на пульсе и следить за тем, что происходит с компаниями. В первую очередь нужно читать источники раскрытия информации. Также в Telegram много полезных чатов.

Вероятность, что у кого-то из ваших эмитентов дела пойдут под откос, — существенная. Ни в коем случае не надо вкладывать всё в одну компанию. У меня вложения равномерно размазаны по всем эмитентам. Если кто-то объявит дефолт — потери будут умеренными, переживу.

За последние два года в области отечественных мусорных облигаций не было ни единого дефолта. Но рано или поздно они наступят.

Про доход

Сейчас в моём портфеле много разных компаний, отраслей, организаторов выпусков. Например, «Таксовичкоф / ГРУЗОВИЧКОФ», «ЧЗПСН-Профнастил» или «Эбис».

Сегодня мой ежемесячный доход от инвестиций почти равен зарплате — около 200 000 рублей. При этом размер депозита — несколько миллионов (автор не уточняет сумму, но утверждает, что это восьмизначное число. — Прим. «Секрета»). Конечно, это не навсегда. Я занимаюсь довольно рискованными инвестициями, поэтому такой доход. Со временем вложусь во что-то более консервативное.

С начала этого года на мой счёт набежало чуть больше 1,5 млн рублей. При этом я заплатил около 70 000 рублей налогов.

Совет новичкам

Новичкам могу посоветовать прочесть книгу «Одураченные случайностью. О скрытой роли шанса в бизнесе и в жизни» Нассима Талеба.

— Федя правильно сделал, что инвестировать начал с ОФЗ. С облигациями я бы порекомендовал придерживаться трёх правил: 1) выбирайте облигации первого уровня листинга (так вас сама биржа оградила от некачественных бумаг); 2) не покупайте облигации банков (у даже вполне жизнеспособного по отчётности банка могут отозвать лицензию, деньги вернуть вам вряд ли удастся); 3) диверсификация — старайтесь не вкладывать все деньги в одну компанию.

Несколько смущает, что Федин портфель целиком состоит из ВДО. Хорошо бы разбавить его наполовину акциями. Если сложно выбрать, то можно взять ETF на индекс Мосбиржи, например SBMX или FXRL.

Я бы не рекомендовал новичкам связываться с мусорными облигациями. Новичок ещё сам не знает, насколько болезненными для него будут просадки капитала при дефолтах. А дефолты будут. Но Федя, похоже, уже давно не новичок.

Артём

Программист

Зарплата: около 100 000 рублей

Инвестирует больше года

Про первый раз и страхи

Я открыл брокерский счёт в 2018 году и пополнил его на 50 000 рублей. Первым опытом на бирже стали p2p-инвестиции. Я вкладывал деньги в малый и средний бизнес на площадке прямого кредитования бизнеса. На платформу приходят небольшие компании и ИП. Процентные ставки — около 17–20%.

Проблема всей системы в том, что мелкий бизнес достаточно рискован. Нередко компании объявляют дефолт и все платежи от них прекращаются. Через два месяца я прекратил вкладывать деньги в p2p-инвестиции. Но забрать средства не мог. Минимальный срок инвестиций был полгода, и через это время из 80 компаний дефолт объявили четыре. Я думаю, что мне повезло и могло быть хуже.

После того как я получил обещанную прибыль с p2p-инвестиций, я полностью перешёл на биржу.

Про облигации, биржу и подушку безопасности

На бирже есть много разных инструментов, но я использую два: акции и облигации. Чтобы разобраться, как здесь всё устроено, мне понадобился ещё год. За это время доход рос и я регулярно докладывал часть зарплаты — сейчас на счету около миллиона.

Сначала покупал надёжные ОФЗ и облигации крупных компаний: «Роснефти», «Северстали», РУСАЛа. За них я особо не переживал. Ставка по облигациям была около 8–9%, а депозит давал 7% в лучшем случае. Всё-таки биржа казалась прибыльнее и удобнее, чем лежащие на счету деньги.

Со временем я начал присматриваться к более мелким компаниям. Их процент был значительно выше — 15–17. Но с процентом растёт и риск. Лучше брать облигации сразу нескольких десятков компаний. Если одна-пять объявят дефолт, то платежи по остальным перекроют убытки.

Вообще, пришёл я на биржу за тем же, что и другие, — пассивным доходом. Пока ты работаешь и стабильно получаешь деньги, необходимо откладывать подушку безопасности. А на бирже эта подушка сама по себе постоянно увеличивается.

Про сказки и дивиденды

Спустя время я решил перевести четверть своих средств в акции американских компаний. Плюс в том, что эти компании платят дивиденды по акциям четыре раза в год.

Дивиденды могут изменяться — как в сторону повышения, так и до полной отмены выплат. Но крупные успешные компании стараются при любой возможности платить дивиденды.

В моём портфеле большая часть российских высокодоходных облигаций, которые формируют ежемесячный доход. Всё больше денег уходит на покупку американских акций, которые формируют долларовый поток. Так я подстраховываю себя: если доллар падает, то я получаю доход от рублевых облигаций — и наоборот.

Совет новичкам

Я советую несколько месяцев перед первыми инвестициями изучить все термины биржи.

Когда в чат инвесторов пишут новые участники, то некоторые вопросы кажутся настолько глупыми, что ты понимаешь: человек час назад узнал о существовании биржи, а уже собрал портфель из всех сбережений.

Сказок не бывает. Почему на бирже так много разочарованных инвесторов? Торговля здесь — это не гарантия заработка. Сначала нужно выработать свою стратегию и финансовый план. Чего вы хотите от биржи? Что она может вам дать?

Начните с покупки государственных долгов. Это стабильнее и прибыльнее, чем вклады в банках. А если берёте акции, то не торопитесь продавать.

Однажды я поддался на спекулятивные чувства. Я купил акции ЛУКОЙЛа по 3900 рублей за штуку и, когда они выросли до 4500, продал их. Ходил и думал: какой я классный, что заработал почти 10%. А сейчас эти акции ещё больше выросли в цене.

У меня в портфеле восемь иностранных компаний, например Intel или Delta Airlines. Все эти компании я беру на долгий срок — 10–15 лет.

— Артём начал свой путь инвестора с p2p-кредитования. Я, напротив, рекомендую новичкам вкладываться в акции и облигации — p2p-инвестиции содержат в себе множество подводных камней, в то время как голубые фишки и ОФЗ достаточно надёжны.

Что касается подушки безопасности Артёма, следует отметить, что акции (и даже облигации) плохо подходят для её формирования. Это должен быть ликвидный актив, который вы сможете продать без потери стоимости в случае непредвиденной ситуации — например, краткосрочные депозиты или даже просто деньги.

Мурад

Менеджер

Зарплата: 80 000 — 100 000 рублей

Инвестирует около года

Про экономику и электричество

Когда я начал зарабатывать первые деньги, то решил открыть брокерский счёт, положил на него 2500 рублей и купил акции «Россетей». Конечно, ни в какие отчёты компании я тогда не смотрел.

Ориентировался только на свою логику: бытовая техника зависит от электричества, а значит, все люди им пользуются и будут пользоваться. Понятно, что эти акции будут приносить прибыль.

Через неделю я зашёл на свой счёт и увидел, что акции упали в цене: с 80 до 67 копеек за штуку. Я ничего не понимал, продал всё и потерял на этом несколько тысяч. Только после платного урока я начал изучать биржу.

Про нервы и акции

Через несколько месяцев я решил снова закинуть на счёт 35 000 рублей. На весь депозит купил акции компании АФК «Система» и каждый месяц пополнял депозит на 5000 рублей.

После второй покупки я начал часто нервничать. Если акции компании падали на несколько процентов, я не мог перестать следить за графиками. Накручивал себя и хотел скорее избавиться от бумаг.

Если вы зашли на биржу, держите себя в руках и реже смотрите на экран приложения своего брокера.

Если вы основательно подошли к выбору компании, то ничего страшного не произойдёт. Колебания курса — естественное явление.

В прошлом году много банков закрыли из-за санкций и дыр в бюджете. Я понял, что это приведёт к оттоку клиентов в надёжные организации, и купил акции Сбербанка. На протяжении года мой портфель состоял только из акций двух компаний. Каждый месяц я всё так же пополнял счёт и покупал эти бумаги.

Этим летом решил приобрести и акции Veon и Ford. Первую купил по глупости и сейчас жалею. На данный момент это единственная бумага в моём портфеле, которая в минусе.

У второй компании сильно упали продажи. Упали и прогнозы по прибыли на ближайший год. Это привело к снижению капитализации. Однако меня больше интересуют положительные вещи: реорганизация компании и её инвестиции в электромобили. Я в эти шаги верю, поэтому акции держу — они вырастут и будут приносить мне доход.

Про портфель и будущее

Сейчас мой портфель стоит около 180 000 рублей, больше половины из которых — ежемесячные пополнения. За 2019 год сумма выросла на 17%.

Больше половины акций (55%) принадлежат одной компании. Так делать не нужно — здесь отсутствует диверсификация. Нельзя складывать все яйца в одну корзину, и я стремлюсь изменить ситуацию. При следующих покупках буду брать другие компании и сведу максимальный процент владения одной компанией к 30%.

Хочу добавить в портфель акции ретейлеров, газодобывающих компаний.

Виды облигаций, основные отличия от акций и правильный выбор инвестирования

Начнем с определения, что же такое облигация – ценная бумага, которая определяет долговые обязательства эмитента перед инвестором, где эмитентом или заемщиком может выступать государство или компании, а инвестором или кредитором – человек, у которого заведен брокерский счет на Бирже и есть возможность приобрести хотя бы одну облигацию.

Проще говоря, облигация – это своего рода долговая расписка перед кредитором, по истечении срока которой заемщик возвращает номинальную стоимость (цену, которую установил эмитент в момент выпуска облигаций) плюс процент купонного дохода (регулярный доход, который получает владелец ценных бумаг на протяжении срока владения), выплачивающийся один раз в три, шесть месяцев или год. К тому же нет значения по какой стоимости приобреталась облигация – дешевле или дороже. К моменту прекращения срока обращения «долговой расписки» человеку выплачивается сумма, которая устанавливалась эмитентом при выпуске бондов или номинальная стоимость.

Предположим, что номинальная стоимость составляет 1000 рублей, а при покупке инвестором ценной бумаги цена снизилась до 950 рублей. Значит покупатель заплатит за нее эту сумму, а к моменту погашения вернет себе 1000 рублей – номинальную стоимость и фиксированный купонный доход. Значит выгоднее покупать те облигации, которые дешевле номинальной стоимости. Приобрести долговые бумаги можно через:

- индивидуальный инвестиционный счет (ИИС);

- брокерский счет, воспользовавшись услугами брокера или самостоятельно;

- Паевой Инвестиционный Фонд (ПИФ), работающий под руководством управляющей компании, купив часть фонда.

Народные облигации купить можно только в Сбербанке и ВТБ24.

Для того чтобы начинающим разобраться не только в том, как, но и в какие облигации лучше правильно инвестировать и выгодно ли это, для начала нужно ознакомится с видами бондов.

Классификация облигаций

Подразделяют ценные бумаги по нескольким критериям:

- По периоду обращения

- Краткосрочные (сроком до 3 лет);

- Среднесрочные (срок от 3 до 5 лет);

- Долгосрочные (срок более 5 лет);

- «Спящие красавицы» (100 лет);

- Вечные (отсутствует срок погашения).

- По виду эмитента

- Облигации федерального займа (ОФЗ) и гособлигации;

- Народные или упрощенные ОФЗ;

- Муниципальные или региональные;

- Корпоративные.

- С учетом денежной единицы

- Рублевые бонды (облигации российских заемщиков);

- Евробонды (облигации также российские, но выпускаемые в другой валюте, кроме рубля).

Разобрав, какие бывают эмиссионные бумаги, можно уже получить представление о том, как работают инвестиции. Но впереди предстоит еще разобраться в способах вложения денег.

Как определять доходность облигаций

Доходность инвестиций в облигации определяется из нескольких моментов. Чтобы подсчитать ее, обращают внимание на:

- НКД – накопленный купонный доход, начисляющийся каждые сутки и образующий купон.

- Цену бонда на момент покупки (может быть выше или ниже номинальной стоимости).

- Доходность текущую (складывается из НКД, выплаченных процентов за период держания у себя бонда, котировок и последующей продажи при одинаковых условиях).

- Доходность к оферте (предложение о погашении эмитентом долговой расписки раньше времени, к назначенной дате – оферте).

Способы инвестирования тоже следует изучить. Для новичков эта информация будет полезна.

Инвестиции в государственные и корпоративные облигации

Способ вложения в этот вид долговых бумаг является самым надежным. Здесь гарантии на выплату денежных средств дает государство, поэтому можно не боясь вкладывать большую сумму. Доходность у этого вида невысокая, но она не подлежит налогообложению.

Если есть желание получить большую прибыль, то следует приобрести муниципальные или региональные бумаги. Но покупать их стоит у крупных городов и регионов. Налог на купонный доход также не оплачивается.

Ценные бумаги, выпущенные российскими компаниями, называются корпоративными. Для вложения денег стоит выбирать крупные компании с хорошей репутацией и экономическим развитием. Доход будет выше, чем у ОФЗ, но следует отметить, что заплатить придется налог с купонного дохода государству, если долговые бумаги были выпущены с 2017 по 2020 годы. Остальные налогообложению не подлежат. На фондовом рынке обращаются бумаги с разной валютой.

Как инвестировать в еврооблигации российских компаний

Евробонды – это облигации, которые выпустил эмитент в любой другой валюте, кроме рубля. Основная валюта в обращении – доллары. Но выпускать могут евробонды только крупнейшие города и компании, которые имеют безупречную репутацию и высокие рейтинги. Для покупки таких бумаг нужно иметь статус квалифицированного инвестора. Цена у евробондов высокая, из-за этого приобрести их может ограниченное число желающих. На Московской бирже в настоящее время производится продажа еврооблигации российских компаний. Также можно вкладывать деньги и в евробонды с привлечением УК и ПИФов. К тому же, в обоих случаях не обязательно получать статус квалифицированного инвестора для совершения сделок.

Чтобы получить неплохой доход в 2020 году, необходимо узнать в какие облигации можно инвестировать.

Надежные эмиссионные бумаги на российском рынке в 2020 году

- ОФЗ 29012 – плавающий купон;

- ОФЗ 25083 – фиксированный купон;

- ИркОбл2016;

- Мордовия03;

- ДелПорт1Р1;

- БелугаБП1;

- Башнефть04.

Приведены примеры некоторых эмитентов, но каждый человек, прежде чем вкладывать средства, должен самостоятельно проанализировать данные на бирже бондов.

Для начинающих деятельность по инвестированию важно уметь различать такие понятия как акции и облигации. Что такое бонд мы уже разобрали. Теперь посмотрим, как можно инвестировать в акции.

Вложения в акции

Этот способ вложения денежных средств рискованный. Акции тоже представляют из себя ценные бумаги для скупки их инвесторами. Но главное отличие в том, что их приобретают на длительный срок, и доход складывается из выплаченных дивидендов – часть прибыли, за вычетом налогов, и стоимости дальнейшей продажи по более выгодной цене, что не является гарантией. Кто выбирает спокойный способ получения прибыли, инвестировать лучше в облигации.

Если обратить внимание на отзывы по инвестированию в долговые бумаги, то можно сделать вывод о том, что все инвесторы находят этот вид вложения денег альтернативой банковскому счету, но на условиях, которые выгоднее, и без рисков.

http://ellada-flowers.ru/investitsii/investitsii-v-aktsii-otzyvy.html

http://samsebefinansist.com/vidy-obligatsiy-osnovnye-otlichiya-ot-aktsiy.html