Как торговать на фондовом рынке

Школа трейдинга Редактор: Вячеслав Батавин  754

754  10 мин Аудио

10 мин Аудио

Существует распространенное заблуждение, что торговля на фондовом рынке — дело слишком сложное и для него требуется много денег. На самом деле, было бы желание: начать путь инвестора можно с нескольких тысяч рублей, вложенных в акции “Газпрома” или облигации “Сбербанка”.

Давайте разберемся, что такое фондовый рынок, как на него зайти и стоит ли вообще этим заниматься.

Что такое фондовый рынок

Фондовый рынок — это механизм взаимодействия между продавцами и покупателями ценных бумаг. Он позволяет компаниям привлекать инвестиции за счет выпуска ценных бумаг, а инвесторам — получать прибыль от владения этими ценными бумагами.

Любому коммерческому предприятию для расширения производства требуется фондирование, то есть привлечение оборотных средств. Для этого предприятие может взять кредит в банке. Но есть и другой, более выгодный, способ привлечь инвестиции — провести размещение акций.

Компания выпускает ценные акции и продает их на фондовом рынке инвесторам. Таким образом, она получает деньги на развитие. Если дела этой компании в дальнейшем идут хорошо, то ее акции дорожают, принося прибыль инвесторам. Зафиксировать эту прибыль они могут, продав акции по актуальной цене на фондовом рынке.

Стоит ли инвестировать в фондовый рынок?

Инвестиционные инструменты фондового рынка — акции и облигации — альтернатива классическим банковским вкладам.

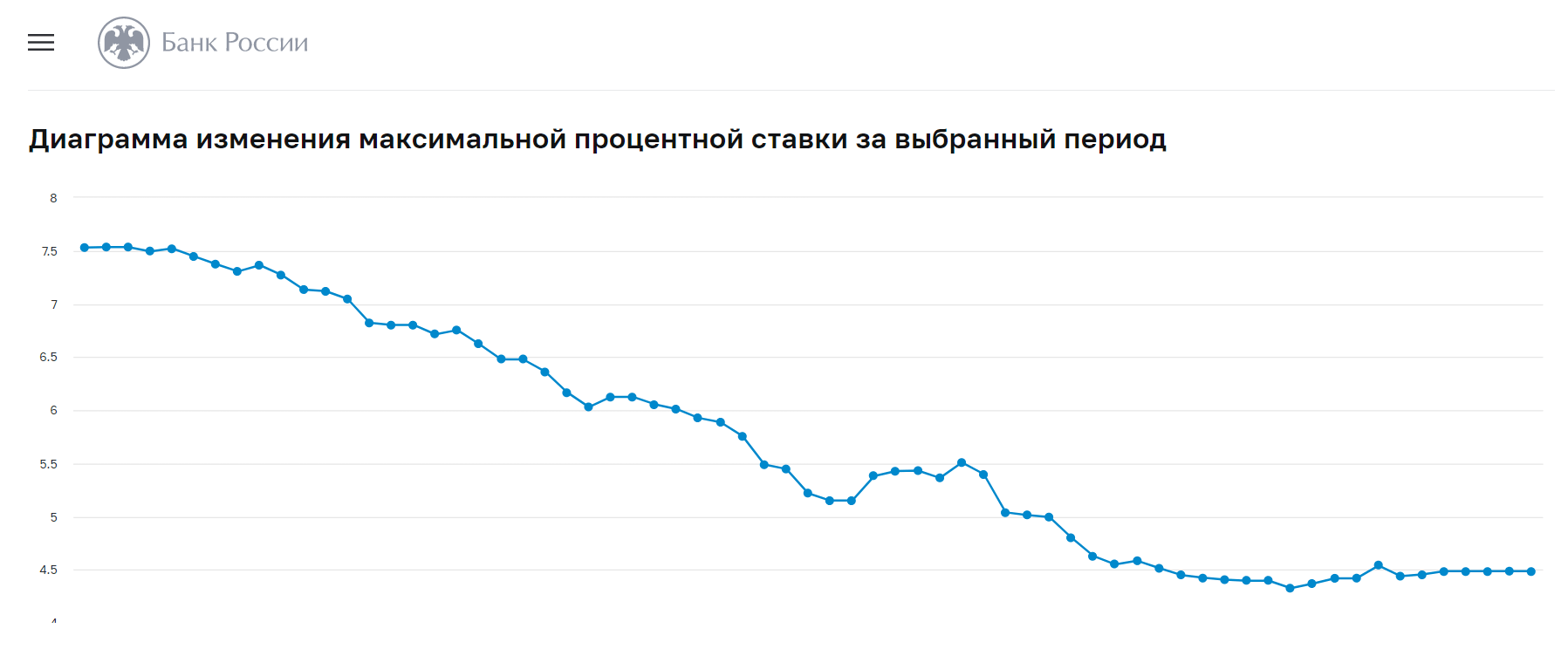

Зачастую рост цен (инфляция) опережает проценты, начисляемые по банковским вкладам, ставки по которым стремительно снижаются. Еще три года назад в наиболее надежных российских банках можно было вложить деньги под 8% годовых. Сейчас, в лучшем случае под 4-5% годовых.

В то же время возможная доходность рынка акций впечатляет: за 100 лет фондовый индекс Доу-Джонса (усредненный показатель стоимости наиболее популярных акций американских компаний) рос со средней скоростью 13% годовых.

Индекс Московской Биржи (усредненный показатель стоимости наиболее популярных российских акций) вырос за 20 лет в 20 раз: со 188 пунктов 1 января 2000 года до 3.445 пунктов на 8 февраля 2021 года.

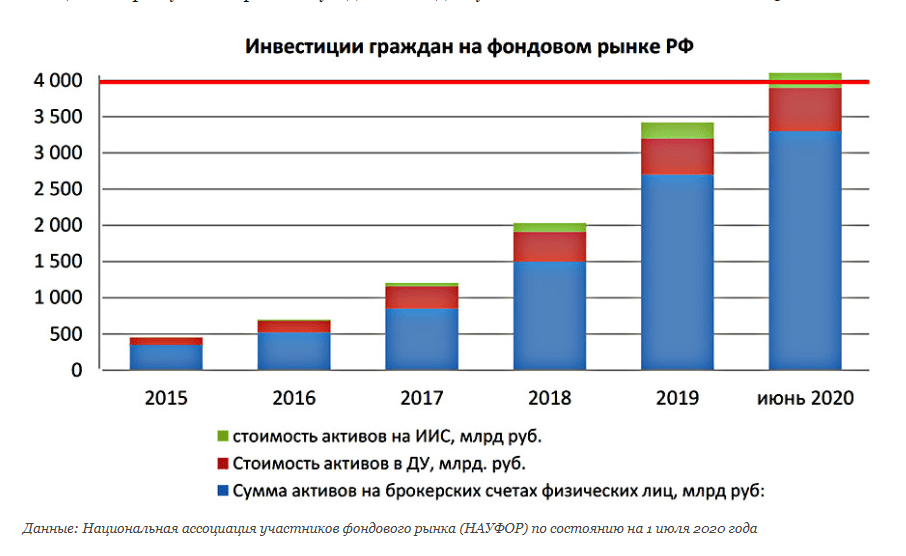

В США инвестиции в ценные бумаги очень популярны — более 50% домохозяйств вкладывают свои сбережения в акции и облигации. В России этот вариант инвестиций в последние несколько лет стремительно набирает популярность. Если в 2015 году на Московской Бирже было открыто лишь 500 000 брокерских счетов частных клиентов, то к концу 2020 года их количество превысило 8 млн.

ИИС — индивидуальный инвестиционный счёт (тоже брокерский счет только со специальным режимом налогообложения),

ДУ — доверительное управление.

В то же время на фондовом рынке тоже существуют свои риски: в периоды кризиса цены акций могут снижаться в разы, а некоторые компании могут вообще обанкротиться, и их акции в этом случае обесценятся.

В таких случаях инвесторам остается либо ждать восстановления докризисных позиций, либо фиксировать убыток.

Инструменты фондового рынка

Основные инструменты, которые обращаются на фондовом рынке, это акции и облигации коммерческих и государственных структур.

Акции

Акция — это доля собственности в компании, маленький «кусочек» предприятия.

Например, в России есть публичное акционерное общество ПАО «Газпром».

Тысячи километров магистральных трубопроводов, сотни газокомпрессорных станций, хранилища «голубого топлива», месторождения Ямала, Арктики, Восточной Сибири, «Северный Поток» и «Сила Сибири» — всем этим национальным достоянием совместно владеют акционеры ПАО «Газпром».

Всего выпущено 22 миллиарда акций Газпрома. Соответственно, владельцу одной акции принадлежит одна двадцати двух миллиардная доля в этой компании.

Это не означает, что каждый акционер может отпилить себе маленький кусочек газопровода: имуществом «Газпрома» распоряжается Совет Директоров и Собрание Акционеров. Но каждый акционер может продать свою акцию (свою долю в компании) на бирже.

Кроме этого, каждый акционер имеет право на получение дивидендов — части прибыли компании, которая распределяется между акционерами пропорционально количеству акций, которыми они владеют.

Нельзя купить часть акции — она неделима.

Дивиденды по акциям выплачиваются лишь в том случае, если у предприятия есть прибыль.

Облигации

Облигация — это долговая ценная бумага, по которой эмитент (тот, кто выпускает облигацию) обязуется выплатить покупателю облигации (инвестору) определенную сумму (номинал) и проценты за использование денежных средств в установленный срок.

Облигации могут выпускать предприятия, муниципалитеты и государства. Государственные облигации считаются наиболее надежными.

В отличие от акций, проценты по облигациям выплачиваются в любом случае — была прибыль у эмитента или нет. Если предприятие не выплачивает проценты по своим облигациям, то такое предприятие можно банкротить.

Так, покупая облигации государственного (федерального) займа, инвестор через определенный срок гарантированно вернет свои вложения с процентами. Теоретически, государство может объявить себя банкротом и не исполнить свои обязательства, но такое случается очень редко.

Инвестиции в облигации являются хорошей альтернативой банковскому депозиту.

Торгуют ценными бумагами на фондовых биржах.

Что такое фондовая биржа

Фондовая биржа — это специальное учреждение, которое создано специально для торговли ценными бумагами.

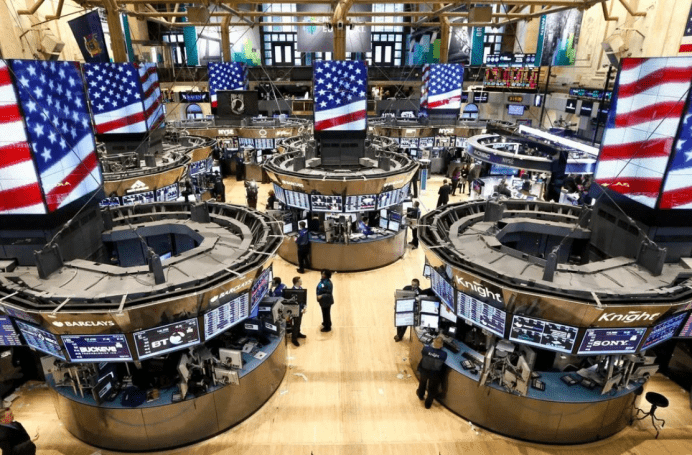

Первые биржи появились в XVI веке в Антверпене и Лионе. На них торговали долговыми расписками и облигациями государственных займов. Сегодня самой крупной площадкой для торговли ценными бумагами является Нью-Йоркская фондовая биржа, расположенная на Уолл-стрит.

На Нью-Йоркской фондовой бирже торгуют акциями 2800 компаний, среди которых ведущие мировые корпорации: Exxon Mobil Corp., Pfizer Inc., McDonald’s Corporation, Boeing Co, Morgan Stanley, General Electric Company и другие.

Стоимость всех акций, обращающихся на Нью-Йоркской фондовой бирже, превышает $20 трлн.

В России торговля акциями и облигациями осуществляется на Московской и Санкт-Петербургской биржах.

Самые популярные акции российских компаний

- “Сбербанк”,

- “Газпром”,

- “Норильский Никель”,

- “ЛУКойл”,

- “Фосагро”,

- “М-Видео”,

- “Роснефть”,

- “ВТБ”,

- “ИнтерРАО”,

- “Россети”,

- “Мосэнерго” и др.

Торги на бирже происходят через посредников, называемых биржевыми брокерами. Они представляют интересы клиента, и от его имени, на основании договора поручения или договора комиссии, заключают сделки.

Биржевой брокер должен обязательно иметь лицензию профессионального участника рынка ценных бумаг. В России такие лицензии выдает Центральный Банк РФ.

Самые авторитетные фондовые брокеры в России

Как происходит торговля на фондовой бирже

Раньше торги ценными бумагами проводились непосредственно в помещении фондовой биржи, но с 80-х годов прошлого века начали развиваться технологии дистанционной торговли.

Сегодня биржа — это не какое-то здание, в котором брокеры на площадке выкрикивают свои котировки и голосом заключают сделки. Теперь это IT-система с автоматическим заключением сделок по лучшим ценам и электронной системой документооборота и клиринга (взаиморасчетов по сделкам).

Частные клиенты покупают и продают акции и облигации компаний через интернет, не выходя из дома, при помощи торговых терминалов или специальных мобильных приложений, которые сейчас есть у каждого брокера.

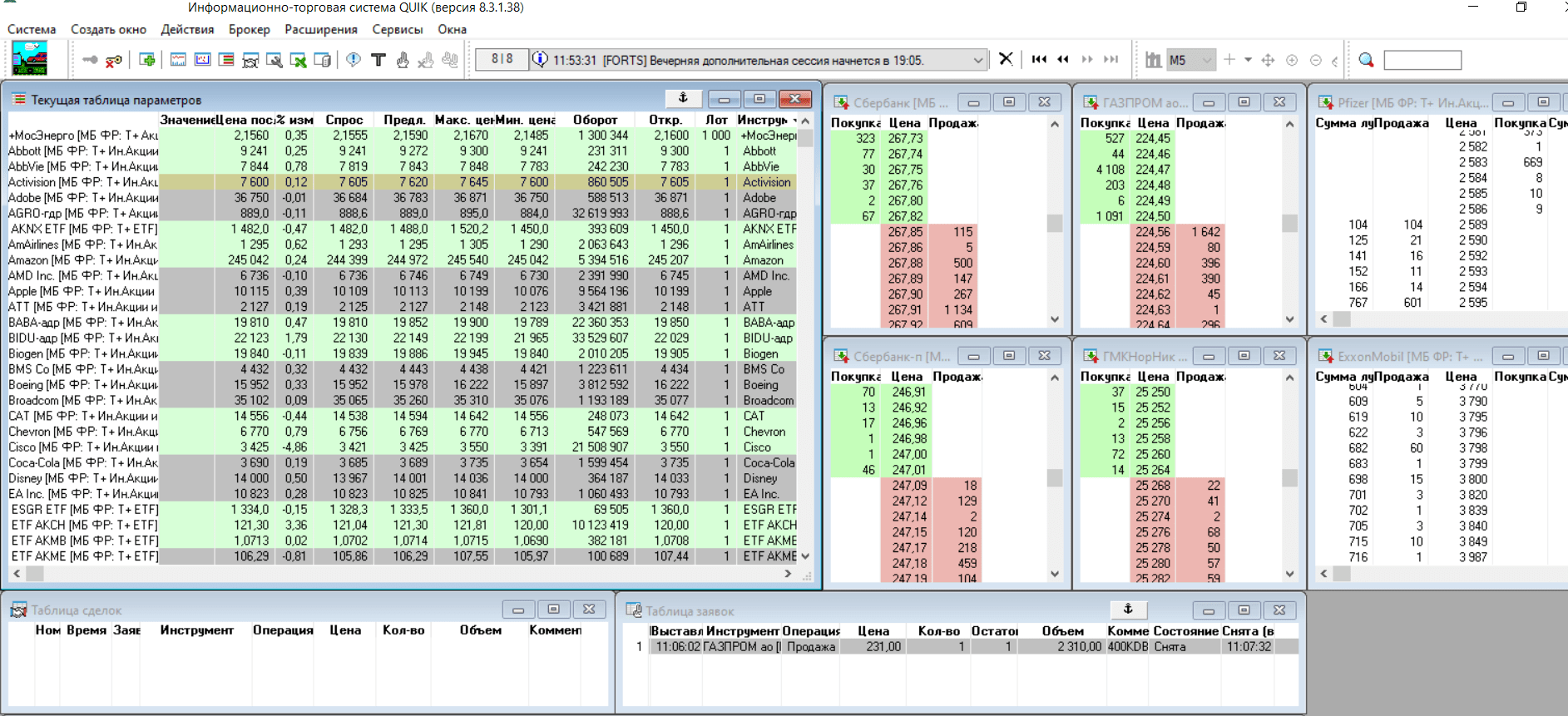

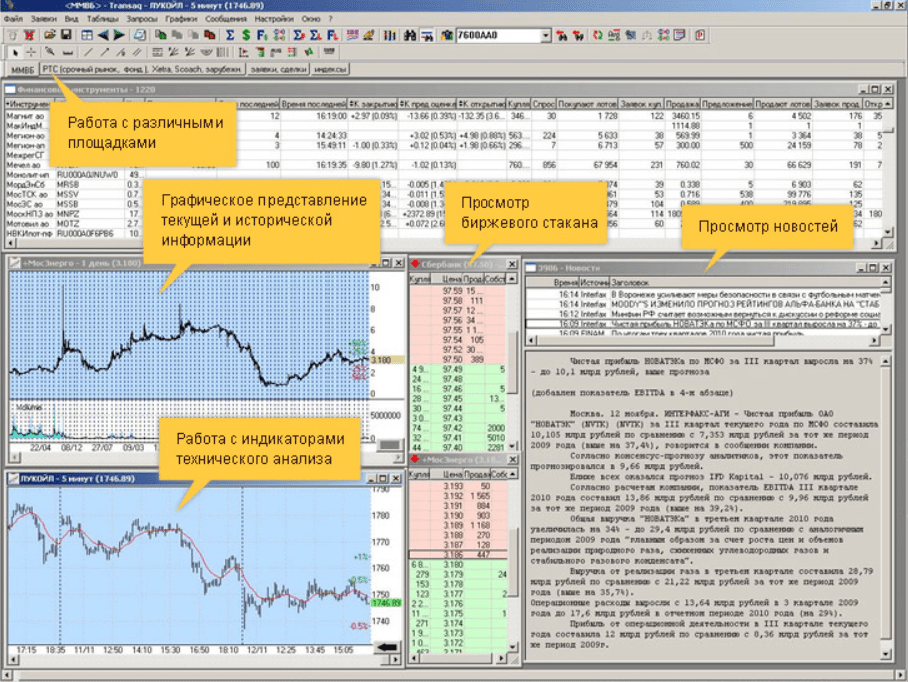

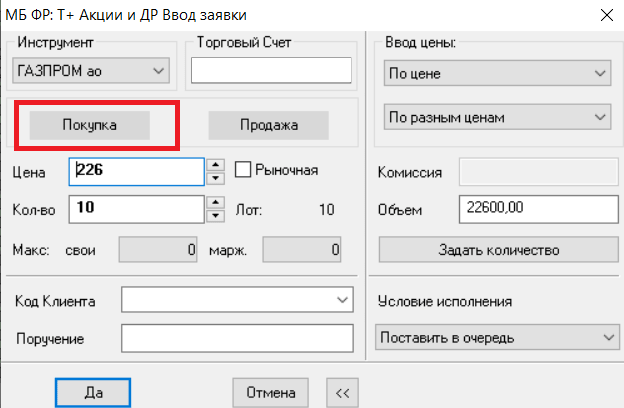

Самый популярный биржевой торговый терминал — QUIK. QUIK позволяет совершать сделки с ценными бумагами через интернет, содержит инструменты для технического анализа (построение графиков, индикаторы).

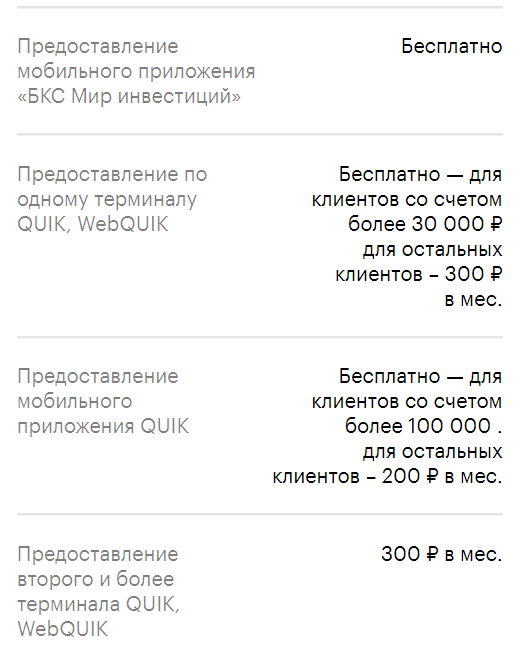

У большинства брокеров (например, Сбербанк, Открытие Брокер) торговый терминал QUIK предоставляется бесплатно. Но у некоторых брокеров может взиматься плата за использование терминала: например, БКС взимает ежемесячную плату за терминал 300 руб. в месяц в случае, если сумма активов клиента составляет менее 30 000 руб.:

Некоторые брокеры также предлагают торговые терминалы собственной разработки: TRANSAQ, ROX , Volfix, F-Trader.

Торговая платформа TRANSAQ (брокер Финам)

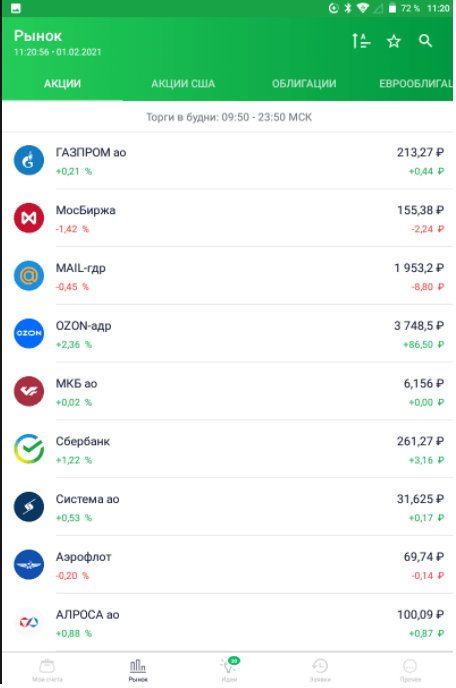

Несколько лет назад появились мобильные приложения, и торговать на бирже стало возможным со смартфона или планшета.

Мобильное приложение Сбербанк Инвестор

Как купить ценные бумаги на бирже

Перед тем как отправиться к брокеру открывать свой первый торговый счет, необходимо определиться с целями и горизонтами инвестирования, приемлемым уровнем риска. Исходя из этого уже решить, какими бумагами мы будем торговать и на каких биржах.

Российские акции

Допустим, мы решили инвестировать 2-3 тысячи рублей в акции “Газпрома”, “Сбербанка”, “Аэрофлота”, “Северстали”, “Магнита” и других российских компаний. Сделать это можно на Московской Бирже, доступ к которой есть у большинства отечественных фондовых брокеров.

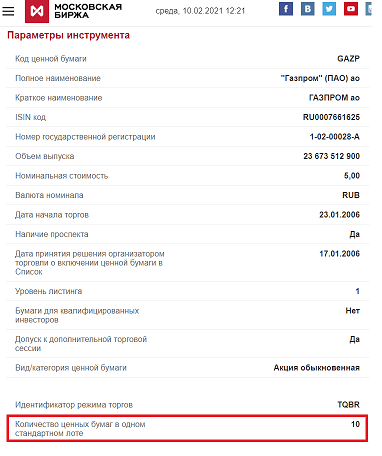

Необходимо уточнить, что на Московской Бирже акции торгуются не поштучно, а лотами. Минимальный размер сделки — 1 лот. Например, в одном торговом лоте акций “Газпрома” содержится 10 бумаг. Соответственно, если одна акция Газпрома стоит сейчас 223 рубля, то минимум, который мы можем инвестировать в акции этой компании составляет 223*10=2 230 рублей. А для покупки одного лота банка ВТБ (10 000 акций по 0,038 рубля) потребуется лишь 380 рублей.

Информация о количестве акций в лоте содержится на сайте Московской Биржи и в таблице «Текущая таблица параметров» торговой платформы QUIK

Мы можем, например, открыть брокерский счет в “Сбербанке”. Банк предоставляет такую возможность без минимальных ограничений по размеру депозита. Размер комиссии составит от 0,06% до 0,3% — в зависимости от выбранного тарифного плана.

Иностранные акции

Другое дело, если нашей целью являются инвестиции в акции международных компаний. Для этих целей понадобится брокер, открывающий своим клиентам доступ на Санкт-Петербургскую фондовую биржу. На этой бирже введены в обращение более полутора тысяч акций, облигаций и депозитарных расписок иностранных публичных компаний.

Доступ к торгам на СПБ предоставляет, к примеру, “БКС Брокер”. По минимальному депозиту у брокера ограничений тоже нет, однако нужно учитывать, что одна акция здесь может стоить как $11 (Ford), так и $3400 (Amazon).

Помимо СПБ, БКС Брокер предоставляет возможность торговать на иностранных фондовых биржах NYSE, NASDAQ, EURONEX. Но такая возможность доступна только квалифицированным инвесторам с активами более 6 млн руб или высшим финансово-экономическим образованием.

Размеры брокерских комиссий у ведущих брокеров отличаются несущественно, поэтому брокера выбирать нужно, исходя из его надежности и вашего удобства, наличия офиса в вашем городе, в котором проводятся регулярные обучающие семинары и встречи трейдеров.

Также купить акции иностранных компаний можно открыв счёт у глобального международного брокера (Interactive Brokers, Just2Trade.online, Saxo Bank, Exante.eu, Patria-Finance.cz и др). Только нужно помнить, что, помимо брокерской комиссии, иностранные брокеры еще могут взимать плату за ведение счета, использование торгового терминала, депозитарную комиссию. Кроме этого, за перевод денег из российского банка иностранному брокеру придется заплатить комиссию вашему банку.

Какие акции выбрать

Какие акции выбрать в свой портфель, зависит от ваших целей и горизонтов инвестирования.

Например, если ваша цель — создать себе устойчивый консервативный дивидендный портфель, который будет вам приносить регулярный пассивный доход, то имеет смысл покупать акции очень надежных компаний, которые будут цениться при любой экономической ситуации в стране.

Такими бумагами мы считаем акции Сбербанка, Газпрома, Норильского Никеля, Северстали, ФосАгро. Это крупнейшие мировые компании с устойчивым прибыльным бизнесом.

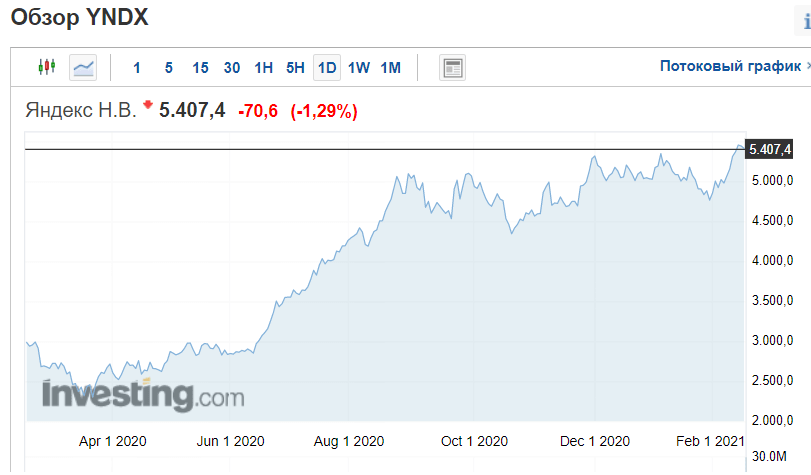

Для спекулятивных целей больше подойдут бумаги молодых, стремительно развивающихся компаний, таких как Яндекс, Озон или Белуга групп. Они могут вырасти в десятки раз, а могут и существенно подешеветь. Это будет зависеть от финансовых результатов их деятельности.

Среди иностранных акций, мы можем рекомендовать:

- для консервативных инвестиций: Pfizer, Exxon Mobil, Ford, Goldman Sachs;

- для спекуляций: Tesla, AMD, Carnival.

Пошаговая инструкция по покупке акций

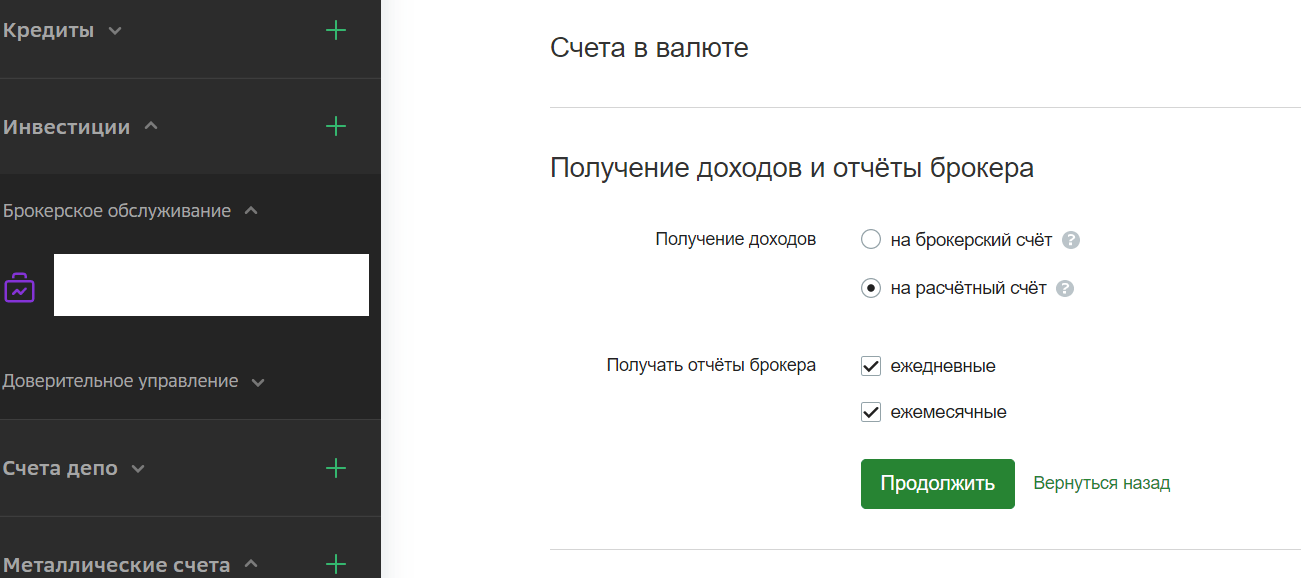

- Зарегистрируйтесь на сайте брокера, пройдите верификацию (подтверждение личности) или откройте торговый счет в офисе брокера.

- Пополните свой торговый счет через личный кабинет или через кассу брокера.

- С сайта брокера скачайте торговый терминал или мобильное приложение.

- Выберите интересующие акции, укажите их количество и цену покупки, сформируйте торговое поручение.

- Нажмите кнопку «Купить».

Акции куплены — что дальше?

Акции — инструмент долгосрочных инвестиций. Как правило, в них инвестируют на срок более пяти лет. Прибыль инвестора складывается из двух составляющих: роста курсовой стоимости акций и регулярных дивидендов.

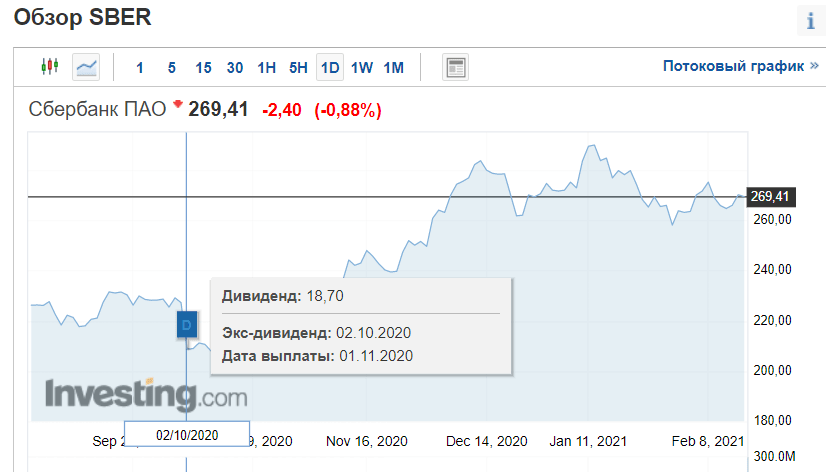

Например, акции Сбербанка можно было приобрести в сентябре 2019 года по цене 220 руб. за акцию. В этом случае, в ноябре 2020-го вы бы получили дивиденд по 18,70 руб. на одну акцию. А в феврале 2021 года эти акции можно продать по цене 270 руб., получив прибыль с роста курса.

Как начисляются дивиденды

Дивиденды могут начисляться ежеквартально, раз в полугодие или раз в год. Большинство российских компаний (например, Сбербанк, Газпром, Россети) выплачивают дивиденды один раз в год.

Дивиденды брокер зачисляет или на ваш брокерский счет, или на ваш банковский счет — по вашему желанию. Это вы укажете в своей анкете при заключении брокерского договора.

Увидеть сколько, когда и за что вам начислено дивидендов можно в отчете брокера.

Бывают и такие компании, которые не распределяют прибыль среди акционеров, а всю прибыль инвестируют в развитие компании, что способствует более динамичному развитию предприятия и, как следствие, росту курса акций. К таким компаниям относятся, например, Яндекс, Google, Amazon. В этом случае прибыль инвестора складывается только из роста курсовой стоимости акции.

Как следить за курсом акций

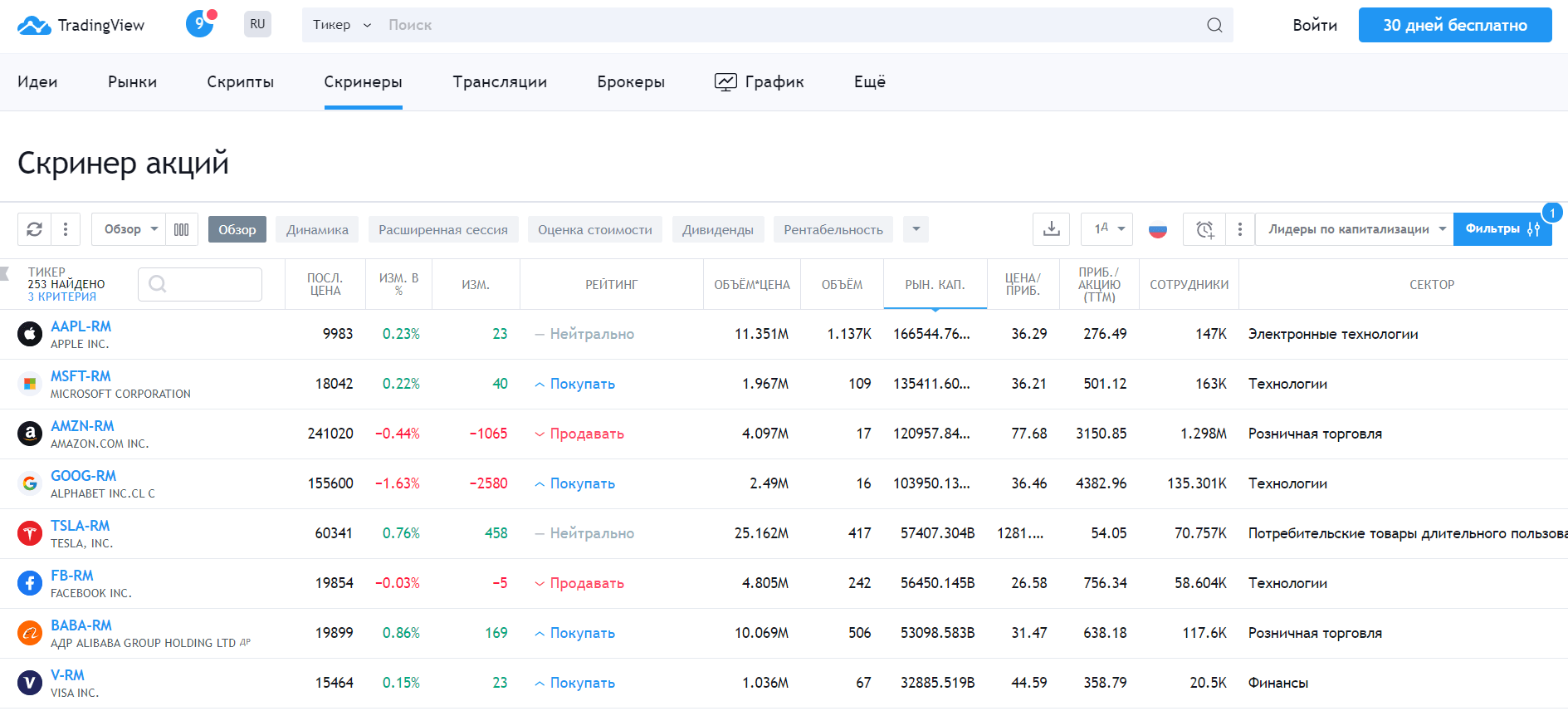

Следить за курсом акций можно в мобильных приложениях брокера, в торговом терминале QUIK, MT5 и на сайтах, специализирующихся на сборе и обработке биржевой информации: investing.com, tradingview.com и других.

Если вам срочно понадобятся деньги, вы в любой момент можете продать свои акции и вывести деньги на свой банковский счет.

Налогообложение операций с ценными бумагами

Доходы от операций по ценным бумагам для физических лиц-резидентов РФ облагаются налогом по стандартной ставке НДФЛ (налог на доходы физических лиц) 13%. Размер налогооблагаемой базы (простыми словами сумма, с которой вы заплатите 13% налога) определяется по принципу “доходы минус расходы” — из суммы доходов вычитаются убытки и комиссии.

Дивиденды также облагаются налогом 13%, их удерживает компания, выплачивающая эти дивиденды, в момент выплаты.

Удержание налога на прибыль происходит или при выводе денег с брокерского счета, или в начале года по итогу прошлого года. При этом учитываются только уже совершенные сделки: пока вы акции не продаете, налог не взимается, сколько бы ваши акции в данный момент не стоили. Налог возникнет только в случае сделки по продаже акций. Налоговым агентом выступает брокер. Другими словами, брокер сам считает и удерживает ваши налоги.

Заключение

Не останавливайтесь на достигнутом. Покупайте новые акции и диверсифицируйте свой инвестиционный портфель. Читайте книги о фондовом рынке и наши статьи.

Как торговать и зарабатывать на фондовом рынке

Здравствуйте, читатели и гости блога Trandinvest.ru, продолжаем с вами изучать инвестиции, заработок в интернете, форекс и фондовый рынок и сегодня обсудим интересные моменты и постараюсь ответить на ваши вопросы.

На фондовый рынок пришел не так давно, а именно в декабре 2020 года, начал работать только с IPO и постепенно перехожу к торговле и долгосрочным инвестициям, инструмент интересный и может приносить прибыль до 30-60% и более в год. Но стоит понимать, что здесь есть риски, как и везде, можно получить прибыль за пару дней, а можно в сделке быть на протяжении пару месяцев. Мы уже познакомились со всеми основными брокерами для работы, они представлены будут в конце статьи.

На данный момент мы уже разобрали, что такое фондовый рынок, что такое IPO, как инвестировать в IPO и постепенно будем больше изучать данную тематику, но сейчас изучите основные статьи.

Реклама и объявления в социальных сетях, многие сайты в интернете утверждают, что торговля на бирже – это источник баснословных прибылей, и трейдеры или инвесторы могут зарабатывать большие деньги, практически не тратя время. Подобные утверждения справедливы лишь частично. На фондовом рынке частные трейдеры или инвесторы действительно могут получить прибыль, но для этого потребуются усилия и знания. Как же играть на бирже?

- фондовый рынок и фондовая биржа;

- как научиться торговле;

- основные понятия;

- что такое торговля на фондовом рынке, как заработать на ней;

- инвестиции;

- как выбрать брокера.

Фондовый рынок и фондовая биржа

Прежде чем разбираться, что такое торговля на бирже, и как сделать ее прибыльной, необходимо понять, в чем суть самого рынка ценных бумаг и трейдинга.

Фондовый рынок – это сложный механизм, который организовывает и регулирует торговлю различными ценными бумагами. Эмитенты – организации, корпорации или компании, выпускающие акции, облигации, векселя – могут продать ценные бумаги, пустив полученный доход на развитие бизнеса. Инвесторы и трейдеры покупают бумаги, чтобы получать с них пассивный доход – дивиденды – или перепродавать по более высокой цене.

Фондовая биржа – это важный элемент механизмов фондового рынка. Фактически, это юридическое лицо, которое обеспечивает деятельность рыночных инструментов. Торги на биржах проходят в определенное время, регулярно. Место проведения торгов регламентируется: это виртуальные или реальные торговые площадки. Реальные расположены в промышленных или финансовых центрах разных стран. Фондовые биржи выполняют такие функции: упорядочивают товарный рынок, рынок капитала или валют, организовывают и упрощают торговые процессы, выравнивают предложение и спрос, чтобы стабилизировать цены, защищают интересы участников торгов от внезапных изменений цены.

Биржевая торговля регламентирует условия сделок, качество товара, включая ценные бумаги. Все требования унифицированы, продавцы и покупатели выдвигают встречные предложения, руководствуясь регламентом биржи. Торговля на бирже соответствует основным принципам: свободному образованию цены, открытости, гласности. Сделки заключаются с учетом законодательных требований, но государство не вмешивается в торговлю.

Участники могут получать доход от финансовых или спекулятивных операций, они обязаны соблюдать биржевые правила. Основные биржевые клиенты – это брокеры, при помощи которых на фондовый рынок могут выйти частные лица, а также кредитные организации и корпоративные инвесторы.

Чтобы торговля на бирже принесла прибыль, трейдеры и инвесторы должны понимать суть процессов, которые происходят на фондовом рынке. Цена акций или облигаций меняется согласно рыночным законам и правилам, знание которых позволяет строить прогнозы. Именно поэтому понятие «игра на бирже» не совсем корректное: торговля на фондовом рынке не имеет ничего общего с азартными или другими играми.

Как научиться торговле

Прежде чем начинать карьеру трейдера, необходимо получить фундаментальные знания: понять суть рынка и рыночных процессов, научиться выполнять фундаментальный и технический анализ, разобраться с основными торговыми и инвестиционными стратегиями. На основе таких знаний трейдер может разработать торговую систему, управлять капиталом, вносить изменения в стратегию. До начала работы следует выбрать торгового брокера, при помощи которого вы зайдете на биржу. Очень важный момент – это получение практических навыков. Новичкам обязательно нужно разобраться с торговыми терминалами, программным обеспечением, которое поддерживает их работу.

Получить основные знания можно из тематической литературы. Будущим трейдерам стоит сделать настольными книгами труды Джона Дж. Мерфи, Э. Наймана, К. Смит, А. Элдера. Такие книги объясняют основные рыночные процессы, учат техническому и фундаментальному анализу, позволяют проникнуться атмосферой биржевых торгов. Получить знания можно и на специализированных интернет-ресурсах. Многие брокеры проводят обучение трейдингу, платные или бесплатные курсы для новичков, вебинары. Новичкам и опытным трейдерам стоит посещать тематические форумы, изучать базы трейдеров.

Чтобы торговля на бирже принесла стабильный заработок, трейдеру или инвестору необходимо быть в курсе актуальных социальных, политических, экономических событий. Они оказывают значительное влияние на фондовый рынок, могут повысить или понизить котировки акций и облигаций. Биржевым игрокам необходимо постоянно следить за ключевыми событиями, мониторить новостные порталы. Если вы используете терминал МетаТрейдер четвертой или пятой версии, следить за новостями можно при помощи ленты: в ней публикуется информация о главных событиях в стране и мире.

Помимо знаний и практических навыков трейдеру необходимы такие личностные качества:

- эмоциональная устойчивость;

- умения противостоять стрессам;

- умение быстро принимать решения;

- дисциплинированность;

- готовность к риску;

- умение работать в команде.

Основные понятия

Какие понятия необходимо знать тем, кто хочет зарабатывать на фондовой бирже? Рассмотрим их на примере Московской биржи.

- Order-driven market. Участники фондового рынка постоянно делают заявки на продажу или покупку ценных бумаг. Если во встречных заявках (на продажу и покупку) указаны аналогичные условия: цена акций или облигаций, количество ценных бумаг, сделка заключается автоматически. Цена активов имеет статус рыночной. Однако одновременно на фондовой бирже заключают множество сделок, поэтому рыночная цена активов составляется на основе количества договоров, заключенных за один день торгов, средней цены и объема рыночных сделок.

- Центральный контрагент – это посредник между двумя участниками сделки. Он обеспечивает безопасность договора для продавца и покупателя, организовывает их взаимодействие. Трейдеры продают или покупают активы центральному контрагенту, а он покупает или продает их другим участникам торгов. Такой посредник необходим для контроля за правильностью составления договора, соблюдения условий участниками, организации сделок. На Московской бирже центральный контрагент – это Национальный клиринговый центр.

- Частичное обеспечение или кредитное плечо позволяет трейдерам купить ценные бумаги на сумму, которая превышает размер их финансовых активов. Биржа одалживает деньги участникам, которые платят ей комиссию. Если трейдер купил акции с кредитным плечом, он получает прибыль выше, чем при покупке ценных бумаг только за деньги, которые есть у него на счету. Однако покупка активов с использованием частичного обеспечения связана с высокими рисками.

- Отложенное исполнение. При покупке или продаже ценных бумаг они не сразу переходят в портфель трейдера. На Московской бирже действует режим Т+2. Это обозначает, что фактически деньги на счет продавца и ценные бумаги в портфель покупателя появляются на вторые сутки после заключения сделки. Однако в приложениях для биржевой торговли они отображаются мгновенно, поэтому продать ценные бумаги или инвестировать полученные деньги можно сразу после заключения сделки.

- Премаркет или аукцион открытия – это мероприятие, которое происходит перед началом торговой сессии, то есть перед открытием торгов на бирже (в Москве торговая сессия происходит в период 10.00-18.40 в будние дни). За десять минут до сессии трейдеры могут оставить заявки на покупку или продажу активов. Они сами определяют цену активов, не видя рыночных показателей, или могут авансом согласиться на рыночную цену. Сделки заключаются после открытия торгов. Такой аукцион проводят, чтобы участники не могли манипулировать ценой.

- Аукцион закрытия – проводится по тому же принципу, что и премаркет, в течение десяти минут после закрытия сессии. Сделки заключаются в тот же день, после аукциона.

- Дискретный аукционы. Иногда на бирже случается, что участники начинают массово продавать активы. Такое состояние называется биржевой паникой, оно приводит к стремительному проседанию котировок ценных бумаг. Биржевая паника может привести к необратимым последствиям для участников торгов, эмитентов акций и облигаций. Чтобы избежать их, биржа включает дискретный аукцион. Он начинается, если за десять минут цена бумаг падает на 20% и более. Торги останавливаются на полчаса, в течение этого времени повторно собирают заявки на покупку и продажу актива, а сделки в это время не выполняют. Дискретный аукцион останавливает биржевую панику, позволяет поднять цену актива. Он проводится не более двух раз за время одной торговой сессии для каждого вида бумаг. Торговля останавливается на 30 минут в еще одном случае: если индекс Московской биржи меняется более чем на 15% в течение десяти минут.

Что такое торговля на фондовом рынке, как заработать на ней

Торговля на бирже позволяет получать отложенный во времени или моментальный доход. Чтобы заработать быстро, стоит использовать активный трейдинг. Это регулярное заключение сделок купли или продажи акций, облигаций. Чтобы получить прибыль, трейдер должен ориентироваться в ситуации, предполагать движение цены актива. Торговля акциями, покупка и продажа опционов не требует больших сумм для начала работы.

В зависимости от стратегии, трейдеры делятся на «медведей» и «быков».

- «Быки» покупают ценные бумаги, котировки которых могут значительно вырасти. Они ждут, пока цена активов увеличится, после чего продают их. Разница в цене покупки и продажи – это прибыль трейдера.

- «Медведи» занимают у брокера акции. Когда котировки ценных бумаг высокие, они продают их, ожидая падения цены. В период проседания акций трейдеры покупают их дешевле, отдают брокеру.

Кроме «быков» и «медведей» на бирже есть «лоси», «свиньи», «овцы», «хомяки». Трейдеры выбирают стратегии торговли в зависимости от личных качеств, умения быстро принимать решения, склонности к риску. Перед началом реальной торговли можно потренироваться на демонстрационных счетах. Их используют не только новички, но и опытные трейдеры для проверки новых стратегий. Подключить демо-счет можно у брокера: обычно срок их использования не ограничен. Такая торговля не требует вложения реальных средств.

Если вы готовы к риску и хотите начать реальный трейдинг, действуйте по такому алгоритму.

- Выберите брокера – это посредник, который позволяет частному трейдеру выйти на фондовый рынок.

- Пополните депозит. Это личный счет трейдера, с которого оплачиваются сделки. Обычно у брокеров есть лимит: минимальная сумма, которая должна быть на депозите.

- Определите цель торговли, сумму вклада.

- Выберите биржу, на которой будете торговать.

- Выберите торговый терминал, зарегистрируйте в нем личный кабинет. Работать с терминалом можно в онлайн-режиме или установив на компьютер его программную версию.

- Найдите необходимые активы по названиям или тикерам.

- Укажите вид сделки: продажа или покупка.

- Укажите количество лотов. Обычно в лот входит одна облигация, а количество акций варьируется от одной до десяти тысяч.

- Чтобы заключить сделку, достаточно нажать соответствующую кнопку.

Инвестиции на фондовой бирже

Заработать на фондовом рынке можно инвестированием. Это покупка ценных бумаг компаний или корпораций. Инвесторы покупают активы на длительное время, чтобы в будущем получить доход. Основной источник прибыли при такой покупке – повышение цены акций или облигаций успешных компаний.

Владельцы акций в будущем могут получить от ценных бумаг пассивный доход в виде дивидендов. Это выплаты акционерам, которые компании формируют из прибыли.

Инвестирование в ценные бумаги связано с рисками. Не все компании стабильно развиваются и получают прибыль. В период финансового кризиса цена акций может упасть до критических значений, что приводит к банкротству инвесторов. Получить большие дивиденды можно при покупке пакета акций, который требует стартового капитала.

Как выбрать брокера

Брокерские компании – это посредники между фондовой биржей и трейдерами или инвесторами. На рынке работают российские, иностранные, международные брокеры. Чтобы выбрать надежного посредника, ориентируйтесь на такие показатели.

- Проверьте рейтинг компании, почитайте отзывы инвесторов.

- Изучите время работы брокера – чем оно больше, тем ниже риск нарваться на мошенника. Проверьте деятельность компании, просмотрите ее отчеты – они должны быть в публичном доступе.

- Проверьте документы. У брокера обязательно должна быть лицензия на ведение такой деятельности.

- Уточните, какие услуги оказывает компания. Добросовестные брокеры выполняют функции посредников, выпускают аналитические статьи, обзоры, делают прогнозы и подборки основных новостей. Некоторые компании проводят обучение, семинары для трейдеров и инвесторов.

- Чтобы снизить риски, биржевые игроки работают с разными типами активов. В портфель входят акции и облигации, векселя российских и зарубежных компаний, опционы и фьючерсные контракты. Важно, чтобы брокер предоставлял выход на иностранные фондовые биржи.

- Изучите условия сотрудничества: размер комиссий, тарифы за обслуживание. У надежных брокеров прозрачные цены, нет скрытых платежей. Некоторые компании назначают фиксированную цену комиссионного вознаграждения, другие – взымают процент от цены сделки. Уточните этот момент до заключения договора. Обязательно проверьте минимальный размер депозита. Обычно для частных трейдеров и инвесторов он небольшой, но есть брокеры, у которых он равен тысяче долларов и больше.

- Уточните, как открыть счет, какие данные для этого требует брокер, как он использует информацию и защищает данные пользователей. Проверьте способы и условия пополнения счета, вывода средств. Заранее узнайте, сколько стоит депозитарий, как платить налоги с прибыли от трейдинга или инвестирования.

- Проверьте работу службы поддержки. Иногда из-за технических неполадок сделки срываются или не закрываются вовремя. Это приводит к убыткам трейдеров.

- Уточните, есть ли у брокера страхование рисков, хеджирование. Такие услуги платные, но они снижают риск для инвесторов, трейдеров.

Рекомендую работать только с проверенными и качественными брокерами, это:

- FredoomFinance отзывы и обзор здесь;

- Interactive Brokers обзор и отзывы здесь;

- Just2Trade отзывы и обзор здесь ;

- UnaitedTrade отзывы и обзор здесь.

Как торговать на фондовом рынке, выводы

Как торговать и зарабатывать на фондовом рынке уже сегодня, тут все зависит от вашего стартового капитала, если он у вас приличный, то рекомендую начинать с IPO, так как данный способ инвестирования займет минимальное время работы, а доходность может составлять до 50-100%. Рекомендую изучить статью, как инвестировать в IPO и что такое IPO для начала, а потом задавайте свои вопросы и будем детально все разбирать.

Источник https://ru.brokers.best/schools/fondovyj-rynok.html

Источник https://trandinvest.ru/kak-torgovat-i-zarabatyvat-na-fondovom-rynke/

Источник

Источник