Еженедельный обзор инвестидей 2-6 ноября 2020

Комментарий по рынкам

Нынешняя неделя на фондовых рынках будет самой интересной в этом году. Выборы президента США уже вторник. Европейские страны ужесточают меры против коронавируса. В России выходной день в среду, что приведет к большим гэпам на утро четверга. Одним словом, волатильность и неопределённость на рынках сейчас на максимуме.

Мы считаем, что в такой среде инвесторам лучше всего выбрать выжидательную позицию и не принимать торговых решений до оглашения итогов выборов президента США. Однако единственной бумагой, которую можно смело покупать на этой неделе, мы считаем привилегированные акции Сургутнефтегаза. С самой инвестидеей вы можете ознакомиться ниже.

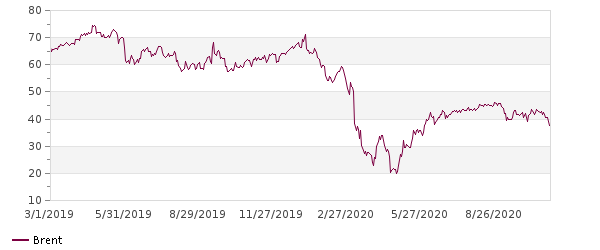

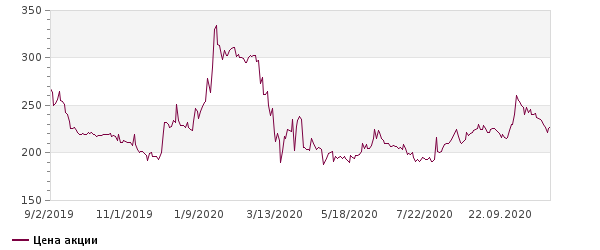

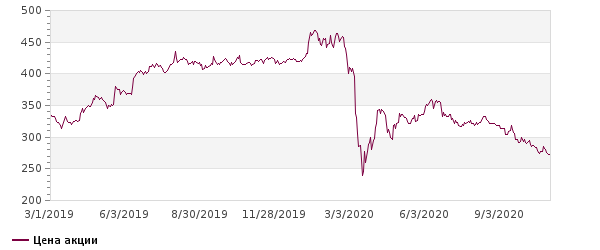

Нефть Brent

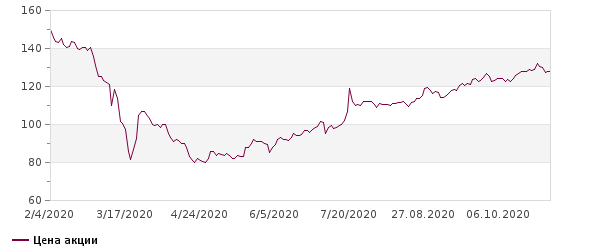

Индекс Мосбиржи

Сводная таблица Инвестидей

| Компания | Тикер | Цель | Потенциал | EV/EBITDA TTM | P/E скорр. TTM | DY 2020 | Рекомендация | Краткое обоснование |

| РусАква | AQUA | 390 | 70% | 6.4 | 6.9 | 6% | Покупать | Рост бизнеса, выплата дивидендов и байбэк |

| AT&T | T | 33 | 21% | 5.8 | 7.6 | 7.6% | Покупать | Высокие дивиденды в валюте, восстановление рынка |

| Газпром | GAZP | 230 | 48% | 5 | 5.6 | 6% | Покупать | Рост цен на газ и нефть, изменение дивполитики |

| Юнипро | UPRO | 3.5 | 31% | 5.7 | 8.6 | 8% | Покупать | Ввод в эксплуатацию 3 энергоблока БГРЭС |

| ФСК ЕЭС | FEES | 0.23 | 20% | 2.9 | 2.5 | 10% | Покупать | Высокие дивиденды, инерция ставок |

| Газпром нефть | SIBN | 400 | 42% | 4.1 | 4.9 | 5% | Покупать | Восстановление индустрии, низкие мультипликаторы |

| Эталон | ETLN | 140 | 7% | 4 | 8.6 | 10% | Держать | Восстановление индустрии + высокие дивиденды |

| ВТБ | VTBR | 0.045 | 23% | — | 3 | 3% | Покупать | Низкие мультипликаторы |

| Сбербанк-п | SBERP | 230 | 16% | — | 6.3 | 9% | Покупать | Рост дивидендов и чистой прибыли |

| Сургут-п | SNGSP | 42 | 13% | 5.63 | 5.5 | 14% | Покупать | Переоценка долларового депозита |

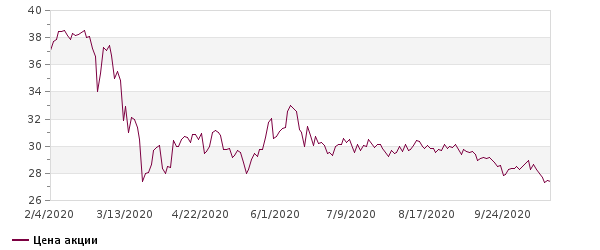

AT&T – это крупнейшая телекоммуникационная компания из США. Бизнес компании можно представить в виде двух больших сегментов: коммуникации и развлечения. Компания предоставляет услуги связи, мобильного интернета, предоставления беспроводного доступа, наряду с производством фильмов, сериалов, телепередач и развитием рекламного бизнеса.

AT&T не является компанией роста и не работает на растущем рынке. Рост бизнеса осуществляется в основном за счет поглощений других компаний. Главное преимущество AT&T для инвестора – это стабильно растущие дивидендные выплаты и при этом относительно невысокий коэффициент выплат 60% от свободного денежного потока. Таким образом, у компании хватает денег, как на увеличение дивидендов, так и на погашение долга, а также на приобретение новых компаний.

Влияние COVID-19 оказалось минимальным на основную часть бизнеса – сегмент коммуникаций. Однако сегмент развлечений пострадал. Это произошло из-за падения выручки кинотеатров и продаж фильмов, а также из-за падения рекламных доходов. В целом бизнес AT&T устойчив. Падение выручки во втором квартале 2020 года составило 9%, а EBITDA снизилась на 6%.

По мультипликаторам сейчас самая низкая оценка за последние годы. P/E ttm 7,6. EV/EBITDA ttm 5,9. Дивидендная доходность почти 7,8%, что также является рекордным значением. Уровень долга относительно невысокий: коэффициент Чистый долг/EBITDA составляет 2,6х на конец II квартала 2020.

Компанию можно купить как на Московской бирже в рублях, так и на Санкт-Петербургской бирже в долларах.

| Акции | |||

| Код Блумберг | T US | ||

| Рекомендация | Покупать | ||

| Последняя цена | 27.33 | ||

| Целевая цена | 33 | ||

| Потенциал | 21% | ||

| Free float | 99% | ||

| Финансы (млрд. долл.) | 2018 | 2019 | 2020e |

| Выручка | 170.0 | 181.0 | 169 |

| EBITDA | 56.6 | 59.2 | 58.3 |

| EPS | 3.19 | 3.58 | 3.10 |

| Оценка | |||

| P/S | 1.26 | 1.55 | 1.13 |

| EV/EBITDA | 6.82 | 7.30 | 5.88 |

| P/E | 9.18 | 10.70 | 7.60 |

| DY | 6.9% | 5.4% | 7.6% |

+ высокие и стабильные дивиденды в валюте

+ высокий свободный денежный поток и коэффициент выплат 60%

+ смена менеджмента и возможная смена стратегии

+ потенциальная продажа увядающего бизнеса кабельного телевидения Direct TV

+ улучшение эффективности и выручки за счет развития сетей 5G

+ хорошая техническая картина по теханализу

— потеря доходов от развлекательного бизнеса из-за частичного закрытия кинотеатров

— риски снижения выручки из-за роста кол-ва заражений COVID-19 и локдаунов в США

— осторожность инвесторов перед выборами президента США

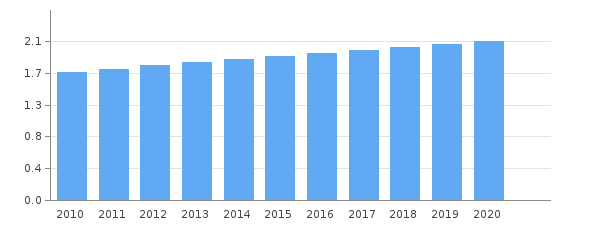

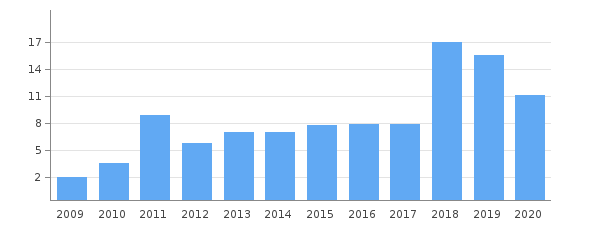

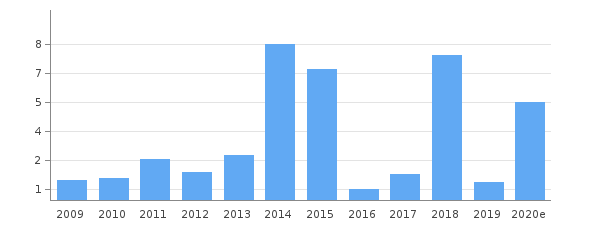

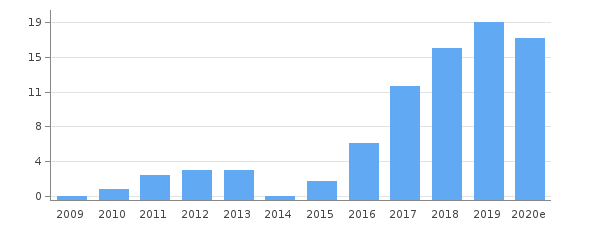

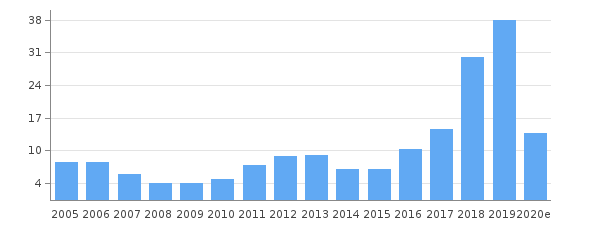

Дивиденды на акцию

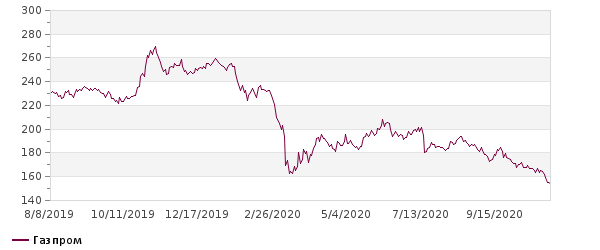

Газпром

Газпром – это, наверное, самая популярная бумага у российских инвесторов. Но мало кто задумывается, дорого или дешево сейчас стоит Газпром и почему он должен расти. Мы предлагаем посмотреть на основные моменты за второй квартал этого года, чтобы понять текущую ситуацию в компании, а также заглянуть в «лобовое стекло», чтобы выяснить перспективы компании.

1. Второй квартал был самым слабым за долгое время. Падение EBITDA составило почти 80%.

2. Скорректированная чистая прибыль была отрицательной. Такие цены даже для Газпрома, как самого рентабельного производителя, были ниже его порога рентабельности.

3. На дивиденды за первое полугодие было заработано всего 3,65 рубля.

4. Спотовые цены на газ в Европе были на минимальных уровнях за долгое время.

5. По мультипликаторам оценка средне-высокая: EV/EBITDA 5,6, P/E 5 и будет явно выше ближе к концу года.

6. Уровень долга подобрался к отметке 2,5х, что является высоким уровнем для нефтегазового сектора в РФ.

| Акции | |||

| Код Блумберг | GAZP RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 155 | ||

| Целевая цена | 230 | ||

| Потенциал | 48% | ||

| Free float | 49% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e* |

| Выручка | 8224 | 8368 | 6464 |

| EBITDA | 2601 | 2213.0 | 1247.0 |

| Чистая прибыль | 1474 | 1362.0 | 458.0 |

| EPS | 66.73 | 61.18 | 15.55 |

| Оценка | |||

| P/S | 0.4 | 0.2 | 0.6 |

| EV/EBITDA | 2.5 | 5.6 | 6.2 |

| P/E | 2.3 | 2.9 | 9.1 |

| DY | 7% | 11% | 7% |

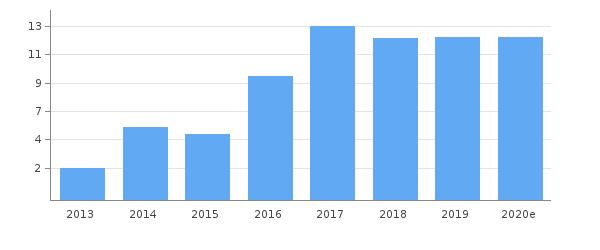

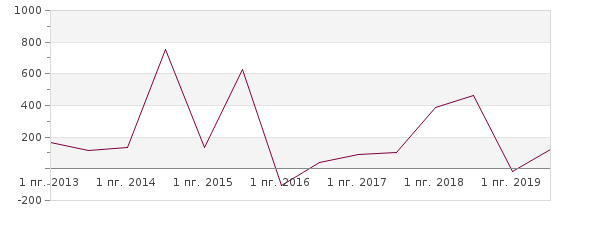

Дивиденды Газпрома

Мы сейчас описали картину в «зеркале заднего вида». Но ведь нужно посмотреть и в «лобовое стекло»?

1. Цены на газ на минимумах из-за пандемии и локдаунов экономики. Вторая волна локдаунов маловероятна. Поэтому спрос на газ должен вернуться к нормальным значениям. И это уже видно по уровню поставок и росту цен в августе. Холодная зима также может подстегнуть цены к «северу».

2. Дивиденды за 2021 год будут выплачиваться исходя из 50% от скорректированной чистой прибыли. Менеджмент постоянно это подчеркивает и уделяет этому внимание, чего в прошлые года мы не наблюдали.

3. В среднем Газпром зарабатывал в «нормальные» годы порядка 40-50 рублей на акцию, в лучшем 2018 году было взято 65 рублей. Половина от этих сумм – это будущие дивиденды, т.е. на 20-25-30 рублей акционеры будут вправе рассчитывать после 2021 года. При таких дивидендах акции будут стоить гораздо выше текущих уровней.

Поэтому мы считаем, что сейчас вполне приемлемые цены на акции Газпрома, если смотреть на горизонт больше года. Мы, по всей видимости, действительно, прошли дно цикла. Более того, нам нравится техническая картинка. Однако среди рисков мы видим потенциальные санкции в отношении РФ. В моменте это может выступить негативным драйвером, поэтому нужно иметь ввиду и этот фактор.

Русская Аквакультура

Русская Аквакультура – это лидер по производству атлантического лосося и морской форели в акватории Баренцева моря в Мурманской области. Также компания занимается выращиванием речной форели в озерах Карелии и имеет 2 смолтовых завода в Норвегии для производства малька.

По мультипликаторам сейчас имеется относительно низкая оценка. Компания торгуется с дисконтом к мировым аналогам, но среди российского агросектора такая оценка является нормой. Тем не менее, нынешние котировки не учитывают ожидаемый рост показателей за 2020 год и перспективы удвоения бизнеса через 5 лет.

Компания впервые решила выплатить промежуточные дивиденды в размере 5 рублей на акцию (дивидендная доходность 2,4%) и продлила программу байбэка на 600 млн. рублей (3,5% капитала) до июня 2021 года. Такие действия компании свидетельствуют о заинтересованности менеджмента в увеличении акционерной стоимости.

Мы видим очень высокий потенциал роста акций Русской Аквакультуры с учетом ожидаемого роста показателей за 2020 год и оценки рынком в 7х EV/EBITDA.

| Акции | |||

| Код Блумберг | AQUA RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 230 | ||

| Целевая цена | 390 | ||

| Потенциал | 70% | ||

| Free float | 14% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e |

| Выручка | 5.2 | 11.3 | 13.4 |

| EBITDA | 2.6 | 3.9 | 5.3 |

| Чистая прибыль | 2.2 | 3.2 | 4.7 |

| EPS | 26.70 | 37.40 | 54.80 |

| Оценка | |||

| ND/EBITDA | 1.60 | 1.00 | 0.80 |

| EV/EBITDA | 6.09 | 6.69 | 4.20 |

| P/E | 5.30 | 6.90 | 3.80 |

| DY | 0.0% | 0.0% | 5.2% |

+ высокая маржинальность по EBITDA и чистой прибыли

+ компания роста с понятной стратегией

+ дисконт по мультипликаторам

+ начало программы байбэка и выплат дивидендов

— биологический риск: заражение рыб, как это было в 2015 году

— низкая раскрываемость информации

Группа Эталон

Как известно, акции циклических секторов нужно покупать на дне цикла. Сейчас, когда пандемия в России сходит на нет, а вакцины уже созданы и проходят финальные испытания, можно смело говорить о начале нового цикла. Строительный сектор или девелопмент как раз относится к таким секторам. А акции Эталона, на наш взгляд, являются наиболее привлекательными.

Даже несмотря на провальные операционные показатели за первое полугодие (падение продаж на 24%), которые были вызваны снижением потребительской активности и запретами на строительство в Москве на фоне пандемии, бизнес Эталона показывает признаки восстановления. Стоимость заключенных контрактов в июне выросла на 78% по сравнению с маем 2020 года. Доля ипотечных сделок также увеличилась с 36% в 1 квартале до рекордных 44% во 2 квартале 2020 года. Это свидетельствует о зарождении нового цикла в строительной отрасли.

Пожалуй, самым главным драйвером, способным привести к росту бизнес девелоперов, является снижение процентных ставок по ипотеке, а также госпрограмма 2020 с льготными 6,5% на новостройки до начала ноября 2020 года. Мы ожидаем всплеск продаж во второй половине года, что неминуемо отразится на акциях девелоперов.

Также немаловажным фактором выступает решение Совета Директоров о следовании новоутвержденной дивидендной политике, которая предусматривает минимальную выплату в 12 рублей на акцию, что при цене акции в 110 рублей сулит почти 11% дивидендную доходность. Поэтому мы считаем, что сейчас прекрасное время для покупок депозитарных расписок Эталона (тикер ETLN) себе в портфель.

| Акции | |||

| Код Блумберг | ETLN RX | ||

| Рекомендация | Держать | ||

| Последняя цена | 128 | ||

| Целевая цена | 140 | ||

| Потенциал | 9% | ||

| Free float | 74% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e |

| Выручка | 72.0 | 84.0 | 85 |

| EBITDA | 5.6 | 11.8 | 11.0 |

| Чистая прибыль | 3.9 | 3.1 | 4.7 |

| EPS | 13.60 | 10.70 | 11.39 |

| Оценка | |||

| P/S | 0.55 | 0.32 | 0.38 |

| EV/EBITDA | 6.60 | 4.00 | 5.30 |

| P/E | 10.00 | 8.60 | 9.10 |

| DY | 8.8% | 9.4% | 9.4% |

+ высокая дивидендная доходность

+ мажоритарий АФК Система, что позитивно для корп. управления и дивидендов

+ прогнозируемый рост ВВП РФ в 2021 году более чем в 3%

+ льготная ставка по ипотеке

+ снижение ключевой ставки ЦБ

+ крупный бренд и 2 место по объемам после ПИКа

— относительно высокий долг

— риск неодобрения дивидендов на ГОСА

— вторая волна кризиса

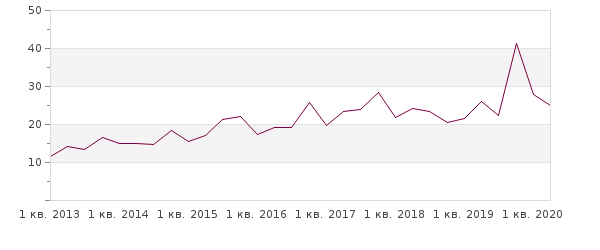

Чистая прибыль млрд. руб

Дивиденды на акцию

ФСК ЕЭС

ФСК – это одна из немногих электросетевых компаний, которая заслуживает внимания. Большинство мелких «дочек» Россетей крайне нестабильны. Самая частая проблема – это списание дебиторской задолженности, что серьезно занижает чистую прибыль и дивиденды. У ФСК ЕЭС мы не наблюдаем в последние годы серьезных проблем такого характера.

Для нас главное, чтобы ФСК имела возможность продолжать выплачивать дивиденды на уровне не меньше прошлого года. И как мы видим ниже, пока всё для этого есть, даже несмотря на кризис.

1. Выручка за полугодие снизилась в пределах 1% из-за снижения объема передачи электроэнергии вследствие снижения деловой активности.

2. EBITDA упала на 4% за счет роста прочих операционных расходов, в частности траты были на эпидемиологические меры.

3. Свободный денежный поток вырос на 19% за счет снижения капитальных затрат.

4. Соотношение чистый долг/EBITDA на уровне 1,2х.

Компания проходит кризис легко. Поэтому у нас нет сомнений, что менеджменту не составит особого труда рекомендовать по итогам года дивиденды как минимум на уровне прошлого года. За 2019 год на дивиденды выделили почти весь свободный денежный поток. В крайнем случае, компания может без труда нарастить долговую нагрузку, чтобы удержать уровень выплат. Однако нерешенным пока остается вопрос касательно дальнейшей консолидацией Россетями ФСК, что возможно будет оказывать определенное сомнение на игроков.

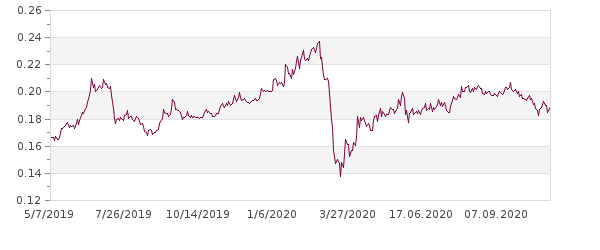

| Акции | |||

| Код Блумберг | FEES RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 0.192 | ||

| Целевая цена | 0.23 | ||

| Потенциал | 20% | ||

| Free float | 19% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e* |

| Выручка | 254 | 249 | 252 |

| EBITDA | 133 | 136 | 134 |

| Чистая прибыль | 101 | 94 | 73 |

| EPS | 0.08 | 0.074 | 0.06 |

| Оценка | |||

| P/S | 0.8 | 0.9 | 0.9 |

| EV/EBITDA | 3.1 | 2.9 | 3.0 |

| P/E | 2.3 | 2.5 | 2.9 |

| DY | 9% | 10% | 10% |

+ стабильный бизнес, устойчивый к внешним кризисным явлениям

+ стабильные повышающиеся дивиденды

+ возможность компании поддержать уровень дивидендов не ниже прошлого года

+ ожидаемая дивдоходность 10% за 2020 год

+ снижение ключевой ставки подталкивает инвесторов к покупке дивидендных бумаг

— объединение топ-менеджмента с Россетями

— невыполнение планов на 2020 год

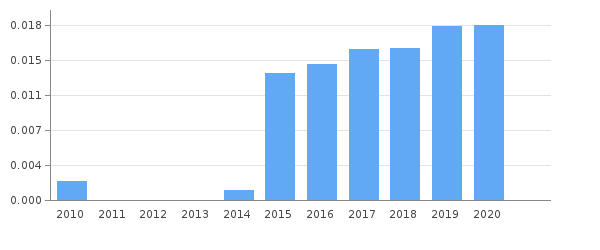

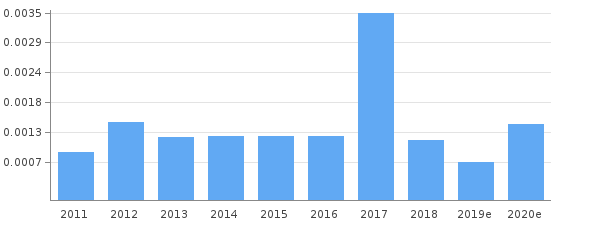

Дивиденды на акцию

Сургутнефтегаз ап

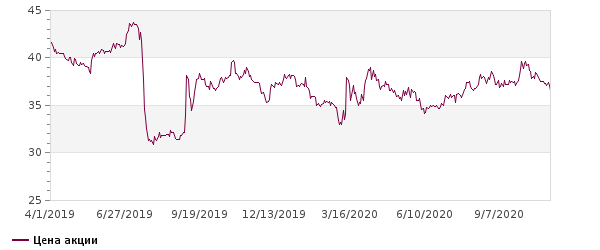

Сургутнефтегаз – это нефтяная компания с огромным долларовым депозитом. В конце каждого квартала в отчете образуется валютная переоценка, поэтому прибыль по большей части зависит от курса доллара, как, соответственно, и дивиденды.

Сейчас, после серьезной девальвации рубля, привилегированные акции Сургутнефтегаза не выросли так сильно, как доллар. И мы здесь видим временную раскорреляцию, которой надо пользоваться. Чтобы посчитать образовавшийся дисконт, нам надо рассчитать чистую прибыль и дивиденды за 2020 год.

| Акции | |||

| Код Блумберг | SNGSP RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 37.3 | ||

| Целевая цена | 42 | ||

| Потенциал | 13% | ||

| Free float | 100% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e |

| Выручка | 1556.0 | 1814.0 | 1538 |

| EBITDA | 512.8 | 464.0 | 398.5 |

| Чистая прибыль | 875.2 | 106.1 | 382.7 |

| EPS | 24.50 | 2.40 | 8.37 |

| Оценка | |||

| P/S | 0.62 | 0.20 | 0.25 |

| EV/EBITDA | 0.21 | 5.63 | 7.18 |

| P/E | 1.13 | 5.50 | 4.58 |

| DY | 18% | 4.0% | 13.8% |

Мы предположим, что к концу года средняя цена нефти будет 40 долларов при курсе доллара в 70, т.е. равна 2800 рублей. Объем добычи нефти Сургутом в последние годы не менялся, поэтому возьмем примерные данные по операционной прибыли прошлых лет, соответствующие ценам 2800 руб/бар. Получаем 240 млрд. руб.

Доход от курсовых разниц при курсе доллара на конец 2020 года в 70 рублей составит 380 млрд. руб. Проценты от размещения депозита с учетом снизившихся валютных ставок, по нашим расчетам, составят 45 млрд. руб. Добавив доход от участия в других организациях в 0,8 млрд. руб. получаем прибыль до налогообложения в 666 млрд. руб. и чистую прибыль равную 559,8 млрд. руб.

Получается, при курсе доллара в 70 рублей на конец 2020 года и средней цене нефти в 2800 рублей/бар. дивиденды на «префы» будут равны 5,16р., что по текущим котировкам равно 14% дивидендной доходности. Дисконт очевиден.

Исходя из истории, «префы» Сургута начинают выравниваться к соответствующему дивиденду во второй половине года. Поэтому ещё не поздно приобрести «долларовый депозит» со скидкой. Риск здесь может быть лишь в той ситуации, когда в течение всего 2020 года будут крайне низкие цены на нефть, а в конце года курс рубля придет к значениям начала года в 62 рубля. Однако мы рассматриваем этот сценарий как маловероятный.

Чистая прибыль млрд. руб

Дивиденды на акцию

Сбербанк

Сбер является одной из наших инвестиционных идей. Банк хоть и крупный, но продолжает увеличиваться в размерах и показывать эффективность. Третий квартал прошел под знаменами снятия карантинных ограничений и возобновления деловой активности. Удалось ли банку не упустить момент? Ещё как удалось!

1. Чистые процентные доходы выросли на 16%. Рост кредитного портфеля и снижение доходности вкладов спровоцировали рост бизнеса и исторические максимумы по этому показателю.

2. Чистый комиссионный доход показал рост на 13%. Возобновление деловой активности и рост доходов от брокерского бизнеса – основные драйверы успеха.

3. Отчисления под обесценение кредитного портфеля уже на уровне 2017 года. Сбер имеет намного более качественную структуру портфеля, нежели ВТБ.

4. Чистая прибыль показала квартальный рекорд. Рост на 15% по сравнению со скорректированной базой прошлого года.

5. Уровень достаточности капитала снизился после выплаты дивидендов в рамках прогноза.

| Акции | |||

| Код Блумберг | SBERP RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 199 | ||

| Целевая цена | 230 | ||

| Потенциал | 16% | ||

| Free float | 100% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e |

| Чистый проц. доход | 1396 | 1415 | 1472 |

| Чистый комис. доход | 445 | 498 | 597 |

| Чистая прибыль | 831 | 845.0 | 700 |

| EPS | 38.5 | 39.1 | 31.00 |

| Оценка | |||

| ROE ttm % | 21.6% | 18.8% | 15% |

| P/BV | 1.20 | 1.2 | 1.1 |

| P/E | 5.5 | 6.3 | 6.4 |

| DY | 8.9% | 9.4% | 6.5% |

В своих прогнозах во втором квартале Сбер исходил из того, что годовая прибыль будет в районе 600 млрд. рублей. По итогам 9 месяцев прибыль составила 558 млрд. рублей. Мы считаем, что банк сможет показать результат за четвёртый квартал чуть выше прошлого года, если в России не будут вводить более жёсткие карантинные мероприятия. Поэтому в оптимистичном сценарии наш прогноз по дивидендам порядка 17,3 рублей. По текущим ценам доходность составляет почти 9%. На наш взгляд, текущие цены уже привлекательны для покупок, однако мы не исключаем дальнейшего снижения на фоне общей коррекции рынка или ужесточения карантинных мероприятий.

Чистая прибыль млрд. руб.

Дивиденды на акцию

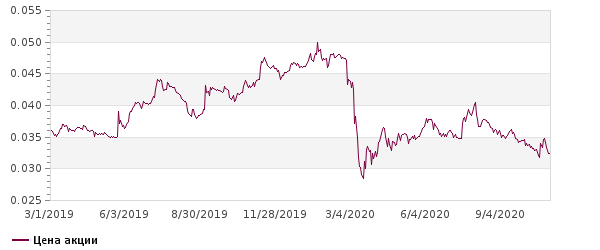

ВТБ отчитался о снижении чистой прибыли на 93%.

В принципе, ничего удивительного в этом нет. Менеджмент ещё в прошлом квартале сообщал, что планируется отражение убытка от валютной переоценки и обесценение ВТБ Арены. Также мы следили за помесячной динамикой показателей и уже предполагали провал в начале июня. Что же теперь ожидать от ВТБ? Но для начала разберем основные моменты отчета:

1. Рост чистых процентных доходов на 21% из-за роста процентной маржи. Это произошло в результате снижения ключевой ставки ЦБ РФ вкупе со снижением взносов в систему страхования вкладов.

2. Падение чистых комиссионных доходов из-за падения деловой активности в апреле с постепенным восстановлением к концу квартала.

3. Рост стоимости риска и резервов по ожидаемым кредитным убыткам. Основное создание резервов пришлось как раз на второй квартал. В следующие кварталы величина должна быть меньше.

4. Норматив достаточности капитала находится на уровне 11,8%, при минимальном уровне в 11,5%. Если бы ВТБ решил выплатить дивиденды не в 10%, а в 50% от чистой прибыли за 2019 год, то было бы нарушение норматива.

| Акции | |||

| Код Блумберг | VTBR RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 0.0326 | ||

| Целевая цена | 0.04 | ||

| Потенциал | 23% | ||

| Free float | 28.1% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e |

| Чистый проц. доход | 468.6 | 440.6 | 470 |

| Чистый комис. доход | 90.0 | 108.5 | 118.8 |

| Чистая прибыль | 178.8 | 201.2 | 81.0 |

| EPS | 0.014 | 0.016 | 0.01 |

| Оценка | |||

| ROE ttm % | 11.7% | 12.2% | 5% |

| P/BV | 0.31 | 0.37 | 0.4 |

| P/E | 2.6 | 3.0 | 2.9 |

| DY | 3.0% | 12.0% | 4.3% |

Пока ВТБ проходит кризис далеко не по самому оптимистичному сценарию. Банк не настолько эффективен как Сбербанк или тем более Тинькофф. И это его ахиллесова пята. Кризис показывает, «кто плавал голым». Однако, скорее всего, худшее уже позади, а восстановление впереди. На данный момент нет существенных драйверов роста в краткосрочной перспективе. Но потенциал восстановления среди банков самый высокий и именно на это мы делаем ставку. По сути, это спекулятивная идея с длинным сроком реализации.

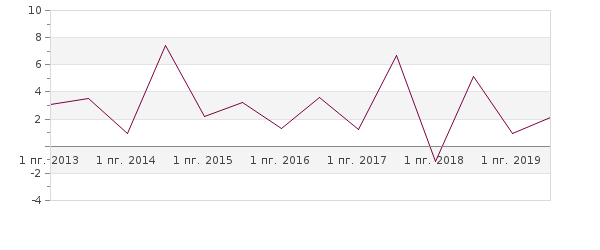

Чистый комиссионный доход млрд. руб.

Дивиденды на акцию

Газпром нефть

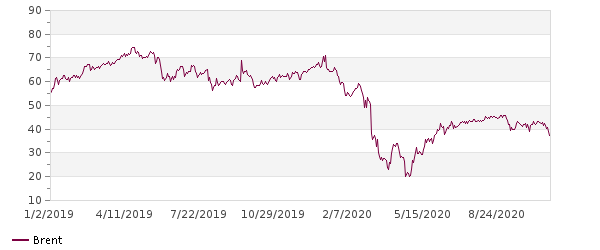

Газпром нефть является одной из наших инвестиционных идей. Это компания, которая вкладывается в разработку новых месторождений и увеличивает добычу, а также с прошлого года распределяет 50% чистой прибыли на дивиденды. Однако, как и у любой сырьевой компании, большую роль в доходах играют цены на продукцию. 2 квартал был одним из худших кварталов для рынка нефти в этом тысячелетии. Сейчас основной драйвер для роста – это восстановление цен на нефть. Поэтому при покупке нужно выбирать компанию с наибольшим потенциалом восстановления. И на наш взгляд, Газпром нефть как раз такой компанией и является.

Добыча углеводородов упала всего на 1,7% из-за соглашения ОПЕК+. Это результат гораздо лучше остальных нефтяных компаний РФ.

При восстановлении цен на нефть в район $60 за баррель компания сможет выплачивать 40-45 рублей на дивиденды, в таком случае мы должны увидеть обновление исторических максимумов, т.е. потенциал 50-100%.

| Акции | |||

| Код Блумберг | SIBN RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 277 | ||

| Целевая цена | 400 | ||

| Потенциал | 44% | ||

| Free float | 4.0% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e |

| Выручка | 2489.3 | 2485.0 | 2520 |

| EBITDA adj. | 799.0 | 795.0 | 802.0 |

| Чистая прибыль | 376.0 | 402.0 | 410.0 |

| EPS | 79.40 | 84.40 | 86.50 |

| Оценка | |||

| P/S | 0.66 | 0.8 | 0.79 |

| EV/EBITDA | 3.68 | 4.19 | 4.21 |

| P/E | 4.34 | 4.95 | 5.13 |

| DY | 8.8% | 13.7% | 5.4% |

Промежуточные дивиденды менеджмент решил отложить и рассмотреть их по итогам 9 месяцев, чтобы не выплачивать символическую сумму. По итогам года мы ожидаем порядка 15 рублей на акцию, что соответствует 4,7% дивидендной доходности.

По мультипликаторам оценка средняя. EV/EBITDA 3,7. P/E 8. Относительно других нефтяных компаний Газпром нефть выглядит дешевле, и имеет более перспективный бизнес.

Мы считаем, что в расчете на восстановление цен на нефть лучше всего брать несколько нефтяных компаний, и Газпром нефть будет в этом списке точно.

Дивиденды «Газпром нефти»

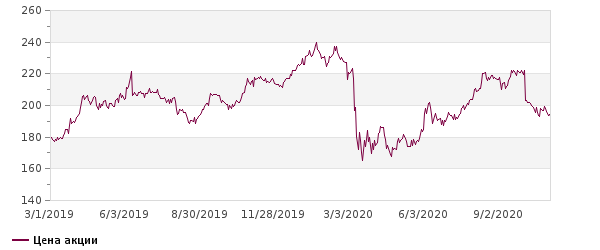

Цена нефти Brent

Юнипро

Идею по Юнипро мы выпустили ещё в начале года. Её суть заключалась в вводе энергоблока БГРЭС в 2020 году (уже несколько раз переносили), повышении дивидендных выплат и выравнивание доходности к 8% вследствие переоценки акций. Но в очередной раз этот момент затягивается. Как поработала компания и что ожидать от неё дальше?

1. Выручка снизилась на 14% г/г. Всё дело в том, что в этом году повышенная водность рек. Системный оператор переводит мощности именно на ГЭС с тепловых станций (как у Юнипро). Также из-за пандемии и снижения деловой активности снизился спрос на электричество. В результате снизилась выработка и цены, а за ней и выручка. По сути, фактор разовый.

2. EBITDA упала на 27% из-за падения выручки и создания резервов по сомнительным долгам контрагентов. Эта давняя болезнь российской электроэнергетики.

3. Ввод в эксплуатацию 3-его энергоблока перенесен на I кв. 2021 года из-за задержки ремонта на фоне пандемии. Осталось проинвестировать ещё 6 млрд. рублей и капитальные затраты снизятся, а свободный денежный поток увеличится.

4. Все блоки, работающие по ДПМ, не считая БГРЭС, в следующем году переходят на стандартную программу КОМ. Поэтому ожидается выбытие повышенных платежей. Но ввод 3-его энергоблока Березовской ГРЭС должен поддержать показатели.

5. Менеджмент нацелен на продление дивидендной политики до 2024 года. Речь идет о выплатах в размере 0,317 рублей на акцию за год. По текущим котировкам доходность 11,4%.

6. Компания не будет участвовать в этом году в конкурсе по отбору блоков на ДПМ-2, но в следующих годах рассчитывает получить квоты, поэтому Юнипро сохраняет перспективы и дальше.

| Акции | |||

| Код Блумберг | UPRO RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 2.67 | ||

| Целевая цена | 3.5 | ||

| Потенциал | 31% | ||

| Free float | 16.3% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e* |

| Выручка | 77.8 | 80.2 | 94 |

| EBITDA | 27.2 | 29.6 | 39.2 |

| Чистая прибыль | 17.6 | 19.6 | 26.1 |

| EPS | 0.28 | 0.31 | 0.41 |

| Оценка | |||

| P/S | 2.1 | 2.1 | 1.83 |

| EV/EBITDA | 6.11 | 5.7 | 4.22 |

| P/E | 10 | 8.60 | 6.70 |

| DY | 8% | 8% | 11.87% |

Ничего страшного с Юнипро не произошло, хотя нам не очень нравится очередной перенос ввода энергоблока. Менеджмент дает сигнал инвесторам, что удержание Юнипро на долгосрок выгодно. Мы в этом солидарны. Но стоит покупать акции сейчас? В моменте дисконта нет, как и нет краткосрочных драйверов роста. Но на перспективу Юнипро – прекрасная компания для удержания в дивидендном портфеле.

Биржа Nasdaq: история создания и схема торговли

У многих инвесторов на слуху акции таких гигантов мирового рынка, как Microsoft, Google или Apple. Но это американские ценные бумаги, которые торгуются на американской же бирже. Как купить их обычному российскому инвестору и стать владельцем высокотехнологичного бизнеса? В статье рассмотрим, что такое биржа Nasdaq, историю ее создания и развития, особенности работы сегодня и возможности российского частного инвестора приобщиться к глобальному рынку IT.

Что такое биржа Nasdaq и история ее развития

Биржа Nasdaq – это крупнейшая фондовая биржа США, входит в тройку мировых лидеров рынка, по капитализации занимает 2-е место (после NYSE). У инвесторов ассоциируется с сектором высоких технологий, но, кроме IT, на бирже торгуются компании и других областей: здравоохранение, потребительские товары, промышленные изделия, финансы и пр.

Nasdaq не только самая технологичная биржа, но и самая молодая. Официально первая сделка была проведена в электронном формате в феврале 1971 г. Но история развития началась задолго до этой даты:

- В 30-е годы прошлого века Конгресс США решил навести порядок на фондовом рынке, где царили спекулятивные и инсайдерские сделки, потери и приобретения миллионов долларов за считаные минуты. Были организованы саморегулируемые организации для участия в них брокеров и контроля за их деятельностью. Такой СРО стала Национальная ассоциация дилеров ценных бумаг (NASD). Просуществовала около 30 лет и не оправдала ожиданий Конгресса США.

- Для исправления ситуации на базе NASD начала создаваться автоматизированная система торгов (сначала в ней только учитывались данные по каждой сделке с ценными бумагами, а уже в 1971 г. была проведена первая сделка в электронном формате).

- Созданная автоматизированная система получила название Nasdaq. Она стала первой электронной биржей. Сегодня картинки с кричащими в толпе брокерами остались только в голливудских фильмах. Торговля полностью перешла в онлайн.

- Но контроль за ценами покупки и продажи акций, узкий ценовой коридор отпугнули спекулянтов, и биржа не пользовалась популярностью среди инвесторов. Тогда руководством в 1975 г. было принято решение о допуске к торгам компаний, которые не могли пробиться на крупнейшие биржи того времени. В основном это оказались предприятия сферы IT, которые разрабатывали совершенно новые цифровые технологии, их бизнес был слишком рискованным, чтобы они получили широкий доступ на торговые площадки.

- Число участников Nasdaq начало расти. Когда цифра перевалила за 1 000, потребовалось их упорядочить. В 1982 г. появился первый фондовый индекс – Nasdaq National Market. Спустя 3 года – еще два.

- В 90-е годы прошлого века Nasdaq пытался завоевать европейский рынок. Не все попытки были удачными, но в 2007 г. слияние со шведской компанией OMX позволило бирже выйти на фондовый рынок Европы.

В 2020 г. Nasdaq – целый биржевой холдинг, торговые площадки и офисы которого представлены в 26 странах. В состав входит не только биржа, но и банки, новостные порталы, аналитические агентства и пр.

Было бы неправильно не сказать о крупнейшем кризисе, участником которого стала биржа Nasdaq. Он получил название “Пузырь доткомов”. Был вызван массовым разорением компаний IT-сектора, акции которых росли на завышенных и ничем не оправданных ожиданиях. Результат оказался плачевным: большинство из стартапов оказались неспособными эффективно развиваться, они заявили о банкротстве, инвесторы потеряли более 5 трлн долларов США.

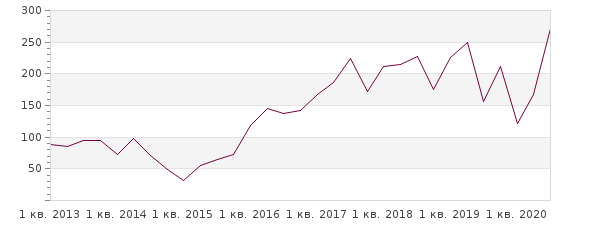

На графике это стремительное падение хорошо видно:

Особенности работы

Торги на бирже Nasdaq происходят на 100 % в электронном формате. Информация о котировках обновляется ежесекундно. Время работы: с 9:30 до 16:00 по североамериканскому времени и до 20:00 в послеторговую сессию.

Есть две основные торговые секции:

- Nasdaq National Market (NNM) – основной рынок, где торгуются ценные бумаги крупнейших компаний. Чтобы попасть в этот список, надо выполнить жесткие требования по финансовым показателям и уровню капитализации.

- Nasdaq Small Cap Market – тренировочная площадка для тех, кто пока не может попасть в первый список. Торгуются компании малой капитализации. Именно на этой площадке можно найти будущий Google или Apple.

Схема торговли выглядит следующим образом:

- на бирже функционируют несколько сотен маркетмейкеров;

- они конкурируют между собой за право исполнить заявку покупателя или продавца;

- если по какой-то причине на ордер не находится выгодного встречного предложения, то маркетмейкер закрывает его за свой счет;

- заявки он принимает от брокерской компании, которая представляет интересы своего клиента;

- за исполнение одного ордера могут бороться несколько десятков маркетмейкеров.

Листинг компании включает:

- акции – 8 106 наименований, среди них Apple, Amazon, Microsoft, Alibaba, Facebook, Visa и многие другие;

- ETFs (индексные фонды) – 3 000 фондов;

- ПИФы (паевые инвестиционные фонды) – 33 858 управляемых фондов;

- фьючерсы – 37 срочных контрактов, в основном на валюту и индексы;

- валюта, в т. ч. криптовалюта;

- товары – металлы, энергоресурсы, зерновые культуры и другие продовольственные и непродовольственные товары.

Полный список активов, которые торгуются на бирже, представлен на официальном сайте. На русском языке версии нет, поэтому в помощь онлайн-переводчик. Для инвестора сделан удобный скринер. Он помогает отфильтровать по капитализации, сектору, рекомендациям по сделке и виду ценных бумаг.

Индексы

Nasdaq рассчитывает несколько индексов. Рассмотрим наиболее известные.

Nasdaq Composite

Свой отсчет начинает с 1971 г. График его восхождения выглядит так:

Включает в себя более 3 000 акций со всего мира, которые котируются на бирже. Но только обыкновенные, привилегированные и ETF в расчет не входят. В 1971 г. начальная котировка была заявлена в 100 пунктов. На сентябрь 2020 г. она уже составила 11 117, т. е. рост за 50 лет – в 111 раз.

Акции включаются по принципу “чем больше капитализация, тем больший вес получает компания в индексе”. На технологичные предприятия приходится около 50 %, остальные проценты поделили другие сектора: здравоохранение, потребительский сектор, финансы, промышленность и др.

Индекс ведет себя неоднозначно. Резкий рост сменяется таким же резким падением, а восстановление иногда происходит значительно дольше, чем по другим индексам. Сегодня эксперты предрекают очередное падение, потому что опять наблюдают переоцененность высокотехнологичных компаний.

Nasdaq-100 Index

Включает 100 крупнейших компаний нефинансового сектора. Большая часть – мировые лидеры IT-сектора. Именно 10 первых компаний в списке составляют более 50 % индекса:

Как торговать на бирже российскому инвестору

На любой фондовой бирже мира нужен посредник, чтобы частный инвестор мог торговать ценными бумагами интересующих его компаний. Nasdaq не исключение. Прямой выход через российского брокера возможен только для квалифицированного инвестора. Для тех, кто таковым не является, есть несколько способов. Их и рассмотрим.

Иностранный брокер

К сожалению, выбор брокера, который дает доступ на Nasdaq, ограничен для россиянина. Сегодня можно назвать:

- Interactive Brokers (IB) – наиболее популярный вариант в России. Нет минимальной пороговой суммы, можете торговать хоть со 100 $ США. Но есть комиссия за неактивность. При сумме менее 2 000 $ на счете – 20 $, от 2 000 до 100 000 $ – 10 $, более 100 000 $ – без комиссии. Еще один плюс – поддержка на русском языке. В последнее время участились случаи отказа в обслуживании.

- Score Priorityпринадлежит российскому брокеру “Финам”. Русскоязычная поддержка отсутствует. Есть тариф без комиссии. Наша страна относится к странам с повышенным уровнем риска, поэтому для нее предусмотрен минимальный депозит от 5 000 $. Есть плата за неактивность – 15 $ в квартал, если совершили менее 5 сделок в квартал. За ведение счета – 50 $ в год.

- Lightspeed. Минимальный депозит – 10 000 $, плата за неактивность – 25 $ в месяц, если на счете менее 15 000 $. Нет русскоязычной поддержки.

Открываете счет у зарубежного брокера – получаете доступ к инструментам на американских биржах, в т. ч. и на Nasdaq: акциям, облигациям, ETF и т. д.

Биржевые фонды на МосБирже

Если хотите владеть акциями высокотехнологичных компаний, можно купить на МосБирже:

- Индексный фонд от компании FinEx с тикером FXIT. В него входят 90 компаний IT-сектора США. Среди них Apple, Microsoft, Intel, Visa, IBM, Cisco, Oracle и пр. Комиссия за управление составляет 0,9 %. Доходность за последние 5 лет составила 276,94 % в рублях и 214,06 % в долларах. Можно купить на ИИС. Одна акция на конец сентября 2020 г. стоит 9 127 руб.

- Новый биржевой фонд от Тинькофф – Тинькофф NASDAQ (TECH). Он ориентируется на индекс Nasdaq-100, но не слепо копирует его, а отобрал всего 40 наиболее популярных и крупных компаний. Комиссия за управление – 0,79 % в год, стоимость одной акции – всего 0,0818 $.

- Биржевой фонд “Технологии 100” (AKNX) от УК “Альфа-Капитал”. Одна акция стоит 16,59 $. Инвестирование проводится не напрямую, а через покупку иностранного ETF. Отсюда двойные комиссии и двойные ошибки слежения.

Индексные фонды доступны для неквалифицированных инвесторов.

Акции Nasdaq на Санкт-Петербургской бирже

На Санкт-Петербургской бирже, а с недавнего времени и на МосБирже, доступны акции американских компаний, в том числе тех, что торгуются на Nasdaq.

Но есть еще одна возможность инвестировать в Nasdaq – купить акции этого биржевого холдинга (тикер NDAQ). В 2002 г. он вышел на IPO. За это время цена акции с 12 $ выросла до 125,37 $ (по состоянию на сентябрь 2020 г.).

Основные доходы компания получает из следующих источников:

- обеспечение работы рынка;

- консультационные услуги;

- корпоративные услуги;

- технологии.

Кроме того, Nasdaq выплачивает дивиденды. Последняя выплата была в декабре 2019 г. в размере 0,47 $ на акцию, что соответствует 1,81 % дивидендной доходности.

Заключение

Наверное, в мире нет ни одного человека, кто не пользовался бы товарами и услугами, которые предлагают компании, представленные на американской бирже Nasdaq. Многие из мировых гигантов начинали с небольших стартапов, и именно эта биржа дала им возможность заявить о себе. Принцип поддержки технологичных молодых компаний соблюдается и сейчас. Биржа имеет огромное влияние не только на экономику США, но и всего мира. И этого она смогла добиться всего за 50 лет. Впечатляет…

http://investfuture.ru/articles/id/ejenedelnyy-obzor-investidey-2-6-noyabrya-2020

http://iklife.ru/investirovanie/nasdaq-birzha.html