Дневник инвестора: личный опыт учета инвестиций

Деньги любят счет. Если вы ведете семейный бюджет, а тем более имеете личный финансовый план, то убедились, насколько важно грамотное управление финансами. Для реализации своих финансовых целей несколько лет назад мы с мужем занялись инвестированием: каждый месяц пополняем наш инвестиционный портфель активами, в конце года оцениваем результат.

Для нас важен порядок в финансах, поэтому регулярно ведем не только семейный бюджет, но и дневник инвестора. В статье расскажу, для чего нужно учитывать инвестиции и как мы осуществляем этот процесс в нашей семье.

Что такое и для чего я веду дневник инвестора

Дневник инвестора, или таблица по учету инвестиций, – это регулярная запись обо всех операциях, которые вы проводите со своими активами. И здесь речь идет не только о фондовом рынке. Назовем дневник документом, хотя по нему вы никому не обязаны отчитываться, кроме как самому себе.

В дневнике должна быть информация обо всем, что приносит вам доход. Например:

- покупка недвижимости с целью сдачи в аренду или дальнейшей перепродажи по более высокой цене;

- открытие депозитов и получение процентов по ним; , золотых слитков, открытие ОМС;

- покупка/продажа акций и облигаций на фондовой бирже;

- участие в IPO;

- участие в ИСЖ и др.

Это всего лишь примеры. Состав активов, которые входят в ваш инвестиционный портфель, может быть меньше. Главная задача – отслеживать все сделки, полученный доход или убыток от операций. Можно провести аналогию с ведением семейного бюджета: купили продукты или получили зарплату – записали в таблицу.

Если вы не совершаете по несколько сделок в день, то фиксация инвестиционных операций не отнимет много времени. Например, мы с мужем инвестируем раз в месяц. Тратим 2–3 минуты, чтобы записать наши сделки. Специальные программы помогают автоматизировать процесс. В статье расскажу, чем пользуемся мы. Общение со многими инвесторами показало, что и другие инвесторы используют эти же сервисы.

Что мы получаем от регулярного учета нашего капитала:

- Видим реальную картину доходности. Причем доходность мы видим как по всему портфелю, так и по отдельным активам.

- При ребалансировке не возникает вопроса, что нужно купить или продать. Все активы перед глазами, как и их доля в портфеле.

- Сравнение с бенчмарком помогает принять грамотное инвестиционное решение. Например, если на протяжении нескольких лет вам не удается обыгрывать рынок, то, может, и не стоит этим заниматься, а сосредоточиться на индексном инвестировании?

- Повышаем финансовую грамотность. Анализ доходности портфеля и доходности отдельных инструментов позволяет прокачивать себя как инвестора. Вы больше интересуетесь инвестициями, пробуете новые инструменты.

- Тренируем дисциплину. Если вы этого еще не сделали в процессе ведения семейного бюджета, но уж точно набьете руку на учете инвестиций.

- Получаем моральное удовлетворение. Согласитесь, приятно наблюдать, как из года в год растет ваш капитал.

Мой опыт организации учета инвестиций

Если у вас открыт брокерский счет у одного брокера, то можно вообще не заводить отдельные инструменты для учета инвестиций. В личном кабинете вы будете видеть все свои сделки, доходность по инструментам и по портфелю в целом. У одних брокеров аналитика подробная, у других она более краткая, но есть она у всех.

Нашу семью вариант с брокерским сервисом не устраивает, потому что в семье несколько счетов у разных брокеров. Но мы хотим анализировать наш общий портфель, а для этого надо собрать информацию по активам в одном месте. Мы остановились на двух вариантах:

- Ведение портфеля в Google Таблице.

- Учет инвестиций в онлайн-сервисе Intelinvest.

Учет в электронных таблицах

Вести учет инвестиций можно в любых электронных таблицах: Excel или Google Таблицах.

Мне удобнее использовать второй вариант: автоматическое сохранение, могу редактировать онлайн с телефона или компьютера, быстро посылаю ссылку другому человеку при необходимости. В остальном обе программы похожи по набору функций, поэтому используйте ту, которая вам кажется проще.

В электронной таблице я веду учет активов для решения вопроса, какие ценные бумаги мне надо докупить. Заполняю ее каждый раз, как совершаю сделки на бирже. Доходность эта таблица не считает, для этой цели я использую другой способ. Знаю многих инвесторов, кто разработали таблицы с расчетом доходности. Мне они все кажутся сложными.

Для примера я составила простенький портфель, чтобы показать, как работают формулы. Шаблон таблицы вы можете скачать здесь. Я сделала автоматический запрос на создание копии, но почему-то он не срабатывает для смартфонов. Тем, кто будет проходить по ссылке на телефоне, надо сделать копию документа: в меню выберите “Файл”, потом “Создать копию”.

Алгоритм заполнения таблицы:

- Составляем инвестиционный портфель в соответствии со своей стратегией инвестирования. Вы должны знать, что будете покупать и какую долю каждый инструмент займет в вашем капитале. Для нашего примера я взяла 60 % акций, 30 % облигаций и 10 % золота. Все инвестиции будут через индексные фонды.

- В колонку “Активы” заносим наименование инструмента, в колонку “Тикер” – его шифр на бирже, в колонку “Доля в портфеле” – долю каждого инструмента, в колонку “Цена 1 ЦБ” – рыночную цену каждого инструмента из торгового терминала вашего брокера.

- Допустим, что мы только начали формировать наш портфель. В ячейке C1 у нас пока 0. Заносим в ячейку C2 сумму, на которую будем покупать ценные бумаги. Например, 100 000 руб. Эта сумма автоматически появится у нас в колонке G15 “Остаток нераспределенных средств”.

- Распределяем наши 100 000 руб. по активам таким образом, чтобы примерно соблюсти доли. Для этого заполняем колонку “Реальное количество ЦБ в портфеле”.

- Остальное все заполняется автоматически. Например, в колонке G8 заведена формула: =F8*E8. Аналогичные формулы есть для каждого актива. В колонке H8 заведена формула: =G8/$C$3 и т. д.

- При заполнении колонки “Реальное количество ЦБ в портфеле” вы увидите, как уменьшаются 100 000 руб. в ячейке G15.

Должно получиться примерно следующее.

У нас остался нераспределенный остаток в 885 руб. Он перейдет на следующий месяц. При следующей покупке необходимо будет заполнить ячейки G1 и G2, обновить цены и внести новое количество ценных бумаг.

Ведение портфеля в сервисе Intelinvest

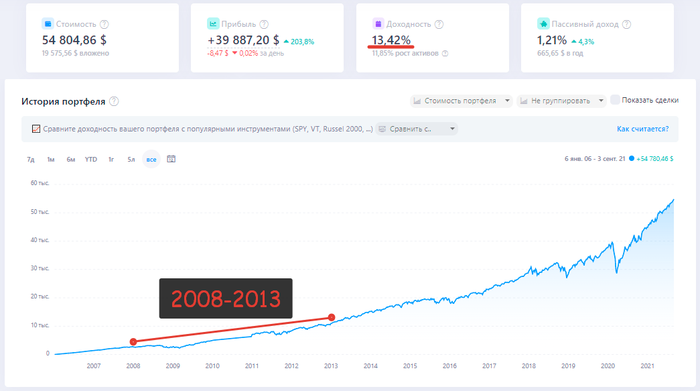

Для получения полноценной аналитики мы ведем семейный портфель в онлайн-сервисе Intelinvest.

- можно учитывать любые активы в рублях и валюте: акции, облигации, паи ПИФов, валюту и криптовалюту, депозиты, недвижимость, драгоценные металлы;

- рассчитывает доходность с учетом комиссий брокеров;

- учитывает дивиденды, купоны, амортизацию;

- импортирует отчеты брокеров, если вы не начинаете свой портфель с 0;

- много аналитических таблиц по прибыли, доходности, составу портфеля и пр.;

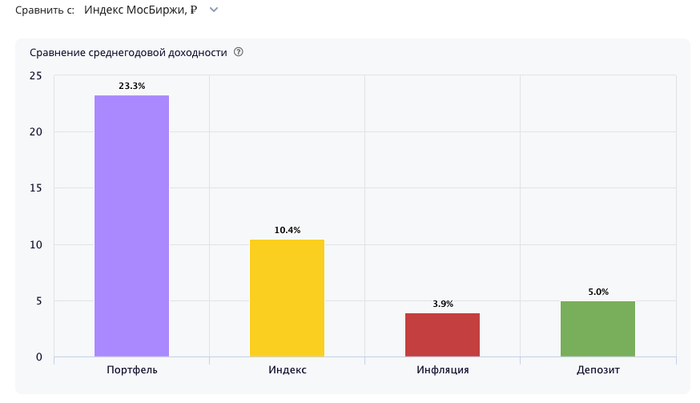

- сравнение с инфляцией, бенчмарком в виде индекса Мосбиржи, со средней ставкой по депозитам;

- есть мобильное приложение и десктопная версия для компьютера;

- в режиме реального времени вы можете посмотреть актуальные цифры по своему портфелю.

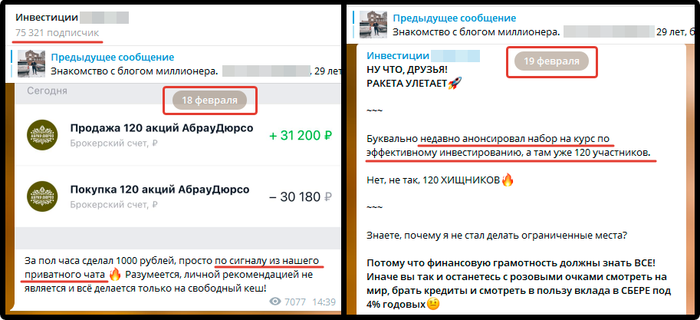

Сервис позволяет вести публичный портфель. Некоторые известные инвесторы этим пользуются, чтобы показать, какие сделки они совершают, какую прибыль получают. Так они агитируют вас учиться у них инвестированию.

Программа бесплатная для 1 портфеля, в котором не более 7 ценных бумаг. Есть еще 2 тарифа:

- Стандарт – 149 руб. в месяц, 30 бумаг и 2 портфеля.

- Профессионал – 249 руб. в месяц, безграничное число бумаг и портфелей.

Бесплатный тариф нам не подходит, т. к. активов больше, чем 7. Мы выбрали пакет “Стандарт”. Очень довольны результатом. Компания часто устраивает акции, во время которых оплатить за год можно даже дешевле, чем указано в тарифах.

Заключение

Есть разные варианты расчета инвестиций. Предложенная мной таблица простая, но для небольших портфелей она вполне подойдет, а доходность можно посмотреть у брокера. Мне удобно по ней определять, что и в каком количестве докупить.

Для более сложного учета, когда капитал состоит не только из акций и облигаций, когда счета открыты у нескольких брокеров, конечно, лучше пользоваться онлайн-сервисами или разработать свою электронную таблицу с формулами расчета доходности. Вам выбирать.

Бесплатные приложения, с помощью которых я слежу за динамикой своего пенсионного портфеля

Когда я купил первую свою акцию через мобильное приложение от брокера, я и подумать не мог, что через какое-то время буду дублировать все свои сделки ещё в 5 различных мест. Думаю это знакомо многим. Иногда приходится тратить по несколько вечеров, чтобы с брокерского отчета перенести все свои сделки в новое место для сравнения доходности своего портфеля с бенчмарком.

Возможно в будущем приложения от брокеров станут более продвинутыми и информативными, и мне не придется скачивать дополнительные приложения, чтобы получить необходимую информацию. В рамках данной статьи я расскажу какими приложениями для инвестиций я пользуюсь в данный момент и какую информацию от них получаю. Сразу скажу, что все они абсолютно бесплатны и за рекламу мне никто не платил.

Как я веду учет всех сделок на фондовом рынке?

Итак, после сделки на фондовом рынке я проделываю следующие манипуляции:

• В мобильном приложении для ведения семейного бюджета вношу операцию в категорию «Инвестиции». Более подробно о ведении бюджета и приложении для учёта расходов и доходов я писал здесь;

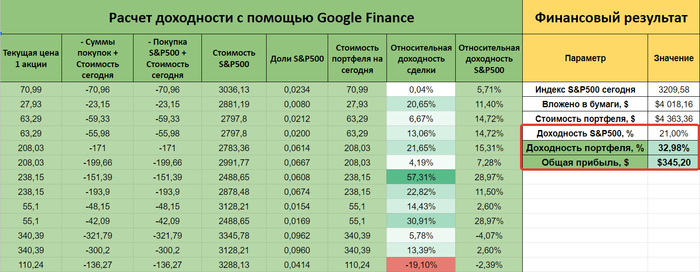

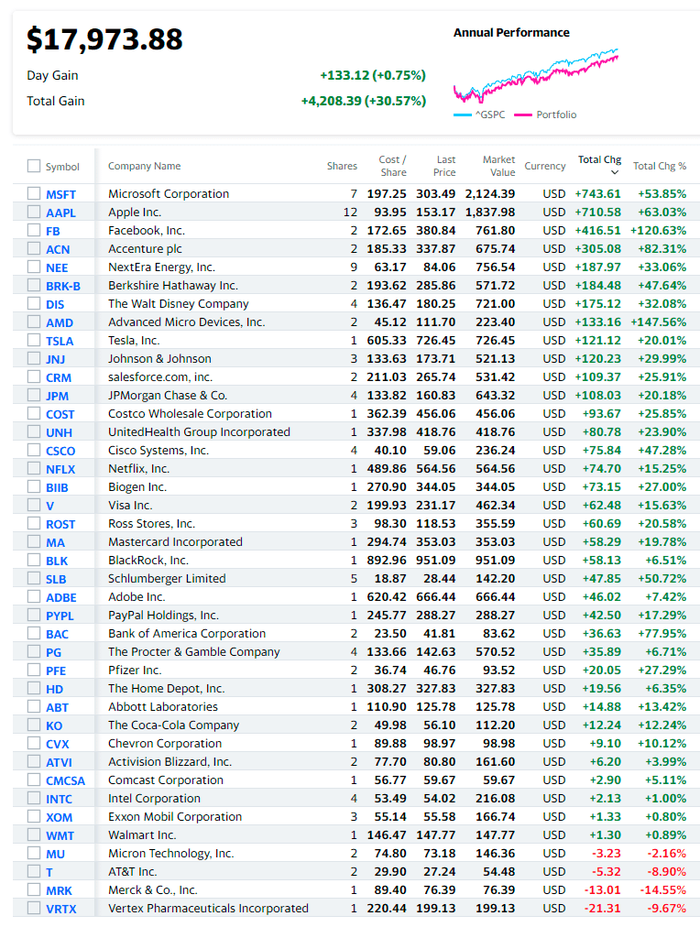

• Купленные акции добавляю в Google-табличку S&P500 (автор @sngisback), которая подсказывает сколько и каких акций мне необходимо докупить, чтобы мой портфель соответствовал индексу. Как ей пользоваться я рассказывал здесь;

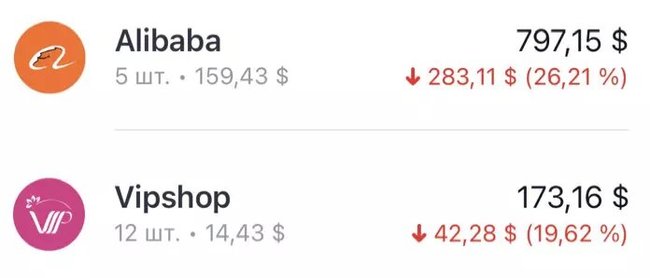

• Все операции с указанием цены купленных акций, их количества, даты покупки и размера комиссии я заношу в приложения Yahoo Finance и Webull;

• Примерно раз в месяц я проверяю текущую доходность своего портфеля (в % годовых) вот в этой Google-табличке. Подробная инструкция по её использованию лежит здесь.

Возможно вам изначально покажется это слишком сложным и вы не будете видеть в этом смысла. Но со временем все придет, я вас уверяю 🙂 Как бы сильно я не доверял брокеру, я хочу иметь виртуальную копию своего портфеля в другом месте. Если чисто теоретически у меня исчезнет какая-то акция из портфеля или сделка, я легко смогу это вычислить, потому что у меня есть куча бэкапов моих сделок в разных приложениях.

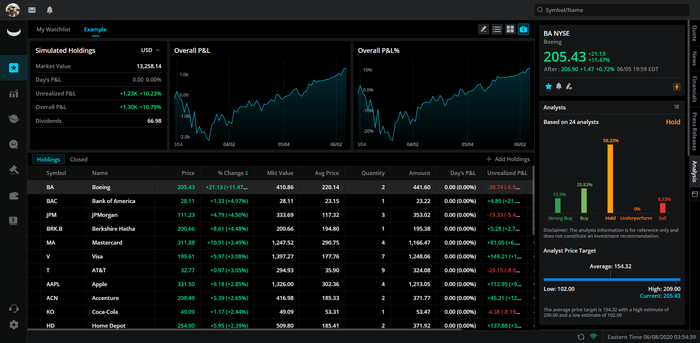

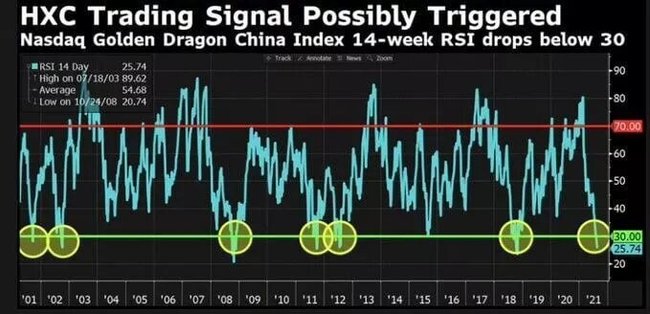

Вообще Webull – это один из брокеров в США. Но чтобы следить за динамикой своего портфеля нам необязательно открывать у них счет. Мы можем составить виртуальный портфель из акций и следить за его динамикой. Но есть очень большое НО: данное приложение не знает тикеров российских компаний. То есть если вы инвестируете только в российский фондовый рынок, то для вас это приложение бесполезно.

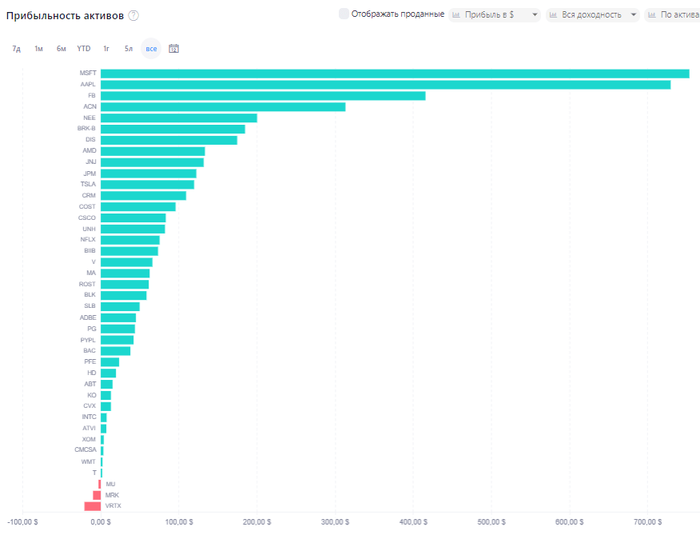

К счастью, я инвестирую только в компании из индекса S&P500 и Webull просто находка для меня. С помощью данного приложения я могу сравнить график роста своего портфеля относительно основных индексов (S&P500, NASDAQ и пр.). Наглядно можно посмотреть – выигрываете ли вы у индекса или всё-таки лучше было покупать какой-нибудь ETF.

Есть как мобильная версия, так и десктопная. В Webull можно смотреть котировки, новости, основные показатели компаний и многое другое. Функций и возможностей огромное множество. Я, конечно, пользуюсь лишь малой частью. Кстати, вы сами можете настраивать виджеты с необходимой для вас информацией (в десктопной версии).

Приложение от моего брокера не может сортировать акции по % прироста за день. А Webull мне может отсортировать все акции по % прироста за день или же по абсолютному приросту в $ за все время инвестирования.

В отличии от Yahoo Finance, при добавлении сделки в Webull вы можете указать размер комиссии. При расчете итоговой доходности конкретной акции или портфеля в целом приложение учтет все эти моменты и покажет истинный прирост. Мое приложение от брокера просто нервно курит в сторонке.

Webull автоматически рассчитывает дивиденды по акциям и выводит их отдельной позицией в сводке по портфелю (без учета налогов). Если вы продали акции, то это так же можно отразить в приложении и оно рассчитает доходность портфеля с учетом всех ваших сделок (и покупок и продаж).

Приятно удивляет ещё то, что приложение бесплатное и без рекламы. В общем приложение – «маст хэв» для тех, кто инвестирует в акции США.

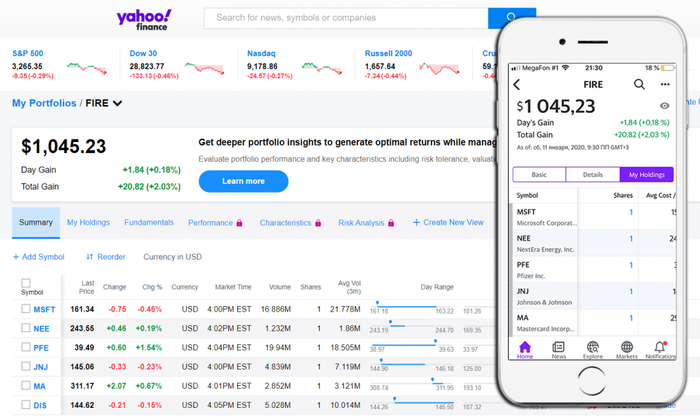

Yahoo Finance

Yahoo Finance — один из главных поставщиков новостей с фондового рынка (жаль не на русском языке). Помимо новостей, котировок, скринера ценных бумаг здесь есть возможность создавать виртуальные портфели. Yahoo FInance в отличие от Webull знает акции российских компаний. Если в вашем портфеле есть акции и США и России, то вы можете в Yahoo Finance вести 2 виртуальных портфеля: один рублевый, один долларовый. Соответственно вы сможете получать информацию о состоянии каждого из них в отдельности. Как и в Webull вы можете заносить свои сделки как на компьютере, так и в мобильном приложении.

Если в Webull сравнивать график своего портфеля с графиком какого-нибудь индекса сплошное удовольствие, то в Yahoo Finance это адовый ад. Можно посмотреть обгоняете ли вы индекс или нет только через компьютер и только вот в таком кастрированном виде (маленькая картинка без возможности задать свой временной отрезок):

Ведение портфеля в Yahoo Finance не учитывает дивиденды, комиссии и сделки по продаже ценных бумаг. Все это будет искажать реальные данные по вашему портфелю. Но зато приложение бесплатное, без рекламы и знает российские акции.

Текущая доходность в % годовых

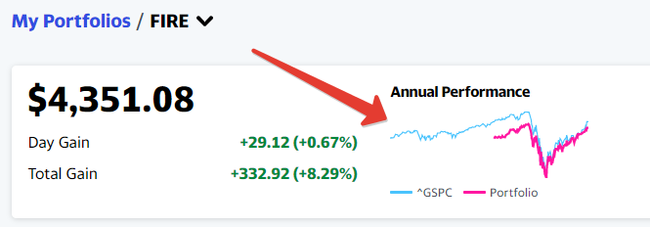

Ради интереса я экспортировал данные из Yahoo Finance в свою Google-табличку и был приятно удивлен полученному результату:

В текущий момент я имею доходность портфеля в 33% годовых! И это без учета дивидендов. Да, в данный момент я обгоняю индекс, но это не повод для гордости. В моем портфеле очень много IT-компаний, что сыграло свою роль. Но на длинной дистанции я скорее всего стану проигрывать индексу. Поэтому цель по-прежнему та же: максимально приблизиться к доходности S&P500, покупая акции согласно весам в индексе.

Я рассказал вам только о тех приложениях, которыми пользуюсь сам. Есть большое количество аналогов: Investing, Smart-lab, Intelinvest и пр. Если вы считаете, что у меня слишком замороченная система учета и вы знаете более оптимальный вариант — можете подсказать мне в комментариях, буду благодарен.

Мы с женой стараемся направлять до 50% своих доходов на инвестиции. Цель инвестирования: через 15 лет обеспечить себя пассивным доходом (считай пенсией), чтобы перестать нуждаться в зарабатывании денег на обычной работе. По этому поводу я веду блог в Telegram, где делюсь собственным опытом достижения «ранней пенсии». Если вам так же интересна эта тема — добро пожаловать! 🙂

Найдены возможные дубликаты

Это есть сейчас продать все акции — вы обгоняете банковский вклад в 6 раз? Неплохо. Комментаторы поражают, конечно. Не шарят, но заходят и ср*т в комментах. За приложухи спасибо.

В моменте я могу обгонять вклад или проигрывать ему. Если посмотреть мартовский пост — у меня там была отрицательная доходность Это не показатель. Но на отрезке времени в 10-15 лет я с очень большой вероятностью обгоню вклад, а если это перевести ещё и в рубли, так это будет довольно-таки ощутимый обгон.

ну вот хз, раньше тоже занимался этим всем, т.к. у меня по сути 3 брокера и неудобно сравнивать инвестиции в целом, использовал bt.com , intelinvest, conomy, smart-lab, wealth adviser, investing.com , ну и собственно excel для учета.

в итоге задолбался после каждой сделки всё перегонять по всем портфелям и теперь делаю так: 1) купил бумаги 2)занес в эксель 3) занес в блэктерминал 4) добавил в инвестинг ком

объясняю по пунктам: 1) понятно в приложении брокера всё делается

2) табличка обычная сделанная под себя, считает только дивы и деньги, что я внёс, по сути просто записная книжка

3) вот тут уже показывается доходность(дивы и купоны тоже учитываются) в годовых и текущая стоимость всего, мне больше всего понравился простотой и удобством(интелинвест по сути всё тоже самое делает, только дизайн другой), пользуюсь бесплатным тарифом, для себя пока определил, что 7 бумаг рф и 7бумаг сша для меня как раз оптимально, также можно дивы посмотреть в отдельной вкладке

4) очень удобно отслеживать комментарии и настроения спекулянтов

самый офигенный, имхо, для сравнения это «wealth adviser», он кучу всего считает, но он же и самый неудобный для меня оказался, а так у всех были свои минусы(не говоря даже о платных тарифах), где то каких то бумаг не было, что то просто неудобно, в общем я привел список большинства сервисов для акций рф(в своё время задолбался искать лучший сервис, по итогу все так себе и приходится искать компромиссы)

Можно создать любое количество портфелей, можно объединять их в любой комбинации, можно импортировать все сделки из отчётов брокера. Можно экспортировать все расчёты в Excel

с ходу в ручном режиме не смог at&t найти, а так вроде прикольно, интерфейс конечно напоминает начало 00х, но если это одним человеком сделано «на коленке» то круто

Можно просто тикер или isin код забить, даже если всплывающая подсказка не вылезла.

В дизайне да, я не силён, но для меня функционал в приоритете

а за график сравнения с индексами и вкладами отдельное спасибо))

ну и собственно, как Вы же и писали на банки.ру, много проблем/вопросов отвалится, если использовать автоимпорт

функционал классный, не всё очевидно, например как добавить дивиденды и купоны на брокерский и банковский счет, у меня добавляется сделка на брокерский с плюсом, а на банковский с минусом, сумма одна, либо только на брокерский если указывать дивы конкретной бумаги

Вкратце:

Если в таблице сделок есть сделка с типом dohod — значит купон/дивиденд зачёлся на брокерский счёт. Если этой сделки нет — значит он на банковский упал.

Список всех выплаченных купонов и дивидендов в соответствующей вкладке

ну и импорт с блэктерминала бы добавить

Скинь отчёты из Блэк терминала на почту внизу сайта, добавлю

ёмоё 0_о я несколько дней потратил в своё время, чтобы подтянуть данные в эксель с интернета, но так и не смог, а оно всё в разы проще было (по кнопке «Экспорт в Excel [Auto]» посмотрел)

Не слышал о Wealth Adviser. Как нибудь изучу. Я в основном все веду в Экселе, где веду статистику по взносам и дивам и потом уже подсчитываю доходность по формуле ЧИСТВНДОХ. Также использую Яху для своего брокерского счета ВТБ. Там у меня американские акции, а в плане статистики приложение ВТБ конечно оставляет желать лучшего. Поэтому чтобы посмотреть хотя бы изменения портфеля за день, приходится все дублировать в Яху.

Wealth Adviser похоже, что забросили. Судя по их сайту и группе в ВК.

возможно, но тем не менее данные за 2020 год, по старым бумагам(год не обновлял) у меня показываются

одно время хотел сделать в экселе подобие гугл таблицы учета, но не смог подтянуть данные текущих котировок в эксель и забил

Я для этого взял годовую подписку Office 365 — она тянет кучу инфы через Revinitiv (текущие котировки, изменения за день в %, 52 недельные хаи/лои прочее). Дивы вот только не тянет — по ходится тянуть их в эксель из интернета. В остальном доволен той системой таблиц, что настроил себе. По сути только заношу покупки/продажи, а остальное пересчитывается само.

Воу, спасибо за коммент ) У всех своя система «нипель» 🙂 Надо будет глянуть ваш блэктерминал )) Там в бесплатном тарифе только по 7 бумаг можно на каждый портфель (Р, $)?

да 7 бумаг, но можно добавить восьмую, правда часть функций по изменению данных блокируется(решается «продажей» бумаги и потом удалением сделки), портфель там один, но у меня на двух почтах висят доллары и рубли, евро есть еще, но у меня бумаг евровых нет ещё, поэтому хз даже что там

blackterminal.ru они адрес поменяли видимо, в основном комменте ссылка не туда ведет)) у них, судя рекламке, теперь даже мобильное приложение есть, но мне лень им пользоваться, поэтому тоже не пробовал

Я ещё пробовал бесплатный период от Intelinvest. Очень понравилось то, что можно просто загрузить отчет от брокера и он все сделает автоматом. Правда все последующие сделки — либо вбивать руками, либо снова подгружать полный отчет брокера за весь период. Не стал покупать платную версию у них, пользуюсь Webull и Яху и пока доволен )

у меня не полностью отчет подцепился, в ручную забивал, и дивы/купоны не стягивал интелинвест, плюс белый фон очень сильно отталкивал(раньше не было изменения цвета), ну и, имхо, как то «перегружено» у них всё, но «на вкус и цвет. «,

сейчас зашел туда, реально с бт чуть ли не клоны стали

Я так из всей этой рекламной галиматьи понял только выделенный текст внизу

—- «я веду блог в Telegram»

ну и веди свой унылый блог в своем говнотелеграме

че ты сюда то приперся? думаешь я кликну и пойду смотреть очередную пачку рекламу фондовых рынков?

аххаха) только в черный список добавлю

Зачем клоунаду разводить, не нравится — не смотри

Здесь никто ни с кого денег не просит

Очень конструктивное замечание) Бесценное я бы сказал.

Простой вопрос. Вы занимаетесь серьезно инвестированием? Два простых варианта ответа: да или нет. Ваш ответ?

Реклама чего? Полезных и бесплатных приложений, на которые я даже не приложил ссылки? )

я не утверждаю, правила очень размыты. Оставят если так пожалуйста

Мне, например, интересно, кто чего делает, я читаю телеграмм автора, также как и многие другие

Эту статью я на его сайте прочитал, но сюда зашёл, чтобы как раз посмотреть реальные отзывы о приложениях для учёта инвестиций, вести Эксель меня бесит

На Пикабу пропихивать свои приложения не будет, здесь с отзывами от первых лиц

Спасибо на добром слове)

В каждом посте реклама телеграмм анала, не парься, чувак

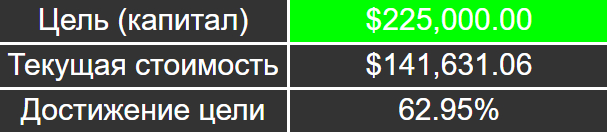

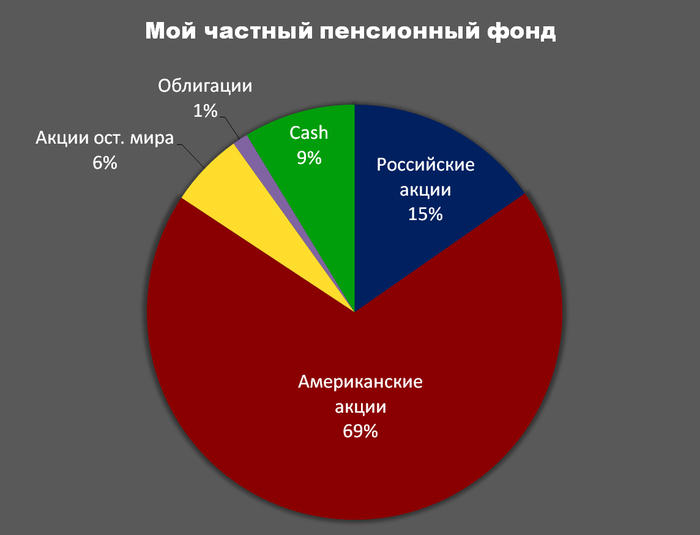

Пенсионные сбережения 40-летнего пенсионера. Итоги 3 лет. Часть 2: Американские акции

Я уже третий год в режиме полной открытости рассказываю на Пикабу о том, как я формирую свой «личный пенсионный мини-фонд».

Ровно три года назад я открыл брокерский счёт и начал инвестировать свои сбережения в фондовый рынок. До этого на протяжении 7 лет я использовал гораздо более традиционные для жителей России методы сохранения сбережений — такие как квартира в ипотеку или вклады в банках, а три года назад что-то в голове перемкнуло, и я решил, что основу долгосрочных накоплений должны составлять акции.

Портфель из американских акций, о котором сегодня речь — это одна из пяти частей моего «частного пенсионного фонда», и занимает в нём примерно 69% от всего объёма или 76% от всех акций. У меня 101 компания из США, 95 из них являются компонентами индекса S&P100, а акции 6 компаний остались с тех времён, когда нынешняя стратегия со следованием за этим индексом сформирована ещё не была. Все они показывают неплохие прибыли, и их продажа повлекла бы уплату лишнего НДФЛ на прибыль. Уже в ближайшие пару месяцев по всем ним подойдёт трёхлетний срок владения, так что я смогу воспользоваться льготой и продать без уплаты налога, переложив деньги в компании из S&P100.

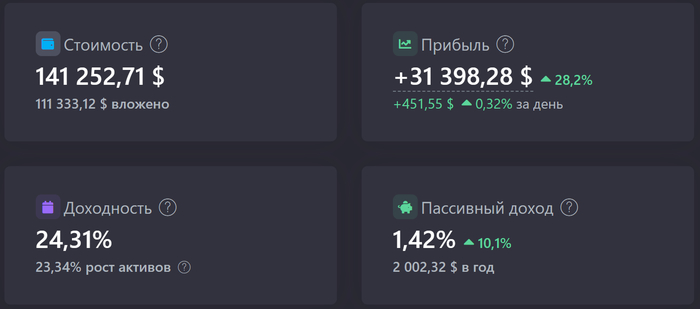

Основные результаты

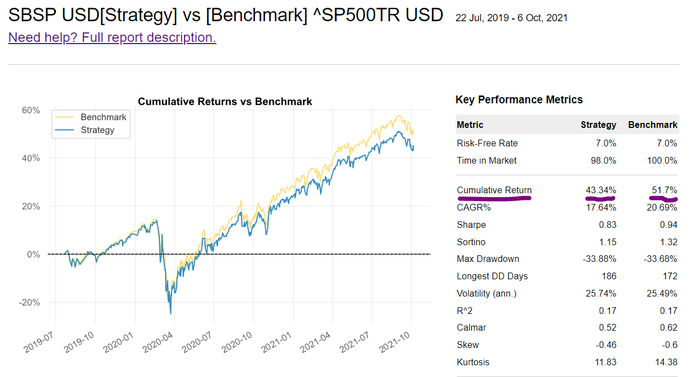

Для тех, кому лень читать — сразу основная цифра. За три полных года доходность американских акций составила 24,3% годовых в долларах. Эта цифра измеряет именно доходность в годовом выражении (а не суммарный доход за 3 года), учитывается множественность и неоднородность моих покупок. Снова признаю: это не моя заслуга. Это заслуга рекордного бычьего рынка, а мне лишь хватило мозгов начать покупать акции в 2018 году и не останавливаться ни на месяц. Сейчас рынок в небольшой просадке — тем лучше, результат немного подостыл.

Эту часть портфеля я собираю в соответствии с индексом S&P100 и ориентируясь на веса компаний в этом индексе. Я для себя решил, что я не буду считать себя умнее рынка, и мне будет достаточно среднерыночной доходности. Подразумевая широкий рынок акций США, всегда говорят об индексе S&P500. Я долго думал над вопросом, а как мне приблизить мой портфель по доходности к S&P500, но при этом найти решение проще, чем покупка 500 компаний в нужных пропорциях и при этом не платить 1% в год управляющим (а со скрытыми издержками — все 2%). И придумал:

Это не так легко как казалось, так что по мере появления на российской сцене индексных фондов с низкими издержками, я буду постепенно отказываться от избранного пути в их пользу.

Я позволяю себе небольшие расхождения с индексом. Компании с проблемами, убытками и корпоративными скандалами я решил не покупать. Но их не так много — всего 4 (Boeing, General Electric, AIG, Kraft Heinz), их совокупный вес в S&P100 составляет 1,2%. Так что ничего страшного не случится, если я не прав в своём решении. Их вес я перекинул на Berkshire Hathaway. Ещё одна компания до сих пор по непонятным причинам не торгуется у нас в России (Duke Energy). Остальные 95 компаний в нужных пропорциях я покупаю.

Самыми результативными оказались FAAMG, это неудивительно. Правда, в другом порядке — MGAFA. Их вес большой, они растут. Очень близко на 6 месте — NVidia ($1300).

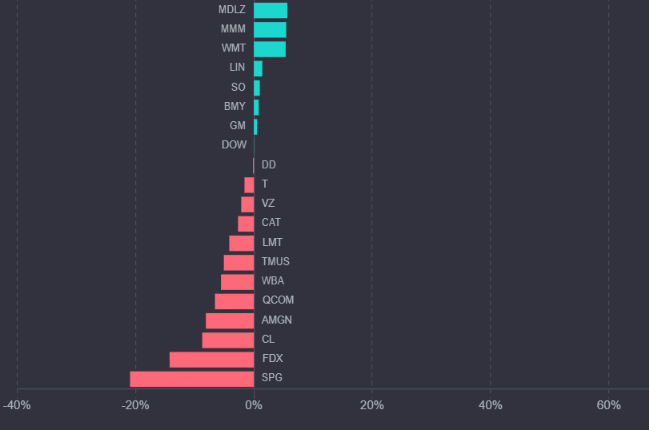

Убыточных позиций — всего 12 штук из 101, от шокирующего убытка в 25 центов (DuPont) до досадных -$74 (Simon Property). Сумма всех 12 убыточных составляет -$390, что даже ниже 1/10 от прибыли от одного Microsoft.

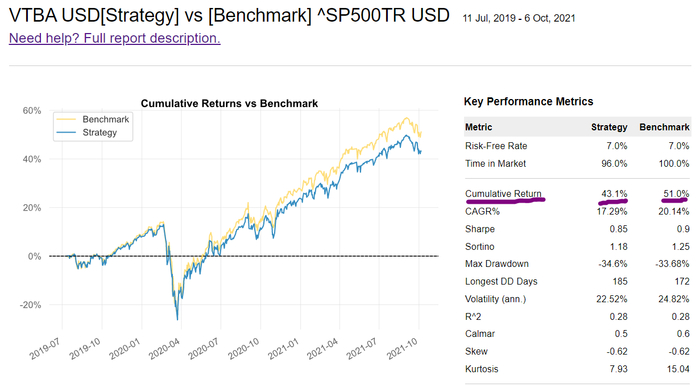

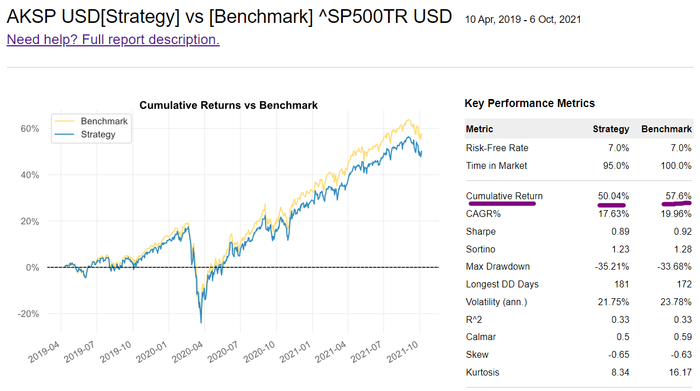

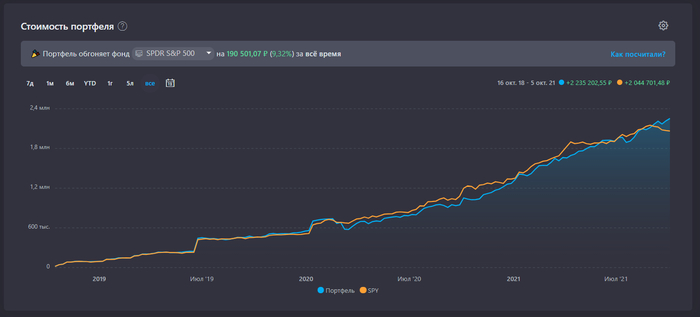

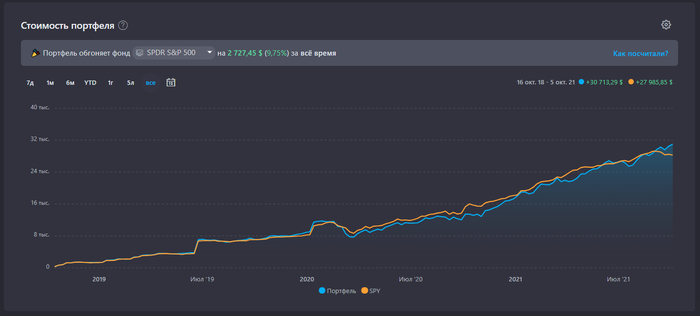

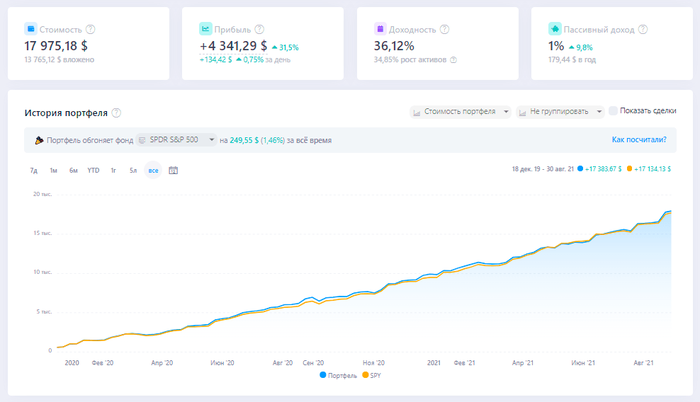

Сравнение с индексом S&P500

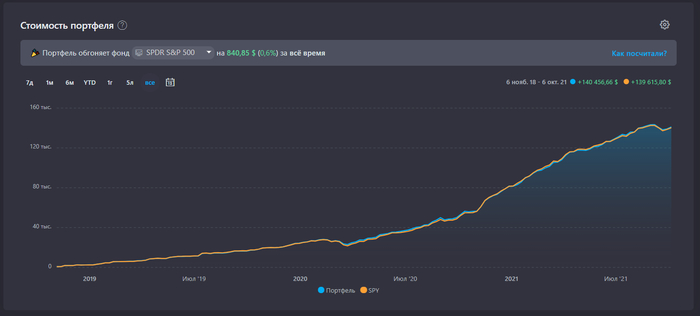

Я сравниваю свой результат с крупнейшим индексным фондом на индекс акций S&P500 — SPY. C учётом реинвестиции поступающих от него дивидендов. Логика сравнения такая: оранжевая линия демонстрирует, где бы я оказался, покупай я SPY в те же дни когда я покупал отдельные акции и на те же суммы. Мне удаётся обгонять индекс полной доходности на символические 0,6% за 3 года. Хороший результат — есть задел на случай мелких косяков. Даже отставание на 0,5% в год (на 1,5% за 3 года) я считал бы успехом. Так было не всегда: вы можете найти старые отчеты 2-летней давности, где я проигрывал индексу в первый год инвестиций.

Откуда превышение?

Честно признаться, я не знаю. Я допускаю, что оно появилось из-за того, что я покупал больше технологических компаний в начале, и потом они росли сильнее широкого рынка. А потом стал больше покупать value компании для придания баланса, и вновь немного попал в волну. Но это всё было непреднамеренно.

А, ну и вот ещё график индекса S&P500 (красный цвет) против 4 компаний, намеренно мной отсеянных (период три года):

А что индексные фонды?

Часто приходится слышать критику, мол, всё напрасно, ведь есть ETF/БПИФ!

Давайте сравнивать. Я мог бы пойти по лёгкому пути, и сравнить свой результат с БПИФ от Сбера, Альфа-банка или ВТБ. Но там всё очень плохо. Все они появились примерно летом 2019 года. У всех них заявленная комиссия составляет примерно 1% в год. И вот результат Сбера (отставание на 8% за 2 года):

. ВТБ (отставание на 8% за 2 года):

. и Альфы (отставание на 7,5% за 2 года):

Так что позвольте посоревноваться не с хромыми лошадками. Я не буду проявлять душность по поводу того, что индексный фонд от Финекс FXUS вообще не за S&P500 следит, а за другим индексом на американские акции. Это не так важно для меня, ведь важен фактический результат. Я взял независимый источник, который просто сравнивает данные разных фондов: https://capital-gain.ru/app/#/funds/compare/?tickers=SPY%2CFXUS¤cy=RUB

Отставание 4,2% за три полных года.

Исходя из моего превышения над индексом S&P500 на 0.6% и потерь лучшего из доступных фондов 4,2% за сравниваемый период, моё решение обошлось в 3% от портфеля или примерно в $6780. Или 491’000₽ по нынешнему курсу.

Если больше ничего не покупать и если прогнозы по дивидендам сбудутся, то мой портфель принесет мне $2000 дивидендов в следующие 12 месяцев, доходность составит 1,4% относительно текущей стоимости акций. Что крайне скромно. Но дивиденды на стадии накопления всё равно уходят обратно, реинвестируются. И в ходе реинвестирования теряются налоги, создаются лишние хлопоты с их декларированием и отправкой данных в ФНС. Так что чем их меньше, тем сейчас мне лучше.

Я получил $1880 дивидендов от американских компаний за прошедшие 3 года. Вы покупаете iPhone — Apple платит мне дивиденды. Всё просто! Покупайте, пожалуйста, больше айфонов.

Хотя, большинство людей на фондовом рынке полагают, что если компания не выплачивает высокие дивиденды, вся заработанная ей прибыль куда-то испаряется, и компания не реинвестирует их в рост и развитие своего бизнеса. Но это же абсурд! Чем меньше у человека опыта на фондовом рынке, тем ярче это искажение реальности проявляется. Наибольшими критиками низких дивидендов в итоге оказываются люди, не имеющие никакого опыта.

Я понимаю людей, строящих высокодивидендные стратегии — это проще в психологическом плане, ты как бы лучше ощущаешь результат инвестиций. И я ни в коем случае не хочу критиковать и осуждать за это.

1. Мне нравится то, что я делаю. Буду продолжать сэмплировать индекс S&P100, это не составляет для меня труда. Правда, с появлением американских ETF с низкой комиссией и высоким качеством управления в апреле следующего года я могу перейти на них.

2. Американские акции дают мне доходность выше моих ожиданий — 24% годовых на 3-летнем периоде. Это и радует (много денег лучше, чем мало денег), но с другой стороны — пугает (знаю о тенденции возврата к среднему).

3. Я превышаю результат своего бенчмарка — индекса S&P500. Это даёт ещё и денежный бонус к занятию, которое мне нравится.

4. Если бы я использовал доступные в России ETF, я бы закономерно получил результат хуже — засчет наличия комиссии за управление фондом. Про российские БПИФ на американские акции лучше лишний раз промолчать.

Я недалеко от промежуточной цели — $160’000 в американских акциях

Так как я подвинул планку по российским акциям до 4 млн ₽, для сохранения пропорции нужно двигать и здесь:

Пенсионные сбережения 40-летнего пенсионера. Итоги 3 лет. Часть 1: Российские акции

Я уже третий год в режиме полной открытости рассказываю на Пикабу о том, как я формирую свой «личный пенсионный мини-фонд».

Ровно три года назад я открыл брокерский счёт и начал инвестировать свои сбережения в фондовый рынок. До этого на протяжении 7 лет я использовал гораздо более традиционные для жителей России методы сохранения сбережений — такие как квартира в ипотеку или вклады в банках, а три года назад что-то в голове перемкнуло, и я решил, что основу долгосрочных накоплений должны составлять акции.

Так что я решил сделать серию постов об итогах трёх лет инвестиций — что я понял по итогам трёх лет, какие выводы для себя сделал, какого результата добился, и как буду двигаться дальше.

Тогда, три года назад, я начал с российских ценных бумаг, так что серию итогов я тоже по традиции начну с российской части портфеля.

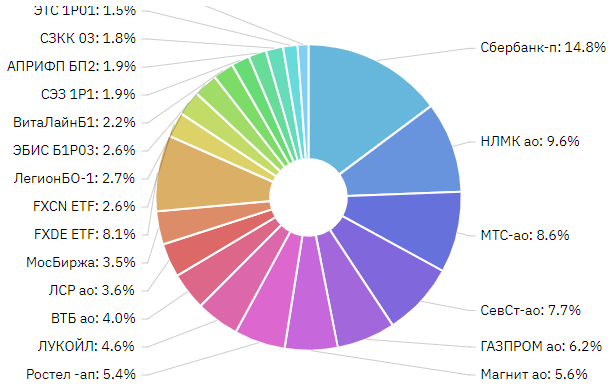

Для тех, кто не в курсе, отмечу, что портфель из российских акций, о котором сегодня речь — это одна из пяти частей моего «частного пенсионного фонда», и занимает в нём примерно 17% от всех акций или 15,3% от всего объёма «частного пенсионного фонда». Помимо них есть американские акции (76,5% от всех акций или 69% от всего объёма), акции остального мира (6,5% от всех акций или 5,8% от всего объёма), немного облигаций и деньги для покупки акций на случай падения рынков.

Сегодня расскажу об этих 15%, а в следующих частях — об остальном.

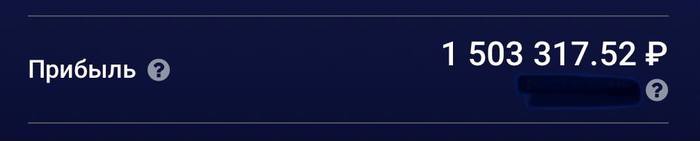

Основные результаты

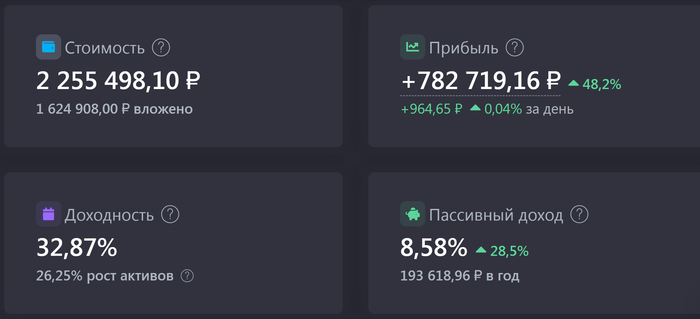

Для тех, кому лень читать — сразу основная цифра. Доходность российских акций составила 32,8% годовых. Эта цифра измеряет именно доходность в годовом выражении, учитывая множественность и неоднородность моих покупок. Не то чтобы я мастер в инвестициях, наверное мне повезло: как раз в середине периода было то самое резкое падение акций (весна-2020), которым я воспользовался. Отсюда и высокий результат.

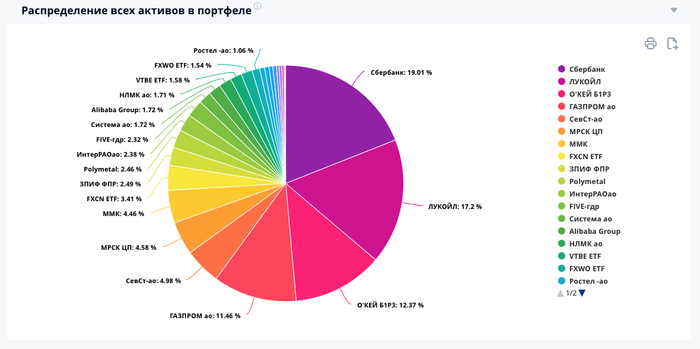

Для тех, кто не в курсе, напомню: эту часть портфеля я собираю в соответствии с индексом Мосбиржи и ориентируясь на веса компаний в этом индексе. Например, недавняя ребалансировка индекса выбросила за борт акции Россетей — и я тоже от них избавился. Так что топ-5 компаний по весу в портфеле вряд ли вызовут удивление.

Мне нравится следовать за индексом, это не так сложно как кажется, но снимает с меня часть ответственности за принимаемые решения. Правда, я позволяю себе небольшие расхождения там, где мне хочется немного разойтись с индексом. Так например, Яндекс занимает 9,5% у меня, но всего 7,8% в индексе Мосбиржи — это сознательное отклонение. Таких не очень много: Яндекс, Тинькофф — в большую сторону, Аэрофлот и Озон — в меньшую.

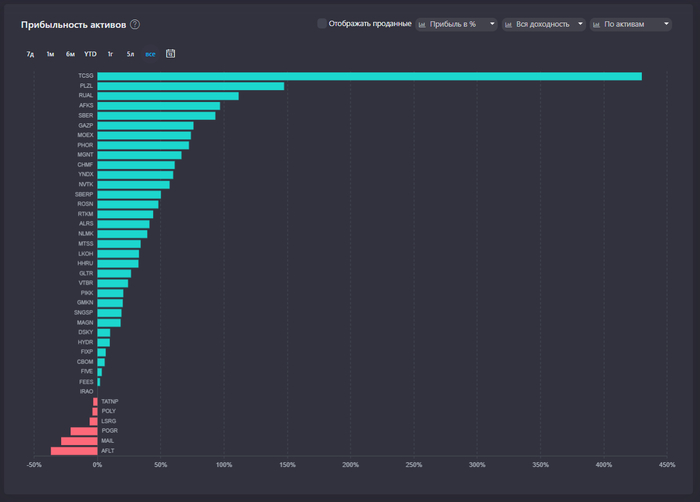

Закономерно и то, что компании с крупнейшим весом приносят наибольший результат. Одно исключение — Тинькофф Групп, акции которой принесли мне +439%.

Тинькофф далеко впереди остальных по результату в процентах

Примечательно, что за хороший результат высокодивидендных компаний, коими можно назвать Лукойл и Сбер, только на 1/4 можно поблагодарить поступившие дивиденды, а 3/4 всего результата — это рост стоимости акций.

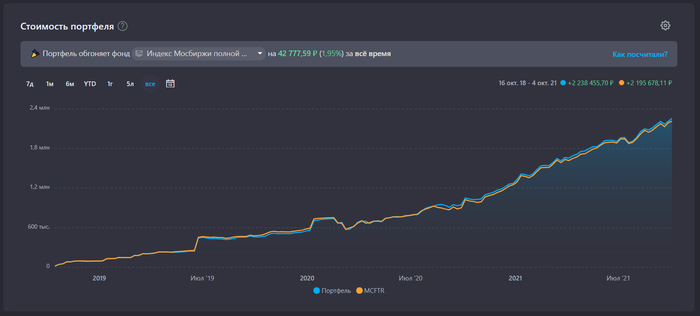

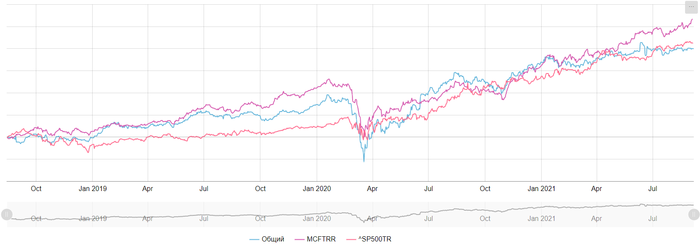

Сравнение с индексом Мосбиржи

Я сравниваю свой результат с индексом Мосбиржи полной доходности «брутто» — MCFTR. Логика сравнения такая: оранжевая линия демонстрирует, где бы я оказался, покупай я идеально скопированный индекс полной доходности в те же дни когда я покупал отдельные акции и на те же суммы. Я нахожусь здесь в заранее проигрышном положении по двум причинам:

1. Я получаю дивиденды за вычетом налога 13%, а MCFTR очищен от этого налога

2. Я получаю дивиденды с задержкой в среднем 2-3 недели прежде чем эти дивиденды реинвестировать. В MCFTR считается результат без задержек.

Несмотря на заведомо невыгодное положение, мне удаётся обгонять индекс полной доходности почти на 2% за 3 года. Что я считаю прекрасным результатом, так как даже отставание на 0,5% в год (на 1,5% за 3 года) я считал бы успехом. Так было не всегда: вы можете найти старые отчеты 2-летней давности, где я признавал отставание от индекса и расстраивался, что всё зря.

Откуда превышение?

Можно задаться логичным вопросом: если ты копируешь индекс, откуда взялось превышение? Наверное, мне повезло, и здесь нет какого-то инвестиционного гения. Давайте я опишу догадки, откуда могло взяться это превышение:

1. Я намеренно завышал долю Яндекса и Тинькофф Групп в портфеле. Эти две компании я покупал примерно на 125% от положенного. А они росли. А я, видя что превысил, не продавал. Сейчас октябрь 2021 года, и акции Яндекса находятся примерно там же где были год назад — на уровне 5500-5700₽ за акцию, так что это может показаться ошибочным объяснением. Но два года назад их доля также была превышена, а акции стоили 2000₽ и выросли почти в 3 раза.

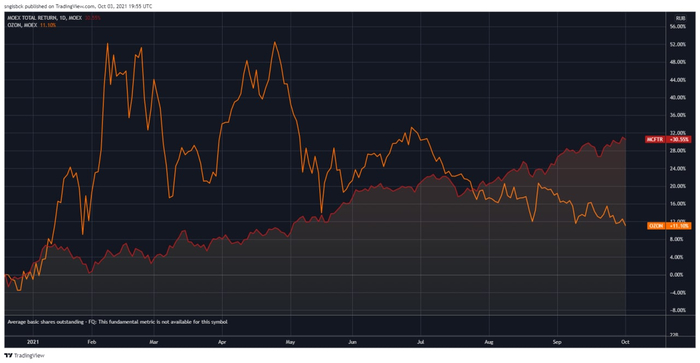

2. Я намеренно занижал долю Аэрофлота и Озона, исходя из критерия убыточности. С Аэрофлотом и ежу понятно: уже 1,5 года стоимость акций около 70₽, это компания-зомби. А вот с Озоном интереснее. Сразу после IPO и после включения компании в индекс Мосбиржи (18.12.2020), он начал дико расти. Я страдал, ведь решение не покупать Озон выглядело как неверное. Каково было моё удивление, когда готовясь к описанию итогов, я взглянул на график:

Красная линия — индекс полной доходности Мосбиржи MCFTR, оранжевый — стоимость акций OZON

3. Я достаточно ленив, чтобы не продавать компании, вес которых почему-то превысил вес в индексе. Так, чёрные металлурги Северсталь и НЛМК мне следовало бы для точности копирования индекса продавать, но я ленился, и их совокупный результат с дивидендами по итогам трех лет лучше индекса. Всю эту чепуху про необходимость ребалансировки ради ребалансировки и про точность следования я оставлю теоретикам, рассказывающим мне, как это плохо, неудобно и нерезультативно — сэмплировать индекс.

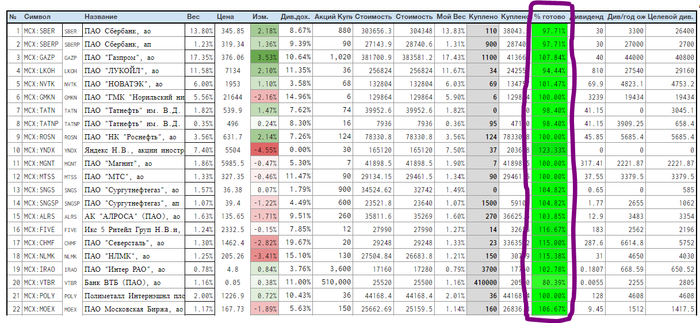

Точность следования (выделил фиолетовым) далека от идеала, но этого хватает

Вместо тысячи слов я беру и делаю, испытывая интересную мне стратегию на собственной шкуре и демонстрируя подтверждаемый брокерскими отчётами результат.

Кстати, отклонения от индекса могут сыграть со мной злую шутку. Представьте, если Озон удвоится в следующие 12 месяцев, а Яндекс — упадёт. Я растеряю всё превышение и буду страдать.

А что индексные фонды?

Часто приходится слышать критику, мол, всё напрасно, ведь есть российские БПИФ, которые не платят налоги с дивидендов от российских компаний! Этот налоговый чит компенсирует заявленную комиссию!

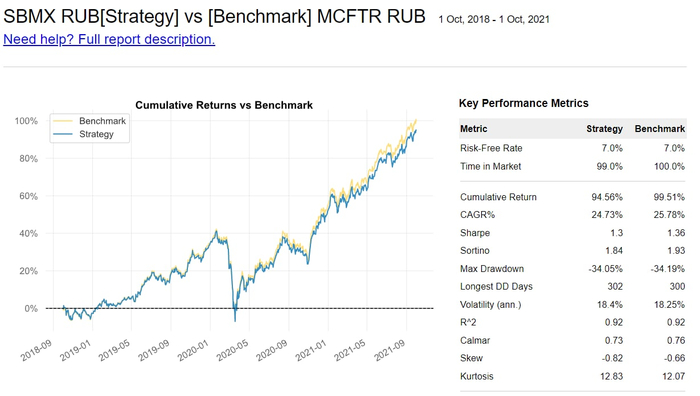

Да, наверное компенсирует. Заявленную. Я же привык смотреть на реальные результаты. Так, например, с началом моих инвестиций совпадает трек-рекорд по БПИФ на акции Индекса Мосбиржи от УК «Сбер Управление Активами» — SBMX. Под управлением у ребят — 22 миллиарда ₽:

Внимание на строку Cumulative Return. За три полных года при заявленной комиссии 1% в год БПИФ «потерял» 5% против индекса полной доходности MCFTR.

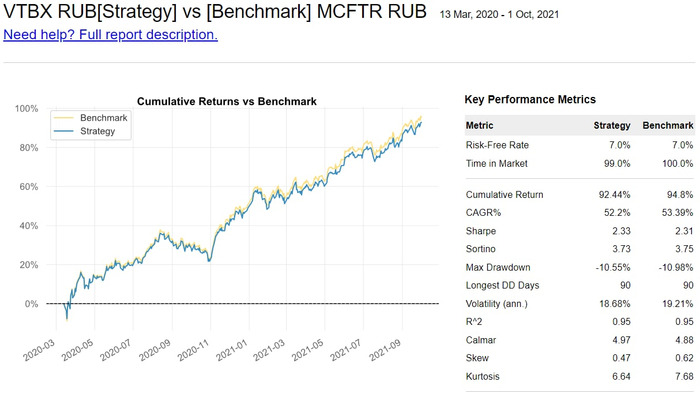

Есть и другой популярный БПИФ от ВТБ — VTBX, с меньшей заявленной комиссией — 0,69%. В теории, налоговый чит полностью компенсирует такую комиссию. Этот факт не перестают напоминать мне критики стратегии. Но важен фактический результат, а не заявленная в буклете комиссия:

Его трек-рекорд ведётся с марта 2020 года. За эти 1,5 года фонд «потерял» 2,4% против индекса полной доходности MCFTR. Темпы примерно те же.

И это я ещё не посчитал ценность от самого важного: этот процесс меня увлекает, он мне интересен, он развивает меня, я получаю бесценный опыт управления финансами. Это трудно оценить в деньгах.

И это я ещё не считал результат по основному куску — портфелю американских акций, о нём выйдет отдельный пост. На данный момент я даже не считал, так что будет сюрпризом.

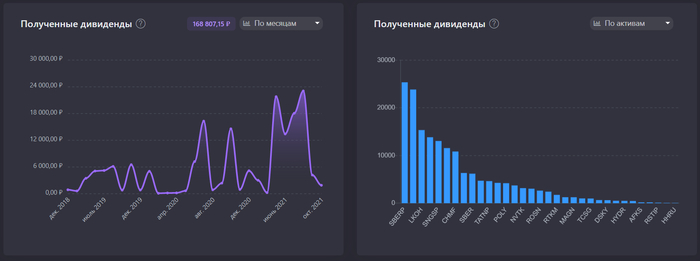

Ни для кого не секрет, что индекс российских акций — высокодивидендный.

Если больше ничего не покупать и если прогнозы по дивидендам сбудутся, то мой портфель принесет мне 193’000₽ дивидендов в следующие 12 месяцев, доходность составит 8,5% относительно текущей стоимости акций или 12% на вложенный капитал. Один только Газпром заплатит более 40’000₽.

Это, кстати, больше, чем я получил за предыдущие три года (168’800₽).

Единственное, чего не хватает российскому рынку — так это равномерности.

Я лишь хочу отметить, что я не делаю акцент на дивидендах и не ставлю цели собрать дивидендный портфель.

С них удерживаются налоги, которые никак не вернуть. Их приходится реинвестировать — всегда с задержкой, и это всегда лишние хлопоты. Обратный выкуп акций в этом плане персонально для меня был бы в приоритете, но среди российских компаний такой способ распределения прибыли использует немного компаний. Правда, с каждым годом их ряды пополняются, и это здорово.

Российские акции vs S&P500

Хейтеры российского рынка часто презирают инвестиции в российские акции. Меня сложно назвать защитником российского рынка, ибо я кошельком тоже голосую за акции США — они составляют основу моих активов. Но вот вам интересный график:

В последний месяц российский рынок обгоняет американский S&P500! На моём периоде и с учётом дат, когда я покупал и объемов, в которых я покупал. Не делаю выводов, просто занимательный факт. Через месяц всё может вернуться назад.

Специально для тех, кто хочет написать «если перевести в доллары — результат будет другим» вот график в долларах:

Если вы сравниваете в одной валюте, неважно в какой валюте вы это делаете. Главное — не сравнивать рублёвую доходность с долларовой. А если сравнить рублёвую с рублёвой и долларовую с долларовой — результат будет одинаковый.

1. Мне нравится то, что я делаю. Буду продолжать сэмплировать индекс Мосбиржи в части портфеля, это не составляет для меня труда.

2. Российские акции дают мне доходность выше ожиданий — 32% годовых на 3-летнем периоде. Это и радует (много денег лучше, чем мало денег), но с другой стороны — пугает (знаю о тенденции возврата к среднему).

3. Я превышаю результат своего бенчмарка — индекса полной доходности Мосбиржи MCFTR. Это даёт ещё и денежный бонус к занятию, которое мне нравится.

4. Фактические результаты БПИФ на российские акции демонстрируют наличие «скрытых издержек», которые перечёркивают их теоретическое преимущество. Покуда российские управляющие, сидящие на топовой зарплате в именитых банках, не научатся управлять активами эффективно, я буду самостоятельно покупать акции. При этом я никому не рекомендую повторять за мной и всем всегда рекомендую индексные фонды.

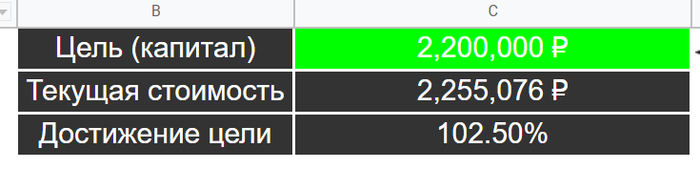

Кстати, я достиг второй промежуточной цели по российским акциям — 2,2 млн ₽. Как-то близко ставлю цели, и не ожидал, что российский рынок так стрельнёт.

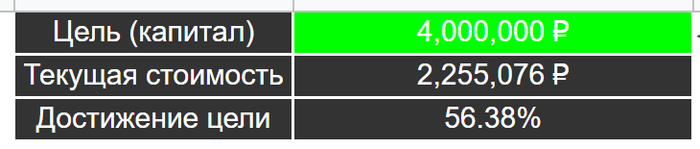

Так что следующую цель поставлю подальше: 4 млн ₽ в российских акциях. Надеюсь, на пару лет хватит, чтобы лишний раз не инфоцыганить и не рассказывать одно и то же:

Мини-пенсионный фонд — мой, тег моё. Взято из моего скромного личного блога, где пишу о том, каково это — копить на достойную пенсию в условиях суровой российской реальности.

Почти 700 млрд тенге на иностранных счетах задекларировали 440 чиновников. Проверки в отношении них не будут производиться

В рублях это примерно 119 миллиардов 700 миллионов.

В ходе всеобщего декларирования 440 госслужащих (а также приравненных к ним лиц, их жен и мужей) представили сведения о том, что они имеют банковские счета в иностранных банках на общую сумму 691 млрд тенге. Об этом сообщил заместитель председателя Комитета государственных доходов МФ РК Жайдар Инкербаев на пресс-конференции в СЦК.

В Казахстане 15 сентября завершился первый этап всеобщего декларирования доходов. В нем приняли участие все государственные служащие, а также лица, приравненные к ним, и их супруги. Свои сведения представили 497 283 человека.

Что декларировали казахстанские чиновники

«Из 497 тысяч физических лиц, представивших декларацию, 440 имеют банковские счета в иностранных банках 58 стран. Общая сумма составляет 691 млрд тенге. Открыто наибольшее количество банковских счетов в Российской Федерации, Соединенных Штатах Америки, Швейцарии», – рассказал Инкербаев.

494 человека задекларировали 666 объектов недвижимости в 26 странах, из них 436 объектов – в России, 44 – в ОАЭ, 38 – в Турции. 1030 человек задекларировали 1198 транспортных средств, зарегистрированных в 49 иностранных государствах, из них 292 – в России, 235 – в Армении, 221 – в Японии, 162 – в Германии.

Свою долю участия в 57 юридических лицах за пределами страны имеют 47 чиновников либо лиц, приравненных к ним. 1585 участников всеобщей декларации отразили наличие доли участия в строительстве 1603 объектов недвижимости в 11 странах, из них в Казахстане – 1568, еще 918 человек задекларировали ценные бумаги в 25 странах.

Инвестиционное золото задекларировали 116 человек, 608 человек имеют паи в 635 паевых инвестиционных фондах, 212 человек имеют 218 объектов интеллектуальной собственности, авторского права. Дебиторскую задолженность имеют 355 человек, 578 человек имеют кредиторскую задолженность.

Во что инвестируют китайцы? Образование для детей

Да, у каждого китайца под подушкой есть мешочек с золотом. Драгоценный метал им дарят на праздники и различные торжества. И, вполне себе легко его можно обменять/сдать в обычных ювелирных магазинах. Для этого достаточно, чтобы было клеймо. Также многие жители Поднебесной покупают квартиры из серии «чтобы было», ведь потом будет стоить в разы дороже. Как по мне этот пузырь уже давно лопнул, но все еще продолжает расти. Увлекаются и криптой и другими видами пирамид.

Золото в Китае пробы 999 — ювелиры в РФ тихо негодуют

Но, главная инвестиция для китайцев — это образование. Образовательные центры находится буквально на каждом шагу. Везде предлагают учить английский, повышать квалификацию, заниматься самосовершенствованием и прочими полезными вещами. Примечательно, что детей отдают в частные школы и развивающие центры лет так с 2-х. А уже с 3-х они в обязательном порядке учат английский и много других наук.

Китайские учителя

Примерно с этого же возраста уже закладывается дорога в будущее — т.е. детский садик, школа и институт взаимосвязаны. Зачастую столь сильный прессинг детей прочно взаимодействует с их крайней избалованностью и вседозволенностью. Натуральные истерики, битье головой об пол из-за того. что «злой воспитатель» не разрешает играть — в порядке вещей, как говорят знакомые учителя-китаяночки.

Шмотки покупают своим ****дюкам также под стать. Даже в Китае стоит десткая одежда совсем не дешево. Кому интересно может со мной отправиться в шоу рум и посмотреть цены на местные бренды. Кстати, «Абибас» будет служить дольше, чем копия с «правильной» надписью.

Почему родители тратят огромные деньги на образование, которое в Китае совсем не дешевое и ни разу не бесплатное?

В основном в развитие детей и в изучение отпрысками английского языка (особенно его) вливают сотни нефти предприниматели-комерсы, которые искренне желают выйти на новые рынки. Знакомый китаец так мне и говорил — подрастет сын — будет торговать техникой по всему миру, расширять рынки сбыта. «Я то уже старый, мне учить язык поздно». При этом русский язык в большинстве своем китайцы учить не собираются, что как бы намекает.

Счастливая китайская семья

Порой, разумеется, случается фиаско. Оказывается, что «юное дарование» просидело штаны в школе/институте и ни на что оказалось не годно. Как правило, в таком случае, стараются удачно выдать замуж/женить нерадивого отпрыска, и скрепить семьи схожего круга, дабы хотя бы один из супругов стал у руля.

Машина времени и будущая доходность акций

Так или иначе все частные инвесторы, которые поставили себе цель достичь финансовой независимости, рассчитывают на то, что фондовый рынок поможет сохранить и приумножить вложенные средства. Глядя на график индекса S&P500, как-то не очень верится в то, что какой-нибудь “черный лебедь” вообще может появиться и разрушить наши планы.

Как показал 2020 год, этот самый “черный лебедь” появляется оттуда, откуда совсем не ждешь. Потеря капитала не так страшна, как потеря здоровья или жизни. Заранее предугадать как поступить сегодня, чтобы через 20 лет оказаться “в шоколаде”, невозможно. Именно поэтому многие приверженцы FIRE по-прежнему продолжают использовать индексные фонды, как основной способ достижения своих целей. Это работало последние 100 лет, поэтому есть вера (но не уверенность) в то, что и в следующие десятилетия это окажется оптимальным способом накопления капитала.

Сегодня хочу поделиться переводом интересного поста из блога Джима Коллинза, который начал инвестировать в 1975 году и уже давно достиг финансовой независимости. Мне всегда интересно читать посты людей, которые не в теории, а на практике осуществили то, к чему я только стремлюсь.

Переводы других постов Джима Коллинза можно глянуть по ссылкам ниже:

Машина времени и будущая доходность акций (перевод поста, оригинал тут)

В наши дни распространено мнение, что в следующие несколько десятилетий нам следует ожидать более скромной доходности от акций, чем в предыдущие десятилетия. На самом деле это мнение моего личного героя, основателя Vanguard и создателя индексных фондов Джека Богла. Но давайте вместе проведем небольшой мысленный эксперимент.

Предположим, что мы все вместе собрались за пивом или кофе в далеком 1975 году. Я выбрал 1975 год, потому что именно в этом году я начал инвестировать и в этом же году мистер Богл учредил первый индексный фонд. К тому же временной период получается в 40 лет (1975-2015).

Предположим, что кто-то из вас вздыхает и говорит что-то вроде этого:

Так получилось, что я только что вернулся из 2015 года, воспользовавшись машиной времени. Интересно послушать что же произошло за эти 40 лет?

Как вы все знаете, президент Никсон отказался от привязки курса доллара к золоту, что увеличило рост инфляции. Оказывается, стало намного хуже, а в сочетании с застоем в экономике это привело к тому, что кто-то придумал новый термин: стагфляция. Ужасное название.

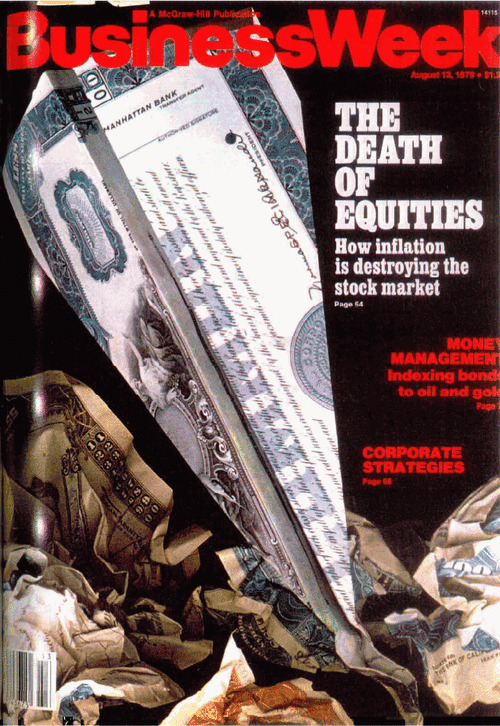

Состояние фондового рынка было настолько ужасным, что в 1979 году издание Business Week заявило о его крахе:

К началу 1980-х годов ставки по ипотеке превышали 15%.

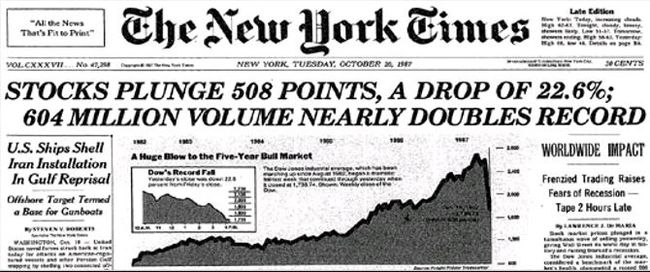

Но затем, примерно в 1982 году, рынок акций развернулся и начал довольно удивительную бычью гонку. По крайней мере, до осени 1987 года и Черного понедельника…

Это было одно из крупнейших процентных падений в истории рынка. Это привело к довольно неприятной рецессии, которая продлилась до 1990-х годов.

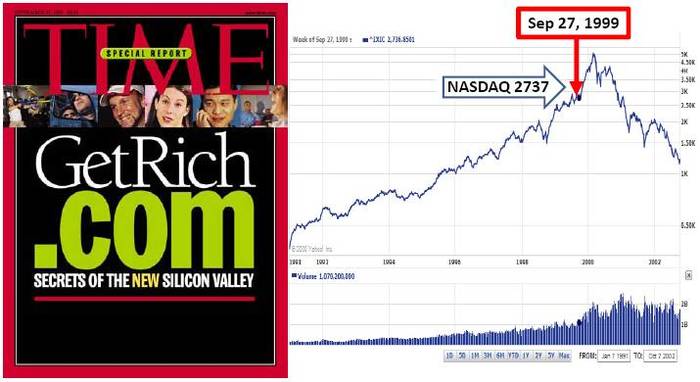

Далее на рынках начали происходить события, которые впоследствии привели к пузырю доткомов.

Как видите, это закончилось довольно плачевно.

Но все это было не так ужасно, как события 11 сентября 2001 г. (самое ужасное нападение на США со времен Перл-Харбора):

В свою очередь, это привело к тому, что США оказались втянутыми в две очень дорогостоящие (как в деньгах, так и в жертвах) войны – в Афганистане и Ираке, которые все еще продолжались, когда я сел в свою Машину времени в 2015 году.

В период между крахом доткомов, 11 сентября и последующими войнами экономика сильно пострадала. В ответ на это процентные ставки были снижены еще больше, и кредит стал еще более доступным.

Понадобится целая книга (или даже 12 книг), чтобы рассказать вам о том, что сделала со всем этим финансовая индустрия.

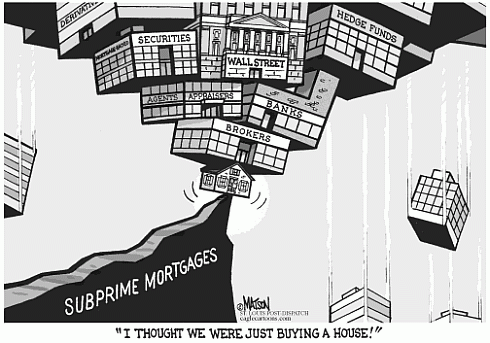

Достаточно сказать, что это привело к невероятному росту цен на жилье и ипотечному кризису 2008 года. Произошел крупнейший обвал фондового рынка со времен Великой депрессии…

Тогда рынок упал более чем на 50%, и казалось, что дна мы никогда не увидим. Но в 2009 году началось восстановление.

В 2015 году, когда я решил отправиться на Машине времени к вам, рынок снова растет.

Вы можете сказать:

Да, действительно это так.

Фактически, с 1975 по 2015 год он имел среднегодовую доходность чуть менее 12%.

Итак, прогнозирую ли я 12% доходности в следующие 40 лет? Нет, конечно нет. Но я полагаю, что 12% годовых не требуют идеального Золотого Века. Процветание возможно, даже если на этом пути будут различные потрясения, войны, горе и экономические кризисы.

Дополню Джима Коллинза и скажу, что за период с 2015 по 2021 средняя годовая доходность индекса S&P500 составила более 12% без реинвестирования дивидендов и более 14% с реинвестированием дивидендов, не смотря на коронакризис. Но эта доходность без учета инфляции, а реальная доходность окажется скромнее.

Также как и Джим, я не считаю, что нужно рассчитывать и строить свои планы, опираясь на доходность в 12% годовых. Но стоять в стороне и бояться покупать индекс сейчас из-за возможных кризисов в будущем — это очень неразумно, особенно если принять во внимание опыт за последние 45 лет, о котором написал Джим.

Лучшего способа для сохранения своих накоплений от инфляции, чем покупка акций или индексных фондов, я для не вижу. Способы может и есть, но тот риск, который в них заложен, меня не устраивает. Но для кого-то риск инвестиций даже в индексные фонды слишком велик (обычно эти люди приводят в пример индекс японского рынка Nikkei 225). Поэтому принимать решения и нести за них ответственность нужно каждому самостоятельно.

Взято из моего блога в Telegram, где я пишу о своем личном опыте достижения ранней пенсии и финансовой независимости в условиях нашей страны.

Средний класс в РФ в 2021 году

Обещанный пост про средний класс в современной России.

В принципе уже писал год назад, что термин «средний класс» вполне себе определяем официально через доходы официально: согласно Распоряжению Правительства РФ от 17.11.2008 N 1662-р (ред. от 28.09.2018) «О Концепции долгосрочного социально-экономического развития Российской Федерации на период до 2020 года»: (про средний класс)». к нему отнесены лица со среднедушевым доходом свыше 6 прожиточных минимумов, а также лица, имеющие автомобиль, банковские сбережения и возможность регулярного отдыха за границей. «). По планам, к 2020 году 50% населения РФ должны были попадать под эти критерии. Неплохие были надежды в 2010 году, давайте же подсчитаем через МРОТ на 2021 год фактическое количество среднего класса в РФ.

Федеральный МРОТ с 01.01.2021 — 12792 рубля. Умножаем на 6 и получаем 76 752 рубля. Именно такой среднедушевой доход должен быть в семье для отнесения ее к среднему классу согласно официальным документам. Примем на ребенка понижающий коэффициент 2/3, и тогда на семью из 3 человек надо иметь доход в 204 672 рубля.

МРОТ для Подмосковья в 2021 году — 15500 рублей. Тогда мне для попадания в средний класс надо иметь 93 000, прохожу по краю)

А вот семья из 3 человек уже должна иметь 248 000 — и тут моей ЗП явно недостаточно(.

В Москве МРОТ уже 20589 рублей. Тогда на семью из 3 человек — 329 424 рубля.

Думаю, что менее 5% населения имеет соответствующие критериям доходы, внятную статистику по среднедушевому доходу на 2021 год не нашел, если есть — делитесь.

А ваша семья попадает в средний класс?

upd. лично я считаю среднедушевым доходом остаток после вычета налогов.

поскольку МРОТ считается без НДФЛ, то от сумм указанных выше можно отнять 13%, кардинально не думаю что это меняет дело.

FIRE: экстремальная экономия ради ранней пенсии

Мне 32 года, и мы с женой зарабатываем значительно выше среднего по России. В этом нет ничего особенного, а особенность заключается в другом: около 70% от доходов мы сберегаем и инвестируем. Такая внушительная норма сбережений (70%) была не всегда, но уже с 2012 года практически всегда доходы значительно превышают расходы. Это позволило нам погасить ипотеку за квартиру в Санкт-Петербурге, в которой мы живём, менее чем за 3 года, а также к 32 годам накопить значительный капитал, и по осторожному расчёту уже к 40 годам мы сможем похвастаться достижением финансовой независимости (FI — Financial Independence), а окружающие будут добавлять к этим двум словам более стереотипное продолжение — ранняя пенсия (RE — retire early). У капитала сейчас есть две движущие силы: сбережения (каждый месяц берутся из неинвестиционных доходов) и инвестиционный доход (портфель состоит на 90% из акций, минимум активного управления — только долгосрочные инвестиции).

Похоже, я знаю достаточно на тему, что в заголовке, так что позвольте мне немного рассказать о FI/RE.

Тема крайне популярна в российском инвестиционном сообществе, и наверняка вы уже читали yet another стереотипную статью, написанную человеком, очень далёким от реалий FI/RE. Так что осмелюсь повествование построить не так, как всем привычно: без исторических справок, стереотипов о питании с помойки и жизни в фургоне рядом с кампусом технологической корпорации. Давайте оставим эти сказки про фриков собирателям стереотипов и клише.

НЕ-движение FI/RE

Нет никакого движения, хватит! Нет никакого «профсоюза FI/RE», нет никаких встреч, церемоний и фестивалей, нет сеансов заряжения банок с водой энергией космоса. Это не секта.

FI/RE — это образ жизни. Шведский «лагом», с некоторой модификацией. Это люди, живущие по принципу «трать меньше чем зарабатываешь, разницу — сберегай и инвестируй», правда, делающие это в нетипичной размерности и имеющие нестандартные жизненные приоритеты.

В FI/RE нет никаких правил! Нет стереотипного правила «уйти с ненавистной работы и больше на неё не возвращаться, причём обязательно успеть до сорока». Это выдумано журналистами, как и словосочетание «движение FI/RE». На то они и журналисты, чтобы взять изюминку и раздуть её до размеров слона, не буду их осуждать — они тоже люди, и ничто людское им не чуждо! У них тоже есть ипотека и кредитная Camry, так что чего бы и не раздуть, раз за такое заплатят больше, чем за неинтересную правду. А неинтересная правда заключается в том, что строгих рамок нет.

Зато есть свойственные такому образу жизни паттерны:

а) высокий доход — выше среднего по стране;

б) высокий уровень финансовой грамотности, умение считать, математический склад ума;

в) невысокие амбиции в карьере — нет цели класть жизнь за карьеру, дабы стать лучшим в мире в своей профессии аксакалом с орденами;

г) осознанное, разумное потребление.

Неудивительно, что чаще всего можно наткнуться на FI/RE среди представителей IT-профессий. Не то чтобы среди айтишников это популярно — вовсе нет. Просто если взять случайную выборку начинающих TikTok блогеров и случайную выборку software-инженеров, то во второй мы наверняка будем чаще натыкаться на человека с совокупностью четырёх описанных выше паттернов.

Так что, следующий заголовок — логическое продолжение этой мысли.

FI/RE — не для всех

FI/RE — это путь для очень небольшого числа людей. Часто приходится встречаться с негативом от людей, пытающихся натянуть этот образ жизни на свою жизнь.

Важно знать: никто и не говорит о масштабировании FI/RE на всё население страны или мира. Можете считать, что мы — меньшинство, люди с необычным взглядом на вещи.

Обращаясь к основному принципу «трать меньше чем зарабатываешь, разницу — сберегай и инвестируй», стоит отметить, что в нём нет ничего плохого и криминального, и действительно есть смысл перенять этот принцип у FI/RE. Но вряд ли стоит интерпретировать истории о FI/RE из интернета как призыв «сберегать во что бы то ни стало 60% от своих доходов» и «сжечь трудовую книжку в день своего сорокалетия».

Совокупность финансовых возможностей и достаточной силы воли для обуздания своей тяги к бесконечному наращиванию уровня потребления — довольно редкая штука. Так что образ жизни FI/RE возможен для менее чем 1% населения нашей страны. Но это не значит, что их опыт бесполезен для широких масс. Как правило, такие люди являются самыми настоящими «вечными» частными инвесторами со «шкурой в игре». Их благополучие напрямую зависит от того, насколько качественно и грамотно производится управление личным капиталом.

FI/RE — это точно про пенсию?

И да, и нет. Пенсия — это условный термин в данном случае. Вообще, слово «пенсия» у нас в стране дискредитировано. Скорее, подходит слово «рента». Но скажешь так, и не поймут что имеется ввиду.

В FI/RE есть своя терминология. И один из терминов звучит как «Число-FI/RE» (FI/RE-number).

Число-FI/RE — это размер личного (семейного) капитала, позволяющий забирать из него средства для комфортного проживания до конца своих дней, используя безопасную ставку снятия (ещё один термин — «safe withdrawal rate», SWR).

Иными словами: когда инвестиционный портфель становится настолько большим, что количество денег для поддержания комфортного уровня жизни равно или меньше реальной доходности портфеля, — можно считать, что ты достиг FI/RE. Что делать с этим достижением? Каждый решает сам. Кто-то действительно заканчивает карьеру, потому что уже достаточно, и в мире есть более интересные занятия. Кто-то не спешит с решениями (далеко не всегда работа — неприятное, вынужденное занятие), но немного по-другому расставляет жизненные приоритеты и действует смелее. Каждому своё.

Можно ли это называть «пенсией»? Похоже ли это на пенсию по старости? Решать вам.

Разновидности FI/RE

FI/RE как образ жизни — это скорее спектр с тысячами цветов. Каждая жизнь — это отдельная модификация со своим уникальным оттенком. Тем не менее, для простоты понимания можно выделить 4 основных типа FI/RE:

1. FatFIRE — распространённый способ. «Я планирую жить на комфортном уровне, он полностью будет покрываться пассивным доходом от моих накоплений. Я не буду зависеть от работодателя, я могу заниматься тем, что мне приносит удовольствие. Я могу и далее зарабатывать деньги, например, на путешествия или дорогие вещи. А могу и не зарабатывать, если мне этого не хочется». Уход от привычного образа жизни, на 2/3 состоящего из рабочих дней, не как можно раньше, а когда это будет психологически комфортно.

2. LeanFIRE — тот самый стереотипный FI/RE из публикаций для широких масс. Однако, это одна из немногочисленных категорий. Расходы значительно сокращаются для того чтобы быстрее достичь финансовой независимости. Экономия на всём. Максимизация сбережений, возведение в абсолют. Скорость важнее качества жизни.

3. CoastFIRE — экономить и инвестировать как можно раньше, и вплоть до достижения определённой суммы. Впоследствии не делать акцент на новых сбережениях, добавляя небольшие суммы или не добавляя вообще. Ставка на «сложный процент» и на то, что инвестиции сами хорошо вырастут засчет более долгого периода. В молодости пашем, отправляя как можно больше в сбережения, после 30 — живём обычной жизнью и поглядываем на собранный портфель, не делая акцент на новых сбережениях, после 40 начинаем собирать урожай, посаженный в молодости.

4. BaristaFIRE — не уходить с работы полностью, оставаясь работать на небольшую ставку. Чаще всего обусловлено необходимостью иметь медицинскую страховку и иными социальными особенностями. Не так актуально в России, но очень актуально в США. На самом деле, первые FI/RE были именно такими, от них пошли ответвления: ещё с начала 50-х годов в США военнослужащие уходили на пенсию довольно рано, после чего устраивались в Walmart или любой другой ритейл на небольшую ставку не столько ради денег сколько ради поддержания социальных связей. Такой метод хорош тем, что не нужна экстремально высокая норма сбережений, ведь доход от капитала будет поддерживаться доходом от работы (чаще всего, в соотношении 60/40 или 70/30).

Что с этим делать?

Возможно, прочитав это, вы вдохновились и тоже захотели. Если так, то сто раз подумайте, а надо ли вам это. Если придется в чем-то себя ущемлять — точно не надо.

Возможно, вы (как и я когда-то) просто увидели в истории немножко себя и сказали про себя «ах вот как это называется».

Если вы скептик, и всё ещё подвержены стереотипу об «экстремальном выживании», то скорее всего вы зададите вопрос: «Почему этой теме так много внимания уделяется в инвестиционном сообществе? Зачем это всё нужно?»

Я постараюсь ответить. У людей с образом жизни FI/RE (каким бы он ни был на этом спектре из тысяч оттенков) успех всего предприятия зависит от грамотного подхода к инвестициям, от точного расчёта (учитывающего множество параметров и способного обуздать рыночную неопределенность) и от серьёзности и долгосрочности намерений. Так что они — самые настоящие долгосрочные инвесторы, в среднем знающие об этом больше других людей. И у них есть чему поучиться.

Необязательно перенимать этот образ жизни. Достаточно просто перенять некоторые практики в долгосрочном инвестировании.

Про деньги-12. Измеряем в попугаях

Камрады недавно упрекнули, мол, чего это с серией «про деньги» завязал? Требуем продолжения.

По правде говоря, я думал, что данная серия себя исчерпала, но раз просят – продолжу. Тем более что и материал подошел, так сказать, «с пылу – с жару».

Итак, стучится старый клиент (участник № 1). Мы ему в самом начале псевдопандемийной истерии бизнес схематозили, чтоб не закрываться, а работать. Все ок, отработали, тяжелый период проскочили без потерь, и вот беда подкралась откуда не ждали — партнер (участник № 2) «вдруг» захотел бизнес распродать, деньги поделить и разбежаться. Варианты: выкупить у партнера его долю, но денег он хочет несколько больше, чем она стоит.

Ну запретить его партнеру «хотеть» мы не можем, он и сам запретить не может, а впрочем никто не может. Но понять, откуда эта «хотелка» взялась, было бы интересно. Одно дело – у него есть чем-то обоснованная позиция запрашиваемой суммы, и другое дело – просто произвольное «а мне надо».

Ок, взялись сопроводить сделку, ежели таковая таки случится, а перед сделкой надо сформировать цену. А вот как раз относительно её все разногласия и произошли.

Вводная: бизнес создан в 2011 году, двумя партнерами, 50/50, оба в бизнесе сами «трудоустроены» — получают зарплату управленцев честно ее отрабатывая и ведя разные направления, в отпуске с 2011 не были ни разу, дивиденды не выплачивались ни разу.

Позиция участника № 1: При создании в 2011 году в бизнес каждым участником была вложена сумма денег, на которую можно было купить новый Range Rover Sport и среднюю двушку в Подмосковье. В настоящиймомент бизнес успешный, показывает уверенный рост, денег дохренища – так что можно и дивиденды заплатить при желании, трудоустроено более 50 человек, в определенной среде создано имя и высокий рейтинг доверия. А значит, ничего продавать не надо, а надо продолжать данное предприятие развивать.

Позиция участника № 2: При создании в 2011 году в бизнес каждым участником была вложена сумма денег, на которую можно было купить новый Range Rover Sport и среднюю двушку в Подмосковье. Но если сейчас продать всё что есть в бизнесе, собрать все деньги и поделить, то каждому на новый Range Rover Sport и среднюю двушку в Подмосковье уже не хватит. А это значит, что бизнес просто прожирает изначально вложенные деньги и надо как можно быстрее это прекратить.

Согласитесь, с этого ракурса позиция участника №2 уже не выглядит каким-то безумием по утилизации собственного успешного предприятия и приближает нас к теме сегодняшнего повествования – покупательная способность денег и способы её измерения.

Нет, я не про инфляцию. И нет – я не про рубль, что он мол, деревянный. Я про то, что в современной экономике деньги перестали быть тем, что про них написано в разнообразных учебниках по экономике. Начиная от социалистического «всеобщий эквивалент труда» и заканчивая капиталистическим «средство измерения и сохранения стоимости».

Нихрена они не сохраняют. И уж тем более не измеряют. Точнее не так: деньги в современном мире способны измерять что-то «здесь и сейчас». Но чем больше проходит времени, тем в большей степени это измерение будет неверным.

Взрослый удав измеренный в попугаях – категория более точная, чем какие-либо инвестиции в любое начинание (собственный бизнес – не исключение) с шагом измерения год и более. Это – всегда удав, в котором всегда 38 попугаев. В отличии от инвестиции, измеренной в деньгах.

Вообще, вложения денег с целью сохранения их покупательной способности, тема сильно отдельная. Причем не всегда про бизнес. И не про банковские вклады (бррр….). И уж точно не про «хат накупить и сдавать» (это вообще самый хреновый способ). Ну это мы отвлеклись – давайте вернемся к поставленной изначально задаче.

Напомню: мы имеем два диаметрально противоположных подхода к оценке бизнеса.

Подход участника № 1, у которого бизнес прибыльный и перспективный, так как:

И подход участника № 2, у которого бизнес полное говно и срочно надо продать то что еще возможно, так как:

Чувствуете проблему? Согласитесь, проблема выходит за рамки «спора хозяйствующих субъектов» и является скорее проблемой мировоззренческой. Кто тут прав, а кто нет – решайте сами, ибо однозначного ответа здесь быть не может. Мне ближе – позиция участника № 2. Ибо он как раз исход из того, о чем я всю жизнь и говорю – деньги ради денег есть полная бессмыслица, а соответственно успех или не успех в них неизмеряем.

Данную же задачу решили просто: «развод» бизнес-партнеров все-таки состоялся, в ценах участника № 2, но на условиях участника № 1. То есть участник № 1 выплачивает участнику № 2 запрошенную им сумму, зафиксированную и сформированную из текущих цен на «Range Rover Sport и среднюю двушку в Подмосковье» и выплачивает её деньгами в течении полутора лет.

Заметим, оба участника хоть и согласились, но остались недовольны. Виной всему – упомянутая выше проблема мировоззренческого характера: для одного из них деньги самоценны, а для другого – только способ текущего измерения стоимости.

На этой ноте легкой недосказанности пожалуй закончу, всем не хворать, выводы делайте сами.

Оригинал статьи положил ТУТ.

Будете чего спрашивать — про @ по правилам пикабу не забывайте, иначе не вижу вопроса.

КТО ВЛАДЕЕТ РОССИЕЙ #1 СберБанк — самый дорогой российский бренд и самый сильный банковский бренд в мире по версии Brand Finance

Финансовые результаты Сбербанк за 8 мес. 2021г.

*Чистый процентный доход — 1 044 млрд руб.

*Выдано кредитов на 3,7 трлн руб. (в 1,7 раза больше, чем в 2020)/74% потребительских и 48% ипотечных кредитов/

*Выплачено дивидендов акционерам за 2020г — 422 млрд 375 млн рублей

Министерство финансов РФ 50% + 1 акция

Миноритарные акционеры 50% -1 акция (более 816 000 акционеров). Из них 44,37% юрлица нерезиденты.

Нерезиденты по примерным данным: 40% юрлица из США, 30% юрлица Великобритания, 15% и 10% — Европа и Азия и 5%другие)

(Если тема интересна — поддержите плюсом, запилим целую серию по ключевым объектам РФ)

Все статьи из серии «Кто владеет Россией» буду также собирать в телеграм

Вклады, недвижимость или фондовый рынок в России: 1997-2021

Два года назад я уже делал пост на эту тему. Суть поста заключалась в том, что я сравнивал три варианта возможных накоплений, начиная с 1997 года и до сентября 2019 года:

Сценарий 1, Ультраконсервативный. Деньги накапливаются на вкладах в банках с ежемесячным пополнением.

Сценарий 2, Прагматичный. Деньги сначала накапливаются на вкладах, а затем в самый удобный для этого момент подключается кредитное плечо — в 2006 году покупается квартира в Санкт-Петербурге под сдачу в ипотеку. Сдача квартиры производится на идеальных условиях: без простоев, без затрат на ремонт и без налогов — и так на протяжении 13 лет.

Сценарий 3, Инвестиционный. Деньги инвестируются в российский фондовый рынок — в индекс Мосбиржи. Данные о дивидендах есть только с 2008 года, так что посчитал будто бы до 2008 года никаких дивидендов не было вообще, после 2008 года они реинвестируются.

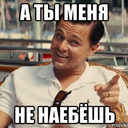

Тогда для многих читателей (и для меня в том числе) результат расчётов стал открытием:

Несмотря на то, что мы явно подсуживали недвижимости (мы знаем будущее и знаем время, когда лучше брать ипотеку, квартира сдается в идеальных обстоятельствах, и сопутствующих расходов на приобретение нет), недвижимость шла бок-о-бок с рынком акций, но акции немного обогнали недвижимость.

Прошло 2 года, и я обновил расчёты. Далее представлены результаты расчётов в период с 1997 по 2021 год включительно.

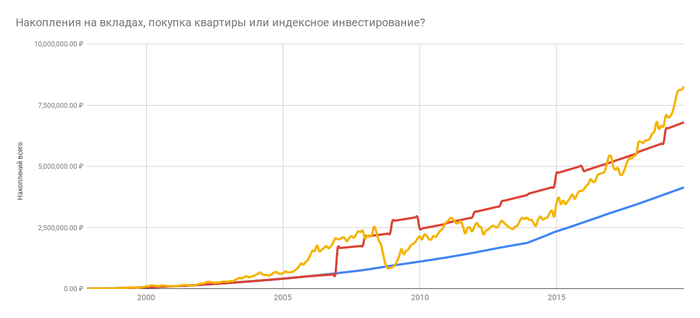

Сценарий 1, Ультраконсервативный

Наш герой начинает с 500 рублей в месяц в 1997 году. Правда, тогда до деноминации это были полмиллиона рублей, половина средней зарплаты. С каждым годом эта сумма повышается на 500 рублей. Так, в 2021 году сумма ежемесячных сбережений уже составила 12’500₽.

Наш герой нашёл неплохое предложение — % по вкладу почти равен ставке рефинансирования (ключевой ставке ЦБ).

В сумме в сбережения отправлено 1’908’500₽. Через 24 года его вклад принес ему 4’919’500₽ или 2,6х.

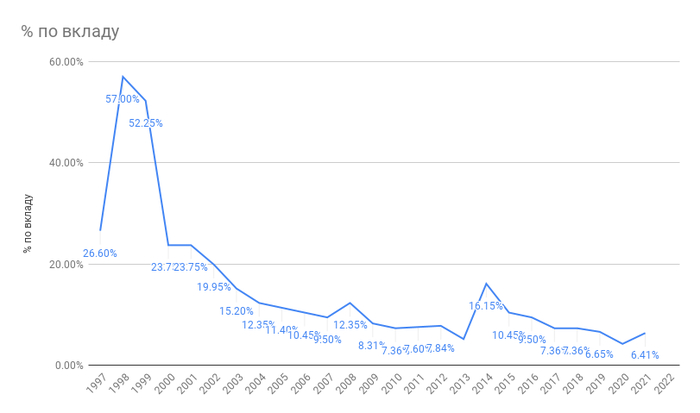

Сценарий 2, Прагматичный

Самый интересный сценарий. Начав на тех же стартовых позициях и накапливая деньги на вкладе на протяжении 8 лет, второй герой берет ипотеку и покупает квартиру под сдачу в Санкт-Петербурге выбрав ИДЕАЛЬНОЕ время для покупки — начало 2006 года. Ипотеки только что стали доступны! Наш герой уже накопил понемногу 508 000 рублей, и берет по средней ставке в 14,9% годовых в ипотеку квартиру 30 кв. м за 1,05 млн ₽ с первоначальным взносом 50% от стоимости жилья. Ипотека успешно выплачивается через 5 лет, и мы уже знаем, что это было хорошей сделкой.

Начиная сдавать квартиру за 8000₽/мес в 2006, он пришел к 25000₽/мес в 2021. Он не тратится на ЖКХ. Он делает это «всерую», не платя налог с прибыли. Он уверен, что квартира вечная, и не страхует её. Квартира сдается всегда, ни месяца простоя за 15 лет. Он не делает в квартире ремонт, даже косметический. Никаких комиссионных расходов при покупке. Банк забыл о страховании жизни ипотечника и имущества в залоге. Не квартира, а золото! Владелец по-прежнему плюсом к арендным платежам откладывает всё те же ежемесячные сбережения.

Благодаря таким идеальным условиям, погашение ипотеки произошло за 5 лет, впоследствии все сбережения и платежи по аренде сверх ипотеки отправлялись на банковский вклад, где к 2016 году вновь накопилась приличная сумма.

Я добавил в расчёт ещё одну хорошую сделку: в 2016 году накопилась сумма, равная 50% от стоимости средней квартиры такого же размера — куплена квартира 30 кв. м за 3,2 млн ₽ в Санкт-Петербурге. Вновь ипотека, которая погашается за 5 лет. Мы снова знаем будущее, и знаем, какой скачок будет в стоимости недвижимости в 2020 году — так что решение оправданное.

И уже два арендных платежа, и оба идеальные — без простоя и без доп. расходов. И дополнительно всё те же сбережения с зарплаты плюсом.

В сумме в сбережения отправлены те же 1’908’500₽. Получены 3’021’000₽ с аренды двух квартир. Они тоже реинвестировались. Через 24 года его талантливое управление недвижимостью в идеальных условиях принесло ему 12’203’500₽ или 6,4х.

Сценарий 3, Инвестиционный

Третий герой придерживается инвестирования в акции из индекса Мосбиржи, докупая каждый месяц акции, несмотря ни на какие новости и кризисы. Начав со 100 пунктов, индекс схлопнулся на 80% (до 20 пунктов) во время дефолта в 1998 году. Во время Мирового Финансового кризиса индекс рухнул с 1900 до 600 пунктов в 2009 году, акции снизились в цене на 65%. Разные причины не давали индексу расти с 2012 до 2015 года, несмотря на бурный рост рынков других стран. Наш герой докупал, несмотря ни на что. 2020 год на фоне предыдущих сотрясений выглядел мягче — акции упали всего на 34%.

Все дивиденды, которые герой получил до 2008 года, он просто складировал и никуда не инвестировал, начав реинвестировать их только в 2008 году (просто у Мосбиржи данные по накопленным дивидендам публикуются с 2008 года). Я брал данные по индексу, который учитывает налоги с дивидендов. То есть, результат будет за вычетом налогов.

В сумме в сбережения отправлены те же 1’908’500₽. Но несмотря на все невзгоды, результат третьего героя составил 13’229’500₽ или 6,9х.

1. Недвижимость и акции по-прежнему показывают примерно одинаковую доходность при одинаковых вложениях на 24-летнем периоде.

2. При этом, акции показывают гораздо большую волатильность, что не есть хорошо.

3. Для недвижимости здесь избраны идеальные условия. Стоит помнить, что инвестиции в недвижимость помимо процентов по ипотеке и оплаты жилищно-коммунальных услуг (это учтено), влекут за собой множество доп. расходов: страховка (при ипотеке — неизбежно, но и без неё желательно); расходы на ремонт (косметический и капитальный — в расчёте за 15 лет сдачи квартиры не проводился ни один, ни другой); возможные простои; налоги (по сути, сейчас между властью и арендодателями заключен негласный пакт, по которому налог с этого дохода не платит почти никто) и иные мелкие расходы. Даже часть этих расходов значительно снизила бы результат.

4. В акциях тоже есть неучтённые моменты, но они могли повлиять на результат в обе стороны: до 2008 года нет официальных данных по индексу полной доходности с учётом дивидендов, поэтому в результате не учтены дивиденды за более чем 10 лет. Вместе с тем не учтены и комиссионные расходы на покупку ценных бумаг, а в начале срока они могли быть высокими — только с недавних пор мы имеем возможность покупать акции, платя мизерные комиссии.

5. Акции — не для слабонервных. Помните, что они сопряжены с повышенным риском, который вознаграждается повышенной доходностью на действительно длинных временных периодах.

6. Я ожидал увидеть более убедительный результат в акциях. Если бы тот же самый замер был сделан в 2020 году, мы бы увидели превосходство недвижимости.

Через пару лет вновь повторю расчёты.

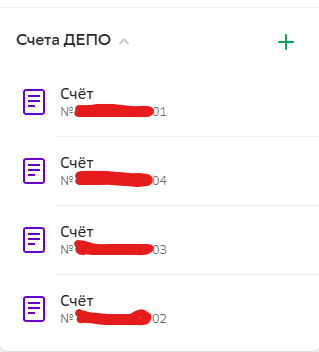

Банкротство: что делает финансовый управляющий, пока вы спите. Акт первый, выявляем ваше имущество

Сидели вы, жили не тужили, банковскими счетами не пользовались, так как на вас возбуждено тысяча и одно исполнительное производство, а потом вдруг решили начать жизнь с чистого листа и подали на банкротство. Опустим рассказы о том, как к такой процедуре можно подготовиться (особенно если вы хотите поступить недобросовестно, но выглядеть перед судом добросовестно), о том, управляемое это банкротство или нет. Процедура началась, вам утвердили финансового управляющего. Что дальше?

Первым делом финансовый управляющий будет проверять ваше имущественное положение. При написании заявления вы обязаны указать всё имущество, которое имеете, а так же сделки за последние три года. Если не указали, то они легко выявляются, а вот за сокрытие информации вас могут признать недобросовестным и не списать долги.

Начав работать в банкротстве, я узнал о существовании многих государственных органов, о которых обыватели вряд ли за всю жизнь узнают, ибо не столкнутся.

Вот туда финансовый управляющий и направляет свои запросы, но не во все, ибо письма тоже денег стоят. В первую очередь это Росреестр, ГИБДД, откуда пришлют ответы по недвижимости и автомобилям, а именно о том, какое имущество вы имеете сейчас, какое имущество приобреталось или продавалось ранее. Так же можно запросить копии договоров, которые в данных организациях хранятся.

Аналогично ГИБДД, направляем запросы в ГИМС МЧС и Гостехнадзор. Только там на учёте стоят маломерные суда и самоходная техника. Ну а вдруг имеется, будем продавать. На практике у моей коллеги один раз пришёл ответ из ГИМС, что какая-то лодка таки стоит у них на учёте. На соответствующий вопрос должнику, что это за лодка, был дан ответ, что она давно не существует и даже показаны её остатки в виде каких-то лоскутов. Не люблю такой геморрой, но куда без него: пришлось ходатайствовать в суд об исключении данной лодки из конкурсной массы на том основании, что она не существует. Так же направляются запросы в ПФР о наличии пенсионных прав, выплатах и т.п.

Отдельно поговорим о ЗАГСе. Ранее он без проблем предоставлял сведения о заключённых и расторгнутых браках и зарегистрированных детях. Потом там завёлся «умный юрист», который почитал законы, по своему их интерпретировал и теперь на запросы из ЗАГСа поступает ответ примерно такого содержания: ничего мы предоставлять не будет, так как в ФЗ «Об актах гражданского состояния» никаких управляющих не указано, а что в вашем ФЗ «О банкротстве» написано нам пофигу, наш кунг-фу ФЗ сильнее вашего.

К чему это привело? Правильно, к увеличению бумажной волокиты, так как теперь приходится эти сведения истребовать через суд. В некоторых регионах местные ЗАГСы пытаются минимизировать последствия деятельности «умного юриста», отвечая на запросы, что они всю информацию сразу направили в суд, можете ознакомиться с материалами, истребовать ничего не нужно.

Другой важный орган — Федеральная налоговая служба. Оттуда управляющий получает информацию об уплаченных налогах, копии справок 2-ндфл с размером зарплаты, открытых счетах и юридических лицах, в которых должник является директором/участником.