ROI (Return On Investment)

ROI – показатель рентабельности вложений или ещё его называют коэффициентом возврата инвестиций от английского термина Return On Investment. Это значение считается в процентных соотношениях. Если показатель выше 100% – говорит о прибыльности капиталовложений, а если ниже 100% – об убыточности.

Рентабельность инвестиций считают много где: в бизнесе, при сделках с недвижимостью, при запуске рекламных кампаний и в других сферах. Коэффициент показывает целесообразность вложения денег в проект. В случае с маркетингом, ROI помогает определить эффективность проводимых мероприятий в разрезе повышения объема продаж.

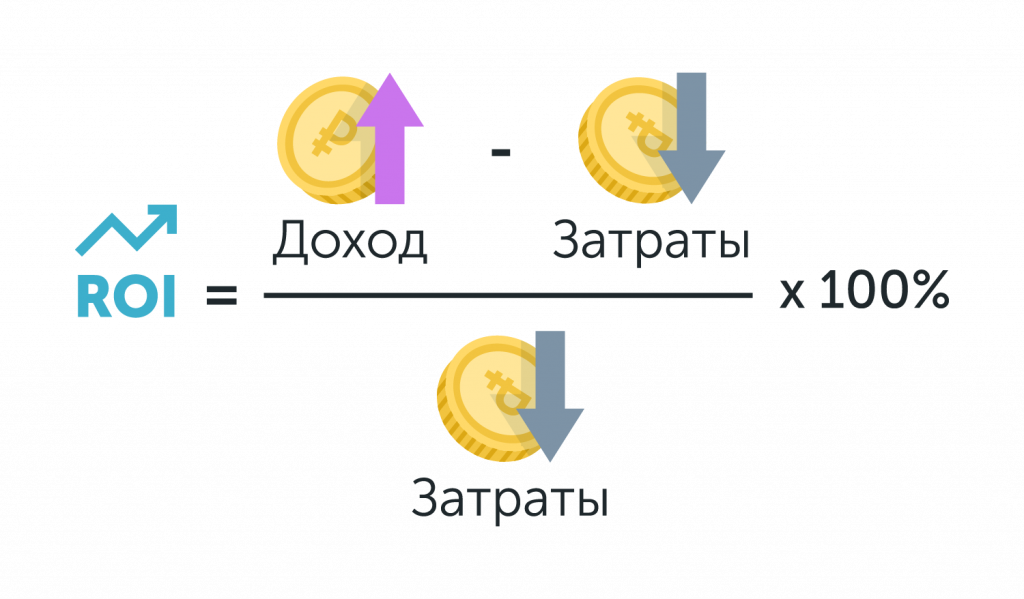

Формула расчета окупаемости инвестиций

Вычисление показателя сводится к элементарной математике:

ROI (Return On Investment) = (доход вложений – размер затрат) / размер инвестиций * 100%

- Доход от вложений – существующая прибыль от продаж товара или услуги за отчетный период, совокупный объем выручки;

- Размер затрат – сумма денег, которая тратится на получение дохода за определенный срок;

- Размер инвестиций – сумма вложений в покупку бизнеса или недвижимости, маркетинг. Это значение может равняться размеру затрат, например, при определении эффективности рекламной кампании.

Рассмотрим на примере несколько вариантов вычисления ROI по формуле.

Допустим, нам необходимо рассчитать рентабельность контекстной рекламы. При бюджете 10 000 рублей (расход) в месяц, через объявления в поисковой выдаче продали товаров на 30 000 рублей (доход). Считаем: ROI = (30 000 – 10 000)/10 000*100% = 200%

Окупаемость кампании 200%, то есть на каждый потраченный рубль возвращается два.

Попробуем определить окупаемость вложений в малом бизнесе, например, при покупке мини-завода по изготовлению тротуарной плитки. Имеем такие входные данные: сумма инвестиций или стоимость завода – 300 000 руб, доходность в месяц – 150 000 руб, размер трат ежемесячно – 120 000 руб. Считаем:

ROI = (150 000 – 120 000) *12/300 000 *100% = 120%

Окупаемость составляет в среднем 1,2 рубля на каждый вложенный рубль. Покупка достаточно рискованная, так как значение рентабельности не сильно выше безубыточного уровня. Решаясь на такую сделку, необходимо учитывать различные факторы – сезонность продаж, конкуренцию на рынке, стоимость сырья и другие.

Как с помощью ROI оценить эффективность рекламы?

Оценку окупаемости маркетинговых и рекламных кампаний следует выполнять ежемесячно. Это позволит отслеживать эффективные каналы и больше в них инвестировать. Таким же образом определяются убыточные каналы: их либо просто отключаем или же изменяем стратегию работы.

На примерах выше мы научились считать ROI показатель, а теперь давайте рассмотрим, какие действия необходимо выполнять при положительных и отрицательных значениях окупаемости рекламы:

- На каналах с наибольшим показателем повышается активность действий. Например, увеличивается количество контекстных объявлений, улучшаются позиции показа в поиске и рекламной сети, расширяется охват и другое.

- На каналах с наименьшими значениями ROI уменьшается активность: снижаем стоимость объявлений, отключаем малоэффективные рекламные площадки, работаем с контекстом и ключевыми фразами, подстраиваем под запросы ЦА.

На оценку показателя окупаемости влияет процент оплаты менеджерам или сервисам, сезонность товара или услуги, геолокация и другие дополнительные факторы.

Когда ROI показатель малоэффективен?

Коэффициент нельзя считать универсальным инструментом для всех сфер бизнеса. Например, ROI дает ошибочные значения при продаже дорогих товаров и услуг, когда посетитель долго выбирает и сравнивает с конкурентами на рынке. Например, клиент пришел через контекстное объявление, изучил предложение и ушел. По логике, это неэффективный канал. Но через неделю он вернулся и купил.

К недостаткам также относят:

- Статичность коэффициента. Значения рассчитываются на определенную дату без учета курса валют и других экономических факторов;

- Малоинформативная оценка. Получить с помощью расчета точный показатель, который бы учитывал нюансы проекта, сделки, кампании – трудно. Этот инструмент эффективно использовать в совокупности с другими индикаторами.

В маркетинговой сфере ROI или ROMI (Return On Marketing Investment) показывает только финансовую полезность или убыточность инвестиций за отчетный период. При этом не учитывается повышение лояльности клиента к компании, видимость для СМИ и другие перспективные параметры.

Как повысить ROI?

Коэффициент окупаемости рекламных кампаний и маркетинговых мероприятий можно повысить следующим образом:

- Соблюдение принципа последовательности в рекламе. Алгоритм такой: контекстное объявление содержит поисковой запрос, ссылка ведет на целевую страницу, которая соответствует тематике рекламы и тому, что ищет пользователь. Например, объявление с запросом «купить шубу из норки в Москве» должно вести посетителя в каталог продажи шуб, а не на главную страницу сайта. Также и менеджер должен говорить с клиентом о шубах, а не о гаджетах или бытовой технике.

- Подключение новых каналов рекламы. Выжимать один источник и игнорировать другие – малоэффективно. Используйте все, но считайте ROI. Прибыльные каналы развивайте, убыточные отключайте или модернизируйте.

- Рекламные предложения, объявления соответствуют запросам пользователей. Подбирайте ключевые слова с учетом потребностей ЦА в вашей нише.

Мы узнали, что такое ROI в маркетинге и других сферах бизнеса. Научились вычислять окупаемость вложенных финансов в рекламные кампании. Изучили, как оценить эффективность маркетинговых мероприятий, повысить ROI. Рассмотрели случаи, когда коэффициент не информативен.

Важно помнить, что расчет рентабельности – это не универсальный инструмент, а один из многих индикаторов, помогающих анализировать финансовые показатели.

11 способов расчета доходности инвестиционного портфеля

Каждому инвестору, рано или поздно, приходится оценивать результаты своей инвестиционной деятельности или просто видеть значения полученной доходности в отчетах управляющего или брокерских приложениях.

И если вы сформировали портфель один раз и держите его без пополнения или изъятия средств, то подсчет итоговой доходности – простое дело. Но если вы регулярно проводите операции с портфелем, вносите и выводите деньги, то расчет итогового результата становится немного сложнее.

Например, считая доходность двумя разными способами, вы можете получить абсолютно разные результаты, вплоть до того, что при одном методе расчета ваша доходность будет положительной, а при другом отрицательной.

- В этой статье мы расскажем обо всех существующих методах расчета доходности, а также о разнице и выборе между двумя базовыми подходами, с которыми вы будет встречаться в реальных ситуациях.

- Она поможет вам лучше понимать отражаемые в отчетах цифры и собственные результаты. В конце статьи вы найдете файл со всеми расчетами.

Два основных метода оценки доходности

- взвешенный по деньгам (Money-Weighted Rate of Return, MWR);

- взвешенный по времени (Time-Weighted Rate of Return, TWR).

Метод взвешивания по деньгам (MVR) показывает доходность со всеми изъятиями и пополнениями портфеля, в то время как метод взвешивания по времени (TWR), наоборот, показывает доходность, которую получил бы инвестор, если бы держал одну и ту же сумму, не пополняя счет и не изымая денег. Вследствие этого, доходность, рассчитанная разными способами, может значительно отличаться друг от друга.

Начальный пример

Для того, чтобы продемонстрировать разницу методов, рассмотрим следующую ситуацию:

В этом примере, как мы увидим ниже, инвестор потерял 7000 руб., несмотря на это, доходность, взвешенная по времени, будет положительной (+0,4%), а взвешенная по деньгам отразит реальные потери инвестора и будет отрицательной (-0,87%). И оба эти результата корректны!

Чтобы разобраться с тем, как такое возможно, рассмотрим 11 методов, с помощью которых исторически рассчитывалась доходность. Два из них широко применяются и сегодня, а один из этих двух методов является отраслевым стандартом в сфере управления инвестициями.

Методы, относящиеся к MWR (взвешенная по деньгам доходность)

1) Простой IRR (внутренняя норма доходности)

Простая внутренняя норма доходности, в случае использования для оценки доходности портфеля, подразумевает нахождение такого r, при котором выполняется следующее условие:

- VE — конечная стоимость портфеля;

- VS – начальная стоимость портфеля;

- C – внешний денежный поток.

Также, в простом IRR есть допущение, что все денежные потоки произошли в середине анализируемого периода. Поэтому, чтобы сделать оценку более точной, нужно использовать модифицированный IRR.

2) Модифицированный IRR (MIRR)

Модифицированная внутренняя норма доходности отражает то же, что и простая IRR, но учитывает то, что каждый денежный поток происходит в разные промежутки анализируемого периода.

- Ct = внешний денежный поток в день t;

- Wt = весовой коэффициент, применяемы в день t.

- TD = общее количество календарный дней в периоде;

- Dt = количество дней с начала периода.

3) Простой метод Дитца

Простой метод Дитца является способом измерения доходности портфеля, который учитывает все денежные потоки в/из портфеля в течение периода.

Он основан на предположении, что все внешние потоки происходят в середине временного интервала (или равномерно распределены по всему периоду, и таким образом, потоки происходят в среднем в середине периода).

- VE — Конечная стоимость портфеля;

- VS — Начальная стоимость портфеля;

- С — это чистый внешний денежный поток в течение периода.

4) ICAA

Ассоциация инвестиционных консультантов Америки (ICAA, 1971) предложила прямое расширение простого метода Дитца. Предполагается, что любой доход, полученный портфелем (например, дивиденды или купонные выплаты) будет недоступен для инвестиций управляющим портфелем и переносится на отдельный счет для выплаты непосредственно клиенту.

- Этот метод следует использовать только в том случае, если доход портфеля действительно недоступен управляющему портфелем для дальнейших инвестиций.

- VS — Начальная стоимость портфеля;

- I — общий доход портфеля (на конец анализируемого периода);

- C’ — внешний денежный поток, включая реинвестированный доход;

- V’E — конечная рыночная стоимость, включая реинвестированный доход.

5) Модифицированный метод Дитца

Это способ измерения доходности портфеля, основанный, в отличие от простого метода Дитца, на взвешивании каждого денежного потока, поэтому считается более точным. Данный метод является наиболее точным среди MWR, а также распространенным среди управляющих портфелями.

- VE — Конечная стоимость портфеля;

- VS — Начальная стоимость портфеля;

- C- общий внешний денежный поток за период;

- Ct — внешний денежный поток в день t;

- Wt — весовой коэффициент, который будет применяться к внешнему денежному потоку в день t:

- TD = общее количество календарный дней в периоде;

- Dt = количество дней с начала периода.

Среди всех изложенных выше методов MWR, на сегодняшний день наиболее актуальным является Модифицированный метод Дитца. Все остальные методы являются менее точными и использовались управляющими в то время, когда точный моментальный подсчет доходности был затруднителен.

Методы, относящиеся к TWR (взвешенная по времени доходность)

6) TWR (Time-Weighted rate of return)

Взвешенная по времени доходность (TWR) — инвестиционный показатель, отражающий доходность портфеля, которая, в отличие от взвешенной по деньгам доходности (MWR), не зависит от изымания денег или пополнения портфеля, так как это не должно влиять на оценку эффективности работы управляющего портфелем (он, как правило, не может влиять на решения клиента внести и изъять деньги из упраления).

- Доходность, рассчитанная по данному методу является стандартном в финансовой отрасли и в абсолютном большинстве случаев вы видите именно ее.

Вот формула для этого метода:

- r – взвешенная по времени доходность;

- VS – начальная стоимость портфеля;

- n – количество подпериодов;

- VE – конечная стоимость портфеля;

- Сn — чистый внешний денежный поток в портфель;

- Vn– стоимость портфеля сразу после денежного потока n.

Методы, приближенные к TWR

Следующие 3 метода относятся к приближенным к TWR и могут иметь погрешность при расчёте, но позволяют очень быстро оценить примерную доходность.

7) Метод подстановки индекса

Процедура расчета взвешенной по времени доходности наиболее полно повторяет расчет доходности индекса и, следовательно, дает возможность использовать его в качестве бенчмарка. Поэтому, если точная оценка TWR недоступна, доходность бенчмарка (индекса) можно использовать для оценки стоимости портфеля на дату движения денежных средств.

Рассчитывается по формуле TWR, но доходность портфеля во время денежного потока оценивается по доходности бенчмарка (индекса).

- Данный метод не подходит для оценки доходности, если есть сильные расхождения с бенчмарком.

8) Метод регрессии

Метод регрессии является более широким, нежели метод подстановки индекса, т.к. учитывает риск портфеля (бету).

Рассчитывается по формуле TWR, но доходность портфеля во время денежного потока оценивается по доходности бенчмарка (индекса), с корректировкой на риск портфеля (бету).

- Данный метод не подходит для оценки доходности, если есть сильные расхождения с бенчмарком.

9) Тест аналитиков

Рабочая группа Британского общества инвестиционных аналитиков (SIA, 1972) предложила ещё один метод, основываясь на своём обнаружении, что отношение MWR портфеля к условному фонду (или индексу) приблизительно соответствует отношению TWR портфеля к условному фонду (или индексу).

- MWA — взвешенная по деньгам доходность текущего портфеля

- MWN — взвешенная по деньгам доходность условного фонда (или индекса)

- VA — Стоимость портфеля на конец периода;

- VN — стоимость условного фонда на конец периода;

- CT — общий внешний денежный поток за период;

- CW — взвешенный внешний денежный поток за период;

- TWA — взвешенная по времени доходность текущего портфеля;

- TWN — взвешенная по времени доходность условного фонда.

Гибридные методы

10) Метод BAI (или связанный IRR)

Институт банковского администрирования (BAI, 1968) предложил альтернативный гибридный подход, который, по сути, связывает простые внутренние нормы прибыли (IRR).

- Из-за трудностей в расчете IRR, этот метод не является популярным и практически неизвестен за пределами США.

Для расчёта связанного IRR, перемножают доходности, рассчитанные по простому IRR за каждый период времени.

11) Связанный модифицированный метод Дитца

Альтернативой модифицированному методу Дитца является связывание модифицированных доходностей Дитца за более короткие периоды. Связанный модифицированный метод Дитца классифицируется как метод, взвешенный по времени, но, в отличие от истинного TWR, он не дает тех же результатов, т.к. TWR делает оценку непосредственно после каждого денежного потока.

Возвращаемся к примеру

Для того чтобы продемонстрировать разницу методов, вернемся к задаче, которую мы описывали выше:

Если мы рассчитаем доходность данного портфеля методами, описанными выше, то получим следующие результаты:

Как вы можете видеть из полученных результатов, доходность, рассчитанная разными способами, может демонстрировать совершенно разные результаты.

- Так, вследствие того, что инвестор дополнительно внёс деньги в портфель перед убыточным периодом, его доходность стала отрицательной. Но если бы он не пополнял свой портфель, то получил бы положительную доходность.

Данный пример демонстрирует не только разницу между доходностью, рассчитанную разными способами, но и то, что неправильный выбор времени для пополнения/изъятия денег из портфеля может отразиться на его доходности.

Выводы

Оба базовых метода расчёта доходности имеют свою ценность, и каждый из них следует использовать в разных ситуациях.

- Если вы хотите оценить свой собственный результат, учитывая, что вы могли вводить и выводить деньги из портфеля не в самое лучшее время (или наоборот), то используйте методы MWR (взвешенная по деньгам доходность), наиболее точным из которых является Модифицированный метод Дитца (метод №5). Они отражают результат действий каждого отдельного инвестора и всегда имеют знак абсолютного (в рублях) финансового результата.

- Если вы хотите оценить результат работы управляющего вашим портфелем, то наиболее разумно использовать метод TWR (метод №6 — взвешенная по времени доходность), так как управляющий (как правило) не несёт ответственности за то, в какой момент времени инвестор решит внести или изъять деньги, поэтому это не должно отражаться на его фактическом результате (доходности). В этом случае знак значения доходности может не совпадать со знаком абсолютного (в рублях) финансового результата.

- Доходность, рассчитанная по методу TWR, является стандартном в финансовой отрасли и в абсолютном большинстве случаев вы видите именно ее.

Файл с расчетами доходности по приведенному примеру всеми 11 способами можно скачать по этой ссылке (.xls)

Эта статья частично основана на материалах из книги Carl R. Bacon, Practical Portfolio Performance Measurement and Attribution.

Управляющая компания «ДОХОДЪ», Общество с ограниченной ответственностью (далее Компания) не обещает и не гарантирует доходность вложений. Решения принимаются инвестором самостоятельно. Информация, представленная здесь, не является индивидуальной инвестиционной рекомендацией, а упоминаемые финансовые инструменты могут не подходить вам по инвестиционным целям, допустимому риску, инвестиционному горизонту и прочим параметрам индивидуального инвестиционного профиля. При подготовке представленных материалов была использована информация из источников, которые, по мнению специалистов Компании, заслуживают доверия. При этом данная информация предназначена исключительно для информационных целей, не содержит рекомендаций и является выражением частного мнения специалистов аналитической службы Компании. Невзирая на осмотрительность, с которой специалисты Компании отнеслись к составлению этой страницы, Компания не дает никаких гарантий в отношении достоверности и полноты содержащейся здесь информации. Никто ни при каких обстоятельствах не должен рассматривать эту информацию в качестве предложения о заключении договора на рынке ценных бумаг или иного юридически обязывающего действия, как со стороны Компании, так и со стороны ее специалистов. Ни Компания, ни ее агенты, ни аффилированные лица не несут никакой ответственности за любые убытки или расходы, связанные прямо или косвенно с использованием этой информации. Данная информация, действительна на момент ее публикации, при этом Компания вправе в любой момент внести в информацию любые изменения. Компания, ее агенты, работники и аффилированные лица могут в некоторых случаях участвовать в операциях с ценными бумагами, упомянутыми выше, или вступать в отношения с эмитентами этих ценных бумаг. Результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ценные бумаги. Компания предупреждает, что операции с ценными бумагами связаны с различными рисками и требуют соответствующих знаний и опыта.

Поделиться:

Следующая публикация

DIVD — БПИФ ДОХОДЪ Индекс дивидендных акций РФ

19 января на Московской Бирже начинаются торги первым биржевым фондом российских дивидендных акций – БПИФ ДОХОДЪ Индекс дивидендных акций РФ.

ООО «УК «ДОХОДЪ». ОГРН 1027810309328. Лицензия ФСФР России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами, негосударственными пенсионными фондами от Лицензия ФСФР России профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами от

Открытый паевой инвестиционный фонд рыночных финансовых инструментов (Правила доверительного управления зарегистрированы ФКЦБ России Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ. Акции. Мировой рынок» (Правила доверительного управления зарегистрированы ФКЦБ России Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ. Дивидендные акции. Россия» (Правила доверительного управления зарегистрированы ФКЦБ России Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ.Российские акции. Первый эшелон» (Правила доверительного управления зарегистрированы ФСФР России Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ. Мультифакторные инвестиции. Россия» (Правила доверительного управления зарегистрированы ФСФР России Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ. Перспективные облигации. Россия» (Правила доверительного управления зарегистрированы ФСФР России Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ДОХОДЪ. Валютные облигации. Мировой рынок» (Правила доверительного управления зарегистрированы ФСФР России Закрытый паевой инвестиционный фонд недвижимости «ДОХОДЪ – Рентная недвижимость» (Правила доверительного управления зарегистрированы Центральным Банком Российской Федерации

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов (Правила доверительного управления зарегистрированы Банком России .

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов (Правила доверительного управления зарегистрированы Банком России )

Внимание! Взимание надбавок (скидок) уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды.

Представленные стратегии доверительного управления не основаны на параметрах стандартного инвестиционного профиля и не являются публичной офертой. Открытие счета доверительного управления клиентом и использование представленных стратегий управления сопровождается заполнением им анкеты определения индивидуального инвестиционного профиля.

Ознакомиться с условиями управления активами, получить подробную информацию о паевых инвестиционных фондах, ознакомиться с правилами доверительного управления и иными документами, подлежащими раскрытию и предоставлению в соответствии с действующим законодательством, до заключения договора можно в по адресу: 199178, Санкт-Петербург, Малый пр. В.О., д. 43, к. 2, литера В, этаж 3, помещ. 62, на сайте dohod.ru по телефону

ООО «УК «ДОХОДЪ» информирует о совмещении различных видов деятельности, а также о существовании риска возникновения конфликта интересов.

ООО «УК «ДОХОДЪ». ОГРН 1027810309328. Лицензия на осуществление деятельности по управлению ценными бумагами от Без ограничения срока действия. Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами, негосударственными пенсионными фондами от С подробной информацией вы можете ознакомиться по ссылке:

2003-2021 © ООО «УК «ДОХОДЪ»

Мы используем файлы cookie. Продолжая пользоваться сайтом вы даете Согласие на обработку пользовательских данных.

Формы на сайте защищены капчей reCAPTCHA, ознакомьтесь c политикой конфиденциальности и условиями использования сервисов компании Google.

Источник https://www.calltouch.ru/glossary/roi-return-on-investment/

Источник https://www.dohod.ru/blog/11-sposobov-rascheta-doxodnosti-investiczionnogo-portfelya

Источник

Источник