Что такое инвестиции простыми словами

На протяжении значительной части истории и в настоящее время инвестиции являются составной частью экономики, без которой она не может полноценно существовать и развиваться. Если рассуждать о том, что такое инвестиции простыми словами, можно сказать, что это вложения, которые делает частное лицо, компания или государство для получения прибыли. При этом нет никаких гарантий, что эти вложения окупятся – в этом и состоит основной риск инвестирования.

Содержание

Что такое инвестиции

Существует несколько определений этого понятия, но их суть одинаковая. Инвестиции – это вложения капитала, который может быть представлен:

- наличными средствами (в том числе в виде кредитов, одолженных у банка или частных лиц);

- материальным имуществом (земля, иные объекты недвижимости, производственное оборудование, механизмы и многое другое);

- ценными бумагами (акциями, облигациями, векселями);

- имущественные права (например, на аренду помещения);

- нематериальные активы (интеллектуальная собственность, авторские права, патент на изобретение и т.п.).

В широком смысле значение понятия инвестиция можно охарактеризовать как вложение («жертва») для достижения конкретных целей. Причем эти цели необязательно должны относиться только к получению коммерческой выгоды. Например, государство вкладывает определенные средства в развитие детского спорта, строительство дворовых площадок для того, чтобы молодежь приобщалась к здоровому образу жизни. В конечном итоге это не приводит к получению конкретного дохода, однако здоровье является безусловной ценностью, которая имеет в том числе и коммерческую выгоду (сокращаются издержки на содержание системы здравоохранения).

Разновидности инвестиций

Существует большое количество критериев, на основе которых осуществляется классификация инвестиций. Их разделяют по объекту вложения, целям, срокам и многим другим параметрам.

По объекту вложения

Вне зависимости от источника активов (собственные средства, кредит в банке, личное имущество и т.п.) инвестировать можно в конкретный объект, например, в предприятия или недвижимость. В этом случае говорят о реальных инвестициях, т.е. вложениях в реальный сектор экономики. Имеется в виду, что реальные вложения направлены на прямую покупку капитала в виде:

- материального имущества (недвижимость, земля, производственное оборудование, автомобили и т.п.);

- капитального ремонта;

- нематериальных активов (покупка патента или лицензии для использования изобретения, музыкального произведения, приобретение товарного знака и т.п.);

- человеческого капитала (содержание системы здравоохранения, образования, вложения в проекты по развитию детского творчества, спорта, программы по переобучению работников и многое другое);

- готового бизнеса – это наиболее дорогое вложение (приобретается готовая компания, предприятие, объект инфраструктуры и т.п.).

- приобретение ценных бумаг (акций, облигаций и других);

- предоставление кредитов – это основной вид инвестирования банков;

- предоставление страховки частным или юридическим лицам – страховые инвестиции;

- предоставление лизинга – специальный кредит для покупки предприятий, оборудования, транспортных средств, которые не являются объектом обычного потребления.

В отдельную группу выделяют спекулятивные вложения, когда активы приобретаются не ради их использования, а только для изменения цены (т.е. доход можно получить за счет спекуляций). Это покупка:

- валют;

- ценных бумаг;

- металлов драгоценных и редкоземельных (совершить такую инвестицию может любой желающий, который может открыть счет в банке в виде золота, платины и других драгоценных металлов).

Также к реальным вложениям относятся и венчурные инвестиции. Например, покупка новых предприятий (стартапов), приобретение рискованных ценных бумаг. Подобные вложения отличаются высоким риском, но вместе с тем они дают возможность получить очень большую прибыль. Один из популярных примеров сегодняшних дней – покупка криптовалюты (биткоин и др.).

По виду инвестора

В структуру видов инвестиций входит и понятие о собственнике капитала, т.е. источнике этих вложений. Инвестором может выступать любое лицо:

- частный гражданин, имеющий достаточно много сбережений;

- индивидуальный предприниматель;

- коммерческая компания;

- производственное предприятие;

- банковская организация.

Во всех этих случаях говорят о частных инвестициях, имея в виду, что деньги приходят не от государства, а от других источников. Также инвестором может выступать само государство – в этом случае вкладываются средства бюджета. Нередко государство привлекает не только свои деньги, но и капиталы частных инвесторов – тогда речь идет о финансовом партнерстве и смешанных инвестициях.

Отдельно выделяют отечественные и иностранные вложения. В первом случае деньги приходят исключительно из внутренних ресурсов, во втором – из-за рубежа. Объем иностранных капиталовложений зависит от инвестиционного климата страны, который определяется уровнем развития экономики, социальным и политическим порядком в государстве. Этот показатель имеет большое значение для развития страны в целом: чем больше средств в нее вкладывают, тем быстрее растет благосостояние частного бизнеса и граждан.

По основным целям вложений

Основная цель любого капиталовложения – это получение коммерческой прибыли, увеличение объемов производства, продвижение товаров и услуг. Однако путей достижения этой главной задачи может быть несколько. В зависимости от этого выделяют такие виды инвестиций:

- Прямые – это синоним понятия реальные вложения. Средства вкладывают в материальное производство для того, чтобы участвовать в управлении производственным предприятием или коммерческой компании. Обычно инвестор приобретает контрольный пакет акций и таким способом влияет на принятие всех ключевых решений по развитию акционерного общества.

- Портфельные связаны с покупкой ценных бумаг. Обычно приобретается сразу несколько видов этих активов, они покупаются целым набором, или портфелем, откуда и произошло название. В этом портфеле есть более и менее доходные ценные бумаги, которые сопряжены с большими и меньшими рисками. Характерная особенность – инвестор не участвует в управлении фирмой, а только может рассчитывать на получение определенного дохода (при этом и риски он тоже берет на себя).

- Интеллектуальные вложения связаны с обучением своих сотрудников, их переподготовкой, получением новых навыков, которые пригодятся в работе. Например, компания отправляет сотрудников в командировки по обмену опытом, вкладывает средства в изучение английского языка и т.п.

По срокам инвестиций

Получение дохода практически всегда должно входить в инвестирование. Однако непосредственное извлечение прибыли требует времени, потому что мгновенный возврат денежных средств невозможен. В зависимости от времени окупаемости проекта выделяют такие виды вложений:

- Краткосрочные, когда доходы можно получить уже в течение первого года. Обычно это предприятия малого бизнеса, небольшие фирмы, которые оказывают услуги, пользующиеся большим спросом.

- Среднесрочные вложения предполагают получение доходов в течение 1-3 лет. В это же время все инвестиции могут и окупиться, т.е. предприятие выйдет на уровень рентабельности. Это более крупные магазины, небольшие производственные предприятия.

- Долгосрочные вложения предполагают получение первых доходов спустя 3-5 лет и более. Это крупные производственные комплексы, стадионы, объекты инфраструктуры и т.п. Обычно они требуют больших инвестиций, поэтому сюда привлекаются средства частного бизнеса, деньги из государственного бюджета и банковские кредиты.

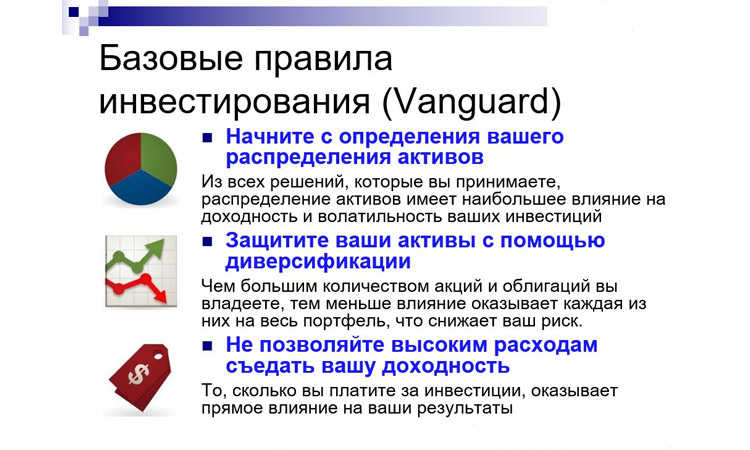

5 правил инвестирования

Есть очень много принципов вложений, однако их общая суть сводится к тому, что инвестор должен грамотно распределять свои риски и предвидеть по возможности все угрозы. Для этого необходимо:

- хорошо знать объект вложений, разбираться во всех его особенностях, а также возможных угрозах;

- ориентироваться в экономических показателях развития страны и региона;

- хорошо понимать текущую рыночную ситуацию (конъюнктуру);

- не рисковать слишком многим – т.е. не вкладывать средства, которые невозможно вернуть в случае возникновения непредвиденных обстоятельств;

- составить четкий инвестиционный план с подробным описанием каждого шага и анализом рисков (сценарии действий на тот или иной случай).

Инвестиции на Фондовом рынке

Эти виды вложений предполагают покупку ценных бумаг – акций, облигаций и других долговых обязательств крупных отечественных и зарубежных компаний (например, «Газпром», «Роснефть», «Сбербанк», «IKEA», «The Coca-Cola Company», «BMW»). Финансовые инвестиции всегда связаны как с высоким доходом, так и с немалыми рисками. Такие вложения можно делать только при наличии достаточного опыта и знаний в этой сфере.

Если же их нет, остается вариант доверительного управления, когда деньги передаются проверенной компании, вкладывающей их в определенные проекты. Риски распределяются между управляющим или инвестором. Также могут быть варианты, когда риски полностью несет сам инвестор. Таким образом, вкладывать средства можно самостоятельно или через совместную систему инвестирования.

Стоит ли инвестировать в бизнес

- о каком именно бизнесе идет речь;

- какие суммы вложений готов предоставить инвестор;

- с какими рисками может столкнуться этот вид бизнеса в данный момент и в обозримой перспективе (1-3 года).

Очевидно, что в большинстве случаев инвестирование в бизнес связано с немалыми суммами денег. Однако открыть малое предприятие или приобрести акции крупной компании может и частное лицо с небольшими сбережениями. Для этого требуется хорошо разбираться в этом бизнесе, чтобы адекватно оценить перспективы его развития. Стоит вкладывать только в крупные проекты – например, приобрести акции проверенных компаний, которые существуют на рынке в течение нескольких десятилетий.

Плюсы и минусы инвестирования: доходность и риски

Существует достаточно много преимуществ инвестирования, однако все их можно свести к одному. Вложения дают возможность получения практически неограниченного дохода. Если правильно рассчитать риски и направить средства в нужном направлении, можно быстро окупить вложения и получить прибыль, которая существенно выше традиционных способов вложения (банковский депозит, сдача недвижимости в аренду и т.п.). К тому же к плюсам можно отнести и такие особенности:

- инвестор может распределить свои риски, т.е. получать доход из разных источников и таким способом подстраховаться на случай непредвиденных обстоятельств;

- вложения могут давать не только активный, но и пассивный доход: деньги «работают» самостоятельно и приносят «автоматическую» прибыль;

- инвестор получает возможность личностного развития;

- благодаря вложению инвестор может самореализоваться и более свободно распоряжаться своими ресурсами.

Однако у системы инвестирования есть и существенный недостаток – нет никаких гарантий того, что вложения окупятся. Поэтому все риски инвестор принимает на себя (или разделяет их с партнерами, если это предусмотрено в договоре). Слабые стороны вложений:

- постоянный и стабильный доход возможен далеко не во всех случаях;

- есть реальная угроза потери всех средств;

- инвестировать возможно только при условии, что инвестор хорошо разбирается в выбранной сфере (в строительстве, малом бизнесе и т.п.);

- для начала вложений нужны хотя бы небольшие сбережения, хотя в большинстве случаев понадобятся очень крупные суммы.

Сущность понятия инвестиции сводится к вложению средств или другого капитала для получения прибыли за определенный период времени. Вложение всегда находится в определенном соотношении с риском, потому что беспроигрышных финансовых стратегий не существует, и предвидеть все обстоятельства наперед невозможно. Однако именно инвестиции являются основным источником роста экономики, поэтому без вложений увеличить свои доходы невозможно.

Источник https://finswin.com/vlozheniya/osnovy/investicii-prostymi-slovami.html

Источник

Источник

Источник