Чистая приведенная стоимость (NPV): правильный подход к расчету и анализу важного показателя бизнес-управления

Чистая приведенная стоимость (NPV) является ключевым критерием, который позволяет принимать решение, разумно ли вкладываться в проект. Как правило, показатель применяется в финансовой сфере, но может быть использован для постоянного наблюдения за финансовой характеристикой компании в данный момент. Вне зависимости от цели применения, важно понимать, как высчитать показатель и какие проблемы могут возникнуть в ходе работы.

Показатель позволяет оценить эффективность организации с экономической точки зрения и сравнить объекты инвестиционной деятельности, что поможет принять решение, а впоследствии автоматизировать процессы управления предприятием.

У сокращения NPV в русском языке есть несколько альтернатив:

- Чистая приведенная стоимость (ЧПС). Это наиболее популярный термин, который нашел отражение даже в Microsoft Excel.

- Чистый дисконтированный доход (ЧДД). Название делает акцент на том, что значения сначала подвергаются дисконтированию, а после складываются.

- Чистая текущая стоимость (ЧТС). Все поступления и платежи благодаря дисконтированию приводится к текущей стоимости средств. Иными словами, с экономической точки зрения, если мы заработаем тысячу рублей, то затем по факту получим меньше, чем если бы мы получили эти средства в данный момент.

Дисконтирование – это определение цены потока денег посредством приведения цены всех выплат к конкретному моменту времени. Инструмент служит основой для расчета стоимости финансов с учетом их временной ценности.

NPV демонстрирует размер прибыли, которая ждет участников проекта. С точки зрения математики, критерий определяют благодаря дисконтированию значений чистого денежного потока (ЧДП). При этом не имеет значение, речь идет об отрицательном или положительном потоке.

ЧДД реально рассчитать за любой отрезок времени со старта проекта (за пять, семь и более лет). Всё зависит от потребности.

К примеру, за 10 лет планирования компания получила выручку в размере 5,57 миллиардов рублей, в то время как совокупная сумма налогов и иных затрат равняется 2,21 миллиардам рублей. Следовательно, сальдо от основной деятельности составляет 3,36 миллиардов рублей.

Но это пока что не итоговая сумма. Из нее следует вернуть начальные инвестиции, к примеру, 1,20 миллиардов рублей. Чтобы сделать подсчет более простым, посчитаем, что в проект делают инвестиции по коэффициенту дисконтирования 0%. Тогда, если вычислить критерий NPV, он будет равен 2,16 миллиардам рублей за 10 лет планирования.

Если сделать этот срок больше, то вырастет и сумма ЧДД. Суть этого критерия в том, что он дает возможность вычислить еще на этапе создания бизнес-плана, какой реальный доход получит инициатор проекта и автоматизации процессов управления.

Зачем нужен этот показатель?

Если вы приметили бизнес-проект, имеющий хорошие перспективы, вы готовы инвестировать в него и в будущем внедрить систему автоматизации, рекомендуется рассчитать ЧПС.

Для этого следуйте инструкции:

Определите потоки денег от проекта (начальные вложения и ожидаемые поступления финансов).

Оцените стоимость средств компании. Она станет коэффициентом дисконтирования.

Рассчитайте дисконтированные притоки и оттоки по ставке из предыдущего шага.

После суммирования потоков вы получите необходимый показатель.

После этого можно решать, инвестировать ли в проект. Однако стоит помнить, что вложения будут эффективными при NPV > 0. Если показатель не превышает нулевую отметку, то от этой идеи лучше отказаться.

Если показатель равен нулю, это значит, что потоков денег достаточно для:

возмещения общей суммы вложений;

обеспечения дохода на капитал.

При NPV > 0 проект принесет прибыль, а автоматизация финансовых процессов себя окупит. Таким образом, чем выше показатель, тем более выгодными будут вложения в компанию.

Кредиторы, которые дали денег в долг, имеют фиксированный доход. Следовательно, все средства, которые превышают этот критерий, остаются в руках владельцев акций. Если предприятие одобряет проект с нулевым показателем, акционеры сохранят свою позицию: компания хоть и станет больше, но акции не вырастут. При NPV > 0 владельцы акций обогатятся.

Показатель позволяет понять, какой из нескольких проектов считается наиболее выгодным. Таким образом, можно потратить средства на реализацию самого перспективного – где есть максимальный шанс заработать или рассчитан наивысший NPV.

Преимущества данного показателя (по словам аналитиков):

- четкие признаки принятия решения о вложении – начальные инвестиции, выручка на каждом из этапов, доходность нетрадиционных вложений капитала;

учет изменения цены денег во времени;

учет рисков благодаря применению разных коэффициентов дисконтирования.

Но считать критерий абсолютно точным не следует. Часто сложно правильно вычислить ставку дисконтирования, особенно когда речь идет о многопрофильных бизнесах. Также помните, что при расчете не учитывается вероятность завершения проекта.

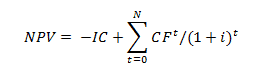

Формула расчета выглядит так:

IC – сумма начальных вложений;

N – количество периодов, за которые следует рассчитать интересующий вас проект;

t – время, для которого нужно вычислить ЧПС;

i – коэффициент дисконтирования для необходимого вида вложения;

- CFt – ожидаемый поток денег (чистый) за установленный период времени.

Давайте разберем на примере

По условию задачи, вложения в компанию составили 500 000 р.

Ожидаемая доходность (CFt) за пять лет следующая:

2017 – 100 000 р;

2018 – 150 000 р;

2019– 200 000 р;

2020 – 250 000 р;

2021 – 300 000 р.

Коэффициент дисконтирования составляет 20 %.

- Решение:

Определим чистые потоки денег по формуле CFt/(1+r)t, где:

CFt – потоки денег по годам;

r – коэффициент дисконтирования;

t – номер года по счету.

Тогда в 1-й год поток денег составит CFt / (1 + r) × t = 100 000 / (1 + 0,2)1 ≈ 83 333 руб. Во 2-й год будет равен ≈ 104 167 руб. В 3-й год мы получим ≈ 115 741 руб. В 4-й год чистый поток денег окажется равен ≈ 120 563 руб. В 5-й год ≈ 120 563 р.

∑CFi / (1 + r) × i = 83333 + 104167 + 115741 + 120563 + 120563 = 544 367 р.

Используя уже известную нам формулу, получаем:

NPV = — 500 000 + 83 333 + 104 167 + 115 741 + 120 563 + 120 563 = 44 367 р.

NPV = 44 367 р.

Как мы знаем, оправданными будут считаться вложения при показателе > 0. В данном примере он превышает нулевую отметку.

Расчет NPV инвестиционного проекта: пошаговый алгоритм

Прежде чем внедрять автоматизацию проекта, оцените его перспективность.

1. Определите размер первоначальных вложений

Инвестиции должны приносить прибыль в долгосрочной перспективе. К примеру, строительное предприятие может купить бульдозер, найти крупные проекты, внедрить автоматизацию финансового учета и увеличить выручку. У подобных вложений всегда есть начальная сумма.

Представьте, что вы владеете ларьком и продаете яблочный сок. Вы хотите купить электрическую соковыжималку, чтобы увеличить объем сока, который вы производите. Если за технику придется отдать 100 долларов, то это будут первоначальные вложения. Со временем они помогут вам заработать в разы больше. Если вначале корректно рассчитать NPV, то можно понять, стоит ли вкладываться в покупку соковыжималки.

2. Примите решение, какой временной отрезок вы будете анализировать.

Разберем на примере. Фабрика по производству обуви приобретает доп. оборудование, так как хочет увеличить производство и заработать больше за определенный временной период. Так будет до того момента, пока техника не сломается. Поэтому для расчета ЧДД необходимо четко понимать, за какой период инвестиции смогут себя окупить. Этот отрезок может измеряться в любых единицах, но, как правило, за один период принимают год.

Вернемся к примеру с соковыжималкой. Гарантия на нее действует три года. Следовательно, перед нами три временных отрезка, поскольку спустя три года техника наверняка сломается и перестанет приносить прибыль, которую можно было бы потратить на автоматизацию бизнес-процессов.

3. Определите поток денег в течение одного отрезка времени

Вам необходимо вычислить поступления, которые возникнут благодаря вашим вложениям. Поток может быть известным или предположительным. Во второй ситуации организации придется потратить много времени и средств для найма аналитиков, которые вычислят этот показатель.

Предположим, по вашей оценке, приобретение соковыжималки за 100 долларов принесет дополнительные 50 долларов в 1-й год, 40 долларов во 2-й год и 30 долларов в 3-й год. Это будет возможно за счет сокращения времени, которое затрачивается на изготовление сока, а также затрат на заработную плату персонала.

4. Определите коэффициент дисконтирования

По правилу, в настоящее время любая сумма ценна в разы больше, чем в будущем. Сегодня вы можете открыть вклад, а через определенное время получить еще и проценты. Таким образом, даже 10 долларов сейчас стоят больше, чем эти же деньги в будущем.

Поскольку мы хотим вычислить показатель, нам нужно знать процентную ставку на инвестиционный счет или возможность инвестирования с таким же уровнем риска. Она получила название коэффициент дисконтирования (для расчета нам нужно перевести ее в десятичную дробь).

Зачастую для расчета этой ставки организации применяют средневзвешенную стоимость капитала. В простых ситуациях можно использовать норму дохода по счету, на который можно положить средства под проценты.

В нашем ситуации, если вы не будете покупать соковыжималку, то сможете вложить те же деньги в ценные бумаги и заработаете 4% годовых от исходной суммы. Следовательно, за ставку следует принять 0,04.

- Проведите дисконтирование потока денег.

В этом вам поможет формула P / (1 + i) × t, где P – поток денег, i – процентная ставка и t – время. Пока что можете не думать о первоначальных вложениях. Они потребуются в дальнейшем.

Как вы помните, в нашей ситуации три временных отрезка, поэтому рассчитать критерий по формуле нужно будет три раза. Это будет выглядеть так:

Первый год: 50 / (1 + 0,04) × 1 = 50 / (1,04) = 48,08 долларов;

Второй год = 36,98 долларов;

Третий год = 26,67 долларов.

Сложите значения и вычтите из получившейся суммы исходные вложения.

Вам удастся посчитать средства, которые принесут инвестиции по сравнению с доходом от иных видов инвестирования под ставку дисконтирования. Помните, что корректность результата зависит от правильности расчета будущих потоков денег и ставки дисконтирования.

Для расчета NPV в примере нужно выполнить последний шаг: 48,08 + 36,98 + 26,67 — 100 = 11,73 долларов.

Какой можно сделать вывод?

Положительный результат свидетельствует, что проект принесет прибыль, которую вы сможете потратить на автоматизацию учета.

Отрицательное значение – признак того, что вам следует инвестировать капитал во что-то другое (здесь уже вам надо проработать новые цели, определиться с потребностями вашего бизнеса).

В примере показатель превышает нулевую отметку, поэтому покупка соковыжималки считается разумным решением.

Обратите внимание, что полученный показатель не демонстрирует, сколько вы выиграете после покупки техники. Он свидетельствует о том, что вы получите сумму почти на 12 долларов больше, чем ту, которую бы вы получили при вложениях в фондовых рынок под 4%.

Трудности по расчете показателя

При работе с NPV мало знать, что он означает и как его вычислить. Нужно иметь в виду некоторые особенности.

- Во-первых, его трудно объяснить тем, кто далек от финансов.

Фразы с финансовыми терминами проблематично заменить понятными синонимами. Но этот критерий стоит того, чтобы попытаться перевести объяснение на доступный язык. Любое вложение, проходящее тест ЧДД, повышает акционерную стоимость. И наоборот, вложения, не прошедшие проверку, однозначно ухудшат финансовое положение. - Во-вторых, менеджерам важно помнить, что для расчета показателя необходимо исходить из нескольких тезисов и оценок.

Другими словами, расчет может быть некорректен и содержать неточности. Для снижения рисков рекомендуется несколько раз проверить свои оценки и проанализировать чувствительность после первого расчета.

Ситуации, где чаще всего допускаются ошибки при расчете

- Начальные инвестиции. Если технику вы будете покупать по фиксированной цене, то этот риск отпадает. Однако если вы обновляете систему или внедряете автоматизацию систем управления, то затраты зависят от нескольких критериев: сроков, этапов проекта и других.

- Риски, связанные с коэффициентом дисконтирования. Вы применяете текущую ставку для расчета будущих доходов. Но может произойти такое, что на 3-м году проекта ставки вырастут, а стоимость ваших финансов упадет. То есть ваши годовые доходы станут не такими ценными, как планировалось.

- Проектное прогнозирование. Именно здесь аналитики чаще всего допускают ошибки. Вы должны быть уверены в прогнозе результатов. Обычно он оптимистичен, поскольку люди стремятся закупать технику или внедрять автоматизацию управления проектами.

Обо всем подробнее готовы рассказать в индивидуальной консультации. Есть вопросы по автоматизации и управлению бизнесом? Заполните форму ниже, и наши специалисты свяжутся с вами и подберут оптимальное решение.

Денежный поток инвестиционного проекта

- Полезные статьи

- Видео

- Новости

- Мероприятия

- Темы

- Релизы 1С

- Избранное

- Виды потоков

- Порядок анализа инвестиционных денежных потоков

- Управление денежными потоками

- Настройка 1С для анализа денежных потоков

- Оценка относительно этапов проекта

- Формулы для расчета денежных потоков

- Прямой и косвенный метод расчета

- Дисконтирование денежных потоков на проекте

- Пример расчета денежных потоков

Финансовое управление инвестиционными проектами. Прозрачный учет за счет отработанных методик и готовых моделей

Повышение точности планирования денежных средств и оптимизация казначейских процессов

Автоматизация денежных потоков инвестиционных проектов. Оценка стоимости и сроков проекта бесплатно!

Любой бизнес-проект требует определенного объема капиталовложений, но далеко не все компании могут позволить себе реализовывать проекты только за счет собственных средств. В такой ситуации без привлечения вложений развитие бизнеса или реализация проекта будет проходить медленнее. К тому же, использовать только собственные средства – неправильно, поскольку при ведении финансово-хозяйственной деятельности важно соблюдать баланс между собственными и заемными денежными средствами (ДС). Возникает резонный вопрос, каким образом получить дополнительное финансирование?

Источниками привлечения внешних активов могут выступать заемные средства или инвестиции.

Итак, оценка инвестпроекта позволяет спрогнозировать уровень его эффективности, то есть:

- определить рентабельность инвестиции;

- выяснить сроки окупаемости проекта;

- оценить риски проекта.

Наиболее показателен при его оценке – анализ прогнозируемых дополнительных денежных потоков, которые возникнут в результате привлечения инвестиций.

Виды потоков

Денежные потоки – это движение любых форм денежных средств, наличных и безналичных, возникающих в процессе финансово-хозяйственной деятельности компании. Существует несколько классификаций денежных потоков предприятия в целом. В зависимости от вида деятельности, который обеспечивают денежные потоки, их можно разделить на:

- операционные (OCF) – основные виды операций, которые обеспечивают доход предприятию (например, оплата поставщикам, поступления от покупателей);

- финансовые (FCF) – виды финансовых операций, которые изменяются размер и состав заемных и собственных активов (например, перечисление дивидендов собственникам компании, получение кредитов и займов);

- инвестиционные (ICF) – виды операций, связанные с поступление ВНА (например, приобретение долговых бумаг, поступление дивидендов от долей участия в других организациях).

Оценка инвестиционного проекта производится в рамках всех трех направлений (операционного, финансового, инвестиционного) как инвестором (в рамках инвестиционной деятельности), так и со стороны реализующего инвестиционный проект.

Также выделяют два вида ДС по направлениям движения:

- входящие, обеспечивающие приток (поступление ДС);

- исходящие, создающие отток ДС (выбытие ДС).

Сопоставляя их на каждый момент времени, можно вывести сальдо денежных потоков компании. Прогнозирование движения ДС в таком разрезе позволит заранее предсказать возникновение кассовых разрывов, чтобы избежать форс-мажора.

Еще одна классификация денежных потоков предполагает разделение движения ДС на потоки по:

- компании в целом;

- отдельным ЦФО;

- проектам;

- подразделениям (как центрам затрат);

- по отдельным операциям.

Анализ в разрезе данных аналитик позволяет выявить потенциальные риски при управлении денежными потоками и своевременно принять меры по их предотвращению.

Порядок анализа инвестиционных денежных потоков

Такой анализ позволяет решить ряд задач:

- определение необходимых объемов поступления ДС;

- выявление направлений расходования ДС;

- выявление источников пополнения ДС;

- прогнозирование кассовых разрывов при выполнении инвестпроекта;

- оценка финансовой устойчивости и стабильности предстоящего проекта;

- спрогнозировать предполагаемую прибыль вложения.

Исходя из классификаций потоков ДС, основными разрезами их в рамках инвестпроекта являются:

- период и периодичность анализа;

- виды деятельности, обеспечивающие денежные потоки;

- направления движения денежных потоков;

- структурные подразделения илии ЦФО.

Управление денежными потоками

Бесплатная консультация по расчету, анализу и эффективному управлению инвестиционными денежными потоками в 1С

Настройка 1С для анализа денежных потоков

Прогнозирование и оптимизация денежных потоков, дашборды и мониторинг инвестиционных проектов в 1С

Выделяют следующие основные показатели оценки денежных потоков инвестпроекта:

- величина поступления и выбытия ДС;

- входящее и исходящее сальдо ДС анализируемого периода;

- величина чистого денежного потока (ЧДП).

Оценка относительно этапов проекта

На протяжении исполнения проекта цели анализа немного меняются. Первоначально, при планировании проекта, основанная цель – оценка его возможной доходности и эффективности. После его запуска необходим постоянный мониторинг исполнения запланированных показателей и оценка отклонений от них, с целью корректировки инвестиционного процесса в рамках проекта. По итогам проекта производится контроль его исполнения и оценка чистых доходов.

Таким образом, можно определить основные этапы анализа денежных потоков инвестиционного проекта:

- планирование денежных потоков ИП и моделирование (прогнозирование) возможных вариантов его реализации;

- контроль исполнения (план-фактный анализ);

- оценка результатов.

Формулы для расчета денежных потоков

При оценке инвестиционных денежных потоков ключевым показателем является ЧДП от денежных потоков инвестиционного проекта, общая величина всех потоков предприятия (как входящих, так и исходящих). Вычисляется по формуле:

ЧДПЭП = OCF + FCF + ICF

Другими словами, это разница между суммой всех поступлений ДС и суммой всех платежей за определенный промежуток времени. Это общая формула расчета любого этапа проекта, в конкретный период времени.

Оценка денежных потоков инвестпроекта проводится на всех пределах его реализации. Выделяют три этапа проекта:

- прединвестиционный (подготовительный, где определяют условия его реализации, рассчитывают его основные параметры и пр.);

- инвестиционную (реализация программы проекта);

- эксплуатационная (период, начала использования результатов проекта, с целью получения доходов).

Согласно трем этапам исполнения проекта весь денежный поток проекта можно условно разделить на три части:

- Чистые инвестиции (ЧИ) – исходные вложения в проект;

- Чистый операционный денежный поток (ЧОДП) – денежный поток от предполагаемой деятельности;

- Чистый завершающий денежный поток (ЧЗДП) – денежный поток, возникающий на основании результатов завершения проекта.

Таким образом, чистый денежный поток всего проекта можно вычислить как сумму денежных потоков всех этапов проекта. Причем при данном виде анализа во внимание принимают только изменение величины показателей (их приращение или уменьшение ∆). В данном случае формула чистого денежного потока инвестпроекта следующая:

Причем каждый элемент формулы равен ЧДП этапа проекта ЧДПЭП 1,2,3.

Для запуска инвестпроекта необходимы первоначальные вложения – либо денежные, либо материальные, что по сути и является инвестициями проекта.

Чистые инвестиции (ЧИ) представлены капитальными вложениями за исключением амортизации. Капитальные вложения могут включать в себя внеобортные (например, вложения в основные средства – ВНА) и оборотные (например, вложения в ТМЦ, запасы, сырье – ОА) активы. Таким образом, ЧИ можно вычислить как сумму изменений величины ВНА, ОА и налоговые (инвестиционные) льготы – (НЛ).

При исполнении проекта, когда вложения постепенно начинают работать, денежные потоки смещаются в область операционных. Поступления и платежи текущих потоков связаны с обеспечением операционной деятельности компании. Изменение операционных денежных потоков вычисляется как потоки ДС от:

- реализации товаров, работ и услуг (∆Р) по текущей деятельности;

- изменение величины переменных затрат (∆ЗТпр);

- изменение величины постоянных затрат (∆ЗТпс);

- платежей по налоговым обязательствам (НО);

- изменение величины амортизации (∆ИЗ).

В данном случае величина чистого операционного денежного потока будет выражаться:

На заключительном этапе инвестпроекта часто происходит высвобождение ДС, например, при продаже лишнего оборудования или поступлении неиспользованных оборотных активов. Чистый завершающий денежный поток будет равен стоимости проданных активов (АК) за минусом налоговых обязательств:

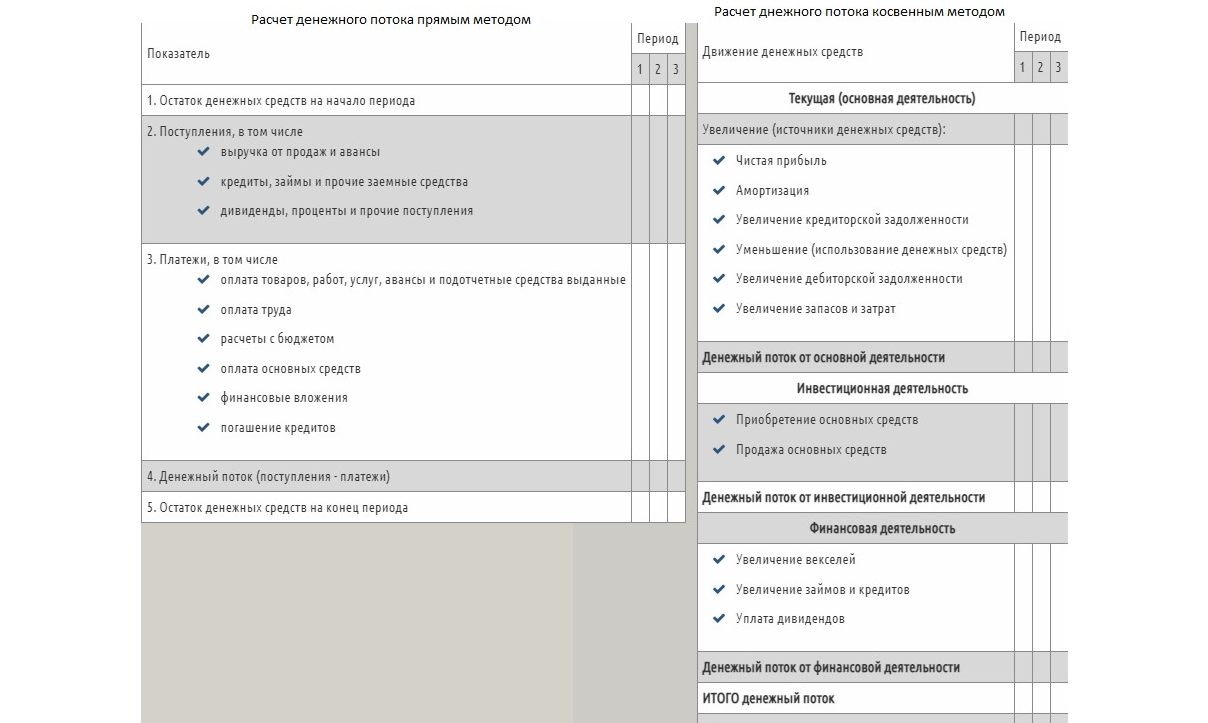

Прямой и косвенный метод расчета

Расчет эффективности денежного потока может быть осуществлен двумя методами – прямым или косвенным. Основное различие данных методов заключается только в принципах анализа денежных потоков от операционной деятельности.

При косвенном методе расчет начинается с определения чистой прибыли за анализируемый период, которая корректируется на возможные изменения ее величины, связанные с движением активов и обязательств. Анализ денежных потоков прямым методом предполагает учет всех поступлений и выплат ДС в рамках текущей деятельности компании.

Рис.1 Таблица сравнения методов расчета денежного потока (прямой и косвенный)

Рис.1 Таблица сравнения методов расчета денежного потока (прямой и косвенный)

Дисконтирование денежных потоков на проекте

Поскольку инвестпроекты обычно достаточно длительны по времени реализации (несколько лет), они подвержены инфляции. Денежные потоки также подвержены обесцениванию, поэтому для более точной оценки денежных потоков на проекте с поправкой на временной фактор используют ставку дисконтирования (норму прибыли). Ставка определяется как норма пересчета будущих денежных потоков (входящих и исходящих) в единую величину текущей стоимости.

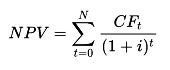

Для оценки эффективности денежного потока инвестпроекта с учетом дисконтирования использую следующие показатели:

Чистая приведенная стоимость (ЧПС) – это общий объем дисконтированных значений потока платежей в пересчете относительно данных на сегодняшний день. Данный показатель показывает объем ДС инвестора, после преодоления порога окупаемости ИП.

Величина ЧПС вычисляется по формуле:

- CF – объем чистого денежного потока за период времени;

- t – период времени, денежного потока ИП;

- N – количество периодов расчета ИП;

- i – ставка дисконтирования, за расчетный период.

Период окупаемости проекта (РВР) вычисляется как отношение первоначальной суммы инвестиций к объему ежегодных поступлений. Позволяет рассчитать минимальное количество периодов, которое понадобится, чтобы вложения окупились.

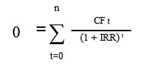

Внутренняя норма доходности (IRR), отражающая ставку процента, при которой инвестор сможет окупить свои первоначальные вложения, или иначе – при которой, приведенная стоимость денежных потоков проекта равна «0».

Показатель рассчитывается по формуле:

- CFt – денежные потоки ИП в период времени;

- n – количество периодов времени;

- IRR – внутренняя норма доходности;

- В отличие от ЧПС – IRR рассчитывается только для ИП, когда первоначальный поток является отрицательным (инвестиции).

Модифицированная внутренняя норма рентабельности (MIRR), описывает ставку дисконтирования, при которой суммарная приведенная стоимость доходов от осуществляемых инвестиций будет равняться стоимости этих инвестиций. Применяется при наличии одновременно при реализации ИП отрицательных и положительных денежных потоков.

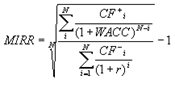

Рассчитывается по формуле:

- MIRR – модифицированная внутренняя норма доходности;

- CF – денежные потоки за период;

- WACC – средневзвешенная стоимость активов (капитала);

- r – ставка дисконтирования.

Пример расчета денежных потоков

На сегодняшний день 1С предлагает широкую линейку программных продуктов, позволяющих автоматизировать различные виды учета предприятий. Рассмотрим возможности расчета денежных потоков с помощью прикладного решения 1С:ERP.

Для расчета и оценки денежных потоков инвестпроекта в системе используют подсистему «Бюджетирование и планирование», «РУ и БУ», «Казначейство» и пр. Для анализа денежных потоков компании именно в разрезе проекта используют справочник «Направление деятельности» и сквозную аналитику системы, которая пронизывает все ее подразделы и позволяет собрать финансовый результат проекта.

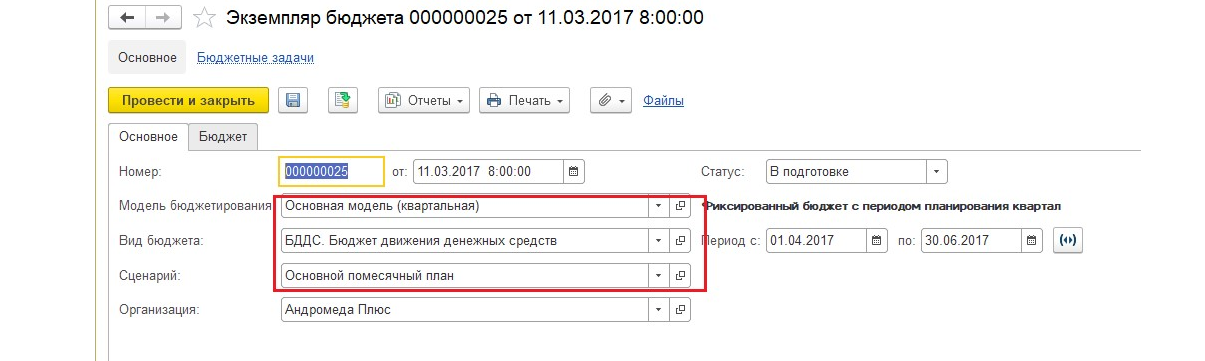

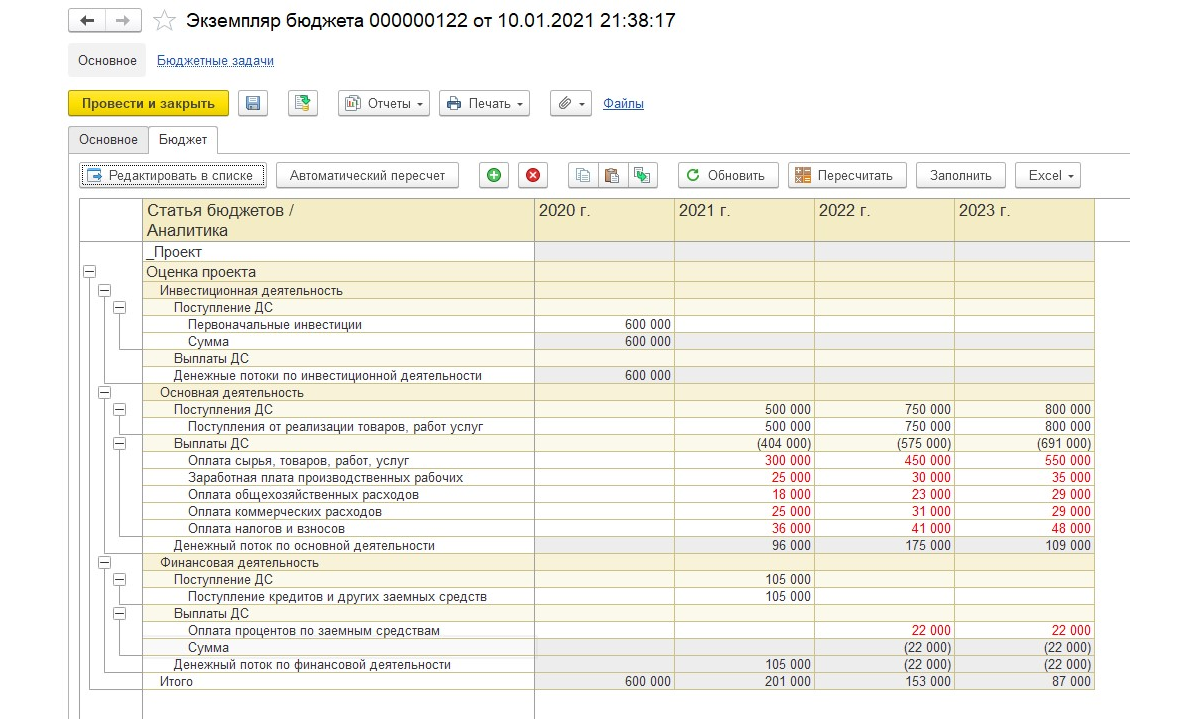

Для планирования и прогнозирования денежных потоков инвестпроекта в системе используют документ «Экземпляр бюджет» – бюджет БДДС, который можно настроить под нужды пользователя. Основные параметры бюджета настраиваются посредством модели, вида и сценария бюджетирования.

Рис.2 Параметры настройки экземпляра бюджета

Рис.2 Параметры настройки экземпляра бюджета

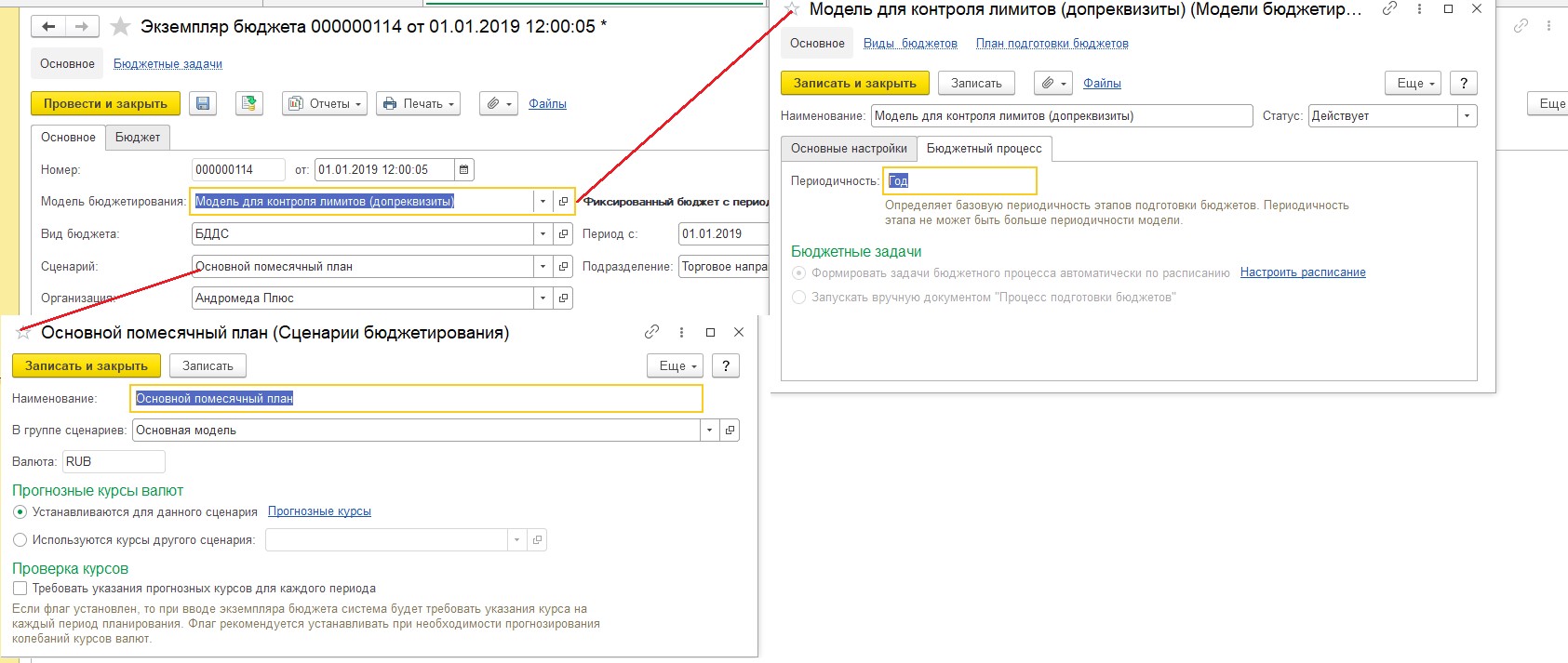

В модели задается периодичность планирования, в сценариях – прогнозные курсы валют.

Рис.3 Модель и сценарий бюджета

Рис.3 Модель и сценарий бюджета

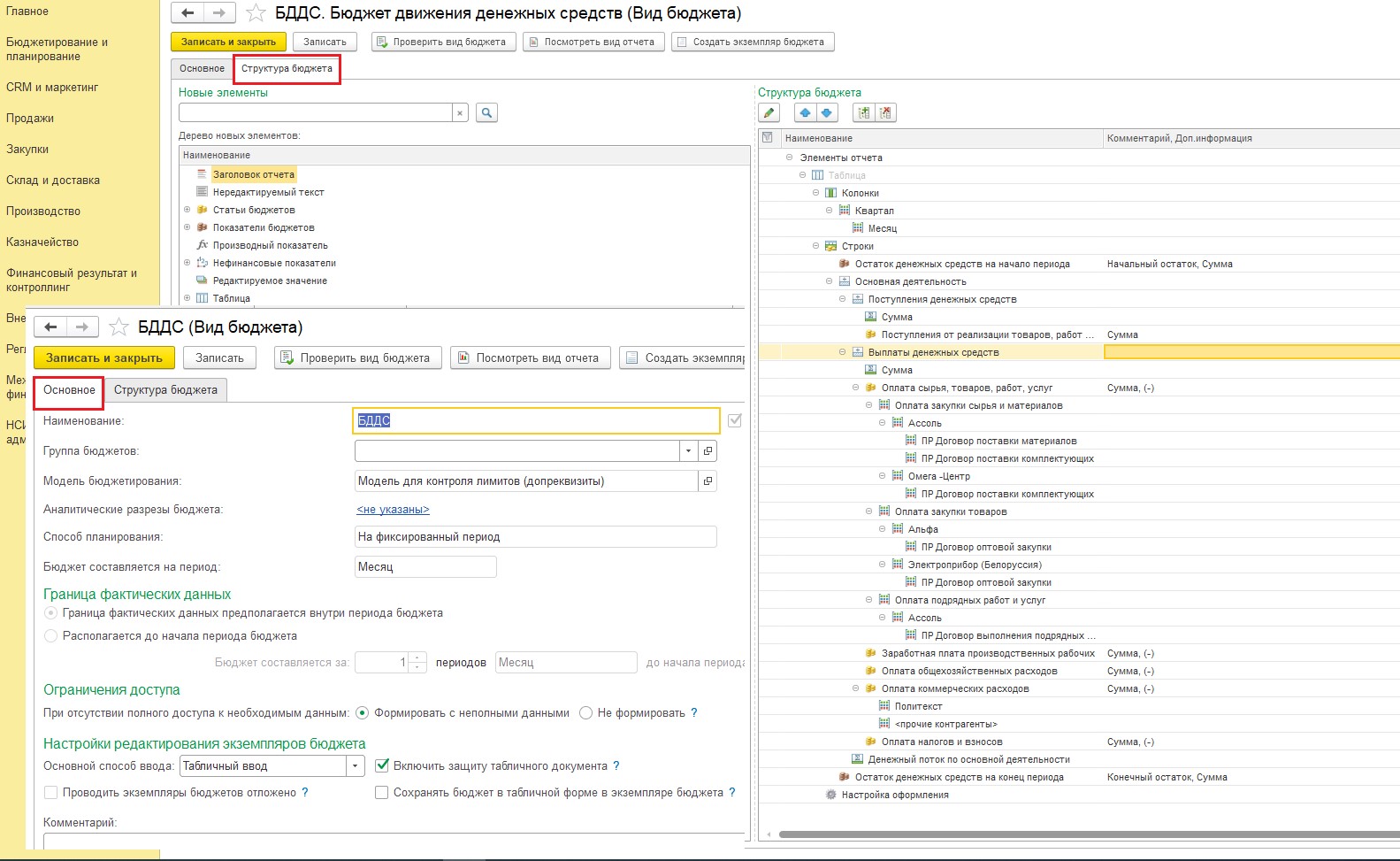

В видах – аналитические разрезы, границы данных, период планирования и структура бюджета.

Рис.4 Вид бюджета

Рис.4 Вид бюджета

Механизм «Структура бюджета» достаточно гибкий, что позволяет настроить вывод практически любых показателей для планирования и анализа. Например, вот так может выглядеть настройка расчета планируемых денежных потоков проекта:

Рис.5 Структура бюджета денежных потоков проекта

Рис.5 Структура бюджета денежных потоков проекта

Тогда экземпляр бюджета будет иметь следующий вид:

Рис.6 Экземпляр бюджета денежных потоков инвестпроекта

Рис.6 Экземпляр бюджета денежных потоков инвестпроекта

Отличительная особенность при настройках бюджетов – добавление в показатели и статьи ДДС аналитики «Направление деятельности». Это позволяет создавать планы под конкретный проект.

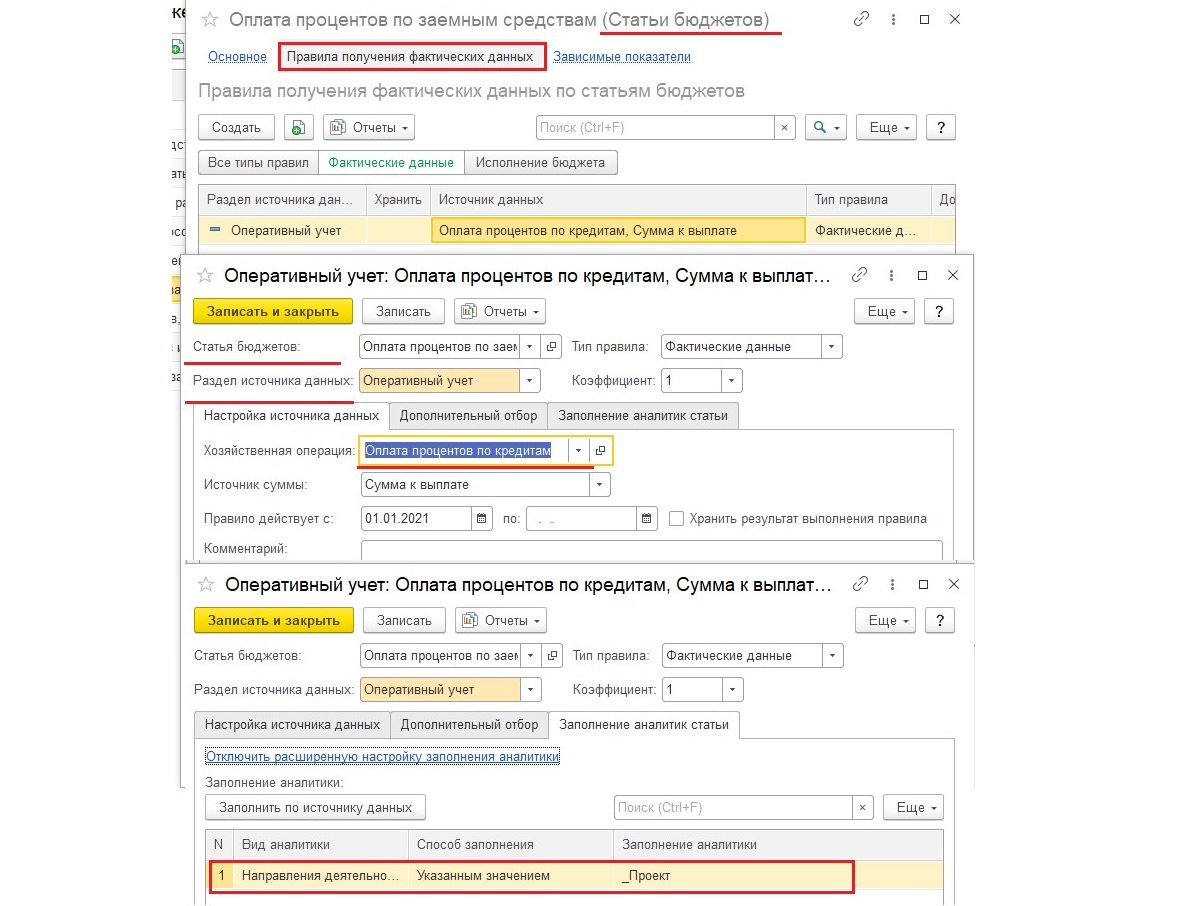

Источники получения фактических данных задаются непосредственно в показателях и статьях бюджет. В данном случае это элементы справочника «Статьи ДДС» с отбором по «Направлению деятельности» (проект).

Рис.7 Настройки получения фактических данных для статьи бюджета

Рис.7 Настройки получения фактических данных для статьи бюджета

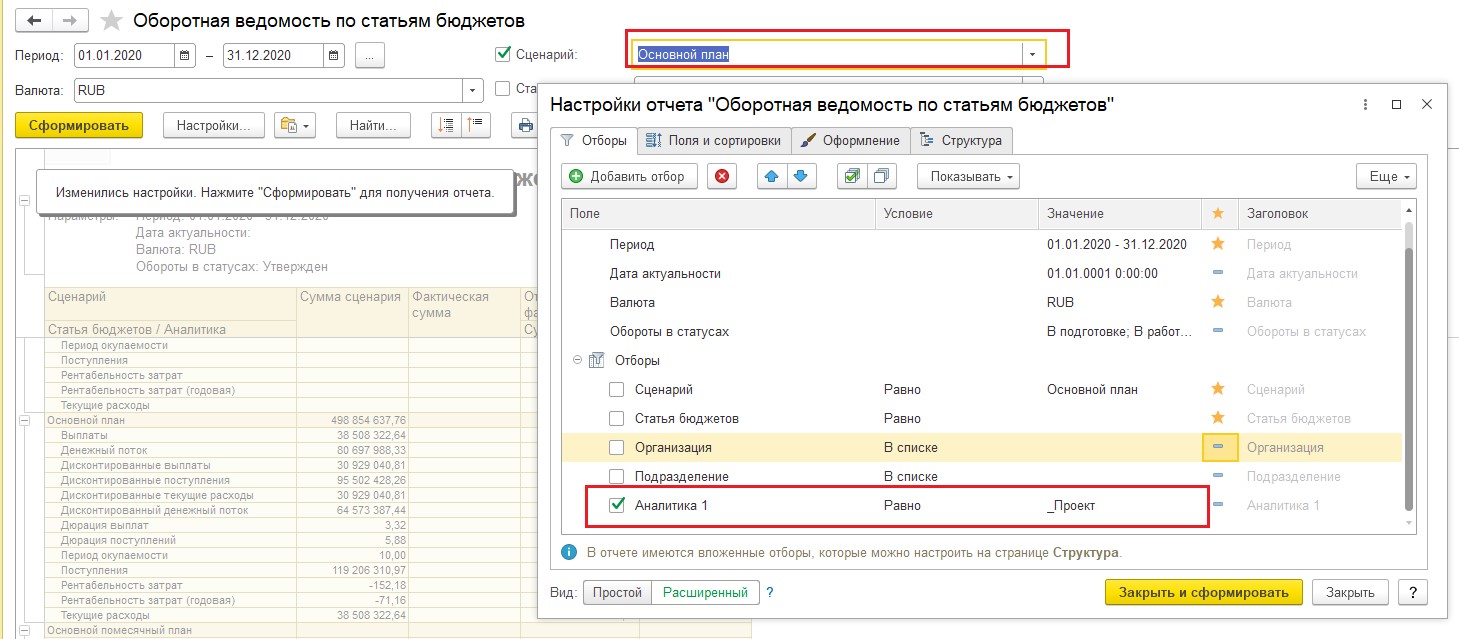

Инструментом проведения план-фактного анализа выступает отчет раздела бюджетирования – «Оборотная ведомость по статьям бюджета», который позволяет оценить исполнение бюджета согласно фактическим данным с отбором по сценарию бюджетирования и направлению деятельности (проекту).

Рис.8 Настройка отчета «Оборотная ведомость по статьям бюджета»

Рис.8 Настройка отчета «Оборотная ведомость по статьям бюджета»

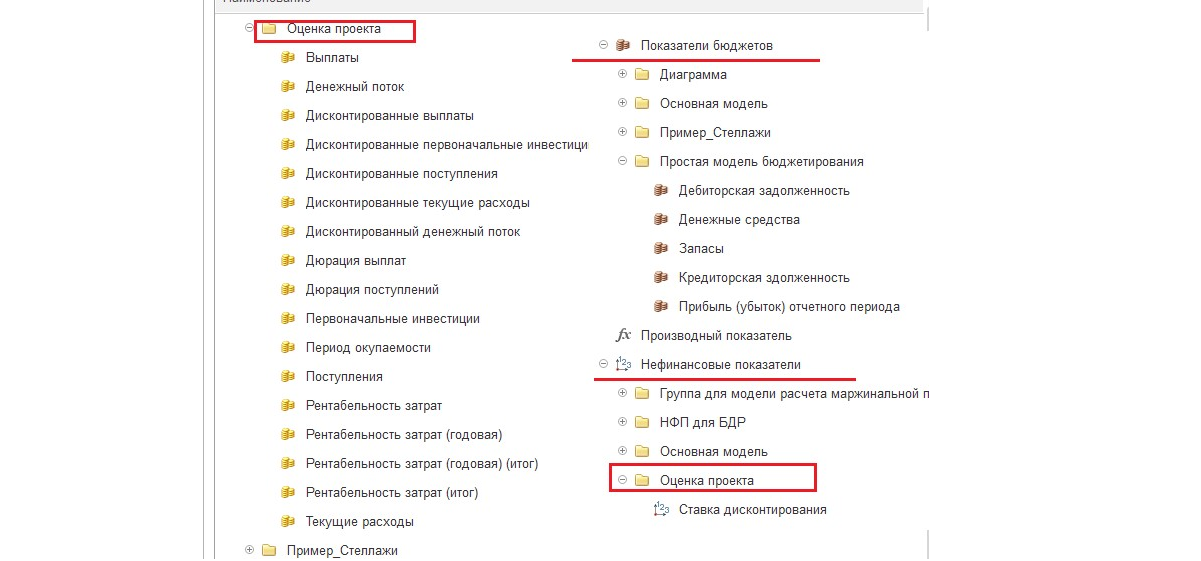

В системе для настройки бюджета по расчету денежных потоков проекта предусмотрены готовые типовые статьи ДДС и показатели (как финансовые, так и нефинансовые), которые позволяют учитывать, например, условия дисконтирования.

Рис.9 Типовые статьи бюджета и показателей структуры бюджета

Рис.9 Типовые статьи бюджета и показателей структуры бюджета

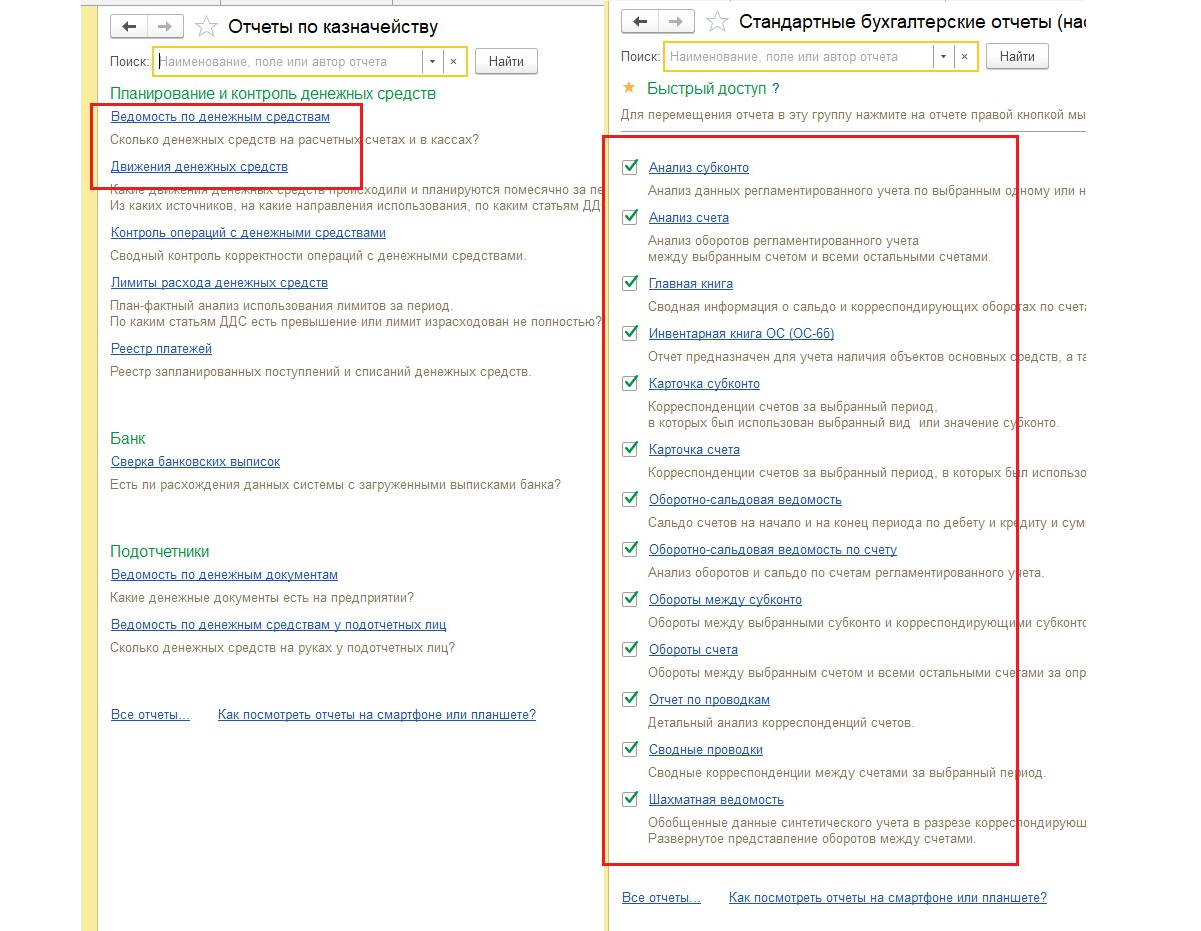

В целом все типовые отчеты 1С:ERP по анализу денежных потоков инвестпроекта предполагают настройку отбора по виду деятельности, что позволяет анализировать фактические данные по денежным потокам компании в разрезе проекта. Это стандартные бухгалтерские отчет (карточки счета, ОСВ по счету и пр.), а также отчеты подраздела казначейства (Движение ДС).

Рис.10 Типовые отчеты для анализа денежных потоков на проекте 1С:ERP

Рис.10 Типовые отчеты для анализа денежных потоков на проекте 1С:ERP

Таким образом, 1С:ERP предоставляет широкий спектр инструментов для анализа денежных потоков инвестпроекта – планирование и прогнозирование, анализ фактических данных и сопоставление их с плановыми, что позволяет реализовать все задачи расчета.

https://rdv-it.ru/company/press-center/blog/chistaya-privedennaya-stoimost-npv-pravilnyy-podkhod-k-raschetu-i-analizu/

https://wiseadvice-it.ru/o-kompanii/blog/articles/denezhnyi-potok-investicionnogo-proekta/