6 главных ошибок при инвестировании в новостройки Сочи

Прежде всего, неправильно думать, что в Сочи покупать опасно, потому что все новостройки «проблемные». Да, их 90%, и ехать и пытаться изучить рынок самостоятельно – неудачная идея. А те, кто знает рынок, зарабатывают от 50% годовых на недвижимости. Хорошие и ликвидные новостройки есть, и крайне привлекательны для инвестирования. Но никто не разбежится с вами делиться своими секретами.

Здесь я расскажу, как это делаю я и зарабатываю на новостройках.

Какие же это ошибки:

1. Обращать внимание на слова «Бесплатно. Без посредников. Без переплат». И уж тем более «оплатим перелет и проживание». Бесплатно все-равно ничего не будет. Вы же умные люди, и должны понимать, что если вы ничего не платите, значит с вас возьмут сами. И агент будет предлагать только то, что выгодно ему, где ему платят больше. Вы же не платите? Значит ваши интересы никто не защищает.

2. Нарваться на новостройки, не гарантирующие доход. Они изначально продаются по завышенной цене. Сейчас квартиру с ремонтом, мебелью можно купить в таких объектах дешевле, чем они стоили на этапе строительства.

3. Оценивать рынок, открыв Авито и прочие площадки. 95% фонари и утки от агентов: низкая цена – чтобы вы захватили приманку. Считать себя экспертом, «сам приеду всё изучу». Изучить не получится. Изучать придется только рекламные заголовки. Вся правда будет очень глубоко спрятана. Узнать из открытых источников невозможно. Необходимо учитывать скрытые факторы, которые не найти в открытом доступе.

4. Выбирая объявления «от частных лиц» – там тоже будут одни агенты. Дело времени, когда вам надоест: через 15 минут, неделю, месяц, некоторые год надеются. У местных неадекватные высокие цены. Приезжие сами себя обманывают мыслью: «Зато от собственника». Как сами сочинцы привыкли жить – исключительно засчет собирания дани с курортников. Со своей целью сбагрить вам старье и неликвид. Сколько раз я слышал эту фразу: «Ура! Наконец-то, избавился!». И бегут покупать новостройку. Они научились в совершенстве это делать, поскольку только этим и можно зарабатывать в Сочи.

5. Пытаться найти прямого застройщика. Задача непростая и бессмысленная: у специалистов по недвижимости те же самые цены. Куча сайтов-клонов. На один и тот же жилой комплекс будет сделано десятки сайтов «официальных отделов продаж». Допустим нашли, но в отделе продаж сидят люди, которые еще больше заточены на продажу, расскажут только плюсы.

6. Отсутствие сравнения. Два рядом стоящих ЖК будут очень сильно отличаться в цене не благодаря качеству, а благодаря силе маркетинга. Очень трудно понять, что цена завышена, ведь старая квартира в панельке в неблагоприятном районе на окраине Москвы стоит дороже, чем хорошая квартира в центре Сочи. Это пока факт – с этим не поспоришь.

Умеете те ли вы правильно считать доходность? Купил за 1 миллион, продал за 1,5 – чего считать-то, правда?:) А если в одном случае период год, а в другом полгода? Доходность второго случая в два раза выше. Ну, это слишком просто, и таких примеров не бывает.

А например, где выше доходность (измеряется в % годовых):

а) Купили за 3400000 руб. в августе 2019, продали за 4100000 в апреле 2020

б) Купили за 4200000 руб. в апреле 2019, продали за 4600000 в декабре 2019

в) Купили за 5800000 руб. в июле 2019, продали за 6900000 в феврале 2020

г) Купили за 3000000 руб. в июле 2019, продали за 3400000 в ноябре 2019

д) Купили за 3900000 руб. в январе 2019, продали за 4600000 в мае 2020

Пишите ответы в комментариях. Правильные ответы скажу в следующей статье, подписывайтесь.

Совет: искать сначала специалиста, которому можно доверять, а не квартиру. Работать с экспертами, а не с продаванами. Продавцов отличить очень легко по рекламным лозунгам и продающим фразам. И, горькая правда, но 90% агентов в Сочи – стажеры. Пообщавшись с такими 1,2,3..10 раз у покупателя складывается впечатление «они тут все такие». Не все;) Вы же сами таких выбрали, вы ведь клюнули на их уловки?

Подписывайтесь на канал и в соцсетях, буду делиться своими секретами и практическими навыками заработка на новостройках Сочи.

Дубликаты не найдены

Или два. Текст зачем-то повторяется

этот (или эти) с биполярным расстройством походу.

Присоединяюсь.Слов много,а смысла как у Горбачева.

Ты вообще не понял, о чем пост. Что толку от всех телефонов застройщиков? Надо знать, к кому можно идти, а к подавляющему большинству нельзя. И это нигде не указано.

6 главных ошибок

1. Инвестировать

2. В России

3. В недвижимость

4. Свои деньги

5. Верить в правовой режим

6. Надеяться что не убьют за квартиру

Прочитал полностью. Частично согласен,но таких как риэлторы терпеть не могу. Люди, хотящие денег просто так.

![]()

Не стать мне квартирным рантье. Продал бетон. Рассказываю о том, о чем не принято говорить: 6 подводных камней в недвижимости

Что за бетон такой и почему он так называется?

В августе-2020 (на хайпе вокруг недвижимости) мы решили его продать, и довольно быстро нашли покупателей (около 3 недель), ещё месяц покупатели ждали одобрения ипотеки, и вот он продан.

Куплен за 1’720’000₽ в конце 2011 года

Продан за 1’800’000₽ в конце 2020 года (с учётом комиссии агентства)

Это +5% в рублях за 9 лет или 0,5% годовых!

К сожалению, вот такое 59-метровое чудо в не самом плохом (Кировском) районе Саратова стоит всего лишь 1,85 млн ₽ (31000₽/кв.м)

Хорошо, но бетон генерирует доходность от сдачи!

скажете вы. После всех расходов и даже если не учитывать простои — это чуть менее 6% годовых.

Накопленная инфляция за тот же период составила 71%. Это означает, что покупательская способность 1,72 млн в 2011 и

3 млн в 2020 — равны (если считать, что инфляция по Росстату — максимально честная).

А значит, если бы бетон сдавался непрерывно и без аварийных затрат, то это как раз бы перекрыло инфляцию. Но конечно же этого достичь не удалось. О доходности сверх инфляции говорить не приходится.

В долларах считать не буду, чтобы лишний раз не расстраиваться (там под -50%, точные цифры уже не важны).

На этот раз я не буду категоричен. Наверное, мне просто не повезло. И город неправильный, и недвижимость неправильная, и локация неправильная, и цель покупки была не-инвестиционная. Я покупал для себя, и был уверен, что в Саратове доживу до старости. А если и перееду в более просторное жилье, то это буду сдавать. Да и вообще — у каждого читателя есть сын маминой подруги: у него +100% за 2 года от покупки котлована! Можете о нём не рассказывать.

Я не говорю о том, что собственное жилье — это плохо, конечно же нет! Но мечта 99% россиян — квартира (а лучше сразу 5!) под сдачу — у меня тоже была. А теперь её нет, и от мысли «а не купить ли студию в Мурино под сдачу» появляется тошнота, и этот пост расскажет, почему.

6 подводных камней в недвижимости:

1. Квартира под сдачу — это ужасная инвестиция в плане диверсификации.

Огромная котлета денег лежит в одном объекте, находящемся в одном городе и в одном районе, он в одной валюте, и это один класс активов. Вообще не по канону.

2. Армия коммунальных счетов и временные затраты на них.

Мне приходило 8 (!) счетов в месяц:

* от фонда капремонта 2 шт. (два собственника);

Как люди управляются с 3-4 квартирами, я не представляю. Возможно, им оплата счетов, контроль процесса и сбор показаний счётчиков доставляет удовольствие, но меня это ужасно отвлекало от работы и от дел. Общение со всеми этими ребятами о непонятно выставленных счетах и ожидание по 30-40 минут на линии в рабочее время некоторые считают бесплатным, но я привык считать, что каждый час моего рабочего времени стоит денег. И ведь «короли однушек» меня критикуют за то, что мне надо декларацию по дивидендам раз в год заполнять. Им, кстати, тоже надо это делать (декларацию заполнять и платить налог со сдачи в аренду), но многие этого не делают. До поры до времени.

3. Ремонт и неучтённые мелкие расходы.

За 9 лет вот что было: два небольших залития соседки снизу (один раз делался ремонт за наш счёт, но во второй раз начали разбираться, и оказалось, что течёт стояк), демонтаж и монтаж гипсокартоновой стенки, закрывающей стояк, поверка 3 счетчиков (хвс, гвс, электро) дважды за 9-летний период. Здесь нет смысла говорить о косметике и меблировке, только аварийно-неожиданные вещи. Организация этих процессов превращала несколько дней жизни в ад и привносила стресс, несравнимый с «акции MSFT упали на 2%, о боже». А ещё я каждый год забывал о том, что должен платить налог на недвижимость, и каждый январь меня ждал сюрприз в ЛК ФНС.

4. Низкая ликвидность. Продать быстро — невозможно.

В 2019 я получил за 3 месяца одно предложение, сильно ниже по цене.

В 2020 благодаря хайпу вокруг недвижимости, риелтору удалось сразу найти покупателей. Но все равно ушла неделя на показы, 2 недели на попытки сторговаться, месяц на одобрение ипотеки и сделку. Если бы мне срочно потребовались деньги — я не знаю, что бы я делал. А в жизни так бывает — бывают несчастные случаи, бывает таоке, что быстрые деньги — необходимы. А они у вас закопаны в бетоне, а драгоценное время идёт. Представьте, каково это. Это вам не акции Сбера или Яндекса продать.

5. Продажа — это доп. затраты и комиссии.

* Уборка после квартирантов и перед продажей — 2500₽

* Нотариальная доверенность (чтоб не летать за 1700км на сделку) — 2500₽

* Комиссия агентству — 55000₽ (3%)

Возможно, было ещё что-то по мелочи. Всякие затраты на поездки родственников между городами и вывоз мебели не считаю.

Конечно же, вы всё сделаете сами и сэкономите, ага. Конечно же вы никогда не переедете из этого города, я тоже так думал.

6. Мы не знаем, сколько в реальности стоит наша недвижимость.

Очень часто слышу:

Купил за 2 млн, а сейчас стоит 3 млн. Вот такой я успешный!

А откуда ты это узнал, посмотрел на авито?! Я тоже считал стоимость квартиры по аналогам на Авито/Циане: 2,2-2,3 млн ₽. А продал 1,855 млн ₽. Дисконт — более 15% к «аналогам». Это кстати очень сильно расстраивает и деморализует, имейте это ввиду, розовые очки снимайте сразу.

Это что-то вроде «ошибки выжившего», но наоборот: на досках объявлений висят квартиры с оверпрайсом, которые продаются годами. А мы считаем, что это справедливый прайс на нашу квартиру в нашем районе. А некоторые ещё и накидывают сверху 10% — у них же ремонт (никому не сдался нахрен ваш ремонт, алло!) да и вообще — чтобы сильнее себя самообмануть и потешить самолюбие.

Что делать с вырученными деньгами — решаю сейчас. Есть предварительный план. Благо, это лишь малая часть наших пенсионных накоплений.

Ну а я постепенно двигаюсь к своей цели — уйти на пенсию в 43 года.

Следить за этим экспериментом можно на моем канале в Телеграм или здесь, на Пикабу. Я публикую прогресс, свои мысли, а также уникальный и интересный материал уже второй год.

Бетон был мой, боль — моя 🙂 Тег — моё.

![]()

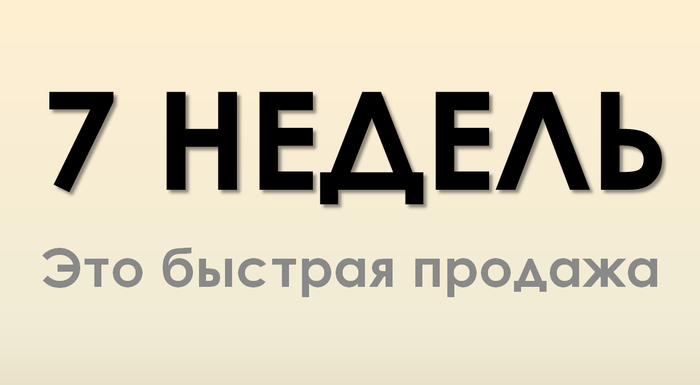

2009 год — время возможностей

Данный пост — не призыв ни к чему! И уж точно это не призыв — бежать, открывать какие-то счета и что-то вообще предпринимать. Это развлекательный контент. Это просто интересные цифры

Если бы вы инвестировали $100 в конце 2009, сколько бы у вас было через 10 лет?

2. MarketAxess, $3282

4. Transdigm, $2165

5. Broadcom, $2019

7. Unted Rentals, $1534

8. Regeneron, $1530

9. Ulta Beauty, $1333

11. ExtraSpace Storage, $1266

12. Constellation Brands, $1224

14. TakeTwo, $1214

15. Ross Stores, $1181

16. Fortinet, $1179

17. Mastercard, $1178

18. Charter, $1177

19. O’Reilly, $1160

Индекс S&P500 за тот же период вырос, превратив $100 в $344 или чуть более 13% годовых.

Инфляция в $ «обесценила» $100 до $120.

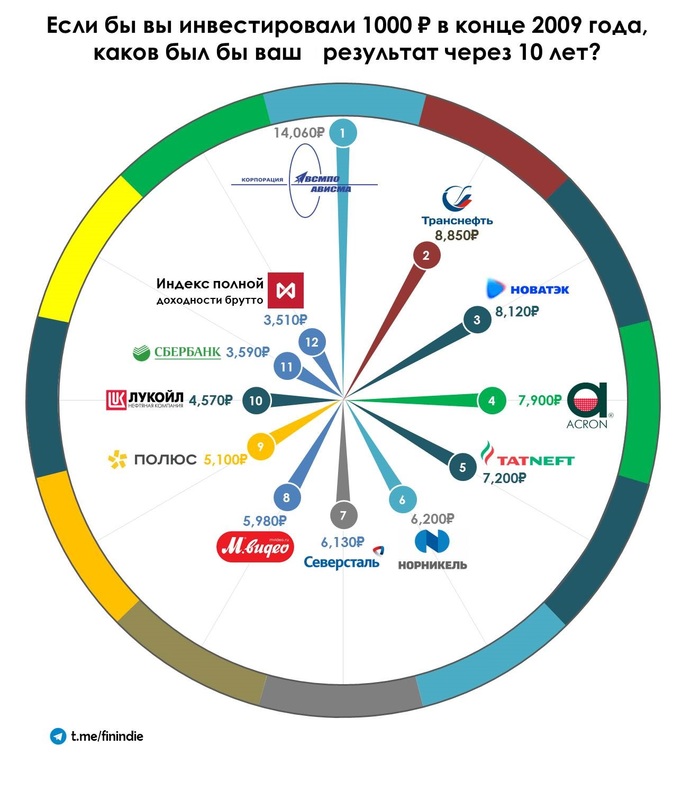

Если бы вы инвестировали 1000 рублей в конце 2009 года, каков был бы ваш результат через 10 лет?

1. ВСМПО АВИСМА, 14,060 р.

2. Транснефть, 8,850 р.

3. Новатэк, 8,120 р.

5. Татнефть, 7,200 р.

6. Норникель, 6,200 р.

7. Северсталь, 6,130 р.

8. М-Видео, 5,980 р.

9. Полюс Золото, 5,100 р.

10. Лукойл, 4,570 р.

11. Сбербанк, 3,590 р.

Индекс Мосбиржи полной доходности брутто (с дивидендами) за то же время 1000 р. превратил бы в 3510 р., или 15% годовых.

Инфляция за тот же период «обесценила» 1000 р. до 1920 р. (т.е., все варианты значительно её обогнали).

В списке 11 акций неспроста — больше нет акций на российском рынке, которые обогнали индекс за 10-летний период.

Если бы вы в 2009 году инвестировали в московскую недвижимость, сколько бы вы получили на каждую 1000 рублей?

Период с 2000 по 2009 год — воистину время возможностей для московского БЕТОНА — цены были прекрасными, ну или по крайней мере так сейчас считается.

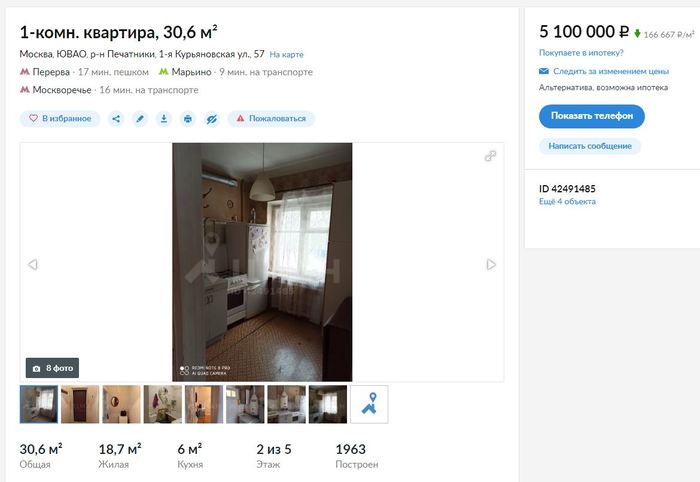

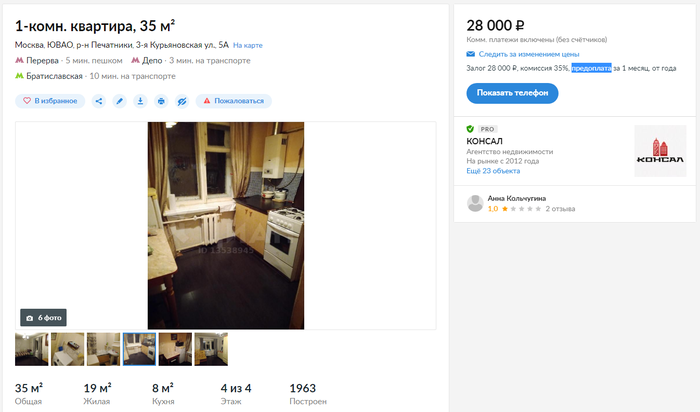

Я нашел статью от 2009 года с ценами на самое дешёвое жилье тогда и нашел сегодняшний аналог квартиры из той статьи. Итак, можно было прикупить 30-метровую однушку за 3 млн рублей.

Знакомьтесь, прекрасный район.

Зелёный, тихий московский район! Непередаваемый аромат очистных сооружений в подарок. Но ничего, говорят, за пару месяцев можно привыкнуть. Блеск и Гламур, ЖД линия и Промзона!

Квартира выросла в цене, и стоит целых 5,1 млн в 2020 году

Вы бы не сидели сложа руки, ведь квартира — инвестиционная! И сдавали бы её 10 лет, каждый год наращивая цену на 1000 рублей — начиная с 19000 до 28000 на конец 2019.

С учетом того, что квартира сдается 10 лет без перерывов, без затрат на ремонт, без смены квартирантов, без НАЛОГОВ и без страховок — можно было бы выручить 2,53 млн рублей.

С учетом того, что квартиру продаем по цене АНАЛОГОВ (которые никто не покупает, ахаха!) на каждую 1000 рублей мы получили +154%, или превратили их в 2540 рублей. Неплохой результат, даже инфляцию удалось обогнать, почти 11% годовых.

Разница в 4% годовых дала +1000 с каждой 1000 за 10 лет.

Но если пересчитать это в доллары, то получается, что на каждые $100 вы бы получили $120 через 10 лет — 2% годовых, т.е. на уровне долларовой инфляции.

P.S.: в 2024 году будем изучать, сколько вы бы получили, инвестировав в конце-2014 В ПЛАЗМЕННЫЙ ТЕЛИК 🙂

![]()

Вклады, недвижимость или фондовый рынок в России: исторические данные 1997-2019. Расследование 40-летнего пенсионера.

Не очень-то зашел пост с историческими данными по фондовому рынку США 1979-2019, оно и понятно — где Америка, а где мы!

«sngisback, это неприменимо в России», — говорили мне эксперты во всех областях знаний в комментариях.

«sngisback, а что там в рублях, очевидно же что с рублями будет по-другому», — убеждали реалисты.

«sngisback, весь этот твой фондовый рынок — сплошной обман, а вдруг дефолт? А вдруг все обанкротятся?», — резонно отмечали пессимисты.

«sngisback, вот я знаю, как надо — надо в недвижимость. Купил квартиру, и сдаешь, она надежна, ничего с ней не станет, в цене — не упадет», — аргументировали прагматики.

«Квартиры растут сильней всех этих ваших акций-хренакций!», — ворчали самые прожженые жизнью.

Я раздобыл специально для вас исторические данные по индексу Мосбиржи, начиная с 1997 года, с момента его рождения.

Я раздобыл исторические данные по индексу Мосбиржи полной доходности «нетто», начиная с 2008 года — это данные с учетом выплачиваемых дивидендов, из которых уже вычтен налог.

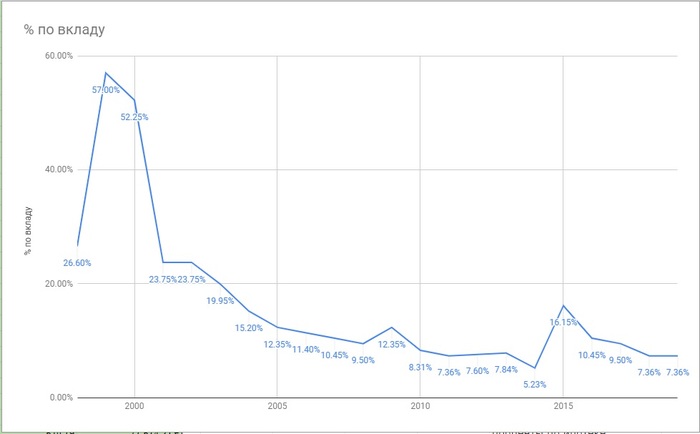

Я учел ставку рефинансирования ЦБ (с 2013 — ключевую ставку) при расчете доходности вкладов.

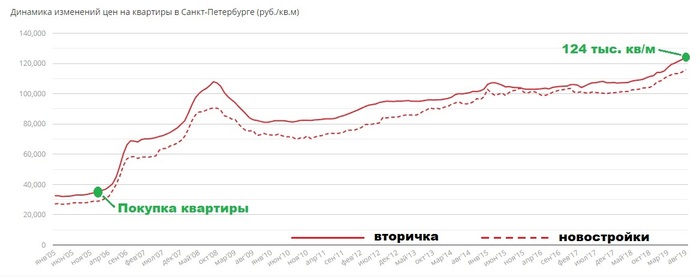

Я учел динамику рост цен на недвижимость — с 2005 по 2019 год.

Давайте посмотрим, что же получается.

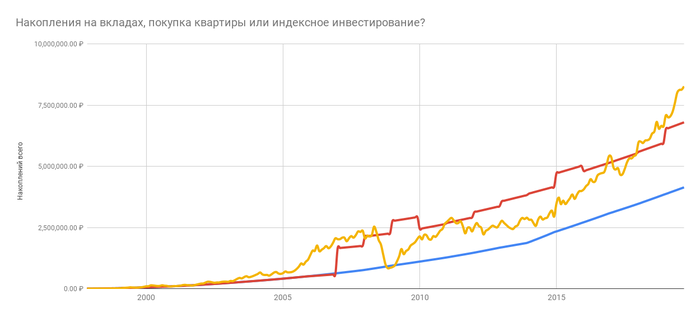

Обойдемся без тупых имен, сегодня у нас три сценария накоплений 1997-2019: банковский вклад, вклад+квартира, индексное инвестирование. Во всех трех сценариях герои вкладывали одинаковую сумму ежемесячно, и в сумме вложили 1 617 000 рублей.

Сценарий 1, Ультраконсервативный.

Итак, наступил сентябрь 1997 года. Все дети страны мечтают о новом Dendy, на улицах Москвы — празднуют 850-летие, а в этих ваших интернетах запустился Yandex.ru

А наш первый герой начал копить на пенсию. Где? На рублевом вкладе. «Ахаха, рублевый вклад!», — рассмеетесь вы, но я напомню, до дефолта еще год, и никто не знает, что там впереди.

Наш герой начинает с 500 рублей в месяц (тогда — полмиллиона рублей, половина средней зарплаты), с каждым годом повышая на 500 рублей свои вложения.

Наш герой нашел неплохое предложение — % по вкладу почти равен ставке рефинансирования.

Через 22 года его вклад принес ему 4 143 000 рублей или 2,56х.

Сценарий 2, Прагматичный.

Самый интересный сценарий. Начав на тех же стартовых позициях и накапливая деньги на вкладе на протяжении 8 лет, второй герой берет ипотеку и покупает квартиру под сдачу в Санкт-Петербурге выбрав ИДЕАЛЬНОЕ время для покупки — начало 2006 года. Просто посмотрите на динамику цены за кв.м 2005-2019:

А еще и ипотеки наконец-то стали доступны! Наш герой уже накопил понемногу 508 000 рублей, и берет по средней ставке в 14,9% годовых в ипотеку квартиру 30 кв. м на 5 лет.

Сразу после покупки начался грандиозный и единственный в истории современной России рост цен на недвижимость. За первый год квартира подорожала вдвое и цена продолжила рост. Здесь невозможно упрекнуть героя в том, что он разогнался с помощью ипотеки — каждый бы на его месте поступил так же. Начиная сдавать квартиру за 8000 р/мес в 2006, он пришел к 23000 р/мес в 2019. Он не тратится на ЖКХ. Он работает всерую, не платя налог с прибыли. Он уверен, что квартира вечная и не страхует её. Квартира сдается всегда, ни месяца простоя за 13 лет. Он не делает в квартире ремонт, даже косметический. Не квартира, а золото!

Через 22 года его гениальный вход в недвижимость принес ему 6 802 000 рублей или 4,2х.

Сценарий 3, Инвестиционный.

Третий герой придерживается инвестирования в акции из индекса Мосбиржи, докупая каждый месяц акции, несмотря ни на какие новости и кризисы. Начав со 100 пунктов, индекс схлопнулся на 80% (до 20 пунктов) во время дефолта в 1998 году. Во время Мирового Финансового кризиса индекс рухнул с 1900 до 600 пунктов в 2009 году, сложившись на 65%. Разные причины не давали индексу расти с 2012 до 2015 года, несмотря на бурный рост рынков других стран. Наш герой докупал, несмотря ни на что.

Все дивиденды, которые он получил до 2008 года, он просто складировал и никуда не инвестировал, начав реинвестировать их только в 2008 году (просто у Мосбиржи данные по накопленным дивидендам публикуются с 2008 года).

Но несмотря на всё это, результат третьего героя 8 274 000 рублей или 5,1х.

Выводы пусть каждый сделает сам, таблица со всеми расчетами тут, вы можете сами поиграть с данными, покрутить разные варианты. Иногда, если в первые годы закладывать гораздо меньшие пополнения, результаты двух сценариев могут даже сравниваться.

Даже если вы молоды, и не задумываетесь о будущем — мотайте на ус, эта информация еще пригодится. В 30, 40 или 50 лет вы придете к вопросу: а какие варианты накопления вообще существуют. Финансовая грамотность еще никому не навредила, финансовая безграмотность — прямой путь в Кешбери и прочие Краудинвестинги со 120% годовых.

Но если вы придерживаетесь мнения, что квартира — лучший вариант для инвестиций, оставайтесь прагматичным и самокритичным до конца, ответьте сами для себя на ряд вопросов:

А сможете ли вы поймать такой же удачный момент с удвоением стоимости за год?

Сможете ли вы выкачивать из квартиры деньги безостановочно — без простоев, без ремонта, не платя налог, не страхуя (авось, не сгорит)?

Сможете ли вы вообще выгодно войти в недвижимость, не имея круглой суммы сразу на счету, а имея возможность откладывать понемногу?

В любом случае, это ваша жизнь, и ваш выбор. А я свой выбор сделал, и веду об этом блог в Telegram. Вы можете подписаться и следить как протекает мой эксперимент с экстремальным накоплением для ухода на пенсию в 43 года.

![]()

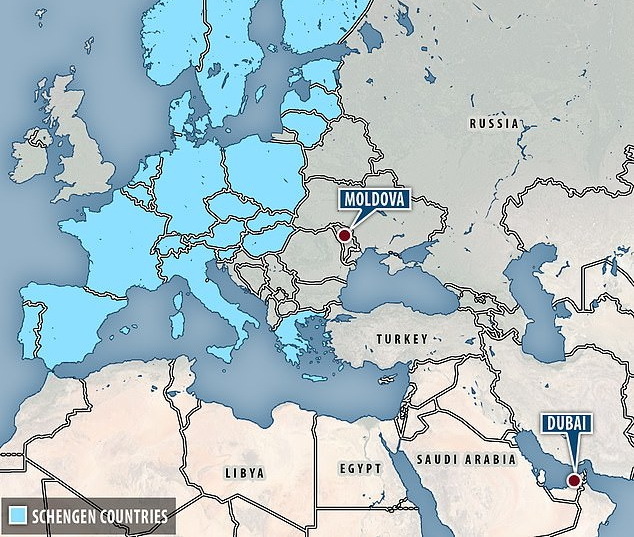

Как купить молдавский паспорт за $1,3 млн и виллу на море

Никаких шуток, все официально – при покупке виллы ценой от $1,3 млн на искусственных островах «Сердце Европы», входящих в дубайский архипелаг «Мир», покупатель получает в придачу еще и паспорт Республики Молдовы, обеспечивающий безвизовые поездки в 121 страну, в том числе и в Шенгенскую зону. Сотни покупателей из Саудовской Аравии, Китая, Ирака, Сирии с удовольствием инвестируют в недвижимость Дубая и получают возможность стать «настоящими европейцами».

Занимается этим процессом компания Kleindienst Group, официально аккредитованная правительством Молдовы, ведь от покупателя 100 тыс. евро поступают как инвестиции в страну. ЕС традиционно выразил озабоченность и недовольство, грозится «прикрыть лавочку», но на сегодняшний день схема не нарушает никаких законов. –Via –

![]()

Сочинский стрит арт

![]()

Знал бы прикуп — жил бы в Сочи. Часть 2

1. Береговая линия. Итак, вы определились, что жилой гараж для вас точно отпадает. Ну не привыкли вы жить в гаражах, что теперь поделать? Затем вы смирились с ценами и даже успокоились на счёт статуса жилого помещения. Если в кармане шелестят миллионы и банк готов вам добавить еще, то можно приступать к следующей стадии. Поиска квартиры своей мечты. Многие приезжие делают логичное умозаключение: «на кой чёрт ехать жить в Сочи, если жить далеко от моря? Далеко я и у себя живу, а там хотелось бы пешком ходить, да ещё и за такие деньги!». Заключение в целом верное, но почти всегда неработающее на практике.

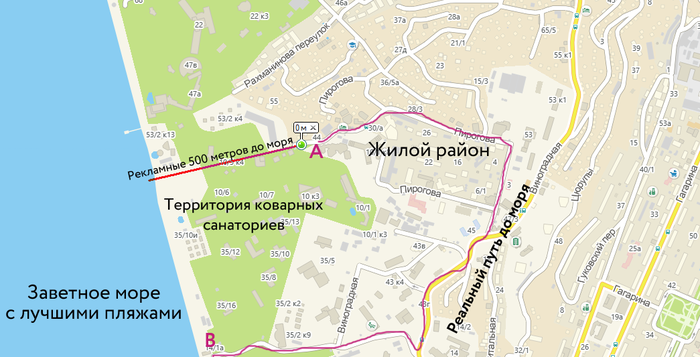

Вы садитесь за компьютер, открываете карту города и линейкой отмеряете заветные 1,5 км от берега – максимальное расстояние от пляжа, с которым вы готовы смириться. Эврика! Всё новостройки и вторички, что подходят по стоимости и попали внутрь очерченной линии – мой вариант! Однако тут поспешим вас огорчить. Сочи – уникальный город, с уникальной городской средой и архитектурой. Бывает, смотришь объявление от застройщика, а там написано: ЖК расположен в 500 метрах от лучших пляжей. Открываешь карту, проверяешь – правда, застройщик не лукавит – действительно 500 метров. Это по карте, а по факту, на пути прямой дороги к пляжу, скорее всего будет стоять санаторий, на территорию, которого попасть просто так не получится. Хороший пример: район Новый Сочи на ул. Виноградной. Наш совет: пообщайтесь с местными, почитайте форумы, внимательнее изучите карту -узнайте, есть ли с этой улицы проход на пляж. На рекламные уловки не введитесь. Если вы выбираете квартиру не удалённо, а находитесь в городе, то не поленитесь заранее попробовать найти проход или проезд к морю. В Адлере с этим проще, а вот в Сочи – может быть действительно неудобно. Кроме того, в Сочи не все пляжи стоят того, чтобы жить рядом с ними. Поэтому лучше ознакомиться с береговой линией заранее.

Так конечно не везде, но такое тоже стоит учитывать. Иначе придётся носить с собой паспорт, чтобы пройти через санаторий или искать козьи тропы.

2. Ландшафт. Если вы решили переехать в Сочи не с горных регионов, то готовьтесь к тому, что жить придётся на неровной местности. Если вы не обладатель суммы на покупку квартиры в центре Сочи, центре Адлера или посёлке Мирном в Имеретинке, то скорее всего вы станете горцем. Тут есть районы с более пологим рельефом, а есть и конкретные крутые подъёмы и спуски. К этому привыкаешь довольно быстро, но поначалу, и ходить и ездить довольно тяжко. Вот краткий экскурс по районам и микрорайонам:

Центр Сочи – ровный и дорогой

Донская – внизу небольшая гора, на ул.Пасечной – гора конкретная, не дорого

Новая заря – конкретная гора идёт по ул.Тимирязева, но реально низкие цены, по городу

Макаренко – гора, но пологая, развитый район, цены довольно высокие

Ареда – гора, развитый район, цены высокие

Новый Сочи – гора, дорого

Мамайка – пологая гора, цены приемлемые, море рядом

КСМ – ровный район, но далековато от моря, цены как на Тимирязева

Барановка – высоченная гора, но с нормальной дорогой, цены довольно приемлемые, море видно вдалеке

Соболевка – гора, с неудобной транспортной доступностью, цены ниже, чем на Макаренко, но всё равно несколько завышенные, море видно на фотографиях

Транспортная – пологая гора, находится между очистными сооружениями и мусорным полигоном, промзона, которую недавно стали застраивать, цены не высокие, но жить там «для себя» — мы не будем рекомендовать

Бытха – район на горе, крутоват, но достаточно развит, цены раньше были ниже, сейчас взлетели, особенно новостройки

Мацеста – достаточно ровный район, но есть и гористые участки, уходит глубоко от линии берега, не очень удобен из-за расстояния от центра и не совсем удачным транспортным сообщением, но зато цены вменяемые

Хоста – есть ровные участки, там цены высоковаты, всё что на горе – дешевле, но не подарок

Кудепста – относительно ровная местность, горы только в частном секторе, цена – раньше была адекватнее

Курортный городок (Адлер) – ровно, цены космос, море рядом

Адлер Центр – ровно, цены как в Центре Сочи, дороговато

Имеритинка (Олимпийский парк, рядом посёлок Мирный) – ровно, море рядом (но не везде), цены – крайне высокие

Весёлое – самый южный район, на границе с Абхазией, ровный, но цены – высокие

Дагомыс – довольно ровный район, развитый, цены адекватные по местным меркам, но удалён от центра Сочи

Лучше знать это заранее и не строить иллюзий, глядя на красивые фотографии. Большинство людей просто не представляет себе особенность жизни с неровным рельефом, поэтому лучше подготовиться загодя.

3. Как сдаются квартиры и дома, расчёт стоимости. Пожалуй, мы подобрались к одному из самых важных моментов. За годы жизни и работы в Сочи нам так и не удалось оправдать столь высокую стоимость недвижимости, особенно вторичной, но сейчас мы попробуем разобраться. Конечно, во многом предложение оправдывается спросом – за такие деньги недвижимость берут, а значит, её будут продолжать продавать. И если новостройки массово скупают москвичи, питерцы и северяне, то вторички в основном предлагаются тем, кто не пытается хватать звёзд с неба, но и там цены бывают заоблачные. Зачастую собственники устанавливают цену по собственному «хочу». Я «хочу» за свою квартиру 7 миллионов и плевать, что она реально стоит 5,5 млн. Многие хотят отбить не только первоначальную стоимость, но и цену материалов на отделку, работу мастеров и ещё немного заработать сверху. Ведь если человек решил после своей двушки (за 5,5) купить трёшку за 7 млн., то и свою надо попытаться продать за 7 млн. Спорить с такими почти всегда бесполезно и продаются такие квартиры, как правило, месяцами, но, в конечном счете, и такие варианты находят своего покупателя. Рынок вторичек действительно дорогой в Сочи, часто квартиру в недавно сданном доме, с новой отделкой, своей территорией, паркингом и консьержем, можно купить по такой же сумме, как и бабушкину квартиру в советской панельке. Тут нужно хорошо искать и не вестись на первые попавшиеся варианты.

С новостройками всё ещё менее прозрачно, но и тут можно поиграть в арифметику. Земля в Сочи стоит дорого (мы говорим, не про частный сектор и удалённые районы, а участки где актуально строить многоквартирные дома). Таких участков действительно мало и стоят они ого-го. Если застройщику удалось купить заветный кусок землицы русской, то ему ещё нужно посмотреть, а что на нём вообще можно строить. У всех участков есть определённое генпланом назначение и зонирование. Особенно это актуально для курортного города, где много заповедных земель и есть береговая линия. Бывает такое, что участок отличной формы, площади, классно расположен, а вот построить на нём высотку нельзя…и что тогда делать? Правильно! Нужно искать людей, кто поможет всё переоформить, а это стоить денежек, как вы понимаете, которые тоже заложатся в стоимость квадрата. Затем нужно получить разрешение на строительство – оно тоже стоит денег, а если застройщик еще и превышает допустимые нормы по этажности или площади застройки, то бонусом в карман «решал» улетит еще сумма, которую доложат покупатели. Итак, разрешение получено и начинается процесс ваяния здания. Тут тоже есть на чём раздуть смету, но зачастую повышенная стоимость материалов оправдываться сложностью логистики до Сочи и дороговизной спец.транспорта в городе. Тут подбирается момент получения тех.условий для здания и участка и, как вы понимаете, тут тоже всё не бесплатно. Потом идёт сдача объекта, которая почти всегда проходит с нарушениями и если кто-то устраняет нарушения исправляя свои ошибки, то есть застройщики, которые замазывают недоделки шуршащими вечнозелёными. Итого ко всем этим суммам добавляется «хотелка» застройщика или инвесторов, а иногда и проценты банков, дававших кредиты на строительство. Конечно, даже это не оправдывает недвижимость по 300к за квадрат, но мы и не знаем точно, сколько денег было потрачено на получение разрешений. Вот вам и ценообразование. Позже отдельно расскажем, как на цены влияют риэлторы и агентства недвижимости.

На фотографии обычная квартира-студия. Это ул.Тимирязева, ЖК «Райский Уголок». 22 м.кв., цена год назад была 1 900 000 руб. Вот примерно в таком состоянии все новостройки и сдаются. тут хотя бы трубы стоят не поперёк комнаты — уже плюс.

Потенциальным покупателям важно знать такие моменты:

В домах с «жилыми помещениями» могут быть не разделены личные счета плательщиков (абонентов), то есть оплата коммуналки считается по этажам, а иногда и вообще сразу за весь дом. Интересуйтесь об этом заранее. Если счета не разделены, то это первый звоночек, что что-то с домом не так. Домам, у которых нет проблем со сдачей, обычно не составляет труда разделить счета.

Жилые помещения продаются с двумя свидетельствами: одна на помещение, второе на долю земли под этой этим помещением.

Площади квартир в новостройках всегда считаются вместе с балконами, поэтому не радуйтесь большим балконам в квартире 40-60 квадратов, из них смело от 8 до 12 может быть балкон. Или несколько.

Сочинские собственники любят перепланировки, поэтому проверяйте их законность перед покупкой, так же не введитесь на объявления о продаже «двушки по цене однушки», это может быть однокомнатная квартира с большой лоджией, на которой стоит диван-кровать.

В Сочи очень много новостроек предлагают квартиры-студии – это одна комната совместная с кухней и отдельным санузлом. Обычно от 22 до 35 м.кв. в Сочи однушка – это именно такая студия.

Вот вам ориентир, в октябре 2018 года, самое дешёвое предложение, по квартире-студии в 25 м.кв., на 7 этаже без лифта стоило 2 100 000 руб. Преимущества: недалеко от центра, лифт через пол года сделали (но пока не сдали), статус: квартира, потолки почти 5 метров из-за мансардного этажа, дом сдан (вполне приличный). Дешевле только малосемейки, не сданные дома, дома в которых не проходят ипотеки.

В Сочи продаются квартиры и в цокольных и на мансардных этажах – обычно они дешевле, но там почти всегда не проходят ипотеки.

Единичные новостройки сдаются с чистовой отделкой, в 90 случаев – это черновая отделка. То есть вы получаете голый шлакоблок и не залитые полы.

Почти все дома строят так: заливается монолитный скелет, а все стены ставят из пеноюлока или шлакоблока. Снаружи просто утепляют минватой или пеноплексом и штукатурят. Редкие застройщики льют цельный монолит с межкомнатными перегородками. Преимущества у блоков только одно: ломай их и делай планировку какую хочешь. Минус от панелек и кирпичных домов: бывают совершенно рандомно по комнатам расставлены опорные колоны, портящие возможные варианты планировок.

Застройщики везде ставят индивидуальные газовые котлы, в квартиру заходит только холодная вода, а дальше вы сами делает разводку от котла как вам удобно. Есть дома и с общими котельными на дом. Центрального отопления в новостройках, как правило, нет.

Много новостроек газифицированы, но для газа есть ограничение в высотности здания. Весь старый жилфонд – работает на центральном газу.

Квартиры одинаковой планировки на одном и том же этаже могут отличаться в стоимости по 10-20к за квадрат, только из-за вида в окна (на море и не на море).

Есть разница в понятиях «вид на море» и «видно море», не введитесь на рекламу – поднимитесь на этаж и посмотрите, что там видно или запросите у застройщика фотографии с квадрокоптера, если ваш этаж ещё не достроили. Сейчас так делают.

Как пример вторичного жилья. Та же улица Тимирязева, тот же ЖК «Райский Уголок», квартира 25 м.кв. Отделка: под сдачу. Продавалась со всем добром за 2 200 000. Статус: жилое помещение. Гора конкретная, но комплекс довольно не плох. 4 этаж без лифта.

На сегодня закончим. Много людей спрашивают в комментариях подробнее про участки, строительство и работу риэлторов. Об этом тоже будет после всех статей про квартиры.

Пишите в комментах, что ещё вам было бы интересно.

]]>

Блог Александра Кашина об инвестициях

Инвестиции, пассивный доход и финансовая независимость

Как выбрать апартаменты для инвестирования

Сейчас Санкт-Петербург пестрит рекламой апартаментов, в том числе в апарт-отелях. Я просматривал несколько объектов, и выделил критерии, по которым можно оценивать предложения застройщиков. Критерии универсальные, поэтому их можно использовать и для Москвы.

1. Расположение

Никто не хочет жить на окраине и ездить на автобусе по 25 остановок до туристических достопримечательностей или работы. Поэтому апартаменты должны располагаться в пределах нескольких станций от центра и недалеко от метро (10 минут пешком). Далее можно оценивать по картам, какие объекты ближе, какие дальше, и строить маршруты.

- близость к метро

- можно быстро доехать от ж/д вокзала или аэропорта

- близость к торговому центру

- нет рядом метро

2. Специализация апарт-комплекса и доходность

Если апартаменты предназначены для долговременного проживания или сдачи в аренду помесячно, смысла в них инвестировать я не вижу, так как больше чем 7-8% в год они не принесут. А в реальности может быть и 3-4% из-за простоев и ущерба от временных жильцов.

Самую высокую доходность в недвижимости для проживания показывает посуточная аренда, поэтому целесообразно инвестировать только в апарт-отели. Здесь доходность может достигать 10-15% годовых.

Нельзя покупать апартаменты в апарт-отеле, если:

- в одном здании апартаменты будут сдаваться и помесячно, и посуточно одновременно. Это приведет к бардаку и вот таким отзывам https://otzovik.com/reviews/apart-otel_yes_russia_moscow/. Весьма поучительно.

Для посуточной сдачи должно быть отдельное здание отеля, строгий контроль за гостями, имуществом и режимом проживания. При помесячной сдаче требования мягче, и такой вид проживания можно совмещать с проживанием в здании также и самих собственников.

- в одном здании одна часть апартаментов будет сдаваться в аренду УК, а другая — самими собственниками. Собственники будут содержать свое имущество кое-как, никаких стандартов качества, будут отрицательные отзывы гостей.

Если гость пожил у собственника и получил негативный опыт, он обязательно спроецирует его и на саму УК, и весь бренд апарт-отеля будет замаран.

Желательно запросить, по каким ценам застройщик (его УК) собирается в дальнейшем сдавать апартаменты в аренду и сравнить их с ценами найма квартир в близлежащих домах (при помесячной сдаче в аренду) или ценами аренды гостиничных номеров по району (при посуточной). Так можно оценить реальность обещаний застройщика по доходности номера. Если же застройщик сам не оценивал цены аренды в своем апарт-отеле, это проблема, значит его обещаниям по доходности не стоит доверять.

3. Заполняемость номеров

Если среднегодовая заполняемость апарт-отеля будет меньше 70% — это повод для беспокойства, так как доходность будет низкая.

В связи с этим я бы не рекомендовал покупать апарт-отели, в которых больше 200-300 апартаментов. Например, если в апарт-отеле будет 1500-3000 номеров, кто сможет обеспечить их 70% загрузку? Где найти 1-2 тысячи гостей каждый день?

При выборе апарт-отеля стоит обратить внимание на общую тенденцию по туристическому потоку в городе: он растет или падает, а также на динамику по вводу новых гостиничных номеров. Постараться спрогнозировать, на все ли отели подобного типа хватит гостей.

- если УК уже построила и обслуживает существующий апарт-отель, можно посмотреть на уровень его загрузки

- если у УК нет действующих апарт-отелей с посуточной моделью сдачи в аренду

Чтобы успешно сдавать апартаменты в аренду посуточно нужен особый опыт и связи с партнерами. Если в высокий сезон многие могут обеспечить относительно высокую загрузку, то чтобы обеспечить приемлемую загрузку в низкий сезон, нужны договоры с компаниями, которые направляют сотрудников в командировку в этот город, нужно участвовать в тендерах и выигрывать.

4. Оценки гостей

Если у УК есть в управлении отели, можно посмотреть на букинге отзывы, а также поискать их в интернете на сайтах-отзовиках и форумах. Это позволит выявить существующие проблемы. Хуже когда у УК в управлении никаких отелей нет и не было.

Что касается звезд, то лучше выбирать апарт-отели с уровнем 2-3 звезды. Дорого снимать люди не будут, поэтому 4-5 звездочные апарт-отели (если такие есть) могут простаивать.

5. Расходы на обслуживание апарт-отеля

Не рекомендую покупать апартамент в апарт-отеле, в котором есть бассейн, большой фитнес-центр и другие объекты социальной инфраструктуры. Это все красиво смотрится, но в конечном счете расходы лягут на вас и снизят доходность. Стоимость обслуживания и эксплуатации нужно узнавать заранее и учитывать в расчетах.

6. Площадь и цена апартамента

Стандартный номер — ок. 20 кв.м. Не стоит брать больше и сильно меньше. Если возьмете больше, то площадь будет простаивать, а ваша доходность будет меньше. Мало кому нужна 2-я комната в номере или пустое пространство. Если возьмете сильно меньше, гости будут ощущать тесноту, что может привести к слабой заполняемости номера.

По отделке номера кажется, что большей заполняемостью могут пользоваться номера типа «улучшенный стандарт», т.е. не совсем голо, но и не люкс.

По цене апартамента — нужно изучить, что в нее входит: голые стены или чистовая отделка с мебелью и оснащением. Лучше покупать уже полностью готовые апартаменты для сдачи в аренду с мебелью и оснащением, чтобы самому не ремонтировать.

Желательно сравнить цены апартаментов с ценами квартир в близлежащих жилых домах, при этом учесть, что цена квартир в строящихся домах обычно указывается без отделки и мебели, а в апарт-отелях зачастую с ними.

7. Рассрочка и ипотека

Приобретать строящиеся апартаменты за свои деньги не очень выгодно, поскольку вы даете ими пользоваться застройщику бесплатно, а апартаменты пока еще не построены и не сдаются в аренду. Лучше, чтобы оплата была в беспроцентную рассрочку до окончания строительства.

Также преимуществом будет наличие ипотеки под невысокий процент на 15-20 лет. Это позволит не вкладывать много денег на этапе строительства, а в дальнейшем покрывать ипотечные платежи за счет аренды полностью или в части.

Выводы:

- выбор апартаментов — всегда взвешивание на чаше весов достоинств и недостатков объекта, так как идеальных объектов не бывает.

- выгодна только посуточная сдача апартаментов в апарт-отеле, поэтому целесообразно покупать только такие объекты

- оценку нужно проводить по разным критериям, особое внимание уделяя прогнозу будущей цены аренды номера и его заполняемости, т.е. дохода

По указанным критериям мне подошел для инвестирования Апарт отель «Вертикаль» в СПБ рядом с метро Лесная.

Если вы хотите узнать про него подробнее, запишитесь на консультацию в разделе «Услуги». Я являюсь агентом застройщика и инвестором в отель одновременно. Только не звоните сразу в офис продаж застройщика, сначала напишите мне, иначе вас закрепят за отделом продаж и мне не целесообразно будет вас обслуживать. А я могу дать объективную оценку инвестиционной привлекательности и дать разъяснения по юридическим и налоговым вопросам.

]]>Золотые метры. Сколько можно заработать на апартаментах

Апартаменты постепенно становятся фаворитом у частных инвесторов. С одной стороны, воодушевляет европейский опыт, где этот сегмент признается чуть ли не самым беспроигрышным инвестиционным инструментом, — даже на консервативном рынке Великобритании доходность сервисных апартаментов достигает 9%.

Другая причина ажиотажного интереса — события последних трех месяцев: когда рубль сдавал свои позиции, инвесторы не на шутку беспокоились о судьбе своего капитала, а застройщики фиксировали рост обращений от потенциальных интересантов на 15%.

С сервисом или без

Если сравнивать «просто апартаменты» (фактически обычное жилье, строящееся на земле, имеющей «нежилой» статус) с обслуживаемыми апартаменты, экономические преференции, безусловно, на стороне последних — управляющая компания, чьей первой обязанностью является сдача апартаментов в аренду, обеспечит им большую заполняемость, чем если бы вы сдавали свои «метры» без привлечения оператора.

Недостатком здесь можно считать то, что УК придется платить (в среднем эта сумма составляет 10% от оборота). Но даже после уплаты всех расходов доход от аренды в обслуживаемых апартаментах сегодня составляет не менее 8%, в некоторых проектах доходит до 10-12%.

А это как минимум в два раза больше, чем могут обеспечить арендные квартиры, которыми вы будете управлять самостоятельно (3-4%). Здесь стоит вспомнить и доходные программы от управляющих компаний, когда УК обеспечивает определенный уровень прибыли владельцу актива вне зависимости от того, насколько востребован этот актив в конкретный момент времени.

Инвестиционная привлекательность того или иного апарт-проекта будет зависеть от бизнес-модели, которую применяет УК. Кроме традиционного договора на управление, когда владелец отдает свой актив в управление оператору и получает часть прибыли (формат наиболее распространенный в России), существует модель, когда между собственником и УК заключается договор аренды, и оператор выплачивает владельцу фиксированную арендную плату.

Кроме того, есть и франчайзинговая модель, где собственник (как правило, компания, единолично владеющая апарт-отелем) оплачивает известному международному апарт-бренду возможность пользоваться его громким именем и базой клиентов. Но какая бы бизнес-модель не применялась, она порадует инвестора существенно больше, чем доход от «простых» апартаментов.

Локация — «днем с огнем»

Рынок обслуживаемых апартаментов в России пока не настолько масштабный, чтобы можно было выбирать из сотни локаций одну «самую-самую». В масштабах одного города, как правило, речь идет о сопоставлении активов в центральных локациях с объектами на окраинах. Впрочем, часто «окраинные» и «центральные» проекты ориентированы на целевые аудитории с разными возможностями.

Тем, кто готов инвестировать за Садовым кольцом, топовые локации часто недоступны. А инвесторы, интересующиеся классом «бизнес» и выше, не будут рассматривать отдаленные от центра районы, даже если показатели возврата инвестиций там лучше. К слову, сегодня и первая, и вторая категория инвесторов расширяет географию своего инвестиционного интереса.

И если раньше столичный инвестор крайне неохотно думал о вложениях за пределами Белокаменной, то сегодня они становятся частью его инвестиционной стратегии. Речь, конечно, пока не идет о Хабаровске или Иркутске, но Санкт-Петербург, Нижний Новгород или Самара вполне попадают в круг интересов инвестора. Что вполне логично — топовые локации здесь сопоставимы с ценой предложения апартаментов на окраине Москвы. Например, в Санкт-Петербурге в 200 м от Невского проспекта доступны предложения по обслуживаемым апартаментам за 4,5 млн рублей.

Понятно, что в столице это бюджет для объекта за пределами исторического центра. То есть здесь даже для инвесторов с небольшим бюджетом открываются хорошие возможности на уровне бизнес-класса.

В свою очередь, для «центральных» инвесторов столицы предложение тоже весьма интересное — меньшая стоимость входного билета, сопоставимые сроки возврата инвестиций при аналогичном уровне качества проекта и привычной (центральной) локации. Эту тенденцию внутреннего бизнес-туризма мы наблюдаем уже какое-то время, и думаю, она будет только расти. Помимо названных городов, интересные предложения по апарт-проектам начинают появляться в Казани, Сочи и других городах.

Риски

Как и в сегменте жилой недвижимости, в апарт-бизнесе чем раньше инвестор входит в проект, тем более высокую доходность он может «поднять». От котлована до сдачи здания в эксплуатацию апартаменты вырастают в цене на 15-25%. Затем актив растет примерно на 2-3% в год.

Главный риск здесь — апартаменты могут быть не построены. Если расположение и качественные характеристики апарт-проекта можно оценить заранее, то вероятность удачного завершения проекта — риск, не всегда прогнозируемый.

Впрочем, и для «просто апартаментов», и для сервисных апартаментов, и для жилья степень риска здесь одинаковая. В этой связи совет один — проверять застройщика, оценивать проекты, реализованные им ранее, смотреть на его «кредитную историю».

В случае с обслуживаемыми апартаментами можно использовать due diligence третьей стороны — управляющей компании. Принимая решение о сотрудничестве (а это, как правило, происходит на раннем этапе реализации проекта), она отчасти делает часть работы за инвестора, оценивая благонадежность партнера.

Расходы

Помимо вознаграждения УК, от проекта к проекту меняется стоимость эксплуатации, и зависеть она будет от инфраструктуры, представленной в апарт-отеле. Конечно, если здесь предусмотрен бассейн с комплексом мини-саун, эксплуатация влетит собственникам в копеечку.

Если же в апарт-отеле нет избыточных опций, эксплуатационные платежи сопоставимы с жилым сектором. Да, они несколько дороже (в среднем на 10-12%), но вполне оправданны: наличие здесь зоны reception, event room, service room, финтес-клуба и так далее. Это делает такой формат недвижимости привлекательным для инвестиций.

Не стоит забывать и о том, что коммунальные платежи берет на себя арендатор, а не собственник актива.

Безусловно, стоит помнить, что сдача в аренду нежилых помещений — это предпринимательская деятельность. Для оптимизации налогообложения мы рекомендуем регистрировать ИП, чтобы платить 6%, а не 13% от суммы дохода.

Выход из проекта

Если при выборе апартаментов инвестор руководствовался всеми выше перечисленными инструкциями, выходить из проекта он вряд ли захочет. По статистике, в сегменте обслуживаемых апартаментов всего лишь 2% активов выходит на вторичный рынок. Соответственно, дефицит предложения при высоком уровне спроса позволяет продавать апартаменты быстро.

Некоторые управляющие компании декларируют обратный выкуп апартаментов спустя 5 лет с момента покупки. Но, учитывая молодость рынка, оценить результаты подобной практики и вывести какую-то статистику пока не представляется возможным. Впрочем, зачем ждать милостей от УК, если реализация объекта на открытом рынке сегодня не превышает трех недель.