Межбанковские переводы без комиссии: способы выполнения, нюансы

Межбанковские переводы представляют собой востребованную систему перемещения финансовых ресурсов, которая позволяет осуществлять погашение кредитов, вносить вклады, переводить деньги со счетов в различных банковских учреждениях и т.д. Эта статья поможет вам разобраться, как работает технология межбанковских переводов, которую на сленге часто называют «межбанк». Мы рассмотрим разные варианты межбанковских переводов без комиссии и разберемся, как долго может идти такой платеж.

Как избежать комиссии за перевод

Если переводить деньги не внутри одного банка, а между разными, то берется комиссия в размере 1,5–2%, но не менее определенной суммы — 30–50 рублей. Однако комиссию можно обойти.

Переводить деньги по номеру телефона или карты внутри одного банка

Это универсальный способ отправки денег. Подходит отправителям и получателям, которые обслуживаются в одном банке. Большинство кредитных организаций не берут за это комиссию.

Одно из исключений — Сбербанк России. У него бесплатны переводы с карты на карту только внутри одного региона. Если отправитель — из Москвы, а получатель — из Воронежа, придётся заплатить 1% от суммы перевода, но не больше 1000 ₽.

Перевод с карты на карту в пределах заданных лимитов

Некоторые банки предлагают переводы на карты других банков в пределах определённых лимитов. Например, владельцы карт Тинькофф банка могут бесплатно переводить до 20 000 ₽ в месяц на карты других банков через приложение. При превышении этой суммы применяется стандартная комиссия 1,5%, но не меньше 30 ₽. Рокетбанк позволяет бесплатно переводить до 100 000 ₽ на карты других банков каждый месяц при подключении более дорогого тарифа «Всё включено».

Система быстрых платежей (СБП)

Система быстрых платежей — это сервис Банка России, благодаря которому можно перевести любому человеку до 100 000 р. ежемесячно (в режиме 24/7/365, включая выходные и праздники) в другие банки БЕЗ КОМИССИИ. Условие одно – принимающий банк должен быть участником СБП. На момент написания материала в эту систему включено 210 банков. С полным перечнем можно ознакомиться здесь.

Система работает с 28 января 2019 года. Создавалась она с целью снижения стоимости переводов для населения, повышения конкуренции и качества оказываемых услуг среди банковских организаций.

Помимо переводов между физлицами, СБП позволяет совершать переводы юридическим лицам, в том числе за оплату товаров и услуг.

Появление этой системы для многих банков стало неприятным сюрпризом, так как лишило их крупной статьи доходов. В первую очередь это касается Сбербанка, который до появления СБП был практически монополистом, занимая 94% доли рынка денежных переводов.

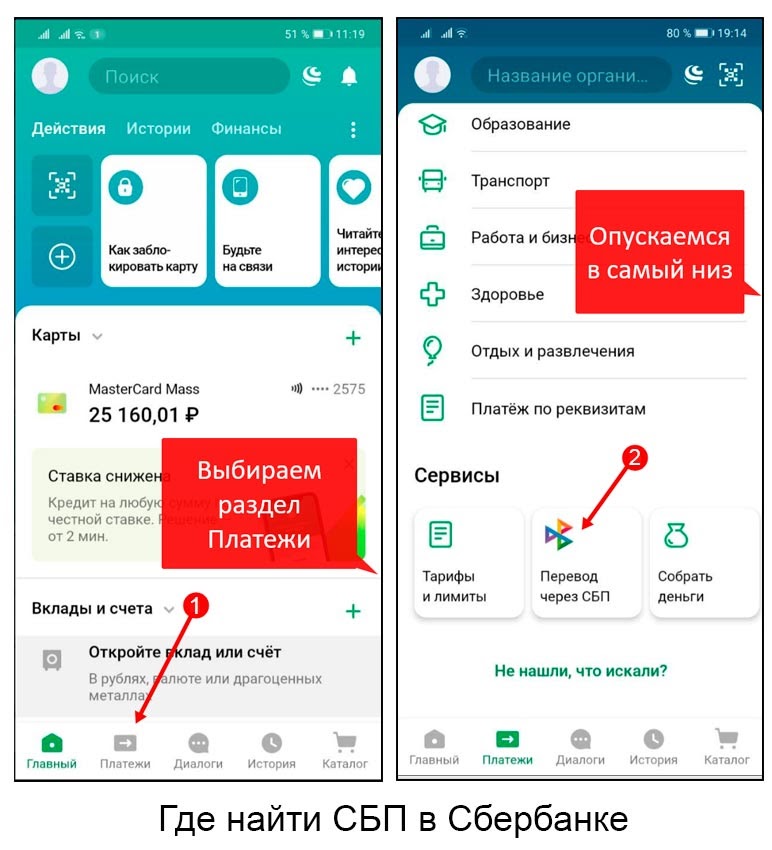

По этой причине банки препятствуют распространению СБП, делая её использование неудобной. Например, Сбербанк до последнего оттягивал подключение СБП и внедрил её с почти 8 месячным опозданием, за что был оштрафован Центральным Банком. Однако, этим Сбер не ограничился. Чтобы начать полноценно пользоваться бесплатными переводами вас ждет целый квест в дебрях настроек приложения Сбера, где нужно отдельно подключать как отправку быстрых платежей, так и их прием. Да и сама кнопка СБП спрятана так, что не каждый продвинутый пользователь разберется где её найти. Аналогичную ситуацию можно увидеть и в других банках.

У нас есть отдельная инструкция, которая поможет вам подключить Систему быстрых платежей в Сбербанке.

Тем не менее, ковидный 2020 год позволил Сберу увеличить прибыль от онлайн-переводов и платежей населения на 48%, до 71,1 млрд руб. Этому способствовала изоляция населения. Люди меньше встречались и ходили по магазинам. Реже пользовались наличными. Чаще заказывали товары на дом, а деньги переводили через смартфон.

Фото РБК: https://www.rbc.ru/finances/20/01/2021/60058e3b9a79473d6b15a274

Исследование аналитического центра НАФИ, проведенное в сентябре 2020 года, говорит о том, что Система быстрых платежей еще не прижилась среди населения – ей пользовались менее 15% россиян.

Если же говорить о применимости СБП в Сбере, то стоит помнить о том, что система нужна для переводов между разными банками. Другими словами, не получится переводить без комиссии 50.000 руб. ежемесячно в рамках лимита самого Сбера и еще 100.000 руб. в рамках лимита СБП внутри самого Сбера. В этой ситуации уместно будет завести дополнительную карту стороннего банка, подробнее об этом в разделе Советы и рекомендации.

Как пользоваться СБП

В банковском Приложении или интернет-банке выбираем Платежи или Переводы.

Указываете номер телефона получателя, который должен быть подключён к СБП. Зачисление моментальное. Вам не нужны больше никакие другие реквизиты. Перед подтверждением платежа вы увидите Имя получателя и первую букву фамилии. Некоторые банки показывают имя полностью, так что ошибиться сложно.

Если у вас данная функция не подключена, то там же, в Приложении или интернет-банке, её можно подключить. Возникли сложности? Напишите в чат или позвоните в службу поддержки вашего банка.

Перевод по полным реквизитам

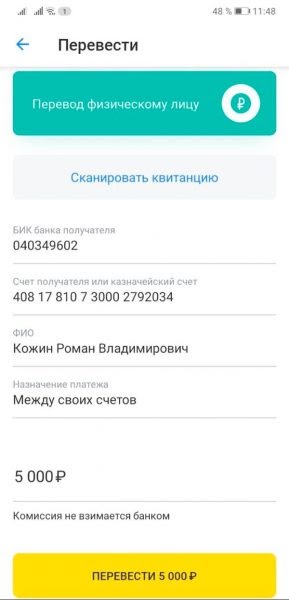

Во многих банках можно перевести деньги по полным реквизитам без комиссии. Эта функция называется межбанковский перевод, или сокращенно межбанк. Для перевода вам потребуется всего три параметра – БИК принимающего банка, номер счёта получателя и его полное ФИО.

Процесс заполнения реквизитов для межбанковского перевода в мобильном приложении банка Тинькофф

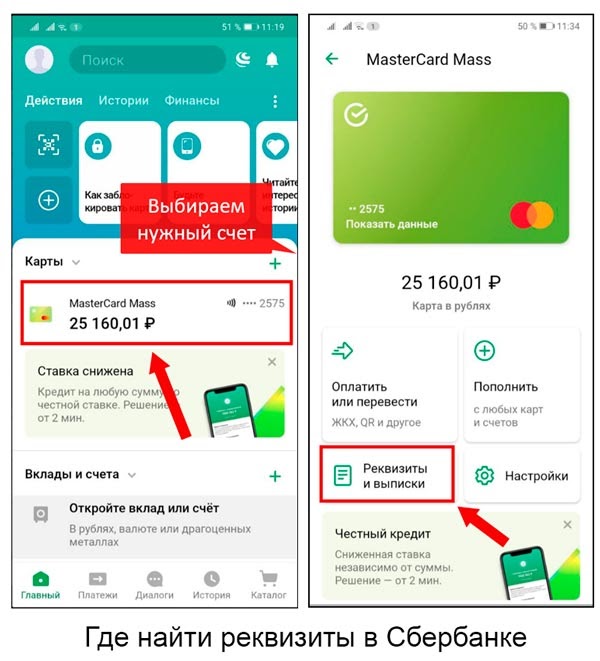

Свои реквизиты всегда можно найти в приложении банка.

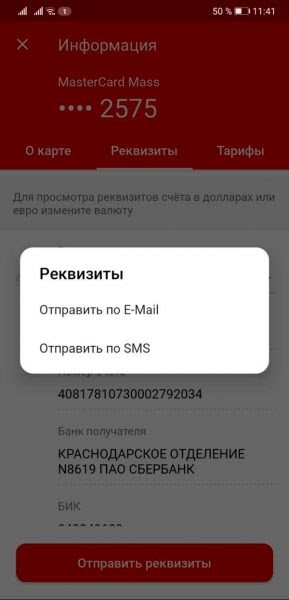

Если вам нужно передать эти реквизиты другому человеку, то у многих банков, есть функция поделиться. Выбираем способ отправки: WhatsApp, Telegram, Email или SMS.

Процесс отправки своих реквизитов в мобильном приложении Сбербанка

Как перевести через сервис ВКонтакте?

Отправить деньги теперь можно и через социальную сеть ВКонтакте. Для этого вам нужно авторизоваться и перейти на страницу человека, которому хотите отправить перевод. Если он еще не зарегистрирован, то сделать перевод не получится.

На странице друга или компании, услугами которой вы решили воспользоваться, кликнуть «Отправить деньги».

Появится окно, в котором останется указать сумму перевода. После выбрать карту или счет, откуда будут списаны деньги. Далее кликнуть «Отправить деньги» и подтвердить операцию.

Важно! В данном случае получатель сам может выбрать, на какую карту выведет полученные деньги. По СБП он сможет вывести их бесплатно. Если карта в системе не зарегистрирована, потребуется заплатить 3% от суммы перевода, но не менее 50 р.

Комиссия за перевод:

Mastercard и Maestro

0%, если сумма перевода от 300 до 75 000 р. в месяц. После превышения лимита 0,6%+20 р.

0,75%, минимум 35 рублей

- по одной карте не более 150 000 р. в сутки и 600 000 р. в месяц;

- со счета VK не более 15 000 р. за один перевод и 40 000 р. в месяц.

Обратите внимание! На практике деньги переводятся мгновенно. Но, бывают случаи, когда платеж зачисляется в течение нескольких дней. Если такое произошло, то вы можете отклонить перевод и получить деньги обратно.

Как перевести денежный депозит из одного банка в другой без комиссии

При открытии вклада важное значение имеют ставки действующих на момент оформления программ. Если ситуация меняется и появляются новые, более выгодные депозиты, возникает вопрос о возможности перевода денежных средств в другой банк. Несмотря на существующее мнение, что перевести деньги до истечения срока действия текущего договора невозможно, владелец капитала имеет полное право распорядиться капиталом по своему усмотрению. Чтобы сменить место хранения сбережений с минимальными издержками, понадобиться уже на стадии заключения договора изучить, какие комиссии придется уплатить.

Можно ли перевести депозит в другой банк

Отказ от сотрудничества с одним банком в пользу другого может быть обусловлен разными причинами. Каждый вкладчик вправе потребовать возврата собственных сбережений в любой момент действия договора, но последствия досрочного расторжения могут быть разные. Если решение прекратить сотрудничество вызвано планируемым переводом вклада из одного банка в другой, причиной может стать не только поиском лучших условий для инвестиций.

В следующих ситуациях перенос денежных средств не только возможен, но и рекомендован вкладчику:

- Отзыв банковской лицензии.

- Наложение санкций на банковское учреждение, не позволяющее обеспечить исполнение обязательств перед клиентами.

- Смена региона проживания с утратой возможности посещения отделений финучреждения для решения вопросов обслуживания.

- Появилась программа с наиболее выгодными условиями (выше ставка, гибче сроки, шире полномочия распоряжения средствами).

- Личные причины, связанные с обслуживанием в конкретном банке.

Если есть доступ к дистанционному обслуживанию, сменить банковское учреждение для хранения депозита можно в режиме онлайн, не появляясь в офисе. Если решено действовать самостоятельно, следует предварительно проконсультироваться с представителем банка и изучить регламент процедуры.

Иногда онлайн-переоформление невозможно, и приходится обращаться в отделение, чтобы согласовать перемещение денежных средств в другое банковское учреждение. Чем меньше банк, тем меньше вероятность наличия онлайн-перевода накоплений. Можно ли перевести вклад в другой банк, зависит от установленных лимитов на переводы. Если для межбанковских переводов установлены ограничения, процесс затягивается на несколько дней. Чтобы деньги перешли в другое банковское учреждение, предварительно потребуется открыть счет.

Как долго переводится вклад

На совершение операции может уйти всего 2 минут или это займет до нескольких дней. Сколько времени займет транзакция, зависит от конкретных обстоятельств:

- Наличия возможности открыть счет в другом учреждении.

- Заключения партнерских отношений между двумя финансовыми организациями.

Если операция происходит посредством онлайн-кабинета, и для перевода уже есть реквизиты, транзакция проходит в автоматическом режиме. Если валюта для размещения нового вклада отличается, банк выполнит обмен согласно текущему валютному курсу.

Время на совершение денежного перевода может достигать 5 дней, но в большинстве случаев деньги поступают на новый депозит уже на следующий день. При выполнении перевода в выходной день зачисление состоится на первый же рабочий день.

Чтобы исключить риск задержки сроков перевода, вкладчики вначале закрывают первый депозит и самостоятельно пополняют депозитный счет в другом финансовом учреждении.

Что необходимо для перевода вклада в другой банк

Чтобы благополучно сменить условия вклада через переход на обслуживание в другой банк, необходимо соблюдение ряд параметров:

- Если новый депозит предполагает открытие счета и получение реквизитов без внесения средств, клиент вначале оформляет вклад и получает банковские реквизиты для перевода, а затем закрывает текущий счет и выводит средства по полученным предварительно реквизитам.

- При отсутствии возможности открытия счета накануне зачисления средств, вначале расторгают первое соглашение и, получив деньги, открывают новый вклад.

- При намерении перевести накопления в новое финансовое учреждение, вкладчик часто теряет часть процентной прибыли из-за досрочного снятия средств, ведь, по сути, перевод вклада не что иное, как закрытие одного и открытие другого счета.

Если возникают сложности с самостоятельным переоформлением депозитного договора, рекомендуется обращаться в отделение и просить помощи у менеджера. Иногда банк не предусматривает права получить деньги в безналичной форме – приходится получать их наличными в кассе и только затем идти в новый банк для оформления второго депозита.

Если условиями договора предусмотрено безналичный вывод средств, вкладчику понадобится следующая информация:

- Личные данные лица, на кого планируется перечислить сумму. Перед оформлением необходимо убедиться, что ФИО клиента заполнено верно, в полном соответствии с паспортом.

- Номер депозитного счета. Для межбанковского перевода понадобится именно счет, даже если средства разместят на карте. Номер счета клиента представляет собой 20-значную комбинацию.

- Номер БИК. По этому параметру определяют точное название банка, поскольку БИК представляет собой идентификатор конкретного финансового учреждения. БИК состоит из 9 знаков.

- Иногда требуют указания номера ИНН. Если форма онлайн-перевода просит указать ИНН физлица, допускается ввод в соответствующее поле нулей, вместо цифр, либо оно остается незаполненным.

- КПП требуется при осуществлении перечислений в пользу организаций. Код постановки на учет запрашивается отдельно и не входит в обязательный перечень реквизитов.

Информацию о реквизитах берут у представителя отделения, где оформлялся вклад, либо из подписанного договора. Часто листок с информацией о полных банковских реквизитах выдают вместо с экземпляром подписанного соглашения. При наличии доступа в личный кабинет интернет-банка, сведения для зачислений берут из раздела с описанием конкретного счета. У всех клиентов Сбербанка есть возможность получить реквизиты в любое время суток, пользуясь приложением Сбербанк Онлайн.

Поскольку перевод вклада означает полный вывод средств и расторжение договора для первого банка, неминуемы потери части процентов из-за досрочного прекращения сотрудничества. Деньги выводят на реквизиты расчетного счета, чтобы затем оформить банковский перевод по реквизитам нового счета в другом учреждении. Обычно выполнение межбанковских перечислений происходит со списанием дополнительной комиссии. Например, для бывших вкладчиков при выводе из Сбербанка в другой банк размер комиссионных составляет 1% от суммы.

Есть ли комиссия за перевод вклада

Финансовые потери при переоформлении вклада в новом банковском учреждении состоят из:

- недоначисленного процентного дохода (досрочное закрытие часто сопровождается пересчетом прибыли по ставке «до востребования»);

- комиссии за межбанковское перечисление (вывод денег по реквизитам другого банка).

Чтобы перевести вклад из одного банка в другой без комиссии, необходимо, чтобы в договоре банк указал на возможность досрочного вывода средств без штрафных санкций, а между 2 банками были установлены партнерские отношения.

Какие потери ждут конкретного клиента, зависит от условий программы. Если банк устанавливает ставку в 8% годовых, но пересчитывает доход по ставке до востребования, потеря на процентах составит 7,99%. Когда есть риск, что вкладчик захочет в ближайшее время сменить место хранения сбережений, лучше выбирать продукты, предполагающие сохранение процента по депозиты и при досрочном расторжении договора.

Источник https://modulkassa.ru/blog/base/besplatnyy-mezhbankovskiy-perevod

Источник https://zambank.ru/vklady-i-depozity/perevesti-vklad-iz-odnogo-banka-v-drugoy

Источник

Источник