Как снизить процентную ставку по кредиту — можно ли снизить процентную ставку по кредиту в Сбербанке

Как снизить ставку по кредитной карте

При взятии кредита, клиентам банка нужны как можно меньшие проценты по займу. Процентная ставка по кредиту не влияет только на размер переплаты, а на сумму ежемесячных платежей.

Процентную ставку удается снизить только на этапе оформления заявки. В случае, если уже подписали договор, уменьшить процентную ставку гораздо сложнее.

Поэтому ведите правильные переговоры с представителем банка.

Факторы зависимости ставки по кредиту

Сразу скажем что ниже уровня заданного банком, ставку по кредиту понизить не удастся. Выдача кредитов — банковская прибыль, и ни одно финансовое учреждение не будет работать себе в убыток. В каждом банке ниже минимума стоимость займа не понизится.

Единственное исключение для заемщика, это ипотека с государственной поддержкой. Здесь проценты банку компенсирует государство.

Факторы влияния на размер процентной ставки

Когда у клиента уже кредит, то снизить ставку по нему можно только одним способом: произвести рефинансирование. Здесь возможны два варианта:

- Взять кредит на льготных условиях и погасить действующую задолженность. Лучше, если ставка по новому кредиту отличается в меньшую сторону хотя бы на 3 пункта , иначе проценты «съедят» всю прибыль.

- Участие в специальной программе рефинансирования.

У последнего способа следующие преимущества перед оформлением нового кредита

- выше вероятность одобрения, так как банку известно, что средства будут потрачены на рефинансирование, и не будет учитывать в расчете дохода действующий кредит. Новый же кредит могут не дать из-за больших текущих расходов плательщика.

- Льготная процентная ставка нормальна на уровне 16-20 процентов годовых, потребительские кредиты начинаются с 21%.

- Объединение нескольких кредитов в один — при взятии нового займа придется переплатить на комиссиях и страховке…

- Брать кредит на рефинансирование в том же банке, что не изменяет привычный график платежей и способы внесения платы.

Для рефинансирования нужна серьезная причина. Просто так снизить ставку по кредиту не получится.

По «кредиткам» самые большие проценты достигают 49 и даже 59% годовых.

Многих заемщиков интересует вопрос: как снизить процент по кредиту после подписания договора? Можно выделить два основных способа уменьшения ставки:

- Реструктуризация – процедура, предусматривающая пересмотр банковской организацией условий и порядок выплат по заявлению клиента. Такой процесс возможен, если заемщик испытывает реальные материальные трудности, которые можно подтвердить официальной документацией.

- Рефинансирование – процедура оформление нового займа для погашения существующих кредитных организаций. Такой процесс целесообразно проводить, если заемщик нашел более выгодные условия кредитования с пониженной процентной ставкой. Рефинансирование можно осуществить в том же банке, где был оформлен текущий займ, или в другом кредитном упреждении.

Такой шаг оправдан при снижении ключевой ставки Центробанком. Поскольку клиент считает несправедливым платить уже «повышенные»проценты по выплате своего кредита.

«Родной» банк же неохотно идет навстречу клиенту, и тогда тот уходит в другой банк и рефинансирует долг по другим условиям, приспособленным к новой, пониженной, ставке ЦБ.

«Родной» банк теряет клиента, поскольку может предложить тому реструктуризацию, а это процедура обставлена набором условий, которые самому банку не всегда полезны, в частности, требуют привлечения дополнительных резервов.

Да и самому клиенту это вредит — ведь реструктуризация применяется, когда финансовое положение заемщика признается плохим, ухудшается его кредитная история.

Поэтому рекомендации ЦБ о порядке снижения процентов по выплатам выданных кредитов выгодны всем сторонам финансового рынка.

Прежде чем рассмотреть, как уменьшить процентную ставку по кредиту давайте разберемся, чем руководствуется кредитор, назначая ставку по тому или иному кредитному продукту. На процент влияют следующие факторы:

- Риски невозврата денежных средств заемщиком. Выдавая займы, банковские компании несут определенные риски. Если клиент вызывает сомнения в своей платежеспособности или ответственности, банк вправе установить для него более жесткие условия и наоборот – лояльные при доверительном отношении. Например, быстрые экспресс-кредиты оформляются по одному только паспорту, но процентная ставка по таким программам несколько завышенная.

- Срок кредитования. Как правило, при длительном пользовании деньгами в долг приходится серьезно переплачивать. По факту займы до 3 лет обходятся людям дешевле, чем до 5-7 лет. Этот показатель также связан с рисками для кредитора, ведь возможность невыплаты долгового обязательства увеличивается. В этот период повышаются шансы болезни, потери работы, смерти клиента, в результате чего банк проиграет, а процент является здесь некой компенсацией.

- Ключевая ставка Центрального Банка и ставка рефинансирования. Именно эти цифры в значительной степени оказывают влияние на рынок кредитов в целом. Ключевая ставка является важнейшим инструментов денежно-кредитной политики государства. От нее зависят не только процентные ставки по кредитам в банках, но и стоимость фондирования, депозиты для различных категорий клиентов.

Расширенный пакет документов

Сбор и предоставление кредитному специалисту расширенного пакета документов. Если потенциальный заемщик способен собрать дополнительные справки для получения займа, то кредитор может снизить ставку по кредиту на несколько пунктов и даже увеличить лимит денежных средств.

В некоторых банках есть специальные программы и примечания относительно данного действия. В список таких документов могут войти: справка по форме 2-НДФЛ, свидетельство о праве собственности недвижимости, авто и пр.

Ваша задача состоит в том, чтобы убедить кредитора в своей благонадежности и возможности погашать обязательства в оговоренный договором срок.

Оформление страховки

Что касается потребительского кредитования, то страхование здесь не есть обязательной процедурой для клиента, но банки настоятельно рекомендуют это сделать.

Нередко кредиторы ставят специальные условия, т.е. при оформлении страхового полиса ставка по займу будет ниже, чем без него. Решение в любом случае остается за заемщиком.

Предоставление поручителя или залогового имущества

Вы взяли кредит под определенные проценты, но больше не в силах его оплачивать или продукт был оформлен ввиду срочности невыгодным для вас образом, можно ли снизить процентную ставку по кредиту в такой ситуации? Исправить положение сложно, но возможно.

Снижение процентной ставки по ипотечному кредиту также вполне реальное действие, но далеко не каждый человек может воспользоваться данным преимуществом. Добиться пересмотра условий возможно в следующих случаях:

- Рождения ребенка.

- Смена/потеря работы, материальные трудности.

- Неблагоприятные изменения в состоянии здоровья (авария, сложное заболевание и др.).

- Желание погасить ипотечный заем досрочно.

Варианты снижения процентной ставки по действующему ипотечному кредиту практически не отличаются от тех, которые мы перечислили выше, рассматривая потребительское кредитование, но есть и новые способы:

- Рефинансирование.

- Реструктуризация.

- Использование социальной поддержки. В некоторых банках существуют специальные программы, частично финансируемые государством. Среди них: «Молодая семья», «Жилище» и пр.

- Обращение в суд. Данный вариант используется, если заемщик обнаружил в ипотечном договоре какие-либо серьезные нарушения, а банк не желает идти на уступки.

Первое, что нужно сделать, раздумывая, как снизить процентную ставку по кредиту на жилье – это обратиться к кредитору лично, задать интересующий вопрос и выслушать варианты решения проблемы.

Вторым шагом станет написание соответствующего заявления (образец можно скачать здесь), предоставления необходимых документов. В некоторых банках есть готовые бланки заявлений, доступные в онлайн режиме, но допустимо написать бумагу в произвольной форме на имя руководителя банковского учреждения.

По традиции большее доверие у граждан вызывают кредитные организации, имеющие государственную поддержку. По этой причине особой популярностью пользуются предложения Сбербанка, установившего на сегодня достаточно низкий уровень процентов, предоставляя своим клиентам дополнительные возможности по их снижению.

Как формируется процентная ставка

Понижение процентной ставки по кредиту в Сбербанке обусловлено многими обстоятельствами. Как происходит этот процесс можно понять, разобравшись с механизмом формирования кредитного процента.

Многие граждане очень сильно заблуждаются, считая, что величина процентов зависит только от желания самого кредитора. На самом деле, на этот процесс влияет множество факторов, и некоторые из них не зависят от политики банка.

В настоящий момент сложно найти человека, который бы не был знаком с процессом кредитования. Перед тем как выразить свою готовность в подписании договора, многие люди внимательно изучают предложения банков.

Главный критерий, который волнует потенциального клиента – это предлагаемая процентная ставка. Однако далеко не каждый знает, из чего она складывается.

Банковские учреждения не могут предлагать процент по кредиту, исходя только из своих желаний. Процесс формирования такого показателя является сложным, и зависит от многих факторов. Таких, как:

- Ставка рефинансирования. Показатель устанавливается главным регулятором страны – Центральным банком РФ;

- Прибыль кредитного учреждения;

- Возможные риски. В случае если клиент оказывается недобросовестным, и допускает просрочки по платежам;

- Наличие страховки клиента и прочее.

Ставка рефинансирования является определяющим моментом в этом процессе. Такой показатель не может быть постоянным, он может, как повышаться, так и понижаться.

Страхование — это спорный вопрос. Одни видят пользу от страховых компаний, другие же напротив, считают, что договор с ними – это пустая трата денег.

Необходимо помнить, что кредитные учреждения не могут обязать клиента подписывать договор со страховой компанией.

Однако многие банки обещают уменьшить ставку по кредиту, если будет заключено страховое соглашение.

Что касается остальных составляющих, то банки действуют исходя из собственных возможностей. Например, если кредитное учреждение небольшое, то вполне вероятно, что клиентов у него не так много, а значить в графу «возможные риски», будет внесен высокий показатель.

Таким образом, для того чтобы банк изменил условия кредитного договора должны быть веские причины.

Причины снижения процентной ставки могут быть различными. Идеальный случай – если банк идет навстречу добросовестному клиенту, и обещает понизить ставку в случае, например, совершения им определенного количества платежей.

Однако бывают моменты, когда желание снизить ставку по кредиту исходит от самого клиента. Стоит учесть, что изменив условия кредитного договора, банк понесет определенные потери, поэтому вопрос о снижении процента по кредиту носит индивидуальный характер.

1. Разница между ставками по кредитам составляет более 3-х пунктов;

2. Если еще не погашена большая часть кредита. Клиент возвращает в банк сначала проценты, а потом основной долг. Естественно, что в случае если большая часть погашена, то заемщику рефинансировать уже нечего.

Таким образом, снизить процентную ставку по кредиту вполне реально. Все что нужно сделать клиенту – это прийти в офис банка и уточнить у специалиста, возможно ли рассмотрение его заявления в индивидуальном порядке.

В большинстве случаев банки идут навстречу и постараются предложить клиенту соглашение на взаимовыгодных условиях.

Сбербанк – является самым большим банком нашей страны. В нем обслуживается огромное количество клиентов. Однако, несмотря на это, банк стремится удержать свои лидирующие позиции, поэтому предлагает своим клиентам возможность снизить действующую процентную ставку по кредиту.

Для того чтобы уменьшить процент по кредиту в Сбербанке нужно:

- Быть в курсе новостей, и всегда посещать официальный сайт банка. Дело в том, что финансовое учреждение всегда проводит различные акции, и может выдать займ на специальных условиях. Такими предложениями могут воспользоваться как пенсионеры, так и молодые люди;

- Если клиент является получателем заработной платы, или пенсии в Сбербанке, то банк может снизить процент на 1 ил 2 пункта;

- Предоставить обеспечение в виде залога либо поручителя. К поручителю выдвигается ряд требований, одним из которых является наличие у него положительной кредитной истории.

Как видно из списка, процесс и условия снижения процентной ставки по кредиту в Сбербанке мало чем отличается от общих условий.

Клиент Сбербанка может всегда позвонить на бесплатный номер горячей линии, и узнать всю актуальную информацию. Однако заявление на изменение условий кредитного договора предоставляются в офис банка клиентом лично.

Не стоит забывать, что подписывая договор, клиент не только осуществляет свою мечту, но и взваливает на себя кредитное бремя. Поэтому за период кредитования необходимо показать себя только с положительной стороны, и быть максимально платежеспособным.

Ведь именно от этих фактов будет зависеть дальнейшее сотрудничество с кредитной организацией.

О размерах общей переплаты, которая светит заёмщику после подписания кредитного договора, стоит задуматься еще на этапе оформления заявки. Помимо подбора наиболее выгодного банковского предложения, нужно уделить внимание и собственной персоне.

Вернее, тем документам и сведениям, которые вы можете предоставить финансовой организации, поскольку от некоторых из них зависит лояльность банка и степень выгоды, получаемой вами в ходе кредитования.

То есть на пути поиска лучших условий кредитования надо уметь грамотно оценить свои возможности.

Итак, как снизить процент по кредиту еще до подписания кредитного договора?

Предоставить расширенный пакет документов

Любому финансовому учреждению нужен надежный заемщик, другими словами, по которому риск невозврата долга будет минимальным. Как банк поймет, что клиент действительно надежен? В первую очередь обратят внимание на пакет документов, который он способен предоставить.

Ведь чем больше информации о социальном статусе и платёжеспособности заёмщика, тем качественнее может быть проведена проверка со стороны службы безопасности.

Плюс ко всему заемщик, показывающий свою открытость, прозрачность доходов и прочие положительные качества, изначально вызывает доверие.

Если вся предоставленная вами документация подлинна и не содержит противоречивых сведений, можно рассчитывать на бонус в виде минимальной процентной ставки.

Не отказываться от страхования

Все страховки, предлагаемые банковскими учреждениями – это одна из составляющих полной стоимости кредита или, другими словами, общей переплаты по договору. В то же время, однажды заплатив страховой взнос, можно сэкономить на ежемесячных процентных платежах. Как это работает?

С тех пор как «обязательное страхование» признали незаконным (имеется в виду навязывание банком этой услуги: не будете страховаться – не дадим кредит), финансовые организации стали оказывать услугу как добровольную.

Часто клиенту предоставляется право выбора – платить минимальный процент с оформлением страхового полиса или жить без последнего, но с более высокой процентной ставкой.

Чтобы сделать правильный выбор, нужно заранее просчитать общей размер переплаты в том и другом случае и сравнить результат.

Добавим, что кредиты без страховки одобряют не всем, особенно, при подаче заявки на потребительские займы без обеспечения . Если клиент не хочет (или не может) предоставить поручителя, то банк должен как-то подстраховать свои риски.

Найти поручителя по кредиту

Поручительство – один из способов вызвать доверие к своей персоне. Ведь еще один человек, несущий обязательства по сделке – дополнительная гарантия для финансовой структуры. Если даже вы перестанете платить, всегда можно потребовать долг с поручителя.

Подобные кредиты считаются обеспеченными, а проценты по ним ниже, чем по ссудам без предоставления обеспечения.

«Заработать» положительную кредитную историю

Любой банк готов идти навстречу и уменьшить процент по кредиту тем клиентам, которые на протяжении многих лет доказывали свою благонадежность. Проверить платежную дисциплину заёмщика финансовая организация может через запрос его кредитной истории.

Процентная ставка может уменьшаться если вы:

- исправно гасили все причитающиеся суммы (своевременно выполняли обязательства по договору);

- не допускали просрочек;

- произвели окончательный расчет с банком самостоятельно, а не через суд (то есть не доводили дело до суда, о чём бы появилась соответствующая отметка в вашей КИ);

- не допускали частых досрочных погашений (банкам это невыгодно – им же надо зарабатывать, а не терять упущенную выгоду).

Если же в кредитном отчете есть хотя бы один негативный момент или она вовсе пустая, на лояльность кредитного учреждения рассчитывать не стоит. Более того, в последнем случае вы становитесь не просто темной, а абсолютно черной лошадкой, от которой можно ожидать что угодно.

Но к счастью, плохую кредитную историю можно исправить.

Обслуживаться комплексно в одном банке

Как уменьшить процент по кредиту, обслуживаясь всего лишь в одном банке? Оказывается, достаточно просто. Представьте, что все банковские продукты, которые вам нужны в повседневности, приобретены в одной финансовой организации: небольшой потребительский заем, кредитная карта, вклад и даже зарплатная карточка.

Все в одной корзинке. В результате вы стали для данного конкретного банка «своим человеком», который полностью открыт и прозрачен.

И вот теперь, когда появится какое-нибудь выгодное предложение или откроется новая линейка кредитных продуктов, банк предложит их в первую очередь вам, и на самых выгодных условиях.

Постарайтесь внести крупный первоначальный взнос

Этот способ работает в отношении ипотечного и автомобильного кредитования. По условиям данных программ заемщик должен внести некую сумму денежных средств в качестве своего первоначального взноса. Можно и без него. Но тогда проценты будут выше.

1. Накопить нужную сумму, начав некоторое время жестко экономить;

2. Взять потребительский кредит. Не идеально, но вариант;

4. Использовать средства материнского капитала;

5. Двойная ипотека. Подразумевается использование залога недвижимого имущества вместо первоначального взноса. Обременение снимается, когда общая задолженность снижается за счет периодических гашений;

6. Вступить в программу помощи молодым семьям.

Обратиться в банк, где вашему работодателю оказывается услуга «зарплатный проект»

Для владельцев банковских карт, участвующих в зарплатном проекте, всегда разрабатывается система скидок по оформляемым ссудам. Поэтому, подавая заявку на кредит в «своем» банке, можно рассчитывать на уменьшение процентов по кредиту на 1-3 пункта.

1. Прозрачность доходов. Финансовая организация может самостоятельно проверить размер вашего заработка, отследив движения средств по счету карты;

Уменьшить ставку можно не только на первоначальном этапе, но и после оформления кредитной документации, воспользовавшись одним из существующих способов.

Реструктуризация

Ставки по кредитам периодически меняются. В том числе, и в связи с экономической ситуацией в стране. Поэтому в течение срока действия кредитного соглашения процентная ставка вдруг может снизиться. Особенно это актуально для ипотечных займов, отличающихся большими сроками погашения.

Если подобная ситуация случилась с вами, можно подать заявление о реструктуризации в связи с новыми условиями аналогичного кредитного продукта. Как правило, банковские учреждения соглашаются снизить ставку на 1-2 пункта.

Потому что прекрасно понимают, что в случае отказа вы можете обратиться к конкурентам с заявкой о рефинансировании ссуды. И тогда процентные доходы будут получать другие организации.

При оформлении кредита банк предлагает клиенту процентную ставку на основании анализа его данных. Обычно предложенную ставку можно снизить, если выполнить все необходимые требования банка.

Сделать это нужно до заполнения заявки, в противном случае придется ждать несколько месяцев, пока решение будет аннулировано.

Оговоримся, что снижение ставки возможно только до ее минимального значения в зависимости от потребительской программы.

Сбербанк, являясь крупнейшим отечественным банком, вызывает у россиян огромное доверие. Неудивительно, что большинство из них обращается сюда за ипотечными и потребительскими кредитами.

У каждого банка есть своя кредитная политика, исходя из которой определяются процентные ставки по предлагаемым продуктам. И чтобы выбрать наиболее подходящее время для оформления займа, человек должен понимать, а какие же факторы влияют на процентную ставку?

Люди часто думают, что банки устанавливают процентную ставку по своему желанию. Но это мнение ошибочно. В ходе подбора оптимальной для обоих сторон ставки кредитор берет во внимание множество особенностей.

Все факторы можно разделить на несколько групп, каждая из которых имеет свой набор условий и особенностей:

- Независимые. То есть они определяются внешними обстоятельствами. Изменить уровень влияния этих факторов банк и его кредиторы не могут. Определяющим здесь является ставка рефинансирования, определяемая Центральным Банком. Тут существует прямая зависимость – если ставка уменьшается, то кредиты обходятся потребителям дешевле, рост же ставки заставляет поднимать процентную ставку в банках. К независимым факторам можно также отнести налоговое бремя кредитора и необходимость оформлять обязательную страховку клиентам в соответствии с российским законодательством.

- Пассивные. Главной составляющей является уровень инфляции (который сейчас постепенно снижается, из-за чего падают и процентные ставки по кредитам). Платежеспособность населения – еще один важный фактор. Чем ниже уровень жизни, тем более выгодные условия кредитования стараются предложить в банках. Уровень конкуренции между финансовыми институтами тоже положительно влияет на размер процентной ставки. Финансовое состояние банка (активы, баланс, прибыль) тоже изменить уровень переплаты.

- Коммерческие. Речь идет о наличии текущих расходов, включающих в себя коммунальные платежи, заработную плату персонала, аренду помещений, заложенные риски. Учитывая все это банк формирует определенную норму прибыли, а затем устанавливает процентную ставку.

- Клиентские. Это единственная группа факторов, зависящая от конкретно взятого потребителя. На основе оценки клиента банк принимает решение о выдаче кредита и его условиях. Обычно во внимание берется возраст, наличие дохода и работы, имущество, кредитная история. Чем больше доверия вызовет человек, тем более выгодную процентную ставку он получит в Сбербанке. А для зарплатных и корпоративных клиентов тут есть дополнительные бонусы в виде снижения процента.

Для многих клиентов Сбербанка 2017 год стал отличной возможностью оформить кредит на выгодных условиях. В связи со снижением уровня инфляции и некоторыми другими факторами, учреждение понизило процентную ставку сразу по нескольким линейкам кредитных продуктов.

Так, процентная ставка по потребительским кредитам снизилась на 4% в среднем. Так, взять нецелевой заем без обеспечения в Сбербанке можно под 13,9%, а при привлечении поручителей это значение снижается до 12,9% годовых.

Еще ниже оказалась процентная ставка для военнослужащих, участвующих в НИС. Им деньги выдают под 13,5–14,5% годовых.

Чтобы привлечь еще больше клиентов, Сбербанк разработал программу рефинансирования для людей, взявших кредит в других банках. Для них процентная ставка устанавливается на отметке 13,9 – 14,9% в год, если речь идет о перекредитовании потребительских кредитов.

Если же клиент хочет рефинансировать в Сбербанке ипотеку, то для него процентная ставка окажется еще ниже – 9,5%.

При этом конечное значение процентной ставки все равно определяется индивидуально. Сбербанк оценивает сразу совокупность факторов, включая уровень надежности и платежеспособности обратившегося.

Несколько лет назад, когда в стране случился серьезный кризис, процентная ставка по абсолютно всем категориям кредитов резко выросла. Но люди брать деньги в долг не перестали. И сегодня они выплачивают кредиты, взятые под 15 – 19% годовых.

Способ первый. Если в договоре есть пункт, согласно которому банк может менять процентную ставку, то ставка снижается, о чем составляется дополнительное соглашение к основному договору.

Способ второй. Если пункта о снижении процента по кредиту в договоре не предусмотрено, возможна выдача нового кредита, с другой процентной ставкой. Новый кредит гасит предыдущий, а вы продолжаете выплачивать кредит, но уже с пониженной ставкой.

В случае, когда «ваш» банк ни в какую не соглашается менять ставку по кредиту или как-то по-другому решить вопрос, можно взять кредит в другом банке. Деньги, полученные по новому кредиту, можно пустить на погашение кредита в «вашем» банке, а дальше продолжать погашать кредит уже по новой, более выгодной и низкой ставке.

Как помогает реструктуризация

Основные варианты снижения процентов по ипотеке:

- Заключение дополнительного соглашения к кредитному договору на фоне достигнутой договоренности о пересмотре процентной ставки и, возможно, некоторых других условий кредита.

- Рефинансирование кредита – оформление нового договора с погашением за счет полученных кредитных средств обязательств по старому.

Применение этих вариантов предполагает, что заемщик исправно погашал кредит или, по крайней мере, не имеет задолженности по текущим обязательствам. А что делать при наличии финансовых проблем? В этом случае возможно применение индивидуально разработанной программы реструктуризации, которая, среди прочего, будет предусматривать снижение процентной ставки в отношении оставшейся для погашения суммы кредита.

С точки зрения выгодности для заемщика рефинансирование или заключение допсоглашения – более предпочтительные варианты. В рамках реструктуризации, конечно, можно рассчитывать на проявление банком лояльности, но вряд ли ставка будет снижена настолько же, насколько это можно сделать при рефинансировании кредита или пересмотре его условий.

Это связано с тем, что клиент, допускавший нарушения при исполнении обязательств, не может считаться надежным, риски высоки, а значит, нужно каким-то образом компенсировать возможные потери.

Традиционно это делается за счет более высокой, чем базовая, процентной ставки. Вместе с тем, претендовать пусть не на минимальную, но все-таки сниженную на несколько процентных пунктов или хотя бы десятки процентного пункта ставку – вполне реально.

Доскональное изучение вопроса не всегда гарантирует положительный исход дела. У нас на сайте вы можете >бесплатно получить максимально подробную консультацию по вашему вопросу от наших юристов через онлайн форму или по телефонам в Москве (class=»red»> 7-499-350-97-04) и Санкт-Петербурге (class=»red»> 7-812-309-87-91).

Сегодня, когда процентные ставки по ипотеке банки массово корректируют в сторону снижения, возможны три варианта развития событий:

- Банк сам формирует персональное предложение и информирует о нем клиента – в СМС, по телефону, электронной почте и т.п. Рассчитывать на такое предложение могут заемщики, которые исправно платили по кредиту, не допуская нарушений. Но вполне возможно, что банк закроет глаза на некоторые несущественные просрочки при отсутствии просроченного долга.

- Заемщик сам обращается в банк с просьбой о пересмотре текущей процентной ставки по кредиту. Для этого не обязательно ждать, пока банк что-либо предложит. Нужно брать инициативу в свои руки и обращаться с письменным заявлением к кредитору.

- Заемщик изучает и анализирует актуальные предложения банков в сфере рефинансирования ипотечных кредитов, и, если условия подходят, подается соответствующая заявка.

Если вы ищите наиболее выгодное решение, стоит начать процесс с общего анализа наиболее подходящих предложений на рынке. То есть, целесообразно в первую очередь рассмотреть вариант рефинансирования.

Во-первых, в этом случае вы не будете ограничены только предложением своего кредитора, во-вторых – нельзя исключить, что новый банк-кредитор предложит намного более выгодные условия.

- заключается новый договор;

- за счет полученных кредитных средств гасится текущая ипотека;

- заемщик начинает исполнять обязанности по новому кредитному договору, предусматривающему более низкую процентную ставку, чем была по старому кредиту.

Оформление рефинансирования сходно с оформлением ипотеки. Необходимо подать заявку, дождаться решения по ней, представить в банк пакет документов и подписать договоры.

Рефинансирование ипотеки – это не всегда оформление нового ипотечного кредита. Если старый долг относительно небольшой, можно взять потребительский кредит и уже самостоятельно погасить ипотеку.

Но в этом случае вряд ли вы сможете получить такую процентную ставку, которая будет выгоднее той, что была при ипотеке. Скорее всего, она будет больше.

Однако каждая ситуация требует индивидуального рассмотрения. Например, если вам нужны нецелевые кредитные средства сверх необходимого для погашения ипотеки, оформление потребительского кредита вполне может подойти.

Независимо от того, поступило от банка персональное предложение или нет, заемщик вправе сам обратиться с письменным заявлением к кредитору, указав на необходимость пересмотреть процентную ставку.

В заявлении можно сослаться на общую ситуацию на рынке ипотечного кредитования, а в качестве более конкретного аргумента – привести анализ и оценку действующих процентных ставок у банка-кредитора.

Рефинансирование

Рефинансирование — это оформление нового кредита на более выгодных условиях, для того, чтобы оплатить старый. Сделать это можно в той же кредитной организации, что и выдала вам первый кредит.

Например, если вы брали свой первый заем год назад, и процентная ставка по нему на тот момент составляла 17%, а сейчас она составляет 14%, вы можете просить банк о рефинансировании.

То есть, получив новый кредит, вы, с помощью выданных средств, закроете старый, непосильный для вас кредит, а выплачивать будете новый, более подъемный для вас заем.

Следует учитывать, что речь о рефинансировании стоит заводить только тогда, когда разница между процентами составляет от 3 пунктов. Если процентная ставка по новому кредиту отличается от старого на 1-2 пункта, делать рефинансирование кредита нецелесообразно.

Также, не стоит делать эту процедуру тем, у кого аннуитетная схема платежей по кредиту, и большая часть задолженности уже погашена. Все проценты уже выплачены банку, поэтому уменьшать уже особо и нечего, а оставшаяся часть долга — это само тело кредита.

Размер процентной ставки для каждого заемщика определяется в индивидуальном порядке. Чем больше документов, подтверждающих свою платежеспособность, предоставит клиент, тем больше доверия вызовет у кредитной организации.

Соответственно, размер процентной ставки может быть изменен в пользу заемщика, так, как банк не будет сомневаться в том, что тот вернет долг полностью и в срок.

А значит не нужно перестраховываться с помощью завышенных процентов.

Поэтому, при оформлении кредита, желательно иметь с собой любые бумаги, подтверждающие ваш положительный финансовый статус. Это могут быть и трудовая книжка, и документы на квартиру, дом или машину, дипломы об образовании, справки о наличии дополнительного дохода и т.д. Ваша цель — удостоверить банк в том, что вы однозначно выплатите свой заем вовремя.

Когда человек оформляет любой кредит, на него заводится файл в бюро кредитных историй. Ваше поведение относительно взятого займа полностью отображается в этой организации.

Все своевременные или просроченные платежи, погашенные кредиты и текущие задолженности — все это влияет на вашу репутацию в кредитной сфере. Если вы — счастливый обладатель хорошей кредитной истории, то можете рассчитывать на лояльность банка и, как следствие, снижение процентной ставки.

Особенно, если вы уже являетесь клиентом выбранного банка и своевременно погашали кредиты в этой кредитной организации ранее.

Положительная кредитная история — это еще один плюс для заемщика, так как банк будет уверен в вашей платежеспособности и, возможно, согласится уменьшить размер процентной ставки для вас.

Как уже говорилось ранее, банку нужно видеть, что кредит выдается человеку проверенному, и, в случае чего, существуют гарантии свои средства вернуть. Этими гарантиями выступают поручители, залог и страхование.

Часто банки проводят акции для своих постоянных клиентов, для того, что их удержать. А также предлагают специальные условия для новых клиентов, чтобы их заманить.

Если вы уже являетесь клиентом кредитной организации, в которой собрались взять заем, уточните, не действует ли какая-нибудь акция, по которой вам могут улучшить условия предоставляемого кредита.

Если вы еще не знаете в каком банке лучше взять новый кредит, не стесняйтесь походить по разным кредитным учреждениям и узнать, где существуют интересные предложения для новых клиентов.

Зачастую, некоторым группам людей предоставляются приятные условия по кредитам, к таким группам относятся пенсионеры, военнослужащие, учителя и т.д.

Итак, изменить размер процентной ставки в свою пользу вполне реально. Для этого только нужно заранее позаботиться о нескольких важных деталях перед тем, как подписывать договор с банком.

Если же это ваш первый кредит — постарайтесь быть максимально прилежным кредитодержателем. Совершайте все выплаты в срок, чтобы не испортить свою кредитную историю, ведь она вам еще пригодится.

Заключение договора страхования жизни и трудоспособности заёмщика является добровольной услугой. Банк не имеет право отказать в выдаче кредита клиенту, потому что он не застрахован.

Но заёмщики, которые согласились на программу страхования – вызывают у банка больше доверия, поэтому им выдают кредиты, стоимость которых на 2-3 процентных пункта ниже.

С одной стороны, страховка снижает стоимость кредита, с другой – за неё тоже придётся платить. И тут встаёт вопрос, что дешевле? Полис стоит в среднем 0,2-0,4% в месяц от суммы кредита.

Представим, что один кредит в размере 200 тыс. рублей оформляется на 2 года по ставке 19,9% годовых, страховка стоит 0,2% от суммы платежа ежемесячно. Переплата в такой ситуации составит 44 065 рубля, а плата за годовую страховку – 9 600 рублей. В общей сложности заёмщик заплатит 53 665 рублей.

Теперь представим, что схожий кредит, но без покупки полиса, оформляется по ставке 23,9%, что на 4 п. п

выше, чем со страховкой. Размер переплаты составит 53 542 рубля, экономия на отсутствии полиса – 123 рубля.

Если размер скидки по процентам будет меньше 4 п. п

, то экономия на отсутствии полиса будет ещё существеннее.

Но это правило перестанет действовать, если разница в ставках для заёмщиков со страховой защитой и без неё перешагнёт за 5 процентных пунктов, тогда всё же выгоднее будет оформить страховку. Так, если ставка по кредиту составит 24,9% вместо 23,9%, то размер переплаты вырастет до 55 943 рублей.

Страховку не стоит использовать как способ сэкономить на ставке по кредиту, но при получении крупного займа она будет полезна как защитный механизм на случай финансовых проблем.

Одновременно использовать все пять способов за раз, то есть получить скидку за каждый выполненный пункт, у заёмщика не получится. Мы советуем выбрать от 1 до 3 самых удобных именно для вас вариантов.

Например, прийти в зарплатный банк с поручителем или попросить большую сумму в банке, в котором уже занимал, и сэкономить на этом до 10 п. п

Кредит под маленький процент имеет следующие преимущества:

- Очевидная выгода для потребителя;

- Дополнительные возможности, предлагаемые банком — например, льготные периоды, которые делают услугу еще более привлекательной;

- Небольшой размер итоговой переплаты по сравнению с обычными займами;

- Возможность получения средств не только в банке, но и в других финансовых организациях.

Самые низкие проценты по кредиту освобождают заемщика от больших переплат и расходов, которые превышают доходы. Выгодная услуга дает возможность потребителю не только решить все свои проблемы, но и заплатить за эту возможность минимальную сумму, что и делает подобные кредиты популярными.

Также у заемщика нет возможности подпортить свою репутацию: все, что требуется: это небольшой взнос и возврат использованной суммы. Использование услуги максимально простое.

Простыми словами это перекредитование, для которого разработаны специальные банковские программы. То есть вы находите привлекательные условия в каком-нибудь учреждении, подаете заявку на рефинансирование, а банк уже выкупает долг у вашего кредитора, типичный пример – перенос баланса в банке Тинькофф (дополнительная мотивация для приобретения кредитки Платинум).

После оформления документации вы должны будете вносить ежемесячные платежи новому кредитору и на новых условиях.

Как правило, ставки рефинансирования невысоки. На них можно сэкономить порядка 7-8% годовых. Но прежде стоит ознакомиться и с дополнительными комиссионными сборами. Вполне возможно, что они «съедят» всю процентную выгоду.

Как видите, способов снижения ставки по кредиту множество. И все из них абсолютно легальны.

Наибольшее количество специальных программ распространено в ипотечном кредитовании, например, ипотека для молодой семьи, военных, молодых специалистов или с государственной поддержкой. Достаточно соответствовать требованиям кредитного продукта и уже можно рассчитывать на облегченные условия оплаты.

Несколько раз в год банки проводят акции, которые направлены на увеличение продаж финансовых услуг. В интернете можно увидеть много рекламы, например, Сбербанк снизил ставки по кредитам или Россельхозбанк установил самую низкую ставку – 11,5%.

Да, действительно данные банки предлагают улучшенные условия кредитования, но это касается только новых договоров, проценты по существующим кредитам остались на прежнем уровне.

К специальным предложениям также относят программы рефинансирования имеющейся задолженности. С помощью этих кредитных продуктов можно перекредитовать открытые кредиты.

Годовая ставка по ним обычно ниже, чем в стандартных условиях на несколько пунктов. Но чтобы получить такой кредит, нужно иметь положительную динамику платежей минимум за полгода и отсутствие просрочек.

Стоит сказать, что многие банки делают особые предложения определенным группам населения, к примеру, военным, учителям, пенсионерам.

Рефинансирование потребительского кредита в Сбербанке позволяет взять в долг до 3 миллионов рублей на срок до 5 лет. Обеспечение не является обязательным условием.

В случае рефинансирования ипотечного займа клиент может одолжить от 1 миллиона рублей на срок до 30 лет. Но в этом случае обеспечение в виде залоговой недвижимости будет обязательным требованием.

Рефинансирование – выгодный для клиента и банка процесс. Заемщик получает следующие преимущества:

- снижение ежемесячного платежа;

- возможность погашать ежемесячный платеж единовременно, а не по каждому кредиту отдельно;

- возможность снять обременение с залога;

- возможность снизить процентную ставку;

- возможность получить в долг дополнительную сумму.

В новом банке, в который вы придете за кредитом по более низкой ставке, от вас могут потребовать подключить какую-либо услугу, к примеру, расчетно-кассовое обслуживание.

Рефинансирование может быть оправдано в самой большей степени при ипотечном кредитовании, оформленном под залог купленной недвижимости. Это касается ипотек, по которым сумма задолженности уже значительно уменьшилась.

Можно взять новый кредит, уже без требования к необходимости наличия залога. Далее, за счет нового кредита вы погашаете ипотеку и, таким образом, выводите свою недвижимость из-под залогового обременения.

Освобожденную таким образом собственность вновь можно использовать в качестве залога для получения кредита на крупную сумму, но уже в другом банке, и по другим, более низким процентам.

Если вы являетесь платежеспособным заемщиком и у вас хорошая кредитная история, вы вполне можете использовать в свою пользу конкуренцию между банками и попробовать перекредитоваться в другой кредитной организации (впрочем, рефинансировать кредит вы можете и в своем банке).

Так, если вы когда-то оформили займ по высокой ставке в одном финансовом учреждении, вы вполне можете попробовать снизить долговую нагрузку путем получения менее дорогого кредита в другом банке.

это получение в банке нового займа на более выгодных условиях для полного или частичного погашения предыдущего.

Приведем пример. Вы взяли несколько кредитов на сумму 300 тысяч рублей, три займа с разными сроками и процентными ставками.

Ежемесячно платите около 23 тысяч. На сегодняшний день ваша задолженность составляет 195 тысяч рублей.

Можно взять еще один займ, чтобы покрыть предыдущие – 200 тысяч под 26,8% годовых на 18 месяцев, и тогда ежемесячный платеж по этому кредиту будет меньше на 10 тысяч.

Между тем, обращаясь в другое финансовое учреждение за перекредитованием, вам нужно учитывать некоторые моменты:

- не нужно банку, за счет которого вы планируете уменьшить платежи по кредиту, сообщать, что ваше желание продиктовано финансовыми трудностями или вы хотите сэкономить деньги;

- при оформлении нового займа избегайте навязывания ненужных, так называемых «добровольных» услуг (вроде страхового полиса), которые могут увеличить ваши платежи и соответственно «убить» всю выгоду перехода из одного банка в другой;

- перед тем, как решиться на перекредитование в другой организации сравните не только процентные ставки или полную стоимость кредита, но и расчетную сумму процентов, которые вам нужно будет выплатить (данная сумма указывается в графике платежей). Почему так нужно делать? При аннуитетной системе погашения вы внезапно можете обнаружить, что, несмотря на вроде очень привлекательную полную стоимость кредита и размеры ежемесячных взносов, в итоге в новой кредитной организации вы заплатите больше процентов, чем в старой.

Вы можете попробовать снизить ставку по кредиту и без обращения в другой банк. Если вы оформляли заем на не самых выгодных условиях, а потом ваша финансовая организация существенно снизила ставки по кредитам, то вы вправе ее попросить рефинансировать или реструктурировать ваш долг на новых условиях.

Обыкновенно банки стараются идти навстречу клиенту, понимая, что вы можете взять заем у конкурентов. Конечно, при реструктуризации вряд ли вам скинут большую сумму, вероятнее всего, в районе 2%, однако уже и этого будет достаточно.

Если банк отказывается понижать процент по кредиту

Для проведения рефинансирования кредита человек должен лично посетить отделение Сбербанка. Там специалист предложит ему заполнить анкету. Собираясь в банк, необходимо взять с собой определенный пакет документов:

- российский паспорт (наличие постоянной регистрации обязательно);

- кредитные договоры по текущим займам;

- справка об отсутствии просрочек и размере оставшейся задолженности;

- трудовая книжка или ее копия, заверенная работодателем;

- военный билет (актуально для мужчин в возрасте до 27 лет);

- свидетельство о браке и рождении всех детей (при их наличии).

Стоит также позаботиться о подтверждении своего дохода. Для этого на работе можно взять соответствующую справку. Чем больше сведений, подтверждающих надежность и платежеспособность, предоставит клиент, тем выше будет шанс получить одобрение.

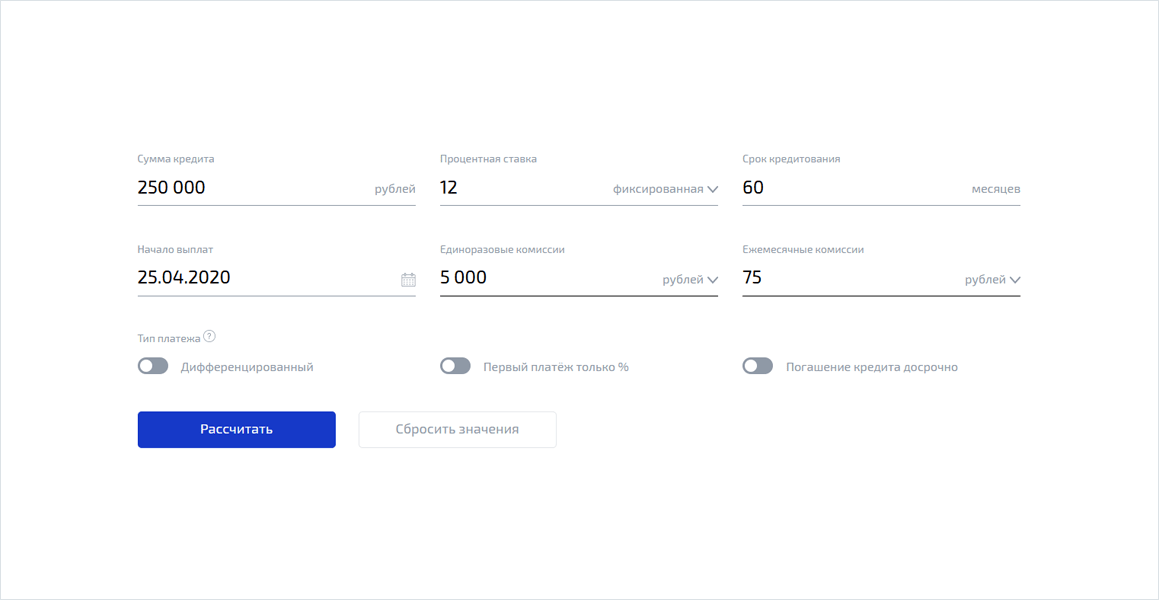

Кредитный калькулятор с изменением процентной ставки

Рассчитать заново Открыть график

Как рассчитать кредит при изменении процентной ставки

Для слабовидящих Слабовидящим

Ночная версия Ночной режим

- Кредитный калькулятор с изменением процентной ставки

- Как рассчитать кредит при изменении процентной ставки

- При каких обстоятельствах процент может быть повышен

- В каких случаях возможно снижение процента по кредиту

- Как рассчитать платежи при условии изменения ставок

- Инструкция к кредитному калькулятору с изменением процентной ставки

Многие заёмщики боятся, что банк со временем может повысить кредитную ставку. В свою очередь, финансовые организации опасаются снижения процентной надбавки по различным обстоятельствам. Здесь сразу стоит отметить, что изменить размер начисляемых процентов в одностороннем порядке практически невозможно. Безусловно, есть ряд обстоятельств и причин, по которым стороны всё же могут внести изменения, но, как правило, лишь при обоюдном согласии. Поэтому заёмщикам, если они хотят произвести правильные подсчёты, рекомендуется использовать кредитный калькулятор с изменением процентной ставки.

При каких обстоятельствах процент может быть повышен

9% Средняя ставка по ипотечному кредитованию за 2020 год. Согласно Федеральному Закону «О банках и банковской деятельности», изменение фиксированной ставки по кредиту в одностороннем порядке (то есть её повышение банком) недопустимо. Однако в том же Законе есть отсылочная норма, согласно которой, внесение кредитных изменений становится возможным, если это заранее оговорено в договоре.

Есть ряд обстоятельств, позволяющих финансовым организациям увеличить процент ссуды:

- выдача займа с плавающей ставкой, то есть с такой, которая зависит от выполнения определённых условий – например, отсутствие просрочки по кредиту;

- выдача ссуды на льготных условиях. К примеру, при условии, что заёмщик – зарплатный клиент банка (тогда, если клиент перестаёт быть «зарплатником», процентная надбавка может возрасти);

- невыполнение со стороны заёмщика подписанных страховых обязательств.

Банки также вправе изменить размер ставок в сторону увеличения, если клиент разрывает подписанный ранее договор о страховании. В любых других случаях повышение процента невозможно.

Если Вы столкнулись с вышеуказанными обстоятельствами, следует самостоятельно просчитать размер будущих платежей, применяя для этого кредитный калькулятор с изменением процентной ставки. Таким образом, исключаются скрытые действия финансового учреждения.

В каких случаях возможно снижение процента по кредиту

Калькуляторы помогают установить размер платежа не только при условиях повышения надбавки, но и при её понижении. Такой вариант развития событий также возможен. Однако, прежде чем обращаться к перерасчёту в приложениях, стоит разобраться в каких случаях процентная ставка может быть снижена.

Поспособствовать этому могут следующие обстоятельства:

Рефинансирование. Вариант подходит для платёжеспособных клиентов с хорошей историей по кредитам. Банки конкурируют между собой и предлагают клиентам меньшие ставки, переманивая их к себе более выгодными условиями. Провести рефинансирование можно и в банке, в котором оформлен кредит. С этой целью оформляется займ на новых условиях, но с меньшим процентом. С помощью более выгодного нового займа гасится предыдущий. Перед рефинансированием обязательно проведите все подсчёты в онлайн-калькуляторе.

Реструктуризация. Бывает так, что вы оформляете кредит на одних условиях, но в дальнейшем (то есть для новых клиентов), они меняются. Такое изменение, как правило, происходит, когда размер ставок падает по всей стране или в определённом регионе. Старым клиентам это позволяет обратиться в банк с заявлением, в котором будет прописана обоснованное требование о снижении надбавки. Скорее всего, кредитный процент будет снижен, ведь в интересах банка не допустить разрыва сотрудничества.

Полное или частичное досрочное погашение кредита. Если Вы хотите сэкономить на займе, самый простой вариант – выплатить его раньше срока. Ставка однозначно понизится, кроме того, Вы быстрее избавитесь от лишних финансовых обязательств. Обязательно используйте процентный калькулятор, планируя преждевременное погашение. Изменить размер ежемесячной выплаты никогда не поздно.

Как рассчитать платежи при условии изменения ставок

Здесь несколько вариантов. Во-первых, Вы всегда можете обратиться в банк с просьбой составить новый график платежей. Во-вторых, Вы можете сделать все подсчёты самостоятельно, используя специальную формулу или электронные таблицы (например, Excel). Напомним, наиболее надёжный из вариантов – это кредитный калькулятор с изменением процентной ставки. В его основу закладывается общепринятая формула подсчёта, благодаря чему полученные значения всегда корректны.

Инструкция к кредитному калькулятору с изменением процентной ставки

Всё намного проще, чем казалось ранее. Настоятельно рекомендуем отказаться от самостоятельных расчётов кредита с помощью формул, найденных в интернете, не стоит высчитывать показатели вручную. Банк вправе изменять ставку по кредиту при условии рефинансирования. По-сути, это будет уже новый кредит, новая ставка, новые комиссии и новый срок кредитования.

Для начала Вам необходимо ввести вводные данные по кредиту. Найти их можно в кредитном договоре в графике платежей выданном банком или же записать их собственноручно со слов банковского работника. Для правильного расчёта Вам потребуется: сумма кредита, процентная ставка, срок кредитования. Остальные данные вводятся индивидуально, т.к. у каждого банка они свои.

Ежемесячные и единовременные комиссии – это дополнительные платежи в банк, которые формируются либо в момент оформления кредита, либо при не стандартных условиях обслуживания Вашего кредита. К примеру, досрочное погашение создает дополнительную комиссию банка как упущенную выгоду, а комиссия “за ведение счёта”, формирует ежемесячную комиссию от 0,1 до 0,5% (0,5% обычно используют банки, которые злоупотребили Вашим доверием).

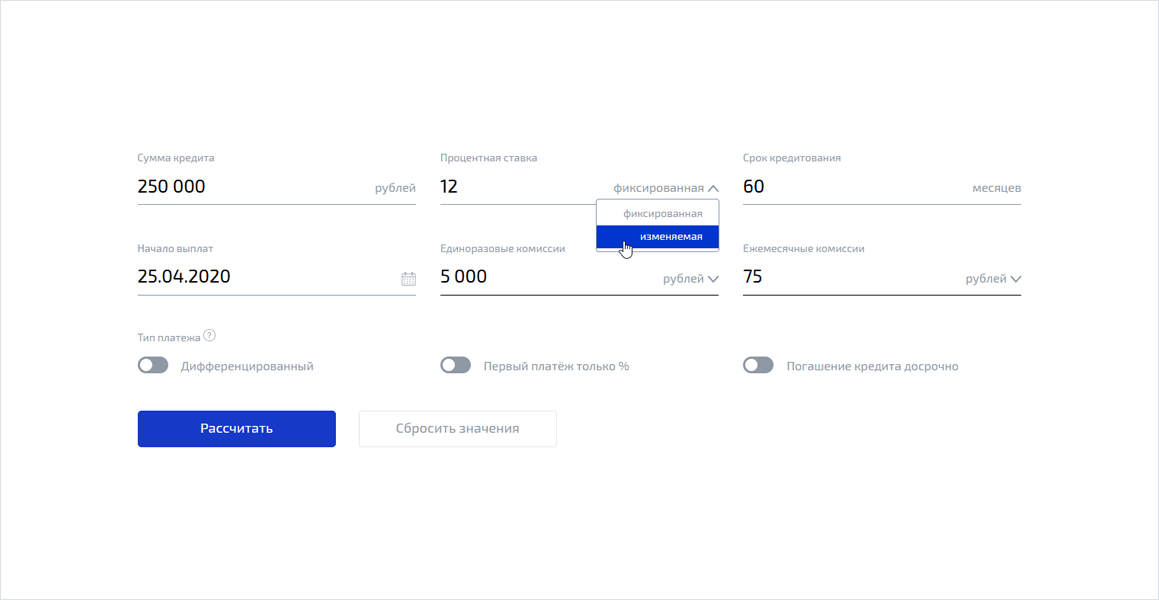

Для изменения процентной ставки в поле ввода “Ставка” необходимо нажать на ссылку “изменяемая”. Справа появится дополнительное окно ввода, в котором необходимо указать новую ставку, месяц и год, с которого она начинает действовать.

Если Вы столкнулись с тем, что Ваша ставка изменялась неоднократно, добавьте дополнительное изменение процентной ставки. Для закрытия окна необходимо кликнуть в любую доступную область экрана или на кнопку “Закрыть”.

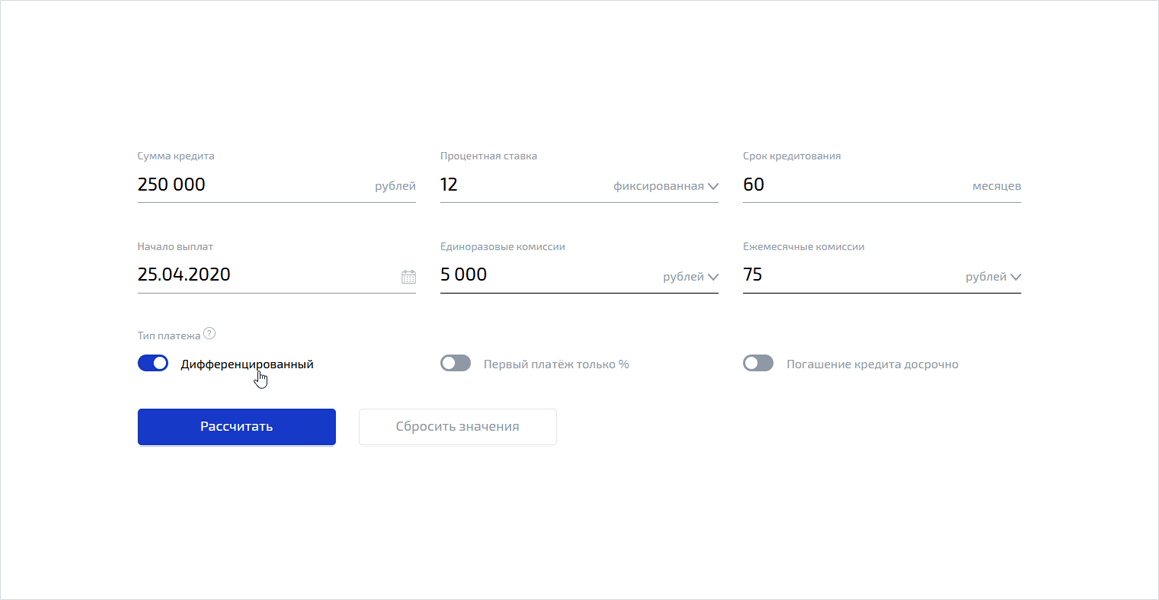

Определитесь с выбором вида платежей: аннуитетный или дифференцированный. По умолчанию стоит аннуитетный, так как он самый простой и понятный клиенту, а также более выгодный банку. Дифференцированный — используется при долгосрочном кредитовании и доступен скорее при ипотеке, чем при потребительском кредите.

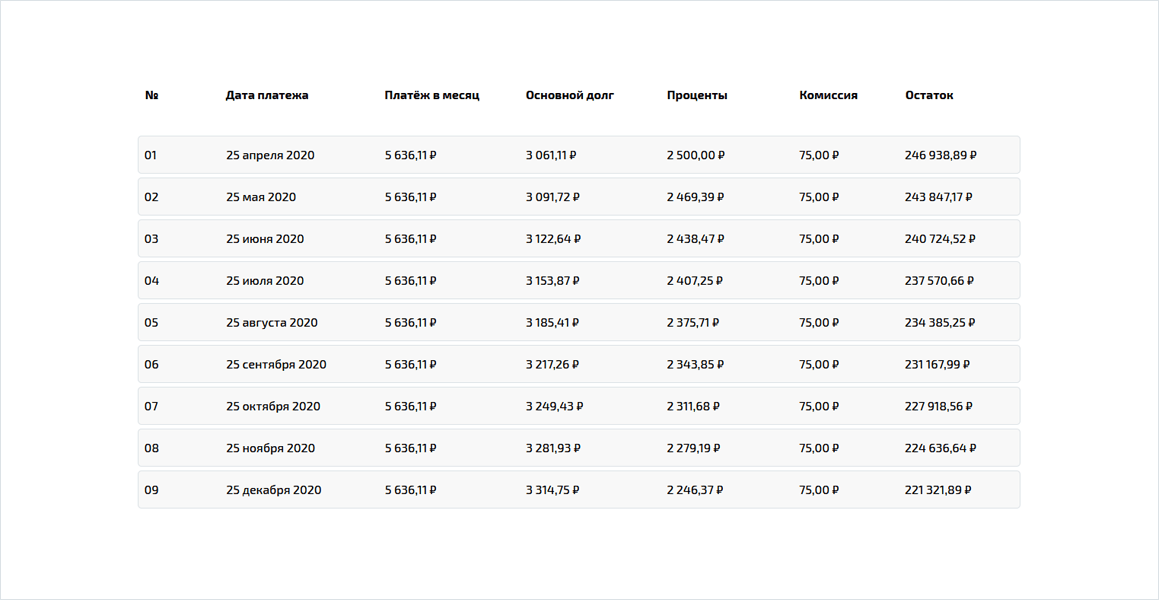

При правильном вводе всех данных, нажимая на кнопку “Рассчитать”, Вы получаете уже полный график платежей с изменяемой процентной ставкой. Визуально Вы этого не заметите, но для примера мы покажем изменения в платежах при сумме 1 000 000 рублей на 12 месяцев и процентной ставкой в первые 6 месяцев 20% годовых, а вторые 6 месяцев – 12% годовых.

Распечатайте, сохраните или отправьте по электронной почте график платежей с измененной процентной ставкой и сравните его с графиком, представленным в банке. Это позволит задавать правильные вопросы менеджеру по кредиту и избежать финансовых потерь в будущем.

https://kreditnu.ru/bystryj-kredit/kak-snizit-protsentnuyu-stavku-po-kreditu/

https://creditcalculator.ru/kreditnyy-kalkulyator-izmeneniem-procentnoy-stavki.html