Можно ли и как снять деньги с заблокированной карты?

Закончил в 2001 году СПбГЭУ по направлению «Бухучет и анализ». Работал с 2009 по 2016 год в банке Санкт-Петербург. В данный момент занимается юридической практикой.

В случае блокировки, можно либо запросить вывод в кассе банка, либо же совершить перевод через систему интернет-банкинга (например, «Сбербанк Онлайн»). Однако, если был заблокирован и счет, и карта, причем обе блокировки произведены по инициативе банка, придется писать заявление.

Как производится блокировка?

Многим известна неприятная ситуация: как обычно подходишь к банкомату, запрашиваешь вывод, но вместо наличных получаешь уведомление о блокировке счета. Как в таком случае произвести снятие денежных средств? Можно ли вообще снять деньги с заблокированной карты Сбербанка или другого банка по одному лишь паспорту? Чтобы ответить на этот вопрос, вникнем в принципы функционирования банковских карт как таковых.

И дебетовая, и кредитная карта не являются самостоятельными платежными инструментами. В обоих случаях карта лишь служит более удобным способом управления деньгами, размещенных на счете. В случае с дебетовой картой основной привязанный счет — либо расчетный, либо текущий, кредитка же, в свою очередь, привязана к открытой кредитной линии. Зарплатная карта является разновидностью дебетовой — разница только в том, что на расчетный или текущий счет, привязанный к карточке, регулярно поступает заработная плата клиента.

Таким образом, банк может блокировать карту и счет независимо друг от друга. Но т.к. карта без счета «не живет», возможны только две вариации:

- заблокирована карточка, но со счетом все в порядке;

- заблокирована и карта, и привязанный к ней счет.

Подытоживая полученную информацию, в первом случае снять деньги получится, пусть даже карта и неактивна. Это часто случается, например, если клиент допустил утерю своей кредитки или дебетки. Во втором случае придется сначала разблокировать счет, после чего уже можно будет получить деньги, перевести их кому-либо и т.д.

Способы снять деньги с заблокированной карты

В зависимости от обстоятельств блокировки, способов вывести заработанное существует всего три:

- снятие в кассе банка;

- перевод на другие счета — свои или же чужие — онлайн через интернет-банкинг;

- заявление на разблокировку счета / карты (про то, как это сделать, мы писали тут).

Обратим ваше внимание, что при блокировке карты пользование терминалами невозможно: программное обеспечение аппарата просто не позволит вам совершить какую-либо операцию. Это касается даже простейшего запроса баланса.

Важно: перечисленные в статье способы и основания блокировки универсальны, т.к. они подчинены Федеральным Законам N 115-ФЗ от 07.08.2001 и N 395-1 от 02.12.1990. Поэтому не имеет значения, открыта ли у вас карточка в Газпромбанке, ВТБ, в банке Тинькофф или любой другой банковской организации, работающей в России.

В кассе банка

Самый простой и эффективный способ в том случае, если привязанный к карточке счет не был заблокирован. Нужно только взять с собой удостоверяющий личность документ.

Возможен как вывод в наличные с мгновенным получением в кассе банка, так и перевод на другие счета — свои или же чужие. Обратитесь к любому сотруднику банка, опишите ситуацию, покажите паспорт и продиктуйте реквизиты своего счета (где их взять, на примере Сбербанка, мы разбирали тут). Далее объясните, как вы хотите получить деньги. Если вы выбираете перевод кому-либо или на свой другой счет, продиктуйте реквизиты адресата.

Перевод на другие счета

Такой вывод средств также возможен лишь в том случае, если сам счет не был подвергнут блокировке. Тогда не имеет значения, что случилось с картой.

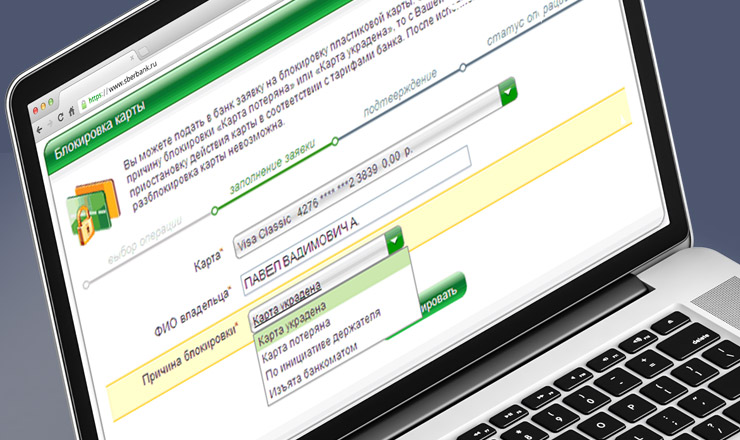

Войдите в интернет-банкинг, а если его у вас еще нет — зарегистрируйтесь. Затем перейдите во вкладку с картами и счетами. Здесь же, если это необходимо, вы можете заказать перевыпуск заблокированной карточки, а также отследить статус старой, все еще неработающей карты.

По стандартной процедуре запросите вывод средств, выбрав:

- вкладку «Свои счета», если вы желаете перевести деньги на свою карту, открытую в этом же банке;

- вкладку «На карту в другой банк» или «Клиенту моего банка» в зависимости от банка-эмитента карточки адресата.

Далее укажите реквизиты получателя и счет списания, уточните сумму перевода и подтвердите операцию.

Заявление на разблокировку

В большинстве случаев можно обойтись без таких крайних мер. Но если счет вместе с картой был заблокирован по инициативе банка, то, значит, заявление писать все же придется. Чаще всего блокировка такого рода происходит из-за подозрительных операций: например, крупная покупка в интернет-магазине (при том, что клиент ни разу не покупал в интернете вещи на такую сумму), перевод незнакомому лицу суммы свыше 50 000 рублей и т.д. Банки имеют право на временную заморозку счетов в соответствии с Федеральным Законом N 115-ФЗ от 07.08.2001.

Заявление подается строго в отделении банка-эмитента. Присутствовать необходимо лично, из документов — как минимум паспорт. Дополнительные бумаги понадобятся в зависимости от того, какую позицию собирается доказывать клиент.

Так, например, если необходимо доказать легальность полученных от кого-то денег, придется предъявить документально зафиксированное движение средств от момента их появления до их перевода вам. Если где-то в цепочке «из ниоткуда» появились крупные суммы наличности или денег на виртуальных кошельках, которые затем были переведены вам, придется доказывать легальность их появления.

В заявлении должна быть четко отражена информация по части того, с какой целью, на какие средства (их источник) и по чьей инициативе была совершена та или иная транзакция. Банк будет рассматривать заявление в течение 10 дней. По итогам исследования, счет либо будет разблокирован с уведомлением, либо блокировка останется в силе. Тогда уже потребуется подавать жалобу в Центробанк РФ.

Как быть, если находишься в другом регионе?

Мы изучили, как снять деньги, если карта, например, Сбербанка заблокирована. Но ведь любой банк, в том числе Сбербанк, состоит из узлов обслуживания — по этой причине во многих услугах сотрудники банка отказывают, поскольку наиболее оптимальным образом предоставление этой услуги реализовано только в регионе эмитирования карты.

В таком случае для вас становится недоступно только одно действие: разблокировка счета по заявлению (не карты, а именно счета). Это можно делать только в регионе эмитирования карточки. Но вот остальные два способа, прописанные в статье — снятие в кассе банка или перевод через интернет-банкинг — остаются действующими.

Восстановление (разблокировка) банковской карты

![]() Прочтение этой статьи займет у вас примерно 10 минут.

Прочтение этой статьи займет у вас примерно 10 минут.

Если не хотите тратить время, ознакомьтесь с её кратким содержанием, и перейдите на наиболее интересный вам фрагмент:

- Потеря доступа к карте: причины и последствия

- Действия для разблокировки карты

- методы блокировки и разблокировки

- Восстановление карты

- когда необходим повторный выпуск карты

Среди платежных инструментов популярные банковские карты отличаются повышенным спросом. Их можно использовать для приобретения товаров в магазинах, оплаты услуг, совершения платежей через интернет и осуществления выгодных денежных переводов. Главной особенностью карты считается всесторонняя защита информации. ПИН-код обычно известен только владельцу платежного инструмента, а для совершения платежей через интернет необходимо дополнительно предоставить трёхзначный код CVV2 и информацию касательно срока действия карты.

Потеря доступа к карте

Утраченная банковская карта может попасть в руки злоумышленников. В этом случае клиенту банка придется осуществить ряд простых мероприятий, позволяющих защитить денежные средства, находящиеся на расчетном счете, к которому открывает доступ активированная карта.

При потере, краже или взломе рекомендуется немедленно заблокировать действующую карту посредством обращения в офис финансового учреждения, использования аккаунта в системе интернет-банкинга или применения финансового телефона, привязанного к данному платежному инструменту.

Основные причины потери доступа к банковской карте:

- Механическое повреждение носителей информации (магнитной полосы или микрочипа).

- Случайная блокировка из-за невнимательности или излишней осторожности владельца карты.

- Трехкратное введение неправильного ПИН-кода на этапе оплаты товаров и услуг.

- Умышленная блокировка после потери, кражи или взлома карты.

- Ошибки в работе банкоматов и терминалов самообслуживания.

- Завершение срока действия личной кредитной или дебетовой карты.

- Наличие просрочек по кредитной карте.

- Изменение указанных ранее персональных данных держателя карты с последующим перезаключением договора.

- Потеря данных, позволяющих использовать карту для совершения платежей.

- Ошибки сотрудников финансового учреждения.

Утерянная банковская карта может стать причиной множества проблем. Во-первых, взломать карту не так уж сложно. Для этого мошенниками используются различные методики, в том числе скимминг (копирование карты), фишинг (сбор конфиденциальных данных в интернете) и вишинг (мошенничество по телефону). Во-вторых, после потери карты заемщик теряет доступ к своему банковскому счету, то есть не может совершать транзакции.

Коммерческие банки рекомендуют безотлагательно произвести блокировку утерянной или украденной карты. Для этого достаточно позвонить на специальный номер горячей линии, обратиться в ближайшее отделение банка или мгновенно получить доступ к личному аккаунту в системе интернет-банкинга. Блокирование карты предполагает временные ограничения, связанные с денежными потоками. Иными словами, карту невозможно будет использовать для оплаты товаров, заказа услуг и перевода валюты. Заблокированный баланс при этом никаким образом не мешает пополнению.

Если дебетовая карта регулярно используется для получения заработной платы, социальных выплат или пенсии, средства на нее будут поступать даже в заблокированном состоянии, но владелец платежного инструмента не будет иметь к ним доступ. Некоторые варианты блокирования позволяют ограничить лишь лимит использования средств. Например, за сутки с карты можно снять определенный процент от общей суммы.

Снятие блокировки

Разблокирование неповрежденных банковских карт, которые заблокированы по невнимательности или из-за ошибки клиента, не требует повторного выпуска подобного платежного инструмента. Восстановить доступ можно при помощи ближайшего банкомата, терминала самообслуживания, системы интернет-банкинга, или в офисе банка.

Для снятия блокировки необходимо:

- Проверить состояние карты. Если пластик сильно изношен или поврежден, рекомендуется заменить карту.

- Проверить состояние расчетного счета. В случае обнаружения подозрительных транзакций до осуществления блокировки следует обратиться в банк. Работники финансового учреждения предоставят детализированную выписку, позволяющую узнать нюансы выполненных за отчетный период переводов.

- Подать запрос на разблокировку. Иногда необходимо указать причину временной блокировки карты.

- Подтвердить решение о разблокировании путем использования системы двойной аутентификации пользователя. Для этого банк вышлет на финансовый телефон клиента код разблокировки, который необходимо ввести на сайте или в банкомате/офисе/терминале финансового учреждения.

- Сменить пароль на карте, предварительно введя ранее использованную или предоставленную на финансовый номер комбинацию цифр. Новый пароль обезопасит карту от действий злоумышленников.

- Установить дневной лимит использования средств. Это простая, но чрезвычайно полезная и эффективная методика защиты средств на карте. Даже в случае использования карты злоумышленником, мошенник сможет снять с расчетного счета только ту сумму, лимит на которую был установлен владельцем.

Блокирование карты — это временное мероприятие, которое принесет пользу в случае кражи, взлома или потери подобного платежного инструмента. Банк обычно предоставляет несколько способов разблокировки, поэтому клиент волен лично выбрать среди них наиболее комфортный способ восстановления доступа к карте. Некоторые банки устанавливают ограничения по максимальному количеству циклов блокировка и разблокировки. Клиенты, которые часто пользуются подобной возможностью, могут получить штраф или столкнуться с риском полной блокировки карты.

Методы блокировки и последующей разблокировки карты:

- Через систему интернет-банкинга или мобильное приложение. Подобная опция указывается в настройках карты.

- По телефону, к которому привязана карта. Звонок следует совершить на горячую линию банка, обычно этот телефонный номер указан на карте.

- В ближайшем офисе банка, обратившись непосредственно к консультанту.

- При помощи банкоматов и терминалов самообслуживания.

Заблокировать или разблокировать карту имеет право только ее владелец. Если блокировку могут совершить родственники или близкие друзья, которые получили от клиента финансового учреждения логин и пароль, то разблокирование производится только в ходе личного обращения получателя карты. Представители колл-центра привлеченного к сотрудничеству банка имеют право совершить специальный проверочный звонок, дабы снизить риск мошенничества. Они зададут контрольный вопрос, от ответа на который будет зависеть получение разрешение на разблокировку карты.

Воспользоваться полученной возможностью следует в том случае, если карта находится на руках у владельца. При утере или краже подобного финансового инструмента, процедура восстановления доступа к личному расчетному счету значительные усложняется. Клиенту обычно приходится подавать заявку на повторный выпуск карты.

Восстановление карты

Восстановить карту с нуля после сильного повреждения, потери или кражи можно в офисе финансового учреждения. Если речь идет о картах начального уровня, на их выпуск уйдет не более 30 минут. Клиенту достаточно обратиться к консультанту, предоставив паспортные данные и номер финансового телефона. Заказать новую карту разрешается также через систему интернет-банкинга. Заблокированный платёжный инструменты при этом удаляется из системы, то есть старая карта получит статус недействительной.

Повторный выпуск пластиковой карты рекомендован в случае:

- Сильного физического износа или повреждения.

- Потери, взлома или кражи.

- Ошибок сотрудников коммерческого банка или сбоев в работе терминалов и банкоматов.

- Истечение срока действия карточки.

- Изменения скомпрометированных реквизитов платёжного инструмента (ПИН-код, CVV2 и номер карты).

Услуги по выпуску и разблокировке входят в перечень бесплатных сервисов, но некоторые финансовые учреждения производят повторный выпуск карты исключительно в качестве оплачиваемой услуги, например, если клиент обращается в банк с подобной просьбой несколько раз в год. Действующие условия и тарифы, открывающие доступ к перечисленным сервисам, рекомендуется изучить на сайте финансового учреждения.

Процедура восстановления может затянуться, если речь идет об именной карте. Подобный финансовый инструмент выпускается с учетом персональной информации о клиенте. Прямо на поверхности пластиковой карты указывается имя и фамилия, ставится подпись, а иногда добавляется даже фотография получателя. Чтобы перевыпустить такую пластиковую карту, придется потратить минимум 7 дней. Иногда этот срок затягивается до пары недель, но крупные коммерческие банки сократили время на выпуск именных карт до 3-5 дней.

Кража, потеря или взлом карты повышает риск потери денежных средств, которые хранятся на расчётном счете, но иногда деньги можно вывести без восстановления и разблокировки карты. Для этого владельцу счета необходимо обратиться в банк. Предоставив паспорт и подтвердив операцию посредством получения проверочного кода на финансовый телефон, клиент может снять деньги через кассу кредитной организации.

Вас также может заинтересовать:

Если вам нужно срочно получить кредитную карту, но вы не знаете, на карте какого банка остановить свой выбор, прочтите наш обзор. Лучшие предложения, отобранные по разным критериям выгодности, позволять вам подобрать для себя самый лучший вариант.

Что выбрать — потребительский кредит, или кредитную карту? В чем отличия этих банковских продуктов? На что следует обратить внимание при оформлении кредитного договора? Преимущества, недостатки, особенности — сравним кредиты.

Проблемная задолженность по кредиту физических лиц. Как правильно решить этот вопрос, куда обращаться, какие заявления писать, и что в них указывать? Варианты решения проблемы с просрочкой платежей до суда.

Подписывая кредитный договор, заемщик соглашается соблюдать условия сделки. Причины начисления штрафов в сфере кредитования. Как избежать штрафных санкций, выбрать оптимальные условия кредитования и обезопасить сделку.

https://vkreditbe.ru/mozhno-li-i-kak-snyat-dengi-s-zablokirovannoj-karty/

https://creditar.ru/kreditnye-karty/vosstanovlenie-razblokirovka-bankovskoj-karty