ВС: Ипотека в силу закона возникает только при наличии договора займа между застройщиком и инвестором

Верховный Суд рассмотрел вопрос о том, всегда ли договор об инвестировании в строительство может расцениваться как предоставление застройщику целевого займа (Определение от 4 июня 2020 г. № 305-ЭС18-14805 по делу № А40-52617/2017).

Суд округа квалифицировал соглашение как договор целевого займа

ООО «МДК» заключило два договора с АО «Центральный научно-исследовательский институт комплексной автоматизации», по условиям которых последнее как застройщик приняло на себя обязательства построить и ввести в эксплуатацию четыре корпуса офисно-административного комплекса. После завершения строительства институт должен был передать обществу оговоренные в договорах помещения. При этом «МДК» обязалось перечислить застройщику инвестиционный взнос на проектные и строительные работы.

Застройщик получил от контрагента деньги, но свои обязательства не исполнил. Институт находится в процессе банкротства, поэтому требование инвестора было включено в третью очередь реестра. Арбитражный суд квалифицировал правоотношения сторон как вытекающие из договоров купли-продажи будущей недвижимой вещи, во исполнение которых должнику перечислен инвестиционный взнос в качестве аванса.

«МДК», снова обратившись в суд, потребовало признать за ним статус залогового кредитора на имущество должника – долю в праве общей собственности на один из недостроенных корпусов. Общество исходило из того, что оно «целевым образом» профинансировало строительство этого здания, обязательства института касались передачи помещений именно в этом корпусе, объект готов на 97% и в ходе конкурсного производства осуществляются мероприятия по государственной регистрации права института на долю в общей собственности на этот корпус. По мнению «МДК», ипотека возникла у него в силу закона как у лица, предоставившего целевое финансирование для создания объекта недвижимости (ст. 138, 142 Закона о банкротстве, ст. 64.2 Закона об ипотеке).

АС г. Москвы и Девятый арбитражный апелляционный суд в удовлетворении заявления отказали, посчитав, что ст. 64.2 Закона об ипотеке не применяется к правоотношениям, вытекающим из договоров купли-продажи будущей недвижимой вещи. Однако кассация пришла к иному выводу. Арбитражный суд Московского округа признал требования «МДК» обеспеченными залогом, поскольку из условий договоров, по его мнению, следовала воля кредитора на финансирование строительства (п. 4 ст. 138, п. 1 ст. 142 Закона о банкротстве, ст. 329, 334, 335 ГК, ст. 64.2, 69.1 Закона об ипотеке).

ВС исправил ошибку окружного суда

Другой конкурсный кредитор института, АО «Метробанк», обжаловал постановление окружного суда в Верховный Суд. Заявитель полагал, что нижестоящая инстанция ошибочно квалифицировала правоотношения сторон как заемные и неправильно применила к ним ст. 64.2 и 69.1 Закона об ипотеке.

Верховный Суд напомнил, что согласно ст. 69.1 Закона об ипотеке по общему правилу залог здания или сооружения с земельным участком под ним возникает в силу закона у кредитора, предоставившего целевой заем на приобретение или строительство такого объекта. В соответствии со ст. 64.2 того же акта по аналогичным основаниям возникает залог в отношении земельного участка, на котором с использованием средств целевого займа приобретено, построено или строится здание или сооружение.

При этом, заметила Экономколлегия, в соответствии с п. 4 Постановления Пленума ВАС от 11 июля 2011 г. № 54 «О некоторых вопросах разрешения споров, возникающих из договоров по поводу недвижимости, которая будет создана или приобретена в будущем», при рассмотрении споров из договоров, связанных с инвестиционной деятельностью по финансированию строительства, необходимо определять правовую природу таких соглашений. И, если не установлено иное, квалифицировать их как договоры купли-продажи будущей недвижимой вещи.

Понятие целевого займа раскрывается в ст. 814 ГК РФ, из которой следует, что это заем, выданный на определенные цели, которые заемщик обязан соблюдать, а займодавец вправе контролировать целевое использование займа и в случае нецелевого расходования может потребовать досрочного возврата и уплаты причитающихся процентов, указал ВС. Однако спорные договоры не предусматривают возврат денежных средств, полученных институтом, подчеркнул он. Стороны однозначно установили, что в обмен на предоставленные деньги институт впоследствии передаст контрагенту в собственность недвижимое имущество. Соответственно, подытожил он, речь идет о договоре купли-продажи будущей недвижимой вещи. При этом использование заемных средств для покупки недвижимости не свидетельствует о том, что покупатель находился с застройщиком в заемных правоотношениях, отметил Суд.

Диспозиция ст. 64.2 и 69.1 Закона об ипотеке предусматривает обязательный признак – наличие целевых заемных отношений между застройщиком в качестве заемщика и займодавцем. «МДК» и институт в таких отношениях не находились, а значит, окружной суд неправильно применил указанные нормы и пришел к неверному выводу о возникновении у покупателя залога, резюмировал ВС. Не найдя оснований для расширительного толкования ст. 64.2 и 69.1 Закона об ипотеке, Суд подчеркнул, что залог возникает не при любом финансировании строительства, а только в случае заемных правоотношений.

Кроме того, добавил он, указанные соглашения были квалифицированы как договоры купли-продажи будущей недвижимости при разрешении заявления общества о включении его требований в реестр требований кредиторов института. Рассматривая позже обособленный спор по данному делу, окружной суд должен был учесть оценку, данную обстоятельствам, которые установлены в рассмотренном ранее обособленном споре, а придя к иным выводам – указать соответствующие мотивы (п. 2 Постановления Пленума ВАС от 23 июля 2009 г. № 57, п. 4 совместного Постановления Пленумов ВС и ВАС № 10/22). Однако, заметила Экономколлегия, окружной суд не опроверг выводы о квалификации договоров иными инстанциями, сделанные как в предыдущем, так и в этом обособленном споре. Таким образом, постановление АС Московского округа было отменено, а акты нижестоящих инстанций оставлены в силе.

Эксперты поддержали выводы Суда

Юрист АБ «Линия Права» Лидия Солодовникова заметила, что позиция ВС в определении по этому делу сводится к двум основным вопросам: квалификации инвестиционного договора как договора купли-продажи будущей недвижимой вещи и преюдициальности выводов суда первой инстанции о такой квалификации при включении задолженности в реестр требований кредиторов.

«Логично, что ВС не определил отношения сторон как заемные, поскольку договор не имеет квалифицирующих признаков займа, к которым относится возвратность. Из судебных актов также следует, что по договору не предполагалось начисление процентов, что нетипично для обычаев делового оборота, применяемых в правоотношениях юридических лиц. С точки зрения буквального толкования положений Закона о банкротстве с опорой на п. 4 Постановления Пленума ВАС № 54 спорные договоры являются договорами купли-продажи будущей вещи», – пояснила эксперт.

Более того, подчеркнула она, ВС вряд ли мог занять иную позицию: установленные в определении суда о включении задолженности в реестр требований кредиторов факты обязательны для суда, а заявитель не просил о пересмотре данного судебного акта. «Таким образом, при рассмотрении заявления кредитора о признании за ним статуса залогового кредитора суды были связаны данным определением и не могли квалифицировать инвестиционный договор в качестве договора займа, вопреки установленным выводам о его правовой природе как купли-продажи будущей вещи», – уверена Лидия Солодовникова.

Адвокат АК «Аснис и партнеры» Кира Корума отметила, что ипотека может обеспечивать любые денежные обязательства. То есть стороны договоров, связанных с инвестиционной деятельностью в сфере финансирования строительства недвижимости, могут заключить договор ипотеки, пояснили она, хотя и существуют проблемы с определением того, что именно будет являться предметом ипотеки.

«В большинстве случаев в договорах инвестирования в объекты строительства обязательства сторон определяются следующим образом: инвестор передает деньги и в будущем получает от застройщика объект недвижимости. Такие договоры не предполагают возврат денежных средств инвестору, начисление процентов за пользование денежными средствами, что не дает оснований считать отношения, возникшие между сторонами договора, заемными», – указала Кира Корума.

Поскольку ипотека в силу закона возникает в случае наличия заемных обязательств, отсутствие целевых заемных отношений между застройщиком в качестве заемщика и инвестором не влечет возникновения залога в силу закона, согласилась с Судом адвокат. «Инвесторам можно рекомендовать заключать договор ипотеки, правильно определив его предмет, либо вносить в конструкцию договорных отношений с застройщиком элементы договора займа», – заключила она.

Как я рассчитываю доходность при инвестировании в недвижимость

Артём Цогоев — инвестиционный директор ТРИНФИКО, с конца 90-х годов занимается инвестициями в недвижимость. Артём рассказал и показал на примере ЖК на юге Москвы, как рассчитать доходность вложений в недвижимость.

Хотите выгодно купить квартиру в новостройке в Москве или области? С Авахо выбрать новостройку — легко. Бесплатная консультация и индивидуальный подбор квартир: +7 495 320-99-22.

Куда будем инвестировать

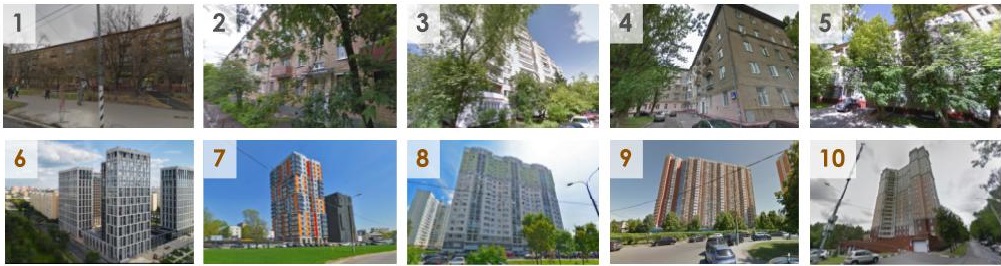

Для расчета финмодели я возьму случайную новостройку на юге Москвы — ЖК Eniteo от девелопера Tekta Group. Это ЖК практически на первой линии Севастопольского проспекта, в 20 минутах пешком до станции метро Академическая. Рядом расположен парк «усадьба Черёмушки-Знаменское». Новостройка состоит из двух монолитно-кирпичных высотных башен бизнес-класса. Сдать объект планируют во II квартале 2023 года.

Для инвестиций предлагаю купить сразу две квартиры — каждая площадью 41,2 кв. м, стоит 11,1 млн руб. С учетом скидки в 5% от застройщика, итоговая цена 1 кв. м составила 266 тыс. руб., а общая стоимость инвестиций — 21,28 млн руб. Продажу объекта планирую через квартал после сдачи новостройки, то есть в III квартале 2023 года.

Рассчитайте прогнозную цену

Чтобы рассчитать доходность, нужно спрогнозировать цену 1 кв. м в ЖК Eniteo, за которую получится продать квартиры через 3 года. Для этого изучаю аналогичные ЖК, как на первичном, так и на вторичном рынке.

Проанализируйте новостройки

Рядом с ЖК Eniteo находится несколько новостроек:

- «Вавилов ДОМ» от девелопера МГЦПН;

- VAVILOVE от ГК Инград;

- проект компании «Бэсткон» The MID;

- Prizma от компании «Флэт и Ко»;

- «Квартал 38А» от «Ремстройтрест»;

- ЖК «Розмарин Deluxe» от «Ташир»;

- недавно стартовавший ЖК «Архитектор» от ФСК.

Все проекты относятся к бизнес-классу. В них нет апартаментов, только квартиры.

Но есть и различия, из-за которых меняются цены — ЖК находятся в разных местах, на разных стадиях готовности; в некоторых из них квартиры продаются с отделкой или в состоянии white box, а в некоторых — без отделки.

Отобрав максимально похожие, нужно собрать сведения для анализа. Я использую открытые источники и базу данных BNmap.pro — в ней агрегируется информация о фактических сделках застройщиков.

Затем нужно привести все цены к общему знаменателю, то есть вычислить среднюю цену квадратного метра.

Смотрите, что получилось на первом этапе

Ищите квартиры на вторичном рынке

Объекты, представленные на вторичном рынке, нужно разделить на две группы:

- квартиры-аналоги в построенных после 2008 года домах;

- аналоги в домах, построенных до 2008 года.

Такое разделение важно для корректного сравнения цен и прогнозирования — очевидно, что ценник в старых домах будет отличаться от стоимости жилья в относительно новом доме.

Важно — на вторичном рынке обычно используются так называемое экспонирование. Проще говоря, исследуются не фактические цены сделок, а цены из объявлений на порталах недвижимости. Чтобы сгладить возможные скидки и приблизиться к реальным данным, усредненные цены уменьшили на 5% — так называемая поправка «на торг».

Исследование квартир на «вторичном рынке» помогает вычислить нижнюю границу цены — вряд ли мы продадим новостройку дешевле.

Адреса объектов-аналогов

Площадь, м2

Цена, руб.

руб./м2

Вторичный рынок до 2008 года

37

8 890 100

241 317

ул. Винокурова, 15к1

ул. Нагорная , 34к2

ул. Винокурова, 12к4

ул. Большая Черемушкинская, 32к2

ул. Нагорная, 15к1-2

Вторичный рынок до 2008 года

43

12 804 100

298 882

ул. Новочеремушкинская ул., 17

ул. Дмитрия Ульянова, 45

ул. Дмитрия Ульянова, 23к1

Электролитный пр-д, 16к1

Нагорный б-р, 19к1

А это таблица с квартирами на вторичном рынке

Найдите данные по росту цен и сделайте прогноз

Для определения будущей цены квартиры рекомендую использовать данные проверенных аналитических сервисов. Например, «Индикаторы Рынка Недвижимости».

Я сделаю важное допущение — приму за основу информацию о том, что за последние три года рост цен на квартиры в Москве составил 18,6%. То есть при вычислении будущей цены я буду рассчитывать на рост стоимости жилья в 6,2% ежегодно. Квартиры мы купили в 2020 году, продаем в 2023. Рост за 3 года — 18,6%. Итого, учитывая получившуюся среднюю стоимость «квадрата» после анализа всех аналогичных новостроек в округе, фиксируем прогнозное значение стоимости 1 кв. м в 412 тыс. руб.

Кратко — как получить прогнозную цену

Конечно, в рамках статьи невозможно рассказать все тонкости экономического и маркетингового анализа — нужно разбираться в специфике вычислений с допущениями, максимально верно вычислять поправочные коэффициенты. Но для грубого подсчета можете использовать минимум данных:

- посмотрите аналогичные новостройки вокруг;

- найдите среднее значение цены квадратного метра;

- предположите, что цена будет расти так же, как и в предыдущие периоды;

- вычислите прогнозную стоимость, увеличивая среднее значение квадратного метра на проценты роста.

Теперь данных достаточно, чтобы вычислить прогноз по доходности.

Постройте финансовую модель

В финансовой модели я учитываю не только сумму на приобретение жилья, но и потенциальные затраты на продажу квартиры. Например, предполагаю, что квартиру буду реализовывать через профессиональное агентство недвижимости, которое возьмёт вознаграждение за свои услуги в размере 3%.

Продажа предполагается по прогнозной, рыночной цене в 412 тыс. руб. за 1 кв. м. Для быстроты сделки придется дать покупателю скидку 5%. Итого цена продажи — 387,5 тыс. руб. за кв. м или почти 31 млн руб. за обе квартиры.

Инвестиции в перепродажу подразумевает получение налогооблагаемого дохода. Всего придется заплатить в бюджет около 1,14 млн руб. Для сокращения выплат применяю налоговый вычет, 260 тыс. руб.

Итого — чистая прибыль от инвестиции в покупку двух квартир в ЖК Eniteo составляет 7,344 млн руб. Учитывая, что «вход» в инвестиции планируется на начальном этапе стройки, а продажа — после сдачи объекта.

Ожидаемая годовая доходность (IRR) достигла 10%.

Еще я дополнительно рассчитываю возможность использования ипотечных денег — например, купить две квартиры с первым взносом в 25% и ставкой 7,8% на срок 15 лет. При этом учитываю досрочное погашение ипотеки после продажи жилья — то есть замораживаю в стройке меньшее количество своих денег.

Ожидаемая прибыль составит 4,726 млн руб. Ожидаемая годовая доходность увеличится до 18%.

CF-модель

Итого, тыс. руб.

1Q

2—12Q

13Q

Руб./кв.м.

Инвестиционная деятельность

https://www.advgazeta.ru/novosti/vs-ipoteka-v-silu-zakona-voznikaet-tolko-pri-nalichii-dogovora-zayma-mezhdu-zastroyshchikom-i-investorom/

https://avaho.ru/articles/ns/kak-ya-rasschityvayu-dohodnost-pri-investirovanii-v-nedvizhimost.html