Снимать или покупать: решаем жилищный вопрос

- Съемное жилье

- Плюсы съемного жилья

- Жизненная история

- Минусы съемного жилья

- Ипотечное жилье

- Плюсы собственного ипотечного жилья

- Минусы ипотеки

- Математические отступления

- Немного расчетов

- Пример №1

- Пример №2

- Первоначальный взнос

- Ипотека

- Аренда

- Ежемесячный платеж

- Итоговый результат

- Как накопить на первоначальный взнос ипотеки?

- Несколько полезных советов

- Итоги

Приветствую вас, дорогие друзья! Тема сегодняшней статьи будет интересна и полезна практически всем. Многие молодые семьи, люди, которые переезжают в другие города и просто молодежь, решающая, наконец-таки, выпорхнуть из родительского гнезда, так или иначе сталкиваются с дилеммой – покупать квартиру или снимать? Какое бы решение не было принято, и то, и другое имеет право на жизнь. Тем более что зачастую выбор приходится делать исходя не только из жизненных обстоятельств, но еще и временных рамок, а главное – имеющейся для приобретения недвижимости суммы средств. Однако, есть ряд универсальных ориентиров, при помощи которых вы сможете сделать правильный и наиболее выгодный выбор. Я предлагаю вам вместе со мной разобрать плюсы и минусы каждого варианта.

Съемное жилье

Чтобы определиться, что выгоднее – купить квартиру или снимать ее, нужно взвесить все «за» и «против» этих вариантов. Начать, я думаю, стоит с недвижимости, оформленной в аренду. Если вы уже давно подумываете о том, чтобы снять квартиру, вполне возможно, что мои доводы помогут вам принять окончательное решение.

Плюсы съемного жилья

- Вы будете гораздо мобильнее. В зависимости от того, в какой части города вам нужна квартира, вы и выбираете жилье для съема. Сменили место работы? Не беда! Просто подыскиваете для себя новое пристанище и переезжаете. Все очень просто и невероятно быстро. К тому же, не нужно будет морочить себе голову с продажей имеющейся недвижимости, особенно, если кредит по ней еще не выплачен. Кстати, доказано, что съемное жилье учит человека приспосабливаться к любым изменениям в жизни. К примеру, существует статистика, которая гласит, что пары, живущие в собственных однокомнатных квартирах, решаются расширить свою жилплощадь после рождения малыша, лишь через 5 лет. В свою очередь появление ребенка в семьях, которые снимают «однушки», заставляет их переехать в более свободные апартаменты буквально через год

- Арендованное жилье гораздо доступнее и обходится в разы дешевле. Особенно, если речь идет о тех случаях, когда квартиры снимаются в паре с друзьями или подругами. Однако, даже в тех случаях, когда вы единолично снимаете жилье, аренда все равно оказывается куда выгоднее приобретения квартиры по ипотеке на краткосрочной дистанции. Чтобы убедить вас в этом, расскажу один пример из жизни

Жизненная история

Одна моя знакомая снимала в Москве однокомнатную квартиру за 23 000 рублей в месяц. Через какое-то время хозяин жилья решил продать свою недвижимость. Поскольку девушке очень нравилась квартира, она решила не расставаться с ней и стала ее покупателем. Учитывая, что продажа была без посредников, исключительно тет-а-тет, то за «однушку» владелец запросил 6,5 миллионов. Сразу скажу, что цена для столицы вполне приемлемая. На руках у арендаторши был всего миллион. То есть, оставалось найти еще 5,5 миллионов.

Первоначальный взнос, который запросил продавец, составлял 20% от общей стоимости недвижимости. Несмотря на то, что большинство банков в таких случаях отказывают в выдаче кредитов, моей знакомой повезло. У нее была прекрасная работа, достойная «белая» зарплата, а потому банк пошел ей навстречу и выдал займ. Кредит был оформлен на длительный срок – на целых 20 лет. Процентная ставка составила 13% годовых. Проведя несложные расчеты, получаем, что ежемесячно девушке нужно было возвращать банку порядка 65 000 рублей. Добавляем к этой сумме годовую страховку, квартплату – все те расходы, которые раньше ложились на плечи хозяина квартиры. А учитывая, что на горизонте появилась еще и сказочная перспектива увеличения налога на собственность – его бы тоже пришлось оплачивать покупательнице.

Предположим, что 23 000 рублей, за которые девушка арендовала квартиру, — цена ниже рыночной, и вскоре сумма бы увеличилась. Однако, как ни крути, до размеров ипотечных взносов (не говоря уже о дополнительных накрутках) она бы не поднялась. Конечно же, мы можем максимально сократить взносы по ипотеке, если наш первый платеж за квартиру будет больше. Предположим, что героиня этой истории имела на руках свободные 6 000 000 рублей, а потому в банке нужно было бы одолжить всего 500 000 рублей. Конечно, выплаты по такой ипотеке были бы совсем незначительными. Однако, это далеко не самое корректное умозаключение. Ведь, во- первых, нам нужно иметь на руках огромную сумму средств, а о том, как накопить на квартиру без ипотеки, знают далеко немногие. А во-вторых, если уж выполнять подсчеты – то максимально корректно.

Средняя процентная ставка по депозитам составляет 10-12% годовых. Только представьте, если вы разместите свободные 6 000 000 рублей на депозитном счету, в месяц вы будете получать по 50-60 тысяч рублей. Такой суммы вам хватит не только на оплату аренды, но и для покупки продуктов питания, одежды и многого другого. К тому же, если вы знаете, куда выгодно вкладывать деньги, вы найдете более прибыльный вариант приумножения свободных денег и обеспечите себя большим пассивным доходом. Если рассматривать аренду квартир с этого ракурса, становится очевидно, что этот вариант взаимодействия с недвижимостью гораздо выгоднее, нежели ипотека.

Минусы съемного жилья

- Вам придется регулярно сталкиваться с повышением арендной платы за жилье и, что самое неприятное, отдаваться деньги будут в никуда

- Вы не сможете обустроить квартиру на свое усмотрение. Никаких ремонтов, покупки новой мебели, переклеивания обоев без предварительного разрешения хозяина жилья совершить нельзя. К тому же, за вами будут постоянно следить, приезжать проверять состояние квартиры без предупреждения. Если не повезет с соседями, то и они будут периодически жаловаться на вас хозяину, что только увеличит число его визитов

- В любую минуту вас могут попросить освободить квартиру. Возможно, хозяин решит продать жилье или придет к мысли, что вы недостаточно хороши для его квартиры, а, быть может, кто-то попросту предложит ему больше денег за аренду

- Поиск хорошего жилья с адекватным хозяином – задача крайне непростая

Ипотечное жилье

Ну а теперь давайте выясним, стоит ли брать квартиру в ипотеку, какие слабые и сильные стороны имеет этот вариант взаимодействия с недвижимостью.

Плюсы собственного ипотечного жилья

- Пожалуй, главное достоинство покупки жилья, пусть даже с использованием кредита, — это то, что вы становитесь его собственником. Причем речь даже не столько о том, что квартира становится полностью вашей, сколько о возможности зарегистрироваться по месту жительства, поставить на учет свое авто и избежать множества неприятностей, которые связаны с инициативой власти по выявлению «лишних жильцов» и влекут за собой штрафы за нарушение правил прописки

- Когда вы берете ипотеку, вы работаете на свое собственное жилье. Все деньги, что вы выплачиваете за кредит, утекают не в неведомые дали, а приближают вас к моменту, когда квартира станет полностью вашей. Зачастую именно по этой причине те, кто хочет купить квартиру в ипотеку, решают распрощаться со съемным жильем и пойти в банк, чтобы одолжить денег на покупку

- Подумайте о том, что через каких-то 20-30 лет, когда вы выйдете на пенсию, искать деньги на аренду жилья будет крайне сложно. К сожалению пенсии в нашей стране более чем скромные, а о каких-либо видах пассивного дохода в России знают очень немногие, не говоря уже о том, чтобы иметь таковые

- Вы всегда можете оформить налоговый вычет и тем самым уменьшить сумму ипотечных платежей. Суть заключается в том, что вы оформляете возврат налогов с приобретенной квартиры в ипотеку или просто отказываетесь от уплаты налога на определенную сумму. Второй вариант касается ваших доходов. Думаю, что все знают, что с каждых заработанных нами 100 рублей нашему работодателю приходится отдать 13 из них в качестве налога на доходы физических лиц. Оформляя жилье в кредит, вы можете потребовать возмещения НДФЛ при покупке квартиры в ипотеку, 260 000 рублей за основную сумму долга и 390 000 рублей с выплаченных процентов по ипотеке

Минусы ипотеки

- Чтобы сделать перепланировку в своей новенькой квартире вам нужно будет сначала спросить разрешения у банка. Аналогичным образом обстоит дело и с продажей ипотечного жилья. К сожалению, вы и шага ступить не сможете, не получив предварительного одобрения от банка

- Несомненно, главным недостатком ипотеки является колоссальная переплата, которая нередко в два-три раза превышает стоимость самого жилья. Только вдумайтесь, что за 2 000 000 рублей, взятых по ипотеке, вам нужно будет в течение 20 лет отдавать банку по 20 000 рублей. Причем, даже если вы будете ежемесячно откладывать по 20 000, нужная сумма у вас появится только через 8 лет (к сожалению, от такого варианта всегда отказываются)

Математические отступления

Чтобы оценить все возможности ипотеки, стоит добавить немного цифр в наше с вами обсуждение. Несмотря на то, что ранее мы просчитали финансовые выгоды от съемного жилья, мы не упомянули о том, что инфляционные процессы приводят к росту арендной платы, но никак не касаются ипотечных платежей. Это связано с тем, что их размер фиксируется в договоре. То есть, когда вы решаете взять ипотечный кредит с ежегодной процентной ставкой 10-13%, вы тем самым фиксируете цену недвижимости.

Поскольку теперь вы становитесь собственником жилья, деньги, которые раньше вы отдавали за аренду, можно откладывать на досрочное погашение ипотеки. Если взять для примера среднюю арендную ставку в размере 35 000 рублей ежемесячно, то буквально через 10 лет набежит вполне приличная сумма средств в размере 4,2 миллионов рублей. Уменьшайте или увеличивайте эту цифру в зависимости от региона проживания. Только подумайте, эти деньги вы не использовали для того, чтобы сделать первый взнос за квартиру, не потратили на покупку какого-то имущества, а просто спустили в никуда!

К тому же, все, почему-то, забывают сказать о том, что за 10-20 лет, в течение которых вы будете выплачивать ипотеку, стоимость вашей квартиры вырастет в несколько раз, а деньги подешевеют. Для наглядности расскажу вам одну историю: в 2000 году трехкомнатную квартиру в районе Арбата с общей площадью в 80 кв. м. можно было приобрести за 100 000 долларов. По старому курсу это составило бы немного больше 3 миллионов рублей. Сегодня эта же квартира стоит уже порядка 22 миллионов рублей. Если взять город с численностью в 35 000, то квартиры стоили 100-150 тысяч рублей, а сейчас 1-1.5 миллиона. Вот и думайте теперь, что лучше.

Немного расчетов

Давайте рассмотрим несколько примеров, которые помогут нам принять окончательное решение и понять, как правильно взять ипотеку на квартиру.

Пример №1

Предположим, что вы нашли замечательную однокомнатную квартиру в Подмосковье. Стоимость жилья составляет 5 миллионов рублей. Первоначальный взнос – 2,5 миллиона рублей. В банке вам необходимо взять еще 2,5 миллиона под 12% годовых. Ежемесячно вам предстоит выплачивать банку по 25 000 рублей.

За 18 лет вы выплатите банку 5,4 миллиона рублей. Даже если предположить, что инфляция будет минимальной и не превысит 5% по недвижимости, и ваше жилье ликвидно, то за эти 18 лет стоимость квартиры возрастет до 9,5 миллионов рублей.

Таким образом, получается, что кредит – вполне себе выгодное мероприятие. А если добавить сюда еще 13% от суммы основного долга 2 миллионов рублей (максимальная сумма, с которой можно получить вычет по нынешнему закону) в виде налогового вычета в сумме 260 тысяч рублей и 13% от 2,9 миллионов уплаченных процентов по ипотеке (максимальная сумма по процентной части 3 млн руб) в размере 377 тысяч рублей, в итоге нам удастся сэкономить 2,237 миллионов рублей из расчета:

9,5-2,5-2,5-2,9+0,260+0,377=2,237 млн рублей

Пример №2

Как правило, поклонники аренды, говорят о том, что однокомнатная квартира на окраине Москвы стоит примерно 6 миллионов рублей. Если 80% от необходимой суммы для ее покупки взять в кредит на 15 лет, то, учитывая нынешнюю ставку по ипотеке в размере 12%. Ежемесячно банку придется отдавать по 48 000 рублей. Учитывая, что аренда такой квартиры составляет 25 000 рублей в месяц, выгода съема очевидна. В общем-то, если верить этому калькулятору, а финансовые затраты на аренду сделать постоянными, то снимать эту квартиру можно на протяжении 32 лет, горя не зная. Но, есть в этих расчетах одна очень хитрая уловка – «если стоимость аренды не изменится».

Давайте теперь сделаем небольшой перерасчет, предположив, что ежегодный рост инфляции составляет 5%. В таком случае цена нашей недвижимости вырастет до 10,5 миллионов рублей. Добавим сюда еще и то, что за это время стоимость аренды подымется до 43,750 тысяч рублей в месяц и получим, что ежегодно в пустоту уходит более полумиллиона рублей!

Несомненно, в данном случае средняя цена съемного жилья вырастет за 15 лет только до 36 000 рублей. Но ведь и ипотечные кредиты, если верить статистике, люди отдают за 7-8 лет. Так что реальная выплата банку, на самом деле, выйдет намного меньше.

Подытожим все примеры одним собирающим математическим сравнением аренды и ипотеки. Для расчетов возьмем абстрактную квартиру, стоимость которой составляет 3 миллиона рублей, а плата за аренду – 20 000 рублей ежемесячно.

Первоначальный взнос

Ипотека

Большинство людей пытаются найти варианты, как купить квартиру без ипотеки, только лишь потому, что не имеют солидных накоплений для выплаты стартового взноса. Учитывая, что эта сумма составляет примерно 15-20% от общей стоимости кредита, в нашем случае это будет примерно 450-600 тысяч рублей.

Тем не менее, сегодня есть вариант не платить стартовый взнос вовсе. В некоторых банках есть возможность оформления кредита без первоначального платежа. Однако в этом случае процентная ставка по ипотеке будет немного выше — около 15%/год.

Аренда

Может стоить по-разному, в зависимости от вашей конкретной ситуации:

- Если вы самостоятельно подыскали квартиру для съема, то хозяину вам нужно будет отдать деньги за первый и последний месяц проживания. То есть 40 000 рублей

- Если у вас сложатся хорошие отношения с владельцем жилья, то вполне возможно, что залоговый платеж за последний месяц может быть снижен. К примеру, он составит 10 000 рублей. Таким образом, заплатить придется 30 000 рублей

- Если же квартиру для вас подыскивал риэлтор, то за аренду придется отдать 50-60 тысяч

Ежемесячный платеж

Ипотека пугает многих своими солидными ежемесячными взносами. Я предлагаю вам несколько вариантов платежей, исходя из особенностей 3 категорий заемщиков:

- людей с небольшим доходом и без сбережений

- тех, кто имеет накопления и стремится поскорее избавиться от кредита

- промежуточное звено

Напомню, что банки фиксируют суммы платежей до окончания ипотечного взноса.

| Категория населения | Стартовый взнос | Количество лет | Процентная ставка | Ежемесячный взнос, руб. |

|---|---|---|---|---|

| 1 | 0%, 0 рублей | 25 | 0.14 | 35000 |

| 2 | 25%, 750 тыс. руб. | 10 | 0.12 | 41250 |

| 3 | 15%, 450 тыс. руб. | 20 | 0.125 | 26562 |

Аренда подразумевает ежегодное увеличение суммы ежемесячной платы за съем жилья. Учитывая, что в среднем инфляция растет на 4% в год, а заранее угадать аппетиты арендодателя невозможно, предлагаю взять для расчетов те же сроки, что мы использовали при подсчете ипотеки. Для этого воспользуемся формулой:

S2018 = S2017 * (P2017 + 100) / 100

В данном случае:

S – это стоимость одного месяца аренды;

P – инфляционный процент конкретного года.

Допустим, что рост инфляции в ближайшие 25 лет будет стабилен и не изменится. Отсюда получаем:

| Период | Ежемесячная арендная плата, руб. |

|---|---|

| Через 10 лет | 29600 |

| Через 20 лет | 43820 |

| Через 25 лет | 53360 |

Таким образом, получается, что в краткосрочном периоде выигрывает аренда, а вот в перспективе – ипотека. Поскольку взносы по кредитам фиксированы, то ежегодно вам будет проще выплачивать ипотеку по причине инфляции и потенциального роста заработной платы. Столь простые и естественные экономические процессы самостоятельно решают проблему, как накопить на квартиру.

Итоговый результат

Пожалуй, главный аргумент противников ипотеки – это большая сумма переплат. Я предлагаю вам сравнить конечные суммы по кредиту и по аренде, принимая во внимание официальный прогноз инфляции. Сразу отмечу, что процентные ставки и стартовые взносы на разных сроках ипотеки мы менять не будем: все они будут соответствовать данным первой таблицы.

Итоговую сумму подсчитываем с помощью формулы:

S2017*10+S20.18*12+S2019*12+…+Sn-1*12+Sn*10

, где n – это последний год аренды.

Так как сейчас февраль, то в этом году и годе окончания срока аренды мы используем для расчетов 10 месяцев.

| Срок | Ипотечная переплата, руб. | Конечная сумма ипотеки, руб. | Конечная сумма аренды, руб. |

|---|---|---|---|

| 10 | 2 700 000 | 4 950 000 | 3 196 652 |

| 20 | 3 824 880 | 6 374 880 | 7 500 000 |

| 25 | 7 500 000 | 10 500 000 | 10 0000 000 |

Получается, что разница между ипотекой и съемом жилья за 10 и 25 лет составит 0,5-1,9 миллионов рублей. Причем за 20 лет ипотека даже по цифрам будет выгоднее. Но согласитесь, результаты этих платежей не равносильны: в одном случае вы получите в распоряжение собственную недвижимость, а в другом продолжите ежемесячно пополнять чей-то кошелек, не получая при этом конечного результата.

Как накопить на первоначальный взнос ипотеки?

Я просто уверен, что многие из вас задаются этим вопросом. Сразу хочу сказать, что в этой статье я не буду освещать данную тему, поскольку вся интересующая вас информация будет выложена в моем обзоре «Как накопить на ипотеку». Единственное, о чем я хочу вам сказать, — о разумной экономии. Старайтесь сводить свой дебет с кредитом и научитесь откладывать деньги. Когда-то я уже писал инструкцию по составлению личного финансового плана. Настоятельно советую вам воспользоваться ею и пересмотреть свой бюджет.

Несколько полезных советов

- Найдите единомышленников и копите на квартиру вместе. Кто бы там что ни говорил, но самостоятельно скопить деньги на покупку жилья – это задача, с которой справляются очень немногие. К тому же, помимо ежемесячных платежей по ипотеке, вам нужно будет еще и на что-то жить, платить за коммуналку и так далее. Поэтому возьмите листок бумаги и запишите на нем всех своих близких друзей и родственников, с которыми имеете доверительные отношения. После этого выберите тех, кто, так же как и вы, копит деньги на жилье, и предложите платить за ипотеку поровну и иметь одинаковые доли в квартире. Таким образом, вы сможете сократить срок выплаты ипотеки и жить вместе по принципу съемной квартиры, только в этом случае будете платить за свою недвижимость. После того, как вы выплатите половину кредита, вы сможете продать квартиру, погасить вырученными деньгами остаток долга, а разницу – прибыль, поделить со своим компаньоном. Эти деньги можно будет использовать в качестве первоначального взноса для покупки собственного отдельного жилья

- Думаю, что каждый человек, который хотя бы немного знаком со спортом, знает о существовании спринтеров и марафонцев. Первые совершают забеги на короткие дистанции: они отличаются невероятной скоростью, но их выносливости хватает лишь на 100-200 метров. Марафонцы, конечно, уступают спринтерам в скорости, но при этом без труда могут преодолеть дистанцию в 10-20 км. Если провести аналогию между спортом и недвижимостью, получается, что если вам необходимо жилье на короткий срок, то нет смысла связываться с кредитами, аренда будет для вас гораздо выгоднее. Но если у вас далеко идущие планы, то покупка собственного жилья будет для вас более выгодной

- Если вы считаете собственную квартиру неким априорным благом, то есть один секрет, как получить ее с максимальной для себя выгодой. Продавать жилье принято по метрам квадратным, а вот сдавать – по комнатам. Именно поэтому имеет смысл купить две однокомнатные квартиры, сдать их в аренду, а взамен снять для себя двухкомнатную. Таким образом, вы убиваете сразу двух зайцев – и квартиру в своем распоряжении имеете, и живете там, где вам это удобно

- Ну а закончить нашу беседу о деньгах я бы хотел тезисом. Даже квартира в кредит является материальным активом, который в случае необходимости можно продать. Вы всегда можете отказаться от ипотеки, продать жилье, вернуть банку долг, а оставшиеся деньги потратить на свое усмотрение. Отличным вариантом, кстати, может быть покупка студии в строящейся новостройке

Итоги

На мой взгляд, единственным существенным минусом собственного жилья является его стоимость. В большинстве случаев приобрести квартиру или дом можно только в ипотеку. А кому хочется влезать в кредитные отношения с банком на несколько десятков лет? Вот поэтому и приходится признать несомненное преимущество съемного жилья. К тому же, аренда квартиры – это возможность в любой момент поменять жизнь и переехать.

Однако, учитывая, что мы живем не в США, далеко не всем нужно съезжать с насиженного местечка. Те, кто имеет хорошую постоянную работу, собственный бизнес, не спешат куда-то ехать или бежать. Такие люди уже закрепились на одном месте и не заинтересованы в смене обстановки. Именно их и волнует вопрос приобретения собственного постоянного жилья. К тому же, постоянная плата аренды утомляет. Через 20 лет исправных платежей у нас все равно ничего не остается. Тогда какой смысл в этом? Не лучше ли тогда оформить ипотеку и работать уже на конкретный результат в виде собственной недвижимости?

Делитесь своей точкой зрения в комментариях под этим постом и не забывайте подписываться на обновления блога. До скорых встреч!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

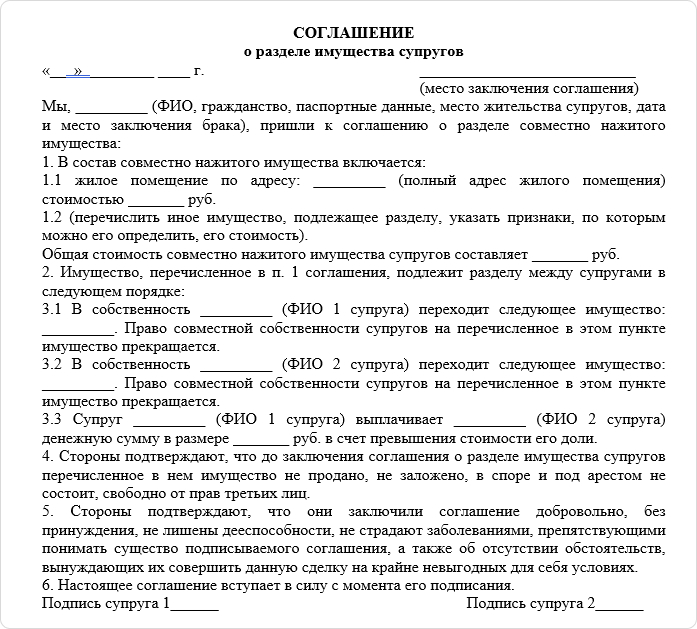

Ипотека и брак: что нужно знать

Если вы в браке покупаете жилье в ипотеку, то недвижимость и долг становятся общими. Исключение — заключенное брачное соглашение. Если придется разводиться, то нужно будет разделить и жилье, и долг по ипотеке.

Разобрали подробно тему ипотеки в браке. Выяснили, как взять такой кредит на двоих и как защитить свои права, если купили квартиру до брака, а выплачивали ипотеку уже после регистрации. Рассказали, как законно разделить имущество и кредит, если решили развестись.

Хотите купить квартиру в новостройке в ипотеку? С Авахо выбрать новостройку в Москве и области — легко. Бесплатная консультация и индивидуальный подбор квартир: +7 495 320-99-22.

Как супругам взять ипотеку на двоих

Если вы приобретаете квартиру в ипотеку, она автоматически становится общей собственностью. Это означает, что вы не можете совершать с этим имуществом значимых действий без согласия супруга. Самый простой пример — такую квартиру не получится продать без нотариально заверенного документа, в котором супруг должен подтвердить сделку с недвижимостью. Такой же запрет есть на дарение жилья.

С супругом стоит согласовывать и изменения имущества — если вы демонтировали в квартире все стены без согласия второй половины, супруг может с вас взыскать компенсацию через суд.

Как оформить ипотеку, чтобы потом не делить имущество

Если квартиру на личные средства покупает один из супругов, или каждый вкладывает не 50 на 50, — застрахуйте себя от проблем при возможном разводе.

Заключите брачный договор

Это законный и самый простой вариант. Вы с супругом составляете договор, в котором указываете, кому и в каких долях принадлежит купленная квартира и любое другое имущество. Брачный договор можно заключить как до брака, так и уже после регистрации.

В договоре не нужно фиксировать все потенциальные покупки. Документ можно составить для конкретной квартиры, а затем дополнять его при необходимости — все покупки, не упомянутые в договоре, будут считаться совместным имуществом.

Муж и жена зарегистрировали брак, купили общую квартиру, платят за нее ипотеку. Жена получила большую премию на работе и решила купить еще «однушку», чтобы сдавать ее и компенсировать за счет аренды платеж по ипотеке.

Муж против такой покупки, он не верит в стабильность рынка аренды и не хочет выплачивать сразу две ипотеки, если схема жены не сработает.

Чтобы не ругаться, они заключают брачный договор — по нему новая квартира и ипотека принадлежат жене, муж не имеет к этому никакого отношения. А про старую квартиру в договоре упоминаний нет, она принадлежит обоим супругам.

К брачному договору у многих отношение неоднозначное — супруг может и обидеться на такое предложение.

Сохраните доказательства, что квартира куплена на ваши средства

Если придется делить имущество, без брачного договора суд вряд ли отдаст квартиру одному из супругов. Но если доказать, что вы купили квартиру за свои, а не за общие семейные деньги — возможно, суд признает квартиру не общей, а вашей.

Это работает, даже если вы внесли первоначальный взнос по ипотеке из личных денег, а проценты выплачивали из общих. Тогда суд может оставить квартиру вашей, но при этом потребует отдать супругу половину уплаченных за ипотеку денег.

Ниже перечислены личные виды дохода, которые дают шанс оставить имущество за вами:

- доходы от продажи имущества, полученного до брака;

- доходы от продажи наследства — сохраните завещание или свидетельство о наследстве;

- доходы от продажи подарка — сохраните договор дарения;

- еще один вариант такого «дохода» — снять вложения в банке, которые были сделаны вами еще до создания семьи.

Считается ли квартира общей, если один из супругов купил ее до брака

Зависит от конкретной ситуации. Обычно есть три варианта:

- Человек купил жилье до брака, полностью выплатил ипотеку. Такое имущество считается личной собственностью, а значит, супруг не может претендовать на квартиру.

- Жилье человек купил до брака сам, но после свадьбы супруг сильно вложился в недвижимость. Например, у жены была квартира, а муж сделал в ней капитальный ремонт. Через суд есть шанс признать квартиру общей.

- Жилье куплено до брака, но ипотеку выплачивали уже муж и жена. В такой ситуации все зависит от решения судьи — жилье могут признать общим имуществом. А могут оставить квартиру у того, кто ее покупал, но при этом обяжут собственника выплатить половину денег, отданных банку за ипотеку во время брака.

Жена продала квартиру, которая была у нее еще до брака. На эти деньги они с мужем купили жилье в новостройке — первоначальный взнос по ипотеке получился 70%, это были деньги от проданной недвижимости.

Выплатили ипотеку, а потом развелись. Жена сохранила договор купли-продажи на старую квартиру и при разделе имущества в суде пояснила с помощью него, что деньги на первоначальный взнос были ее.

В итоге суд решил так — квартира достается жене, но она должна половину денег, выплаченных по ипотеке, вернуть экс-супругу.

Если сделку по квартире провели до брака, а ипотеку выплачивали уже после регистрации, лучше договориться о разделе мирным путем — если довести дело до суда, неизвестно, какое будет решение.

Как делят ипотеку и квартиру при разводе

В теории все звучит просто — квартира, приобретенная в браке, является общим имуществом. Значит и долг за нее тоже является общим. Поэтому всё делится пополам.

Но в случае с ипотекой есть и третья сторона — банк. Банку важно подстраховать себя — когда долг выплачивают два человека, шансы получить деньги хоть с кого-то выше. Поэтому банки не любят менять условия кредитования, с ними придется договариваться или делать разделение через суд.

Делить имущество, включая ипотеку, можно двумя путями:

Заключить соглашение о разделе имущества. Это документ, который составляется перед расторжением брака — в нем вы перечисляете, кому какое имущество переходит, в каких долях, с какими денежными компенсациями. В соглашении указывают цену имущества — можно заказать независимую оценку или использовать кадастровую стоимость.

Соглашение нужно заверить у нотариуса — придется платить пошлину: 0,5% от суммы соглашения, но не менее 300 руб. и не более 20 000 руб.

Обратиться в суд. Если мирным путем разделить имущество не удается, придется обращаться в суд. Решение судьи зависит от конкретной ситуации, предугадать или спрогнозировать его не получится.

Способы разделить ипотеку и квартиру

Есть несколько вариантов раздела имущества — вы можете использовать их как в мирных соглашениях, так и требовать решение у суда.

Разделить все пополам

По умолчанию все имущество и так должно делиться поровну. Но закон не конкретизирует термин «поровну» на бытовом уровне, поэтому нужно как-то решать этот вопрос.

Например, когда у семьи две квартиры, то по закону у жены и мужа будет по 50% от каждого жилья. Чтобы экс-супругам досталось по отдельной квартире, нужно договариваться.

Одну квартиру можно разделить пополам — через суд или соглашение, у каждого получается по 50% квартиры. Кредит признается общим — в этом случае банк может переоформить ипотечный договор на двоих.

Но здесь есть нюанс — если один супруг прекратит выплачивать ипотеку, долг будут требовать с обоих заемщиков, а потенциально банк сможет отобрать квартиру и выставить ее на торги. При этом экс-супруг, который честно выплачивал свою долю, может подать в суд на должника и потребовать денежную компенсацию за потерянную половину квартиры.

Продать квартиру

Есть простой способ решить проблему раздела имущества, без суда и трат на нотариуса. Вы находите покупателя, погашаете ипотеку вырученными деньгами, а остаток делите поровну.

Из минусов — покупателей на ипотечную квартиру найти сложнее, за сложности в оформлении они просят скидку.

Варианта продажи два:

- переоформить ипотеку на нового владельца квартиры;

- взять у покупателя деньги, погасить ипотеку и потом зарегистрировать сделку купли-продажи в Росреестр.

Переоформить квартиру и ипотеку на одного супруга

Супруги могут договориться о том, что квартира достанется одному из них. Например, это может быть жест доброй воли — недвижимость остается тому супругу, с кем будет жить ребенок. Второй отказывается от прав на имущество и оформляет освобождение от обязательств по кредиту.

Это сработает, если банк согласится переоформить кредитный договор на одного заемщика. Но делать это они не обязаны.

Договориться о денежной компенсации

Вариант похож на предыдущий, только в этом случае между супругами оформляется такое соглашение:

- один супруг отказывается от доли в квартире в пользу второго;

- кредитный договор оформляется на второго супруга, если банк дает разрешение;

- по соглашению второй супруг становится владельцем квартиры, но выплачивает первому компенсацию, разово или несколькими платежами по согласованному графику.

Тоже исключительный случай — банки неохотно идут навстречу в таких ситуациях, потому что подобное переоформление повышает риск появления просрочки.

Если квартиру купили с материнским капиталом

Когда супруги покупают квартиру с помощью маткапитала, в том числе и в ипотеку, они соглашаются выделить долю детям — это прописано в п. 4 ст. 10 закона № 256-ФЗ. Есть такие требования к размеру долей:

- Можно поделить все поровну — например, если в семье три человека, то каждый будет владеть третью имущества.

- Отдать ребенку и одному супругу всю квартиру.

- Выделить ребенку минимум — часть квартиры. Купленная с помощью маткапитала — делится поровну между родителями и детьми, а остальная часть квартиры — поровну между супругами.

Если квартира покупалась до брака или на личные средства одного заемщика, то делится так — часть, купленная с помощью маткапитала, на всю семью, включая второго родителя. А оставшаяся часть — тому, на чьи средства она куплена.

Разделить ипотеку аналогично долям не выйдет, долг должны выплатить родители. Поэтому придется или платить, или переоформлять долг на одного родителя. Проблема раздела такой квартиры состоит еще в том, что доли не получится выплатить до погашения ипотеки.

На практике есть несколько вариантов решения проблемы разделения ипотечной квартиры с маткапиталом:

- Квартира после развода остается в долевой собственности, кредит выплачивают оба супруга. После погашения ипотеку доли выделяются, квартира продается. Но нужно получить разрешение органов опеки.

- Составляется соглашение, по которому квартиру отдают одному из супругов с ребенком. Это возможно, если на переоформление кредитного договора согласится банк.

- Супруги находят деньги, погашают ипотеку, выделяют доли и продают квартиру. Аналогично через опеку.

- Разделение имущества и кредита происходит через суд — что конкретно решит судья неизвестно.

Если при разводе ипотечный кредит погасить не получится, скорее всего, придется обращаться в суд.

Как подать на раздел имущества и ипотеки в суд

Если не получается разделить ипотеку мирным путем, например, не удается договориться или банк не идет навстречу, нужно обращаться в суд. Такие иски рассматриваются по месту нахождения квартиры, в районных судах.

За составлением иска лучше обратиться за помощью юриста — чем больше в иске отсылок к правовым нормам, тем проще защищать свою позицию в суде. Подать иск может любой из супругов.

В содержании иска указывают, какое имущество делится, на каком основании оно приобретено, на чьи деньги и сколько оно стоит. Пишут и требование — ваше предложение о том, кому и в каких долях должно достаться имущество. В иске прописываются и требования по ипотеке.

Нужно приложить все документы, о которых идет речь в иске — обычно это документы на ипотечную квартиру, отчеты об оценке, выписка из банка об остатке долга.

Нужно заплатить госпошлину. Размер зависит от цены иска — 13,2 руб. плюс 0,5% от суммы, превышающей 1 млн руб., но не более 60 тыс. руб.

https://guide-investor.com/finansovaya-gramotnost/snimat-ili-pokupat-kvartiru/

https://avaho.ru/ipoteka/ipoteka-i-brak-chto-nuzhno-znat.html