Подготовка к прошлой войне: повторит ли рынок недвижимости сценарии кризисов 2008 и 2014 годов?

Фото Марины Лысцева / ТАСС

Фото Марины Лысцева / ТАСС

Сегодня Россия переживает третий масштабный кризис в XXI веке. Мировой финансовый кризис 2008 года и геополитическая ситуация 2014 года стали причинами структурных изменений российской экономики и, несмотря на различные предпосылки, имели в чем-то схожие последствия: волатильность рубля, резкий всплеск инфляции, увеличение безработицы, снижение роста товарооборота, замедление показателей грузооборота. Эти и другие факторы заставили рынок недвижимости — коммерческой, складской и офисной — внести изменения в заданный курс.

Пришедший из ниоткуда кризис 2020 года, вызванный распространением COVID-19, уже показал «первые результаты» — снижение экономической активности в реальном секторе экономики и обвал цен на нефть. Рынок недвижимости живет циклами (расширение — избыточное предложение — рецессия — восстановление) и в целом коррелирует с бизнес-активностью. Сиюминутного обвала здесь ждать не стоит: изменения будут видны в краткосрочной и среднесрочной перспективе от полугода до 5 лет. Одними из предпосылок для них могут стать потенциальное снижение годового темпа роста товарооборота на 1-2% уже в этом году и падение грузооборота.

Торговая недвижимость

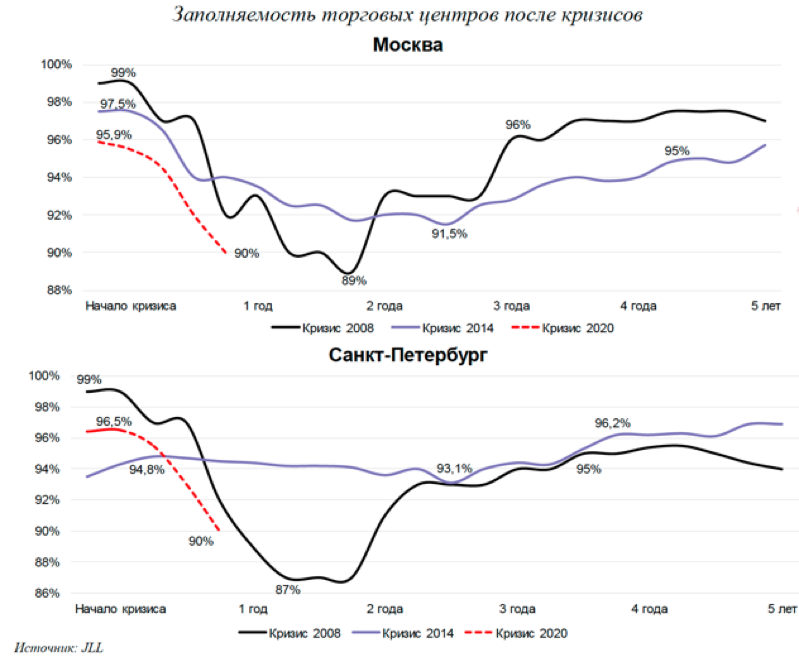

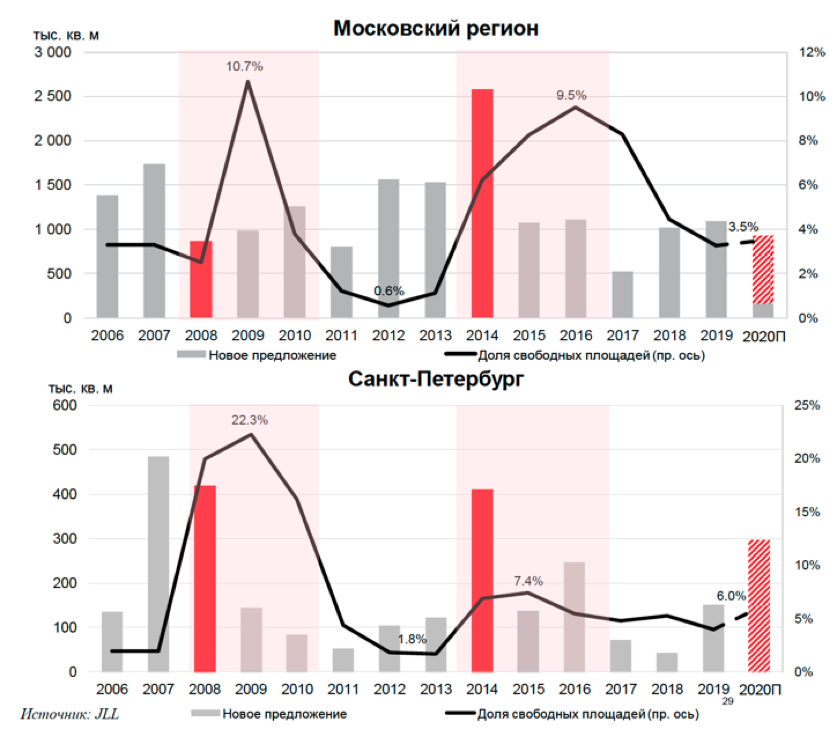

На московском рынке торговой недвижимости цикличность проявляется очень наглядно: последствия кризисов 2008 и 2014 года повлияли на трехлетние спады во вводе новых объектов. Данная тенденция не случайна: на момент начала экономического спада у девелоперов есть проекты в работе, находящиеся в достаточно высокой степени готовности, остановка которых была бы нецелесообразной. Завершение таких объектов поддерживает объем нового предложения на высоком уровне в течение двух посткризисных лет. К примеру, в пиковый 2009 год ввод качественных торговых центров в Москве достиг 489 000 кв. м, а в 2016-м — 518 000 кв. м. В то же время проекты на ранней стадии готовности были приостановлены, а разработка и начало строительства новых торговых центров замерло, что в результате привело к отложенному падению объемов ввода в среднем на 60-70%.

Высокая степень готовности заявленных на 2020 год объектов в Москве позволяет предположить, что большая часть из них все же откроется к концу текущего года. В столице на 2020 год заявлено 306 000 кв. м, 75 000 из которых уже работает в составе торгового центра в парке развлечений «Остров мечты» и торгового центра «Столица» в Новой Москве. В Санкт-Петербурге анонсирован ввод 47 000 кв. м, но вероятность переноса сроков открытия очень высока.

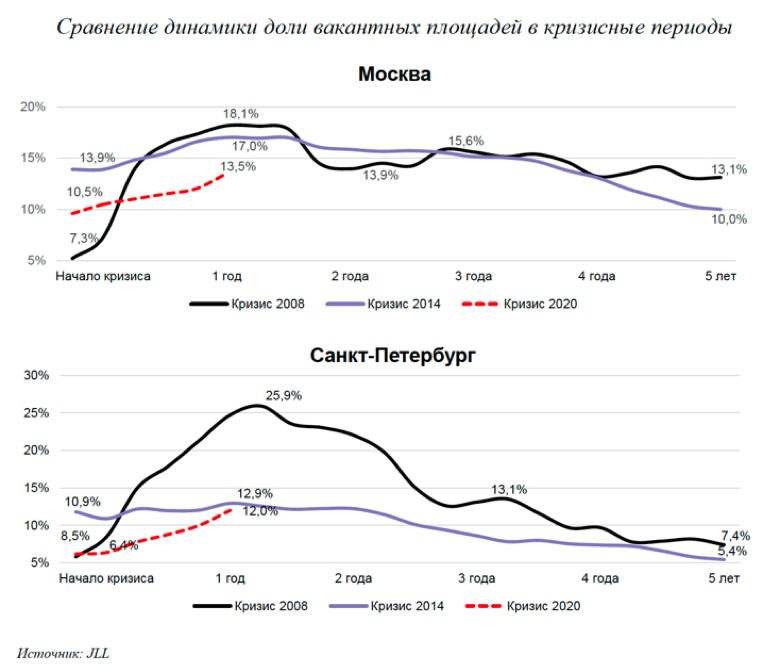

Что касается доли свободных площадей, то с началом кризиса она сразу повышается на 2-3 процентных пункта, затем в течение 1-1,5 лет достигает максимума. Увеличение вакантности происходит в менее успешных объектах, а торговые центры с хорошо продуманной концепцией не так сильно подвержены ее росту. Прайм-объекты в сравнении со среднерыночной ситуацией практически не реагируют на кризисные условия. По прогнозам JLL, доля свободных площадей на конец 2020 года составит 8-10% в Москве и 9-10% Санкт-Петербурге.

Чего ждать в перспективе от игроков рынка торговой недвижимости по мере развития ситуации? Новых концепций торговых центров, переосмысления цепочек поставок, увеличения спроса на аутлеты, изменения взаимоотношений ритейлеров и собственников, а также ускоренных темпов развития онлайн-торговли и, конечно, пересмотра существующей сети физических магазинов с вниманием к организации точек выдачи интернет-заказов.

Складская недвижимость

Строительный цикл в складской недвижимости короче, чем в других сегментах, и девелоперы быстрее реагируют на макроэкономическую нестабильность и изменение вакантности. Кризис 2008-2009 годов характеризовался резкой динамикой и быстрым восстановлением — в пределах двух лет, — а 2014-2015 годов — более сглаженной динамикой складского сегмента, но и большим сроком восстановления. Стабильный спрос, который привел к поглощению площадей и падению вакантности, сформировался только через 2-3 года. Начиная с 2017 года доля вакантных площадей на московском рынке непрерывно снижалась, в том числе и в I квартале 2020 года, и к концу марта составила 3,1%. Однако уже в следующем периоде она может вырасти и оставаться в рамках 3,5-4% до конца года. В Петербурге в кризис 2014 года вакантность увеличилась до 7,6%, после чего в течение 5 лет происходило ее постепенное снижение до 3,5% к началу 2020 года, и на конец этого года она может вырасти до 5-6%.

При этом в оба кризисных периода росла доля сделок аренды, а число заявленных проектов, напротив, снижалось. В обоих случаях вакантность достигала максимальных значений в течение первого года с момента начала кризиса.

В настоящий период за счет устойчивого спроса со стороны сегмента e-commerce и логистических компаний рынок складской недвижимости более устойчив по сравнению с другими сегментами, и резкого увеличения свободных площадей не прогнозируется. Падающий спрос со стороны непродуктового ритейла и дистрибьюторов частично замещается ростом e-commerce, фулфилмент-операторов и доставки «последней мили». Восстановление спроса со стороны всех сегментов может произойти уже к IV кварталу 2020 года, однако это будет зависеть от сроков окончания пандемии и снятия ограничений, а также дальнейшего развития макроэкономической ситуации.

Можно утверждать, что пандемия открывает новые возможности для складского сектора. Так, изменение привычек потребителей, которое складывается в настоящий момент, в долгосрочной перспективе приведет к ускоренному росту онлайн-торговли. В связи с этим мы видим возможности для дальнейшего развития складов e-commerce, так же как и для роста спроса на внутригородские локации. Впрочем, на настоящий момент этот спрос сдерживается существенно более высокими арендными ставками внутри МКАД. Тем не менее уже сейчас заметен повышенный интерес инвесторов к складам городского формата.

Офисы

Кризис 2020 года рынок офисной недвижимости встретил с достаточным запасом прочности. Если предыдущие кризисы сразу приводили к росту уровня свободных площадей на фоне высоких объемов ввода, то текущая конъюнктура рынка, характеризующаяся дефицитом качественного предложения, в особенности крупных офисных блоков, низким уровнем вакантности и ограниченным приростом новых бизнес-центров, делает его более устойчивым.

Несмотря на то, что причины кризисов 2008 и 2014 годов различны и не обусловлены в чистом виде экономическими факторами, именно на периоды их начала приходился пик ввода офисной недвижимости в Москве. Так, в 2008 году был введен рекордный за всю историю наблюдений объем новых офисных площадей — 2,15 млн кв. м, а в 2014 году — 1,4 млн кв. м, что является максимальным значением с 2010 года. При этом уже в первый посткризисный год снижение составило 30% (в 2009 году) и 48% (в 2015 году), а минимальный ввод наблюдался на 4-й год посткризисный год.

Причины снижения объемов ввода аналогичны сегменту торговых центров — почти готовые объекты сдаются, а на ранней стадии строительства — приостанавливаются. В настоящий момент на стадии строительства находится около 350 000 кв. м офисных площадей в Москве и 200 000 кв. м в Санкт-Петербурге, ввод которых запланирован до конца 2020 года. Эти объемы меньше нового предложения в предыдущие кризисные годы. Новые бизнес-центры столкнутся с увеличенными сроками экспозиции и вынуждены будут пересматривать коммерческие условия. Произойдет увеличение доли вакантных площадей до 11-12% в Москве и до 8-10% в Санкт-Петербурге к концу года, хотя на настоящий момент любые прогнозы сильно зависят от сроков окончания пандемии.

Мы предполагаем, что основная масса ограничительных мер может быть снята в июне, а к августу ситуация нормализуется с точки зрения возможности работы из офиса. Тем не менее возврат к полноценной офисной работе будет происходить очень постепенно, а часть функций может быть надолго переведена в удаленный режим.

В среднесрочной перспективе фокус интересов арендаторов переместится с заключения договоров новой аренды на пересогласование условий по текущим контрактам с целью минимизировать издержки. Ввиду оптимизации расходов на аренду и освобождения площадей будет увеличиваться доля свободных площадей, что приведет к снижению арендных ставок. Наиболее значительные изменения будут происходить в перспективе 2-3 лет. Арендаторы изменят подход к офисному пространству за счет увеличения использования незакрепленных рабочих мест (desk sharing). В свою очередь девелоперы будут осуществлять проектирование и строительство бизнес-центров уже с учетом зонирования под flex-пространство. В 2022 году, после завершения строительства объектов в высокой стадии готовности, ввод новых площадей сократится, а активность выхода на рынок новых проектов будет зависеть в первую очередь от динамики вакантных площадей в течение текущего года.

Кризис №3: сравнение ситуаций на рынке недвижимости в 2008, 2014 и 2020 гг.

В 2020 году Россию поразил уже третий по счету экономический кризис после непродолжительного экономического роста 2000-х. Как и любой другой, он отражается на жилищном строительстве, рынке жилой недвижимости и ипотеке. Меняются только механизмы влияния, продолжительность негативных тенденций, а также реакция рынка. Что может произойти в этот раз?

Что общего в экономике кризисов: нефтяные обвалы и девальвация

Все три недавних кризиса в России – следствие структурной слабости сырьевой экономики и низкой емкости внутреннего рынка, хотя предпосылки у нестабильности всегда были разными (в 2008 году – мировой финансовый кризис, в 2014 году – санкции, в 2020 году – неудачные переговоры в ОПЕК и пандемия коронавируса). Экономический климат зависит от объема валютной выручки. Как только экспорт ресурсов падает, происходит девальвация рубля. Несмотря на спекулятивный характер таких обвалов, монетарные власти в России традиционно не стремятся поддерживать рубль, либо делают это недостаточно, что приводит к его резкому удешевлению. В стране, зависимой от импорта ключевых товаров, это неизбежно предопределяет рост цен и падение доходов населения. Такова общая модель трех кризисов.

В 2008 году с июля по декабрь баррель «черного золота» подешевел на 69%. В 2014 году снижение цен было медленнее – за шесть месяцев на 42%. В 2020 году обвал был стремительным: нефть подешевела на 63% за три месяца.

Валютные курсы всегда реагировали на это падением, хотя оно и различалась по глубине. В 2008 году с июля по декабрь доллар вырос на 25%, в 2014 году в тот же период курс подскочил на 57%, а в 2020 году (с января по апрель) – на 17%.

После роста курса рубля повышалась инфляция. В 2008 году она ускорилась до 13% (по сравнению с 12% в 2007 году), а в 2014 году до 11% по сравнению с 7% в 2013 году. Сейчас делать выводы пока рано, но в мае 2020 года инфляция выросла на 3%.

Что различного в экономике кризисов: доходы населения и инфляция

Основные различия трех кризисов, важные для рынка жилья, – это динамика доходов населения и уровень инфляции. К 2008 году зарплаты россиян выросли, образовались значительные накопления. Поэтому удар кризиса оказался не столь сильным, а доходы (конечно, вслед за ценами на нефть) быстро восстановились. Снижение реальных располагаемых доходов Росстат фиксировал только в конце 2008 и летом 2009 годов. В целом же в 2008 году этот показатель увеличился на 2,4% в 2009 году – на 3%, а в 2010 – на 6%. В последующие 4 года доходы повышались, правда не такими быстрыми темпами как в 2000-е.

Совсем иной итог был у кризиса 2014 года, после которого цены на нефть уже не восстановились. Уже в первый год реальные располагаемые доходы снизились на 0,7%, и затем это продолжалось непрерывно шесть лет (худшая динамика была в 2016 году – минус 6%). Только в 2019 году (с учетом изменения методологии) статистики отчитались о росте реальных доходов населения на 0,8%.

Сейчас делать выводы о падении доходов пока рано. По данным Росстата, в I квартале 2020 года они сократились на 0,2%. Однако по прогнозу Центра развития НИУ ВШЭ в 2020 году реальные доходы сократятся в базовом сценарии на 8%, а в негативном – на 12%.

Из-за разной ситуации с доходами в ходе трех кризисов был и разный уровень инфляции. В «тучные» 2000-е гг. инфляция была высокой из-за высокого спроса. В межкризисный период она замедлилась из-за наметившейся стагнации доходов, а после 2014 года – упала до исторически минимальных значений. Впрочем, именно этот фактор ускорил рост ипотеки, которая предопределила отличие ситуации на рынке жилья в период кризиса 2014 и 2020 году от 2008 года.

Чем схожи кризисы на рынке жилья: падение спроса

Покупатели на рынке жилья первыми реагируют на кризис. В 2008 году количество сделок купли-продажи в Москве сократилось на 16% по сравнению с показателями 2007 года.

Обвал произошел и в сегменте строящегося жилья (на тот момент небольшом). Общая площадь реализованных в столице новостроек сократилась на 67%.

Реакция покупателей на кризис 2014 года отразилась в статистике сделок 2015 года. Количество договоров долевого участия (ДДУ) снизилось в старой Москве на 12%. На рынке вторичного жилья в Москве было заключено на 30% меньше договоров купли-продажи.

В 2020 году пока можно судить об активности клиентов только в апреле – в первом «полном» месяце кризиса, когда уже дали о себе знать и девальвация, и пандемия коронавируса. В этом месяце число сделок купли-продажи в Москве уменьшилось на 65%, а число ДДУ – на 49% по сравнению с апрелем 2019 года. По базовому сценарию аналитиков «Метриум», по итогам текущего года спрос может сократиться на 20-30% относительно 2019 года, если не будет новых потрясений и очередной необходимости самоизоляции в течение нескольких месяцев. Динамикой спроса сходства кризисов на рынке жилья в 2008, 2014 и 2020 годах пока исчерпываются.

Чем различаются кризисы на рынке жилья: предложение, цены, ипотечные ставки

Прежде всего различается реакция на кризис застройщиков и собственников жилья. В 2008 году снижение спроса стало причиной уменьшения объемов строительства. Ввод жилья в столице рухнул в 2008 году на 32%. При этом было заморожено до 40% проектов. Собственники вторичного жилья из-за резкого падения цен на него также начали снимать с продажи свои квартиры.

После кризиса 2014 года предложение, напротив, начало расти. В 2015 году общая площадь продаваемых квартир в московских новостройках увеличилась на 33% по сравнению с 2014 годом. Этот процесс был вызван временными ограничениями на разработку проектной документации для жилищной застройки, которые были сняты незадолго до кризиса, что привело к отложенной реализации предложения. В последующие годы объем предложения устойчиво возрастал несмотря на кризис.

Сейчас предложение новостроек снижается. В I квартале в продаже насчитывались 2,7 млн кв.м. жилья, что на 13% меньше, чем в 2019 году, и соответствует уровню 2015 года.

Анна Боим, коммерческий директор ГК «А101» (компания возводит ЖК «Испанские кварталы», «Скандинавия», «Белые ночи», «Москва А101»):

Анна Боим, коммерческий директор ГК «А101» (компания возводит ЖК «Испанские кварталы», «Скандинавия», «Белые ночи», «Москва А101»):

«В Новой Москве, в отличие от «старой», объем предложения увеличивается в среднем на 3-4% в месяц. Однако объем предложения «на котловане», которое в силу стоимости пользуется особым спросом у покупателей, действительно снижается, по итогам первого квартала 2020 года – на 34%. Во многом это стало следствием перехода на проектное финансирование, которое привело к пересмотру экономики выходящих на рынок проектов и стратегии ряда участников рынка. На активность девелоперов также влияла не самая благоприятная рыночная конъюнктура во второй половине 2019 года и, конечно, пандемия коронавируса, которая привела к снижению спроса примерно на 50% относительно результатов прошлого года и приостановке строительных работ в ряде регионов».

Второе различие – это динамика цен. Если в кризисы 2008 и 2014 гг. рынок отреагировал снижением расценок, то сейчас пока это не наблюдается. Правда, отмечают эксперты «Метриум», стоимость квадратного метра начинает снижаться обычно со значительным опозданием после острой фазы кризиса.

Во второй половине 2008 года впервые за пять лет прекратился рост средней стоимости квадратного метра и началась коррекция. В 2009 году средний «квадрат» подешевел на 20%.

В 2014 году рублевые цены росли весь год, а в 2015 году, причем только ко второй половине, показатели цен сократились на 8%.

Сейчас о движении цен говорить пока рано. В апреле застройщики их не пересматривали, а средний «квадрат» в массовых новостройках Москвы подорожал на 1%, в мае остался без изменений, а в целом за пять месяцев (с конца года прошлого года) прибавил 7,4%. Соответственно, чтобы по итогам текущего года цены не выросли относительно предыдущего, из-за кризиса цены должны упасть более чем на 7%. Иными словами, нивелировать ценовую динамику последних лет и месяцев могут только очень мощные факторы снижения.

Ксения Юрьева, коммерческий директор группы «Родина» (девелопер культурно-образовательного кластера Russian Design District):

Ксения Юрьева, коммерческий директор группы «Родина» (девелопер культурно-образовательного кластера Russian Design District):

«Несмотря на ожидаемое падение спроса, сейчас действуют мощные факторы роста цен, – говорит– Девальвация рубля ведет к повышению себестоимости строительства, увеличению расходов на топливо, коммунальные услуги, стройматериалы и т.п. При этом продолжается переход к целевому финансированию жилищных проектов банками, что также влияет на цены. Одновременно мы наблюдаем сокращение предложения и числа игроков на рынке столичного девелопмента, где больше половины реализованного жилья уже приходится на 10 застройщиков. К тому же ухудшение экономической ситуации в России приведет к новой волне миграции россиян, наиболее квалифицированных, молодых и активных, в Москву, что создаст предпосылки для формирования нового поколения потенциальных покупателей местного жилья. В такой ситуации коррекция цен если и произойдет, то незначительная и непродолжительная».

Наконец, третье принципиальное отличие кризисов в 2008, 2014 и 2020 гг. – это ситуация в ипотечном секторе.

В 2008 году на фоне высокой инфляции Банк России менял ставку рефинансирования 6 раз, повысив ее с 10% до 13% годовых. Из-за этого ставки по ипотеке выросли до 15-20% годовых. В 2014-2015 гг. Центробанк также повысил ключевую ставку из-за чего ипотека подорожала до 13-14%.

Особенность текущего кризиса – смягчение кредитно-денежной политики ЦБ. Сокращение ключевой ставки на фоне низкой инфляции до 5,5% создает предпосылки для беспрецедентного снижения стоимости кредита. При этом, как и во время кризиса 2014-2015 гг., власти запустили программу субсидирования ипотечных ставок, чтобы стимулировать спрос в кризис. Сейчас базовые ставки по кредитам на новостройки опустились до уровня 6-6,5% годовых и ожидается, что на ближайшем заседании совета директоров Банка России ключевая ставка будет снижена еще на 1 процентный пункт.

Игорь Козельцев, генеральный директор УК «Развитие» (девелопер ЖК «Мир Митино»):

Игорь Козельцев, генеральный директор УК «Развитие» (девелопер ЖК «Мир Митино»):

«Для рынка недвижимости беспрецедентно возросло значение ипотеки, – комментирует). – В период сокращения реальных доходов после 2014 года и сейчас, когда по благосостоянию россиян был нанесен очередной удар, снижение ставок по ипотеке благодаря программе субсидирования и смягчению кредитно-денежной политики – это единственный путь сохранения активности на рынке жилья и жилищного строительства вообще. Однако нужно понимать, что рост ипотечного кредитования в стране с долголетним сокращением доходов – это в какой-то степени искусственное стимулирование спроса, и он не может быть основой долгосрочной стратегии развития жилищного сектора. Более того, снижение ставок может оказаться недостаточной мерой в условиях текущего кризиса, более глубокого и системного, чем два предыдущих. Многие потенциальные покупатели опасаются того, что они лишатся работы или дохода, и вопрос стоимости кредита при этом автоматически уходит на второй план».

Как может развиваться кризис 2020 года на рынке жилья

Эксперты «Метриум» полагают, что сценарий дальнейшего развития событий на рынке недвижимости после текущего кризиса будет сильно отличаться от того, что наблюдалось в 2010-2013 гг. или в 2016-2019 гг.

После кризиса 2008 года рынок жилья восстановился довольно быстро вместе с доходами россиян благодаря вновь подорожавшей нефти. Это привело к повышению спроса даже при высоких ставках по ипотеке (на уровне 11-13%) и развитию рынка долевого строительства, переориентации многих на первичное жилье.

Последствия кризиса 2014 гг. были намного более тяжелыми и долгосрочными, так как структура экономики все эти годы продолжала ухудшаться, осложнилась международная обстановка, наметились признаки стагнации в мировой экономике. В этот период нормализовать ситуацию и повысить спрос удалось только благодаря снижению ставок по ипотеке и кратковременному снижению цен, которое затем быстро сменилось их ростом из-за реформы долевого строительства и ослабления рубля в 2016-2018 гг.

Текущий кризис еще более специфичный. С одной стороны, он спровоцирован пандемией коронавируса, из-за которой работа экономики фактически была остановлена на несколько месяцев. С другой стороны, он лишь обостряет системную слабость сырьевой экономики и выявляет отсутствие в ней точек опоры для долгосрочного развития при цене $35-40 за баррель (по бюджетному правилу в ФНБ направляется выручка с нефтяных продаж при цене более $40 за баррель, то есть страна лишается сверхдоходов при меньшей цене).

По оценкам экспертов «Метриум», спрос на жилье в Москве по итогам 2020 года может снизиться на 20-30%. Летом после снятия ограничений произойдет всплеск числа сделок, которые будут заключать клиенты, не успевшие это сделать до самоизоляции. Однако уже осенью восстановительный рост иссякнет, эконмическая ситуация ухудшится (станет ясно, сколько предпринимателей не «пережили» пандемию).

Средние цены при этом либо незначительно снизятся (до 2%), либо, что более вероятно, продолжат рост до 5% по итогам года. Совокупность действующих факторов настолько противоречива, что сейчас однозначно говорить о падении или снижении средних цен невозможно. В частности, нужно учитывать, что девелоперы более ликвидных проектов продолжат повышать цены, тогда как аутсайдеры могут демпинговать. Однако более вероятен рост средних цен. Это будет связано с сохранением в целом высоких показателей спроса (на уровне 2017 года, что превышает число сделок в 2014 году), высокой активностью ипотечных заемщиков в рамках субсидирования ипотеки, продолжающейся реформой долевого строительства, уменьшением предложения и монополизацией девелопмента.

Мария Литинецкая, управляющий партнер агентства недвижимости «Метриум»:

Мария Литинецкая, управляющий партнер агентства недвижимости «Метриум»:

«В контексте прогноза развития кризиса государственные меры поддержи строительной отрасли можно оценить как правильные, но ограниченные. Очевидно, что программу субсидирования ипотеки нужно продлить после 1 ноября 2020 года. Помимо этого, нужны и долгосрочные меры. Во-первых, необходимо проводить экономическую политику, направленную на рост доходов населения. Во-вторых, снижать стоимость ипотечного кредитования, не допускать повышения ставок свыше 6%. В-третьих, упростить земельный оборот и предоставление участков под жилищное строительство, одновременно упрощая подключение к коммуникациям. В-четвертых, не перекладывать на застройщиков обязанность строить социальные объекты (это обязанность государства). В-пятых, способствовать внедрению в строительстве новых технологий, снижающих себестоимость. Полагаю, решение этих задач позволит в итоге достичь целей по вводу жилья на уровне 120 млн кв.м в год».

https://www.forbes.ru/biznes/401695-podgotovka-k-proshloy-voyne-povtorit-li-rynok-nedvizhimosti-scenarii-krizisov-2008-i

https://xn--d1aigcdmbw9e3a.xn--p1ai/prosto-o-slozhnom/krizis-3-sravnenie-situacij-na-rynke-nedvizhimosti-v-2008-2014-2020-gg/