Первоначальный взнос по ипотеке: как обстоят дела в 2020 году

С таким понятием как первоначальный взнос по ипотеке знакомы все, кто решился обзавестись квадратными метрами жилья с помощью средств банка. В этой статье мы постараемся выяснить, как решить проблему погашения первого взноса и выгодны ли ипотечные кредиты с низким процентом первоначального взноса.

Что такое первоначальный взнос по ипотеке

Первоначальный взнос — это какой-то конкретный процент от стоимости объекта. Сумма, которая должна быть на руках в момент принятия решения об оформлении ипотеки. Отношение между первым взносом и размером ставки таково, что чем больше сумма первого платежа, тем ниже ставка. И наоборот. Связано это с тем, что при большем участии заемщика деньгами уменьшается риск невозврата кредита.

Деньги на первоначальный взнос по ипотеке перечисляются при оформлении договора между клиентом и кредитором.

В чем выгода первоначального взноса

Преимуществ наличия собственных средств при покупке квартиры или дома в ипотеку немало. Перечислим основные из них.

первый платеж уменьшает тело кредита;

служит доказательством материальной обеспеченности заемщика;

снижает ставку по ипотеке;

уменьшает сумму для расчета страховки;

увеличивает вероятность одобрения кредита.

Выгода для банка

Первоначальный взнос по ипотеке позволяет кредитору-банку удостовериться в том, что скорее всего кредит будет благополучно закрыт. В этом, конечно, нет никакой гарантии, но шансы на такой исход имеются. Ведь согласно банковской статистике, больше всего незакрытых кредитов оставляют те, кто выбрал программы без первого платежа.

Есть еще один плюс для банка, когда заемщик вносит наличными часть цены недвижимости. Оплата первоначального взноса по ипотеке нивелирует частично проблему возможного удешевления стоимости объекта. Но пока, на данный момент с учетом перехода с 1 июля 2019 года на счета эскроу недвижимость в цене будет наоборот расти. Поэтому беспокоиться о финансовых рисках банкам не приходится.

Выгода для заемщика

Для заемщика выбор в пользу ипотечных программ с первоначальным взносом несет такие выгоды, как уменьшение размера кредита, привлекательные условия кредитования, в частности, невысокая процентная ставка, снижение затрат на страхование.

Где взять средства на первоначальный взнос

собственные накопления. Экономист Шломо Бенарци, исследовав поведение европейских ипотечников, рекомендует откладывать от ежемесячного дохода минимум 3%. Далее необходимо увеличивать эту цифру. Увеличивать долю накоплений следует постепенно, также как и срок, в течение которого человек будет откладывать больше. В какой-то момент необходимая сумма накопится, главное привыкнуть к ограничениям в расходах.

продажа движимого и недвижимого имущества. Если нужно срочно купить жилье в ипотеку, можно продать дорогой автомобиль или же гараж, земельный участок, дачный домик.

потребительский кредит на сумму, равную первоначальному взносу по ипотеке. Здесь нужно взвесить, под силу ли обеспечивать обязательства по двум кредитам. К тому же потребительский кредит выдается обычно под более высокий процент, нежели ипотека.

материнский капитал также принимают банки в качестве оплаты первого взноса. Напомним, что размер суммы на сертификате един для всех граждан России, в 2020 году маткапитал был проиндексирован и стал равен 466 617 рублей. В связи с этим появляется ограничение по стоимости покупаемого объекта. Чем выше стоимость жилья, тем сложнее уложиться в сумму 466 617 рублей. Реально купить в ипотеку, например, квартиру или таунхаус в жилом районе «Гармония». Несомненным плюсом оплаты первого взноса посредством маткапитала является быстрый платеж.

субсидия, предоставляемая по программе «Молодой семье-доступное жилье». Участниками программы могут стать граждане до 35 лет.

Программа «Молодая семья»

Реализуется с 2011 года по инициативе Правительства. Срок ее действия продлен до 2020 года. Участниками программы являются молодые семьи до 35 лет, зарегистрировавшие брак и столкнувшиеся с проблемой жилищного вопроса. Размер субсидии не зафиксирован. Размер денежной выплаты зависит от количества человек в семье и места проживания супругов. Бездетная семья может получить от государства финансовую помощь в размере 35% от стоимости квартиры. Также как и в программе материнского капитала участники получают документ, выдача наличных не предусмотрена.

Ипотека для врачей, ученых и учителей

В стране работают ипотечные программы, подходящие для людей с небольшим уровнем дохода. Преференции положены, например, ученым, врачам, учителям. Чаще всего льготы предоставляются по региональным программам. Либо же банки разрабатывают специальные ипотечные продукты, так называемую «социальную ипотеку» с выгодными условиями кредитования.

Например, в Московской области в 2018 году в рамках программы «Социальная ипотека» государственной программы «Жилище» 138 специалистов получили субсидии для приобретения жилой недвижимости. Все участники осуществляют профессиональную деятельность в государственных учреждениях ОПК и науки Московской области. Полученные субсидии могут быть использованы для оплаты первоначального взноса по ипотеке.

Военная ипотека

Военнослужащие как участники накопительно-ипотечной системы могут для оплаты первого взноса воспользоваться не только личными накоплениями, но и материальной помощью извне. Во-первых, можно попробовать получить кредит у банка, а погашать его с помощью накоплений на личном счете военнослужащего. Во-вторых, можно также использовать сертификат на материнский капитал. В-третьих, если разрешит банк, можно для оплаты первого взноса использовать залоговое имущество, а платежи будут гаситься опять же государственными деньгами из именного накопительного счета.

Материнский капитал

Первоначальным взносом по ипотеке может стать материнский капитал. Банки чаще всего предлагают такой вариант оплаты: частично маткапитал плюс собственные средства. Некоторые финансовые организации ставят ограничения по использованию маткапитала, например, ставится условие, что средствами сертификата можно погасить только 15% первого взноса.

Покупаемая недвижимость в ипотеку под материнский капитал должна быть оформлена в общую долевую собственность всех членов семьи.

Чтобы использовать сертификат, владельцу необязательно ждать три года с момента получения документа. По закону можно выбрать как новостройки, так и квартиры на вторичном рынке.

Акции и программы банков

В течение года проходят различные акции в рамках некоторых ипотечных программ, имеющих целью снизить процент по первому платежу. В регулировании размера первоначального взноса по ипотеке очень заинтересован Центробанк. По его заверениям, существенный спад процента может увеличить риски для банков. В связи с этим большинство банков устанавливают ставку первого взноса в диапозоне 15%-20%, реже можно встретить предложения 10% и меньше.

Ипотека под залог имеющейся недвижимости

Ломбардная ипотека позволяет приобрести новое жилье или на вторичном рынке. Суть такой ипотеки состоит в том, что вы предоставляете банку недвижимость, на которую у вас есть право собственности. Ломбрадная ипотека удобна тем, что часто она оформляется без первоначального взноса. Еще одним плюсом выбора в пользу залоговой ипотеки является быстрая обработка заявки. Однако условия продукта таковы, что возникает ограничение в распоряжении имуществом. А именно нельзя продавать, менять, сдавать в аренду недвижимость.

Потребительский кредит на первый взнос

Современного человека уже не пугают ни ставка по ипотеке, ни бесчисленные визиты в офис банка, ни перспектива работать на новую квартиру несколько десятков лет. Единственное, что волнует, где заработать деньги на оплату первого взноса. Выйти из затруднительного положения поможет потребкредит. Не самое удачное решение, поскольку вместо подтверждения платежеспособности клиента банк убеждается в обратном. Тем не менее и такое возможно, если, скажем, появилась краткосрочная акция по ипотеке, а денег на первый взнос на данный момент нет. Сразу два кредита предоставят клиентам с высокими доходами. Вероятность одобрения зависит от размера обязательств по двум займам. Если эта сумма не превышает 60% ваших доходов, скорее всего проблем не возникнет.

Взять в долг

Самый простой вариант — взять у родственников или друзей деньги в долг. Если вы уверены, что займ не испортит ваши отношения с близкими, и у них будет нужная вам сумма — смело принимайте решение.

Займ от застройщика

Подходит людям с высоким достатком. Предоставляется на короткое время, в среднем на два года. Плюс для клиента заключается в том, что застройщик в отличие от банка досконально не проверяет кредитную историю, ему важно, чтобы вовремя осуществлялись платежи. Также чаще всего не оплачивается страховка жизни и здоровья.

Ипотека от застройщика

Альтернативой банковской ипотеке служит ипотека от застройщика. Имеется в виду, что у застройщика есть банк-партнер, который предлагает покупателям данной строительной компании льготные условия кредитования. Для застройщика плюс в том, что покупателя объекта недвижимости быстро обслуживают, банку в свою очередь выгодно иметь дополнительный поток клиентов.

Условия банков

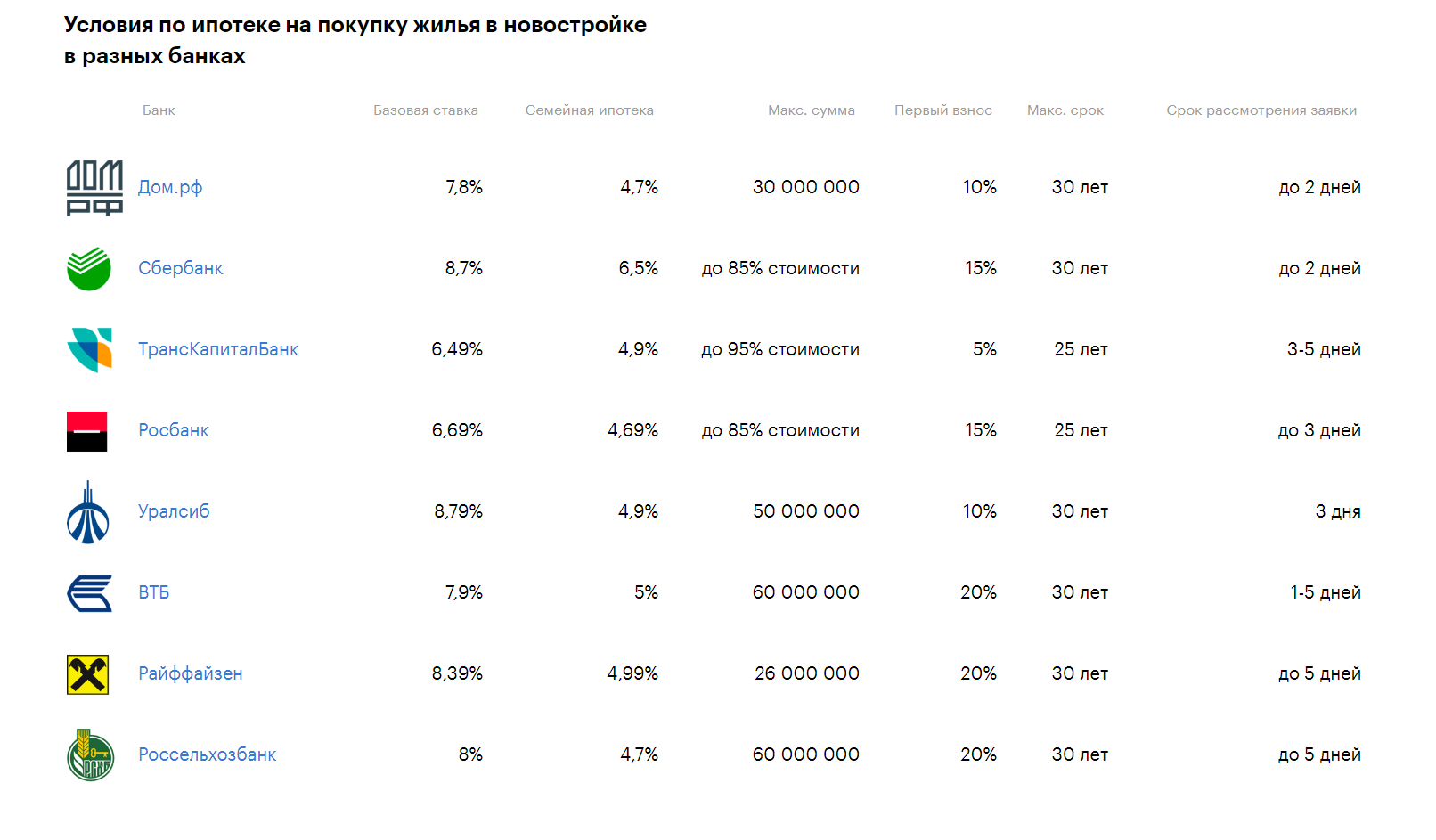

Минимальный первый платеж по ипотеке может быть как 5%, так и 50% в зависимости от кредитной организации. Данный взнос дает банку информацию о финансовой устойчивости кредитора. От нее зависит величина процентной ставки. Чем больше денег будет выплачено за первоначальный взнос по ипотеке, тем больше шансов стать владельцем приобретаемой квартиры. Кроме этого останется меньше платить по самому кредиту. Также банк идет на уступки и ставит более низкую процентную ставку. Например, в Сбербанке на апрель 2019 года можно взять ипотеку на покупку готового жилья. Если взять первоначальный взнос по ипотеке 15% от стоимости квартиры в 2 млн рублей, ставка ежемесячного платежа составит 11,2%. Если внести 20% первый взнос, ставка снизится до отметки 11%.

Взнос 5%

Встречается в ипотечных программах банков в качестве акционного предложения. Подобное предлагал, например, банк Deltacredit совместно с ОАО «Авгур Эстейт» в 2014 году.

Взнос 10%

Более распространен, нежели ипотека с первым взносом 5%. Здесь уже помимо акционных предложений встречаются классические ипотечные программы. На апрель 2019 года, например, есть выбор между банком АкБарс, ВТБ и Газпромбанк. Эти финансовые организации предлагают первоначальный взнос в размере 10%.

У Газпромбанка продукт называется «Первичный рынок». Условия следующие:

минимальная ставка по ипотеке 10,5%;

минимальная сумма кредита 110 тыс.р.;

максимальный срок кредита 30 лет.

Банк АкБарс предлагает два продукта с первым взносом 10%.

Ипотека «Перспектива».

процентная ставка 10,2%;

максимальный срок кредита 25 лет;

минимальная сумма кредита 500 тыс.р.;

цель кредита: строящаяся недвижимость.

Кредит подойдет для покупки жилья в новостройках у аккредитованных застройщиков. Дома должны быть введены в эксплуатацию.

Ипотека «Мегаполис».

процентная ставка 10,6%;

максимальный срок кредита 25 лет;

минимальная сумма кредита 500 тыс.р.;

цель кредита: покупка готового жилья.

Ипотека на жилье в новостройке от ВТБ.

минимальная процентная ставка 10,1%;

максимальный срок кредита 30 лет;

минимальная сумма кредита 600 тыс.р.;

цель кредита: покупка жилья на первичном рынке.

Взнос 15%

Ипотека с первым взносом 15% очень распространена во всех ведущих российских банках. С таким «порогом входа» готовы работать банковские сотрудники уже без особо большого риска.

Взнос 20%

Также популярна в ипотечных программах по приобретению строящегося и готового жилья. Ставки по ипотеке на десятые доли процентов ниже, чем в программах с первым взносом 15%.

Взнос 50%

Обычно половину от стоимости жилья просят заплатить, если выбрана ипотека по двум документам. Например, ипотека по двум документам в Сбербанке, выдается, если у клиента на руках есть половина требуемой суммы.

Топ банков с минимальным первым взносом

Ипотека без первого взноса

На первый взгляд может показаться, что такой вариант доступнее, но на самом деле сумма ежемесячного платежа выше из-за более высокой процентной ставки и большего размера займа.

Таким образом, первоначальный взнос по ипотеке может быть самым разным по величине. Наиболее часто банки предлагают кредиты с первым платежом в размере 15-20% от цены квартиры. Чем больше клиент готов заплатить вначале, тем более лояльны условия по кредиту.

Возможно вам будет интересно узнать об ипотеке без первоначального взноса, тогда смотрите видео.

Как взять ипотеку без первоначального взноса

Взять ипотеку без первоначального взноса можно двумя способами — найти программу с особыми условиями кредита или заменить наличные альтернативными вариантами. Рассказываем, на какие нюансы обратить внимание.

Хотите выгодно купить квартиру в новостройке в Москве или области? С Авахо выбрать новостройку — легко. Бесплатная консультация и индивидуальный подбор квартир +7 495 320-99-22.

Что такое первоначальный взнос по ипотеке и зачем он банку

Например, квартира стоит 3 млн, а у вас есть только 1 млн рублей. Вы приходите в банк и предлагаете: «Давайте я отдам 1 млн рублей продавцу, а у вас возьму 2 млн рублей в ипотеку». Банк соглашается и перечисляет 2 млн продавцу. Ваш миллион рублей де-юре и есть «первоначальный взнос по ипотеке».

Взнос обычно составляет 10-30% от общей цены квартиры, всё зависит от рыночной ситуации. Когда банкам нужно привлечь ипотечников, они делают условия выгоднее. Когда не нужно — могут спрашивать и минимум 50%, никаких ограничений нет. Как правило, первоначальный взнос не может составлять больше 70%.

В основном банки просят 10-20% первоначального взноса. Но есть предложения и под 5%.

Для банка первоначальный взнос становится способом подстраховаться на случай, если вы перестанете платить по кредиту. Вот как это работает:

- Когда заемщик не платит, банк какое-то время ждет, а потом через суд забирает квартиру себе. Любая ипотечная недвижимость находится в залоге у того, кто дал кредит.

- Банку нужна не квартира, а деньги, поэтому он выставляет жилье на торги. Причем по цене чуть ниже рыночной. Если никто не покупает, начинает постепенно снижать ценник.

- Получается, если банк займет вам полную сумму, а будет продавать дешевле рыночной цены, то он потеряет деньги. И это не считая расходов: зарплата менеджерам, упущенная выгода за использование денег. Банк — это бизнес, и работать без прибыли не будет.

- Поэтому у вас и просят первоначальный взнос. Тогда банк занимает вам 70-90% от рыночной цены квартиры. Если вы не возвращаете деньги, то кредитор продает квартиру со скидкой, но прибыль все равно есть.

Как можно взять ипотеку без первоначального взноса

Задача банка — подстраховаться от потери своих денег и упущенной выгоды. Значит, вы можете или заменить наличные в первоначальном взносе на что-то другое, или иначе снизить риски банка.

Дать в залог банку другое имущество

Банки предлагают ипотеку без первоначального взноса тем, кто может дать в залог другое имущество. Если что-то пойдет не так, то в зависимости от того, что прописано в договоре, вы можете лишиться или одной из двух квартир, или сразу двух.

В качестве залога обычно используют другую недвижимость. Поэтому к заявке на ипотеку придется прикладывать выписку из ЕГРН о том, что вы владеете квартирой, домом или земельным участком. Если банк согласен, можно использовать и другое имущество, например, машину.

Стоимость должна быть соизмерима ипотеке. Оценка проводится компанией, аккредитованной в банке — оценщики обычно показывают самую низкую границу рыночной стоимости.

ПримерВы хотите купить в ипотеку трехкомнатную квартиру за 20 млн рублей. В залог предлагаете однокомнатную — по цене рынка это 3 млн рублей. Банк не согласится на такую сделку — у вас должно быть имущество примерно на ту же сумму, что вы берете в ипотеку.

Ипотека под залог другого имущества обычно подходит для ситуаций, когда нужно срочно приобрести выгодное жилье. Например, вы живете в своей трехкомнатной квартире, а ребенку хотите купить однокомнатную. Тут в продаже появляется дешевая «однушка». Времени собирать первоначальный взнос нет, поэтому можно заложить свою «трешку» и купить «однушку».

Когда вы подписываете договор, изучите, что именно вы берете. Ипотека — это инструмент для приобретения жилья, который регулируется специальным законом. Кредит — это общее наименование финансового инструмента. Разные инструменты — разные нюансы.

Например, если вы попадете в сложную ситуацию, то можете рассчитывать на кредитные каникулы, но с ограничениями:

- Для обычных кредитов размер не может превышать 4,5 млн рублей. Если ваш кредит больше, то никаких отсрочек.

- Для ипотечных каникул сумма ограничена 15 млн рублей.

Подробнее разницу мы разобрали в статье про кредитные и ипотечные каникулы.

Лучше не использовать для приобретения жилья просто кредит — ищите именно ипотеку, так у вас больше прав и защиты от государства.

Использовать потребительский кредит

Такие предложения можно услышать от риелторов, менеджеров по продажам или знакомых. Схему можно условно назвать ипотекой без первоначального взноса, ведь фактически наличные вы все-таки используете, просто у вас получается не один, а два долга.

Внимательно все посчитайте, прежде чем соглашаться на такую авантюру. Ставки по потребительскому кредиту обычно выше, чем за ипотеку, поэтому ваш «первоначальный» взнос может обойтись дорого. Плюс отдавать вы будете его не 20 лет, а 1-3-5 лет, это увеличивает ежемесячный платеж.

Если вы сначала возьмёте потребительский кредит, а затем обратитесь за ипотекой, то последнюю могут и не одобрить — на вас уже будет весомая долговая нагрузка. Обойти это можно так:

- Подаете документы на ипотеку — после одобрения у вас будет несколько дней на поиск квартиры. Обычно это месяц, но точный срок зависит от банка.

- Найдите квартиру, договоритесь с продавцом о том, что вы покупаете через ипотеку, согласуйте с банковским менеджером дату сделки.

- За 2-3 три дня до момента подписания договора подайте онлайн-заявки на потребительский кредит. Выбирайте лучший вариант и подписывайте договор.

- Уже с деньгами приходите на подписание одобренного ипотечного договора в банк.

Еще один вариант подходит для семьи — один партнер берет потребительский кредит, другой в этот момент берет ипотеку.

Долговая нагрузка при потребительском кредите увеличивается в сравнении с ипотекой в несколько раз. Посчитайте всё еще раз.

Участвовать в государственных программах

Первоначальный взнос в таких схемах есть, только вносит его государство в рамках специальных социальных программ. Использовать их могут не все.

«Молодая семья». В программе могут участвовать только зарегистрированные в ЗАГС пары. Вы получаете порядка 35% стоимости квартиры в виде субсидии из бюджета, а остальное обязуетесь погасить наличными или с помощью ипотеки.

Чтобы участвовать в программе, вы должны быть в зарегистрированном браке, возраст каждого из супругов — не больше 36 лет. Нужно доказать, что вы в состоянии выплатить оставшийся после субсидии долг, например, с помощью справки о доходах с работы.

Еще семья должна быть «нуждающейся в улучшении жилищных условий». Критерии этого в каждом регионе свои, поэтому за консультациями нужно идти в правительство вашего субъекта. Например, в Москве у каждого супруга должно быть в собственности не больше 10 кв.м. жилой площади. В Санкт-Петербурге — 9 кв.м. Требования могут меняться, поэтому лучше идти в жилищный отдел муниципалитета и выяснять на месте.

Материнский капитал. Деньги, которые государство выплачивает за появление в семье ребенка, можно использовать как первоначальный взнос. Здесь главное, чтобы суммы в 466 617 рублей за первого или 616 617 рублей за второго и следующих хватило. Иначе все равно придется доплачивать наличными.

ПримерЦена квартиры — 5 млн рублей. Банк требует использовать первоначальный взнос не меньше 15% от стоимости квартиры, то есть 750 000 рублей. Чтобы семья могла купить эту квартиру, нужно использовать материнский капитал в 466 617 рублей и еще доплатить 283 383 рубля.

Чтобы использовать материнский капитал для ипотеки, принесите в банк справку из ПФР о том, что вы еще не потратили эти средства. Когда будете регистрировать ипотечный договор в МФЦ, сделайте нотариальное обязательства о том, что вы выделяете детям долю в покупаемом жилье.

Военная ипотека. Эту программу могут использовать только военнослужащие. Смысл примерно тот же — берете справки о том, сколько денег накопилось на счету, приносите в банк. Дальше оформляете займ по программе «военная ипотека».

Другие социальные программы. В России такие программы в основном разрабатываются на муниципальном или региональном уровне. Например, в Москве есть программа поддержки нуждающихся, а в Саратовской области приняли специальный закон, в который периодически вносят новые категории граждан.

В основном меры поддержки распространяются на учителей, врачей, представителей правоохранительных органов или просто нуждающихся в улучшении жилищных условий. Принцип тот же — государство компенсирует часть расходов, и вы можете использовать эту компенсацию как первоначальный взнос.

- Найдите нужную программу на сайте правительства региона или на сайте муниципалитета;

- Соберите справки о том, что вы попадаете под действие программы;

- Согласуйте с банком сделку;

- Подпишите договора, зарегистрируйте их в МФЦ. Банк расплачивается с покупателем, затем ваш долг уменьшается за счет поступивших банку денег от государства. И дальше вы платите уже обычный ежемесячный платеж по ипотеке.

В зависимости от региона алгоритм может меняться.

Воспользоваться акцией от застройщика

Сам по себе термин «ипотека от застройщика» является маркетинговым — застройщик не выдает ипотеку, этим занимается банк.

Есть ситуации, когда застройщик проводит специальные акции по договоренности с банком, такие предложения можно условно назвать ипотекой без первоначального взноса. Условия зависят от конкретного девелопера.

Например, вы покупаете квартиру за 3 млн рублей. Акция может быть такой.

Вы берете у застройщика в долг 500 тысяч рублей на один-два года. Эти деньги становятся как бы вашим первоначальным взносом — в руках вы их не подержите, они сразу зачисляются на счет застройщика или на эскроу-счет для покупки квартиры. Обычно такая рассрочка оформляется отдельным договором займа, заверяется у нотариуса.

Итого у вас есть сумма долга, которая складывается из займа на первоначальный взнос и ипотеки. Займ застройщика можно вернуть в конце срока, либо равномерно распределить по месяцам — в зависимости от условий договора.

Такие акции могут быть выгодными — застройщики обычно дают деньги в рассрочку, без процентов, с ежемесячными выплатами. Соответственно, это лучше потребительского кредита.

Обратная сторона ипотеки без первоначального взноса

Для банка выдача ипотеки без первого взноса — сделка с повышенным риском. Поэтому в таких программах невыгодные для покупателя условия:

- Повышенная ставка. Если обычную ипотеку сейчас можно взять за 6,5-8%, то программы со взносом в 0 рублей идут по 12-14% годовых.

- Больше документов для проверки. Если обычную ипотеку можно получить буквально по паспорту и водительскому удостоверению, то нулевую — только с подтверждением дохода.

- Официально это не задокументировано, но риск отказа в случае с такой ипотекой выше.

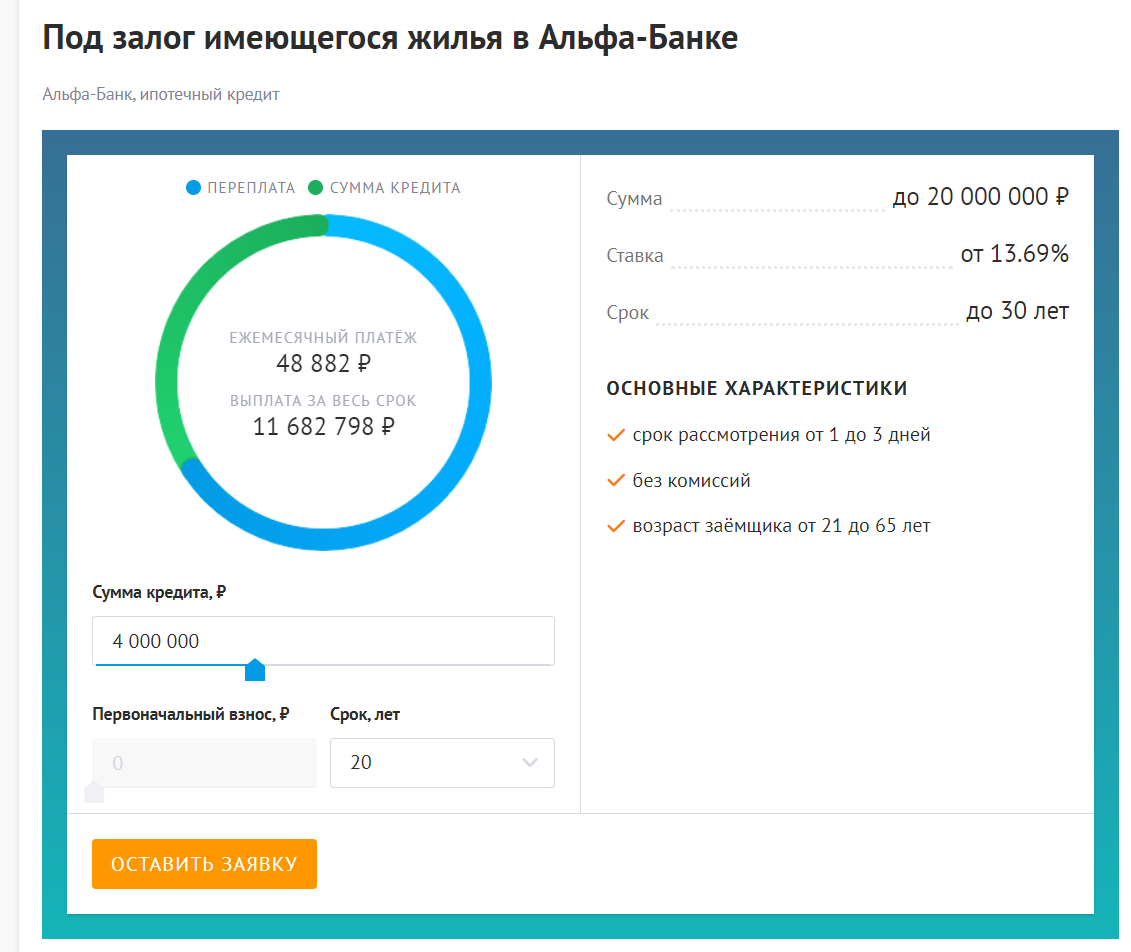

Альфа-Банк просит за ипотеку с залогом уже имеющегося жилья от 13,69% годовых

https://tretyrim.ru/o-kompanii/poleznoe/pervonachalnyy-vznos-po-ipoteke/

https://avaho.ru/articles/ipoteka/kak-vzyat-ipoteku-bez-pervonachalnogo-vznosa.html