Как взять ипотеку без первоначального взноса

Взять ипотеку без первоначального взноса можно двумя способами — найти программу с особыми условиями кредита или заменить наличные альтернативными вариантами. Рассказываем, на какие нюансы обратить внимание.

Хотите выгодно купить квартиру в новостройке в Москве или области? С Авахо выбрать новостройку — легко. Бесплатная консультация и индивидуальный подбор квартир +7 495 320-99-22.

Что такое первоначальный взнос по ипотеке и зачем он банку

Например, квартира стоит 3 млн, а у вас есть только 1 млн рублей. Вы приходите в банк и предлагаете: «Давайте я отдам 1 млн рублей продавцу, а у вас возьму 2 млн рублей в ипотеку». Банк соглашается и перечисляет 2 млн продавцу. Ваш миллион рублей де-юре и есть «первоначальный взнос по ипотеке».

Взнос обычно составляет 10-30% от общей цены квартиры, всё зависит от рыночной ситуации. Когда банкам нужно привлечь ипотечников, они делают условия выгоднее. Когда не нужно — могут спрашивать и минимум 50%, никаких ограничений нет. Как правило, первоначальный взнос не может составлять больше 70%.

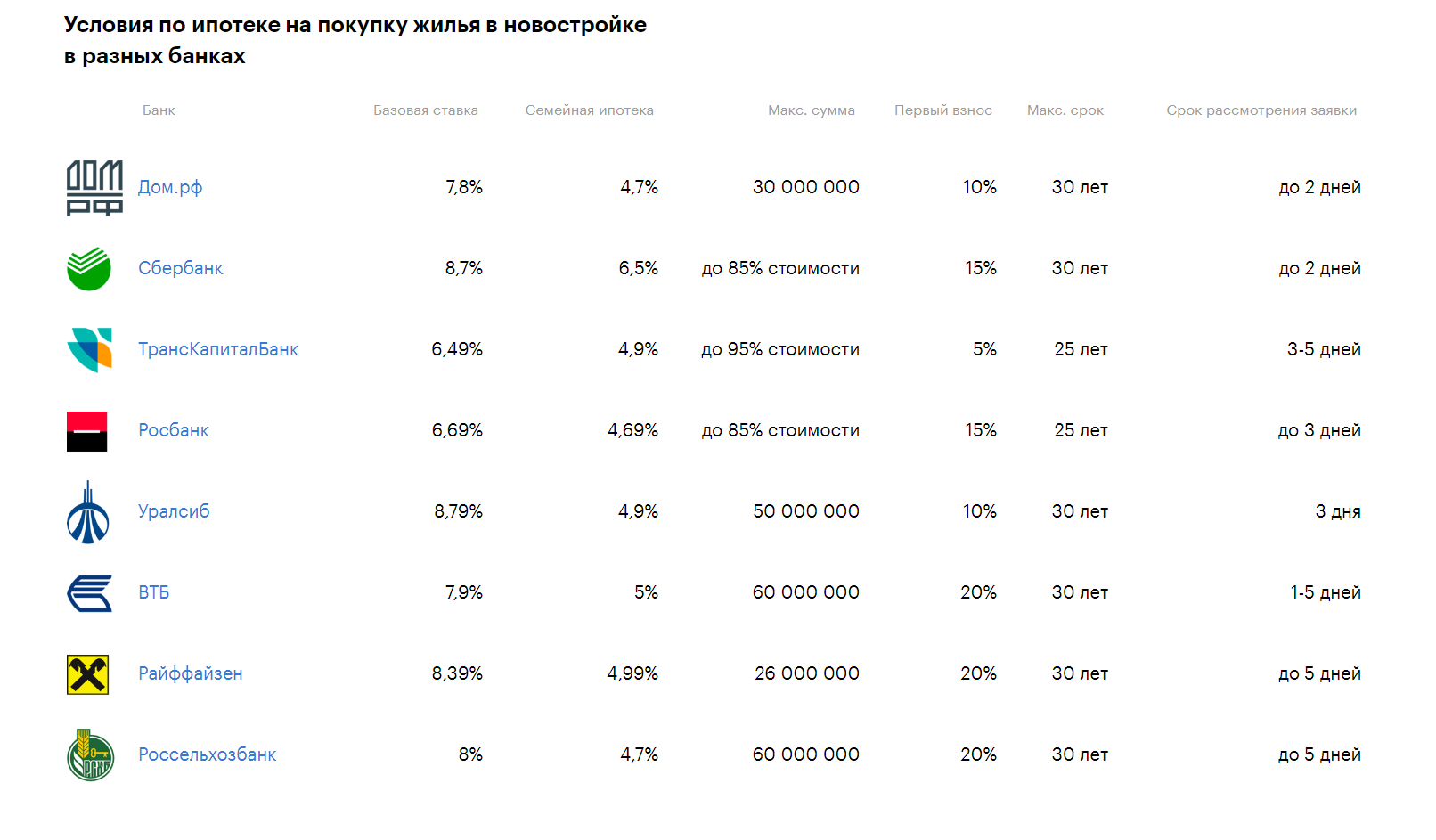

В основном банки просят 10-20% первоначального взноса. Но есть предложения и под 5%.

Для банка первоначальный взнос становится способом подстраховаться на случай, если вы перестанете платить по кредиту. Вот как это работает:

- Когда заемщик не платит, банк какое-то время ждет, а потом через суд забирает квартиру себе. Любая ипотечная недвижимость находится в залоге у того, кто дал кредит.

- Банку нужна не квартира, а деньги, поэтому он выставляет жилье на торги. Причем по цене чуть ниже рыночной. Если никто не покупает, начинает постепенно снижать ценник.

- Получается, если банк займет вам полную сумму, а будет продавать дешевле рыночной цены, то он потеряет деньги. И это не считая расходов: зарплата менеджерам, упущенная выгода за использование денег. Банк — это бизнес, и работать без прибыли не будет.

- Поэтому у вас и просят первоначальный взнос. Тогда банк занимает вам 70-90% от рыночной цены квартиры. Если вы не возвращаете деньги, то кредитор продает квартиру со скидкой, но прибыль все равно есть.

Как можно взять ипотеку без первоначального взноса

Задача банка — подстраховаться от потери своих денег и упущенной выгоды. Значит, вы можете или заменить наличные в первоначальном взносе на что-то другое, или иначе снизить риски банка.

Дать в залог банку другое имущество

Банки предлагают ипотеку без первоначального взноса тем, кто может дать в залог другое имущество. Если что-то пойдет не так, то в зависимости от того, что прописано в договоре, вы можете лишиться или одной из двух квартир, или сразу двух.

В качестве залога обычно используют другую недвижимость. Поэтому к заявке на ипотеку придется прикладывать выписку из ЕГРН о том, что вы владеете квартирой, домом или земельным участком. Если банк согласен, можно использовать и другое имущество, например, машину.

Стоимость должна быть соизмерима ипотеке. Оценка проводится компанией, аккредитованной в банке — оценщики обычно показывают самую низкую границу рыночной стоимости.

ПримерВы хотите купить в ипотеку трехкомнатную квартиру за 20 млн рублей. В залог предлагаете однокомнатную — по цене рынка это 3 млн рублей. Банк не согласится на такую сделку — у вас должно быть имущество примерно на ту же сумму, что вы берете в ипотеку.

Ипотека под залог другого имущества обычно подходит для ситуаций, когда нужно срочно приобрести выгодное жилье. Например, вы живете в своей трехкомнатной квартире, а ребенку хотите купить однокомнатную. Тут в продаже появляется дешевая «однушка». Времени собирать первоначальный взнос нет, поэтому можно заложить свою «трешку» и купить «однушку».

Когда вы подписываете договор, изучите, что именно вы берете. Ипотека — это инструмент для приобретения жилья, который регулируется специальным законом. Кредит — это общее наименование финансового инструмента. Разные инструменты — разные нюансы.

Например, если вы попадете в сложную ситуацию, то можете рассчитывать на кредитные каникулы, но с ограничениями:

- Для обычных кредитов размер не может превышать 4,5 млн рублей. Если ваш кредит больше, то никаких отсрочек.

- Для ипотечных каникул сумма ограничена 15 млн рублей.

Подробнее разницу мы разобрали в статье про кредитные и ипотечные каникулы.

Лучше не использовать для приобретения жилья просто кредит — ищите именно ипотеку, так у вас больше прав и защиты от государства.

Использовать потребительский кредит

Такие предложения можно услышать от риелторов, менеджеров по продажам или знакомых. Схему можно условно назвать ипотекой без первоначального взноса, ведь фактически наличные вы все-таки используете, просто у вас получается не один, а два долга.

Внимательно все посчитайте, прежде чем соглашаться на такую авантюру. Ставки по потребительскому кредиту обычно выше, чем за ипотеку, поэтому ваш «первоначальный» взнос может обойтись дорого. Плюс отдавать вы будете его не 20 лет, а 1-3-5 лет, это увеличивает ежемесячный платеж.

Если вы сначала возьмёте потребительский кредит, а затем обратитесь за ипотекой, то последнюю могут и не одобрить — на вас уже будет весомая долговая нагрузка. Обойти это можно так:

- Подаете документы на ипотеку — после одобрения у вас будет несколько дней на поиск квартиры. Обычно это месяц, но точный срок зависит от банка.

- Найдите квартиру, договоритесь с продавцом о том, что вы покупаете через ипотеку, согласуйте с банковским менеджером дату сделки.

- За 2-3 три дня до момента подписания договора подайте онлайн-заявки на потребительский кредит. Выбирайте лучший вариант и подписывайте договор.

- Уже с деньгами приходите на подписание одобренного ипотечного договора в банк.

Еще один вариант подходит для семьи — один партнер берет потребительский кредит, другой в этот момент берет ипотеку.

Долговая нагрузка при потребительском кредите увеличивается в сравнении с ипотекой в несколько раз. Посчитайте всё еще раз.

Участвовать в государственных программах

Первоначальный взнос в таких схемах есть, только вносит его государство в рамках специальных социальных программ. Использовать их могут не все.

«Молодая семья». В программе могут участвовать только зарегистрированные в ЗАГС пары. Вы получаете порядка 35% стоимости квартиры в виде субсидии из бюджета, а остальное обязуетесь погасить наличными или с помощью ипотеки.

Чтобы участвовать в программе, вы должны быть в зарегистрированном браке, возраст каждого из супругов — не больше 36 лет. Нужно доказать, что вы в состоянии выплатить оставшийся после субсидии долг, например, с помощью справки о доходах с работы.

Еще семья должна быть «нуждающейся в улучшении жилищных условий». Критерии этого в каждом регионе свои, поэтому за консультациями нужно идти в правительство вашего субъекта. Например, в Москве у каждого супруга должно быть в собственности не больше 10 кв.м. жилой площади. В Санкт-Петербурге — 9 кв.м. Требования могут меняться, поэтому лучше идти в жилищный отдел муниципалитета и выяснять на месте.

Материнский капитал. Деньги, которые государство выплачивает за появление в семье ребенка, можно использовать как первоначальный взнос. Здесь главное, чтобы суммы в 466 617 рублей за первого или 616 617 рублей за второго и следующих хватило. Иначе все равно придется доплачивать наличными.

ПримерЦена квартиры — 5 млн рублей. Банк требует использовать первоначальный взнос не меньше 15% от стоимости квартиры, то есть 750 000 рублей. Чтобы семья могла купить эту квартиру, нужно использовать материнский капитал в 466 617 рублей и еще доплатить 283 383 рубля.

Чтобы использовать материнский капитал для ипотеки, принесите в банк справку из ПФР о том, что вы еще не потратили эти средства. Когда будете регистрировать ипотечный договор в МФЦ, сделайте нотариальное обязательства о том, что вы выделяете детям долю в покупаемом жилье.

Военная ипотека. Эту программу могут использовать только военнослужащие. Смысл примерно тот же — берете справки о том, сколько денег накопилось на счету, приносите в банк. Дальше оформляете займ по программе «военная ипотека».

Другие социальные программы. В России такие программы в основном разрабатываются на муниципальном или региональном уровне. Например, в Москве есть программа поддержки нуждающихся, а в Саратовской области приняли специальный закон, в который периодически вносят новые категории граждан.

В основном меры поддержки распространяются на учителей, врачей, представителей правоохранительных органов или просто нуждающихся в улучшении жилищных условий. Принцип тот же — государство компенсирует часть расходов, и вы можете использовать эту компенсацию как первоначальный взнос.

- Найдите нужную программу на сайте правительства региона или на сайте муниципалитета;

- Соберите справки о том, что вы попадаете под действие программы;

- Согласуйте с банком сделку;

- Подпишите договора, зарегистрируйте их в МФЦ. Банк расплачивается с покупателем, затем ваш долг уменьшается за счет поступивших банку денег от государства. И дальше вы платите уже обычный ежемесячный платеж по ипотеке.

В зависимости от региона алгоритм может меняться.

Воспользоваться акцией от застройщика

Сам по себе термин «ипотека от застройщика» является маркетинговым — застройщик не выдает ипотеку, этим занимается банк.

Есть ситуации, когда застройщик проводит специальные акции по договоренности с банком, такие предложения можно условно назвать ипотекой без первоначального взноса. Условия зависят от конкретного девелопера.

Например, вы покупаете квартиру за 3 млн рублей. Акция может быть такой.

Вы берете у застройщика в долг 500 тысяч рублей на один-два года. Эти деньги становятся как бы вашим первоначальным взносом — в руках вы их не подержите, они сразу зачисляются на счет застройщика или на эскроу-счет для покупки квартиры. Обычно такая рассрочка оформляется отдельным договором займа, заверяется у нотариуса.

Итого у вас есть сумма долга, которая складывается из займа на первоначальный взнос и ипотеки. Займ застройщика можно вернуть в конце срока, либо равномерно распределить по месяцам — в зависимости от условий договора.

Такие акции могут быть выгодными — застройщики обычно дают деньги в рассрочку, без процентов, с ежемесячными выплатами. Соответственно, это лучше потребительского кредита.

Обратная сторона ипотеки без первоначального взноса

Для банка выдача ипотеки без первого взноса — сделка с повышенным риском. Поэтому в таких программах невыгодные для покупателя условия:

- Повышенная ставка. Если обычную ипотеку сейчас можно взять за 6,5-8%, то программы со взносом в 0 рублей идут по 12-14% годовых.

- Больше документов для проверки. Если обычную ипотеку можно получить буквально по паспорту и водительскому удостоверению, то нулевую — только с подтверждением дохода.

- Официально это не задокументировано, но риск отказа в случае с такой ипотекой выше.

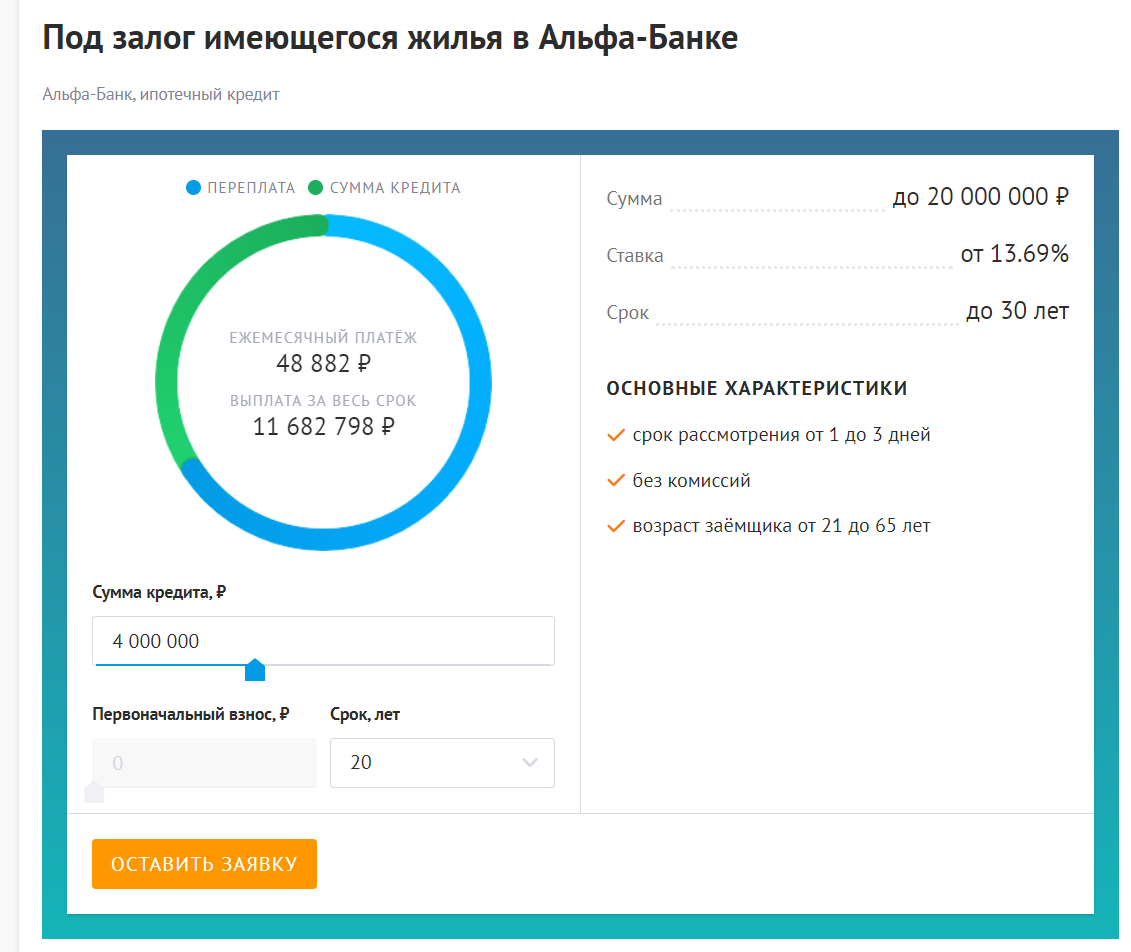

Альфа-Банк просит за ипотеку с залогом уже имеющегося жилья от 13,69% годовых

https://avaho.ru/ipoteka/kak-vzyat-ipoteku-bez-pervonachalnogo-vznosa.html