Падение империй: что нужно сделать, чтобы выжить в кризис-2020?

Эгон фон Грейерц, аналитик и глава швейцарской управляющей компании Matterhorn Asset Management, делится своими прогнозами относительно дальнейшего развития событий в мире, пораженном долгами и пандемией, а также советами по финансовому выживанию людей с разным уровнем достатка.

Есть ложь, проклятая ложь, и есть экономисты. Работают эти люди на правительство или на банк — все свое время они проводят в компьютере, экстраполируя текущие тенденции незначительными корректировками. Если вы хотите понять будущее, не тратьте свою жизнь на подготовку и постоянную проверку листа в Excel с массой экономических данных. Коллективное поведение человека чрезвычайно предсказуемо, но не путем анализа электронных таблиц, а путем изучения истории.

История — лучший прогнозист

Нет ничего нового под солнцем. Так почему во всем мире так много времени и денег тратится на экономические прогнозы, которые не лучше случайной работы нескольких шимпанзе? Вместо этого, дайте людям с латеральным мышлением несколько учебников по истории и позвольте им изучать подъем и упадок крупнейших империй. Это скажет им больше о долгосрочных экономических прогнозах, чем любой график.

После 50-летнего спада экономики США и доллара мы все еще слышим о грядущем V-образном восстановлении. На какой планете живут люди, которые верят, что мир, находящийся на пороге экономического и социального коллапса, увидит чудесное восстановление на ровном месте? Это проблема полностью фальшивой системы, которая зависит от постоянного потока стимулов даже с нулевым значением. Большинство людей одурачены и верят, что все это настоящее.

Падение империй: обвал валюты и рост долгов

Мы находимся на финальной стадии. Конец может затянуться, а может произойти в мгновение ока. В большинстве случаев спад основных циклов был медленным, и этот длится уже полвека.

За данный период доллар упал на 50% по отношению к немецкой марке / евро и на 78% против швейцарского франка. С 1971 года долг США вырос в 65 раз — с 400 млрд до 26 трлн долларов. Коллапс валюты и растущие долги — именно так приходит закат всех империй.

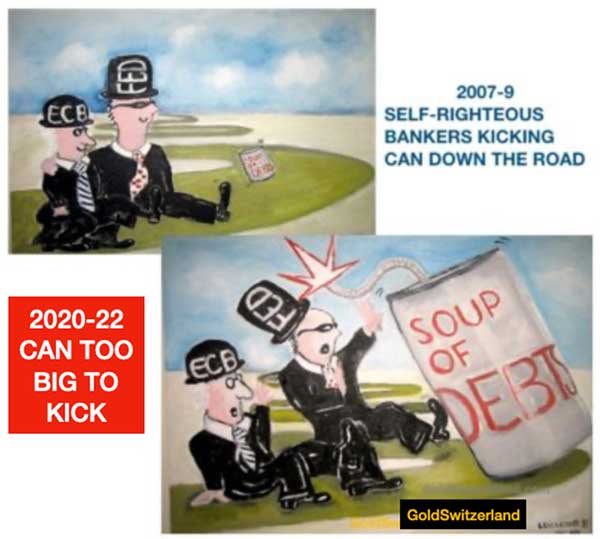

Но конец конца начался в 2006 году с Великого кризиса. Финансовая система уже находилась на грани краха в 2008, но чудесным образом была спасена с помощью десятков триллионов долларов в виде печатных денег и гарантий.

С тех пор центральные банки придерживаются того же курса, продолжая производить бесполезные бумажки. Музыка должна была остановиться еще в 2008, но они практически танцуют на могиле системы, которая вот-вот погибнет.

Степень грядущего распада мировой экономики будет точно известна только будущим историкам. Ясно лишь то, что мы станем свидетелями окончания основного цикла. Далее мы увидим падение не только одной нации, но и большинства стран, как развитых, так и развивающихся. Долг — это глобальная проблема, от которой страдают практически все государства. Вместе с финансовой системой рухнет и мировая торговля.

Что будет после?

Пузыри активов могут исчезнуть одним из двух способов: либо они схлопнутся, либо взорвутся. Основные пузыри, которые хотелось бы затронуть, это финансовая система, фондовые рынки, рынки облигаций и недвижимость. Итак, мы рассматриваем два варианта окончания этой эпохи. Результат всегда один, хотя финал взрыва будет более серьезным и приведет к большим потерям, чем схлопывание.

Взрыв

Риск такого исхода очень высок, и, скорее всего, он будет связан с острыми проблемами в банковской системе. Все кончится масштабным дефолтом, который распространится по всей сети. Этот «лесной пожар» заденет пузырь деривативов в размере 1,5 + квадриллиона долларов. Все произойдет настолько стремительно, что центробанки не смогут печатать деньги в подобном темпе в попытках остановить разрушение. К тому момент весь финансовый мир узнает, что любая недавно напечатанная валюта будет иметь нулевое значение и, следовательно, нулевой эффект.

Подобный конец 100-летней эры пузырей будет катастрофическим для всего мира. Он приведет к глобальной дефляционной депрессии невиданного ранее масштаба. Это также вернет нас к опустошению и лишениям, невообразимым сегодня.

Схлопывание

Единственное отличие такого исхода состоит в том, что он займет больше времени и, следовательно, будет включать в себя как надежды, так и потери, поскольку отчаявшиеся центральные банки создают триллионы и квадриллионы пустых долларов, евро и т.д., чтобы временно сохранить воздушный шар накачанным. Даже если процесс будет затянутым, он приведет к тому же результату. Гиперинфляция длиною в несколько лет закончится дефляционным коллапсом.

Таковы два возможных варианта, и ничто не сможет их остановить. Разве что Deus ex Machina. Чудеса случаются, и именно они нужны миру сейчас, но, к сожалению, шанс не так уж велик.

Что мы имеем:

- Коронавирус стал удобным оправданием, но не причиной текущих проблем. COVID-19 — лишь катализатор, тогда как настоящий кризис начался в августе-сентябре 2019 года, когда ФРС и ЕЦБ начали паниковать.

- Реальной проблемой является чрезмерная задолженность на всех уровнях экономики — суверенные, корпоративные, финансовые и личные долги. Правительства и ЦБ создали долги и теперь отчаянно пытаются исправить ошибку, увеличивая их. Как сказал Эйнштейн: «Мы не можем решать проблемы на том же уровне мышления, который использовали тогда, когда эти проблемы возникли».

- Но у центробанков нет других инструментов. Ставки уже равны нулю, и их отрицательное значение означает, что придется платить за одалживание денег банкроту-заемщику. Существуют куда более привлекательные инвестиции, о которых я расскажу позже.

- Безработица в настоящее время исчисляется сотнями миллионов человек во всем мире. Многие сейчас зарабатывают больше, просто сидя дома, — такие люди отвыкнут работать за деньги в будущем. Кроме того, высокий процент потерянных рабочих мест не восстановится. С начала пандемии 46 миллионов американцев, а это почти 30% рабочей силы США, подали заявки на пособие по безработице. По оценкам Международной организации труда, почти 50% рабочей силы в мире, особенно в развивающихся странах, могут потерять свои рабочие места.

- Крупный и мелкий бизнес умирает. Тысячи компаний во всех секторах гибнут. Общие потери составят триллионы долларов. Например, вся туристическая индустрия находится на грани полного краха. Оператор круизов Carnival объявил об убытке в 4,4 миллиарда долларов и продаже 6 крупных круизных лайнеров. Авиакомпании и отели теряют состояния. Глобальный туризм — это рынок стоимостью в 5 триллионов долларов, а непрямые компании вносят 9,2 триллиона долларов в мировой ВВП. Представьте себе спад в отрасли, на которую приходится 11% глобального валового внутреннего продукта и которая даже не восстановится в ближайшее десятилетие. Другой пример — швейцарская часовая индустрия, имеющая ключевое значение для страны. Она потеряла 81% экспорта в апреле и 68% в мае по сравнению с 2019 годом. Еще один сектор, который никогда не станет прежним.

- Число просроченных ссуд растет, так как компании и частные лица не могут позволить себе платить проценты или рассрочку. По оценкам, в США не было произведено более чем 100 миллионов платежей по кредитам.

- Половина американцев рассматривает идею продажи своих домов, чтобы выжить финансово. У большинства граждан нет сбережений для покрытия расходов более чем на две недели.

- Печатные станки по всему миру работают круглосуточно, чтобы спасти мир от гибели. С момента начала коронавирусной пандемии общий бюджетный и денежный стимул по настоящий момент составил 18 триллионов долларов.

Данные меры могут удвоиться. 18 триллионов — это огромные 22,5% мирового ВВП.

Шесть крупнейших производителей денег:

- США: 6,5 триллионов долларов;

- ЕС: 3 триллиона долларов;

- Япония: 2,1 триллиона долларов;

- Китай: 1,2 триллиона долларов;

- Италия: 1,1 триллиона долларов;

- Франция: 0,8 триллиона долларов.

Приведенный выше список является лишь примером глобального давления на государства, компании и отдельных лиц, которые либо обанкротятся, либо потерпят крах под тяжестью собственного долга в ближайшие несколько лет.

Каков будет эффект?

Как я уже отмечал в этой статье, в мире, который коллективно обанкротился, решения глобальной проблемы задолженности нет.

Мера стимулирования на сумму 18 триллионов долларов — это не настоящие деньги. Они могут быть полезны в настольной игре «Монополия», но не в реальном мире. Таким образом, вливание 18 триллионов в глобальный долг на сумму 275 триллионов (который невозможно погасить) может одурачить некоторых людей на несколько недель. Эти действия обманывают розничных инвесторов в акции, которых заманивают в крупнейшее в истории провальное ралли. Скоро они испытают сильнейший шок.

Практически все рынки активов рухнут, включая акции и недвижимость. Но самый сильный удар придется на рынки облигаций и кредитные рынки. Когда это произойдет, рухнет и рынок деривативов стоимостью в 2 квадриллиона с разрушительными для мира последствиями.

Взрыв или схлопывание — конечный результат будет один. Сначала наступит гиперинфляционный взрыв, который, я считаю более вероятным. Но он быстро закончится депрессией и дефляцией. Это вернет мир как минимум на 50 лет назад в плане производства и торговли, а значит, и уровня жизни. Однако до того, как спад прекратится, мир перенесет много страданий, включая социальные волнения и, возможно, войны.

Вчера я виделся с одним из моих внуков, который хотел сфотографировать гнездо сапсана. Эти величественные птицы могут нырять со скоростью 390 км / ч, чтобы поразить свою жертву, например, голубя. Бедный голубь не знает, что происходит, когда самое быстрое животное в мире нападает сверху с такой скоростью. Если экономический пузырь взорвется, как я описал выше, мир не узнает, откуда пришел удар. Все произойдет очень быстро.

Что нужно сделать, чтобы выжить?

К сожалению, большинство людей не в состоянии составить план на случай того, что грядет. У них нет сбережений, и они могут столкнуться с проблемами проживания в доме или квартире.

Тем, у кого есть небольшие сбережения, даже если это несколько сотен долларов, следует забрать их из банка и купить несколько серебряных или золотых слитков или монет. Один грамм золота стоит 60-70 долларов, один грамм серебра — 70 центов, а унция серебра — 20 долларов. Многие могут себе это позволить, и то, что сегодня выглядит как небольшая инвестиция, может спасти вашу жизнь через несколько лет. Просто спросите венесуэльцев.

Более крупным инвесторам нужно избавиться от акций, за исключением золотых и серебряных, а также продать облигации и инвестиционную собственность. Если есть возможность, необходимо погасить имеющийся на собственное жилье ипотечный кредит.

И, очевидно, покупайте столько физического золота и серебра, сколько можете, и храните его ВНЕ банковской системы.

Драгоценные металлы будут эффективно защищать благосостояние как от инфляции, так и от дефляции.

В период кризиса ваша лучшая система активов и поддержки — близкие друзья и семья. Это те, кто будут поддерживать вас физически, умственно и морально.

Рынок акций

Долгосрочный бычий рынок акций закончился в феврале 2020 года, и сейчас на нем царит разрушительная медвежья тенденция. Первый этап снижения завершился в середине марта, и теперь мы наблюдаем за последним ралли, которое вселяет в розничных инвесторов сверхоптимизм. Следующий шаг вниз неизбежен, и он потрясет мир.

Золото и серебро

Движение цены золота к уровням $1 950-$2 100 началось, и в ближайшее время мы можем увидеть ускорение. Как только золото достигнет отметки $2 000 за унцию, оно направится гораздо выше. Большинству людей, которые следят за моими публикациями, едва ли нужно повторять, что не стоит фокусироваться на цене драгметаллов, измеряемой в бесполезных бумажных валютах. Измеряемые в переоцененных бумажных деньгах, благородные металлы нелепо дешевы. Просто имейте в собственности физическое золото и серебро для страховки и сохранения средств.

Другие прогнозы цен и аналитика рынка:

«Первичка» дорожает, «вторичка» падает. Что будет с недвижимостью после кризиса (прогноз до 2022 года)

В последние дни активно изучал мнения экспертов о том, что будет с рынком недвижимости в ближайшее время. Сами понимаете, кризис — время возможностей. Но не все так однозначно. Ниже резюме о том, что думают специалисты. Обзор касается Московского региона.

В марте был всплеск спроса

Продажи простимулировал мартовский обвал курса рубля, вызванный резким падением цен на нефть. Инвесторы принялись активно перекладывать свою средства в недвижимость. Застройщики подняли цены, учитывая рост курса доллара и растущую стоимость импортной продукции.

В апреле спрос рухнул

Введение режима самоизоляции положило конец всплеску покупок. Чем выше класс жилья, тем сильнее упал спрос.

Что будет с рынком жилья

Коронавирус и связанные с ним карантинные меры не привели к сильному обвалу стоимости жилья в Москве. Но коррекция цен в некоторых сегментах состоялась.

Учитывая практически неизбежное снижение доходов населения, спрос на жилье после отмены карантина далеко не скоро придет в норму. На этом фоне цены могут откатиться назад на 10-15%, то есть потерять прирост последних полутора лет, когда метр дорожал благодаря удешевлению ипотеки и ажиотажу в преддверии реформы долевого строительства.

«Первичка» дорожает

Новостройки, получившие мощную поддержку со стороны государства, скорее всего, значительно меньше пострадают от кризиса. Во всяком случае те, которые подпадают под программу льготной ипотеки со ставкой 6,5% годовых.

Льготные кредиты резко повышают привлекательность новостроек, что приведет к перетоку спроса с вторичного рынка на первичный, как это произошло в 2015 г., когда была запущена первая версия ипотеки с господдержкой.

Если никаких катаклизмов больше не случится, рынок новостроек сможет перейти к росту цен на уровне инфляции уже в следующем году.

«Вторичка» упадет

Скорее всего, как и в кризис 2014-2015 гг., вторичный рынок пострадает больше первичного. В том числе из-за перетока спроса на первичный рынок в связи с планами введения льготной государственной ипотеки. «Вторичке» в отличие от новостроек власти никакой помощи даже не предлагают.

На вторичном рынке период медленной коррекции цен может занять более года. Продавцы-частники всегда очень неохотно соглашаются на уменьшение стоимости своих активов.

Поэтому по крайне мере до осени средняя стоимость вторичного метра, скорее всего, не претерпит существенных изменений, но число сделок будет очень небольшим из-за резкого расхождения между запросами продавцов и финансовыми возможностями покупателей.

Ближе к концу года цены постепенно пойдут вниз, в основном неявно, за счет скидок и торга, и будут падать еще пару лет. Стабилизируется рынок, скорее всего, не раньше 2022 г.

«Загородка»

Зато на загородный рынок история с коронавирусом, скорее всего, повлияет благотворно. Еще в самом начале эпидемии риелторы отмечали ажиотажный спрос на загородную аренду. Самоизолироваться на природе значительно приятнее, чем в городской квартире. Скорее всего, опасения второй-третьей волны эпидемии поддержат спрос на аренду дач и коттеджей и следующим летом.

Аренда квартир

Заметно на коронакризис отреагировал рынок аренды, который страдает от значительного оттока арендаторов. Люди теряют работу и возможность платить аренду. Некоторые и вовсе уезжают из Москвы. Арендодатели вынуждены предоставляли скидки в 10-50% на период карантина. В перспективе можно ждать снижения ставок примерно на 10% в среднем на фоне уменьшения спроса со стороны арендаторов и падения их доходов.

А какова ситуация в других регионах?

- обсудить на форуме:

- Инвестиции в недвижимость

- Ключевые слова:

- недвижимость

- спасибо ₽

- хорошо

- 8

- 16 июня 2020, 11:44

- Ответить

- 16 июня 2020, 11:45

- Ответить

- 16 июня 2020, 11:52

- Ответить

Specrep, в основной массе у людей главный критерий — это цена .

В Москве за МКАДом есть первичка недорогая. Люди это видят и потому покупают.

За 4 млн. первичка в ипотеку или за 8 млн. вторичка с развитой инфраструктурой? Если ещё 20 млн. в кармане есть, то наверно вторичка.

- 16 июня 2020, 12:05

- Ответить

Всё только начинается!

Поэтому просьба — грубо и кратко расписать, что будет при падении рубля в 2 раза и т.п. (короче 2015г. снова)

- 16 июня 2020, 11:46

- Ответить

Чтобы появился спрос такой как в 2000е года, надо наоборот, стимулировать или лучше сказать, подталкивать продавать и переезжать в новое жилье «вторичку». Считаю что госаппарат вновь, как и в 2015г делает грубейшую ошибку, оставляя львиную долю «жилищного массива» без внимания в первую очередь.

Пока основная масса граждан не продаст свое старое жилье, ни какого драйва в ипотеке на новостройки не ждите господа.

Раньше как было, человек продавшие свое старое жилье разбивал сумму на первоначальный взнос и евроремонт нового жилья. При этом еще и оставалось на переезды и адаптацию.

Что может предложить хорошего теперешняя схема? А ничего хорошего.

Много ли найдутся желающих, оплатить 15-20% первоначального взноса.

Где основная масса, эти деньги возьмет? С своих сбережений? У 60% населения страны, сбережений вовсе нет.

6,5% разводка еще та. Ведь можно лавировать, уменьшая %, уменьшать и срок и что получается. Даже при такой казалось бы, хорошей ставке, в конечном итоге сумма получается внушительная. Если 6млн на 20 лет с первоначальным взносом 900тыс.р =36 537р и это замете, по честной схеме.

Но а когда такое было, чтобы наш подсчет совпадал с банковским?

Туда стопудово втюхают страховку, скрытый % за обслуживание и тд. И получится примерно 45-50 тыс.р за «однушку».

Много ли дураков пойдут на это, без существенной ранние поддержки вторичного жилья ? Ведь лучше тогда арендовать.

https://www.zolotoy-zapas.ru/news/market-analytics/padenie-imperiy-ili-chto-sdelat-chtoby-vyzhit-v-krizis-2020/

https://smart-lab.ru/blog/628162.php