Можно ли взять ипотеку без первоначального взноса?

Финансовый эксперт с высшим экономическим образованием по специальности «Экономист-менеджер». Имею опыт работы в Сбербанке России. Более 7 лет консультирую читателей по финансовым вопросам.

Классическая ипотека без первоначального взноса, которая выделялась на продолжительное время и покрывала стоимость жилья, была распространена в 2006-2008 годах. Кризис же 2008 года показал, что такие банковские предложения оказались нежизнеспособны.

Хотя в 2013 были некоторые предложения ипотечного кредита под залог приобретаемой квартиры без первоначального взноса, но через недавние экономические потрясения банки быстро свернули такие программы.

На сегодняшний день предложений такой «классической» ипотеки не существует. Обычно, если сейчас заходит речь об ипотеке с нулевым первым взносом, то это либо имущество в залог, либо маркетинговый ход (например, оформление двух кредитов: один на первоначальный взнос, второй — ипотечный).

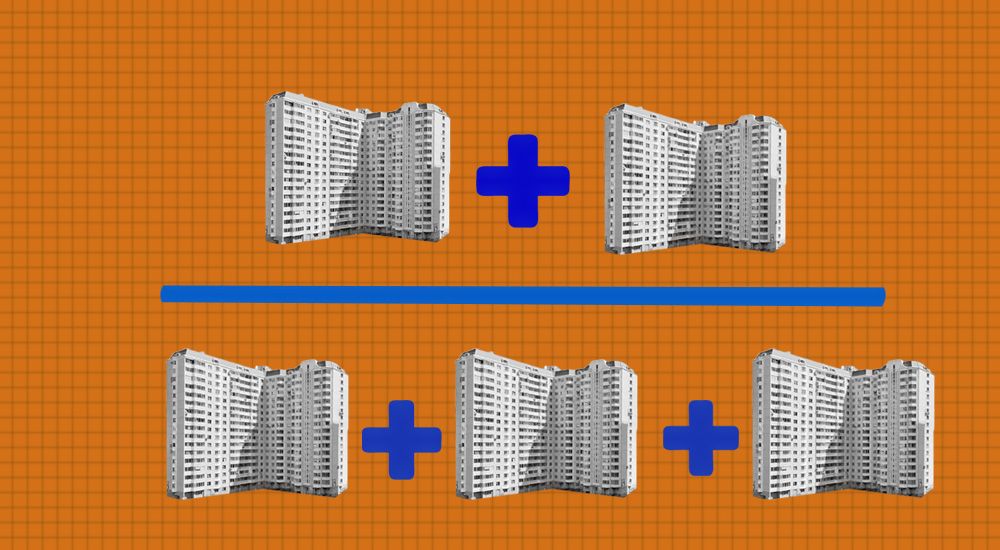

Но очень многих россиян продолжает интересовать вопрос возможности получения ипотечного кредита без первоначального взноса, ведь как показывает статистика, большинство населения страны не имеет каких-либо накоплений. Получается замкнутый круг: ипотека остается единственным способом приобрести квартиру, а оплатить первоначальный взнос нечем.

Основные способы получения ипотеки без первого взноса

В каких случаях первый взнос не требуется?

Кредит под залог недвижимости.

Выдача ипотечного кредита при отсутствии первоначального взноса у заёмщика — рискованный шаг для банка, что покрывается требованием в дополнительном обеспечении. Чаще всего это залог имеющейся у заёмщика квартиры, что выступает качестве первого взноса и есть гарантией возврата кредита.

Чтобы банк одобрил такую сделку, как и заёмщик, так и недвижимость, должны соответствовать ряду требований и условий.

Если требования банка будут удовлетворены, то дальнейшие шаги получения кредита следующие:

- подготовить документы о заёмщике,

- документы о поручителях,

- оценка и подготовка документов на недвижимость,

- заключение договора ипотечного страхования,

- заключение кредитного договора,

- регистрация договора залога (ипотека)

И лишь после всего этого банк выдаст кредит.

Ипотечные программы различных банков

На сегодня, такие ипотечные программы можно найти в предложениях большинства крупных и средних банков страны. Азиатско-Тихоокеанский Банк позволяет оформить ипотечный кредит с нулевым первоначальным взносом, если заёмщик владеет квартирой, которая передаётся в залог банку. Кредит можно потратить на приобретение квартиры, комнаты, готового жилого дома или еще строящегося и т.д.

Такие кредитные программы есть в Газпромбанке, Интеркоммерц Банке и др. В Россельхозбанке действует программа на приобретение жилья под залог «Целевая ипотека» с отсутствующим первоначальным взносом.

Заложенным под кредит может быть не только недвижимость , которая имеется в собственности, но и та, которая покупается этим кредитом. К примеру, Камский Коммерческий Банк, который предлагает приобретение жилья на вторичном рынке под залог имеющейся и приобретаемой жилой недвижимости без первоначального взноса (программа «Ипотека с нуля»).

Рассмотренные выше кредиты считаются ипотечными, но, в сущности, они являются потребительскими кредитами с залогом недвижимости заёмщика в пользу банка. Юридически это тоже ипотека. На рынке представлены аналогичные потребительские кредиты.

Так, Сбербанк имеет продукт «Нецелевой кредит под залог недвижимости». Как понятно из названия, заложив свою недвижимость, клиент может направить кредитные средства на любые цели, не оплачивая первоначального взноса. Но, поскольку, это нецелевой потребительский кредит, процентная ставка у него выше, чем у ипотечного, предлагаемого этим же банком.

Похожие программы действуют и в других банках, например, в Райффайзенбанке, Россельхозбанке и др. Причем, недвижимость может принадлежать заемщику, соззаемщику, поручителю или третьему лицу.

Материнский капитал и другие государственные сертификаты для оплаты первого взноса.

Для уплаты первоначального взноса могут послужить средства материнского капитала, а также военный сертификат и другие государственные жилищные сертификаты.

Желательно, конечно, если заемщик увеличит размер первоначального взноса, добавив к сертификату собственные накопления, это будет гарантией для банка. Также это позволит выбрать жилье получше или заключить договор на более выгодных для себя условиях.

Использование материнского капитала достаточно популярный способ среди семей с двумя детьми для погашения первоначального взноса или части основного долга без привлечения собственных средств. Естественно, это возможно при условии, что сумма материнского капитала равна или больше необходимого первоначального взноса.

В 2015 году был увеличен размер материнского капитала до 453026 рублей, а это позволит оплатить, например, 20%-й первоначальный взнос по ипотеке с государственной поддержкой для квартиры стоимостью чуть более 2 млн. рублей.

Банковские учреждения, работающие с материнским капиталом и военной ипотекой:

- Сбербанк,

- ВТБ24,

- ДельтаКредит банк,

- Связь-Банк (Кредитный продукт «Твоя ипотека»),

- Россельхозбанк,

- Транскапиталбанк (программа «Материнский капитал»),

- Камский Коммерческий Банк

- и другие.

Иные варианты

Есть и другие, менее популярные способы взять ипотеку без первого взноса.

Занять денег

Самое простое решение это занять денег на первоначальный взнос у друзей или родственников. Но, во-первых не у всех найдутся такие друзья или родственники, во-вторых не каждый готов одалживать крупную сумму на длительное время, тем более при нестабильной экономической ситуации.

Возможен вариант, когда у кого-то из родственников есть дорогая недвижимость в собственности, которую они не против отдать в залог.

Различные маркетинговые акции

Ипотека с нулевым взносом может проводиться как временная совместная акция банка с местными застройщиками, которые привлекли финансирование банка для строительства своих проектов.

К примеру, такую акцию до сентября 2015 года проводить Сургутнефтегазбанк. По условиям акции приобрести квартиру у застройщика можно в кредит от СНГБ без первоначального взноса. Также сюда можно отнести локальные рассрочки, программы кредитования от застройщиков.

Потребительский кредит на первый взнос

Рискованное и неудачное решение, поскольку это увеличивает долговую нагрузку на заемщика. Не рассчитав свои силы можно самого себя загнать в долги. Кроме того, принимая от заёмщика на заявку ипотеку, банки учитывают его доход и имеющиеся кредиты, которые заёмщик должен будет указать в анкете.

Взятый потребительский кредит дороже и уменьшает платежеспособность заёмщика. И если банк решит, что слишком много из доходов заёмщика идёт на погашение кредита (на выплату ипотеки должно идти не более 30-50% из доходов), то он откажет. А скрывание данного кредита чревато плохими последствиями для кредитной истории заёмщика.

Ипотека — ответственный шаг. Необходимо обдумать все варианты, взвесить все «за» и «против». Нельзя принимать скоропостижные решения и полагаться на «авось». Будьте внимательны в своем выборе.

Ипотека без первоначального взноса: что это и стоит ли ее брать

![]() «Клерк» Рубрика Ипотека

«Клерк» Рубрика Ипотека

Ипотечный кредит — всегда история про то, что нужно копить деньги на первоначальный взнос, скажете вы. На самом деле, это не так, ответят эксперты и приведут в пример ипотеку без внесения стартовой суммы. Domofond.ru решил разобраться в ситуации и узнать, что это за предложение, выгодно ли оно и что стоит учесть, если ипотеку брать надо, а на первоначальный взнос накоплений пока нет.

На современном рынке недвижимости предложения по ипотеке без первоначального взноса есть, но их практически единицы. Объяснение ограниченному количеству таких программ очень простое — банкам невыгодно выдавать займы без каких-либо гарантий. Ведь если заемщик обанкротится, кредитной организации придется нести расходы, связанные с продажей залоговой недвижимости, к которым могут добавиться затраты на судебные тяжбы.

«У банков действительно есть основания не доверять заемщикам, у которых нет необходимой суммы на первоначальный взнос: если человек не сумел накопить малую часть от стоимости недвижимости, серьезность его намерений и финансовая дисциплина вызывают сомнения», — рассказывает управляющий партнер «ВекторСтройФинанс» Андрей Колочинский.

Именно поэтому банки, предоставляющие возможность оформить ипотечный кредит без накоплений, максимально страхуют свои риски. Например, увеличивают ставку кредитования или предъявляют дополнительные требования в части страхования.

Условия ипотеки без первоначального взноса

За «ипотеку без первоначального взноса» некоторые банки часто выдают обычный потребительский кредит под залог недвижимости, но не приобретаемой, а имеющейся, и ставка легко может переваливать за 15% годовых, комментирует коммерческий директор Seven Suns Development Антон Барулин.

Кроме того, стоимость залоговой недвижимости не должна быть меньше суммы выдаваемого кредита. Поэтому потребуется доказать банку, особенно, если у вас в активе вторичное жилье, что в самом крайнем случае он действительно сможет его продать и вернуть свои деньги. Подтверждением обычно выступает отчет оценщика, платить за который придется собственнику — вам.

Еще одним гарантом залогового обеспечения могут выступать земельный участок, автомобиль, драгоценные металлы, ценные бумаги. Но каждый такой актив должен быть высоко ликвиден и привлекателен для банка в случае его продажи.

Особые требования

Из-за существующих рисков банки предъявляют повышенные требования к заемщикам, которые хотят оформить ипотеку без первоначального взноса. Так, обязательно наличие стабильного дохода, который подтверждается справкой 2-НДФЛ с места работы. Индивидуальные предприниматели и собственники бизнеса вряд ли смогут получить одобрение на такой кредит, отмечает Андрей Колочинский.

Также для получения данной ипотеки важно наличие идеальной кредитной истории за последние 10 лет.

«У вас должны быть закрыты кредиты без просрочек на суммы от 500 тыс. рублей и отсутствовать займы в микрофинансовых организациях или частые запросы на их получение. Еще пристальное внимание будет уделено количеству имеющих кредитов (если они есть) на период рассмотрения заявки по ипотеке и количеству иждивенцев в семье», — рассказывает исполнительный директор кредитного агентства КМ Центр Андрей Колпаков.

Процедура и документы

Процедура получения ипотеки без первоначального взноса не отличается от процедуры получения обычной ипотеки: выбор объекта и банка — сбор документов — подача заявки — рассмотрение заявки/одобрение — сделка и ее закрытие.

Что же касается необходимых документов, здесь также стандартный пакет бумаг (паспорт, заверенная копия трудовой книжки, документы, подтверждающие семейное положение), к которому прибавляются справка 2-НДФЛ и документы на залоговое жилье. Скорее всего, потребуются бумаги, подтверждающие право собственности на это имущество, а также отчет об оценке недвижимости.

Стоит или нет?

Эксперты сходятся во мнении, что ипотеку без первоначального взноса брать не следует. Главный аргумент — по итогу получается слишком большая переплата. Вместе с тем есть несколько ситуаций, когда де-юре предложение по жилищному кредиту предполагает первоначальный взнос, но де-факто выплата из вашего кармана вроде бы отсутствует.

«Хитрый» ход

При отсутствии накоплений на первоначальный взнос некоторые люди, чтобы не оформлять ипотеку по завышенной ставке, привлекают потребительский кредит. Однако ставки по нему также высоки, а срок кредитования ограничен.

«Если банк придет к выводу, что заемщик не сможет обслуживать одновременно два кредита, вероятность получить отказ в ипотеке очень велика», — комментирует Андрей Колочинский.

Программы господдержки

Еще одним маневром по получению ипотеки как бы без «первоначального взноса» можно назвать ситуации, в которых требования банка выполняются с помощью государственной поддержки, например с привлечением средств по программе «Молодая семья» или материнского капитала.

«С одной стороны, это не ипотека с нулевым взносом. С другой, клиент минимизирует количество собственных вложенных средств. Аналогично происходит с механизмом военной ипотеки. И первоначальный взнос, и платежи формируются из средств, поступающих на индивидуальный счет военнослужащего», — рассказывает генеральный директор АН «БОН ТОН» Наталия Кузнецова.

Завышенная стоимость жилья в договоре

На рынке вторичного жилья часто можно встретить схему с завышенной стоимостью недвижимости в договоре. Пример прост: квартира продается за 4 млн руб., но на бумаге вы прописываете, что она стоит 5 млн. Далее продавец пишет расписку, что он якобы получил деньги с разницей в 1 млн. Банк рассматривает эту сумму как первоначальный взнос и выдает ипотеку на остаток на стандартных условиях.

«Нужно понимать, что это незаконно. Все аналитические документы будут выступать доказательствами подобного обмана. И есть большой риск, что банк вас разоблачит. Что будет дальше — вариантов масса: от внесения вас в черный список до возбуждения дела о мошенничестве», — предупреждает владелец строительной компании «Дом Лазовского» Максим Лазовский.

Стоит ли брать ипотеку без первоначального взноса или нет — решать вам. Однако перед тем, как окончательно определиться, рассмотрите все возможные варианты. В том числе и льготную ипотеку под 6,5%.

https://bankspravka.ru/poleznyie-stati/mozhno-li-vzyat-ipoteku-bez-pervonachalnogo-vznosa.html

https://www.klerk.ru/buh/articles/502903/