Можно ли жить на дивиденды от акций?

Пассивный доход – это прекрасно. Особенно когда его хватает на что-то существенное. Дивиденды от инвестиционной деятельности являются примером хорошего пассивного дохода, который не требует регулярных усилий для его получения.

Позвольте, я сразу разрушу иллюзию: для того чтобы прожить на дивиденды, вам потребуется проинвестировать значительную сумму. Да-да, чудес не бывает. Не получится вложить 100 тысяч рублей и зарабатывать по 30 тысяч ежемесячно.

Что же делать, если крупной суммы сейчас нет? Не все потеряно! Но не ждите быстрых результатов. Чтобы обеспечить себя надежным и устойчивым дивидендным доходом потребуется приложить некоторые усилия и проявить дисциплину. Давайте обо всём по-порядку.

Как устроена дивидендная доходность

Обсуждение дивидендной доходности со всеми деталями это тема отдельной статьи, но для простоты можно придерживаться следующего правила:

Дивидендная доходность = годовой размер дивидендов разделить на стоимость акции

Возьмем для примера «Сбербанк». В начале 2018 года его акции стоили 200 рублей, а размер дивидендов на 1 акцию составил 12 рублей. То есть дивидендная доходность «Сбербанка» в 2018 году составила бы 6%, если бы мы купили его по 200 рублей.

В обращении «Сбербанка» несколько миллиардов акций. Соответственно, чем больше вы купите, тем больше получите дивидендов.

Преимущество дивидендов в том, что они могут вырасти. Опять обратимся за примером к крупнейшему банку России. В 2017 году их акции можно было бы купить за 150 рублей. При этом размер дивидендов в 2017 году был всего 6 рублей на акцию, то есть 4% годовых. Но при этом 12 рублей от 150 это уже 8%. То есть ваша прибыль на 1 акцию может вырасти со временем. Можете подсчитать на дивидендном калькуляторе, сколько бы вы заработали на дивидендах к текущему моменту. Для выбора доступен не только «Сбербанк», но и другие российские публичные компании.

Важно знать, что прибыль на 1 акцию может и упасть. Грустный пример – «Мегафон», который стабильно выплачивал дивиденды в прошлом, но в 2018 году решил без них обойтись. Причины для такого решения могут быть разные, но дивидендные инвесторы должны учитывать подобные форс-мажоры.

Какие компании следует подбирать для такой стратегии?

Не редкий случай, когда в один год компания платит большие дивиденды, а в следующие годы они значительно меньше. Например, бизнес компании не стабилен, и она получила убытки. Нет прибыли – нет и дивидендов. Другой вариант: мажоритарный владелец компании заинтересован вывести часть капитала, поэтому были назначены большие выплаты акционерам. Но как будет в последующие годы – не ясно. Поэтому такую компанию не стоит рассматривать как подходящую для дивидендного портфеля.

Вывод: подбирайте в свой портфель финансово стабильные компании с прозрачной и понятной дивидендной политикой.

Всегда обращайте внимание на историю выплат компании. Есть даже специальный термин – дивидендные аристократы. Так называют компании, которые на протяжении долгого периода увеличивают размер своих дивидендных выплат. Для американского фондового рынка этот период составляет 25 лет. В России с этим сложнее. Российский фондовый рынок очень молод и не так сильно развит. Но, например, «Лукойл» публично заявляет, что они стремятся быть дивидендными аристократами и стараются ежегодно увеличивать дивидендные выплаты.

Помимо одиночных компаний стоит рассмотреть ПИФы и индексные фонды ETF. Индексные ETF похожи на ПИФы: они диверсифицированы, так как держат в своем портфеле сразу все компании, входящие в индекс. Обязательно обратите внимание на комиссию управляющей компании. Самые крупные ETF вроде SPY (по индексу S&P500) или DIA (по индексу Dow Jones) берут комиссию в размере меньше 0.2%. Если фонд или ПИФ берет больше 1% за управление, то это повод задуматься о том, нужен ли он вам вообще.

Обязательно возьмите в свой портфель как российские, так и иностранные акции. Это позволит вам избежать политических рисков и кризисов на локальных рынках.

Какие компании стабильно выплачивают дивиденды?

Как было сказано выше, нужно обратить внимание на историю дивидендных выплат компании, убедиться в её стабильном финансовом положении и хорошей дивидендной политике.

Пример российских компаний, которые стабильно платят дивиденды:

Среди американских компаний попадаются такие, которые повышают выплаты своим акционерам на протяжении более 50 лет! То есть инвесторы могли купить акции 50 лет назад и каждый год получать все большие и большие выплаты за свой пакет. Их еще называют дивидендными королями (от английского dividend king). Примеры таких компаний:

И это не какие-то маленькие конторы, а крупные международные компании, которые стабильно выплачивают дивиденды и продуктами которых пользуются миллиарды людей по всему миру.

Сколько нужно проинвестировать, чтобы доходов с дивидендов хватало на жизнь?

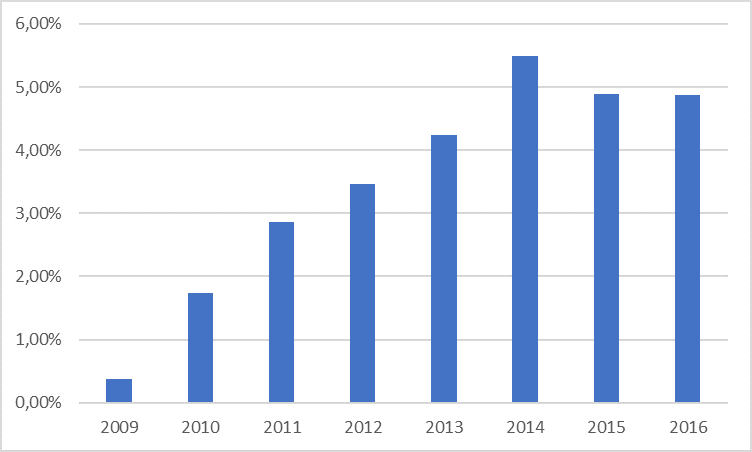

Мы подходим к самому интересному вопросу: сколько же нужно проинвестировать, чтобы можно было жить с дивидендов? Средняя дивидендная доходность для американских компаний, входящих в индекс S&P500 составляет около 2%. Для российских компаний из индекса Московской биржи (в прошлом он назывался Индекс ММВБ) средняя дивидендная доходность составляет около 4-6%.

Простая математика: если в месяц вы тратите 50 тысяч рублей, то вам нужно проинвестировать в российские акции 50 * 12 * 16 = 9600. То есть вы должны вложить примерно 9 с половиной миллионов рублей, чтобы позволить себе жить с дивидендов на 50 тысяч рублей в месяц.

Огромная сумма, правда? Поэтому и было сказано в начале статьи, что легкого пути – нет. Но на помощь инвестору приходит дисциплина и правило сложных процентов. Допустим, вы вкладываете в акции ежемесячно по 10 тысяч рублей, а все полученные дивиденды реинвестируете в новые акции. Тогда с учетом ежегодных выплат в 6% и роста акций на 5% в год за десять лет ваше состояние превратится:

| Год | Доход от дивидендов, тысяч | Состояние по окончанию года, тысяч |

|---|---|---|

| 1 | 0.0 | 120.0 |

| 2 | 7.2 | 253 |

| 3 | 15.19 | 401 |

| 6 | 44.84 | 949 |

| 8 | 70.43 | 1423 |

| 9 | 85.38 | 1699 |

| 10 | 101.98 | 2006 |

То есть через 10 лет ваш ежегодный дивидендный доход составит более 100 тысяч, а на счету будет более 2 миллионов рублей.

К сожалению, без финансового планирования в инвестициях никуда. Поэтому придется запастись терпением и дисциплиной.

Помните о диверсификации и грамотном составлении портфеля. Включайте в него не только одиночные компании, но и ПИФы с индексными фондами ETF. Те люди или организации, которые обещают вам возможность быстро вложить деньги и разбогатеть, с большой вероятностью просто пытаются вас обмануть.

Выводы

Чтобы жить на дивиденды нужен либо хороший стартовый капитал, либо время и дисциплина. Не случайно великий инвестор Уоррен Баффет постоянно говорит о важности дисциплины при инвестировании:

Успешное инвестирование требует времени, дисциплины и терпения. Не важно как вы талантливы или сколько усилий прикладываете, некоторые вещи занимают время: 9 женщин не способны родить ребенка за 1 месяц.

Потерять деньги – легко. Всегда взвешивайте свои решения и не переставайте совершенствовать свои финансовые навыки.

]]>

Можно ли достойно жить на дивиденды и какой для этого нужен капитал?

Зміст

- Сколько нужно вложить денег в акции, чтобы жить на дивиденды?

- Что такое дивидендная стратегия, ее преимущества и риски?

- Правильный подход к выбору акций

Идея пассивного дохода кажется очень привлекательной. В самом деле, кто откажется регулярно получать на свой счет круглые суммы, не прилагая никаких усилий? У нас две новости по этому поводу: такая схема вполне реальна, но, прежде чем вы сможете жить за счет средств от инвестиций, уйдут годы. Давайте выясним, что вы сможете сделать прямо сейчас, чтобы спустя время дивиденды по акциям закрывали все ваши финансовые потребности.

Сколько нужно вложить денег в акции, чтобы жить на дивиденды?

Первый пункт плана по созданию пассивного дохода – определиться с тем, какую сумму вы хотите получать ежемесячно. У каждого разные потребности, но, допустим, нам нужны 20 000 грн в месяц, или 240 000 грн в год. Логично опираться в долгосрочном планировании на валюту –доллары и евро, тогда просто пересчитайте по актуальному курсу.

Средняя годовая доходность акций, в которые мы будем инвестировать, составляет порядка 5% в год. Итак, чтобы вложения под 5% обеспечили 240 000 грн, придется потратить 4,8 млн грн. Когда вы знаете, сколько нужно денег, чтобы жить на дивиденды , вашей задачей на ближайшие годы будет выйти на заданный уровень инвестиций.

Если вы – «просто человек, у которого есть деньги» и хотите, чтобы они работали, для вас открыты несколько путей, не требующих специальных знаний и навыков:

откладывать некоторую сумму с текущего дохода в будущий личный инвестиционный фонд (специалисты по управлению личными финансами считают, что это должны быть как минимум 10%);

вкладывать отложенное в акции и облигации через брокеров.

Полученные дивиденды нужно реинвестировать и ни в коем случае не тратить на текущие расходы, отпуск или покупку бытовой техники. Только так удастся сколотить некоторый капитал буквально «с нуля».

Что такое дивидендная стратегия, ее преимущества и риски?

Владельцы акций и других ценных бумаг могут получать доход с них:

за счет курсовой разницы (купили акции по 100 грн, продали по 150 грн, получили прибыль);

за счет дивидендов.

При любом подходе на счет регулярно поступают живые деньги. Однако, хотя современные технологии и позволяют оперативно отслеживать спреды и совершать сделки на бирже практически с гарантированной прибылью, все это требует времени, внимания и знаний. Поэтому самостоятельно получать прибыль на разнице котировок без обучения невозможно.

Дивидендная стратегия подходит тем, кто не подкован в вопросах трейдинга и просто хочет разместить с выгодой свободные деньги. Ее преимущества:

доход можно прогнозировать с высокой точностью, поскольку компании заранее объявляют размер выплат на акцию;

инвестору не нужно отслеживать рыночные котировки и постоянно «держать руку на пульсе» фондового рынка.

Это отличный путь, чтобы сколотить капитал, не вникая в тонкости работы фондового рынка. Но, как и всякая стратегия, дивидендная имеет ряд рисков:

Компания может нести убытки и снизить размер выплаты по дивидендам, а то и вовсе не выплачивать их.

Компания, акции которой есть в портфеле, может разориться.

Котировки могут проседать.

Исходя из этого, сроки вложения в акции должны составлять как минимум несколько лет. За это время рыночные колебания сглаживаются.

Важно сразу понять, что основная задача инвестора состоит в правильном перераспределении денежных потоков в перспективе на 20–30 лет. Таким образом, в полной мере узнать, как жить на дивиденды от акций прямо завтра, не получится.

Правильный подход к выбору акций

Перед тем, как «положить» в портфель какие-либо акции, нужно исследовать рынок и выбрать наиболее ликвидные. Обычно к этому этапу вы уже четко представляете, какая сумма вам нужна, чтобы получать пассивный доход через два-три десятилетия. От этой суммы и желаемых сроков необходимо отталкиваться, анализируя акции тех или иных компаний.

Как выбирать компании:

оценить прибыльность – у бизнеса не должно быть убытков в течение хотя бы пяти последних лет. Отлично, если есть пусть небольшой, но стабильный рост прибыли;

оценить долговую нагрузку – кредиты в банках, задолженности перед поставщиками, уровень закредитованности в целом;

выяснить, в чем состоит конкурентное преимущество компании, чем уникален ее продукт и каковы его перспективы на рынке. Особое предпочтение аналитики отдают монополиям;

оценить прозрачность политики начисления и регулярность выплаты дивидендов;

исследовать общую ситуацию в отрасли с точки зрения стабильности и ближайших перспектив.

Конечно, анализ требует определенных усилий и затрат времени. Провести его «на коленке», не обладая хотя бы базовыми знаниями экономики, не получится. Поэтому, если вы не уверены в своих выводах, лучше обратиться за консультацией к специалистам инвестиционной компании.

В целом, 10–15 акций в «шорт-листе» будет достаточно. Не забывайте о необходимости диверсификации – разделения средств в равных частях между несколькими компаниями. Затем стоит исключить компании с минимальной доходностью. К примеру, у вас есть 3 компании с доходностью 3%, 4 – с 5% и 3 – с 8%. Средняя доходность у вас в таком случае составит 5,3%. А если исключить три компании, которые приносят по три процента, получим уже 6,2%.

Какие акции покупать и сколько, зависит в равной мере от суммы, которую вы на данном этапе готовы вложить, и от доходности, которую хотите получить в конечном итоге. Кроме того, если вдруг обанкротится один эмитент из портфеля, эти убытки должны покрыть выплаты от других.

Поэтому анализируйте, считайте, планируйте, а если чувствуете недостаток знаний и опыта для такой работы, доверьте дело профессионалам инвестиционного рынка.

Популярные статьи

Вниманию клиентов ООО «ФРИДОМ ФИНАНС УКРАИНА»

Сообщаем, что согласно пункту 1 статьи 2 Соглашения между Правительством Украины и Правительством Соединенных Штатов Америки для .

Фондовый рынок за неделю 05.10 — 09.10

Загрузить отчет.pdfОБЩИЕ СВЕДЕНИЯ ИНДЕКСОВ УКРАИНСКОГО И МИРОВОГО ФОНДОВЫХ РЫНКОВМнение неделиФьючерс гривна-доллар: инструмент за.

Топ экономических настольных игр

Оставим расхожее мнение, что важна не победа, а участие. Любая игра начинается для того, чтобы ее выиграть. И экономические настол.