Как составить инвестиционный портфель новичку — пошаговое руководство

В этом материале мы пошагово разберём тему самостоятельного формирования инвестиционного портфеля из акция и облигаций. Это довольно большой вопрос, поэтому наберитесь терпения и изучите материал до конца, чтобы разобраться во всех нюансах. Также дадим ответы на следующие вопросы:

- Как создать инвестиционный портфель новичку с нуля;

- Сколько денег нужно;

- Как начать новичку инвестировать;

- Какие активы покупать и как это сделать;

1. Введение в инвестиционный портфель

Главными инструментами инвестиционных портфелей являются два класса ценных бумаг:

- Акции (долевые ценные бумаги);

- Облигации (долговые ценные бумаги);

Некоторые инвесторы добавляют в свой портфель золото, но это не является идеальным решением. История показывает, что выгоднее покупать золотодобывающие компании.

Любая инвестиция несёт риски. Почти всегда доходность и риски связаны прямолинейно: чем выше доходность, тем ниже риск. Безрисковым активом можно назвать только гособлигации (ОФЗ). Их доходность задаёт минимальный уровень, который стоит ожидать от других финансовых инструментов.

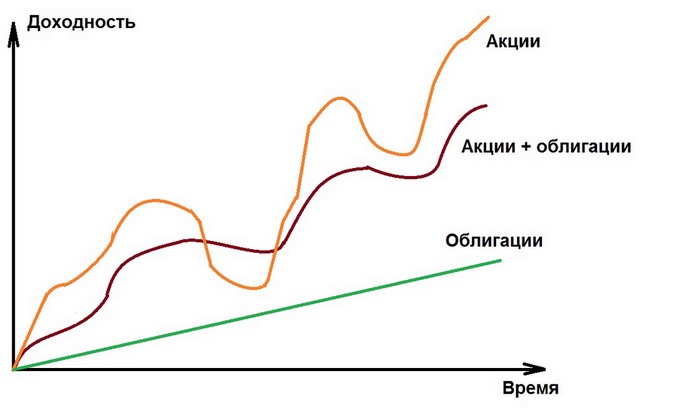

Главная цель создания портфелей: заработать деньги с минимальными рисками. Например, как показывает история за 200 лет, акции растут быстрее всего, но они гораздо волатильней. В периоды кризисов стоимость акций падает на 10%, 20% и даже 50%. Если вложить в них 100% средств, то такой вариант подойдёт не для каждого инвестора, поскольку большинство не смогут спокойно смотреть на такое падение своего капитала.

Формируя инвестиционный портфель из разных классов активов, можно избежать сильные колебания своего баланса. При этом сильно не проиграть в доходности. В каких-то случаях можно даже и увеличить её.

На какую доходность можно рассчитывать? Ответить на этот вопрос однозначно нельзя. Всё зависит от структуры портфеля, а также сроков инвестирования. Например, от долгосрочных инвестиционных портфелей (от 10 лет) можно ожидать следующую доходность:

- 10-20% годовых — 100% из акций голубых фишек;

- 8-15% годовых — 50/50 из акций и облигаций;

- 7-10% годовых — 20/75 из акций и облигаций;

Если добавить в портфель другие финансовые инструменты (например, золото), то расчёт усложняется. Среднегодовой рост золота уступает акциям, но обгоняет облигации. Но дело даже не в доходности золота, а в том, что в периоды панических распродаж оно растёт, поэтому выступает в качестве хеджирующего инструмента.

- Консервативный/Доходный (доходность 10-20%). В его состав входит облигации и голубые фишки;

- Портфель роста (доходность 15-30%). Входит частично надёжные корпоративные облигации и развивающиеся компании (например, IT сектор);

- Рискованный портфель (доходность 20-50%). Входят высоко доходные рискованные облигации и акции компаний испытывающих трудности;

С возрастающей доходностью растут и риски потерь. Можно почитать интересную статью на эту тему:

По времени инвестирования можно разделить портфели на:

- Долгосрочный (от 5 лет);

- Краткосрочный (до 5 лет);

При создании инвестиционного портфеля ценных бумаг оказывает влияние предполагаемые сроки инвестирования. Например, для срока 3 года и 10 лет стоит формировать немного разные структуры.

2. Почему лучше формировать портфель самостоятельно

Существуют инвестиционные компании, предлагающие вложить деньги в доверительное управление, ПИФы или иные продукты. Например, это могут быть структурные облигации, которые являются рискованным вложением, но новички не осознают реального риска. Из-за низкой финансовой грамотности многие решают доверить свои кровные деньги фондам или брокерам в надежде, что они заработают для вас больше, чем может дать рынок. Но это ошибочное мнение.

Доверительно управление несёт существенные риски. Большинство управляющих даже не могут перегнать значение фондового индекса.

Зато каждое физическое лицо может просто купить голубые фишки с большой долей вероятности вы заработаете на горизонте от 1 года. Например, самые крупные: Сбербанк, Газпром, Лукойл, ГМК Норникель. Причём заработок может быть 10%, 30% и даже 50%. Конечно, от падения никто не застрахован, поэтому можно оказаться и в минусе. Но, вкладывая деньги в фонд или доверительное управление, он также может оказаться в минусе. Только при это вы ещё платите большие комиссионные. Обычно это 1-3% ежегодных взносов. Плюс к тому же есть ограничения на минимальный срок.

Как показывает реальная статистика, большинство активных фондов проигрывают простому пассивному инвестированию, когда вы покупаете и больше ничего не делаете. Подробно эта тема раскрыта здесь:

При этом вы можете снять деньги в любой момент, не платя никаких штрафов и комиссий. Ничего сложного в том, что самому купить активы на брокерский счёт нет. Есть удобные приложения для смартфонов, то есть можно покупать и продавать даже в дороге. Подробную инструкцию по покупке акций, облигаций и торговле на бирже можно прочитать здесь:

Для работы рекомендую следующих брокеров (сам работаю с ними):

Это лучшие брокеры для торговли на Московской бирже. У них наилучшие условия, самые низкие комиссии на торговлю, есть офисы по всей России. Пополнение и снятие денег без комиссии.

3. Как собрать инвестиционный портфель — пошаговая инструкция

Шаг 1. Постановка цели

От поставленных целей зависит сроки и риски. Ответьте на вопрос: для чего вы инвестируете? Большинство людей копят на какие-то покупки. Этот вопрос важен, поскольку от него зависит набор активов, которые будут входить в инвестиционный портфель.

Вот вопросы на которые надо ответить:

- Нужно ли периодически снимать деньги со счёта;

- Готовы ли вы ждать 3-5 лет;

- Ваше отношение к сильной просадке, выдержите ли вы -50% или нет;

Если вы копите деньги на пенсию или хотите создать пассивный доход, то стоит все деньги инвестировать в акции. Они дают наибольший доход, но чтобы раскрыть весь потенциал их роста нужно время. Возможно, 5 лет, 10 лет. Никто не знает сколько они будут стоить через год. Может наступить кризис и баланс упадёт. Но если мы знаем, что готовы ждать долгое время, то просто пересидим все просадки.

Помимо целей большое влияние оказывает возраст инвестора. Например, молодой человек может позволить себе инвестировать в акции 100% всего капитала, поскольку у него есть ещё много времени до пенсии. Те, кто уже постарше не имеют столько времени, поэтому если до пенсии остаётся 5 лет, то лучше подстраховаться и часть средств держать в долговых ценных бумагах — облигациях.

Шаг 2. Построение инвестиционного портфеля ценных бумаг

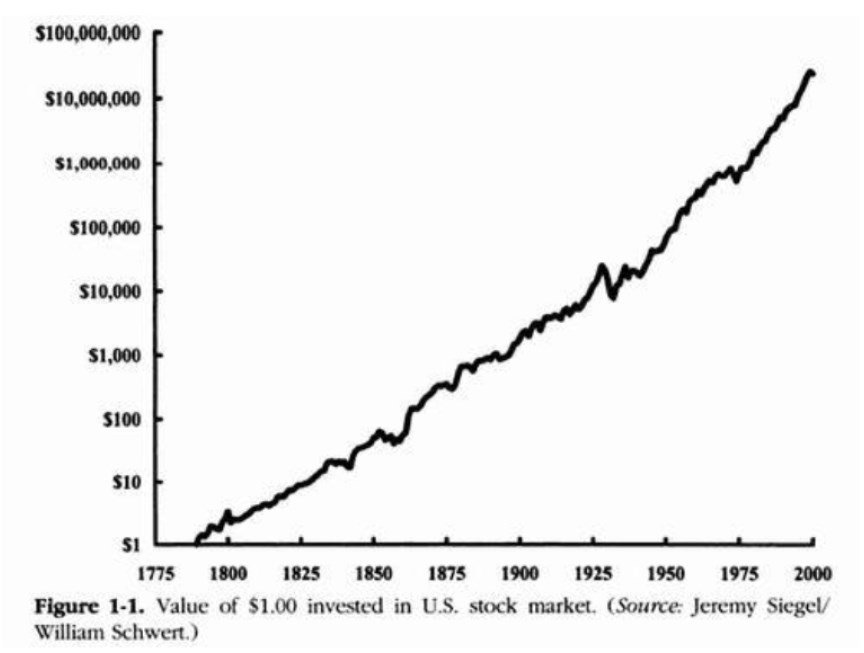

Разные классы ценных бумаг имеют разные риски, ожидаемый доход и волатильность. Акции дают значительно более высокую прибыль на больших горизонтах инвестирования (от 5 лет). Эти данные получены исторически. Так, среднегодовой темп роста фондового индекс S&P500 составляет 8,3% в год с учётом реинвестирования дивидендов. Российские акции в рублях растут ещё быстрее, но наша валюта склонна к ослаблению по отношению к доллару.

Ниже представлен график роста $1 инвестированного в акции США за 200 лет. За это время $1 вырос до $10 млн.

Облигации более спокойный класс активов. Если говорить про ОФЗ, то они считаются эталоном безопасности, но за счёт этого они имеют самую маленькую доходность.

Сочетание акций и облигаций дают портфели сглаженную прямую баланса, без резких колебаний. Например, графики баланса могут выглядеть примерно так:

- Что такое акции простыми словами;

- Что такое облигации простыми словами;

- Инвестиции в облигации — что надо знать;

- Доходность акций;

- Доходность облигаций;

Как лучше собрать портфель ценных бумаг

Если вы молодой и копите на пассивный доход или пенсию, то лучше всего инвестировать в недооценённые акции. Это позволит обеспечить максимальную прибыль по истечении большого срока.

Часть денег можно вложить в голубые фишки для большей безопасности.

Если вам тяжело даются сильные колебания цены на бирже, то лучше инвестировать в облигации хотя бы часть денег. Какой процент? Это вопрос зависит от индивидуальных особенностей каждого.

Большое влияние оказывает ключевая процентная ставка ЦБ. Если она низкая, то особого смысла нет вкладываться в долгосрочные выпуски облигаций. В такие периоды лучше быть в краткосрочных бумагах.

Добавление в портфель части золота может увеличить его надёжность. Рекомендуется хранить в золоте не более 10% от портфеля. При этом оптимальным вариантом будет набор позиции частями в периоды его спада.

Шаг 3. Как накопить крупную сумму в портфеле

Самым доступным способом для каждого физического лица накопить крупную сумму — это регулярно пополнять счёт. Желательно это делать на одинаковые суммы.

Большинство из нас работают на обычной работе 5/2 или 2/2. Мы получаем зарплату. Просто откладывайте от неё 1 тыс. рублей, 3 тыс. рублей. Может быть даже 20 тыс. рублей. Сколько вы готовы отложить без каких-то затруднений, столько и откладывайте.

Такой простой подход позволяет покупать активы по средним ценам. Это приведёт в конечном итоге к хорошей набранной позиции. За счёт реинвестирования дивидендов и купонов средняя доходность может быть порядка 10-40% процентов. Такое больше значение получается за счёт эффекта сложного процента.

Шаг 4. Ребалансировка — нужно ли делать

Поскольку разные компании показывают не равномерную динамику, такая ситуация может периодически приводит к дисбалансу. Например, был портфель:

- 20% Акция 1;

- 20% Акция 2;

- 60% Облигации;

Через 3 года соотношение может быть уже такое

- 35% Акция 1;

- 15% Акция 2;

- 50% Облигации;

В данном случае первая компания сильно перетянуло вес на себя. Стоит ли часть её продать, чтобы докупить облигаций и второй акции? Ответить однозначно «да, стоит» нельзя. Проводились исследования на эту тему. Пришли к следующим выводам: ребалансировка портфеля раз в год может увеличить доходность портфеля на полпроцента в долгосроке. При этом инвестору придётся платить чаще налоги и комиссию брокеру за торговый оборот. А это лишние затраты. Так стоит ли оно того?

Плюс вечный вопрос: если акция 1 показывает такие чудесные результаты, то зачем её продавать? Вполне вероятно, что в будущем она также покажет положительную динамику. Исключением является только случай, когда на рынке возникает явный «пузырь». Цену могли сильно раздуть и тогда на буме стоит фиксироваться. Но для этого надо иметь чутье.

Тема ребалансировки подробно раскрыта в статье:

4. Создание портфеля через фонды ETF

Чтобы самостоятельно не мучаться с формированием портфеля из отдельных акций можно вложить сразу в широкую совокупность активов через ETF. Причём держать некоторые ЕТФ даже выгоднее за счёт льготы по дивидендам, чем самостоятельный отбор акций с реинвестированием.

Какие виды ETF бывают:

- На основе акций (отечественных и зарубежных);

- На основе облигаций (корпоративных, ОФЗ и еврооблигаций);

- Смешанный фонд (состоит из группы активов);

- На основе товара (для российского инвестора представлен только фонд на золото);

Можно покупкой нескольких ETF сформировать отличный портфель. Единственная проблема в том, что он будет расти как рынок. То есть вы не сможете выиграть за счёт каких-то отдельный недооценённых акций.

Купить ETF можно на брокерском счёту.

Например, на индекс Московской бирже существуют следующие ETF (с указанием комиссии):

- VTBX — 0,78%;

- TMOS — 0,79%;

- SBMX — 1%;

- FXRL — 1,7% (без налога на дивиденды 0,9%);

5. Диверсификация

Каждый отдельный финансовый актив несёт риски. Чтобы их снизить применяют диверсификацию рисков: включение в портфель разных инструментов с каким-то весом. Все компании не могут разом обанкротиться. Зная, что в наличии есть 10 компаний можно быть гораздо увереннее в будущем, чем имея лишь 1-2.

Диверсификацию необходимо делать не только по компаниям, но и по секторам экономики. Чаще всего кризис в одном секторе накрывает все бизнесы сразу. Если же включить в портфель компании из разных секторов, то эффект будет гораздо лучше.

И дело даже не в банкротстве, а в периодических появлениях «черных лебедей». История фондового рынка показывает, что порой случаются самые неожиданные события, которые могут в корне поменять бизнес или даже уничтожить его. Когда и с кем это может случится никто не знает.

Некоторые компании не смогут дальше показывать отличную доходность из-за изменения технологий. Например, в 1990-ые самым популярным СМИ были газеты. С появлением интернета газеты резко сошли на нет. Сейчас этот бизнес едва окупает свои затраты. На 2020 г. остаётся лишь несколько небольших изданий. Пленочные фотоаппараты также резко сошли на нет из-за появления цифровых фотоаппаратов. А кто бы мог подумать, что такое возможно?

6. Примеры инвестиционных портфелей

Рассмотрим для примера несколько вариантов инвестиционных портфелей. Поскольку эту статью вы читайте позже, то многое на рынке уже могло поменяться и указывать конкретные акции не имеет смысла. Рынок постоянно изменяется и по хорошему необходимо каждый год вносить небольшие изменения. Поэтому будем указывать процент в секторе.

Во всех примерах говоря краткосрочные ОФЗ мы подразумеваем облигации с датой погашения 1-2 года.

Вариант 1 . На сто процентов из акций. Такой вариант хорошо подойдёт для долгосрочного вложения.

- 25% нефтянка;

- 25% металлы;

- 20% банки;

- 10% энергетика;

- 10% ритейл;

- 10% телекомы;

Вариант 2 . Более защищённые за счёт небольшой части хеджирования (с включением доли золота и облигаций).

- 25% нефтянка;

- 25% металлы;

- 15% краткосрочные ОФЗ;

- 15% банки;

- 5% золото;

- 5% энергетика;

- 5% ритейл;

- 5% телекомы;

Вариант 3 . Консервативный 50/50. Такая пропорция акций и облигаций подойдёт многим инвесторам:

- 40% краткосрочные ОФЗ;

- 10% корпоративные облигации;

- 10% нефтянка;

- 10% металлы;

- 10% золото;

- 5% банки;

- 5% энергетика;

- 5% ритейл;

- 5% телекомы;

Вариант 4 . С защитой от девальвации рубля:

- 20% краткосрочные ОФЗ;

- 20% Еврооблигации;

- 20% ETF на индекс Московской биржи;

- 20% ETF на индекс S&P500;

- 10% корпоративные облигации;

- 10% золото;

Такой вариант показал бы отличную доходность с 2012 по 2020 г. Но не факт, что в будущем рубль будет обесцениваться с таким же темпом.

Вариант 5 . Малорискованный:

- 50% краткосрочные ОФЗ;

- 20% ETF на идекс;

- 20% корпоративные облигации;

- 10% золото;

Вариант 6 . Самый защищённый:

- 70% краткосрочные ОФЗ;

- 20% корпоративные облигации;

- 10% золото;

Какой портфель более доходный? Ответ: тот, что состоит большей частью из акций. Вопрос лишь в том, сможет ли инвестор вытерпеть сильную волатильность.

7. FAQ

7.1. Как копить быстрее

С 1 января 2015 г. у российских инвесторов появилась возможность открывать ИИС (индивидуальный инвестиционный счёт). Его главное преимущество: он позволяет получать налоговые вычеты.

На выбор доступно два варианта вычета:

- Тип-А : на взнос (вычет выплачивается с суммы не более 400 тыс. рублей в год, это 52 тыс. рублей вычета);

- Тип-Б : на прибыль (освобождение от налога на всю прибыль по ИИС, за исключением дивидендов икупонов);

Действующий ИИС может быть только один на человека. Главным условием получения льготы является срок существования счёта более 3 лет. При этом за это время с него нельзя выводить средства.

При этом не берётся налог на прибыль по счёту, пока он открыт. Это даёт инвесторам дополнительную доходность, особенно это заметно при долгосрочных вложениях.

7.2. Экономия на налогах

Налоги в РФ для резидентов составляют 13% на прибыль и дивиденды. Но есть кое-какие возможности, которые позволят абсолютно легально сэкономить на налогах.

Есть два варианта как не платить налог на прибыль по ценным бумагам:

- Воспользоваться налоговым вычетом на ИИС по типу-Б;

- Держать ценные бумаги три года;

- Как уменьшить налог на прибыль от инвестиций;

7.3. Стоит ли использовать стоп-лосс инвесторам

Спорный вопрос касательно использования защитных ордеров — стоп-лоссов. Стоит ли их использовать при долгосрочном инвестировании?

Большинство инвесторов склоняются, что не стоит. Биржа крайне эмоциональна. Цены сильно колеблются в зависимости от поступающих новостей. Если инвестор будет ставить стоп-лосс, то может так получиться, что он несколько лет был в плюсе по акции, а потом наступает паника на бирже и все накопления могут быть потеряна за несколько недель. Да ещё и стоп-лосс сработает. В итоге он уйдёт с рынка ни с чем.

Рынок акций склонен к росту. Поэтому нет смысла выходить по дешевым ценам.

7.4. Можно ли посмотреть чужие портфели

Чужие инвестиционные портфели можно посмотреть, если того захочет инвестор. Например, можно посмотреть портфель Уоррена Баффета. Также Рэй Далио выкладывал свой портфель. Но практической ценности в этом нет.

Баффет покупает очень крупные позиции, поэтому ему приходится искать недооцененные акции которые ему готовы продать крупным пакетом. У рядовых инвесторов такой проблемы нет. Они могут покупать и продавать любые пакеты. Особенно когда речь идёт о голубых фишках.

Вряд ли скопировав чужой портфель можно добиться какие-то выдающихся результатов.

Смотрите также видео «Основы диверсификации. Составление инвестиционного портфеля. Инвестиции для начинающих»:

]]>

Что такое инвестиционный портфель: виды, принципы формирования, оценка и риски

Здравствуйте! В этой статье мы расскажем про инвестиционные портфели.

Сегодня вы узнаете:

- Что такое портфельные инвестиции;

- Как начать заниматься инвестированием;

- Как сделать так, чтобы деньги приносили еще больше денег.

Содержание

- Что такое инвестиционный портфель

- Преимущества и недостатки портфельных инвестиций

- Преимущества

- Недостатки

- Виды инвестиционных портфелей

- Принципы портфельного инвестирования

- Что входит в инвестиционный портфель

- Пошаговая инструкция по формированию инвестиционного портфеля

- Шаг 1. Выбор инвестиционных целей

- Шаг 2. Определение стратегии

- Шаг 3. Поиск брокера

- Шаг 4. Выбор объектов инвестиций

- Шаг 5. Анализ созданного портфеля

- Шаг 6. Оптимизация портфеля

- Шаг 7. Получение прибыли и её использование

- Финансовые посредники

- Паевые инвестиционные фонды

- Банки-брокеры

- Анализ эффективности инвестиционного портфеля

- Оптимизация портфеля

- Основные ошибки новичков

- Заключение

Что такое инвестиционный портфель

Как и все наши статьи инвестиционной тематики начнем с одной известной аксиомы успешных бизнесменов:

Это та простая фраза, смысл которой лежит далеко за гранью вложенных в неё слов. Это один из принципов инвестирования, краеугольный камень для пирамиды успешного инвестора, а также просто разумный подход к вложению свободных денежных средств.

Именно для того, чтобы увеличивать свой доход, даже находясь на одной и той же должности и получая лишь индексацию к зарплате, вы сможете собрать целое состояние, занимаясь инвестициями.

С теоретической базой в разрезе «Для чего вообще это нужно» разобрались.

Теперь переходим к инвестиционным портфелям. Это понятие может иметь два смысла: широкий и узкий. Начнем с более узкого.

Инвестиционный портфель – набор ценных бумаг, в которые вкладывается инвестор, с целью получения прибыли. Это могут быть акции, облигации, опционы, фьючерсы, торговые контракты, биржевые финансовые инструменты и пр. Их объединяет одно – это ценные бумаги, вложение в которых с определенной долей вероятности принесет прибыль.

Узкий смысл этого определения больше подходит профессиональным инвесторам, крупным игрокам финансового рынка. Одними из главных инвесторов в Европе являются банки и инвестиционные фонды. Рассмотрим на их примере специфику портфельных инвестиций и их отличие от прямых.

Портфельные инвестиции всегда выполняют одну определенную задачу: принести прибыль своему владельцу. Причем прибыль они приносят просто своим нахождением в портфеле. Чтобы до конца понять смысл этого, рассмотрим немного теории о прямых инвестициях.

Прямые инвестиции – вложение в акции компании для получения весомой/главной доли в совете директоров. То есть прямые инвестиции – покупка 51% акций какой-либо фирмы, для того чтобы полностью подчинить её себе.

Опять же коснемся примера банков. Они покупают акции страховых компаний и заставляют их действовать в своих интересах. Они страхуют вклады, людей, их здоровье, близких и прочие операции, с целью максимизации доходов. Но при этом такие инвестиции окупаются при условии того, что компания, акции которой были куплены, действует в интересах более большого «собрата».

И благодаря этому можно уловить разницу. Прямые инвестиции направлены на «подчинение» компании, путем покупки львиной доли акций и последующем участии в управлении, тогда как портфельные направлены на получение дохода.

Да, конечная цель одна – заработать деньги, только инвесторы в таких случаях идут разными путями. И если верить статистике, в среднесрочной перспективе, именно портфельные инвестиции приносят гораздо больше прибыли (на 15-25%).

С узким смыслом разобрались. Теперь коснемся более широкого.

Инвестиционный портфель в широком смысле – совокупность всех вложений инвестора. В него могут входить: вклады в банки, покупка долей в стартапе и даже выдача денег в долг. Помимо этого, в широком смысле в инвестиционный портфель будут входить и реальные инвестиции вроде инвестиций в недвижимость.

Инвестиционный портфель в широком смысле – несколько более житейское понятие, нежели его узкий смысл. И рассматривать его бессмысленно, ведь о вложениях в банк, в недвижимость или просто о выдаче денег под расписку знакомому знают очень многие. В этой статье мы коснемся именно портфельных инвестиций в ценные бумаги.

Преимущества и недостатки портфельных инвестиций

Начнем с самого главного вопроса: преимуществ и недостатков портфельных инвестиций. Начнем с позитивного.

Преимущества

Ликвидность. Первое и самое главное преимущество портфельных инвестиций в ценные бумаги – ликвидность вложений. В большинстве случаев, инвесторы вкладывают свои деньги в высоколиквидные или среднеликвидные ценные бумаги, благодаря чему, в случае надобности могут легко от них избавиться без существенной потери стоимости (а часто и с прибылью).

Именно из-за того, что можно за один-два часа продать все свои ценные бумаги не потеряв в цене, этот принцип и идет на первом месте.

Но это касается далеко не всех ценных бумаг. Несмотря на то, что они обращаются на бирже ежесекундно, на некоторые ценные бумаги спрос может быть только через 2-3 дня, а то и больше. Но к этой категории относятся малоизвестные компании, которых никто не знает. К ним очень низкое доверие, их бумаги покупают с большой опаской, но при этом вложения часто оправдываются.

Открытость. Рынок ценных бумаг достаточно открыт для широкой публики. Это касается как механизмов ценообразования, так и объемов торговли. Здесь не нужно самостоятельно изучать статистические данные, для того чтобы определить, по какой стоимости нужно будет продавать ту или иную бумагу (в отличии любимого в России рынка недвижимости). Это все находится в открытом доступе для любого человека – достаточно зайти на сайт Московской биржи.

Именно открытость позволяет видеть даже самому неосведомленному человеку несколько факторов: динамику цен от периода к периоду, объем вложений в ту или иную ценную бумагу, а также спред – разницу между ценой покупки и продажи.

Эти данные всегда придаются огласке, поэтому каждый может оценить эффективность вложений. Чего нельзя сказать о других видах инвестиций вроде недвижимости, бизнеса, инвестиционных фондов или банковских депозитов. Механизмы ценообразования там более туманны, а цены колеблются в зависимости от странных факторов.

Доходность. Ценные бумаги можно сразу отнести к высокодоходным финансовым инструментам. Причем акции, как один из самых доходных видов ценных бумаг, могут принести деньги сразу в двух случаях: при выплате дивидендов и при увеличении стоимости самой бумаги.

И если смотреть на дистанции, вложения в акции приносят своим инвесторам огромную прибыль в случаях, когда неизвестная компания врывается на рынок.

Простота в управлении. Ценные бумаги хороши еще и тем, что можно купить высоконадежные акции и просто-напросто забыть о них на какое-то время. На ваш банковский счет будут поступать дивиденды, без непосредственно вашего участия.

Тем не менее это палка о двух концах. С одной стороны, вы имеете достаточно неплохой пассивный доход, но с другой – при грамотном управлении доходность возрастет в разы.

В общем – ценные бумаги имеют неплохие преимущества, которые делают их достаточно выгодным средством инвестирования в руках профессионалов, и умеренно доходным в руках новичков-инвесторов.

Но помимо преимуществ, у портфельных инвестиций в ценные бумаги есть и ряд минусов.

Недостатки

Рискованность. Главное правило финансов – чем выше риски, тем выше доход. А если ценные бумаги являются высокодоходным активом, значит и риски там будут соответственно высоки.

Требования к знаниям. Лезть без базовых знаний на рынок ценных бумаг сродни самоубийству. И это не потому, что на РЦБ находятся одни акулы, которые готовы сорвать куш с новичка. Это стереотип. Просто без базовых знаний, даже при достаточном везении, вы очень быстро спустите весь инвестиционный счет, так и не увеличив свой капитал.

Инвестиции в РЦБ можно сравнить с покером. Даже у самого везучего игрока, который не знает теории, лишь базовые правила игры, настанет тот момент, когда его попросту задавят опытом. Вам не может вечно везти, поэтому без теоретической базы там делать нечего. Тем более, если вы не обладаете сумасшедшим везением.

Анализ. Это самая большая проблема. Неспособность многих людей анализировать ситуации может просто-напросто погубить их инвестиционный счет. Для того чтобы грамотно инвестировать, не нужно обладать огромным багажом знаний и специальными умениями. Достаточно правильно выстраивать причинно-следственные связи.

Но при этом большинство инвесторов об этом забывают. Грамотный анализ позволит вам выявить негативную тенденцию за несколько дней до её начала, минимизировать риски и получить максимальную прибыль даже в момент, когда рынок летит вниз.

Виды инвестиционных портфелей

Перейдем к видам инвестиционных портфелей. Это очень важная информация, знание которой поможет вам сформировать собственные принципы инвестирования. Сперва начнем с самой общей и популярной классификации.

Консервативный портфель. В середине 20-ого века консервативность была самым главным принципом инвестирования. Лучше было недополучить деньги, нежели полностью их потерять.

Консервативный инвестиционный портфель строится на принципах высокой ликвидности и наименьшего риска. Следовательно, в большинстве своем здесь будут облигации, финансовые инструменты, и несколько процентов акций.

Подходит для новичков из-за небольших требований к знаниям и умениям. Такие инвестиции позволяют набраться опыта и получить первый доход, который можно направить на что-то более интересное и прибыльное.

Агрессивный портфель. В нем содержатся высокодоходные ценные бумаги. А как вы уже поняли, чем выше прибыль, тем больше будет риск. Поэтому в нем будут преобладать акции, реже финансовые инструменты, и совсем малая часть будет облигаций.

Подходит для опытных игроков, которые не боятся рисковать, умеют грамотно оценивать перспективы роста предприятия, прибыльность и в целом могут предсказать поведение рынка. Для новичков крайне не рекомендован. Средние инвестиционные фонды любят этот стиль.

Комбинированный, смешанный или умеренный. Инвестиционный портфель, в котором в равной степени соблюдаются условия надежности и доходности. Нельзя сказать, что это золотая середина по причине того, что некоторые бумаги будут переоценены рынком, даже если компании обладают высокой надежностью, а некоторые достаточно прибыльные акции будут обладать минимальным риском.

Формирование инвестиционного портфеля – тот случай, когда лучше выбрать крайности, нежели комбинировать стили.

По степени преобладания ценных бумаг можно выделить – диверсифицированный (портфель с примерно равными долями разных бумаг, без сильного преобладания одной) и с преобладанием одних ценных бумаг.

Первый более сбалансирован из-за того, что много разных вложений компенсируют друг друга в случае просадок. Преобладание же одной ценной бумаги вынуждает инвестора «ставить» именно на нее, а остальные брать лишь для страховки.

Также по способу получения дохода можно выделить:

- Портфель роста. Ориентирован на покупку акций, стоимость которых будет расти;

- Портфель дохода. Ориентирован на покупку ценных бумаг, которые принесут доход (от погашения, дивиденды и пр.);

- Краткосрочный портфель. Ориентирован на покупку высоколиквидных акций для последующей их перепродажи;

- Долгосрочный портфель. Покупка акций (вне зависимости от ликвидности) для получения стабильного дохода;

- Региональный портфель. Покупка ценных бумаг одного конкретного региона. Позволяет сконцентрироваться на более узком сегменте рынка;

- Отраслевой портфель. Покупка ценных бумаг одной отрасли. То же, что и в предыдущем случае – использование своих знаний для сужения поля инвестиций;

Знание классификации позволяет более полно и грамотно представлять себе, как нужно идти по пути грамотного финансиста, во что вкладывать деньги и в каких случаях. А теперь о принципах инвестирования.

Принципы портфельного инвестирования

Теперь поговорим о том, что за принципы лежат в основе формирования инвестиционного портфеля.

Целевая направленность. Это самый главный принцип инвестирования в целом и формирования портфеля в частности. Главное, что нужно решить – для чего вы вообще вкладываете в ценные бумаги.

Вариантов может быть несколько: сохранение денег (индексация на инфляцию), получение максимальной прибыли, получения первоначального опыта в инвестициях, приобретение навыков анализа рынка ценных бумаг в реальном времени, формирование полностью пассивного дохода и т. д. Продолжать можно до бесконечности.

Главное, что следует помнить – необходимо ставить перед собой четкую цель, следование которой будет являться залогом правильных и успешных инвестиций.

После формирования задачи, уже необходимо ставить более мелкие цели:

- Найти высоколиквидные ценные бумаги для перепродажи;

- Составить консервативный инвестиционный портфель для пассивного дохода;

- Купить акции, которые в перспективе будут расти для максимизации;

- В ходе торгов на бирже воспользоваться кредитным плечом для формирования навыки внутридневной торговли.

Целей может быть много, но они обязаны быть.

Баланс рисков и доходов. Баланс рисков и доходов – тот самый спорный момент, в котором инвесторы так и не могут найти компромисс. Одни говорят, что просто получать доход очень важно, другие считают, что именно высокие цифры прибыли делают рынок ценных бумаг таким привлекательным.

Каждый сам должен решить уже исходя из своих целей, как именно ему балансировать на грани рискованных операций и прибыли. Но не стоит забывать, что в некоторых случаях высокая прибыль не связана с большим риском. Такое редко, но бывает.

Ликвидность. Не стоит забывать о ликвидности своих ценных бумаг. Нужно покупать и продавать раз за разом и именно поэтому высокая «способность продаваться» сделает ваши активы очень привлекательными.

Но есть одно интересное мнение – низколиквидные активы могут быть более прибыльны. Это правда, ведь низколиквид – ценные бумаги 3-его эшелона, то есть малоизвестных компаний, своеобразных темных лошадок. Именно из-за недооценки бумаг того или иного эмитента и формируется такая огромная, на первый взгляд, доходность.

Диверсификация. Распределять риски между несколькими активами – то, без чего не обойтись абсолютно каждому инвестору. И дело здесь не в том, что надо балансировать между высокодоходными бумагами и надежными. Просто портфели с большим количеством разных активов дают инвестору больше свободы действий по изменению набора своих бумаг.

Если у вас преобладает над большинством один вид акций – это значит, что убрать их из своего инвестиционного портфеля вы с вероятностью 90% не сможете, даже если увидите, что они убыточны. А если в равных долях есть несколько бумаг, то расставание с одной из них произойдет менее болезненно.

Что входит в инвестиционный портфель

В инвестиционный портфель могут входить следующие активы:

- Акции;

- Облигации;

- Фьючерсы;

- Опционы;

- Банковские депозиты;

- Валюта;

- Драгоценные металлы;

- Реальные вложения.

Акции и облигации – своеобразные антагонисты в мире ценных бумаг. В то время как первые – рисковые, приносят большую доходность и на дистанции могут сделать человека миллионерам, то вторые – более консервативны, не приспособлены для краткосрочной и среднесрочной торговли и рассчитаны на пассивных инвесторов.

Вложение в акции подразумевает под собой постоянную слежку за деятельностью компании, а облигации же, наоборот, почти не требуют внимания. Не даром акции используются для сбора первоначального капитала у большинства компаний, а облигации предпочитает государство для займа у населения.

Финансовые инструменты вроде фьючерсов и опционов являются интересным видом вложений на РЦБ. Если говорить совсем грубо, то это ставки на экономические события. Использование этих инструментов требует определенных знаний и умений, но несмотря на это, рынок фьючерсов является самым «добрым» для новичков.

Банковские вклады и депозиты. Банки, какой бы ни была нынешняя ситуация в банковской сфере, все еще остаются самым надежным средством вложения мелких и средних сумм.

Для тех же, кто хочет создать себе полностью пассивный доход, банковские депозиты станут отличным средством покрытия инфляции и создания небольшой «подушки безопасности» если начнется очередной кризис и ценные бумаги выбранных эмитентов резко полетят в трубу.

Валюта и драгоценные металлы. При этом валюту желательно выбирать исходя из текущей экономической ситуации в мире, трезво оценивая перспективы той или иной страны.

В случае кризиса в Европе всегда нужно смотреть на доллар, в случае кризиса в Америке – на Евро или Фунт. Плюс сейчас набирают популярность криптовалюты, ведущей из которых все еще остается биткоин.

Это отличный способ покрытия инфляции, ведь тенденция такова, что за последние несколько лет, эта валюта все продолжает увеличиваться, а примерно через 15-20 лет её добыча полностью прекратится, что может сделать биткоины аналогом золота.

К слову о драгоценных металлах. Обезличенный металлический вклад – один из самых интересных видов инвестиций. Вы можете вложить денежные средства и вам выдадут сертификат на то, что вы владеете каким-то количеством драгоценного металла.

На него будут начисляться проценты, в случае чего вы сможете забрать деньги, а вместе с увеличением стоимости металла ваш счет будет увеличиваться. Но обезличенный металлический вклад – это способ долгосрочных вложений, или средства сбережения перед кризисом.

Реальные инвестиции – вложения в недвижимость, бизнес, долю стартапа и прочие активы, которые в той или иной мере можно потрогать. В России еще мало распространена культура реальных инвестиций, и для обычных людей самым популярным вариантом до сих пор остается вложение в жилую недвижимость.

Вот из чего может состоять портфель инвестора. Каких-то определенных позиций может и не быть, к примеру, инструментов, реальных инвестиций, металлов и валюты. Основной костяк все же составляют ценные бумаги, преимущественно облигации, у более консервативных инвесторов львиную долю составляют вклады в банки.

Пошаговая инструкция по формированию инвестиционного портфеля

Теперь перейдем от теории к практической части, а именно пошаговой инструкции по тому, как сформировать свой инвестиционный портфель.

Шаг 1. Выбор инвестиционных целей

Как мы уже говорили ранее, первое, что нужно сделать – выбрать свою цель. К вопросу «Зачем я вкладываю деньги» нужно подойти со всей серьезностью, опираясь на информацию выше.

Цели можно разделить на два направления:

- Зачем я вкладываю;

- На сколько вкладываю.

Ответив на эти два вопроса, можно переходить к следующему шагу.

Шаг 2. Определение стратегии

После выбора целей нужно будет определиться с тем, какую стратегию использовать. Агрессивная стратегия позволяет зарабатывать рискуя, консервативная позволяет переживать инфляцию и иметь действительно пассивный доход, а смешанная балансирует на грани (не делает ничего).

При этом не стоит думать, что приверженцы агрессивных стратегий бездумно закупают акции, которые могут пойти в гору. Они точно так же учитывают риски, предполагаемую прибыль и занимаются прогнозированием поведения цены на тот или иной актив.

На самом деле от консерваторов их отличают объект вложения: агрессивные инвесторы предпочтут вложить акции в никому не известную компанию, которая может выстрелить, а консерваторы предпочтут известность и надежность.

Шаг 3. Поиск брокера

Затем следует найти себе хорошего брокера. О биржевых брокерах не стоит говорить долго. Просто проанализируйте деятельность нескольких компаний, узнайте, есть ли в вашем регионе банки, предоставляющие брокерские услуги, если нет – обратитесь к специализированным компаниям.

Шаг 4. Выбор объектов инвестиций

Теперь самое сложное. Настала пора определиться с объектом вложений. В первые 4-6 месяцев лучше побыть консерватором. Изучайте рынок, приценивайтесь, набирайтесь опыта. Желательно вложиться в самые надежные акции (голубые фишки), около 1-5% в гос. облигации (хотя, говоря откровенно, доходность по ним в 2017-ом году будет ниже, чем по банковским депозитам),

Немного статистики: сливают до нуля инвестиционный счет 5 инвесторов из 100, и то в течение нескольких лет. Если вы не будете заниматься бездумной игрой/торговлей на бирже, то проиграть свои деньги будет очень сложно. И даже в прибыль выходит больше половины инвесторов.

Поэтому не бойтесь вкладывать свои средства в ценные бумаги. Только для начала, в первый год инвестиционной деятельности, настоятельно рекомендуем вам держать около 50% своих средств в банке, направляя на увеличение объемов инвестиций прибыль.

Шаг 5. Анализ созданного портфеля

Затем наступает самое интересное время. Вам придется время от времени следить за тем, какие результаты показывает ваш портфель. Если вы консерватор, вам просто нужно будет периодически отслеживать курс и хотя бы раз в неделю смотреть новости тех компаний, в которые вы вложили средства.

Но если вы выбираете агрессивный стиль, то смотреть за рынком придется гораздо чаще. Нужно не только читать новости на сайте компании, но и смотреть на котировки каждый день, постоянно искать компанию «андердога» – сильно недооцененного новичка рынка, смотреть на тех, кого переоценили. Это сложная аналитическая работа, которая принесет большой доход, если все делать правильно.

Шаг 6. Оптимизация портфеля

Из анализа вытекает оптимизация. Если компания-эмитент, в которую вы вложились, показывает плохие результаты, дивиденды падают, финансовый результат стабильно отрицательный, то следует расставаться с этими бумагами. Или держать их, оставляя веру в то, что они снова поднимутся, оттолкнувшись от кризисного дна.

Подход по оптимизации портфеля индивидуален для каждого. Консерваторы редко меняют свой выбор, агрессивные игроки расстаются с бумагами раз в неделю-месяц, а средние игроки пытаются продавать когда цена вверху и покупать, когда она сильно просаживается.

Шаг 7. Получение прибыли и её использование

Последний и самый «вкусный шаг». Получение прибыли – то, ради чего все люди инвестируют собственные средства. Если это не ваш пассивный источник дохода, то следует использовать прибыль для расширения объемов инвестиций.

В какой доле пускать прибыль обратно в дело – решать только вам. Опытные игроки рекомендуют это делать в размере 70/30.

Небольшой секрет: многие люди, которые занимаются портфельным инвестированием, сорвали настоящий куш в моменты кризиса. Момент, когда рынок пересыщен, финансовый пузырь лопается, большинство компаний банкротится – настоящий рай для тех, кто может без паники оценивать реальные перспективы компаний. Достаточно взглянуть на фильм «Игра на понижение», который повествует о том, как несколько финансистов увидели экономический пузырь рынка недвижимости в Америке и воспользовались ситуацией.

Но мы не упомянули здесь один очень важный шаг. Еще до того как начать ставить себе инвестиционные цели, нужно изучить необходимую теорию. Не нужно тщательно изучать принципы ценообразования.

Небольшое отступление про платное интернет-обучение игре на бирже, инвестированию и прочим подобным вещам. Зачастую это полный бред и вам пытаются продать те знания, которые вы можете получить бесплатно. Учиться инвестициям можно: на форумах, читая специализированную литературу (есть бесплатная, но желательно приобретать бумажную версию) и читая блоги успешных инвесторов. Но, конечно же, изредка встречаются и очень хорошие курсы.

Здесь отлично подойдет метод, который хорошо сформулировал Брайан Трейси: Узнай как делают успешные люди в твоей области и повтори за ними. Собирайте мысли и навыки успешных инвесторов, и сможете получать прибыль не хуже них.

Финансовые посредники

Не можем не затронуть тему финансовых посредников. Для этого обратимся на запад. Там культура финансовых инвестиций развита намного лучше чем в России. Каждая западная и американская семья имеет в своем активе акции 2-3 компаний, и готовы вложить небольшую сумму в новый и перспективный бизнес.

Но помимо самостоятельного инвестирования, там существует много инвестиционных фондов, в которые люди передают свои деньги для получения дохода. Фонды осуществляют свою деятельность за счет средств клиентов, гарантируя им фиксированный доход. В случае если они показывают большую прибыль, то берут свою комиссию.

Но в России ситуация несколько иная. Культуры самостоятельных инвестиций как таковой у нас нет. При этом еще в зачаточном состоянии находятся финансовые посредники в области инвестиций.

Еще один негативный момент – липовые цифры доходности. Инвестиционные фонды на своих сайтах показывают доходность за год – 60%. Понятное дело, что этот результат – не более чем рисованные цифры, ведь показывать такие показатели на протяжении более чем одного периода попросту невозможно, ведь инвестиционные фонды интересует прежде всего стабильное получение дохода, а не большие цифры.

Но двум финансовым посредникам стоит уделить внимание.

Паевые инвестиционные фонды

Или как их сокращенно называют ПИФы. Принцип их работы таков: вы покупаете инвестиционный пай за заранее определенную цену, и согласно купленной «доли» вы по окончании периода (чаще всего года) получаете свои средства назад + полученные проценты.

На первый взгляд, все очень привлекательно. Вы просто вкладываете деньги, а профессионалы своего дела работают и оставляют себе комиссию, если выходят в большой плюс. В действительности в России все не так радужно. Рисованные цифры, большие риски, периодическое закрытие банков. а соответственно и их инвестиционных фондов. Все это вместе дает не очень позитивный результат.

Тем не менее в конце 2016-ого года, Центробанк серьезно взялся за инвестиционное направление и внедрение культуры инвестиций в Русскую экономику. Именно поэтому следует ожидать более серьезные операции по контролю за деятельностью ПИФов.

Это значит, что примерно в 2018-ом году инвестиционные фонды должны будут полностью обелить свою деятельность, показывать реальные цифры доходности и приносить прибыль в 1.5-2 раза выше банковского депозита.

Банки-брокеры

Здесь уже другой принцип финансового посредничества. Банки-брокеры дают возможность и инструменты для торговли на рынке ценных бумаг. При этом все операции они осуществляют по вашим поручениям. Но есть одна хитрость – вы всегда можете поговорить с сотрудниками банков на тему объектов инвестиций, объемов и стратегии вложения своих средств.

Сотрудники любой брокерской компании хорошо осведомлены о том, что происходит на рынке, и поэтому они с радостью могут проконсультировать своего клиента. Разговаривая с ними, вы сможете получить практические советы о том, что сейчас подходит для вложений, от чего следует избавиться, а что переоценено.

Брокер заинтересован в вашей прибыли, ведь он получает комиссию с ваших сделок. Именно поэтому его сотрудники будут вам всячески вам помогать.

Анализ эффективности инвестиционного портфеля

Эффективность инвестиционного портфеля – несколько размытое понятие. Для одних – это сохранение денежных средств, для других – постоянное увеличение доходов. Третьи вообще предпочитают создать пассивный доход на 5-10 лет. Но несмотря на это, у анализа эффективности инвестиционного портфеля есть общий момент.

Инвестора в первую очередь интересуют деньги. То есть доходы. Именно поэтому главный принцип портфеля инвестиций – прибыльность. Он не должен приносить убытки. Каждый раз вы должны получать чистую прибыль со своих вложений. Это значит, что нужно перекрывать инфляцию и комиссию брокерской компании, которая позволяет вам осуществлять свою деятельность на бирже.

Самый простой и эффективный способ анализа эффективности инвестиционного портфеля – посмотреть на дистанции, увеличивается ли прибыль от вложенных средств. Если она увеличивается – это значит, что вы работаете лучше 80% инвесторов. Если прибыль плюс-минус стабильна, то вы получаете свой доход, не развиваясь как инвестор. Это хорошо для тех, кто создает пассивный доход при минимуме вложений времени и сил.

Но если прибыль уменьшается, и инвестиционный счет показывает убытки, то следует предпринимать шаги по оптимизации инвестиционного портфеля.

Оптимизация портфеля

Создать оптимальный инвестиционный портфель с первого раза вряд ли получится. Рынок изменчив, и то, что вчера казалось доходным и стабильным, сейчас уже приносит только убытки. Именно поэтому оптимизировать инвестиционный портфель нужно как минимум раз в месяц.

Вы анализируете в течение нескольких недель поведение своих ценных бумаг, и если они показывают стабильно плохие финансовые результаты, вам потребуется сделать несколько вещей:

- Найти причину;

- Сделать прогноз;

- Поступить согласно этому прогнозу.

Здесь все очень просто.

Если акции показывают негативный результат, то причины могут быть следующими:

- Негативная экономическая ситуация в стране;

- Падение отрасли;

- Внутренние проблемы компании;

- Смена руководящих должностей;

- Недооценка акций;

- Избавление от переоценки.

Рассмотрим те причины, при которых нужно менять ценные бумаги:

- Падение отрасли;

- Избавление от переоценки;

- Внутренние проблемы компании;

- Негативная ситуация в стране.

Они расположены так потому, что падение отрасли – основная причина, по которой нужно избавляться от ценных бумаг компании. Если отрасль становится убыточной, то это значит, что дальше будет только хуже.

Пример: нефтяные компании в 2014-2016 году. В этот период, эти компании терпели колоссальные убытки из-за падения нефти, и в целом их бумаги должны были улететь в трубу, если бы не государственная поддержка, которая покрывала все их убытки. Но существенные просадки, особенно на фоне увеличивающегося доллара были.

Когда рынок «открывает глаза» и понимает, что он переоценил ту или иную компанию, то начинается массовая продажа ценных бумаг. После нее не будет резкого взлета, или даже хотя бы постепенно «набора высоты». Именно поэтому, как только видите, что рынок «прозрел», смело продавайте бумаги.

Внутренние проблемы компании – повод избавиться от ценных бумаг при агрессивной игре. Чтобы понять почему, достаточно обратиться к известной Apple. Как только СМИ узнали, что Стив Джобс болен, акции Яблочной компании начали стремительно терять в цене. И если бы не колоссальная популярность бренда и соответствующая переоценка, то они бы не оправились до сих пор.

Негативная ситуация в экономике страны – последняя и не самая однозначная проблема. С одной стороны – от убыточных бумаг следует избавляться, а с другой – в стране в целом кризис, поэтому во многих отраслях и компаниях будет то же самое.

Вот причины для оптимизации портфеля. Сам же процесс оптимизации прост – продавайте бумаги, как только чувствуете, что выжали из них максимум.

Основные ошибки новичков

Теперь поговорим о двух главных ошибках инвесторов-новичков/

Ошибка 1. Отсутствие цели.

Это самая серьезная ошибка, о которой мы еще говорили в начале статьи. Инвестировать без цели – попросту терять свои средства. Если вы не понимаете, зачем хотите вложить свои финансы – вам нечего делать на рынке ценных бумагам.

Ошибка 2. Отклонение от стратегии.

Каждый инвестор для себя формирует свою стратегию инвестирования. Можно взять чужую, но со временем все равно вы адаптируете её под свои нужды. Своей стратегии нужно придерживаться всегда, и есть только один случай для отклонения: она убыточна на средней/длинной дистанции.

Для того чтобы понять, правильные ли вы принимаете решения, вам потребуется как минимум месяц. Но если вы меняете принципы и подходы к выбору ценных бумаг каждую неделю – о прибыли можно забыть.

Заключение

Портфельные инвестиции – вид финансовых вложений, которые нацелены в первую очередь на получение прибыли. Объектом портфельных инвестиций могут быть ценные бумаги, банковские депозиты, валюта, металлы и реальные виды инвестиций, в которые входят недвижимость, доли в бизнесе, строительстве, стартапах и т. д.

Главный принцип портфельных инвестиций – диверсификация рисков. Это значит, что вы должны разделять свои денежные средства на несколько направлений или ценных бумаг. Делается это для того, чтобы минимизировать потери и иметь возможность спокойно избавиться от того или иного актива.

Чтобы начать собирать инвестиционный портфель, нужно поставить задачу, найти брокера и приобрести необходимые ценные бумаги. После этого вы анализируете доходность своих бумаг, меняете их в случае отрицательных показателей и наслаждаетесь прибылью.

Помните, что инвестирование даже при отсутствии специальных знаний чаще всего приносит прибыль.