Момент начала инвестиционного проекта

Жизненный цикл инвестиционного проекта представляет собой последовательную серию фаз, характеризующую весь период существования проекта.

Деление этого периода на фазы обусловлено необходимостью более эффективного контроля за развитием инвестиционного проекта с момента его разработки вплоть до полной его ликвидации.

Каждая фаза жизненного цикла инвестиционного проекта делится на более мелкие составляющие (стадии, этапы) cо своими целями, методами и механизмами реализации.

Фазы и стадии жизненного цикла инвестиционного проекта

В научной литературе принять выделять три основные фазы жизненного цикла инвестиционного проекта:

[1] предынвестиционную фазу,

[2] инвестиционную фазу,

[3] эксплуатационную фазу.

Каждая фаза отличается от прочих индивидуальным «набором» мероприятий и действий, иногда именуемых стадиями жизненного цикла инвестиционного проекта.

Если в определении фаз жизненного цикла инвестиционного проекта исследователи придерживаются единого мнения, то определение стадий инвестиционного проекта может варьироваться в достаточно широких пределах.

Предынвестиционная фаза

Предынвестиционная фаза жизненного цикла инвестиционного проекта берет начало с момента первичных исследований и длится до момента принятия решения о создании инвестиционного проекта.

Она включает в себя следующие мероприятия:

- изучение и анализСТРАТЕГИИ РАЗВИТИЯ государства, региона, населенного пункта, в котором предполагается реализовывать инвестиционный проект;

- формулировка и оформление инвестиционного ЗАМЫСЛА, его первичное согласование;

- разработка и документальное оформление ПРОТОКОЛА (декларации) о намерениях;

- составление и размещение в открытых источниках ПУБЛИЧНЫХ ПРЕДЛОЖЕНИЙ об участии в разработке и создании инвестиционного проекта;

- определение МЕСТА размещения инвестиционного проекта;

- проведение ЭКСПЕРТИЗЫ на предмет «экологичности» проекта;

- формулирование предварительного инвестиционного РЕШЕНИЯ;

- создание ПЕРВИЧНОГО ПЛАНА инвестиционного проекта;

- разработка проектно-сметной документации (ПСД) и плана проектно-изыскательских работ;

- оформление задания на технико-экономическое обоснование (ТЭО) инвестиционного проекта, утверждение ТЭО;

- разработка рабочей ДОКУМЕНТАЦИИ, ее утверждение;

- утверждение окончательного решения об инвестировании;

- ОТВОД УЧАСТКА земли под строительство инвестиционного проекта;

- получение РАЗРЕШЕНИЯ на строительство;

- разработка ПЛАНА СТРОИТЕЛЬСТВА инвестиционного проекта.

Инвестиционная фаза

Инвестиционная фаза включает в себя период непосредственной разработки инвестиционного проекта, заключения соответствующих договоров подряда.

Более детально эта фаза может быть представлена следующими стадиями жизненного цикла инвестиционного проекта:

- проведение в порядке, установленном законодательством, ТОРГОВ, заключение соответствующих контрактов;

- организация подготовительных работ ПО ПОСТАВКАМ необходимых материалов и оборудования;

- проведение ТЕНДЕРОВ на проектно-изыскательские работы, поставку оборудования, подрядные работы, консалтинговые услуги, заключение хозяйственных договоров;

- разработка ГРАФИКОВ ПОСТАВОК материалов и иных ресурсов;

- организация строительно-монтажных работ (СМП);

- подготовка ОПЕРАТИВНОГО ПЛАНА строительства, непосредственное выполнение СМП;

- КОНТРОЛЬ за реализацией плана строительства;

- ОПЛАТА произведенных работ и услуг;

- производство пуско-наладочных работ (ПНР);

- сдача объекта в ЭКСПЛУАТАЦИЮ.

Эксплуатационная фаза

Наконец, третья фаза жизненного цикла инвестиционного проекта – эксплуатационная – относится к периоду непосредственной эксплуатации инвестиционного проекта в хозяйственных целях вплоть до момента его физической ликвидации.

Она имеет следующие стадии (этапы):

- РЕАЛИЗАЦИЯ продукции, маркетинговые мероприятия, продвижение бренда;

- СЕРТИФИКАЦИЯ выпускаемой продукции;

- создание СЕТИ ОБСЛУЖИВАНИЯ и гарантийного ремонта (для продукции соответствующего профиля);

- ОПЕРАТИВНЫЙ КОНТРОЛЬ за производственнымпроцессом;

- ЛИКВИДАЦИЯ инвестиционного проекта, остановка производственных мощностей, стадия банкротства.

Риски управления инвестиционным проектом

Каждая фаза жизненного цикла инвестиционного проекта характеризуется различными рисками управления инвестиционным проектом.

В частности, в предынвестиционной фазе основная масса рисков связана с вероятными ошибками разработки бизнес-плана, составлением неверных прогнозов.

В инвестиционной фазе на первый план выходят риски, связанные с затягиванием сроков строительства, нарушениями условий договоров подряда, некачественным выполнением работ.

Наконец, в эксплуатационной фазе жизненного цикла инвестиционного проекта главными являются технологические риски, связанные с возможным повреждением или уничтожением производственных мощностей, и финансовые риски, связанные с наступлением экономической несостоятельности и банкротства предприятия.

Функции жизненного цикла инвестиционного проекта

Жизненный цикл инвестиционного проекта выполняет ряд полезных функций.

В частности, он позволяет:

- более точно определять продолжительность инвестиционного проекта как в целом, так и отдельных его фаз (стадий, этапов),

- конкретизировать перечни работ по каждой фазе инвестиционного проекта,

- подсчитывать затраты,

- детализировать сроки выполнения работ,

- надежно контролировать процесс функционирования и эксплуатации инвестиционного проекта.

]]>

Стадии инвестиционного проекта от идеи до реализации

Под инвестиционным проектом понимается программа мероприятий, которые связаны с совершением вложений капитала, а также его последующим возмещением и обязательным получением прибыли. Во время планирования непременно прописывают стадии инвестиционного проекта, грамотная проработка которых и определяет его успех.

Инвестиционный проект и его основные стадии

Перед вложением денег инвестор должен внимательно изучить план развития выбранного проекта. Именно поэтому его создатели внимательно подходят к разработке каждого этапа его развития. На сегодняшний день можно выделить такие 4 стадии жизненного цикла инвестиционного проекта:

- прединвестиционная;

- инвестиционная;

- эксплуатация вновь созданных объектов;

- ликвидационно-аналитическая (характерна не для всех проектов).

В международной практике обычно выделяют только первые три этапа. Каждая из указанных фаз требует обязательного регулирования и контроля.

Планирование проекта

Перед разработкой инвестиционного проекта поставлено много задач, но одна глобальная заключается в том, чтобы подготовить информацию, которой будет достаточно для принятия обоснованного решения по инвестированию.

С целью моделирования выбранный инвестиционный проект рассматривается во временной развертке, в которой горизонт исследования (выбранный период, который анализируется) должен быть разбит на равные промежутки. Их принято называть интервалами планирования.

Для любой инвестиционной деятельности вводится администрирование, которое включает таких 4 стадии:

- Исследование рынка.

- Планирование работы, а также разработка проекта.

- Осуществление проекта.

- Оценка и анализ результатов, которые были достигнуты после завершения проекта.

Какие работы проводятся во время планирования?

На указанном этапе в обязательном порядке проводятся такие процедуры:

- формируются цели, а также подцели инвестиционной деятельности;

- проводится исследование рынка;

- идентифицируются возможные проекты;

- проводится экономическая оценка;

- перебираются разнообразные варианты при моделировании различных ограничений (например, ресурсов или времени, при этом ограничения могут иметь как социальную, так и экономическую природу);

- формируется полноценный инвестиционный портфель.

Этапы реализации

Стадии реализации проекта непременно включают в себя инвестирование, непосредственное выполнение проекта, а также ликвидацию каких бы то ни было его последствий. Каждый из перечисленных этапов предполагает решение определенных задач. Так, к примеру, во время исполнения проводится производство и сбыт, а также рассчитываются затраты и предусматривается необходимое текущее финансирование. По мере продвижения по стадиям и этапам инвестиционного проекта происходит постепенное уточнение представления о работе, а также добавляется новая информация. Благодаря этому можно говорить о своеобразном промежуточном финише на каждом из указанных этапов. Полученные результаты инвесторы могут использовать для дальнейшего планирования целесообразности вложения денег. От успешного завершения каждого этапа зависит старт следующего.

Прединвестиционный этап

От качественного осуществления первой стадии зависит осуществление проекта, ведь здесь происходит оценка возможности его реализации. В расчет берутся юридические, производственные и маркетинговые аспекты. В качестве исходной информации используются сведения о макроэкономическом окружении проекта. Непременно учитываются существующие налоговые условия, имеющиеся в распоряжении технологии, а также предполагаемые рынки сбыта готового товара или услуги. Таких моментов может быть масса, они зависят от типа выбранного бизнеса.

Результатом работы на первом этапе должно стать готовое структурированное описание выбранной идеи проекта, а также точный временной график, в который он будет осуществлен.

Прединвестиционная стадия инвестиционного проекта включает в себя несколько этапов. Первым из них является поиск концепций для возможных инвестиций.

Исходные посылки для создания концепции инвестирования

Поиск инвестиционных концепций организациями самого разного профиля может проводится на основании такой классификации исходных посылок (они стандартны для международной практики):

- Наличие природных ресурсов (например, полезных ископаемых), которые пригодны для переработки и дальнейшего использования в производстве. Возможен очень широкий круг таких ресурсов, начиная с растений, которые пригодны для фармацевтических целей, и заканчивая нефтью, газом.

- Существующее сельскохозяйственное производство с анализом его возможностей и традиций. Благодаря этому можно определить потенциал развития данной сферы, а также круг проектов, реализация которых возможна.

- Проводится оценка вероятных сдвигов, которые могут произойти в будущем под влиянием социально-экономических или демографических факторов. Также такая оценка проводится с учетом появления на рынке новых товаров.

- Импорт (в особенности его структура и объемы), благодаря чему можно предполагать о возможных толчках для разработки проектов, которые могут быть направлены на выведение на рынок отечественных товаров, заменяющих импортные. К слову, их создание может поддерживаться правительством.

- Анализ опыта, а также существующих тенденций развития, характерных для других отраслей. Особенно в расчет принимаются отрасли с использованием аналогичных ресурсов и похожего уровня социально-экономического развития.

- Учет потребностей, которые уже существуют или предположительно могут возникнуть. В расчет берется как мировая, так и отечественная экономика.

- Анализ информации о планируемом увеличении производства для отраслей, которые являются потребителями. А также учет растущего спроса на товар или услугу, которые уже производятся.

- Потенциал для диверсификации производства с учетом единой базы сырья.

- Разнообразные общеэкономические условия, среди которых может быть создание государством благоприятного инвестиционного климата.

Что включает в себя предварительная подготовка проекта?

Перед этой стадией инвестиционного проекта в качестве задачи ставится разработка бизнес-плана. В данном документе обязательно должны быть прописаны все аспекты создаваемой коммерческой организации с анализом возможных проблем, которые могут возникнуть в будущем, и определением путей их решения.

Структура такого проекта должна быть четко определенной. В него могут быть включены такие разделы (в них анализируются возможные решения проблем в указанных сферах):

- Производится тщательное изучение существующего потенциала рынка и мощностей производства, которые необходимы для того, чтобы обеспечить запланированный объем выпуска товаров.

- Анализ структуры, а также размера имеющихся или возможных накладных расходов.

- Принимаются во внимание технические основы производственной организации.

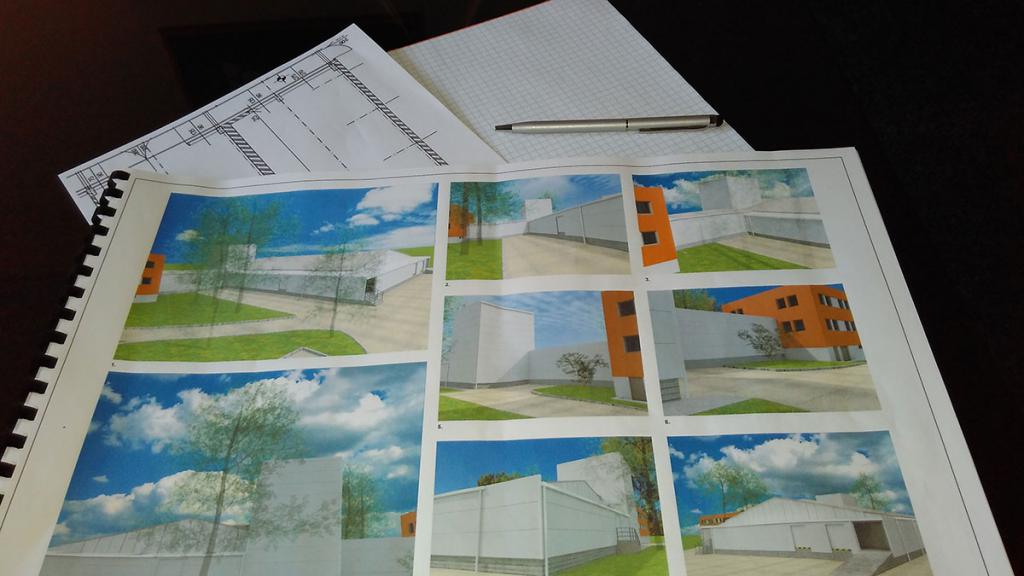

- Возможность размещения новых объектов производства.

- Объемы ресурсов, которые используются для производства.

- Правильная организация рабочего процесса, а также оплата труда рабочих.

- Финансовое обеспечение проекта. В данном случае принимаются во внимание нужные для инвестиций суммы, а также вероятные затраты на производство. Также в таком разделе прописываются способы получения инвестиционных ресурсов, а также возможная достижимая прибыль от таких вложений.

- Юридические формы существования созданного объекта. Это относится к организационно-правовой части.

Как проводится окончательная подготовка инвестиционного проекта?

На данном этапе проводится очень точная подготовка документов для финансового и технико-экономического обоснования проекта, благодаря которым обеспечивается альтернативное рассмотрение возможных проблем, которые связаны со многими аспектами инвестиций:

- коммерческими;

- техническими;

- финансовыми.

На этой стадии инвестиционного проекта крайне важным является определение масштабов проекта (это может быть количество продукции, которая планируется к выпуску, или показатели в сфере услуг). Очень важна на этой стадии работ постановка задачи. Все виды работ планируются очень точно. Более того, указываются все работы, без которых реализация проекта будет невозможна.

Именно здесь оценивается эффективность инвестиций, а также определяется возможная стоимость капитала, который может быть привлечен. В качестве исходной информации используются:

- производственные затраты, которые имеются в данное время;

- график вложений капитала;

- необходимость оборотных средств;

- ставка дисконтирования.

Результаты чаще всего предоставляются в виде таблиц, в которых показывается эффективность инвестиций.

После этого выбирается наиболее подходящая схема финансирования проекта, а также оценка эффективности вложенных инвестиций с точки зрения владельца проекта. Сделать такую документацию невозможно без информации о графиках оплаты кредитов, процентных ставках, а также о дивидентных выплатах.

Финальное рассмотрение проекта

В расчет принимаются факторы внешней среды, а также ситуация внутри компании. При негативной оценке этих факторов проект может быть либо отложен, либо же по нему может быть получен отказ.

Если было принято позитивное решение, то начинается фаза инвестирования.

Стадия инвестирования

Инвестиционная стадия проекта включает введение инвестиций, совокупный размер которых в среднем стремится к показателям 75-90% от того объема вложений, который был намечен изначально. Именно этот этап считается основой успешного осуществления проекта.

В зависимости от того, какой объект для инвестирования рассматривается, проект может включать в себя разнообразный набор действий. Временные и трудовые затраты также могут быть разными.

При условии, что речь идет об инвестиционном портфеле, который должен быть сформирован на фондовой бирже, инвестору для его покупки чаще всего достаточно несколько раз кликнуть мышкой и заполнить регистрационную форму.

При условии, что объект инвестирования – это строительство здания, реализация стадий инвестиционно-строительного проекта является очень сложным и длительным процессом, включающим в себя многочисленные этапы. Здесь инвестор должен провести такие манипуляции:

- выбрать подрядчиков, которые займутся разработкой всей необходимой для проекта документации;

- подобрать лучших поставщиков необходимых материалов и оборудования;

- найти строительную компанию, которая будет выполнять работы.

Стоит отметить, что на практике очень мало инвесторов занимаются всеми вопросами, которые были перечислены выше. Обычно выбор останавливается на одной компании, которая получает статус генерального подрядчика. Именно такая выбранная компания в дальнейшем занимается организацией работы с субподрядчиками, а также с ее стороны осуществляется контроль всех стадий реализации инвестиционного проекта.

Стадия эксплуатации

Очень часто источники называют данную стадию постинвестиционной. Тут начинается эксплуатация приобретенного актива, поступают первые доходы. Нередко бывают ситуации, когда проект не приносит прибыли на первых порах, но это не станет сюрпризом для опытных инвесторов. Кроме того, еще на стадии оценки инвестиционных проектов закладываются расходы для этого этапа, составляющие до 10% от общего объема инвестиций.

Продолжительность этапа эксплуатации в разных условиях может быть в каждом конкретном случае разной. Во многом эксплуатационная стадия инвестиционного проекта зависит от качества инвестиций, которые были произведены. Если предварительные расчеты и инвесторские ожидания были правильными, то данный этап может продолжаться много десятилетий. Если же вложения не были оправданы, то эксплуатационная стадия может сократиться до нескольких месяцев.

Логическим апогеем данной стадии реализации инвестиционного проекта является то, что инвестор достиг запрограммированных целей.

Ликвидационный этап

Различные причины могут стать причиной начала ликвидационной стадии. Среди них могут быть такие:

- Когда возможности для дальнейшего развития исчерпаны.

- Поступившее владельцу актива выгодное коммерческое предложение.

- Сворачивание инвестиций может быть обусловлено тем, что проект не оправдал ожиданий.

Еще на стадии разработки инвестиционных проектов предполагается наличие такой стадии. Она всегда сопряжена с анализом информации, которая была получена при реализации проекта. В качестве результата могут быть получены конкретные выводы о неточностях и ошибках, из-за которых не была получена максимальная прибыль.

Особенности этапов инвестиционных проектов

Инвестиционный анализ проводится многими методиками, но любая из них предполагает рассмотрение проекта в качестве самостоятельного объекта экономики. Поэтому предполагается, что на первых двух стадиях инвестиционного проекта он должен быть рассмотрен обособленно от другой деятельности предприятия.

Важен и корректный выбор схемы финансирования. А общая оценка проекта заключается в том, чтобы вся нужная информация была представлена в таком виде, которого достаточно, чтобы принять решение и сделать вывод о целесообразности инвестиций.