Использование закрытых паевых инвестиционных фондов в России

Что такое ЗПИФ?

Паевой инвестиционный фонд — обособленное имущество, переданное в доверительное управление управляющей компании учредителями (пайщиками), и имущества, полученного в процессе управления Фондом.

- Доходы и имущество фонда принадлежат пайщикам на праве общей долевой собственности и удостоверяется инвестиционным паем.

- Инвестиционные паи могут быть свободно проданы или заложены.

- Все инвестиционные паи имеют равную стоимость. Размер доли в фонде определяется количеством паев у пайщика.

- Имущество фонда находится в доверительном управлении Управляющей компании (УК). Оно обособленно от личного имущества пайщиков и от имущества УК.

Как работает Фонд

В состав имущества фонда могут входить различные активы, обладающие имущественной ценностью: ценные бумаги, займы и прочие. Операционная деятельность фонда осуществляется управляющей компанией и исключительно в интересах пайщиков.

- Активы могут как приобретаться в ЗПИФ, так и отчуждаться из него.

- Активы могут находиться в составе ЗПИФ длительный период как в ожидании роста стоимости, так и в целях получения дохода.

- Фонды могут получать займы и кредиты в т.ч. под залог имущества Фонда.

- Операции с имуществом Фонда формально совершаются УК. На практике многие ЗПИФ управляются пайщиками.

- Все доходы, образованные в результате операционной деятельности, поступают в состав имущества Фонда.

Преимущества ЗПИФ

Создание ЗПИФа позволяет существенно снизить налоговую нагрузку на бизнес. Уменьшение налогового бремени происходит с использованием абсолютно законной схемы, жизнеспособность которой закреплена в Налоговом кодексе и подтверждена правоприменительной практикой.

Защита активов от захватов и обращения взыскания со стороны кредиторов

После внесения имущества в состав ЗПИФа его раздел или выдел в натуре не допускаются, единственным возможным объектом для захвата или обращения взыскания становится инвестиционный пай, который практически не представляет интереса для рейдеров и кредиторов, т.к. не дает возможности получить непосредственный контроль над имуществом. При этом, если паи ЗПИФа ограничены в обороте — предназначены для квалифицированных инвесторов, они соответственно могут перейти только к лицам, имеющим статус квалифицированного инвестора, что делает захват или обращение взыскания еще более затруднительным.

Оптимизация управления бизнесом

ЗПИФы являются альтернативой сложным холдинговым структурам. Управление делами через ЗПИФ позволяет структурировать бизнес, сформировать единый центр принятия и исполнения решений, усилить контроль (как внутренний, так и внешний), упорядочить денежные потоки, снизить операционные издержки и, в конечном счете, увеличить прибыль.

Снижение рисков при реализации проектов

ЗПИФы зарекомендовали себя как инструмент снижения рисков при реализации проектов, в том числе строительных и венчурных. При использовании ЗПИФ риски уменьшаются за счет:

локализации, так как паевой фонд позволяет обособить проект от остального бизнеса, как организационно, так и финансово.

диверсификации, вследствии возможности использования нескольких фондов для реализации отдельных проектов.

распределения между участниками проекта, так как ЗПИФы являются инструментом коллективных инвестиций.

Применение ЗПИФов

Застройщикам

- ПИФ не является юридическим лицом и не платит налог на прибыль.

- Нельзя обратить взыскание по долгам владельцев инвестиционных паев или управляющей компании на имущество фонда.

- Предоставляет возможность формирования фонда (от 25 млн. руб) из отдельных объектов коммерческой или жилой недвижимости, так и на базе проектов районного масштаба.

Арендодателям

- ПИФ не является плательщиком налога на прибыль.

- Рентный ЗПИФ получает доходы от сдачи недвижимости в аренду, основной доход пайщиков — арендные платежи и рост рыночной стоимости объекта.

- Полученный доход или его часть управляющая компания ЗПИФа по согласованию с учредителем может:

- Периодически выплачивать пайщикам.

- Инвестировать в модернизацию и реконструкцию объектов для увеличения их стоимости и арендных ставок по ним.

- Инвестировать в покупку и строительство других объектов недвижимости (как коммерческой, так и жилой).

Холдинги

- ПИФ не платит налог на прибыль, так как не является юридическим лицом.

- Простой способ объединить бизнес активы, простота управления.

- На имущество фонда нельзя обратить взыскание по долгам пайщиков.

- Информация о владельцах инвестиционных паев ЗПИФ является закрытой.

Замена офшорным структурам

- Отсутствие рисков, связанных с изменением в законодательстве офшорных зон.

- Отсутствие рисков, связанных с изменением во внешней политике.

- Информация о владельцах инвестиционных паев является закрытой.

- Нет ограничений на владение активами нерезидентами.

Кредиторам

- Возможность выдачи займов без лицензии кредитной организации.

- Фонд не является юридическим лицом и, следовательно, не является налогоплательщиком. Пайщики уплачивают налог только при продаже (погашении) паев и при получении промежуточных выплат.

- Возможность покупки прав требования по кредитам у банков и получать проценты по этим договорам без уплаты налога на прибыль.

- Отсутствие жестких ограничений. Нет надзора в виде нормативов и обязательных резервов.

- Возможность привлечения денежных средств от стратегических инвесторов.

- Нет ограничений на объем займов. Позволяет проводить более гибкую кредитную политику.

- Минимизация потерь по дефолтным кредитам.

- Эффективная структура управления и структурирования активов.

- Защита активов.

Землевладельцам

- Налоговые преференции.

- Защита активов.

- Приобретение земли нерезидентами.

- Привлечение денежных средств.

Зарубежная недвижимость

- Налоговые преференции и избежание двойного налогообложения.

- Приобретение и защита активов.

- Профессиональное управление активами.

- Привлечение средств иностранных инвесторов.

Инновации

- Простота инвестирования в контрольные пакеты акций и долей компаний.

- Удобная структура управления и финансирования венчурного проекта.

- Строгий контроль уменьшает риски неправомерных действий.

- Привлечение на длительный срок (от 3-х лет) средств институциональных и частных инвесторов, в т.ч. иностранных.

Налогообложение ЗПИФ

Операции, совершаемые с имуществом ЗПИФ, и само имущество ЗПИФ имеют специальный налоговый режим.

Доходы, поступающие в состав Фонда от продажи имущества или сдачи в аренду, дивиденды, проценты и любые иные доходы не облагаются налогом на прибыль, что позволяет реинвестировать без потерь.

За счет средств Фонда также оплачиваются имущественные налоги, если в состав Фонда входит такое имущество.

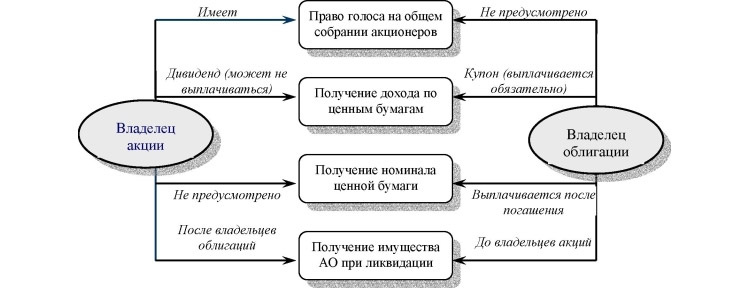

Пайщики фонда – владельцы инвестиционных паев, их налогообложение строится на основе правил налогообложения ценных бумаг.

Сравнение ЗПИФ и АО

Специфика юридической конструкции ЗПИФ сближает его с юридическим лицом, но при этом предоставляет существенные преимущества в деятельности. Таким образом, в рамах ЗПИФ может быть выстроена привычная структура системы управления.

]]>

Что такое акционерный инвестиционный фонд

В современном мире появление новых видов заработка является практически неизбежным, что дает возможность получить пассивный доход даже тем людям, которые совершенно не разбираются в финансах и экономике. Для начала заработка на инвестициях нужно иметь лишь базовые знания и возможность обратиться за консультацией к работникам юридической и финансовой сферы. Инвестиционный консалтинг позволит каждому человеку стать богаче и успешнее. Людям же без опыта работы в сфере инвестиций следует особое внимание обратить на акционерные инвестиционные фонды, которые становятся в нашей стране все более и более популярными и надежными.

Содержание статьи

Понятие и требования к акционерному инвестиционному фонду

Акционерным инвестиционным фондом называется некое акционерное общество, основой деятельности которого выступают вклады в ценные бумаги (с обязательным содержанием в названии словосочетания “инвестиционный фонд” и его расширенных производных). Такой фонд является типом открытого финансового сообщества для акционеров, стать членом которого может каждый гражданин на добровольной основе. Данный способ инвестирования очень удобен тем, что вкладчику нет необходимости продумывать нюансы бизнес-плана, анализировать активность в нише, продумывать идеальную схему инвестиции и так далее. Акционеры просто отдают свои средства и получают пассивный доход, в лучшем случае участвуя в довольно редких собраниях.

Чтобы обезопасить граждан от всевозможных мошеннических акций, государство предъявляет к фондам множество предписаний, без тщательного следования которым данное акционерное общество документально не является фондом. К основным требованиям относятся следующие моменты:

- сумма общего капитала не должна превышать указанный законный объем и нарушать установленные банком РФ предписания (на этапе получения лицензии от государства);

- членами не могут выступать обслуживающий персонал и люди, имеющие непосредственное или косвенное отношение к экономической сфере;

- все денежные средства фонда распределяют на инвестиционный и финансовый резервы;

- резервы для инвестирования необходимо передать управленческой компании, которая по всем пунктам соответствует выдвинутым государством требованиям;

- для каждого резерва следует создать новый банковский счет;

- инвестиционная организация в обязательном порядке должна подписать контракт с управляющей компанией и назначить доверительное управление всеми активами.

Принципы и особенности деятельности

В России для осуществления деятельности экономического сообщества уже на первом этапе нужно получить лицензию от обозначенной госструктуры и соответствовать выдвинутому ряду требований. Помимо требований, существует и ряд ограничений:

- фонд не имеет права осуществлять любую предпринимательскую деятельность кроме непосредственно инвестирования на базе лицензии от банка России;

- сообщество может привлекать инвестиции исключительно посредством размещения именных акций открытым способом подписки и не имеет права выпускать в любые другие ценные бумаги;

- сообщество без лицензии не имеет права размещать дополнительные акции или эмиссионные ценные бумаги;

- не допускается неполная оплата акций при их размещении;

- рассчитанные для квалифицированных вкладчиков акции не могут принадлежать другим инвесторам;

- отдельным параметром выступают ограничения касательно инвестиционной декларации, которую утверждает и корректирует совет директоров или акционеры.

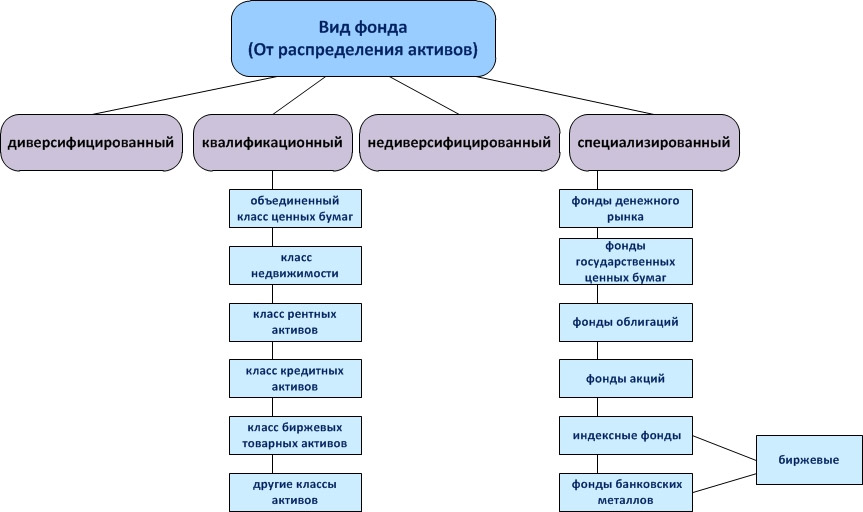

Виды и практика работы в России

Вышеперечисленные причины напрямую влияют на небольшое количество работающих в России фондов. Тем не менее их количество, наряду с количеством инвесторов, постепенно растет.

Устав и инвестиционная декларация

Согласно законодательству, основной и единственной учредительной бумагой акционерного фонда считается устав. Другие документы на начальном этапе не требуются, при этом условиям устава обязуются следовать все относящиеся к инвестиционному фонду лица. Устав определяет систему функционирования сообщества, а также обуславливает нормы взаимоотношений акционеров, описывает все основные сведения о фонде и диспозитивные нормы.

Согласно действующему законодательству, устав должен включать в себя следующую информацию:

- фирменное наименование;

- открытый тип акционерного общества;

- название документа и фирмы;

- официальный адрес;

- название филиалов и основные сведения о них;

- подробная информация о ценных бумагах (категория, цена, количество);

- права акционеров обычной и привилегированной категории;

- подробные сведения о правах и обязанностях управленческих органов;

- особенности осуществления собраний инвесторов и правила принятия постановлений.

Помимо основной требуемой информации, устав также может включать в себя дополнительные сведения. Например, документ может ограничивать число принадлежащих одному вкладчику акций или число голосов, возможных для одного инвестора.

Наряду с уставом обязательной бумагой также выступает инвестиционная декларация, которая не является учредительным документом. Данная бумага носит менее официальный характер и должна включать в себя наименования всех объектов инвестирования, описание целей и прогноз рисков фонда, требования к активам. Как и устав, инвестиционную декларацию утверждают на общем собрании инвесторов или на совете директоров.

По своей сути декларация позволяет потенциальным вкладчикам выбрать акционерный инвестиционный фонд, в имущество которого он хочет вкладывать собственные средства. Тщательно продуманный и правильно составленный документ позволит потенциальному вкладчику убедиться в том, что выбранное им сообщество не сможет со временем изменить объект инвестирования, а его средства будут находиться в относительной безопасности.

Совет директоров и исполнительные органы

Как и во всех других делах, связанных с акционерным инвестиционным фондом, существует множество требований и ограничений касательно утверждения и регулирования деятельности исполнительных органов, включая совет директоров.

Входить в состав исполнительных органов не могут любые лица, связанные с акционерным инвестиционным фондом напрямую или косвенно, любые аффилированные и дисквалифицированные лица. Ограничения на участие в акционерном инвестиционном фонде распространяются и на физические и юридические лица с аннулированной лицензией на осуществление подобного рода деятельности и на людей с судимостью за умышленное преступление.

Что касается требований, то человек, возглавляющий исполнительный орган, должен иметь высшее образование и определенный профессиональный опыт, а также обязан соответствовать многим квалификационным требованиям, выдвинутым Банком России. После принятия своих полномочий исполнительное лицо обязуется уведомлять госструктуры о любых изменениях в совете директоров и других исполнительных органах немедленно, с последующим предъявлением всех необходимых документов.

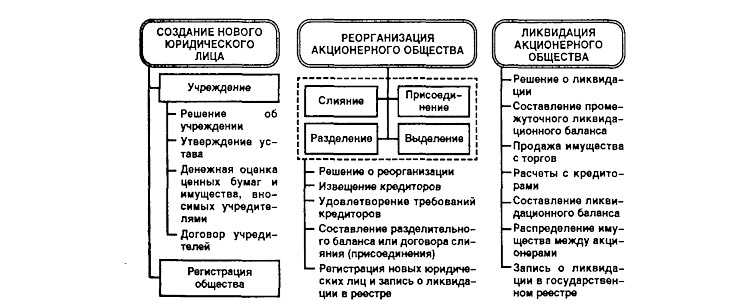

Реорганизация и ликвидация акционерного инвестиционного фонда

К реорганизации акционерного общества относятся все процедуры по слиянию, разделению и любого рода преобразованию фонда. Подобные процедуры могут быть проведены в добровольном порядке при обязательном соблюдении некоторых условий, индивидуально обозначенных для каждой процедуры.

Акционерный инвестиционный фонд может провести процедуру реорганизации и стать некоммерческой организацией, корпоративом или же обществом с ограниченной ответственностью. Согласно закону, при проведении этой или другой подобной процедуры исполнительный орган обязан уведомить госструктуры о принятом решении в течение 5 рабочих дней, а также приложить необходимый пакет юридически заверенных документов, состоящий из нового устава и нюансов нового решения. После осуществления процесса реорганизации также необходимо получить новую лицензию акционерного инвестиционного фонда и заново зарегистрировать выпуск акций. По завершению проведения вышеперечисленных процедур фонд может снова создавать дополнительные акции.

Что касается ликвидации, то акционерный инвестиционный фонд может быть расформирован по решению инвесторов в добровольном порядке (согласно действующему законодательству). При этом необходимо строго соблюдать порядок осуществления процедуры.

Совет директоров выносит на рассмотрение вопрос о ликвидации и дальнейшем назначении комиссии, после чего акционеры поддерживают данное решение. После формирования комиссии по ликвидации все полномочия акционерного инвестиционного общества переходят в её руки. Важно заметить, что назначение ликвидационной комиссии не обязательно согласовывается с органами управления, если одним из акционеров не является муниципальное общество или даже государство. Как и при завершении процедуры реорганизации, акционерный инвестиционный фонд и ликвидатор обязаны уведомить государство о своем решении не позднее пяти дней с момента его принятия.

В качестве вывода можно отметить, что акционерный инвестиционный фонд в России является не разрекламированным, но при этом удачным способом инвестирования для человека, не очень хорошо разбирающегося в финансовой и экономической сферах. Хотя в нашей стране данный метод вкладов не особо популярен, он практически гарантирует получение стабильного пассивного дохода при минимальных вложениях.