Московская Биржа (подробная информация о компании)

«Московская биржа» — компания, объединяющая биржевую площадку (MOEX), обслуживающий её депозитарий и крупнейший в стране клиринговый центр. Наиболее заметным активом группы является MOEX, на которой проводятся торги акциями, облигациями, производными инструментами, валютой и товарами.

МосБиржа остается одним из единственных представителей российского рынка, который осуществляет комплексное трейдинговое и посттрейдинговое обслуживание клиентов. Компания определяет состав участников и обеспечивает расчет двух индексов — МосБиржи и РТС.

Формирование МосБиржи

Появление МосБиржи стало возможным после слияния в 2011 году Московской межбанковской валютной биржи (ММВБ) и Фондовой биржи РТС (Российская торговая система). Новая площадка получила наименование ММВБ–РТС, в 2012 году стала называться «Московская биржа ММВБ–РТС», спустя три года юридическое лицо было преобразовано из ОАО в ПАО.

ММВБ появилась в 1992 году. Первые годы функционировала как площадка валютных аукционов, но постепенно объединила торги по акциям почти 700 российских эмитентов; пиковая капитализация топовых участников листа достигала 500 миллионов долларов. Доля организации в массиве биржевых сделок в РФ составляла 90% и 100% по акциям и облигациям соответственно. С 1997 года велся расчет индекса ММВБ на базе акций 30 компаний с наивысшей капитализацией.

РТС образовалась в 1995 году. Изначально работала как площадка для внебиржевой торговли ценными бумагами. С этого же периода начался расчет одноименного индекса, включившего 30 ведущих компаний листа внебиржевых торговых операций. Через пять лет компания превратилась в биржевую площадку, получив соответствующую лицензию. В 2000–е годы последовала экспансия на украинский рынок путем создания ОАО «Украинская биржа». Позднее в Казахстане образована АО «Евразийская торговая система» — товарная биржа для Средней Азии.

Объединение бирж произошло на базе ММВБ, в декабре 2011 года в ЕГРЮЛ появилась запись об упразднении РТС. При этом сохранились оба индекса, рассчитываемых площадками; показатель ММВБ был переименован в индекс МосБиржи. После слияния был унифицирован состав участников обоих индексов, в них вошли по 50 российских компаний с наиболее высокой рыночной капитализацией. Лист пересматривается раз в квартал, максимальная доля одной компании не может превышать 15% суммарной капитализации листа, минимальная — 0,2%. На конец 2019 года лидирующие позиции индексов принадлежат Сбербанку, «Газпрому» и ЛУКОЙЛу. Индекс РТС, как и ранее, рассчитывается в долларах США; индекс МосБиржи выражается в российских рублях. Исторические максимумы индексов составили 2498,10 (РТС, 19 мая 2008 года) и 3009,11 (МосБиржа, 7 ноября 2019 года) пунктов.

Акционерами образованной торговой площадки стали несколько организаций:

- Банк России;

- Сбербанк;

- Внешэкономбанк;

- ЕБРР (Европейский банк реконструкции и развития);

- РФПИ (Российский фонд прямых инвестиций).

Их суммарная доля составила 41,257% от общего числа акций; еще 1,743% распределены между иными компаниями. Оставшиеся 57% акций Московской биржи находятся в свободном обращении (IPO прошло 6 лет назад). Принятым в том же году Федеральным законом было предусмотрено, что с 1 января 2016 года из числа акционеров МосБиржи выйдет Банк России. Неблагоприятная экономическая ситуация и введение санкций против России отсрочили эту процедуру.

IPO Московской биржи

Первичное публичное размещение акций МосБиржи под тикетом MOEX состоялось на Московской бирже 14 февраля 2013 года. Доля предложенных инвесторам акций составила 30% от общего объема, стартовая цена была установлена на уровне 55 рублей за одну ценную бумагу. Руководство группы рассчитывало привлечь в ходе IPO 500 миллионов долларов; на момент закрытия заявочной книги объем запросов превышал эту сумму более чем вдвое. Рыночная капитализация биржи по итогам IPO составила почти 127 миллиардов рублей (4,2 миллиарда долларов по курсу 2013 года).

Стабилизационным агентом размещения выступила группа ВТБ Капитал, имевшая право на выкуп 13% обыкновенных акций MOEX в течение тридцатидневного стабилизационного периода. Инвесторами Московской биржи в первые дни торгов стали десятки компаний из России, Азии, стран Ближнего Востока. Фактические доли приобретенных ими в момент IPO акций не раскрывались.

Эксперты подвергли IPO МосБиржи критике, отметив его поспешность и не самую удачную реализацию. Качество инвестиционного инструмента вызывало сомнения у влиятельных участников рынка: руководство группы анонсировало дивиденды на уровне 2% по итогам 2013 года и 3% — 2014, что оказалось ниже ожидаемого рынком минимума.

Критике подвергался и состав пула инвесторов, отставивших максимальные по объемам заявки. Ими оказались РФПИ и китайская CIC (China Investment Corporation). Представители Поднебесной приобрели 4,58% акций на сумму 187 миллионов долларов. При этом значительного интереса к МосБирже не продемонстрировали европейские инвестиционные структуры, управление которыми отличается большей прозрачностью в сравнении с китайскими и российскими.

Руководители российских финансовых институтов не продемонстрировали согласия с настроениями рынка и позитивно оценили итоги IPO МосБиржи. Алексей Улюкаев, занимавший на тот момент должность первого заместителя председателя ЦБ РФ, отметил:

«Первые шаги в решении задачи построения высококачественной инфраструктуры сделаны: создана единая фондовая площадка, заложена основа для центрального депозитария, регулирование на российском финансовом рынке приводится к западным нормам».

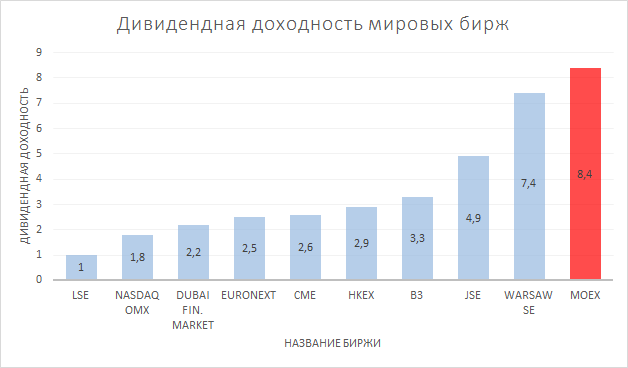

Дивидендная политика группы

Нынешняя дивидендная политика общества, утверждена наблюдательным советом ПАО «Московская биржа» от 14.10.2019, протокол №11. Согласно этой политике общество обязуется выплачивать дивиденды акционерам 1 раз в год и не менее чем 60% от чистой прибыли общества за прошедший год. Выплата дивидендов лицам, имеющим право на их получение, происходит не позднее 25 рабочих дней с даты, на которую определяется список лиц, имеющих право на их получение. Далее покажем на графиках выплату дивидендов по годам и место биржи по доходности среди других фондовых бирж мира:

Актуальную дивидендную политику биржи всегда можно посмотреть по этой сылке.

Возможности группы «Московская Биржа»

Первичное размещение акций стало первым событием в цепочке масштабных преобразований, затронувших объединенную ММВБ-РТС. Национальный расчетный депозитарий (НРД) стал базовым элементом для создания центрального депозитария в соответствии с требованиями одноименного Федерального закона 2011 года.

Основной задачей НРД стало хранение и поддержание в актуальном состоянии записей о принадлежности ценных бумаг компаниям по итогам операций на фондовом рынке. К 2015 году Национальный расчетный депозитарий хранил записи о ценных бумагах на 39 триллионов рублей, ежеквартально регистрируя почти 3 миллиона сделок. Квартальные объемы торгов в этот же период достигали 100 триллионов рублей.

Объемы торгов биржи по месяцам — посмотреть тут.

Исполнение федерального законодательства привело к созданию еще одной дочерней структуры группы «Московская биржа» — Национального Клирингового Центра (НКЦ). Эта организация обеспечивает клиринг — гарантию безналичных взаимных расчетов между участниками торгов МосБиржи. В начале 2016 года средний объем дневных операций, обслуживаемых НКЦ, доходил до 4 триллионов рублей.

Биржевая площадка МосБиржи работает со множеством рынков: фондовым, срочным, валютным, денежным, товарным, рынком стандартизированных ПФИ, рынком инноваций и инвестиций, сектором устойчивого развития, сектором роста, сектором компаний повышенного инвестиционного риска, ОТС (MOEX Board). А также осуществляет операции с золотом и серебром; обладает авторизацией Министерства сельского хозяйства для осуществления закупочных инвестиций зерна.

Расскажем об основных из этих рынков:

Фондовый рынок МосБиржи основан на расчетах по технологии Т+2 — взаимные операции участников торгов проводятся на второй день после заключения сделки. В число торгуемых бумаг входят: облигации федерального займа (ОФЗ), облигации регионального и корпоративного уровней, суверенные еврооблигации, инвестиционные паи, депозитарные расписки, ипотечные сертификаты и акции;

Срочный рынок служит площадкой для обращения фьючерсов и опционов на: акции российских и иностранных акций, индексы РТС и МосБиржи, валютные пары, драгоценные металлы (палладий, платина, золото, серебро, медь), нефть и газ, сахар, пшеница и т.д;

Валютный рынок охватывает торги долларом США (USD), евро (EUR), китайским юанем (CNY), британским фунтом (GBP), гонконгским долларом (HKD), украинской гривной (UAH), казахским тенге (KZT), белорусским рублем (BYN). Ключевыми валютными парами остаются EUR/RUB и USD/RUB. Банк России использует средневзвешенное значение пары USD/RUB для определения курса доллара США;

Денежный рынок Московской биржи основана на сервисе РЕПО: с центральным контрагентом, с Банком России; междилерское репо и репо с системой управления обеспечением. Участникам рынка доступны кредитно-депозитные операции под управлением Банка России, Федерального казначейства России, Внешэкономбанка и ПФР;

Товарный рынок. С недавнего времени появилась возможность торговать поставочными фьючерсами на зерно.

Основные тенденции, которые приведут к росту капитализации биржи:

- В последние годы ПАО «Московская биржа» ведет развитие своего маркетплейса (портал ФинУслуги), чтобы будущие инвесторы могли в одном месте выбрать необходимый инвестиционный продукт и сделать выгодные вложения;

- Государство оказывает поддержку счетам ИИС, что очень важно для рядового инвестора, который собирается купить ценные бумаги на фондовом рынке;

- Также в настоящее время, в связи с понижением ставки рефинансирования ЦБ России, банковские ставки по депозитам показывают значительное снижение, и на этом фоне происходит перетекание средств из банковского сектора на фондовый рынок (только 2% населения страны занимается инвестированием);

- Введение новых инструментов: начиная от новых фьючерсных контрактов до введения недельных опционов (с 13 мая 2020 года линейка недельных опционов расширена до 4 инструментов на фьючерсные контракты: индекса РТС, пары доллар-рубль, акций ПАО «Газпром», ПАО «Сбербанк»);

- Запуск вечерней сессии торгов с 22 июня 2020 года, на которой планируется торговля акциями , БПИФами и ETF (допуск будет происходить в два этапа, сначала до торгов будут допущенны 25 акций, потом все остальные);

- Запуск торговли иностранными акциями в рублях;

- В марте 2021 года планируется запуск утренней сессии на валютном и срочном рынках на бирже;

- И другое.

Смело можно говорить о том, что все эти факторы приведут к росту оборотов на рынках биржи, что, в свою очередь, приведет к росту как бизнеса, так и самих котировок ценных бумаг (тикер MOEX).

Участие в торгах на Московской бирже

Рынки МосБиржи делят потенциальных инвесторов на три категории:

- Юридические лица–обладатели соответствующих лицензий. Могут напрямую совершать сделки, получив допуск биржи к торгам на соответствующем рынке. Входят в список участников торгов;

- Юридические лица, не обладающие лицензиями. Становятся клиентами компаний—участников торгов;

- Физические лица. Могут участвовать в торгах только как клиенты юридических лиц из списка участников торгов.

Для каждой категории инвесторов на сайте биржи доступны соответствующие разделы, в которых содержится подробная информация о правилах участия в торгах, требованиях федерального законодательства и необходимых гарантиях со стороны участников торгов.

Время торгов для каждого рынка свое, существует дневная (основная) и вечерняя сессии. Для трейдеров, которые торгуют на фондовом и срочном рынках, можно сказать ,что время торгов с 10:00 до 23:50 с промежутками между сессиями и перерывом на клиринг.

Ознакомиться с режимом торгов по всем рынкам можно тут.

Лучший частный инвестор

Каждый год на ПАО «Московская Биржа» проводится ежегодный конкурс «Лучший частный инвестор» (ЛЧИ). В нем участвуют множество трейдеров, программистов, различных команд, которые борются за лучшие показатели доходной торговли за определенный период.

Результаты участников очень высокие, доходности измеряются в сотнях процентов. Всю статистику по годам вы можете найти тут.

Если в будущем вы планируете участвовать в ЛЧИ и хотите довести до ума свою алгоритмическую стратегию, то вам неприменно нужны будут архивные данные котировок (data set). Услуга платная, подробнее тут.

Позиции МосБиржи на мировом рынке

По итогам 2019 года Московская биржа заняла 26 место в мире по объему торгов эквити на фондовой бирже, средний оборот составляет 12 миллиардов долларов США. По объему торгов деривативами — 7-ое место с оборотом 669 млн. контрактов. По операциям с фиксированной доходностью — 2-ое место в мире, оборот составляет 3,1 трлн. долл. Капитализации листинга компаний оценивается в 720 миллиардов долларов США. Насколько это существенно? Сравним с показателями лидеров мирового биржевого рейтинга.

Первое место в рейтинге удерживает NYSE — New York Stock Exchange, Нью-Йоркская фондовая биржа. В лист ее котировок входит почти 2300 компаний, ежедневный оборот рынка достигает полутора триллионов долларов США. Капитализация компания из листа NYSE превышает 24,2 триллиона долларов США — это в 34 раз больше аналогичного показателя МосБиржи.

Второе место в мировом рейтинге принадлежит еще одному биржевому гиганту из США — NASDAQ (National Association of Securities Dealers Automated Quotation). В залах этой биржи зародилась электронная торговля в том виде, который знаком каждому современному трейдеру. Листинг включает более 3000 эмитентов, суммарная капитализация компаний превышает 11 триллионов долларов, ежедневный оборот сохраняется на уровне 1,3 триллиона долларов.

Третьей в мировом рейтинге становится Japan Exchange Group (JPX), появившаяся в результате слияния Осакской и Токийской бирж. Капитализация рынка достигает 6 триллионов долларов, дневные торги держатся на отметке 500 миллиардов долларов, листинг включает 3600 компаний.

Четвертое место удерживает Shanghai Stock Exchange (SSE) — Шанхайская фондовая биржа. Её история насчитывает более полутора веков. Современное состояние определяется китайской Комиссией по регулированию ценных бумаг. В 2014 году были отменены ограничения для сделок в долларах США для китайских резидентов. Это привело к быстрому росту капитализации рынка, достигшей 4,5 триллиона долларов. Ежедневные сделки имеют средний объем в 470 миллиардов долларов. Листинг охватывает почти 4000 компаний.

Пятой в рейтинге становится европейская биржа — Euronext. Она появилась после слияния в 2000 году Амстердамской, Парижской и Брюссельской бирж. Спустя несколько лет в консорциум вошла Лиссабонская биржа. В 2006 году платформа стала контролироваться NYSE, спустя 7 лет конгломерат выкуплен холдингом ICE, который создал самую масштабную торговую площадку на Земле. Но Euronext остается отдельной компанией с ежедневным оборотом 200 миллиардов долларов и капитализацией рынка в 4,3 триллиона долларов.

Московская Биржа выглядит более чем скромно на фоне лидеров рейтинга. Но не будем забывать, что биржевое дело в России активно развивается менее 30 лет — в СССР не было фондовых рынков, а крупнейшие мировые биржи достигали своего положения десятки лет.

У ПАО «Московская Биржа» появился свой телеграм-канал.

https://onthemoney.ru/stati/vs-o-moskovskoj-birzhe-indeksy-rynki-uchastniki-torgov/