Волновой анализ на финансовых рынках

Основные моменты:

- История создания

- Принципы волнового анализа Эллиотта

- Волны Вульфа

Одной из главных задач трейдера в построении успешной торговой системы является определение направления и потенциала движения рыночных активов в некоторых заданных временных интервалах. Разработкой эффективных методов прогнозирования занимались многие теоретики, эксперты, трейдеры. Волновая теория Эллиотта более столетия вызывает стойкий интерес аналитиков и практиков. Это — один из наиболее известных, популярных и спорных методов анализа финансовых рынков.

История создания

Автор метода бухгалтер Ральф Эллиотт потратил много времени на изучение цикличности движения цен на фондовой бирже. Он выявил, что на рынке периодически формируются некоторые ценовые формации, которые подчиняются определенным закономерностям. В 1934 году он систематизировал результаты исследований и поделился ими с известным финансовым экспертом Чарльзом Коллинзом. Система была протестирована и дала прекрасный результат. При активном участии Коллинза была подготовлена и в 1938 году опубликована книга Р. Эллиотта “Закон волн” (“The Wave Principle”). Автор не остановился на своих исследованиях. Более полная версия метода нашла отражение во второй книге “Закон природы — секрет вселенной” (“Nature’s Law — The Secret of the Universe”). У теории Элиота появилось много последователей. Метод прогнозирования движения рынков на основе волнового анализа успешно применялся практикующими трейдерами и экспертами. Последователи Р. Элиота Роберт Пректер и Альфред Фрост расширили и продолжили его изыскания. В результате свет увидел книги “Волновой принцип Эллиотта: ключ к пониманию рынка” и “Полный курс по закону волн Эллиотта”, которые были высоко оценены экспертным сообществом и до сих пор считаются лучшими в данной тематике.

Принципы волнового анализа Эллиотта

Теория базируется на предположении, что ценовые движения имеют волновую природу и представляют собой последовательность чередования волн определенной структуры. В зависимости от развития волновой формации по отношению к основному направлению рынка, волны делятся на два вида — импульсные, движущиеся синхронно с основной рыночной тенденцией и коррекционные — движущиеся в противоположном направлении. Основоположник метода положил в основу своей теории коллективную психологию поведения трейдеров, которую можно разделить на несколько основных этапов:

- экспансия;

- энтузиазм;

- эйфория;

- успокоение;

- упадок;

- депрессия;

Психология трейдеров и крупных игроков способствует развитию определенной рыночной ситуации, как:

- накопление;

- импульс;

- тренд;

- консолидация;

- распределение.

Использование теории на практике дает возможность трейдерам идентифицировать текущую фазу рынка и спрогнозировать направление ценового движения и целевые уровни. Элиот в процессе своих исследований выявил периодически повторяющуюся 8-волновую структуру, состоящую из импульсных и коррекционных волн. Импульсная волна состоит из пяти волн — 1, 2, 3, 4, 5; коррекционная из трех — a, b, c. После завершения цикла из восьми волн начинается новый цикл. Паттерн состоит из формаций, в которой волны 1, 3, 5, b являются импульсными, волны 2, 4, a, c — коррекционными.

8-волновая структура Эллиотта

Волновой анализ золота — график XAUUSD, D

Волновой анализ золота — график XAUUSD, D

Волны Эллиотта на графике валютной пары EURUSD, D

Две восьмиволновые структуры, сформировавшиеся в одном направлении, продолженные 5 волнами импульсного движения формируют более крупную импульсную волновую формацию. В свою очередь, каждая волна может быть представлена более мелкими волновыми моделями. Волны идентифицируются как на восходящем, так и нисходящем рынке.

Волновая нисходящая структура — график EURUSD, D[/caption] Параметры волн имеют определенную структуру и размеры. На восходящем движении закономерности волновой модели выглядят следующим образом:

- Вершина волны 2 не может быть ниже основания волны 1;

- Самая длинная волна, как правило, волна 3;

- Вершина волны 5 — выше вершины волны 3, волна 5 меньше волны 3;

- Вершина волны 4 — выше вершины волны 2.

Нисходящая формация имеет зеркальную структуру. Волны имеют определенные пропорции, это позволяет более точно идентифицировать их на графике. В своей теории для определения основных пропорций между длиной импульсных и коррекционных волн Ральф Эллиотт использовал соотношение Фибоначчи. Принято считать, что коррекционное движение составляет около 61,8% предыдущего импульса. При боковых коррекциях — 38,2%. Возможен откат и на 50%.

Уровни Фибоначчи на волновой модели — коррекционная волна 2 составляет 61,8% импульсной волны 1.

Волновые структуры могут иметь некоторые особенности.

- Растяжение (расширение) волн. Анализируя волны Эллиотта можно найти паттерны, когда одна из волн импульса состоит из более мелких подволн — это явление называется растяжением волны.

Растяжение третьей волны.

- Усечение. Формация, в которой пятая волна не может преодолеть вершину третьей волны. Такая ситуация характерна для случаев очень сильного импульсного движения волны 3.

Волновая теория Эллиотта получила дальнейшее развитие. Трейдеры рынка Форекс используют волновой анализ в целях прогнозирования. Метод имеет много сторонников и последователей, но не меньше противников. Волны достаточно сложно идентифицировать. Волновой анализ требует значительных временных затрат и знаний. При этом, на каком-то этапе одно из условий может быть не выполнено. Например, волна 4 опустится до уровня вершины второй волны; или третья волна будет меньше пятой. Сформированные модели также имеют очень много особенностей, поэтому использование данного метода достаточно сложно, связано с большим объемом экспериментальной и аналитической работы.

Волны Вульфа

Этот метод волнового анализа менее известен, но от этого не менее интересен. Трейдеры, торгующие по данной методологии уверены в ее уникальности. Разработчиком модели является Билл Вульф. Он успешно применял ее, торгуя фьючерсами S&P. Волновая модель Вулфа дает отличные возможности проецирования. Это делает ее очень эффективной в прогнозировании не только направления сделки, но и четко определенного целевого уровня. Используют данный метод анализа как на продолжении тренда после отката, так и на смене тенденции. Волны Вульфа представляет собой ценовые колебания, формирующие расходящийся клин. Паттерн может быть бычьим или медвежьим. Бычий паттерн свидетельствует о продолжении восходящего тренда. Представляет собой коррекцию на растущем движении.

При формировании паттерна на покупку необходимо, чтобы были сформированы точки 1,2,3,4; точка 5 является точкой входа. Обязательным условием является обновление минимумов — положение точки 3 ниже точки 1. Линия, соединяющая минимальные значения представляет собой сильную зону поддержки. Более правильным является расположение точки 4 выше точки 1. Построение начинается с основания 1. Первый отрезок соединяет локальные минимумы; второй отрезок соединяет основание 1 с вершиной 4, ожидаемый профит находится на продолжении этого отрезка. Медвежья модель.

В медвежьей модели волны Вульфа клин имеет вершину в точке 1. Построение возможно, когда сформировались точки 1,2,3,4. Верхняя граница представляет собой достаточно сильную зону сопротивления, соединяющая три последовательных обновляющихся максимума. Точка 2 должна быть минимумом крупного ценового колебания, 4 — ниже 1; вход на продажу — в точке 5. Иногда такой модели предшествует сильный бычий тренд и предсказать сильное снижение технически выглядит неправдоподобно. Однако целевая зона профита в волне Вульфа достаточно точно указывает потенциал будущего движения. Волновые теории имеют в своей основе достаточно сильную и весомую базу. Цикличность развития присуща практически всем явлениям, будь-то природа, политика, экономика. Периоды активного роста и развития сменяются периодами снижения и покоя. Волновые теории в трейдинге имеют много сторонников. Их используют на различных рынках — фондовом, Форексе, сырьевом. Последователь теории Эллиотта Роберт Проктер с 1979 года выпускает экономический бюллетень Elliott Wave Theorist. Именно на страницах этого издания он предсказал кризис 2008 года.

Волновой анализ, несмотря на его неугасающую популярность, имеет также много противников. Скептики отмечают, что теория Эллиотта основана на экспериментальных данных далеких 30-х годов предыдущего столетия. Базой исследования были фондовые индексы. Прошло очень много времени с тех пор и биржи изменились. Эксперты отмечают, что волновой анализ сложнее применять для отдельных инструментов, например, акций или фьючерсных контрактов. Еще одним “минусом” данной теории является его сложность. Существует большое количество правил и особенностей, которые необходимо соблюдать и учитывать, чтобы правильно применять волны Эллиота для анализа рынка .

Многие трейдеры скептически относятся к возможностям прогнозирования волновой теории, поэтому больше доверяют традиционным методам технического и фундаментального анализа. В зависимости от рынков, инструментов, долгосрочности сделок они отдают предпочтение тому или другому, или используют их в комплексе. Основам применения методов технического и фундаментального анализов в трейдинге, грамотного их использования можно обучиться на курсах А. М. Герчика “Формула безубыточного трейдинга” и “Профессиональный трейдинг за 60 минут”

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Дистанционном Курсе: «Трейдинг от А до Я за 60 дней»

Подписывайся на рассылку!

которую можно будет настраивать из личного кабинета

]]>

Криптовалюты и фондовый рынок замерли перед угрозой второй волны пандемии

Криптовалютный рынок и золото следуют за фондовыми биржами, а там график начал поглядывать вниз.

На фондовых рынках наконец вспомнили о такой проблеме, как коронавирус. В какой–то момент казалось, что есть только ликвидность ФРС США и ее хватит надолго. Но вот вернулось беспокойство, что, оказывается, вполне возможна пресловутая «вторая волна». Причем новых жестких ограничений для экономики все это не отменяет. Например, в Пекине из–за обнаружения случаев коронавируса сразу ввели «режим военного времени».

Триумф печатного станка: золото дешевеет, а биткоин не смог пробить уровень $10 тыс.

В итоге в конце прошлой недели рынки скорректировались — а следом резко подешевел и биткоин. Как видно, главная криптовалюта сохраняет корреляцию с индексом S&P. Цена BTC откатилась к уровню $9000, но пока что была подхвачена на этой отметке спекулянтами. На момент написания публикации за 1 BTC давали $9529.

«Хотя покупатели поддержали биткоин на спаде ниже $9K, это не означает, что в ближайшее время “медведи” не попробуют снова надавить на монету, — считает ведущий аналитик FxPRO Александр Купцикевич. — В случае формирования идеального шторма на традиционном рынке мы можем увидеть аналогичный мартовскому обвал криптовалют. В конце прошлой недели аналитические ресурсы сообщали о перемещении неизвестным “китом” биткоинов на сумму $1,24 млрд. Подобные события могут предшествовать усилению динамики цены в какую–либо из сторон, и в данном случае есть признаки стремления вниз».

И где та тихая гавань?

JPMorgan в письме клиентам признает, что биткоин закрепился в статусе нового класса активов. Однако вряд ли он сможет стать расчетной единицей или защитным активом, способным сохранять капитал. Его удел — исключительно спекуляции.

«Мало доказательств того, что биткоин и другие криптовалюты смогут выполнять роль безопасного убежища. Судя по поведению их цены, они больше похожи на рисковые активы, такие как акции», — говорится в письме.

Правда, сейчас как убежище не выглядит даже и золото. Оно тоже подешевело вслед за акциями, откатившись от недельного максимума $1750 за унцию к отметке $1724. Имеет смысл вспомнить мартовскую панику, когда золото «прокатилось» вниз вместе с биржевыми индексами, рухнув на несколько дней до $1500. С другой стороны, госдолг меньше не становится, денег меньше печатать не стали. О каком дешевом золоте может идти речь?

Биткоин и золото ждут скачка инфляции в США

«Снижение стоимости золота является коррекцией после продолжительной фазы роста, сравнивать этот актив с биткоином нельзя, так как колебания курсов последнего часто носят спекулятивный характер», — считает Артем Деев, руководитель аналитического департамента AMarkets. Он напоминает, что во время мартовской паники цена биткоина уходила к уровню $3800. Тогда как драгметаллы намного более стабильны.

Даже если их стоимость в моменте снизится, массового обрушения цены не произойдет, уверен эксперт.

«Без дальнейшего смягчения денежно–кредитной политики инвестиции в золото становятся неактуальными, — скептичен директор по стратегии ИК “Финам” Ярослав Кабаков. — Интерес к золоту как защитному активу может вернуться, если доходность казначейских облигаций существенно сократится на фоне волатильности фондовых рынков».

Эстонская резня криптопилой

Самая близкая петербургским криптопроектам юрисдикция — Эстония — начала жесткую чистку на рынке блокчейна. Из–за подозрений в отмывании денег и мошенничестве власти отозвали 500 лицензий у зарегистрированных криптовалютных компаний, пишет Bloomberg со ссылкой на главу местного бюро финансового надзора Мадиса Рейманда. Более половины из оставшихся 900 криптовалютных компаний также рискуют потерять лицензии, так как не ведут никакой деятельности, а их руководители находятся за пределами страны.

Эстония одной из первых стран Евросоюза легализовала работу криптовалютных компаний и считалась одним из самых удобных мест для ведения бизнеса среди петербургских бизнесменов, связанных с отраслью. Впрочем, такой она и остается. Как говорят участники рынка, проблемы возникли у фирм–однодневок, а серьезные проекты продолжают работу.

«Всем участникам рынка приходил в ноябре один запрос, нужно было дать отчетность, но мы все документы подаем онлайн и никаких усложнений не заметили, — рассказывает Михаил Рожко, директор по развитию Coinloan (платформа для криптокредитования, зарегистрированная в Эстонии). — Более жесткое отношение к криптокомпаниям действительно есть. Так, в Эстонии появилось требование, чтобы компания находилась фактически на территории страны, а ее уставный капитал был не менее 12 тыс. евро, которые нужно внести живыми деньгами на счет в европейской юрисдикции. Вот это для многих компаний, которые не вели деятельность, стало стоп–фактором. Но для нас это не страшно».

«Раньше они раздавали лицензии всем подряд. Заполняешь простую анкету, платишь небольшой взнос, и все, — добавляет Мария Станкевич, директор по развитию криптобиржи EXMO. — Это был испанский стыд, и, видимо, наверху у кого–то кончилось терпение, и теперь они стали ужесточать контроль и забирать ранее выданные лицензии. По факту эстонская криптолицензия не дает ничего, ты даже в эстонские банки с ней не можешь пойти, чтобы открыть счет. Мы, например, ее использовали, только чтобы получить разрешение на рекламу в Facebook».

Любопытно, что слишком либеральное эстонское регулирование Мария Станкевич не считает хорошим. По ее мнению, гораздо эффективнее выстроен надзор в Великобритании, где криптобизнес вынужден заполнять многостраничные анкеты и строго соблюдать отчетность.

Законопроект раздора

Ну а что с регулированием в России? Как и ожидалось, ничего. Минэкономики направило в Госдуму письмо с критикой новой версии законопроекта о цифровых активах. В ведомстве считают, что полный запрет крипты приведет к криминализации деятельности юрлиц и индивидуальных предпринимателей, а также к появлению неконтролируемого черного рынка. Вместо этого ведомство предлагает «создание механизмов контролируемого оборота криптовалют».

Автор законопроекта, глава комитета Госдумы по финрынкам Анатолий Аксаков, обещал, что уже летом регулирование криптосферы будет принято. Но чего он только за последние годы не обещал! Видимо, не случится и в этот раз.

«Скорее всего, законопроект будет отложен до дальнейшего рассмотрения, поскольку позиции сторон предельно ясны, есть технические недоработки, которые попросту не могут быть рассмотрены в рамках второго чтения, — оценивает ситуацию директор Центра цифровой экономики и финансовых инноваций Элина Сидоренко. — Другое дело, что к осени ситуация может кардинально измениться. Все говорит о том, что дистант–экономика займет достойное место в мире, поэтому в октябре может быть предложена принципиально новая позиция. Аксакову можно сказать спасибо за то, что он сподвиг экспертное сообщество к мобилизации. Мы начинаем разрабатывать конкретные предложения, и в отличие от всех прошлых сезонов сегодня законодатели и министерства готовы нас услышать».

Впрочем, решительно против криптовалют все еще может выступить российский Центральный банк, так что борьба продолжается.

Кстати, свежий аргумент в дискуссию о природе криптовалют добавила семья известного наркобарона Пабло Эскобара. Его родственники заявили, что создатель биткоина Сатоши Накамото — это некий Ясутака Накамото, партнер Пабло по черному бизнесу, исчезнувший из публичного поля в 1992 году после неудачной попытки его убийства. Не то чтобы эта версия звучит очень достоверно. Но ведь главный вопрос в том, кому захотят поверить российские власти.

]]>Волны Элиота на американском фондовом рынке

Без сомнений история играет важную роль. Могут ли 224 года экономической истории США определить тенденции на рынке ценных бумаг в следующие 7 лет?

Начиная с 1970 года, не раз предсказывалось приближение экономического кризиса, превосходящего по масштабам Великую Депрессию. Мы пережили крах фондового рынка в 1987 и несколько экономических катаклизмов в начале 2000-х, но ничто из этого не может даже сравниться с тем, что случилось в 1930-х. Ответ на вопрос, почему же экономический мегакризис так до сих пор и не произошел и, скорее всего, уже не наступит, кроется в продолжительном цикле американской экономики.

Приливы и отливы

В 1934 году Ральф Нельсон Эллиотт провел глубокое исследование цен на акции и открыл волновой ритм их изменения. Он назвал этот феномен волновым принципом, сегодня известным как волновая теория Эллиотта. Эллиотт обнаружил, что этот сценарий не ограничен рынком акций. Он выявил те же тенденции среди товарно-сырьевых ресурсов, выработки стали, патентных заявок. Более того, каждый фрагмент, состоящий из 5 волн, является компонентом следующего более крупного аналогичного участка.

В своей первой монографии, называвшейся «Волновой принцип» и опубликованной в 1938 году, Эллиотт выдвинул потрясающее предположение. Используя индекс Axe Houghton, который учитывал данные о ценах на акции с 1854 по 1938 года, Эллиотт собрал доказательную базу того, что длящийся десятилетиями пятиволновой участок начался в 1857 году и закончился главным максимумом в конце 1920-х. Он отметил пик первой волны и более поздний спуск на дно, произошедший в 1932 году, как вторую волну.

Позднее, в 1946 году Эллиотт написал свою вторую монографию, озаглавленную «Природный закон: секрет вселенной». Он использовал 1800 год как точку отсчета для затяжной волны и соединил историю экономики США и индекс Axe Houghton. Его новый отсчет волн обозначил экономический пик 1850 года как первую волну. Снижение индекса Axe Houghton 1857 года было отмечено как вторая волна. Следующий пик в конце 1920-х стал третьей волной.

Этот пересмотр отсчетов частично спровоцировал появление веры в грядущий мегакризис. Повышение цен на рынке после 1932 года было расценено как пятая волна, которая после своего завершения могла привести к глубочайшему экономическому спаду в истории Америки. Эллиотт был прав, фокусируясь на экономической истории для определения опорных точек затяжной волны. Но он ошибался в распределении этих вех для 1800 годов. Ключи к верному отсчету затяжной волны преподносит история экономики Соединенных Штатов с 1790 по 1929 год (рисунок 1).

Рисунок 1. Рост экономики США 1790-1929 год

Первая волна

- Определим точку отсчета. Первым полным годом существования Соединенных Штатов под нынешней конституцией был 1790. До этого штаты и колонии входили в рыхлую конфедерацию и иногда объединялись для борьбы друг с другом. Поэтому 1790 год — это логичная стартовая точка для определения экономического прогресса американского общества.

- Сосчитаем крупные экономические спады с 1790 по 1929 года. Считая 2-летний период минимальной продолжительностью серьезного финансового кризиса, получаем 6 спадов деловой активности, считавшиеся депрессиями или рецессиями. Их даты: 1819—1821 (2 года), 1837—1843 (6 лет), 1873—1879 (5 лет 5 месяцев), 1882—1885 (3 года), 1893—1897 (4 года).

- Применим формулу Фибоначчи к данным о шести экономических кризисах.

После того как Эллиотт открыл волновую теорию, он осознал, что она связана с последовательностью и коэффициентами Фибоначчи. Ряд Фибоначчи выглядит так: 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144 и т. д. Примеры коэффициентов Фибоначчи: 1/1=1, 21/34=0,618, 13/34=0,382 и 8/34=0,236.

Эллиотт также выявил несколько связанных со временем рядов Фибоначчи, имевших место между 1921 и 1942 годами. Вот некоторые из них: рост рынка в 1932—1937 (5 лет), спад на рынке в 1937—1942 (5 лет) и рынок с тенденцией к понижению в период между сентябрем 1929 и июлем 1932 (34 месяца).

Многие из спадов 1800-х случались в годы, связанные с числами Фибоначчи. Существуют небольшие разногласия между историками, касающиеся продолжительности депрессии 1837—1843. Некоторые факты дают основания полагать, что депрессия закончилась в 1842 году. Если это действительно так, то длилась она 5 лет. Составление графика растущей волны 1790—1929 годов с указанием каждого из 6 кризисов позволяет получить расширенную схему Эллиотта с 13 волнами.

Дополнительные доказательства того, что 1929 стал пиком первой волны, появились после сокрушительного падения рынка на 89% в 1929—1932 годах. В 1990 году Марк Томпсон написал статью озаглавленную «Обзор тезисов Эллиотта», в которой он заявил, что катастрофа 1929—1932 годов оказалась слишком жестокой, чтобы быть кризисом четвертой волны. Ни один другой спад на американском фондовом рынке, предшествовавший 1932 году, не доходил до 89%. Экономический кризис был назван Великой Депрессией и единогласно признан величайшей финансовой катастрофой в истории Америки. Он длился с 1929 по 1941 год, был близок к 13 годам Фибоначчи и вдвое превышал продолжительность предыдущей затяжной депрессии. Это служит характерными чертами спадов второй, а не четвертой волны.

Спор мог быть вызван тем, что чаще всего третья волна в сценарии Эллиотта является наиболее продолжительной и сильной, и, следовательно, третьей волной должен быть признан участок между 1857 и 1929 годами. Однако, «чаще всего» не означает всегда. Рост экономики Соединенных Штатов с 1790 по 1929 год был фантастическим. Америка прошла путь от бедной страны с населением, теснившимся по восточному побережью, до одной из богатейших наций в мире, захватившей весь континент. Стремительно росло население, формировались новые виды производства, и качество жизни быстро повышалось. Даже если, скажем, был бы еще один континент для развития, он не смог бы соревноваться с тем, что происходило в США в 1790—1929 годах.

Используя экономическую историю, мы можем насчитать 5 восходящих волн в период между 1790 и 1929 годами. Для Америки было бы невозможно продемонстрировать более впечатляющий рост, чем имел место в этот период. В то же время рост в 1790—1929 годы был сильной базой для первой волны.

Третья волна

В то время как недостаток достоверных данных о ценных бумагах XIX века делает точное определение волн затруднительным, мы, к счастью, имеем множество заслуживающих доверия сведений об акциях XX века. Подъем из провала 1932 года к высотам 2000 определенно является примером пяти волн Эллиотта. В книге Роберта Претчера-мл. «Красивые картины», вышедшей в 2003 году, документально доказано существование дюжин отношений Фибоначчи, касающихся цены и времени, между показателями промышленного индекса Доу-Джонса на протяжении всего пути, начиная со скорбных глубин 1932 и заканчивая головокружительными высотами 2000 года. Претчер также проанализировал каждую субволну колебаний индекса Доу-Джонса в 1932—2000 годах и обнаружил многочисленные взаимодействия Фибоначчи внутри субволн, а также объяснил их связи между собой. В дополнение к отношениям Фибоначчи, в 1999—2000 годах наблюдался период интенсивно-маниакальной игры на бирже с ценными бумагами, принадлежащими компаниям высокотехнологичного сектора. На острие спекулятивного клинка были технологии, акции которых впервые размещались на рынке (IPOs). Некоторые из них, даже не принося прибыли и имея огромный заемный капитал , могли удвоить свое значение в первый же день торгов только благодаря словосочетанию «интернет-компания», содержащемуся в их названии. Увлечение спекуляциями 1999—2000 годов было самым крупным, считая с 1928—1929. Обе мании имели один и тот же накал, указывающий, что оба пика относились к волнам одного порядка. Обе мании подкрепили доказательства того, что пик первой затяжной американской волны пришелся на 1929 год, а вершина третьей — на 2000.

Четвертая волна

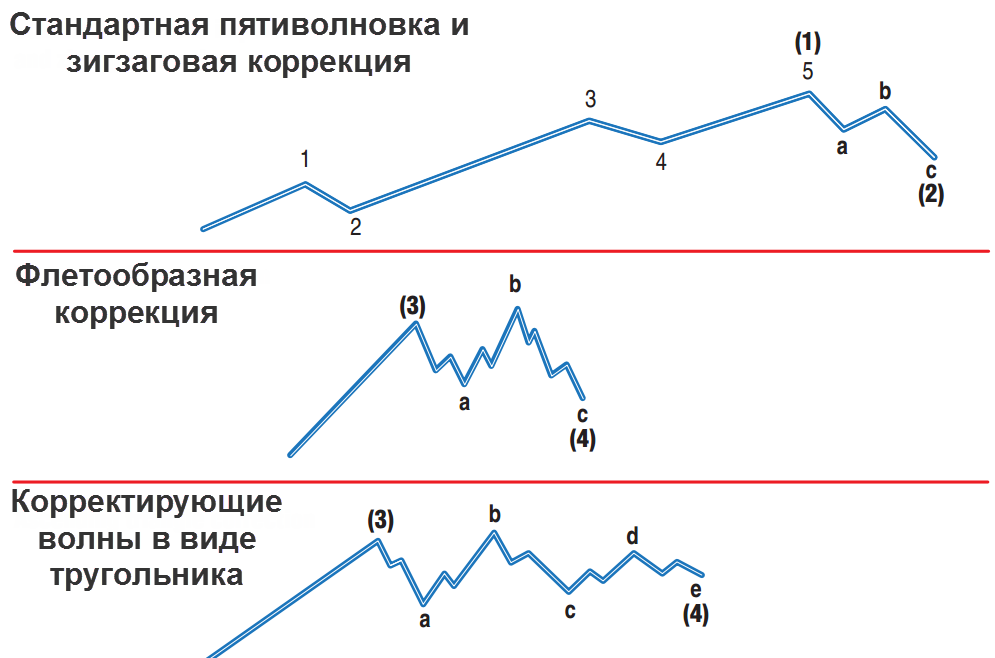

Вместе с тем определим, на какой же стадии затяжной американской волны мы находимся сегодня? Существует 3 вида корректирующих волн: зигзаг, флет и треугольник. В составе каждого из семейств есть вариации.

Рисунок 2 Виды корректирующих волн

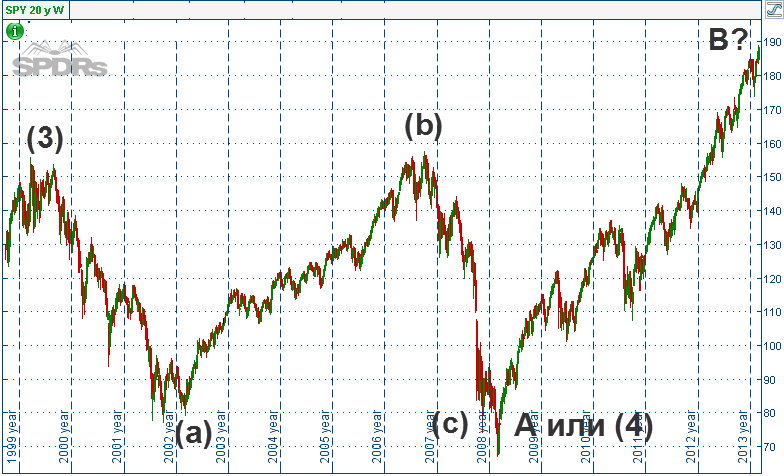

Рассмотрим прогресс индекса S&P 500 в 2000—2009 годах (рисунок 3). Взятая целиком схема служит хрестоматийным примером возвышающегося флета. Может ли это означать, что четвертая затяжная волна закончилась?

Рисунок 3. Прогресс индекса S&P 500 в 2000—2009 годах

Это возможно, но если мы рассмотрим 4 показателя рынка: цена, время, настроение и импульс, то получим веские доказательства того, что американский фондовый рынок, вероятно, достиг показательного пика в конце 2014 года, сходного с вершинами 2000 и 2007 годов.

Представьте, что цена и время — это долгота и широта, а настроение и импульс являются ориентирами. Поскольку существует множество фактов для каждого из показателей, предполагающих, что искомый пик уже достигнут, для краткости изложения остановимся на наиболее веских доказательствах из каждой группы.

Ценовой аспект: индекс Доу-Джонса с октября 2007 по март 2009 потерял 7,728 пунктов. Применив коэффициент Фибоначчи 1,5, имеем в итоге 11,592. После добавления этого числа к минимуму марта 2009 (6,470) получаем целевой показатель 18,062 пункта. 26 декабря 2014 года самый высокий индекс Доу-Джонса составил 18,103, с разницей всего в 41 пункт или 0,2%.

Временной аспект: промежуток между максимальным значением индекса Доу-Джонса 14 января 2000 и его минимальным показателем 6 марта 2009 года составил 3340 календарных дней. Умножая его на коэффициент Фибоначчи 0,618, получаем 2064 календарных дня. Начиная отсчет с падения 6 марта 2009, приходим к 30 октября 2014 года. Индекс Доу-Джонса достиг своего пика 26 декабря 2014, разница составляет всего 58 дней или 1%.

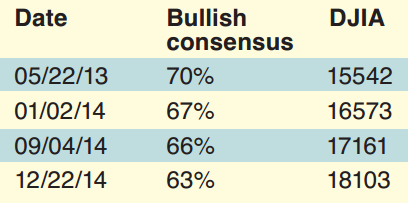

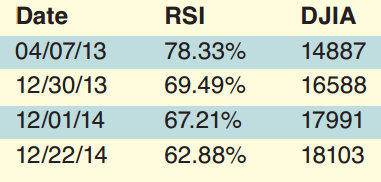

Показатели настроения: по данным The Market Vane Bullish Consensus фондовый рынок может приблизиться к важному пику с вероятностью более 65%. Обычно одно или несколько подобных ожиданий оказываются обманутыми прежде, чем пик действительно оказывается достигнут. Вот несколько современных данных:

Импульсный аспект: по данным RSI рынок акций может приблизиться к ожидаемому пику с вероятностью более 70%. Обычно происходит несколько сильных всплесков перед тем, как максимум действительно будет зафиксирован. Вот некоторые текущие цифры:

Огромной редкостью бывает совпадение прогнозов по всем четырем биржевым показателям. В последний раз такое случилось на американском фондовом рынке в октябре 2007 года. Если сейчас дело обстоит так, сколько может продлиться следующий спад?

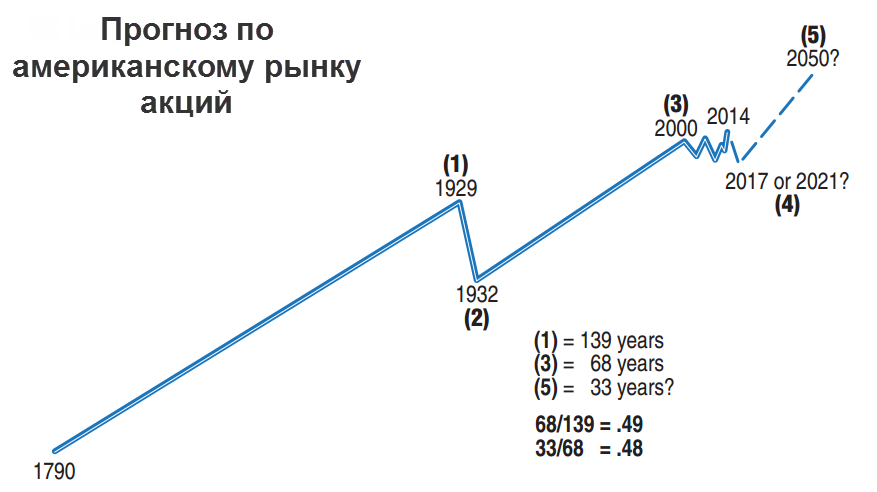

Прогноз по волнам Элиота

Руководство по волновому анализу Эллиотта советует аналитикам ожидать каких-то изменений и в этот раз. В 2007—2009 годах спад рынка продлился всего 17 месяцев. Рост, который мы наблюдали с 2009 года, длился 5 лет и 5 месяцев. Пятилетний спад является редкостью для рынка. Наиболее вероятный срок — 3 года, который составляют 0,618 от 5 лет биржевого роста.

Ожидаемая глубина следующего спада рынка диктуется двумя наиболее возможными сценариями Эллиотта, развитие которых началось на пике 2000 — возвышающийся флет или треугольник. Несмотря на то, что S&P 500 и индекс Доу-Джонса имеют показатели выше, чем максимум 2000 года, теории Эллиотта оба индекса до сих пор находятся в зоне коррекции (рисунок 4).

Рисунок 4. Прогноз по американскому рынку акций

Коррекция, которая способна превышать пик импульсной волны, обычно является возрастающей по отношению к тому, что можно было бы ожидать на следующем участке спада. Сценарий движения индекса Доу-Джонса в 2000—2009 годах служит замечательным примером корректирующей волны Эллиотта , перекрывающей импульсный всплеск. Минимум 2002 года составил 7197 пунктов, а падение 2009 — 6470, то есть разница между ними была всего 10%. Поэтому, если спад волны C относится к прогрессирующей возвышающейся равнине, то снижение еще на 10% даст показатель 5820 пунктов.

Если же формируется треугольник, итог спада волны C окажется выше минимальных 6470 пунктов и может принять значение между 6471 и обвальными 10404 пунктами 2011 года. Треугольники подразделяют на 5 волн; если минимумы волны C проявятся через 3 года, тогда должны еще будут оформиться растущая волна D и волна снижения E. Наилучшим моментом для завершения всего участка может оказаться 2021 год, который является 21 годом Фибоначчи после всплеска в 2000.

Факты демонстрируют, что пик третьей затяжной волны пришелся на 2000 год. Дальнейшее движение к минимумам 2009 было менее значительным, чем в 1929—1932 годах. Способность американских рынков продолжать подъем после пика 2000 года является дополнительным признаком наличия у них запаса прочности. Несмотря на то что падение индекса Доу-Джонса до 5820 может принести вред, это не станет большей катастрофой, чем события 1929—1932 годов. Если американский фондовый рынок действительно имеет тенденцию к снижению, будьте дальновидны и используйте события в своих интересах, не позволяя обстоятельствам перехитрить вас.