Виды денежных потоков: операционный, инвестиционный, финансовый

Считаешь в конце месяца деньги и видишь — расходов больше поступлений, значит, ушел в минус. Даже пришлось взять займ под процент у знакомого, чтобы выплатить зарплаты. В такой момент сердце ёкнет, а в голове возникнет вопрос: неужели все плохо?

Может быть, и нет. «Плохой» минус или «хороший» можно узнать, если разделить денежный поток по видам деятельности. На какие виды делить и в каком отчете — разберем сегодня.

Три вида денежных потоков

Предпринимателям привычно делить денежный поток на поступления и выбытия и сравнивать: если сумма затрат больше суммы поступлений, то месяц неудачный, а если наоборот — все хорошо. Это самый быстрый способ оценить положение дел в бизнесе. Однако он не самый точный, так как многое зависит от того, на что хватило денег.

Например, в один месяц переплатили за содержание офиса —обновили форму сотрудников, но в конце месяца не хватило денег на основные расходы — зарплату и аренду.

В другой — потратились на запуск новой производственной линии. Разница между поступлениями и затратами была отрицательной, но аренда, зарплаты и другие регулярные обязательства закрыли.

Если каждый месяц оценивать по итоговой сумме расходов и доходов, то они получатся отрицательными.

Однако с точки зрения видов деятельности минус в первом месяце «плохой», так как основные статьи расходов не обеспечены деньгами вовремя, а второй месяц «хороший», потому что все основные обязательства закрыты. Да и позже новый цех будет приносить дополнительную прибыль.

Чтобы понять, как это работает, разделим денежный поток по виду деятельности и рассмотрим каждый отдельно. Всего их три:

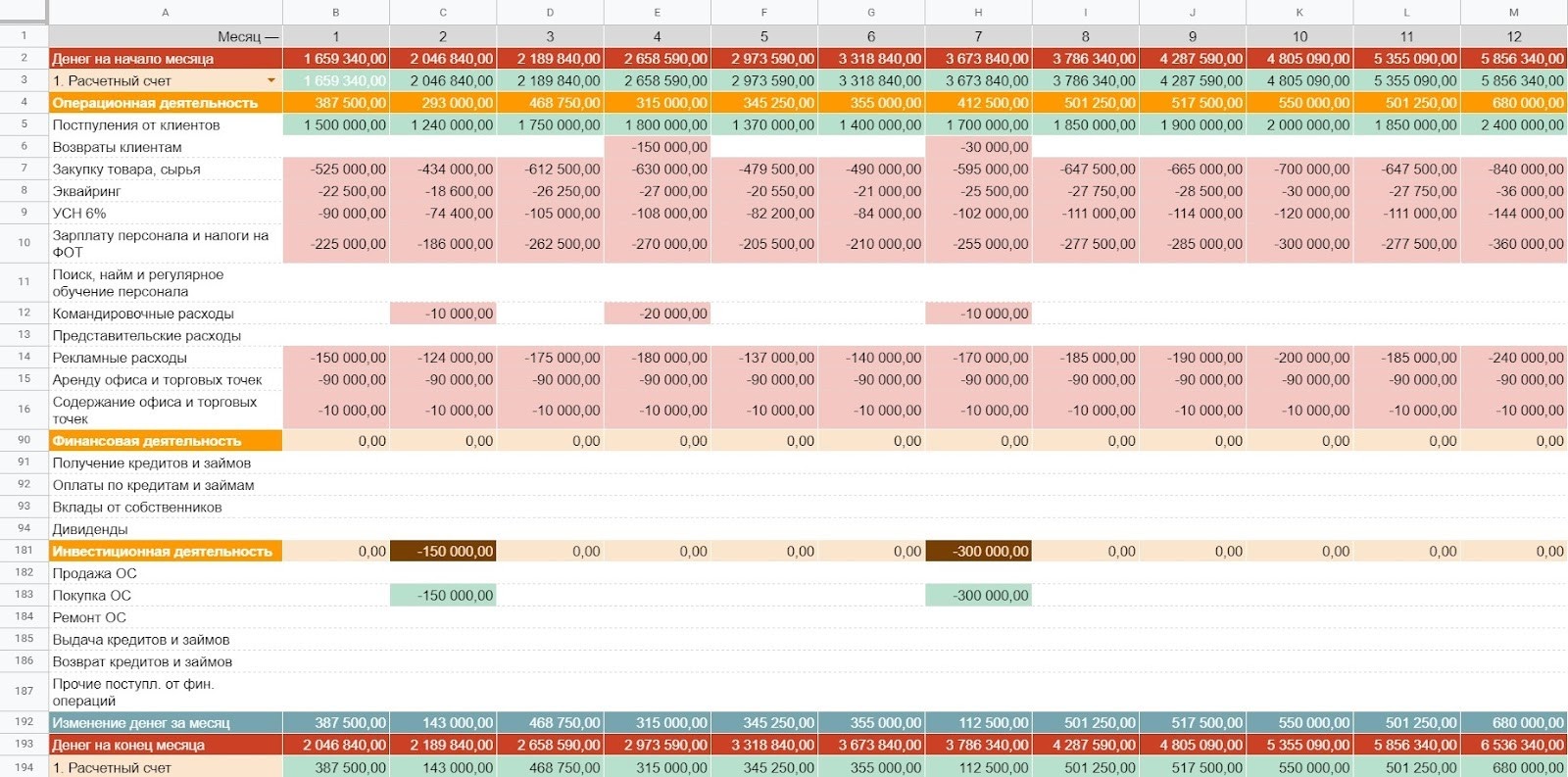

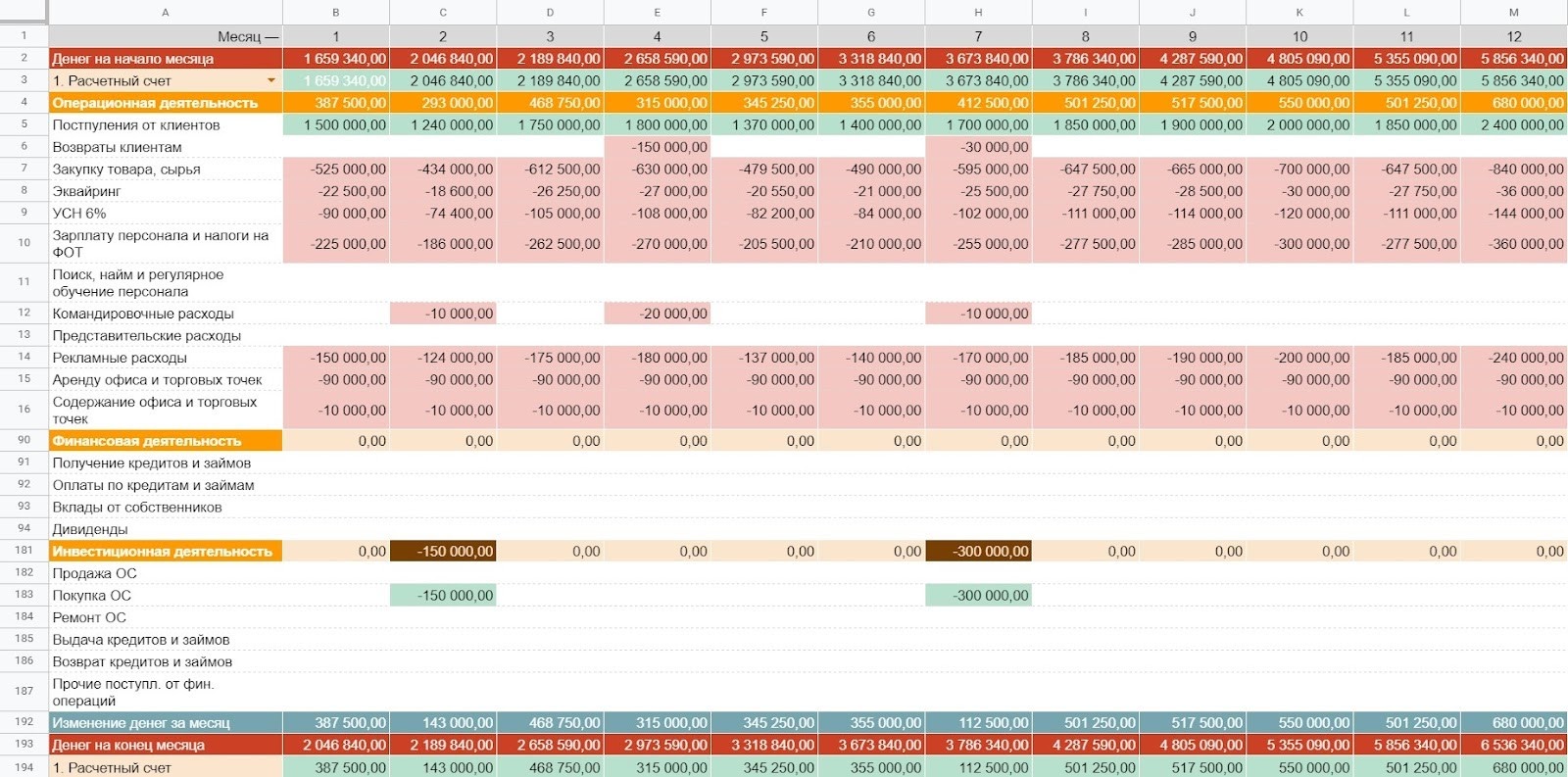

Разобраться в теме поможет отчет, в котором фиксируют фактические поступления и выбытия по видам деятельности — отчет о движении денежных средств (ДДС). Вот так он выглядит:

Пример сводного отчета о движении денежных средств

Операционный денежный поток

Операционный вид деятельности — все, что делает бизнес для достижения основной цели. У каждого бизнеса она своя: для ресторана — это приготовление вкусной еды, для мебельного завода — производство столов, стульев и шкафов, а для юридического агентства — подготовка документов и представительство в суде.

Чтобы достичь цели, каждый бизнес нанимает персонал, закупает сырье, производит товары или оказывает услуги, занимается их продвижением и продажами. Затраты на эти процессы регулярные и ежемесячно требуют оплат. Все это помогает производить продукт, который клиенты приобретают, и в компанию поступают деньги. Так вот, траты и поступления от основной деятельности компании складываются в операционный денежный поток.

Это ключевой денежный поток. Он обеспечивает устойчивое финансовое положение компании. А когда поступлений от клиентов хватает и на операционку в уже существующих торговых точках, то можно остаток направить и на развитие бизнеса.

К доходам операционного денежного потока относятся оплаты клиентов, в том числе авансы, а также возвраты от поставщиков по основной деятельности компании.

А вот какие статьи выбытий можно включить в операционный денежный поток:

Закупку товара, сырья

Зарплату персонала и налоги на ФОТ

Поиск, найм и регулярное обучение персонала

Расходы на подрядчиков

Аренду офиса и торговых точек

Содержание офиса и торговых точек

Комиссии за получение наличных денег

В зависимости от бизнеса что-то можно убрать или добавить.

Операционный денежный поток может быть:

положительным — поступлений от клиентов хватает на закрытие всех обязательств бизнеса;

или отрицательным — денег, поступивших в этом месяце, недостаточно для оплаты обязательств.

Если не планировать операционный денежный поток, то можно попасть в кассовый разрыв.

Например, в начале месяца прикинули на салфетке расходы на бизнес и решили увеличить рекламный бюджет. В этом месяце денег хватило на все, а вот в следующем нет. Оказалось, что потраченные на рекламу дополнительные деньги были нужны для оплаты трех новых сотрудников, нанятых в конце месяца.

Видно, что в феврале увеличился ФОТ и налог на ФОТ, и в этот же месяц увеличили рекламный бюджет.

В итоге, подсчет денежного потока по операционной деятельности помогает ответить предпринимателю на несколько вопросов:

Достаточно ли своих средств, чтобы обеспечить бесперебойную работу существующих точек или нужно найти какую-то сумму дополнительно? Оцениваем разницу между запланированным расходами и доходами по операционному денежному потоку.

Какую сумму доходов необходимо обеспечить, чтобы избежать кассового разрыва? Оцениваем сумму расходов по операционной деятельности.

Достаточно ли собственных средств, чтобы без угрозы операционной деятельности покупать дорогое оборудование, офис или инвестировать в новое направление? Оцениваем разницу между запланированным расходами и доходами по операционному денежному потоку накопленным итогом на промежутке в несколько месяцев.

Чтобы компания была финансово устойчивой и могла не только обеспечить операционную работу бизнеса, но также и его развитие, нужно создавать положительную разницу между доходами и расходами по операционному виду деятельности. Если эта разница от месяца к месяцу растет, то бизнес становится более устойчивым.

Когда запланировали показатели операционного денежного потока, можно переходить к планированию следующего — финансового.

Финансовый денежный поток

Финансовый вид деятельности — это выплата дивидендов собственникам бизнеса или внешнее финансирование компании. Часто встречается такая ситуация: у клиента кассовый разрыв, собственник из каких-то домашних запасов приносит денежные средства и вкладывает в кассу. Вот это будет финансовый денежный поток.

Финансовый денежный поток является вспомогательным и подпитывает основной поток при необходимости. Когда предприниматель видит временную нехватку средств в операционной деятельности, то привлекает стороннее финансирование и поддерживает устойчивость операционной деятельности бизнеса.

В финансовом денежном потоке есть также различные статьи расходов и доходов. Их основное отличие заключается в том, что деньги приходят не от клиентов по основной деятельности компании, а из других источников.

Например, в статьях поступлений могут быть:

Вклады от собственников.

А в статьи выбытий по финансовой деятельности можно отнести:

Оплаты по кредитам.

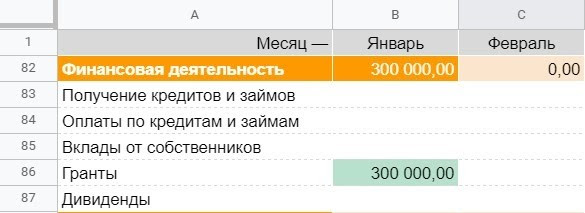

При планировании финансового потока стоит учитывать на какой основе предприниматель получает финансирование: на возмездной или на безвозмездной.

Если средства возвращать не нужно, то в отчете поступления будут отображаться в одном месяце, а выбытий в следующие периоды не будет:

Так отображается получение гранта по госпрограмме, который не нужно возвращать.

А вот кредиты и займы возвращать нужно. Тело кредита вместе с процентами вписывается в статью расхода «Возврат кредитов и займов» и тогда нужно следить, чтобы в месяцы выплаты кредита или займа хватало дохода от операционной деятельности на все обязательства бизнеса, включая кредитные.

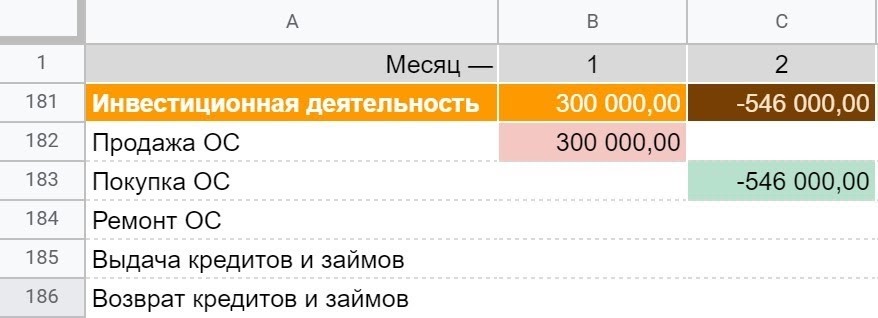

Так выглядит получение и оплата кредита в течение года. Заметьте, что здесь операционного дохода хватает и на операционку, и на кредиты

После уплаты обязательств внутри бизнеса и по внешним финансовым обязательствам можно перейти к следующему виду деятельности — инвестиционному.

Инвестиционный денежный поток

Открыть третий ресторан, разработать новую линейку продуктов или купить дорогое оборудование в действующий бизнес — это инвестиционный вид деятельности. Все связанные с ним выбытия и поступления — это инвестиционный денежный поток. Он помогает создавать новые источники прибыли и развивать бизнес.

К инвестиционному денежному потоку мы относим выбытия, связанные с дорогостоящими улучшениями действующего бизнеса или с новыми проектами, которые еще не генерируют выручку или прибыль.

Иногда инвестиционный денежный поток путают с операционным. Например, если ресторатор открывает вторую точку и каждый день там что-то делает — красит стены, устанавливает оборудование, — то это не операционный вид деятельности, а инвестиционный. А вот обслуживание существующей торговой точки или уже запущенного направления бизнеса, а также их доход можно отнести к операционному денежному потоку.

Так как инвестиции сначала вкладывают, а потом получают от них прибыль, для начала рассмотрим пример статей выбытий по инвестиционной деятельности. Сюда можно отнести:

Приобретение основных средств (недвижимости, дорогостоящего оборудования и т.д.).

Покупку нематериальных активов (покупка сайта).

Выдачу кредитов или займов другим компаниям.

Запуск нового проекта.

А статьи поступлений по инвестиционной деятельности могут выглядеть так:

Продажа основных средств.

Продажа нематериальных активов.

Возврат кредитов и займов.

Прежде чем какие-то средства направлять в инвестиции, необходимо понять, сколько денег «съедает» операционка. Тут важно запомнить, что без инвестиций действующее предприятие продолжит приносить выручку и прибыль. Просто не будет каких-то новых направлений. Поэтому грамотный предприниматель инвестирует положительную разницу по операционной деятельности безболезненно для основной работы компании.

Так может выглядеть инвестиционный денежный поток

А как обычно бывает: предприниматель загорелся идеей, вложил деньги, а новое направление еще 6 месяцев только «ест» и не генерирует никаких поступлений. В таком случае возникает кассовый разрыв и денег не хватает на операционные расходы.

Бывает и другая ситуация. В кассе закончились деньги, общая сумма расходов за месяц меньше доходов. Кажется, что предприятие работает в минус. Однако, вспомнив конкретные расходы, можно сделать вывод, что доходов от основной деятельности хватило, чтобы закрыть все обязательства по операционной деятельности компании, а на покупку нового грузовика была потрачена разница между доходами и расходами по операционной деятельности и сумма и остаток в кассе с прошлого месяца. Это здоровая ситуация и оправданный минус.

Видно, что в месяц покупки нового грузовика доходов по операционной деятельности больше, чем расходов, а значит, компания в порядке

Что с этим всем делать

Иногда минус может быть хорошим. Проверить это легко, если предприниматель ведет ДДС и делит денежный поток на операционный, финансовый и инвестиционный. Если все хорошо, то разница между доходами и расходами по операционному денежному потоку будет положительной.

В целом, деление денежного потока по виду деятельности помогает правильно оценивать развитие компании и возможности бизнеса. При этом, у каждого денежного потока своя задача:

Операционный — обеспечивает бесперебойную работу и развитие компании.

Финансовый — поддерживает устойчивость операционной деятельности бизнеса.

Инвестиционный — помогает развивать бизнес.

Такое деление помогает планировать развитие компании, избегая кассовые разрывы. Для этого нужно придерживаться трех последовательных шагов:

Спланировать операционный денежный поток. Разница между доходами и расходами по этому виду деятельности должна быть положительной и постепенно увеличиваться.

Спланировать финансовый денежный поток, если есть возможность получить безвозмездное финансирование или при необходимости поддержать операционную деятельность компании кредитами, чтобы избежать кассовых разрывов.

Если накопилась достаточная положительная разница по операционному денежному потоку и все обязательства выплачиваются за счет поступлений клиентов, то можно планировать, куда вкладывать накопившиеся деньги.

Планировать денежные потоки стоит регулярно и непрерывно на год вперед — так можно заранее увидеть кассовые разрывы и разработать план спасения: или увеличить выручку, или привлечь внешнее финансирование на максимально щадящих условиях. А в идеале, такое планирование поможет развиваться компании за собственные средства.

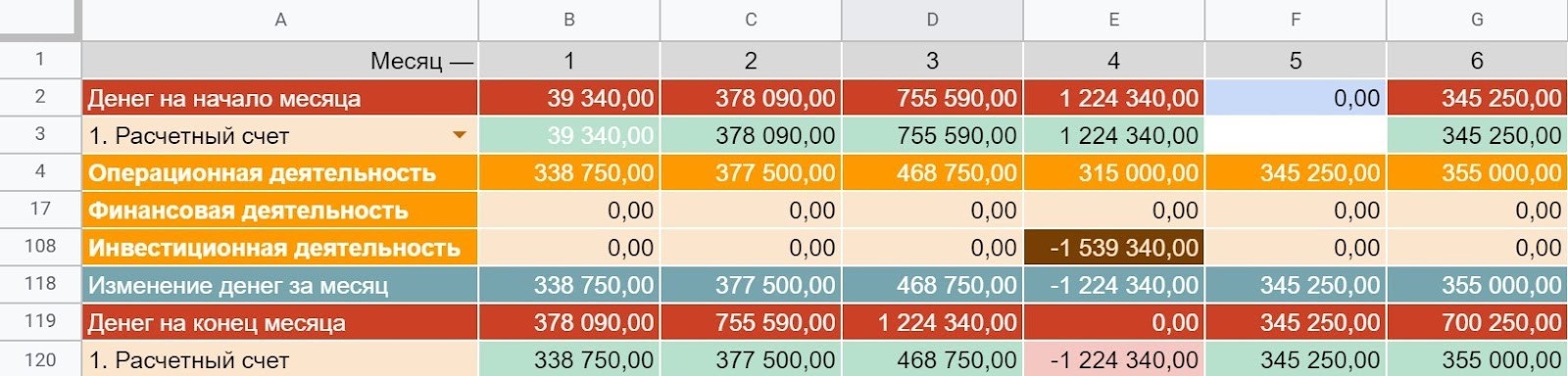

Итоговый отчет будет выглядеть вот так:

Отчет ДДС, как он выглядит в здоровой компании

Шаблон отчета ДДС с разбивкой по видам деятельности

Чтобы вы ничего не настраивали, мы сделали шаблон отчета ДДС в Гугл-таблицах. Там уже все формулы, нормальная структура и оформление. Берите на вооружение! — Ссылка

ТОП-7 лучших сервисов и программ для учета всех Ваших инвестиций

Всем привет. Отслеживать состояние инвестиционного портфеля можно у своего брокера. Минимальный набор данных предоставляют почти все, но для более детального анализа нужны дополнительные ресурсы.

Кто-то пользуется услугами сразу нескольких брокеров, и тогда следить за своим портфелем становится вообще крайне сложно.

А можно ли свести все активы в одно место и проводить их анализ только там? Сегодня мы поговорим о том, как вести учет инвестиций и рассмотрим лучшие сервисы и программы для анализа портфеля.

Intelinvest

Официальный сайт — intelinvest.ru .

Платная платформа, возможности которой с лихвой оправдывают свою стоимость. Именно им пользуется большинство знакомых мне инвесторов и я сам.

Сервис предоставляет возможность опробовать все преимущества бесплатно – здесь есть тестовый период.

Еще одна альтернатива – если в портфеле до 7 инструментов, то услуга по учету инвестиций также будет предоставлена бесплатно.

Что есть на сайте :

- Различные графики.

- Аналитика по портфелю.

- Учет поступающих дивидендов и купонов.

- Импорт сделок от брокера.

- Подсчет реальной прибыли с учетом всех комиссий.

- Учет активов.

- Поддержка мобильной версии.

- Уведомления о важных событиях, новостях эмитентов, дивидендных выплатах и т.д.

Пользователи приложения могут поделиться реферальной ссылкой , за регистрацию по которой дается скидка 20 %.

Очень удобно использовать данный сервис и для тестирования определенной инвестиционной стратегии. Для этого достаточно сформировать портфель и следить за ним определенное время. Можно будет наглядно увидеть и сделать выводы о диверсификации, а также посмотреть график будущих дивидендных начислений.

Еще одним важным преимуществом является конфиденциальность: сервис не запрашивает документы и не хранит персональные данные.

Fin-plan Radar

Официальный сайт — fin-plan.org/lk/radar_in .

Мультисервис для инвесторов, обладающий широчайшими возможностями для поиска инвестиционных идей и позволяющий составить эффективный диверсифицированный портфель.

Какими преимуществами обладает ресурс:

- Анализ показателей по акциям и облигациям.

- Анализ финансовых показателей эмитентов.

- Поиск лучших ценных бумаг.

- Мониторинг и анализ избранных активов.

- Составление инвестпортфеля.

- Поиск идей.

Smart-lab

Официальный сайт — smart-lab.ru .

Один из старейших сервисов для инвесторов и трейдеров. Это целая социальная сеть для интересующихся инвестициями. Здесь много обзоров, форумов, новостного контента, есть чаты.

- Сервис бесплатный.

- Блоги частных инвесторов.

- Хорошая база финансовых показателей для проведения фундаментального анализа отечественных эмитентов.

- Можно сравнить компании по текущим мультипликаторам.

- Есть возможность посмотреть структуру портфеля с разбивкой по бумагам и секторам.

Из минусов: довольно сложный интерфейс и много ненужной информации, которую при этом придется фильтровать на достоверность из-за того, что контент создают сами пользователи.

Conomy

Официальный сайт — conomy.ru .

Это финансовая энциклопедия российского фондового рынка. Здесь есть подробные карточки эмитентов, позволяющие глубоко проанализировать компанию и оценить потенциал роста, который рассчитывается сервисом.

Что есть на сайте:

- Возможность учета портфеля по отечественным акциям.

- Многочисленные виджеты – стоимости портфеля, историческая доходность.

- Автоматический учет дивидендов.

- Потенциал роста портфеля и ожидаемой дивидендной доходности.

- Графики, диаграммы.

- Финансовые отчеты.

- Мультипликаторы.

- Прогнозирование с использованием метода дисконтирования денежного потока.

- Фильтрация эмитентов по различным параметрам.

Все возможности сервиса можно оценить бесплатно.

- Отсутствие иностранных ценных бумаг.

- Нет облигаций.

- Новости только в виде общего дайджеста: на страничке каждой компании их нет.

- Данные могут быть слишком сложны для понимания новичка.

Blackterminal

Официальный сайт — blackterminal.ru .

Платный сервис с хорошей аналитикой и полной актуальной информацией. При выборе профессионального пакета (цена – 4990 в год) пользователь получает доступ ко всем имеющимся опциям:

- Отчетность и мультипликаторы.

- Аналитические обзоры.

- Дивидендная история.

- Уведомления о дивидендах.

- Учет инвестиций по 10 портфелям.

- Неограниченное количество активов в портфеле.

Сервис также предлагает бесплатный базовый пакет с аналитикой, учетом инвестиций по одному портфелю из 7 активов.

Тезис

Официальный сайт — tezis.io .

Бесплатный сервис с простым интерфейсом, позволяющий находить недооцененные компании и сравнивать их по мультипликаторам и финансовым показателям.

На сайте очень удобно отображаются новости эмитентов на графике цен акций. Имеется система фильтров и сортировки. Информация представлена как по российским, так и зарубежным компаниям.

Начинающим инвесторам сервис будет интересен наличием хорошего блога, обучающих видео и ссылок на информационные ресурсы.

Investing

Официальный сайт — investing.com .

Иностранный сайт с поддержкой русскоязычного интерфейса. Здесь можно бесплатно мониторить финансовые инструменты и анализировать собственные активы в портфеле.

- Поддерживает большинство инструментов, включая криптовалюту и фьючерсы.

- Есть возможность создавать несколько портфелей в разной валюте.

- Графики, статистика, гибкая настройка отображения необходимой информации.

- Загрузка отчета брокера.

- Можно изучать ценные бумаги в разрезе фундаментального, технического и графического анализа.

Из минусов – нет возможности учета денежных средств и дивидендов.

Аналогичные сервисы

Для альтернативы перечислю еще несколько подобных сервисов для ведения учета инвестиций:

- investfunds.ru – можно вести бесплатный учет по 3-м инструментам.

- dividend.com – для анализа дивидендной доходности американских компаний.

- portfolio.cbonds.info – для учета облигаций.

- wealthadviser.ru – для анализа ценных бумаг.

- e-disclosure.ru – для самостоятельного мониторинга российских компаний.

- seekingalpha.com .

- finance.yahoo.com/portfolios .

- morningstar.com .

- finviz.com .

А какими сервисами и программами пользуетесь Вы? Имели ли опыт работы с представленными в обзоре? Поделитесь в комментариях.

Также не забудьте подписаться на обновления блога и сделать репост.

Более 6 лет изучаю инструменты интернет заработка, создал несколько источников дохода.

Активно инвестирую в различные направления.

На страницах блога помогаю людям становиться финансово грамотными и улучшать качество своей жизни.

Источник https://www.audit-it.ru/articles/finance/a106/1044678.html

Источник https://investbro.ru/kak-vesti-uchet-investicijj/

Источник

Источник