В какую недвижимость выгоднее вложить деньги?

- Преимущества инвестирования денег в недвижимость

- Вложение денег в жилую недвижимость

- Коммерческая недвижимость

- Зарубежная недвижимость

Рынок недвижимости представляется базовым инвесторским инструментом, способным приносить большой доход. Недвижимость считается самым долговременным и стабильным источником получения денег и их сохранения.

По поводу других разновидностей финансирования идут бесконечные споры, в то время, как недвижимость является основой существования человека, базисом его спокойствия и безопасности.

Люди, имеющие недвижимость, могут всегда рассчитывать на надежный источник финансовых средств. Однако, прежде чем приобретать жилье или рабочее помещение, стоит задуматься о том, в какую недвижимость вложить деньги для максимальной прибыли.

Преимущества инвестирования денег в недвижимость

Недвижимость выступает наименее рисковым вариантом вложения средств. Даже если она дешевеет во время экономического спада, то в следующую, подъемную фазу, потери компенсируются.

Недвижимость выступает наименее рисковым вариантом вложения средств. Даже если она дешевеет во время экономического спада, то в следующую, подъемную фазу, потери компенсируются.

В долгосрочной перспективе можно сказать, что недвижимость дорожает, при этом есть довольно небольшой риск обесценивания. Ипотека может быть выгодна, только если она взята в российских рублях.

Лучше брать займ на недвижимость, когда есть возможность оплатить хотя бы половину своими средствами. В этом случае можно рассчитывать на то, что прибыль от недвижимости и инфляция будут выше затрат на обслуживание долга.

Если есть необходимость в быстром выведении денежных средств, то это можно сделать только при условии существенного снижения цены по отношению к рыночной. Как правило, речь идет о 10% разницы и больше. Еще одним минусом инвестирования в объекты недвижимости является сложное вхождение, поскольку эти операции требуют больших сумм.

Если есть только небольшой капитал, лучше вложить деньги с возможностью производить довложения. Обслуживание объекта недвижимости требует определенных затрат. Если в какое-то время квартира свободна от аренды, то ее владелец несет чистые затраты, которые выражаются во внесении коммунальных платежей.

Стоит отметить риск полной потери недвижимости при различных форс-мажорных ситуациях, к примеру, при пожаре. В этом случае можно обезопасить ситуацию с помощью заключения договора страхования с авторитетной компанией.

Прежде чем выполнять вложение денег, важно приложить усилия для тщательной проверки юридического состояния недвижимости. Если договор купли-продажи будет признан недействительным, то получить свои средства обратно будет очень сложно.

Увеличение цен на землю объясняется инфляцией, а также отсутствием временного периода использования земли.

Стоимость зданий понижается вследствие:

- физической изнашиваемости,

- внешних факторов: улучшения строительных технологий, материалов и т.д.

Стоит отметить сниженную эластичность предложения, изменение спроса в краткосрочном плане. Это становится заметно в сравнении с другими рынками вследствие длительности создания объектов и их относительной дефицитности.

Задаваясь вопросом, в какую недвижимость выгоднее вкладывать, нужно условно разделить ее на несколько категорий:

- коммерческая,

- жилая,

- зарубежная.

Спрос на всю недвижимость меняется, на цены влияет большое количество факторов.

Вложение денег в жилую недвижимость

Думая о том, в какую недвижимость выгоднее вкладывать деньги, изначально вспоминается именно жилая недвижимость, в частности, квартиры и дома.

Думая о том, в какую недвижимость выгоднее вкладывать деньги, изначально вспоминается именно жилая недвижимость, в частности, квартиры и дома.

Чтобы выбрать наилучший вариант, следует рассматривать локализацию жилья. Оптимально остановить выбор на объекте с наиболее удачной локализацией.

Важно, чтобы рядом с домом была развитая инфраструктура, а именно:

- метро,

- доступность транспорта,

- поликлиники,

- парковки.

Также важно предварительно проанализировать востребованность. Самым большим спросом среди арендаторов пользуется жилье, небольшое по площади. Это могут быть комнаты, студии или малогабаритные квартиры.

Вложение средств в жилую недвижимость, это, чаще всего, покупка одно-или двухкомнатной квартиры на вторичном рынке либо в новостройке. Важным фактором покупки считается отсутствие необходимости приобретать мебель и делать ремонт. Наиболее высокая доходность у квартир, входящих в класс «премиум», однако, такие вложения доступны не всем.

Если есть на руках сумма, величина которой больше стоимости квартиры, то рекомендуется приобрести несколько квартир в разных районах. Предполагается, что общий доход превысит доход от сдачи в аренду одной квартиры класса «премиум».

Рассматривая, в какую недвижимость лучше вложить средства, нужно всегда обращать свое внимание на привлекательность объекта для потенциальных арендателей.

Коммерческая недвижимость

Недвижимость для различной деятельности считается одним из наиболее выгодных разновидностей финансовых вложений. Коммерческая недвижимость сдается в аренду либо продается спустя определенное время. Как правило, инвесторы вкладывают средства в офисные и торговые площадки, а также отели.

Недвижимость для различной деятельности считается одним из наиболее выгодных разновидностей финансовых вложений. Коммерческая недвижимость сдается в аренду либо продается спустя определенное время. Как правило, инвесторы вкладывают средства в офисные и торговые площадки, а также отели.

Чтобы выбрать хорошую недвижимость, необходимо сопоставить определенные факторы. После исследования спроса, инфраструктуры рынка и предложений, нужно рассчитать сроки окупаемости объектов и их прибыльность. Выбор осуществляется при оперировании этими факторами. Также стоит оценить, через какое время наступит самый выгодный процент по вкладам, если из этих средств будет приобретаться недвижимость.

В среднем, время окупаемости офисных помещений и торговых площадок составляет от 5 до 10 лет. Если речь идет о торговых площадках, то одна из них окупается, как правило, за 7-11 лет.

Для того, чтобы знать, как правильно вкладывать средства в коммерческую недвижимость, нужно понимать ее особенности. В первую очередь, стоит отметить более низкий спрос по сравнению с жилыми объектами. Это объясняется тем, что число потенциальных покупателей жилья в 4-5 раз больше числа потенциальных покупателей коммерческих объектов.

Некоторые нюансы выглядят так:

- Важно учитывать чувствительность к отрицательным факторам, она зависит от насыщенности деловой активности.

- Например, в периоды спада, вместе со спросом на недвижимости, снижается и ее стоимость.

- Сектор недвижимости характеризует узкая направленность, поэтому инвестиции в коммерческую недвижимость оправданы только при благоприятных условиях.

- Во времена экономического подъема, вложения в такую недвижимость возрастали в несколько раз, большой доход мог приносить даже небольшой коммерческий объект.

- В настоящее время каждая недвижимость нуждается в детальном изучении перед приобретением.

Следует соблюдать стратегию инвестирования, поскольку от коммерческой недвижимости можно получить больший доход, чем от жилой. Это, в первую очередь, объясняется разницей платежей, которые в первом случае в несколько раз больше. При этом стоимость объектов часто практически одинакова.

Есть возможность заключить длительный договор аренды с высокой арендной платой. Если средства нужно получать в короткие сроки, то лучше сдавать жилую недвижимость посуточно.

Приобретение строящегося объекта недвижимости связано с определенным риском, поскольку строительство может быть неожиданно заморожено, особенно при кризисных временах. Лучше отдать предпочтением недвижимости на вторичном рынке.

Коммерческая недвижимость небольшой площади всегда сдается в аренду проще и быстрее, особенно при экономическом спаде.

Приобретение нескольких объектов вместо одного, понижает вероятность отсутствия арендаторов.

Зарубежная недвижимость

Недвижимость за границей достойна отдельного рассмотрения. Покупка требует тщательной и ответственной подготовки. Если покупатель не разбирается в специфике рынка недвижимости определенной страны, следует консультироваться у профессионалов.

Недвижимость за границей достойна отдельного рассмотрения. Покупка требует тщательной и ответственной подготовки. Если покупатель не разбирается в специфике рынка недвижимости определенной страны, следует консультироваться у профессионалов.

Когда главной целью приобретения недвижимости является ее сдача в аренду, то необходимо обратить свое внимание на города, находящиеся на берегу моря или океана.

К перспективным также относятся города, где есть высокая деловая активность. Инвестировать в недвижимость лучше тем людям, кто может себе позволить долгосрочное вложение, поскольку быстро вывести деньги без ощутимых потерь не представляется возможным.

Помимо этого, все эти процедуры могут быть успешно осуществлены, только если иметь минимальные знания о рынке. Когда идет речь о жилье за границей или о коммерческой недвижимости, операции нуждаются в тщательном изучении и привлечении специалистов. Таким образом, будут сведены к минимуму риски не получить ожидаемый доход.

]]>

Куда выгоднее инвестировать? фондовый рынок или недвижимость

Меня зовут Дмитрий Хрусталёв. на своем канале я рассказываю о инвестициях финансовой грамотности и приумножении личных сбережений,

Сегодня поговорим именно о финансовой грамотности. В этом видео вы узнаете, что же все таки проще и выгоднее Купить квартиру и сдавать ее в аренду? или вложиться в ценные бумаги – в конце этого видео приведу реальный пример. В общем смотрите — будет интересно.👇

давайте рассмотрим подробнее Большая мечта многих россиян — это Купить несколько квартир и сдавать их в аренду.

По данным Всероссийского центра изучения общественного мнения, 46% опрошенных предпочли бы пойти именно таким путем, если бы имели крупные сбережения.

Насколько рационален этот выбор, если сравнить его, например, с вложениями в ценные бумаги? Давайте разберемся.

Фондовый рынок или недвижимость: как будем сравнивать

Чтобы определить, куда лучше инвестировать – в акции или недвижимость, – каждый вариант инвестиций я разобрал по нескольким пунктам:

Порог входа(а именно): какой должна быть минимальная стартовая сумма.

Удобство: грубо говоря, сколько времени отнимает инвестиция.

Риски: факторы, которые могут уменьшить доходность.

Налоги и льготы: сколько можно сэкономить.

Ликвидность: можно ли быстро и с минимальными издержками избавиться от актива в случае форс-мажора.

Доходность: какую прибыль приносит оба вида инвестиций.

По итогам каждого пункта лучшему инвестиционному решению будет присвоен один балл.

Итак перейдем к первому пункту: Порог входа

Покупка квартиры – это крупное вложение, которое потребует несколько миллионов рублей. Можно вложить намного меньше, если взять жилищный кредит и выплачивать проценты. Для получения ипотечного займа в банке необходимо иметь на руках не меньше 10-15% стоимости жилья, но все равно это несколько сотен тысяч рублей.

Чтобы начать инвестировать на фондовом рынке, достаточно иметь на счете и 10 тысяч рублей. Правда, с такой суммы много не заработаешь, так как комиссии съедят всю прибыль.

Вывод: порог входа на фондовый рынок значительно ниже, чем на рынок недвижимости.

Поэтому присвоим один балл ценным бумагам

Ценные бумаги — 1

следующий пункт: Удобство

Процесс покупки жилья и сдачи в аренду сложно назвать удобным. Сначала нужно пройти «квест» по покупке жилья: найти объект, договориться с продавцом, внимательно составить договор купли-продажи и заверить его у нотариуса. Далее – оплатить госпошлину, отнести заявление в Регистрационную палату и т. д. Если все пройдет гладко, недели через три покупатель становится собственником.

Затем нужно подготовить жилье к сдаче в аренду: сделать ремонт, найти подходящий тип договора и т. д. Последний этап – поиск и заселение арендаторов.

Только после всех этих ступеней владелец квартиры приближается к столь вожделенному пассивному арендному доходу. Правда, пассивному – с натяжкой. Периодически нужно то кран починить, то электрика вызвать. А иногда арендаторы внезапно съезжают и приходится искать новых. Это еще месяц простоя.

инвестировать в ценные бумаги намного проще. Чтобы начать инвестировать, нужно открыть брокерский счет, завести деньги, открыть торговый терминал и совершить сделку. Все эти операции сегодня происходят онлайн и потребуют максимум пары часов.

Вывод: инвестировать на бирже значительно проще и удобнее, чем сдавать жилье в аренду. Поэтому присвоим еще один балл ценным бумагам:

Ценные бумаги – 2

Риски вложений в недвижимость и ценные бумаги

В кризис дешевеют и квадратные метры, и ценные бумаги, однако недвижимость теряет в цене медленнее. По данным Росстата, во время кризиса 2008 года 1 кв. м в новостройке подешевел на 9%, на рынке вторичного жилья – на 7%.

Индекс Мосбиржи, главный индикатор российского фондового рынка, в это время обвалился почти на 70% – с 1920 до 620 пунктов.

Правда, владельцу квартиры в кризис могут понадобиться деньги, и ему придется ее продать. Чтобы это сделать быстро, ему придется сбрасывать цену на 20-30%. Да и то не факт, что найдется покупатель – в тяжелые времена деньги нужны всем.

У недвижимости есть и другие риски. Арендаторы могут задержать оплату или испортить имущество в квартире. Но в этом случае владелец недвижимости не возвращает залог, который взял с жильцов при заселении. А если залог не покроет расходов, проблема решается через суд.

И тем не менее акции дешевеют все-таки сильнее квадратных метров. Снизить риски инвестиций в фондовый рынок поможет диверсификация, то есть вложение денег в разные бумаги, а также их грамотный выбор.Подробнее а диверсификация я рассказываю в этом видео. Подсказка будет в правом верхнем углу экрана. Также не стоит забывать, что обычно после резкого падения рынок постепенно возвращается на докризисные уровни и продолжает расти. Так было и с российским фондовым рынком, который сейчас находится на 37% выше максимумов 2008 года.

Вывод: рынок недвижимости устойчивее во время финансовых кризисов.

Ценные бумаги – 2

Налоги и льготы

Гражданин платит с официального дохода НДФЛ по ставке 13%. Если договор аренды квартиры официально оформлен, владелец должен самостоятельно заниматься всеми документами и сдавать их в налоговую.

На фондовом рынке налоговыми платежами инвесторов занимается брокер, который сам собирает все необходимые для налоговой службы документы и перечисляет налог с прибыли.

Чтобы снизить отчисления, владелец квартиры может стать самозанятым и платить только 4% от дохода. До 2020 года программа работает только в Москве и области, Татарстане и Калужской области. Другой вариант – оформить ИП с упрощенной системой налогообложения. Тогда подоходный налог составит 6%, но придется платить дополнительные обязательные взносы.

На фондовом рынке есть несколько вариантов, как частному инвестору снизить или полностью избавиться от НДФЛ (почитать). Самая популярная льгота – индивидуальный инвестиционный счет (ИИС). Инвестор с официальным доходом может открыть ИИС типа А, который позволяет получить вычет 13% от инвестируемой суммы, но не больше 52 000 рублей в год, или 156 тысяч рублей за три года. ИИС типа Б освобождает от уплаты НДФЛ.

Льготы на недвижимость в денежном эквиваленте более щедрые. Они позволяют вернуть 13% от стоимости жилья (но не более чем с 2 млн рублей) и еще 13% с процентов по ипотеке (не более чем с 3 млн рублей). Получается, что владелец квартиры может вернуть 260 тысяч + 390 тысяч = до 650 тысяч рублей.

Вывод: налоги на доход с ценных бумаг платить проще. К тому же государство поощряет долгосрочные инвестиции на бирже и предлагает разные льготы. Однако в денежном плане льготы на покупку недвижимости превосходят инвестиционные.

Так что дадим обоим видам вложений по баллу.

Ценные бумаги – 3

Ликвидность

Ликвидность – возможность быстро продать актив по рыночной цене и с минимальными издержками.

Чтобы продать квартиру по хорошей цене, потребуются месяцы ожиданий и серьезная бумажная волокита. А в кризис – еще и скидка, иначе квартиру точно никто не купит.

Избавиться от всех ценных бумаг можно меньше чем за минуту, просто нажав пару кнопок в торговом терминале, а забрать деньги у брокера получится уже через 1-2 рабочих дня.

Ценные бумаги – 4

Доходность инвестиций в недвижимость и фондовый рынок

Мы посчитали, какую доходность показали сдача однокомнатной квартиры в Москве площадью 35 кв. м. и инвестиции в фондовый рынок с января 2009-го по январь 2019 года. Для оценки доходности недвижимости использовались данные Росстата: средняя стоимость квадратного метра в Москве и средняя цена однокомнатной квартиры.

Начальная инвестиция составила 4 732 945 рублей. Столько стоила квартира в столичной новостройке в 2009 году. К первому кварталу 2019 года ее стоимость выросла до 6 225 065 рублей.

Доход с аренды составил 3 045 843 рубля. Это при условии, что за 10 лет квартира ни одного месяца не простаивала пустой.

Сравним с доходностью фондового рынка. За его основной показатель возьмем Индекс Мосбиржи полной доходности брутто (обозначение MCFTR). Название непонятное, но смысл простой: этот индикатор отражает доходность рынка российских акций с учетом выплачиваемых по ним дивидендов.

Так вот, этот индекс за 10 лет вырос с 689 до 3841 пункта, то есть на 457%. Среднегодовой рост составил 18,7% годовых.

То есть российские акции оказались в три раза доходнее вложений в недвижимость.

Вывод: фондовый рынок на длинной дистанции приносит больше денег.

Ценные бумаги – 5

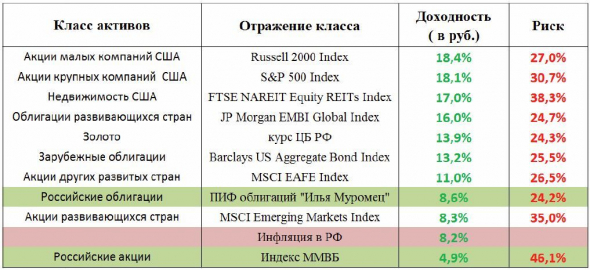

перед подведением итогов хочу показать вам график доходности различных инструментов инвестирования с 1998 года по 2016 год.

На графике я привел доходности: золота, серебра, доллара, портфель собранный из ММВБ10 с реинвестированием дивидендов, рублевый вклад в банке, долларовый вклад в банке а также недвижимость в москве а рублях.

И мы с вами видим, что практически на всем промежутке времени опережает доходность в акции ММВБ которая к 2018 году составила почти 7000 процентов.

А для тех кто задумался, что же будет если инвестировать скажем в индекс S&P500 вместо ММБВ, то вот вам таблица в которой показано что за последние 5 лет доходность акций московской бижи проигрывает американскому фондовому рынку почти в 4 раза.

Все эти графики подробнее приведены в видео, которое находится в начале этой статьи. Рекомендую посмотреть

итак Давайте подведем Итоги

Недвижимость или акции: что лучше?

Большинство россиян считают вложения в недвижимость самыми доходными и надежными. Наше простое сравнение показало, что это не совсем так.

А также на графике я вам наглядно это показал.

Инвестиции в ценные бумаги имеют свои недостатки, но в целом они значительно опережают квадратные метры по многим параметрам, в том числе доходности.

Интерес к ценным бумагам пока еще небольшой, но он стремительно растет. С июля 2017 по июль 2019 года количество граждан, инвестирующих на Московской бирже, выросло с 1,7 млн до 4,2 млн, а уже в 2020 году Количество частных инвесторов Мосбиржи достигло 6,2 млн человек