Процессы управления инвестициями и инвестиционными проектами

Мотивами инвестиционной деятельности выступают потребности развития и санации бизнеса. Однако инвестиции не являются естественной, самоорганизующейся формой деятельности компании. Данное обстоятельство вызывает потребность действий, именуемых как управление инвестициями. Одним из важнейших объектов управления служат инвестиционные проекты, которые, в свою очередь, занимают львиную долю всех проектных мероприятий организации. Процессы управления инвестициями и проектами, интегрированные общую систему управления, в современном бизнесе начинают занимать доминирующую позицию.

Сущность управления инвестициями на предприятии

В отличие от инвестиционных проектов (ИП), инвестиции в бизнесе воспринимаются как денежные средства и иное имущество, вкладываемые для получения доходов, прибыли и других полезных эффектов в объекты предпринимательской деятельности. Это широкое понятие, захватывающее в состав своей реализации такое инструментальное средство, как ИП. Инвестиционная деятельность компании – существенная часть ее хозяйственной деятельности, которая совместно с операционным циклом решает задачи реализации стратегии. Управление инвестициями является одним из компонентов управления бизнесом, тесно связанным с подсистемами стратегического, финансового и инновационного управления.

Под управлением инвестициями следует понимать деятельность, включающую процессы выбора направлений и объектов инвестирования, управления ИП, анализа и регулирования ИД. В данные управленческие действия включаются также обеспечивающие процессы методического, регламентационного совершенствования, автоматизации и управленческого учета. Целями управления инвестициями являются максимизация стоимости бизнеса как капитала и достижение стратегических целей в установленные сроки.

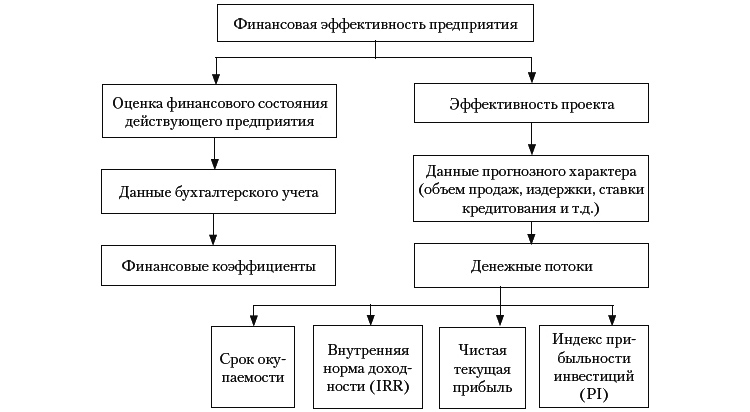

Управление инвестиционным проектом – деятельность, предполагающая планирование, организацию, мотивацию, контроль и регулирование хода ИП, направленная на получение результата инвестиционной задачи в условиях ограничений по сроку, бюджету, уровням рисков и качества. Реализация процессов управления инвестициями имеет циклическую природу, реализуемую регулярно и поэтапно. Основные этапы менеджмента в инвестиционной сфере на корпоративном уровне представлены на схеме далее.

Из представленной схемы мы видим, что акцент в инвестиционном менеджменте выражен в большей степени на финансовой составляющей выбора, оценки, контроля и анализа ИД. Общие управленческие акценты сфокусированы на этапах управления ИП и рисками. Управление инвестициями как явление с позиции его задач и функций более подробно раскрыто в статье, посвященной сущности системы инвестиционного менеджмента. В завершение настоящего раздела приводятся основные принципы, применяемые для настройки управленческих кондиций для целей повышения их эффективности.

- Принцип соответствия стратегическим целям развития.

- Принцип интегрированности с общей системой управления компанией.

- Принцип избирательности при выборе вариантов принятия управленческих решений.

- Принцип гибкости в принятии корректирующих решений с учетом изменяющихся внешних и внутренних условий.

- Принцип универсальности используемых инвестиционных и аналитических инструментов.

- Принцип стандартизации оформления.

- Принцип персонализации ответственности за каждое инвестиционное решение и его исполнение.

Основные понятия управления инвестиционными проектами

Управленческая точка зрения на инвестиционный проект предполагает его рассмотрение не только в качестве объекта регламентированного воздействия. Проект как комплекс мероприятий и работ, выполняемых в условиях ограничений, имеет также инвестиционную составляющую. В первую очередь, ИП принимается под управление как инвестиционное событие, с вложенным в него набором финансовых, материальных, интеллектуальных и трудовых ресурсов. Данные ресурсы планируются и управляются в моменты их преобразования в новую вещественную или нематериальную форму, а также в момент прекращения ИП его исполнением.

Планирование проекта предусматривает определенный финансовый результат и достижение целей, включая материально-вещественные результаты. Если проект значимый, планирование основано на таких понятиях, как миссия, стратегия и результат ИП. Миссия проекта выражает его генеральную цель, корневую причину его реализации, лежит в основе формулирования основной задачи ИП с позиции его будущих продуктов (услуг, продукции, средств производства, рынков и технологий). Стратегия ИП – основной контекст направлений действий, определяющих успех проекта в соответствии с его миссией. Как любая управленческая стратегия, она состоит из:

- стратегического анализа;

- разработки стратегии;

- ее реализации.

Результатом проекта является его продукт и вторичные полезные эффекты. Системная совокупность управленческой деятельности подразумевает взаимодействие ряда элементов, которые также подлежат определению для дальнейшего их применения.

- Проектная структуризация.

- Функции управления ИП.

- Подсистемы управления ИП.

- Жизненный цикл ИП.

- Методы управления ИП.

Управление инвестиционными проектами базируется на принятой организационной структуре с позиции реализации проектной доктрины управления. Вместе с тем, организационный контекст – это только часть комплекса мер по структуризации ИП. Под ней мы понимаем декомпозицию проектной модели на структурные подсистемы, позволяющие эффективнее управлять проектом в целом. Структурированная модель как бы переводится с уровня проектирования на реализационный уровень (смотрите схему, представленную выше). Процедура структуризации относится к разделам функции планирования. Среди ее результатов ведущие места занимают матрица ответственности и иерархическая структура работ. К функциям управления ИП мы относим действия по:

- анализу;

- планированию и составлению проектного бюджета;

- организации исполнения и принятию решений;

- контролю и мониторингу;

- оценке и отчетности;

- экспертизе, проверке и приемке;

- учету и администрированию.

Параметры управления и жизненный цикл ИП

Инвестиционный проект имеет значительное число показателей, которые подвергаются планированию, контролю и регулированию в процессе управления. Рассмотрим список параметров, которые отслеживаются управляющей системой.

- Виды и объемы запланированных работ.

- Трудоемкость и продолжительность этапов ИП (сроки и продолжительность фаз, этапов и операций, резервы времени, уровень связей между работами).

- Бюджет ИП (оттоки, притоки денежных средств, сопутствующие издержки).

- Потребные для реализации ИП ресурсы (трудовые, финансовые, материальные, производственно-мощностные и т.д.).

- Качество решений, техники и технологии, промежуточных и выходных продуктов.

Период с момента зарождения замысла до оцененного достижения запланированных результатов называется жизненным циклом проекта (ЖЦП). Наиболее подробную поэтапную последовательность ЖЦП предлагает методика Всемирного банка. Ее схема приведена выше. Каждая стадия обладает не только событийной, но и управленческой спецификой, поэтому управление инвестиционными проектами строится с учетом особенностей цикла.

Для каждого из участников ИП и начало, и окончание проекта наступают в разные моменты времени. В момент инициации инвестор может еще и не знать об открывающихся возможностях, а менеджер проекта за начало ИП принимает либо первичный разговор с куратором, либо момент подписания устава проекта. В ходе реализации основных фаз ЖЦП возникают определенные проблемы, которые часто носят типовой характер. Состав типовых проблем по стадиям предлагается вашему вниманию далее в визуальной форме.

Среди типовых проблем не указаны трудности решения, связанного с завершением проекта исполнением и проблемы досрочного прекращения ИП. Самый поздний срок завершения может быть выбран в момент, когда производственная деятельность, связанная с выполненными инвестиционными вложениями, завершена. Все полученные результаты от ИП проанализированы, выполнена работа над ошибками, отчет по проекту принят, а дела переданы в архив. Производство продукции завершено, оборудование демонтировано и списано.

Имеют место случаи, когда проект признается завершенным по факту начала эксплуатационной фазы и издания приказа о закрытии. И, к сожалению, возникают ситуации, в которых проект вынужденно оканчивается, хотя результат ИП не достигнут полностью или частично. Примерами таких завершений могут служить:

- внесение в проект радикальных изменений, не предусмотренных в первоначальной редакции плана, при которых проще открыть новый проект, а прежний закрыть;

- внештатный вывод инвестиционного объекта из эксплуатации;

- остановка финансирования проекта по различным причинам;

- перевод проектной группы, вспомогательного персонала, занятого на проекте, на другой объект или работу.

Процессы управления реализацией инвестиционных проектов

Помимо состава средств, включаемых в систему управления ИП, существенное значение для целей повышения его эффективности имеют подходы к выстраиванию процессов управления. Различают три подхода: предметный, динамический и функциональный. Управлять можно непосредственно объектом инвестирования и вырабатываемыми ими мощностями. Такой подход называется предметным , он обеспечивает сосредоточение на успехе ИП, локализованного до одного объекта.

Возьмем, к примеру, металлургическое прокатное производство. Техническое переоснащение и реконструкция прокатного стана – достаточно сложный инвестиционный проект закрытого типа. Вся сложность ИП состоит в том, что действует жесткое временное ограничение реализационной фазы – технологический цикл всего предприятия не позволяет надолго останавливать производство. Инфраструктура работ, материалы, комплектующие, оборудование на замену должны быть подготовлены заранее. Система управления конкретным проектом выстраивается с учетом длительности, организационной, технической и технологической сложности работ. Задействуются многие управленческие подсистемы: финансовая, логистическая, маркетинговая и т.д.

Динамический подход учитывает временной фактор при проектировании процессов и работ воплощения инвестиционного замысла. Проектные события выстраиваются в логически обусловленной взаимосвязи с раскладкой работ по времени начала, окончания и продолжительности. Данный подход требует особого отношения к использованию таких управленческих средств, как:

- структуризация организации и процедур ИП;

- система работы с информацией о прохождении проектных этапов (ее сбор, обработка и хранение);

- методы управления решениями, операциями и событиями ИП.

При функциональном подходе управление инвестициями строится на регламентных функциях управления, последовательно выполняемых в процессе реализации проекта. Традиционная методология цикла Деминга модифицируется в несколько измененный состав функций, перечисленных во втором разделе настоящей статьи. Мы остановим внимание лишь на функции планирования, как самой сложной и объемной в проектном менеджменте.

Особенностью функции планирования является то, что она реализуется циклически, присутствуя на основных стадиях жизненного цикла ИП. Технологии планирования отличаются в зависимости от вида проекта и от стадии его реализации. В первом случае отличия составляют объекты планирования, а во втором – их глубина. В связи с этим выделяют концептуальный, стратегический и детальные пооперационные планы реализации ИП. Среди инструментов планирования различают:

- план-график работ или календарный план ИП;

- сетевую структуру графика выполнения работ;

- линейные графики выполнения работ (графики Ганта).

Подсистемы управления инвестиционным проектом

Управление инвестиционными проектами, как мы уже с вами убедились, представляет собой сложноорганизованную систему последовательно применяемых средств управленческого воздействия и регулирования, специфический набор управленческих функций. Данная система имеет еще одну декомпозицию на подсистемы управления. Они локально отрабатывают процедуры частных управленческих задач, сложив результаты которых, мы получаем единый благоприятный результат. За счет локализации достигается более высокое управленческое качество. Данный подход нашел широкое применение в международных стандартах по проектному управлению (институт PMI). Составы задач и применяемые методические модели, соответствующие каждой из подсистем, представлены ниже в табличной форме. Их список состоит из блоков управления:

- содержанием и объемами работ;

- продолжительностью работ;

- стоимостью;

- качеством;

- ресурсами;

- человеческими ресурсами;

- изменениями;

- рисками;

- информацией и коммуникациями;

- координационным (интеграционным) управлением.

При управлении ИП выделяются четыре базовых элемента, являющихся основными объектами управления.

- Работы.

- Ресурсы.

- Результаты.

- Риски.

Каждая из названых подсистем в той или иной степени взаимодействует с данными объектами, вкладывая свою долю участия в общий результат. Действие подсистем связано с созданием и использованием определенных моделей управления, которые являются их реализационными и контролирующими средствами. И руководство компании, и менеджер проекта активно используют данные инструменты для принятия решений, непосредственной постановки оперативных задач, для мониторинга и контроля хода реализации ИП.

В настоящей статье мы наметили основные методологические контуры систем управления инвестициями и инвестиционными проектами. Система инвестиционного менеджмента в качестве элемента включает в себя управление ИП. В свою очередь, дочерняя система декомпозируются по направлениям предметности, динамичности, функциональности, системной локализации, используя методически и практически отработанные управляющие модели. Данный материал дает обзорную картину и позволит нам в дальнейшем развернуть каждый из его пунктов в отдельные статьи, переводящие общее понимание в предметные прикладные методы, имеющие практическую ценность.

]]>

Проектное кредитное финансирование: источник для развития проектов

Поиск средств для осуществления долговременных инвестиционных проектов ведётся в различных направлениях. Рассматриваются собственные средства, бюджетные, корпоративные источники. Инвестиционный кредит, или как его ещё называют проектное финансирование, заключается в привлечении заёмного капитала не под залог имущества, гарантии государства или частного сектора. Кредитование производится под денежный поток, который должен генерироваться самим проектом.

- Проектное финансирование: основные понятия

- Участники проектного финансирования

- Проектное финансирование: финансовые инструменты

- Условия кредитования

- Стадии реализации финансирования

Проектное финансирование: основные понятия

Процесс проектного финансирования — сравнительно недавний вид привлечения финсредств. В России он нашёл применение около десяти лет назад. Инвестиционный кредит — это наиболее доступный вид кредитования для тех организаций, которые имеют большое количество собственных ресурсов: технологии, земельные активы, производительные силы, но не обладают необходимой массой залоговых активов.

Проектное финансирование — это наиболее рискованный вид кредитования, поэтому для его получения требуются очень серьёзные экспертизы: выясняется, способен ли инвестпроект после реализации обеспечить доходность, достаточную для погашения кредитов и удовлетворения ожиданий инвесторов. Подготавливаются ТЭО и бизнес-планы. Отличиями проектного финансирования можно считать:

- Способ ориентирования на прогнозы развития инвестпроекта и ожидание получения финансовой выгоды.

- Риски, выявленные в процессе комплексного анализа, распределяются между всеми участниками.

- Проектное финансирование имеет в основе исчисленные показатели устойчивости инвестпроекта.

Финансовое проектирование начинается с прогнозирования объёма продаж и расходов, относящихся к ним. На успешно действующих предприятиях оценка производится комитетами экспертов.

Основное преимущество инвест финансирования — возможность концентрации значительных денежных средств для определённой проектной модели и уменьшение рискованности вложений в связи с распределением его среди большого количества инвесторов.

Участники проектного финансирования

Инвесткредит возможен только при привлечении широкого круга лиц, разделяющих ответственность за реализацию бизнес-проектов. В их состав обычно входят:

- Инициатор финансирования — это обычно специально сформированная проектная компания, отвечающая за реализацию плана. Она должна иметь опыт управления в выбранной сфере. Уже существующие компании, которые стремятся заработать на развитии своего бизнеса, могут тоже выступать инициаторами проектных работ.

- Финансовые институты, выделяющие заёмные средства. Чаще всего заёмное финансирование предоставляется крупными банками или специально созданными фондами. Средняя сумма проектного кредитования может составить до 80% капитальных расходов.

- Инвестор — это участник, вкладывающий средства в капитал компании. Он может получать доходы или участвовать в разделе произведённой в результате финансирования продукции. Впоследствии инвестор может продать свою бизнес-долю, заработав на росте активов удачного проектного старта.

- Землевладелец, передаёт в управление инициатору землю в обмен на получение доли в проектном бизнесе.

Проектное финансирование: финансовые инструменты

Под финансовым проектированием понимается предоставление концепции, относящейся к кредитованию. Финисточники складываются из внутренних, внешних или привлечённых ресурсов.

Для задействования внутренних источников создаётся бизнес-план и бюджет, отражающий источники и их содержание. Это может быть нераспределённая прибыль, амортизационные отчисления, добавочный капитал или уставный капитал предприятия.

Внешние источники проектного финансирования чаще всего состоят из кредитов финучреждений на долгосрочной основе. К ним же относятся средства, полученные от покупателей и контрагентов. К внешним финисточникам принадлежат и зарубежные вливания, которые поступают от юрисдикций, фирм, частных лиц. Привлечённые источники актуальны для АО. Сторонний финкапитал привлекается путём эмиссии фондовых бумаг или инвестиционных сертификатов для инвесткомпаний.

Условия кредитования

Задача кредитных учреждений — найти наиболее интересные проектные инвестпрограммы, не несущие в себе повышенных рисков, способных генерировать серьёзные денежные потоки. Для уменьшения рискованности вложений задействуются специальные механизмы:

- Финансирование проектной структуры распределяется на транши в соответствии с согласованным графиком. Подход ограничивает возможные потери при отступлениях от плана реализации.

- Назначается специальный представитель проектного финансового института для контроля применения привлечённых средств. В случае нецелевого использования финансирования он имеет полномочия предотвратить транзакции.

- Банк может реализовать право выбора технического заказчика хорошо зарекомендовавшего себя при исполнении похожих схем.

Инвестиционные кредиты имеют особенности, связанные с правом требования возврата долга, так называемым регрессом. Различают три вида субсидирования:

- Без права обращения регресса на кредитополучателя. При этом кредитор оказывается не защищён от потерь в результате проектного исполнения. Для заёмщика это наиболее дорогой вид кредита, так как он обусловливает дополнительную компенсацию рисков кредитору.

- С правом полного регресса на кредитополучателя. Проектное финансирование инвестиционных проектов в этом случае производится с меньшей долей ответственности для кредитора, и цена кредита снижается, потому что риски в основном ложатся на заёмщика.

- С ограниченным правом регресса для кредиторов. Кредитование для этого вида характеризуется умеренной ценой, так как все участники заинтересованы в положительном исполнении бизнеспроекта.

Доступ к финансированию проектных моделей даёт бизнесменам доступ к дешёвому долгосрочному кредитованию без угрозы потери имущества. Современные фининструменты позволяют получать кредиты на предельно выгодных условиях:

- Длительные сроки (до 15 лет) по ставке % от 11 до 14. Отсрочка возвратных платежей.

- Объём финансирования, начиная 50 млн руб., включая финансирование внутреннее объёмом не менее 10% общей суммы.

- Наличие у заёмщиков в собственности земельного имущества.

Механизмы заимствований в проектировании разработаны так, чтобы уменьшить вероятность потерь капитала участников. Прогнозируемость итоговых показателей должна быть выше, а оценки эффективности точнее.

Стадии реализации финансирования

Процесс осуществления проектной модели проходит разные стадии, на каждой из которых решаются определённые задачи. К основным этапам относятся следующие:

- Пред инвестиционный, который заключается в принятии решения о запуске бизнес-проектирования и определении источников финансирования.

- Для инвестстадии характерны тендеры, определением поставщиков, организацией стройработ и поставкой устройств и оборудования.

- Этап эксплуатационный — вывод бизнес-проекта на расчётную мощность, реализация выработанного продукта и возврат кредитов.

- Завершение финансирования. После реализации планов компания завершает деятельность. Проводится демонтаж, сбыт активов, устранение последствий, вызванных работами по бизнес-проектированию. Важно заранее предусмотреть способы выхода участников.

Для прогресса инвесткредитования в РФ образован центр по проектному финансированию федерального уровня, подготавливающий и реализующий перспективные проектные инфраструктуры, носящие приоритетный характер для госэкономики. Они осуществляются по соглашениям с международными финорганизациями и финансируются из внешних резервов.

Привлечения иностранных денежных потоков выполняет финансово-банковский союз РФ, взаимодействующий с мировыми финансовыми организациями для осуществления инвест проектирования и экономразвития.

]]>А вы участвовали на работе в проектном финансировании?

Что такое проектное финансирование?

С развитием проектного метода ведения бизнеса во всем мире возникла необходимость внедрения принципиально нового механизма привлечения средств, позволяющего проводить работы без наличия изначально какого-либо наличного залогового имущества. Дальше рассмотрим, что такое проектное финансирование, и чем оно отличается от других видов привлечения денег в государственном и корпоративном секторе.

Содержание статьи

Понятие проектного финансирования

Проектное финансирование представляет собой способ привлечения средств для обеспечения долгосрочного инвестиционного проекта. Его еще называют инвестиционным кредитом. Особенностью способа является то, что деньги выдаются не под государственную или корпоративную гарантию и не под залог имущества, а под тот денежный поток, который будет генерировать проект после его завершения. С точки зрения традиционного кредитования токая ссуда выглядит малообеспеченной и рискованной.

Получить государственные гарантии удается далеко не всем, а получение залога под наличные активы может быть затруднено их высокой степенью износа и, соответственно, низкой стоимостью. В инвестиционном кредите главными гарантиями для заимодателей могут выступать лицензия, разработка и использование особо ценных активов, право пользования, производство продукции.

В мире практика инвестиционного кредитования уже достаточно развита, однако, для России она все еще дело непривычное. Ссудить средствами перспективный, но рискованный стартап, большинство банковских организаций не рискнет. Однако когда формируется команда из известных профессионалов, а сама инициатива сулит хорошую прибыль, то шансы получить необходимый капитал значительно возрастают.

В виде инструментов финансирования по инвестиционному кредиту могут выступать акционерный капитал (прямые инвестиции), аккредитивы, банковские ссуды, лизинг, а иногда – товарные кредиты. Спросом пользуются проекты с потенциальной высокой доходностью, такие как строительство жилья, индустриальных и коммерческих объектов, налаживание выпуска нового востребованного на рынке вида продукции, перепрофилирование или модернизацию предприятия.

С целью получения такого рода финансирования для внедрения задумки обязательно создается проектная компания в виде отдельного юридического лица. Деньги выделяются на реализацию определенных целей, статьи затрат четко определены, и заемщик не может их менять по своему желанию. Если при корпоративном финансировании все риски ложатся на компанию-организатора, то при инвестиционном кредите риски делятся между инициатором, банком-кредитором и заемщиком.

В России очень редко выделяется полная сумма на всю инициативу, чаще всего банкиры требуют, чтобы заемщик вложил часть собственных средств, обычно в объеме 25-40% от общей суммы.

При этом начальные работы (FEED, ТЭО, проектная документация) оплачивает инициатор замысла, а кредитные день подключаются на этапе строительства. После окончания инвестиционной фазы новые созданные активы закладываются банку под полученный кредит.

Чтобы уменьшить вероятность убытков при таком рискованном кредитовании, банки проводят детальную экспертизу, составляют бизнес-планы, ТЭО, финансовые модели, маркетинговые исследования. Это заставляет все стороны более глубоко вникать в специфику бизнеса, понимать процессы, которые в нем происходят. Если речь идет о строительстве «с нуля» или модернизации уже существующего объекта, то обращается внимание на наличие в собственности или на условиях долгосрочной аренды земельного участка. Кроме того, большое значение имеет организация, которая будет осуществлять строительно-монтажные работы.

Существуют две основные формы выделения средств при таком виде обеспечения инициативы:

- Софинансирование. При нем все кредиторы объединяются в единый пул (синдикат, консорциум), и с заемщиком заключается единый кредитный договор.

- Параллельное независимое финансирование. В этом случае каждая банковская организация обеспечивает деньгами свой субпроект (часть общего начинания), заключая отдельный кредитный договор с заемщиком.

Инвестиционный кредит иногда называют «финансирование с регрессом», то есть с требованием о возвращении займа. Выделяют три главные формы выделения средств:

- С полным регрессом. Деньги выделяются при наличии каких-то гарантий, риски принимает на себя заемщик, поэтому стоимость такого займа достаточно низкая, а средства выдаются быстро. Чаще всего эта форма применяется для выдачи экспортных кредитов, а также обеспечения строительства неприбыльных или малоприбыльных объектов, имеющих социальное значение.

Без права регресса. Это более опасная для банка схема, от заемщика никаких гарантий нет, финучреждение принимает на себя все риски. Соответственно, цена таких денег высока. Этот вид обеспечения применяется достаточно редко и только относительно проектов, направленных на изготовления конкурентоспособной продукции при помощи самых современных технологий с возможностью быстрого возврата денег. Также должны быть договора с поставщиками ресурсов и рынки сбыта для продукции.

Без права регресса. Это более опасная для банка схема, от заемщика никаких гарантий нет, финучреждение принимает на себя все риски. Соответственно, цена таких денег высока. Этот вид обеспечения применяется достаточно редко и только относительно проектов, направленных на изготовления конкурентоспособной продукции при помощи самых современных технологий с возможностью быстрого возврата денег. Также должны быть договора с поставщиками ресурсов и рынки сбыта для продукции.- С ограниченным правом на регресс. В этом случае риски распределяются между участниками. Заемщик отвечает за строительство, а банк – за эксплуатацию объекта. В успехе начинания и его прибыльности заинтересованы все стороны, поэтому такие проекты часто продвигаются очень активно.

В отличие от обычного кредитования, перед принятием решения об инвестиционном кредитовании срок рассмотрения поданной заявки более продолжителен и может составлять от нескольких месяцев до полутора лет.

Специфика работы с инвестиционным кредитом

Проектное финансирование базируется на определенных принципах, применимых ко всем подобным случаям. Специфика обусловлена высокой степенью рисков для сторон, поэтому большое внимание уделяется не только фирме-получателю средств, но и самой предложенной к внедрению идее.

Проект выделяется отдельно от основной деятельности компании, создается юридическое лицо, через которое осуществляются все платежи. Это имеет свои преимущества и необходимо по ряду причин:

- Деятельность по внедрению замысла начинается «с чистого лица». Выведение всех манипуляций в отдельную структуру позволяет избежать проблем, которые могут быть связаны с деятельностью основной компании в прошлом, например, с проверками фискальных служб за предыдущие периоды, признанием недействительными отдельных договоров или судебных исков по другим направлениям.

- Проект становится более открытым и прозрачным. Проведение всех платежей и планирование финансовых потоков хорошо отслеживаются, нет пересечения с другими финансовыми потоками фирмы. Прозрачность повышает оценочную стоимость замысла и способствует доверию между многочисленными партнерами.

Тщательно исследуются все возможные риски и проводятся мероприятия для сведения их к минимуму, чтобы привлечь инвестора. Эта работа осуществляется еще на предынвестиционном этапе. После рассмотрения потенциальных опасностей, каждая сторона берет на себя часть рисков, которыми способна максимально эффективно управлять, а также контролировать их. Например, риски можно распределить так:

- политические отдать привлеченному государственному органу;

- технологические возложить на поставщиков оборудования;

- рыночные передать покупателям продукции и их партнерам через механизм специализированных контрактов.

Участники начинания дают друг другу функциональные гарантии в виде «комфортных писем» или путем заключения меморандума о взаимопонимании, предварительных договоров с покупателями. Идеальный вариант – получение государственных гарантий о льготном налогообложении или специальных условия на определенный срок, это возможно при социальном значении внедряемой инициативы.

Финансовые модели, используемые при инвестиционном кредите, очень важны для стабильности внедрения замысла. Моделирование производится при помощи создания структурированных проформ отчетности, которые интегрированы в расчеты балансового состояния проекта, его денежных потоков и ожидаемой прибыли. Хорошим подспорьем для этого становятся международные общепринятые стандарты финотчетности.

Построение финансовой модели производится на основе допущений относительно влияющих на бизнес ключевых факторов, произведенных при планировании. Специалисты должны для этого тщательно изучить особенности предпринимательских процессов в нужной сфере и взаимосвязи с ключевыми факторами. Чем точнее смоделирована ожидаемая деятельность объекта, там надежнее будут оценки его денежного потока, который является основой кредита.

Качественное управление реализуемой инициативой напрямую зависит от профессионализма собственных или приглашенных менеджеров, их готовности и умения правильно организовать коммуникации между партнерами и участниками начинания, координировать их действия. Менеджмент должен качественно настроить вопросы маркетинга, финансов, логистики, обмена информацией.

Часто практикуется привлечение к работе опытного финансового советника, который может оказать поддержку в аналитическом, юридическом и информационном сопровождении задумки. Чаще всего помощь требуется при решении таких проблем:

- выбор наилучшей структуры проекта;

- подготовка бизнес-плана, информационного и инвестиционного меморандумов;

- организация необходимых экспертиз (технологической и инженерной);

- поиск инвесторов и акционеров, организация переговоров с ними;

- мероприятия по сокращению затрат и максимизации ожидаемой цены объекта;

- разработка способов взаимодействия между организаторами и кредиторами, решение текущих денежных и правовых вопросов;

- регулярная подготовка отчетов о ходе работ;

- помощь в разработке контроля, управленческого учета и управления персоналом.

Проектное финансирование предполагает собой выделение средств на длительный период, что несвойственно для России, где чаще используют «короткие деньги». Редко реализация масштабной инициативы укладывается в 2-3 года, как правило, вложенные деньги начнут возвращаться заимодателю через 5-10 лет. В этом сроке год-полтора занимают только подготовительные работы, экономические выкладки и подготовка плана.

Все эти мероприятия требуют немалых вложений, которые могут составлять 10% от общей стоимости и даже больше, и ложатся они на инициатора замысла. При этом инвесторы далеко не всегда учитывают эти затраты при составлении соглашения и требуют вложить 25-30% своих денег в начинание, чтобы подтвердить серьезность намерений.

Роли участников процесса

Как уже отмечалось выше, в отличие от случая с получением традиционной ссуды, инвестиционный кредит возможен только с привлечением широкого круга участников, распределяющих риски. К ним относятся такие организации.

Финансовые институты, выделяющие средства. Обычно на проектные кредиты готовы крупные банковские организации, имеющие возможности выделять деньги или другие активы с отложенным сроком возврата. Минимизировать опасности потерь банки пытаются, выделяя средства не единоразово, а отдельными траншами по утвержденному графику. Если что-то пойдет не так, можно остановить обеспечение проекта, избежав больших потерь. Существует также возможность ввести в проект своего контролера, имеющего право останавливать рискованные транзакции.

Инициатор. От него требуется наличие опыта управления в соответствующей сфере, поскольку его зона ответственности – это операционная часть и показатели эффективности продаж (KPI). Доброе имя и авторитет среди покупателей продукции желателен. Легче получить ссуду уже известным компаниям, решившим расширить свой бизнес. К ним требования банкиров лояльнее, чем к индивидуальным клиентам, желающим только начать свой бизнес.

Землевладелец. Нередко применяется практика, когда владелец земельного участка передает его безземельному инициатору в управление, получая взамен долю в проекте. Стоимость участка напрямую зависит от расположения, наличия автомобильных и железных дорог, доступность энергоносителей, наличия разрешения на строительство.

Технический заказчик. Такие специализированные организации привлекаются банками в случаях, когда требуется выполнить сложные строительные работы, к которым неприменимы типовые варианты. Технический заказчик проводит весь комплекс работ:

- инжиниринг (изыскания, согласования, проектирование);

- снабжение материалами и оборудованием;

- строительство (подбор подрядчика, смр, сдача в эксплуатацию).

Риски техзаказчика – выполнение работ по графику и выполнение бюджета. Перерасход (повышение цен субподрядчиками, неучтенные работы) он оплачивает из своего кармана.

Инвестор. Как правило, банки не покрывают всех потребностей инициаторов, поэтому требуется инвестор, который полностью или частично закроет все денежные вопросы за долю в начинаемом бизнесе. Инвесторами обычно выступают частные лица, которые не рассчитывают активно участвовать в развитии производства впоследствии. Их интересы чаще всего ограничиваются желанием выгодно перепродать свою долю крупным игрокам на рынке после повышения ее стоимости или получать дивиденды (пассивный доход) от использования объекта по назначению. Если дело касается добычи природных ресурсов, то возможно использование такого механизма, как соглашение о разделе добытой продукции.

Преимущества и риски инвестиционного кредитования

Проектное финансирование дает возможность внедрить новую инициативу, не привязываясь к предыдущей многолетней деятельности компании или организации. При этом в отличие от многих других начинаний, при таком обеспечении огромное значение имеет применяемая система менеджмента, что автоматически делает проект гораздо более качественным и предсказуемым.

Во многих бизнес-планах на первое место ставят маркетинговое и финансовое обоснование, отодвигая на второй план вопросы подбора и подготовки персонала, налаживания системы взаимодействия, информационного и организационного обеспечения. При рассмотрении заявки на получение инвестиционного кредита тщательно изучаются все без исключения стороны вопроса во избежание убытков, перекрыть которые будет уже нечем.

Основные риски при проектном финансировании состоят в следующем:

- изменение политической ситуации, способное повлиять на ключевые параметры замысла;

- юридические вопросы, в частности, получение нужных разрешительных документов и лицензий;

- ошибки в экономических расчетах относительно уровня востребованности продукции и ее прибыльности, что не позволит покрыть все расходы;

- рост цен на сырье;

- срыв сроков строительства и введения объекта в эксплуатацию;

- значительное превышение утвержденной сметы.

Российские условия пока не способны надежно оградить бизнес от внешнего неэкономического влияния, поэтому банковские учреждения очень неохотно дают долгосрочные кредиты без надежного подтверждения высоколиквидным залоговым имуществом или государственных гарантий.