Теория инвестиций для начинающих, часть 1

Эдвард Мэтью Ворд. Пузырь Компании Южных морей. 1847 г. Галерея Тейт, Лондон.

Эдвард Мэтью Ворд. Пузырь Компании Южных морей. 1847 г. Галерея Тейт, Лондон.

В какие ценные бумаги вкладывать деньги? Как накопить на пенсию? Кто такие ETF’ы и почему все с ними носятся? Зачем покупать акции, если рынок может упасть? Такие вопросы я слышу от студентов и коллег, когда читаю лекции о деривативах. В принципе, неудивительно. Деривативы — это что-то далёкое из мира больших банков, а личные инвестиции намного ближе к телу.

Можно было бы ответить коротко: «Покупайте индексные фонды, это хорошо!» К сожалению, такой ответ не объясняет, почему это хорошо. Если бы я услышал его 15 лет назад, когда ещё не интересовался финансами, то он не нашёл бы отклика в моём сердце. Пришлось прослушать не один курс лекций, чтобы осознать, какая экономическая теория стоит за этим советом, и начать применять его на практике.

Собственно, моя статья — не столько инвестиционный совет (хотя я и расскажу о личном опыте и даже посчитаю свою «альфу»), сколько обзорный курс по теории инвестиций. Полезно знать, какие модели придумали предыдущие поколения, и в каких терминах можно думать об инвестициях. Если из теории следует, что имеет смысл покупать индексные ETF’ы, чтобы копить на пенсию — так и быть, расскажу и об этом.

Не секрет, что в финансах много математики. Я постарался соблюсти баланс. Я считаю, что интуитивное понимание главных экономических идей важнее, чем конкретная формула. Даже если вы пропустите вообще все формулы, то вы всё равно поймёте суть и получите полезные знания. С другой стороны, если вы хотели бы размять мозги не ахти какой сложной математикой, то у вас будет такая возможность.

Рациональные инвесторы и избегание риска

Чтобы строить теорию инвестиций, нужно договориться о некоторых свойствах инвесторов, которые населяют наш уютный теоретический мирок. Как и большинство инвесторов в реальном мире, наши сферические инвесторы будут любить доходность и не любить ненужный риск. Из двух инвестиций с одинаковой доходностью они выберут ту, что несёт меньший риск. Из двух инвестиций с одинаковым риском они выберут ту, что обещает более высокую доходность.

Кому-то может показаться, что избегание риска (risk aversion) — это нерациональное поведение слабых духом homo sapiens. На деле же рациональный до мозга костей homo economicus тоже будет избегать ненужного риска, если мы сделаем несколько предположений о том, как он принимает решения [BKM14, ch. 6.1].

Предположим, что рациональный инвестор максимизирует функцию полезности (utility function). Это означает, что все-все-все альтернативы, которые он рассматривает, подаются на вход некоторой функции u(x), которая присваивает каждой альтернативе число — полезность (utility). Из множества доступных альтернатив рациональный индивид всегда выбирает ту, которая даёт наибольшую ожидаемую полезность.

Допустим, что функция полезности рационального инвестора — десятичный логарифм количества долларов на счету. Каждый новый доллар на счету увеличивает полезность (уровень счастья), потому что логарифм — возрастающая функция. Кроме того, каждый следующий доллар приносит меньше счастья, чем предыдущий, потому что логарифм — выпуклая вверх (concave) функция. Никакие другие параметры помимо суммы на счету нашего инвестора не интересуют.

Такая форма функции полезности неплохо описывает реальное поведение людей. Согласитесь, что пятый подряд шоколадный пончик с шоколадной начинкой и шоколадной крошкой приносит меньше удовольствия, чем первый. Точно так же пятый миллиард приносит меньше радости, чем первый.

Итак, рассмотрим инвестора с логарифмической полезностью. Сейчас у него на счету $100 000, которые дают полезность lg 100 000 = 5.0 условных единиц счастья.

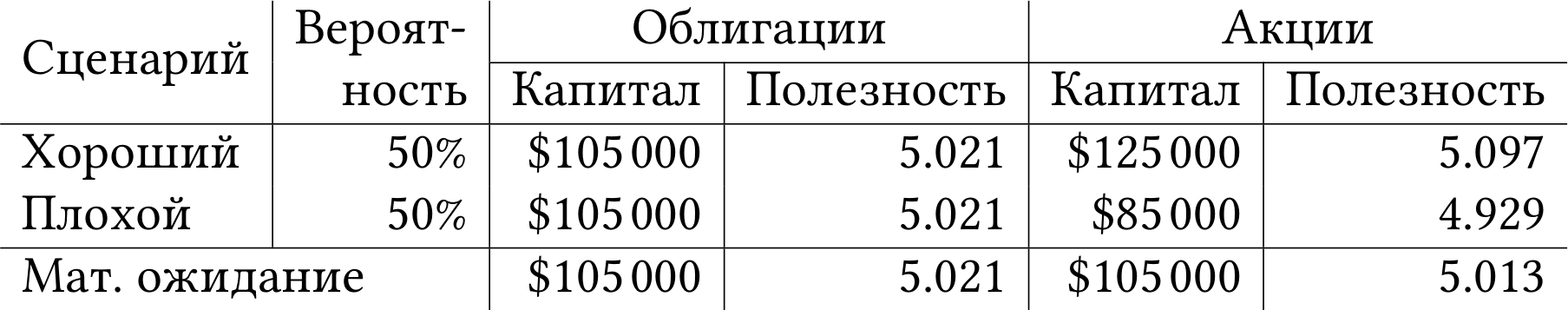

Посмотрите на таблицу 1.1. Инвестор должен вложить всё своё состояние в один из двух инструментов: либо в абсолютно надёжные облигации, либо в рискованные акции. Что бы ни произошло в будущем, облигации совершенно точно вырастут на $5 000, и инвестор через год будет иметь $105 000. Акции либо с вероятностью 50% вырастут на $25 000 и будут стоить $125 000, либо с вероятностью 50% упадут на $15 000 и будут стоить $85 000. Математическое ожидание вложения в акции равно 0.5 ⋅ $85 000 + 0.5 ⋅ $125 000 = $105 000, то есть совпадает с тем, что обещают безрисковые облигации.

Таблица 1.1: Капитал и полезность инвестора в случае инвестиций в облигации или в акции.

Давайте теперь посчитаем полезность. В результате вложения в облигации инвестор получит полезность lg 105 000 = 5.021 условных единиц счастья. Если он вложится в акции, то с вероятностью 50% акции вырастут, и полезность составит lg 125 000 = 5.097. Однако с вероятностью 50% акции упадут, и полезность будет равна lg 85 000 = 4.929. Средняя ожидаемая полезность от инвестиции в акции, таким образом, равна 0.5 ⋅ 5.097 + 0.5 ⋅ 4.929 = 5.013.

Из-за формы функции полезности радость от добавочных $20 000 по сравнению с облигациями в хорошем сценарии (5.097 − 5.021 = 0.076) по модулю меньше, чем расстройство от упущенных $20 000 в плохом сценарии (4.929 − 5.021 = −0.092). Потерянные с вероятностью 50% $20 000 ценнее, чем заработанные с вероятностью 50% $20 000.

Так какую же из двух альтернатив выберет наш рациональный инвестор: облигации с ожидаемой полезностью 5.021 или акции с ожидаемой полезностью 5.013? Ответ очевиден: 5.021 больше, чем 5.013, поэтому инвестор выберет облигации. При одинаковой ожидаемой доходности (в обоих случаях ожидаемый капитал составляет $105 000) рациональный инвестор выберет менее рискованную альтернативу, то есть проявит то же самое избегание риска, что и реальные биологические инвесторы.

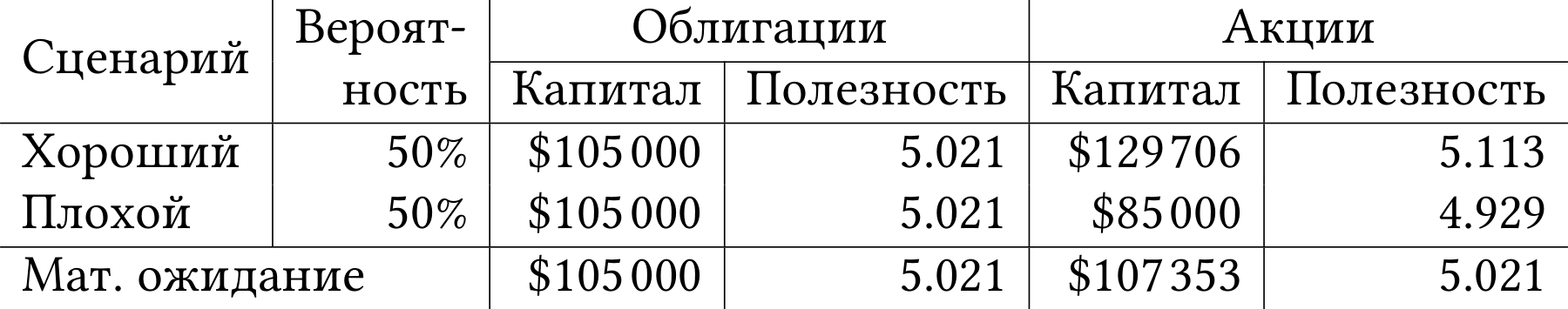

Как изменить условие задачи, чтобы инвестор хотя бы воспринимал две альтернативы безразлично? Можно, например, пообещать ему более высокую доходность акций в хорошем случае. Если акции будут приносить не $125 000, а $129 706, то, как показано в таблице 1.2, ожидаемые полезности двух альтернатив совпадут.

Таблица 1.2: Капитал и полезность инвестора в случае инвестиций в облигации или в акции. Акции имеют более высокую доходность по сравнению с таблицей 1.1.

Чтобы уравнять ожидаемые полезности, нам пришлось улучшить математическое ожидание дохода от акций. Раньше акции давали в среднем $105 000, а теперь $107 353, на $2 353 больше. Эти $2 353 дополнительной ожидаемой доходности — премия за риск (risk premium), которую требует инвестор, чтобы рассмотреть возможность покупки акций. Премия за риск уравнивает прибавку полезности в хорошем случае (5.113 − 5.021 = 0.092) и снижение полезности в плохом случае (5.021 − 4.929 = −0.092). Если накинуть к доходности акций ещё доллар, то инвестор предпочтёт их облигациям.

Эти рассуждения верны не только для инвесторов с логарифмической полезностью. Достаточно, чтобы функция полезности была возрастающей и выпуклой вверх. Тогда инвесторы будут избегать риска и требовать премию (добавочную доходность) от рискованных инвестиций. Запомним эту мысль. Она пригодится, когда мы будем говорить о теории CAPM.

Корреляция с рынком

Рассмотрим ещё один модельный пример, основанный на идее из лекции профессора Джона Кохрэйна (John Cochrane) [Coc13].

Есть две акции, A и B, каждая из которых может принести в будущем либо $1 000, либо $500 с вероятностью 50/50. Акции устроены так, что когда акция A приносит $1 000, акция B приносит $500. И наоборот, когда A приносит $500, B приносит $1 000. Математическое ожидание дохода от каждой акции равно $750. При прочих равных, какой акцией вы хотели бы владеть? Забудем о цене и предположим, что акцию вы получите в подарок.

На первый взгляд, акции совершенно симметричны. Нет никаких рациональных аргументов, чтобы предпочесть одну акцию другой. Вы могли бы подбросить монетку, положиться на случай и не прогадать. Верно? Не совсем. Что, если я уточню, в каких именно сценариях акция A приносит $1 000, а в каких $500?

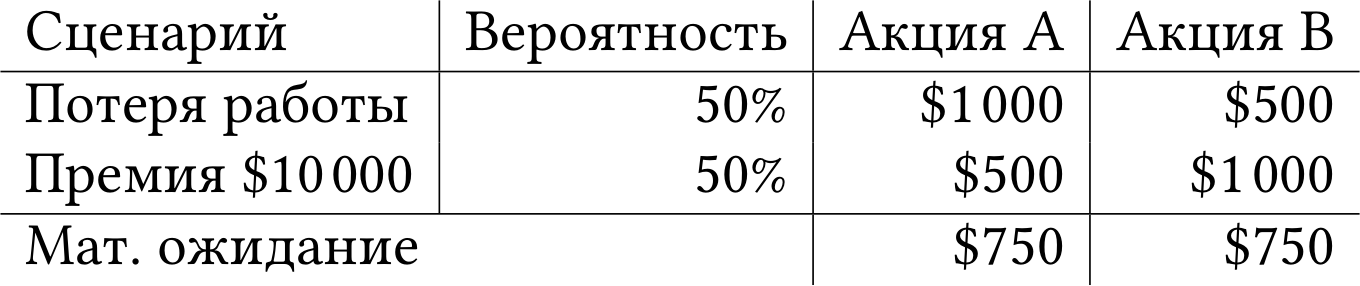

Предположим, что в будущем возможны два сценария. С вероятностью 50% вы потеряете работу или другой источник дохода, и в этом же сценарии акция A будет стоить $1 000, а акция B будет стоить $500. С вероятностью 50% вы не только не потеряете работу, а даже получите премию $10 000, и в этом же сценарии акция A будет стоить $500, а акция B будет стоить $1 000. Эти альтернативы перечислены в таблице 1.3.

Таблица 1.3: Две акции дают одинаковый ожидаемый доход, но приносят большую пользу в разных состояниях мира.

Когда на лекции я провожу голосование среди студентов (живых людей, а не рациональных роботов), все в один голос заявляют, что предпочли бы владеть акцией A. Это соответствует простой житейской мудрости. Акция A принесёт дополнительные деньги именно в «плохом» сценарии, когда каждый доллар на счету. Акция A похожа на страховку от потери работы, и поэтому люди её ценят.

Примечательно, что рациональные логарифмические инвесторы из нашей теории будут вести себя точно так же. Поскольку функция полезности выпукла вверх, они будут больше ценить акцию A. Акция A приносит больший доход в «плохом» сценарии, когда каждый дополнительный доллар более ценен. С другой стороны, акция B приносит $1 000 в «хорошем» сценарии, когда у инвестора и так прибавится $10 000, и добавочная полезность от $1 000 будет не столь велика.

Сделаем следующий шаг. Предположим, что в нашей экономике не один рациональный инвестор, а множество. Каждый из них предпочтёт ту акцию, которая защитит его от потери работы. Что, если риск потери работы одним инвестором связан (скоррелирован) с потерей работы остальными? Это вполне разумное предположение. Согласитесь, что для большинства людей шансы потерять работу в кризис выше, чем в хорошие времена. Кризис потому и кризис, что плохо становится сразу многим компаниям, и многие люди теряют работу одновременно.

Получается, что больше инвесторов хотят владеть «защитной» акцией A. Если инвесторы покупают и продают акции на свободном рынке, то спрос на акцию A будет выше, чем спрос на акцию B. При прочих равных, в равновесии акция A будет стоить дороже, чем акция B.

Что это означает для доходности инвестиций в акцию A и акцию B? Для начала давайте договоримся о формальном определении, что такое доходность. Допустим, что вы купили актив (акцию, облигацию, квартиру) в момент времени t по цене Pt, а в момент времени t+1 актив стал стоить Pt+1. Кроме того, вы получили от актива денежную выплату (дивиденды, купон, арендную плату) Dt+1. Тогда ваша полная доходность за период времени между t и t+1 составила

Рис. 1.1: Реализации случайных величин X и Y в зависимости от корреляции между ними.

Нам понадобится правило для вычисления дисперсии суммы случайных величин. Дисперсия суммы зависит как от дисперсии слагаемых, так и от ковариации (или от корреляции) между ними: