Стратегии инвестирования в акции — какие существуют, их сравнение

Покупка акций равносильна покупке «кусочку» работающего бизнеса. Размер «кусочка» определяется количество купленных акций (долей). Идея инвестирования своих накоплений в компании — является самой прибыльной в долгосроке. В этой статье мы подробно рассмотрим популярные способы отбора ценных бумаг и популярные методы их купли.

1. Введение в акции (долевые ценные бумаги)

Для большинства людей фондовая биржа представляет из себя «игру в котировки»: купить дешевле, продать дороже. Но это подход не инвесторов, а спекулянтов. Для настоящих инвесторов слово «акция» означает не котировочную цену, а прежде всего долю в бизнесе. Если относится к этому как к инвестированию, то нет необходимости постоянно следить за котировками. Они могут в моменте вырасти, упасть, а доля в компании остаётся неизменной.

Если просто купить акции и ничего не делать, то, скорее всего, вы заработаете и при этом не мало. Но на это нужно время. Если же активно торговать, то успех зависит только от самого трейдера. Какой подход выбрать — решает каждый сам.

Молодые чаще выбирают активный трейдинг, более зрелые — спокойное инвестирование. Но по факту наилучшие результаты даст «средний» подход. Это среднесрочное инвестирование с фиксацией прибыли и дальнейшей покупкой по дешёвым ценам. Но чтобы совершать такие точечные движения нужно быть профессионалом с крепкими нервами.

2. Есть ли секретные стратегии покупки акций

В этой статье мы не будем обсуждать какие-то секретные стратегии покупки акций. Не потому что не хотим, а потому что их просто нет. Никто не сможет с точностью определить начало кризиса и никто с точностью не может определить самую лучшую точку входа и выхода. Всё просто лишь на левой части графика, когда котировки превратилась в историю. Будущего никто не знает. Фондовый рынок за всё время удивлял инвесторов не раз и в будущем ещё удивит.

Мы рассмотрим простые подходы, которые доступны любому, даже начинающему инвестору, который только хочет открыть свой счёт. Мы опишем простые стратегия и действия, которые проверены временем и сделали миллиардерами тех, кто им следовал.

Два главных секрета успеха инвестиций в акции — это время и реинвестирование. Благодаря этому мы получаем аккумулирующий эффект сложных процентов. Спустя 5-10 лет накопления начинают расти экспоненциально. Чем больше времени вы владете активами, тем богаче становитесь.

3. Как купить акции рядовому инвестору

Покупать акции лучше всего через фондовых брокеров. Рекомендую следующие компании, которые оказывают брокерские услуги на нашем рынке с самого его зарождения (сам работаю через них):

У них самый низкие комиссии за торговый оборот. Бесплатно пополнение и снятие. Они предоставляют доступ к полному ассортименту финансовых активов торгуемых на фондовой бирже:

После прохождения онлайн-регистрации можно открыть и пополнить свой брокерский счёт на любую сумму. Ограничения на стартовую суммы отсутствуют.

Брокеры предоставят доступ к торговым терминалам, где вы сможете осуществить покупку акций. Если для вас это сложно, то можно оставлять заявки на покупку акций по телефону.

Пошаговое руководство со скриншотами можно прочитать в статьях:

4. Стратегии на основанная на долгосрочных подходах

Этот класс стратегий подразумевают принцип «купи и держи» (buy and hold). Этих принципов придерживается знаменитый Уоррен Баффет, который сумел стать долларовым миллиардером. В этих стратегиях мы являемся инвесторами, а не спекулянтами. Нас интересует наращивание суммы своих активов, а не получение краткосрочной прибыли. Чуть ниже (в следующей главе) также описаны краткосрочные подходы.

4.1. Покупка акций равными порциями

Одной из самых лучших и доступных стратегий для новичков является: на одинаковые суммы каждый месяц. Например, инвестируем в акции каждый месяц по 10 тыс. рублей.

Никто точно не знает по какой цене лучше совершить покупку. А этот очень простой принцип позволяет накапливать активы по средней цене. Поскольку будут покупки и на росте, и на падении, и в пике цены, и на самом дне.

Инвестор просто накапливает активы и никогда их не продает. За несколько лет таких действий сбережения превратятся в солидные суммы.

Что покупать

Всегда можно покупать голубые фишки с хорошими дивидендными выплатами. Это беспроигрышный подход. При этом не забываем про диверсификацию, то есть мы распределяем наши деньги на несколько компаний. Например, на 5-10 штук (для начала). Со временем инвестиционный портфель разрастётся до 20 и даже 30 ценных бумаг. Это связано с тем, что на рынке регулярно появляются интересные возможности вложиться в компанию дешёво.

4.2. Покупка дивидендных акций

Покупка только дивидендных акций так же является одним из способов долгосрочных стратегий. Вы будете получать стабильные ежегодные выплаты, которые можно реинвестировать, увеличивая свою долю в компании.

Естественно, что периодически ситуации могут меняться и какие-то компании могут переставить платить хорошие дивиденды. В этом случае следует исключить её из списка. Но надо быть бдительным и аккуратным. Возможно, компания испытывает лишь временные проблемы и на этой просадке наоборот стоит её докупать? Каждый случай индивидуальный. Надо уметь анализировать будущий бизнес компании и конечно же иметь немного везения.

Также стоит обращать внимание на дивидендных аристократов — это акции, которые стабильно из года в год увеличивают размер выплаты. Таким образом, они дают стабильность, а инвесторам уверенность в будущем. Но как правило, их доходность будет не такая большая, как у лидеров. Но в своем портфеле ценных бумаг надо иметь разные виды активов.

4.3. Стоимостная стратегия инвестирования

Стоимостная стратегия покупки акций основывается на качественном отборе кандидатов. Главной целью является поиск недооценённых акций. Это с одной стороны не так сложно (если не углубляться в тонкости), с другой стороны сложно, поскольку из-за наличия подводных камней мы не знаем в точности, как обстоят дела внутри компании.

Тем не менее каждый инвестор в состоянии проанализировать по базовым мультипликаторам все компании и отобрать наиболее недооцененные акции. В этом дело важно не вкладывать все средства в один сектори или одну компанию, а делать широкую диверсификацию.

На какие показатели стоит обратить внимание:

- P/E (стоимость компании деленная на ее прибыль). Этот показатель когда-то был одним из самых основных. Однако со временем стали больше обращать внимание на другие факторы. P/E считается нормальным при значении до 20. Большие значения говорят о чрезмерном оптимизме со стороны инвесторов и стоит осторожно относится к таким инвестициям.

- P/B (стоимость компании к балансовой стоимости). Также важный показатель, однако для оценки компаний используются реже, чем P/E.

- P/S (стоимость компании к ее годовой выручке или объему продаж). Этот показатель сложнее приукрасить, поскольку деление идет на объём продаж, по которому можно сразу понять как идут дела.

- EPS. Доля прибыли на каждую акцию за 1 год.

- Коэффициент ROE (в %). Эффективность вложенных средств. Является отражением насколько эффективно используется уставной капитал.

- EBITDA. Объём прибыли до вычета расходов по выплате процентов, налогов, износа и начисленной амортизации.

- Cash flow и Free Cash Flow. Это совокупность денежных средств в компании, куда включены все притоки (прибыль) и оттоки (затраты). FCF отражает свободные деньги, которые остаются после уплаты всех необходимых платежей.

- Capex/Opex. Capex — это единоразовые денежные траты на развитие бизнеса. Opex — постоянные расходы компании связанные с ведением

- EV/EBITDA. Определяет насколько компания дорого стоит относительно EBITDA. Чем меньше, тем лучше.

- Долг/EBITDA. Показывает большие ли долги у компании относительно EBITDA. Чем меньше, тем лучше.

Из этого списка самыми важными являются два последних. Рекомендуется выбирать компании с наименьшими их значениями в секторе

- EV/EBITDA не более 3

- Долг/EBITDA не более 2

В периоды позитива на рынке могут случаться сильные «перекосы», надувания пузырей. Поэтому это не самое лучше время для инвестирования. Лучше всего инвестировать в периоды рецессий.

- Покупаем лучшие компании в секторе;

- На рынке регулярно происходит переоценка, поэтому отстающие акции обязательно подорожают;

- Требуется проводить анализ;

- Мультипликаторы не могут передать полностью все подводные камни;

- Часто приходится долго ждать, пока рынок переоценит бизнес;

4.4. Стратегия покупка голубых фишек

Еще одной доступной для всех начинающих является простая скупка акций голубых фишек. Напомним, что голубые фишки — это самые крупные компании обладающие высокой ликвидностью на бирже. Являются устоявшимися бизнесами на рынке.

- Простота;

- Надежный способ сохранения капитала;

- Голубые фишки вряд ли покажут какой-то колоссальный рост;

- Сильно зависимы от геополитики и других мировых проблем;

В качестве альтернативы можно покупать ETF-фонды на фондовые индексы. Но они берут небольшую комиссию за управление и ребалансировку. С другой стороны это готовые продукты «под ключ». Для долгосрочного инвестирования начинающих ETF могут оказаться отличным решением.

4.5. Стратегия «черный лебедь»

Термин «черный лебедь» на бирже означает обвал котировок при возникновении какого-то события, которое нельзя было предвидеть или предугадать. Такие ситуации, регулярно случаются на биржах. Сложно сказать точную частоту появления черных лебедей, но один раз в 1-5 лет он практически со сто процентной вероятностью случается.

Вполне вероятно, что в будущем такие события будут происходит все чаще и чаще, поскольку экономики стран очень связаны за счет глобализации. Также из-за появления интернета есть возможности по манипулированию (что запрещено законодательно, но все какие-то новости и слухи всё равно бывают).

Для российского инвестора, стратегия «черный лебедь» означает следующее. Покупается доллары и ждём подходящего момента, чтобы их продать и выкупить подешевевшие акции. Наш рубль частенько преподносит сюрпризы. Поэтому хранить деньги лучше просто в долларах.

Самым сложным в этой стратегии является выявление момента продажи валюты. Тенденции начавшиеся резко порой развиваются несколько месяцев, а иногда заканчиваются одним днём. Поэтому нужно обладать некоторым везением, чтобы вовремя продать и купить акции. А то можно пересидеть или наоборот поторопиться.

- Ничего не делаем долгое время

- Скупаем только по дешёвым ценам

- Зарабатываем на росте доллара

- Обвала биржи можно ждать очень долго

- Есть вопросы к точечному моменту входа в рынок (возможно два события: все упадёт дальше или все быстро отыграется)

5. Краткосрочные варианты

Этот вариант не подходит для новичков, поскольку здесь нужны знания и опыт. Совершать точечные прибыльные сделки это большое мастерство, которое приходит лишь со временем. Также потребуется временные ресурсы, поскольку нужно много читать и быть в курсе событий. Не помешает еще знать основы технического анализа, популярных паттернов и графических фигур.

5.1. Покупка акций под дивиденды

Акции перед дивидендной отсечкой чаще всего ускоряют рост. Иногда даже кажется безумным то, что до закрытия реестра остается 5 дней и акция не растет. Но за 4, 3, 2 день начинается бурный рост на несколько процентов. Вероятнее всего, цена начинает рост на краткосрочных спекулянтах. Тем не менее на этом можно делать деньги, если быть немного быстрее остальных.

В день закрытия реестра имеет смысл фиксировать прибыль и продавать, поскольку следующий день откроется дивидендным гэпом, где будет уже сложно сориентироваться. Начало торгов после отсечки обычно крайне эмоциональное. Возможно, что удастся продать лучше на следующий день (с учетом получения дивидендов), но гарантии на это нет.

5.2. Стратегия на основе новостей

Покупать на новостях — это отличная краткосрочная стратегия покупки акций, которая реально позволяет «делать» деньги здесь и сейчас. Как только выходят положительная новость, то можно встать в лонг прямо по рыночной цене. При этом новость должна быть долгосрочно-положительной. Например, изменении дивидендной политики в пользу акционеров, покупка или продажа крупного актива, информация о разовых больших дивидендах, запуск программы обратного выкупа акций.

В зависимости от ситуации и «положительности» новости акции можно держать от нескольких часов до нескольких недель.

Примерами таких историй можно назвать Газпром. В мае 2019 года была принята новая дивидендная политика с последовательным переходом к выплате 50% от прибыли по МСФО. Акции стали стремительно расти. С 167 рублей они за пару часов выросли до 193 рублей. Далее рост продолжился и их цена ушла на 220 рублей. Можно было заработать 30-40% за неделю держа голубую фишку в своем портфеле.

Другой пример. Февраль 2020 г, «дочки» Газпрома будут платить дивиденды 50% от МСФО. В итоге, случился сильный рост в акциях ТГК-1, ОГК-2, ТГК-2. Акции росли несколько дней. Можно было заработать 20-30%.

Можно также и шортить на негативных новостях. Однако эта затея более рискованная, поскольку в любой момент выход противоположной новости разом вернет цену акций в нормальное русло.

5.3. Стратегия покупаем лучшие акции по результатам квартала

Стратегия относится к краткосрочным, поскольку ребалансировку придется делать каждый квартал. Суть проста: отбираем акции больше всех выросшие за последний период и вкладываем в них деньги.

Как показывает история и статистика такой простой результат в среднем обгоняет фондовый индекс. Главная сложность заключается в психологии инвестора. Сложно покупать то, что растёт быстрее всех. Плюс к тому же многие компании будут находиться на исторических максимумах.

Есть риски попасть в момент кризиса. Тогда эти «вздутые» компании покажут минус, при этом вероятнее всего сильнее рынка. Но это не точно, поскольку нужно знать за счёт каких событий был рост.

5.4. Закрытие дивидендного гэпа

Еще одна интересная краткосрочная стратегия для покупки акций основана на статистической вероятности того, что акции чаще всего закрывают дивидендный гэп в течении 30-60 дней. С учётом среднего размера выплат 3-10%, можно рассчитывать на вполне достойную прибыль с высокой долей вероятности.

Вот как это выглядит на графике:

Ещё один пример:

Плюсом этой стратегии является практически отсутствие каких-либо действий. Инвестор просто дожидается закрытия реестра и на следующий день покупает акции. Когда продавать тоже не возникает вопросов: как только гэп закроется.

Риски этого подхода в том, что инвестор может отобрать проблемную компанию, которая может очень долго не расти. Для этого нужно изучить динамику показателей прибыли и долгов по МСФО, чтобы не оказаться держателем стагнирующей компании.

]]>

Как правильно вложить деньги в акции: инвестиции для начинающих, с чего начать

Зарабатывать на бирже ценных бумаг можно по-разному.

Зарабатывать на бирже ценных бумаг можно по-разному.

Одни — играют на разнице курсов, другие — делают инвестиции в акции, третьи — следят за сменой показателей и пытаются спрогнозировать стоимость биржевых товаров.

Краткий ликбез

Специалисты отмечают, что игра на всемирном рынке ценных бумаг (ЦБ) — дело прибыльное, но рискованное . Брокер может за секунду заработать целое состояние и так же быстро все потерять.

На фондовом рынке получают доход от разных операций. Например, разница курсов валют является способом быстрого обогащения, а покупка акций считается вкладом в будущее.

В последнем случае владелец ресурса получает с них ежемесячные дивиденды. Кроме того, акции можно вовремя продать, что принесет дополнительную прибыль тем, кто играет на бирже, отслеживая стоимость ЦБ крупных и мелких компаний.

Научиться видеть рыночную ситуацию может любой желающий. Для этого нужно понять, что такое акция , и какое она имеет значение на фондовом рынке. Понятие «акция» обозначает ценную бумагу, выпущенную компанией для того, чтобы ее держатели могли документально подтвердить свои права на часть дохода, получаемого организацией в процессе ее работы.

Думая о том, как инвестировать в акции , нужно понимать, что процесс этот сложный. Человек, имеющий деньги, не может просто купить портфель ЦБ на финансовом рынке. Согласно российскому законодательству , ему понадобиться помощь опытных брокерских компаний, имеющих официальную лицензию, дающую право на работу на фондовой бирже (ФБ). При отзыве разрешения клиент брокерской компании остается полноправным владельцем всех ресурсов, приобретенных за время сотрудничества с организацией.

Думая о том, как инвестировать в акции , нужно понимать, что процесс этот сложный. Человек, имеющий деньги, не может просто купить портфель ЦБ на финансовом рынке. Согласно российскому законодательству , ему понадобиться помощь опытных брокерских компаний, имеющих официальную лицензию, дающую право на работу на фондовой бирже (ФБ). При отзыве разрешения клиент брокерской компании остается полноправным владельцем всех ресурсов, приобретенных за время сотрудничества с организацией.

Вкладывать средства можно как в акции топовых мировых лидеров , так и в развивающиеся компании. В первом случае владелец получает уверенность в будущем благодаря длительному нахождению на плаву компании. Во втором варианте новички имеют все шансы на быстрый рост и стабильность в будущем.

Специалисты различают 2 вида ценных бумаг:

- привилегированные;

- стандартные.

Первые — не дают обладателю право на управление компанией-эмитентом , а сумма получаемых дивидендов является фиксированной и не растет. Вторые — дают возможность голосовать на совете акционеров компании , а пассивный акционный доход может расти в зависимости от оборотов фирмы. При этом чем больше непривилегированных акций у держателя, тем весомей будет его голос при решении важных управленческих вопросов.

Разве хранить в банке не безопаснее

Прежде, чем вложить деньги в акции, соискатель задумывается о выгодности предприятия . Среди людей, далеких от фондовой биржи, распространено мнение, что деньги надежней хранить в банке, чем вкладывать их в ЦБ российских и мировых компаний.

Брокеры не согласны с таким утверждением. Они отмечают, что капитал должен работать на владельца, а покупка акций — хороший способ умножить деньги . К тому же валюты стран могут обесцениваться, а ценные бумаги при необходимости можно продать, получив за них сумму ходовыми твердыми купюрами, которые на тот момент будут в обиходе.

Брокеры не согласны с таким утверждением. Они отмечают, что капитал должен работать на владельца, а покупка акций — хороший способ умножить деньги . К тому же валюты стран могут обесцениваться, а ценные бумаги при необходимости можно продать, получив за них сумму ходовыми твердыми купюрами, которые на тот момент будут в обиходе.

Разобравшись, в какие акции вложить деньги, можно получить уверенность в завтрашнем дне и обеспечить себя долгосрочным доходом.

Как правильно зарабатывают на акциях РФ

Получать доход от ЦБ можно несколькими способами. Во-первых, каждые 30 дней на счет держателя поступают дивиденды. Во-вторых, брокеры зарабатывают на постоянном движении ресурсов (курсовой разнице), покупая и продавая требуемые категории и получая прибыль с разницы цены покупки и продажи.

Преимущества

Делая инвестиции в акции , нужно помнить, что у каждой операции есть свои положительные и отрицательные стороны.

К плюсам относят:

К плюсам относят:

- прибыль от дивидендов ;

- доход от игры на курсовой разнице;

- подходит начинающим ;

- возможность покупать при минимальном стартовом капитале ;

- прогнозируемость рыночной ситуации;

- высокую ликвидность крупных мировых компаний;

- долгосрочный доход;

- быструю прибыль (курсовая разница);

- возможность делать активные или пассивные инвестиции .

Торги на ФБ происходят по своим правилам, поняв которые, можно быстро делать деньги. Большим плюсом считается то, что игра на бирже не требует опыта , поэтому инвестиции в акции для начинающих являются первым уверенным шагом на пути к обогащению и новому финансовому опыту. Специалисты отмечают, что для совершения операций на фондовом рынке не требуется высокий показатель интеллекта.

Недостатки

К минусам вложения денег в ценные бумаги относят:

расходы на услуги брокеров (при условии игры физического лица на финансовой бирже);

расходы на услуги брокеров (при условии игры физического лица на финансовой бирже);- влияние политической и экономической ситуации в мире на цены акций той или иной компании;

- снижение стоимости в кризис;

- длительный период восстановления позиций на мировом финансовом рынке;

- потребность денежных вложений;

- непредсказуемость курса ЦБ;

- акции могут быть без дивидендов;

- высокий уровень риска.

Сколько нужно денег, чтобы начать инвестировать новичку

Для того чтобы определить, сколько денег потребуется для выхода на фондовый рынок с желанием приобрести ЦБ, нужно понять, что доход от акций может быть краткосрочным и долгосрочным . Новичкам рекомендуется начинать с краткосрочного способа заработка. В этом случае соискатель получает возможность быстро увеличить свой доход и потратить минимум денег на покупку акций. Краткосрочные инвестиции производятся на срок до 12 месяцев.

Долгосрочные инвестиции в акции потребуют большего капитала, но позволяют владельцу получать прибыль в период времени от 12 до 60 месяцев. Специалисты отмечают, что для начала игры на бирже нужно $100 США или их эквивалент в валюте той страны, в которой находится покупатель. Учитывая, что средняя доходность фондового рынка составляет 15-20%, прибыль не сложно подсчитать.

Долгосрочные инвестиции в акции потребуют большего капитала, но позволяют владельцу получать прибыль в период времени от 12 до 60 месяцев. Специалисты отмечают, что для начала игры на бирже нужно $100 США или их эквивалент в валюте той страны, в которой находится покупатель. Учитывая, что средняя доходность фондового рынка составляет 15-20%, прибыль не сложно подсчитать.

Многим ли вы готовы рисковать

Изучая вопрос, как вложиться в акции, нужно помнить, что биржевые игры — не для бедных. Фондовый рынок — нестабильная среда , где за несколько секунд можно заработать миллионы или потерять все. К любому исходу событий нужно быть готовым как морально, так и материально.

10 важных правил инвестирования в акции российсих компаний

Прежде чем покупать акции и получать дивиденды, нужно изучить топ 10 правил от опытных биржевиков :

- определение цели ;

- составление собственного финансового плана ;

- создание денежной «подушки безопасности» ;

- предпочтение долгосрочным вложениям;

- регулярность инвестиций;

- минимизация неожиданной потери денег ;

- покупка ЦБ разных компаний ;

- снижение издержек ;

- использование налоговых льгот ;

- изучение фондового рынка и мировой ситуации.

ЦБ российских компаний чувствительней к ситуации на мировых рынках, чем акции предприятий других стран. В кризис их стоимость падает ниже, чем это показано на всемирных индикаторах, а в хорошие времена — растет стремительней.

ЦБ российских компаний чувствительней к ситуации на мировых рынках, чем акции предприятий других стран. В кризис их стоимость падает ниже, чем это показано на всемирных индикаторах, а в хорошие времена — растет стремительней.

Думая о том, как вложить деньги в акции, нужно постоянно следить за политической и экономической ситуацией в мире. Находясь в курсе происходящего, можно вовремя избавиться от ресурсов, которые потеряют в цене, и выгодно приобрести те, что начнут расти.

С чего начать вложения

Чтобы начать инвестирование в акции, нужно понять, с какой целью будет производиться покупка ЦБ и на какой срок. На следующем этапе производится анализ стоимости акционных портфелей выбранных компаний. После этого соискатель приступает к сбору стартового капитала и поиску брокерской компании.

Какие акции покупать самостоятельно — выбор компании

Специалисты отмечают, что поведение соискателя на бирже зависит от того, для чего он покупает бумаги. Чтобы разобраться, в какие акции инвестировать , нужно запомнить, что существует 3 вида ценных бумаг:

Специалисты отмечают, что поведение соискателя на бирже зависит от того, для чего он покупает бумаги. Чтобы разобраться, в какие акции инвестировать , нужно запомнить, что существует 3 вида ценных бумаг:

- дивидендные;

- роста;

- стоимости.

К первому типу ЦБ относятся портфели крупных мировых компаний . Покупка таких акций проводится для получения стабильного дохода на длительный период времени. Чтобы выбрать компанию для вложения, нужно узнать ее чистый доход.

Акции стоимости относят к категории недооцененных . Случается это тогда, когда конкуренты, чтобы обесценить ЦБ соперника, запускают о нем неприятные новости или слухи. Такое поведение занижает цену акций на время, и они становятся доступными для приобретения.

Дорогие или дешевые — что выгодно для физических лиц

На бирже встречаются бумаги разных ценовых категорий . Решая, в какие акции вложить сумму, нужно помнить, что не всегда их стоимость является прямым показателем будущей доходности.

На бирже встречаются бумаги разных ценовых категорий . Решая, в какие акции вложить сумму, нужно помнить, что не всегда их стоимость является прямым показателем будущей доходности.

Например, американец Джон Темплтон в начале ХХ в. покупал акции компаний, находящихся в кризисной ситуации, за $1. Когда 96 фирм из 100, чьи ресурсы Темплтон приобрел, вышли из кризиса, он получил хорошую прибыль.

Опытные биржевики рекомендуют новичкам, думающим, стоит ли вкладывать деньги в ЦБ, обратить внимание на компании-гиганты , давно находящиеся на плаву в мировой экономике, называемые «голубыми фишками». Coca-Cоlа или See’s Candies, например, много лет приносят своим акционерам стабильные дивиденды.

Где и как инвестировать в ценные бумаги

Разобравшись с тем, в какие акции лучше вложить деньги, нужно понять, где можно их приобрести.

Существует 4 способа:

- самостоятельно;

- через фондовую биржу (ФБ);

- через паевой инвестиционный фонд (ПИФ);

- приобретая опционы и фьючерсы.

В первом случае инвестору нужно обратиться в компанию-эмитент на прямую . Покупая ресурсы через ФБ, соискателю нужно открыть в выбранной брокерской фирме с лицензией счет.

В случае задействования ПИФ инвестор вкладывает средства в паевой фонд, содержащий интересующие его ЦБ. При этом управление акциями производит руководство фонда.

В случае задействования ПИФ инвестор вкладывает средства в паевой фонд, содержащий интересующие его ЦБ. При этом управление акциями производит руководство фонда.

Опционы и фьючерсы — это контракты на приобретение активов фирмы, поэтому, покупая их, инвестор получает прибыль от курсовой разницы.

Регистрация онлайн

Чтобы стать участником ФБ, нужно зарегистрироваться на одной из виртуальных торговых площадок .

В независимости от того, в Москве или в другом городе находится инвестор, от него потребуется на сайте компании внести:

В независимости от того, в Москве или в другом городе находится инвестор, от него потребуется на сайте компании внести:

- ФИО;

- номер работающего телефона;

- электронный адрес.

После подтверждения данных при помощи введения полученного секретного кода нужно открыть виртуальный счет и пополнить его денежными средствами — наличными через терминал, с банковской карты или виртуального кошелька.

Собираясь делать инвестиции в ЦБ, нужно подтвердить свою личность , отправив скан паспорта. Эта мера безопасности призвана оградить биржу от финансовых махинаторов, отмывающих деньги. Для удобства и быстрого доступа к операциями потребуется установить программу на подручный гаджет.

Инструкция — куда вложить деньги пошагово и как начать зарабатывать

Для новичков разработан свод правил, которыми они должны руководствоваться, собираясь окунуться в мир торгов и ценных ресурсов:

- Специалисты рекомендуют перед тем, как вкладывать деньги в акции, прочитать истории и советы , которые написали лучшие инвесторы. К ним относят Уоррена Баффета и Филипа Фишера.

- Определиться с суммой стартового капитала.

- Изучить рынок.

- Провести анализ компании , поинтересоваться ее доходностью и оценками по вкладам.

Выбрать 5-10 привлекательных компаний и оценить котировку их ресурсов.

Выбрать 5-10 привлекательных компаний и оценить котировку их ресурсов.- Сформировать собственный брокерский портфель .

- Сделав долгосрочное инвестирование в акции, следует проводить ежемесячную проверку приобретенных ЦБ и раз в несколько дней мониторить ситуацию на ФБ.

Доходность

Разобравшись, как вкладывать в акции, инвестор интересуется будущей прибылью и доходностью от покупки ресурсов. Если учесть, что средняя доходность ФБ составляет 20% , а соискатель, например, вложил в акции $1000 США, то через 48 месяцев его прибыль может составить $1728.

Чтобы понять, какую доходность имеет 1 акция, нужно найти отношение выплаты с этой единицы к ее стоимости, за которую она была приобретена. Чтобы перевести число в процентное соотношение, нужно полученный результат разделить на 100. При этом следует помнить: чем выше уровень доходности, тем выше степень риска, связанная с этими акциями.

Финансовые ресурсы, если разобраться, как они работают, могут принести своему обладателю хорошую прибыль. Изучая движение и характеристики показателей на фондовом рынке, инвестор получает опыт в прогнозировании возможных ситуаций и поведения в результате их наступления.

]]>Как инвестировать в акции?

«Не покупать акции сейчас это всё равно, что откладывать секс на старость».

Каждый раз, заглядывая в iphone, мы можем увидеть приложение «Акции», которое устанавливается автоматически и даёт возможность просматривать котировки в режиме реального времени. Как думаете, зачем Apple это нужно? Ответ прост: каждый второй американец инвестирует в акции!

Многие считают, что купить акции довольно сложно, не говоря уже о том, как на них заработать. Но это не так, купить и заработать на ценных бумагах легко и просто, и сейчас вы в этом убедитесь.

1. Что такое акции?

Не будем открывать какие-то истины и заглядывать в учебник, а отметим, что акция – доля в компании, то есть в действующем бизнесе, который может приносить нам дивиденды и в потенциале вырасти в более крупный, тогда мы сумеем продать его подороже.

Акционерные общества и собственно акции существуют и приносят доход уже около 500 лет. Прообразом первого акционерного общества считают Генуэзский банк Святого Георгия, который позволял всем участникам в равных долях осуществлять управление компанией и получать дивиденды.

Приводя пример того как чувствуют себя рынки на долгосрочном горизонте, грамотнее всего показывать, некую совокупность ценных бумаг, которые объединены в один сводный индекс. Таких приведем целых 3:

Индекс Dow Jones Industrial 30

Что можно заметить в них интересного?

Правильно! Они большую часть времени растут, так как растет инфляция, ВВП, расширяется бизнес и т. д.

В дальнейшем, система совершенствовалась и преобразовалась в современные биржевые торги, в которых мы можем поучаствовать, имея при себе смартфон и доступ в интернет.

Таким образом, акция даёт нам такие возможности:

— участие в управлении компанией

— получение дохода от роста стоимости бизнеса

— получение части имущества при ликвидации акционерного общества

2. Как же купить акции?

Для того чтобы покупать/продавать акции необходимо открыть Брокерский счет или индивидуальный инвестиционный счет (ИИС) у Брокера/Управляющей компании и получить доступ на Биржу.

Брокерский счет – расчетный счет для осуществления операций с ценными бумагами.

ИИС – брокерский счет с возможностью получать налоговые вычеты от государства.

Брокер – профессиональный участник рынка ценных бумаг, который осуществляет функцию посредника. Проще говоря, «риэлтор», который берет процент со сделки.

Биржа – организатор торгов; место, где покупатель и продавец заключают сделку. Основной для России считают Московскую биржу, которая в совокупности покрывает 97% торгов на российском рынке.

Брокеров существует множество, выбирать можно на любой вкус. Основные рекомендации: выбирайте по критерию качества услуги, несмотря на комиссии. Почему так? Когда приходит инвестор на фондовый рынок, его основная цель заработать деньги, а не высчитывать расходы. В дальнейшем, когда становишься опытным «юзером», уже можно подметить и другие нюансы.

В торговле на рынке участвует огромное количество инвесторов и спекулянтов, которые занимают либо длинные (long), либо же короткие(short) позиции.

Длинная позиция – инвестор покупает актив с расчетом, что стоимость его вырастет.

Короткая позиция – в этом случае инвестор берет ценные бумаги у брокера в долг и продает их по актуальной цене, а позже, после того, как бумаги действительно подешевели, откупает их по сниженной стоимости и фиксирует прибыль.

Самый эффективный способ инвестирования на рынке – пассивное инвестирование в бизнес конкретных компаний, которые в данный момент недооценены рынком, а в дальнейшем имеют максимально заманчивые перспективы. Таким образом, это длинная позиция.

3. Сколько нужно денег чтобы купить акции?

Минимальная сумма для входа ограничена только одним фактором (кроме личных финансовых возможностей). Это стоимость 1 лота акций.

Лот – минимальное количество акций для покупки на бирже.

Для примера, чтобы купить лот акций Сбербанка, состоящего из 10 акций, необходимо на данный момент 2120 рублей, 1 лота акций Лукойла, состоящего из 1 акции – 5 760 рублей.

Плюс, Брокер и Биржа, возьмут свою комиссию. Она незначительна, но всё же есть. В среднем около 0,05% от сделки (500 рублей с 1 миллиона рублей). Расходы на комиссию могут быть уменьшены. Если у Вас на счету будет более 2-3 млн. рублей можно попробовать с Брокером договориться об индивидуальном тарифе.

4. Какие акции покупать?

Прежде, чем начать инвестировать в акции, необходимо определиться со сроком инвестирования, поскольку от этого будет зависеть и финальный результат. Как говорит У. Баффет: Если вы не способны владеть этими акциями 10 лет, даже не думайте о том, чтобы купить их на 10 минут.

Существуют абсолютно разные методики выбора акций для инвестирования, но, в общем и целом, можно выделить 4 основополагающих принципа, вокруг которых крутится эта «конкурентная борьба» между управляющими:

— отношение к акционерам.

Компания работает не для того, чтобы работать (как бывает с госорганами), а чтобы зарабатывать деньги акционерам либо в форме дивидендов, либо роста капитализации. Топ менеджмент нацелен на прибыль и эффективность.

Наличие возможности для расширения и совершенствования технологий для увеличения выручки всегда будет огромных плюсом.

Монополия на рынке, сильный бренд или же воздействие на административный ресурс является благом для акционеров.

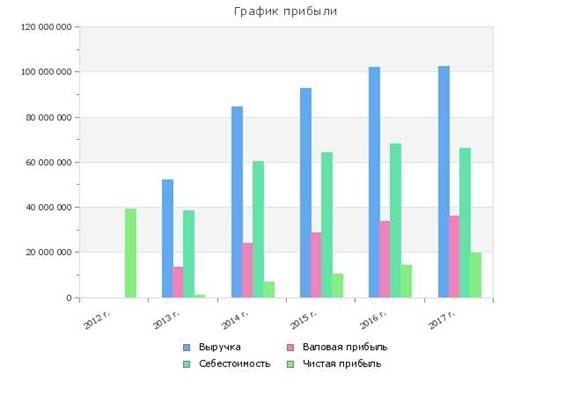

Положительные финансовые результаты на протяжении определенной истории (хотя бы 3-5 лет) должны присутствовать у той компании, в которую Вы собираетесь инвестировать, иначе не может быть уверенности в достижении финансовых успехов и в будущем.

5. Наконец, купили, но где они?

Акции, как и большинство других ценных бумаг, имеют бездокументарную форму, что значит, в руках Вы их не подержите. Они существуют только в виде выписки из реестра или из депозитария. Аналогично недвижимости, право собственности на которую фиксируется в Росреестре, акции учитываются в Национальном Расчетном Депозитарии, депозитарии Брокера. Также, Вы числитесь в реестре акционеров в самой компании, что позволяет Вам, в случае необходимости подтверждения права на собственность запросить справку из любого из 3-х этих мест.

6. А когда же нам продавать акции?

С точки зрения разумности и максимального дохода для инвестора, который не хочет в перспективе становиться профессиональным управляющим, предлагаем рассмотреть 3 основных стратегии инвестирования в акции (после отбора по пункту 4):

Данная стратегия основана на регулярной покупке (раз в месяц/квартал/год) акций по текущей цене с целью накопления и приумножения капитала на длительном промежутке времени, что позволяет снизить риски «просадки» по портфелю, а также использовать низкие цены в моменты кризиса для покупки. Если кратко: кризис – время распродаж.

— «покупай баланс портфеля»

Стратегия дублирует идею предыдущей, но с условием, что покупается самая/ые просевшая/ие акции, для того чтобы выровнять портфель по долям. Например, мы купили 3 акции А, Б и В по 100 рублей в равных пропорциях 33/33/33. На следующий месяц акции Б просели, а А и В стоят примерно столько же. Таким образом, мы покупаем акции Б, чтобы соотношение оставалось 33/33/33. Данный портфель особенно хорошие результаты принесет в том случае, если акции будут из разных секторов экономики. Важно, также как и в стратегии «Покупай всегда» делать это регулярно и на примерно равные суммы.

При наборе хотя бы небольшого опыта на рынке, Вы можете попробовать себя в отработке стратегии по инвестиционным идеям. Как это сделать? В начале, можно попробовать с 1 компании, которая торгуется на бирже, далее уже расширять количество Эмитентов (эмитент – компания, которая разместила (провела эмиссию) ценные бумаги) для анализа. Выбрав компанию, Вы полностью погружаетесь в дебри бизнес процессов, новостей, истории компании, долей акционеров, колебаний акций за всю историю и т. д. С одной единственной целью – выявить закономерности каких-либо действий компании и дальнейший эффект этих действий на капитализацию (стоимость всех акций компании). В итоге Вы начинаете «чувствовать» инструмент, что позволит предугадывать возможные колебания котировок и тогда ничто не сможет Вас остановить от покупки в этот момент.

7. Дополнительная информация.

Чтобы Вам было проще разобраться и усвоить материал об акциях, мы записали для Вас короткое видео:

Инвестировать в акции и зарабатывать не так уж сложно, достаточно знать основные принципы, изложенные в этой статье.

Прибыльных сделок, удачных инвестиций и главное стабильных результатов. Ваш Иван Докшин