Инвестированный капитал

Определение

Инвестированный капитал (англ. Invested Capital) — это общая сумма денежных средств, вложенных в компанию с момента начала осуществления ее деятельности. Другими словами, это капитал, предоставленный всеми инвесторами, как собственниками бизнеса, так и его кредиторами. Этот показатель является одним из центральных в ценностно ориентированном менеджменте, и также используется при расчете таких индикаторов эффективности как рентабельность инвестированного капитала (англ. Return on Invested Capital, ROIC), экономическая добавленная стоимость (англ. Economic Value Added, EVA) и свободный денежный поток (англ. Free Cash Flow, FCF).

Формула

Для расчета величины инвестированного капитала может быть применено два альтернативных подхода, приводящих к одинаковому результату: финансовый и операционный.

Так называемый финансовый подход предполагает использование следующей формулы.

Формула, используемая в операционный подходе, выглядит следующим образом.

При этом, применение обеих подходов предполагает, что в величину активов, обязательств и собственного капитала, раскрытых в бухгалтерском балансе, необходимо внести некоторые корректировки. Например, активы, находящиеся в финансовой аренде, отражаются на балансе арендатора, а активы, находящиеся в операционной аренде, отражаются на балансе арендодателя. Другими словами, эта статья будет забалансовой для арендатора. Следовательно, она должна быть учтена при расчете инвестированного капитала.

Беспроцентные текущие обязательства (англ. Noninterest-bearing Current Liabilities, NIBCLs) также исключаются из величины инвестированного капитала. Распространенными примерами таких статей являются:

- кредиторская задолженность;

- начисленные обязательства;

- начисленные расходы;

- начисленные налоги к уплате;

- авансы полученные;

- отложенные доходы;

- прочая кредиторская задолженность;

- задолженность перед персоналом.

Корректировки

В большинстве случаев упомянутые выше подходы позволяют сделать точную оценку величины инвестированного капитала, но в некоторых случаях необходимо внести дополнительные корректировки, чтобы компенсировать искажения в финансовой отчетности.

Забалансовые резервы

Величина инвестированного капитала должна быть увеличена на размер таких резервов. Например, сформированный резерв по сомнительным долгам не означает, что компания обязательно не получит эти деньги.

Забалансовые активы

Не все активы, используемые в деятельности компании, учитываются на ее балансе. Например, имущество, находящиеся в операционной аренде является наиболее распространенным источником забалансового финансирования, поскольку такие активы находятся на балансе арендодателя. Именно поэтому их величина должна быть добавлена по настоящей (приведенной) стоимости всех ожидаемых арендных платежей.

Активы, предназначенные для продажи

Такие активы, как правило, раскрываются отдельной строкой в балансе. Поскольку они не используются в операционной деятельности и не приносят экономической прибыли, их величина должна быть вычтена из инвестированного капитала.

Прочий совокупный доход (убыток)

В расчетах не учитывается накопленный прочий совокупный доход (убыток), поскольку эти средства не используется в генерировании экономической прибыли и не отражаются в отчете о прибылях и убытках.

Списание активов

Компания может прибегнуть к списанию активов в ситуации, когда их справедливая стоимость (англ. Fair Value) снижается значительно ниже их балансовой стоимости. Возникающая разница списывается за счет дохода компании. Это приводит к снижению величины инвестированного капитала, так что в случае если в отчетном периоде имело место списание активов, его посленалоговую стоимость следует добавить обратно.

Отложенные компенсационные активы

Если такие активы числятся на балансе компании, их стоимость должна быть вычтена, поскольку они не используются в создании экономической прибыли.

Отложенные налоговые активы и обязательства

Отложенные налоговые активы и обязательства возникают в результате различий в налоговом бухгалтерском учете. Отложенные налоговые активы возникают, когда доходы, отраженные в финансовой отчетности, меньше налогооблагаемого дохода. Отложенные налоговые обязательства возникают, когда доходы отражены в финансовой отчетности больше, чем налогооблагаемый доход. Отложенные налоговые активы увеличивают общую стоимость активов, но не приносят экономической прибыли, поэтому они должны быть вычтены. В свою очередь, отложенные налоговые обязательства представляют собой ожидаемую сумму налогов, подлежащих уплате в будущем, так что они могут быть классифицированы как беспроцентные текущие обязательства и также должны быть вычтены из величины инвестированного капитала.

Пример расчета инвестированного капитала

Бухгалтерский баланс компании GFK-X выглядит следующим образом.

Часть оборудования, используемого в деятельности компании, было получено в результате договора операционной аренды, который будет действовать в течении следующих 5 лет. Ожидаемые арендные платежи выглядят следующим образом:

- в конце 1-го года 2 350 тыс. у.е.

- в конце 2-го года 2 550 тыс. у.е.

- в конце 3-го года 2 600 тыс. у.е.

- в конце 4-го года 2 800 тыс. у.е.

- в конце 5-го года 2 750 тыс. у.е.

Для расчета величины инвестированного капитала будет использован операционный подход.

На балансе компании находятся статьи, которые относятся к текущим беспроцентным обязательствам, а именно: кредиторская задолженность, начисленные обязательства, авансы полученные и начисленные налоги к уплате.

NIBCLs = 5 680 + 1 890 + 1 770 + 1 230 = 10 570 тыс. у.е.

Для оценки стоимости забалансовых активов рассчитаем настоящую стоимость (PV) будущих обязательств по операционной аренде, используя в качестве ставки дисконтирования средневзвешенную стоимость капитала.

И наконец, необходимо внести последнюю корректировку, а именно вычесть отложенные налоговые обязательства в размере 40 тыс. у.е.

Инвестированный капитал = 13 100-10 570+36 850+8 649,33-40 = 48 061,08 тыс. у.е.

Рентабельность инвестированного капитала (ROIC)

Также величина инвестированного капитала необходима для расчета коэффициента ROIC.

где NOPAT – чистая операционная прибыль после налогообложения (англ. Net Operating Profit after Taxes).

Для расчета величины NOPAT следуйте следующим инструкциям.

Стоимость капитала WACC, примеры и формула расчета

WACC (Weight average cost of capital) – это средневзвешенная стоимость капитала, показатель используется при оценке необходимости инвестирования в различные ценные бумаги, проекты и дисконтировании ожидаемых доходов от инвестиций и измерении стоимости капитала компании.

Средневзвешенная стоимость капитала показывает минимальный возврат средств предприятия на вложенный в его деятельность капитал, или его рентабельность, т.е. это общая стоимость капитала, рассчитанная как сумма доходности собственного капитала и заемного капитала, взвешенных по их удельной доле в структуре капитала.

Впервые показатель WACC был введен в научно-практическое применение Ф. Модильяни и М. Миллером в 1958 г.

Экономический смысл средневзвешенной стоимости капитала состоит в том, что организация может принимать любые решения (в том числе инвестиционные), если уровень их рентабельности не ниже текущего значения показателя средневзвешенной стоимости капитала. WACC характеризует стоимость капитала, авансированного в деятельность организации.

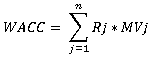

Фактически WACC характеризует альтернативную стоимость инвестирования, тот уровень доходности, который может быть получен компанией при вложении не в новый проект, а уже в существующий. WACC рассчитывается по следующей формуле:

Классическая формула показателя WACC имеет следующий вид:

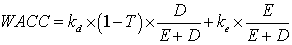

В случае, когда компания финансируется только за счет собственных и заемных средств, средневзвешенная стоимость капитала рассчитывается следующим образом:

WACC = Ks*Ws + Kd*Wd

где,

Ks — cтоимость собственного капитала (%);

Ws — доля собственного капитала (в % (по балансу);

Kd — стоимость заемного капитала (%);

Wd — доля заемного капитала (в % (по балансу).

Заметим, что классическая формула WACC представляет собой номинальную средневзвешенную стоимость капитала на посленалоговой основе.

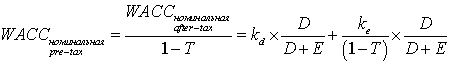

На сегодняшний день существует два принципиальных подхода к расчету доналогового WACC (WACCpre-tax, WACCрт).

Согласно первому подходу переход осуществляется по следующей формуле:

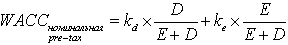

Cогласно второму подходу ke в классической формуле WACC уже представляет собой требуемую доходность акционерного капитала на доналоговой основе, следовательно:

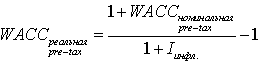

Переход от номинальной WACCpre-tax к реальной WACCafter-tax осуществляется с помощью следующей формулы:

Если в капитале присутствуют привилегированные акции со своей стоимостью, то формула будет включать дополнительные слагаемые для каждого источника капитала.

WACC = [Kd(1-T)*Wd] + Kp*Wp + Ks*Ws

где,

Kd — стоимость привлечения заемного капитала, %;

Wd — доля заемного капитала в структуре капитала, %;

Kp — стоимость привлечения акционерного капитала (привилегированные акции), %;

Wp — доля привилегированных акций в структуре капитал предприятия, %;

Ks — стоимость привлечения акционерного капитала (обыкновенные акции), %;

Ws — доля обыкновенных акций в структуре капитала предприятия, %.

Стоимость капитала показывает уровень рентабельности инвестированного капитала, необходимого для обеспечения максимальной рыночной стоимости компании. Показатель средневзвешенная стоимость капитала организации интегрирует в себе информацию о конкретном составе элементов сформированного (формируемого) капитала, их индивидуальной стоимости и значимости в общей сумме капитала. Он определяет относительный уровень расходов (в форме процентных платежей, дивидендов, вознаграждений и т.п.) за пользование вложенных в деятельность предприятия финансовыми ресурсами.

В приказе ФСТ России (03.03.2011г. №57-э) расчет средневзвешенной стоимости собственного и заемного капитала для организаций, осуществляющих реализацию инвестиционного проекта, производиться по формуле:

WACC = Дск(СТск + 2%) + Дзк(СТзк + 2%) * (1-t)

где,

WACC — средневзвешенная стоимость собственного и заемного капитала;

СТск — стоимость собственного капитала, определяемая как доходность долгосрочных государственных обязательств РФ, которая в свою очередь рассчитывается согласно Приказу Минэкономразвития РФ от 26.07.2010 №329;

СТзк — стоимость заемного капитала, определятся как средняя за 12 месяцев, ставка рефинансирования ЦБ РФ;

Дск — доля собственного капитала в общей структуре капитала;

Дзк — доля заемного капитала в общей структуре капитала;

t — номинальная ставка налога на прибыль.

WACC обычно формируется на основании предположения о том, что капитал компании состоит из: заемных средств; привилегированного акционерного капитала; обыкновенного акционерного капитала.

Основная сложность при расчетах показателя WACC заключается в исчислении цены единицы капитала, полученного из конкретного источника средств, так как от этого зависит точность расчета WACC. Для некоторых источников ее можно вычислить достаточно легко и точно (например, стоимость банковского кредита); для ряда других источников это сделать достаточно сложно, причем точное исчисление в принципе невозможно. Тем не менее, даже приблизительные оценки WACC приемлемы для аналитических целей (полезны как для сравнительного анализа эффективности авансирования средств в организацию, так и для обоснования инвестиционной политики организации).

Что такое инвестированный капитал: определение, формулы и примеры расчета

16 октября 2019

Доброго времени суток, дорогие читатели.

Предлагаю разобрать понятие «инвестированный капитал», определить, что в него входит, как рассчитать его, чтобы проект был рентабельным.

Что это такое

Зачем его определять? Чтобы оценить эффективность коммерческой деятельности при помощи таких показателей, как свободный денежный поток, рентабельность инвестированного капитала, экономическая добавленная стоимость.

Кто может инвестировать средства

Источником инвестированного капитала для работы предприятия может стать:

- физическое лицо;

- юридическое лицо;

- государство.

Они могут быть учредителями проекта, выступать в роли кредиторов или инвесторов. Инвестиции предусматривают вложение денежных средств или материальных активов в развитие предприятия с целью получения прибыли в будущем.

Сферы деятельности для вложения капитала

При наличии свободных средств, которые вы хотите куда-то вложить, стоит обратить внимание на способы инвестирования, которые могут дать позитивный результат:

- вложение капитала в собственное дело. Метод не для любителей пассивного заработка, а скорее для тех, кто хочет не только получить выгоду, а и самому потрудиться над созданием и продвижением бизнеса. Но есть один существенный плюс: не нужно делить прибыль с другими инвесторами, ведь предприятие полностью ваше;

- приобретение франшизы – права на открытие бизнеса с уже готовым брендом. Преимущества: не нужно тратиться на рекламу; владельцы франшизы помогают в открытии бизнеса и его дальнейшем ведении; инвестированные средства быстро окупаются, т. к. вы приобретаете заведомо успешную модель предприятия с готовым именем и репутацией. Минус – отсутствие возможности создать что-то по своему видению, вносить изменения в бренд вы не можете ;

- инвестирование в развитие стартапа. Инвесторы новых разработок получают, как правило, около 80 % прибыли, так как сами стартаперы редко имеют собственный инвестированный капитал для осуществления задумки. При правильном выборе проекта инвестированный капитал быстро окупится и принесет немалую прибыль. Но стартап может также и разорить вкладчика;

- капитал, инвестированный в акции предприятия. Акция – ценная бумага, дающая право владеть определенной долей компании. Владелец акций будет получать прибыль эквивалентно проценту имеющихся у него акций. Перед покупкой ценных бумаг на бирже нужно изучить финансовую деятельность предприятия. Иначе есть риск купить акции убыточной фирмы и получить процент от нулевой прибыли;

- приобретение облигаций. Инвестированный в облигации капитал можно считать средствами, предоставленными в долг какому-то предприятию. Оно, в свою очередь, дает вам ценную бумагу – облигацию. Согласно ей компания обязуется выплатить вам определенную сумму;

- инвестирование в работу производства. Вы не прогадаете, выбрав для вложения капитала завод, который производит известные товары массового производства;

- капитал, инвестированный в малый бизнес. Окупится только при грамотном выборе объекта вложения ;

- приобретение пая в инвестиционном фонде (ПИФе). ПИФ представляет собой организацию, которой вы предоставляете свой капитал, а она уже распоряжается его вложением.

Формы инвестирования

Формами инвестирования называют методы реализации свободных средств. Этими методами может воспользоваться как предприниматель (физическое лицо), так и юридическое лицо.

В зависимости от объекта вложения выделяют такие формы инвестиций:

- покупку ценных бумаг (акций, облигаций) – финансовые инвестиции;

- использование денежных инструментов (банковский депозит и др.). Позволяет сохранить инвестированный капитал, но не поможет значительно приумножить его;

- прямые инвестиции – вложение средств в деятельность производства;

- вложения в уставной капитал (техническое оснащение производства, развитие инфраструктуры и т. д.).

Риски

Капитал, инвестированный в предприятия различных видов, нельзя считать защищенным. Вложение денег всегда сопряжено с рисками. Это важно помнить при выборе сферы и конкретного объекта инвестиции.

Виды инвестиционных рисков:

- прямые потери – риск потерять вложенные средства;

- косвенные потери – для них характерна сохранность вложенных средств, но при этом они обесцениваются (при покупке валют или золотых слитков);

- потеря прибыльности – инвестированные средства сохраняются, но не приносят прибыли;

- упущенная выгода – неполучение того объема прибыли, который можно получить.

Так, если одно из них будет убыточным, то прибыль от других компенсирует эту проблему. По такому же принципу рекомендовано осуществлять инвестирование в других сферах предпринимательства.

Формула

Для принятия решения о вложении средств необходимо проанализировать несколько показателей:

- сумма необходимых для вложения средств = единовременные вложения + поточные расходы (на аренду, зарплату и т. д.);

- окупаемость инвестиций = ожидаемая прибыль/сумма инвестиций; если показатель больше 1, инвестиции прибыльные, если меньше – нет;

- чистые инвестиции = инвестированный капитал — величина износа капитала; хорошее значение будет положительным – со знаком +.

Такой анализ поможет определиться, стоит ли вкладывать свои средства в этот проект или лучше подыскать другой.

Корректировки

После определения суммы, которую нужно вложить для получения выгоды, необходимо внести некоторые корректировки – учесть другие возможные доходы/расходы.

Забалансовые резервы

Сюда входят активы, которые не используются в стандартных обстоятельствах, но могут быть необходимы.

Например, резерв по сомнительным долгам – тем, которые с высокой долей вероятности не смогут быть погашены предприятием. Сумму инвестированного капитала необходимо увеличить на объем таких резервов.

Забалансовые активы

К ним относятся те, которые не числятся на балансе предприятия, но будут использованы.

Например, средства по операционной аренде, активы, находящиеся на хранении или временном обслуживании, залоги, гарантии, данные предприятием и т. д.

Величина таких расходов должна быть учтена при расчете инвестированного капитала.

Активы, предназначенные для продажи

Они не приносят доходов, но должны быть учтены во избежание финансовых потерь, связанных с их продажей.

Прочий совокупный доход (убыток)

Такие статьи не отражаются в отчетах предприятия, так как являются непостоянными: они зависят от текущих обстоятельств. Но при планировании инвестиций их необходимо учесть.

Списание активов

Отложенные компенсационные активы

Это активы, которые не участвуют в формировании финансового результата. Поэтому баланс предприятия нужно уменьшить на их величину.

Отложенные налоговые активы и обязательства

Они возникают в том случае, если доход предприятия за отчетный период меньше налогооблагаемого минимума. Они влияют на размеры активов, но не увеличивают фактический доход, их нужно вычесть из суммы инвестиций.

Отложенные обязательства формируются, когда отчетные доходы превышают налогооблагаемые. Получается, что предприятие должно будет выплатить налоговую разницу в дальнейшем, а значит, их сумму нужно вычесть из инвестированного капитала.

Пример расчета инвестированного капитала

Рассмотрим алгоритм расчета величины инвестированного капитала и его показателей на примере бухгалтерского баланса предприятия Х:

Средневзвешенная стоимость капитала (WACC)

Что такое WACC: понятие и применение в финансах

Компании могут финансировать свою деятельность из нескольких видов источников: путем эмиссии ценных бумаг (обыкновенных и привилегированных акций, облигаций, депозитарных расписок), привлечением кредитов и использованием кредитных линий. Каждый из этих источников имеет свою цену, и методы расчета этой стоимости также различны. Но как же тогда финансовому менеджеру или аналитику рассчитать общую стоимость всех источников финансирования, чтобы понять требуемую ставку доходности для фирмы и, например, принять решение о целесообразности капитальных затрат?

На этот вопрос отвечает такой финансовый показатель как средневзвешенная стоимость капитала (англ. Weighted Average Cost of Capital, WACC ) компании. WACC в широком понимании представляет собой минимально допустимую доходность для активов и инвестиций компании, которая покрывает затраты, связанные с привлечением капитала.

Стоимость капитала – это минимальная требуемая доходность, которую ожидают получить собственники (акционеры) и держатели долга компании, то WACC отражает альтернативные издержки, которые инвестор должен понести при вложении в активы компании с присущим им уровнем риска.

Поскольку WACC – то минимальная требуемая доходность фирмы, то менеджеры часто используют WACC для принятия внутренних финансовых решений: например, о расширении инвестиционной программы или о реструктуризации бизнеса.

Инвесторы часто используют WACC как индикатор целесообразности инвестиций. Например, предположим, что рентабельность бизнеса составляет 20%, а WACC компании находится на уровне 12%. Это означает, что бизнес приносит своему владельцу доходность 8% на каждый инвестированный рубль. Другими словами, если рентабельность компании ниже WACC, это означает, что ее стоимость снижается (она не приносит доход сверх стоимости вложенного в нее капитала).

WACC поэтому также используется как ставка дисконта в DCF-анализе (англ. Discounted Cash Flow ), где она обязательно должна сочетаться с показателем свободного денежного потока фирмы (FCFF) . Подробнее об этом методе читайте тут .

WACC может применяться как минимальная ставка доходности, с которой инвесторы и руководители компаний могут сравнивать результаты по такому показателю эффективности, как ROIC (англ. Return on Invested Capital ), который отражает прибыль, полученную на инвестированный капитал.

WACC также используется при оценке EVA (англ. Economic Value Added ) — реальной экономической прибыли, которая принадлежит акционерам после вычета всех операционных расходов (включая налоги) и финансовых издержек.

В российской практике показатель WACC применяется в основном только в портфельном и инвестиционном анализе публичных компаний, а для принятия финансовых решений в частном бизнесе используется крайне редко из-за трудностей с выбором методик оценки, составляющих формулы WACC.

На значение WACC оказывают влияние следующие факторы:

- Структура капитала.

- Инвестиционная политика.

- Дивидендная политика.

- Состояние и степень развития финансового рынка.

- Уровень процентных ставок (ключевая и безрисковая процентная ставка).

- Рыночная премия за риск.

- Ставка налога на прибыль.

Формула расчета WACC

WACC выражается в процентах и рассчитывается как среднее значение всех расходов, понесенных компанией в связи с привлечением финансирования из различных источников, при чем, каждый из источников взвешивается в соответствии со своей долей в общем капитале компании.

Re – норма доходности для акций (стоимость собственного капитала, привлеченного путем выпуска акций),

Rd – стоимость заемного капитала (кредиты или облигации),

E — текущая рыночная стоимость всех акций компании (= ее рыночная капитализация),

D – текущая рыночная стоимость общего долга компании,

V = E + D – суммарная рыночная стоимость капитала компании (акции + долг)

E/V — доля собственного капитала (в %, по балансу),

D/V — доля заемного капитала (в %, по балансу);

Tc — ставка налога на прибыль (в %).

Труднее всего рассчитывается стоимость собственного капитала ( Re) , если речь идет о внешних источниках, таких как эмиссия акций. Дело в том, что у акций нет явно выраженной и фиксированной стоимости. Существует несколько методов оценки нормы доходности акций компании. Среди них наиболее простым и популярным методом является модель CAPM .

Обычно расчет стоимости заемного капитала ( Rd ) не составляет большого труда, поскольку данные о текущих рыночных ставках долгового рынка находятся в открытом доступе (например, на сайтах кредитных организаций, на специализированных порталах, посвященных облигационному рынку России и в торгово-аналитических платформах типа Bloomberg или Thomson Reuters).

Ставка налога на прибыль используется в формуле из-за того, что проценты, уплаченные по обслуживанию долга, уменьшают налогооблагаемую прибыль, т.е. выступают в роли « налогового щита », что уменьшает стоимость привлечения финансирования в виде кредитов и займов.

Предположим, что акционеры ожидают получить доходность на вложенный капитал на уровне 15%, а внешние кредиторы хотят получить отдачу на одолженные компании средства не менее 12% годовых.

Если общий капитал компании, сформированный из собственных и заемных источников поровну, равен 100 единицам, то в среднем инвестиционные проекты, на которые компания направляет свои средства, должны приносить доходность не ниже 13,5%, чтобы соответствовать ожиданиям акционеров и кредиторов (для наглядности не берем во внимание налоговую ставку). Таким образом, инвестпроект должен приносить ежегодно доход в размере 13,5 единиц, из которых 7,5 единиц будут направлены акционерам компании (чтобы удовлетворить требование по доходности в 15%), а 6 будут возвращены кредиторам в виде процентов по долгу, чтобы гарантировать последним доходность 12%.

Коэффициент рентабельности инвестиционного капитала — показатель эффективности вложений инвесторов

Инвестиционный капитал. Return on Invested Capital (ROIC) – коэффициент рентабельности инвестированного капитала. В литературе по экономике это понятие ещё имеет и другие формулировки.

Инвестиционный капитал. Return on Invested Capital (ROIC) – коэффициент рентабельности инвестированного капитала. В литературе по экономике это понятие ещё имеет и другие формулировки.

Инвестированный капитал – это средства, являющиеся собственными, запущенными в работу и подкреплённые обязательствами на длительный срок. Такой капитал может быть направлен на финансирование конкретной деятельности предприятия или мероприятия, с целью получения прибыли.

Вкладывая средства в разработку проекта или в развитие бизнеса, хочется увидеть, какая от этого будет прибыль. Для этого нужно посмотреть, каков коэффициент рентабельности у капитала, который был инвестирован.

- 1 Общие сведения

- 2 Подробности

- 2.1 Анализ коэффициента

- 2.2 Формулы расчета

- 3 Итоги

Общие сведения

В одиночном значении он не применяется. Показатели коэффициента рентабельности можно сравнивать с расчётами конкурентов и со значениями средними по отрасли, давать оценку динамичность.

Прибыль для компании от проведённой операции (с учётом налоговых вычетов) соотносится с суммой тех средств, которые были инвестированы для деятельности, являющейся основной, — это Return on Invested Capital. Он даёт возможность инвесторам дать оценку эффективности трансформации компанией вложенных в неё средств для получения прибыли. Если данный показатель достаточно высокий, то и инвестиции капиталовложений в компанию имеют лучшую рентабельность.

Для того чтобы стать инвестором бизнеса, проекта, маркетинговой акции и т.д. необходимо провести оценку данных мероприятий: смогут ли они принести доход или приведут к убыткам. Подобные вопросы решаются с помощью показателя NPV. Только есть определённые трудности в его расчёте: недостаток сведений, сложный в определении алгоритм. А вот показатель рентабельности инвестированного капитала является самым оптимальным для определения положительности оценивания финансирования.

Для того чтобы стать инвестором бизнеса, проекта, маркетинговой акции и т.д. необходимо провести оценку данных мероприятий: смогут ли они принести доход или приведут к убыткам. Подобные вопросы решаются с помощью показателя NPV. Только есть определённые трудности в его расчёте: недостаток сведений, сложный в определении алгоритм. А вот показатель рентабельности инвестированного капитала является самым оптимальным для определения положительности оценивания финансирования.

Return on Invested Capital является индикатором финансов, показывающим прибыльность каждого инвестируемого мероприятия. Индикатор оценивает состояние доходов того проекта (любого мероприятия), в который будут инвестироваться средства. Кроме того, он даст возможность увидеть насколько велика эффективность вложений в результате их использования. Он даёт характеристику отдаче, которая была обеспечена финансированием бизнеса. Учёт осуществляется только по тем инвестициям, целевое направление которых в конкретную компанию было связано с её основной деятельностью.

Для инвесторов, финансирующих разные программы и проекты, показатель рентабельности от вложенных ими средств очень важен. Отслеживая показатель окупаемости своих капиталовложений, есть возможность повышать уровень эффективности в развитии бизнеса, анализировать продажи, учиться распределять финансы грамотно без потерь.

Показатель ROIC высчитывают в процентах, которые показывают очевидную на данный момент рентабельность запущенного мероприятия.

Показатель выше 100% определяет доказанность прибыли инвестируемого дела. Стоит обратить внимание на то, что такой высокий показатель указывает на грамотное управление финансами. Но этот же момент может быть рассмотрен как желание руководящего состава «дожать» прибыль от бизнеса в максимальном количестве за короткие сроки. Это чревато оказанием отрицательного воздействия на цену компании в планах на перспективу.

Значение меньше 100% показывает неэффективность используемых средств и их невозвратность. Отрицательный результат показывает убыточность.

Подробности

Анализ коэффициента

Коэффициент рентабельности инвестируемого капитала имеет и свои недостатки. Являясь индикатором, при анализе годовых результатов, ему необходимо сравнить результаты, полученные в этой же сфере производства, но только других предприятий. При работе с результатами одного предприятия, необходим анализ динамики не менее чем за трёхлетний период.

Есть определённые сложности при анализе Return on Invested Capital:

- На индикатор могут влиять политика предприятия с её внутренними учётами.

- Существует невозможность определения пути для получения доходов: либо он случайный, либо регулярный от эффективной работы компании.

- Искусственное влияние руководителя сказывается на показателях прибыли от проведённых операциях. Это приводит к завышению РИК, что является необоснованным.

Чтобы рассчитать рентабельность инвестиционного капитала, нужно воспользоваться такими показателями:

- Зарплата служащих, затраты на логистическую службу, издержки на приобретение материалов, — все эти расходы на товары и услуги для деятельности компании складываются в понятие «себестоимость».

- Инвестировать в бизнес можно разные виды вложений, учитывая все статьи затрат. Этот показатель является суммой, которую выделяют для инвестиций.

- Не вычитая себестоимость, берётся во внимание вся сумма дохода.

- Окончательная прибыль, полученная от реализации продукции производства или услуг. Этот показатель, — доход.

Формулы расчета

Эти показатели применяются в формуле для расчёта коэффициента рентабельности инвестированного капитала.

ROIC=NOPAT : инвестированный капитал * 100%

Для отчёта на английском языке формула выглядит так:

ROIC=NOPAT : InvestedCapital ∗ 100%

— NOPAT – это прибыль от проведённых компанией операциями после вычета налогов

— Инвестированный капитал – включает в себя данные об активах компании, находящихся в собственности и данные об обязательствах, заключённых на долгие сроки.

Другая формулировка показателя NOPAT — Net Operation Profit After Tax.

NOPAT, также высчитывается по формуле.

NOPAT, также высчитывается по формуле.

NOPAT= операционная прибыль ∗ (1−TRP)

Для отчёта на английском языке формула выглядит так:

NOPAT= оperation income ∗ (1−TRP)

TRP — ставка на налог от полученной прибыли.

Другая формулировка показателя TRP — Tax Rate Profit.

Итоги

Инвестор должен понимать, что показатель коэффициента рентабельности инвестируемого капитала, — это данные помогающие ему дать оценку эффективности финансовых ресурсов, вложенных в основное производство или деятельность компании. Поэтому основанием для расчёта является, во-первых, — операционная прибыль.

В ней видна конкретная прибыль, без коррекции. Во – вторых, — инвестиционный капитал. Он считается собственностью компании, объединённой с долгосрочными обязательствами. Это финансовые ресурсы, которые вкладываются компанией в основную деятельность.

http://gocapital.ru/investitsii/stoimost-investiruemogo-kapitala.html

http://onlineserviceip.ru/biznes/vedenie/rentabelnost-investirovannogo-kapitala-kak-raschityvaetsya.html