Расчет срока окупаемости инвестиционного проекта

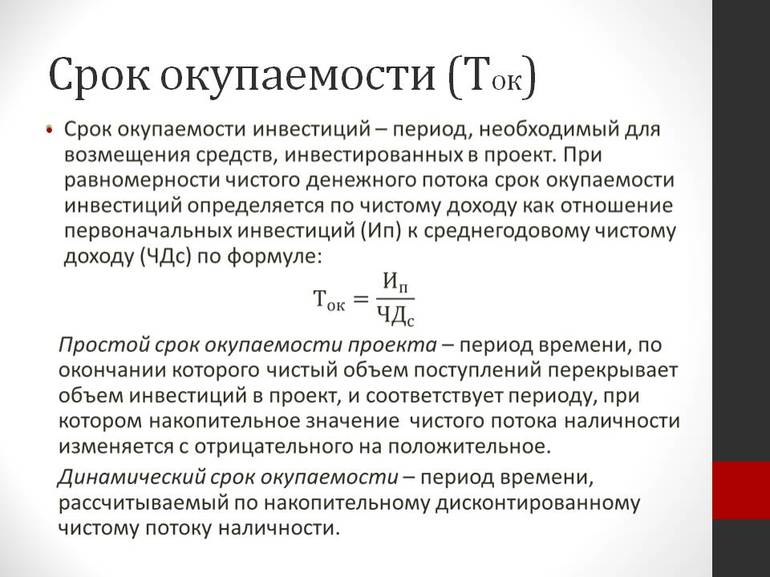

Прежде чем осуществить вложения денег в какой-либо проект, обязательно просчитывают срок окупаемости, то есть когда произойдёт возврат потраченной суммы. Существуют определённые виды деятельности, в отношении которых применяют этот критерий экономической эффективности финансирования. Для понимания сути вычислений возвратности следует ознакомиться с терминами, применяемыми в расчётах. Определяют показатель прибыльности по специальным формулам.

- Применимость окупаемости к видам деятельности

- Понятие эффективности инвестиций

- Смысл расчёта и исходные данные

- Расчётные формулы возвратности

- Сравнение проектов одинаковой длительности

- Дисконтированный метод вычислений

Применимость окупаемости к видам деятельности

Основным индикатором привлекательности инвестирования в любом направлении бизнеса является быстрота возвращения вложенного капитала. Срок окупаемости предоставляет предпринимателю возможность сравнить варианты создания или совершенствования производства и выбрать проект, в наибольшей степени соответствующий его устремлениям и денежным возможностям. Для оценки по критерию скорости возврата вложений подходят следующие сферы предпринимательской деятельности:

- Инвестирование долгосрочное: приобретение ценных бумаг, вложения в уставной капитал какого-то предприятия. Здесь срок окупаемости представлен отрезком времени, через которое отдача от проекта окажется равной сумме финансирования. Чем этот период меньше, тем привлекательнее вложения.

- Капитальные затраты в недвижимость, реконструкция и модернизация производства. Время, какое понадобится для достижения прибылью размера потраченных на развитие технологии средств, укажет на срок возвратности.

- Приобретение оборудования: машин, станков и механизмов, приборов осуществляют для обновления производственных фондов. Возврат затраченных на покупки денег произойдёт за счёт эксплуатации приобретённой компанией техники — всегда присутствует стремление предпринимателя к скорейшей компенсации расходов.

Не считаются инвестированием краткосрочные (сроком до 12 месяцев) вложения: выпуск облигаций, предоставление займов другим организациям — такая деятельность называется финансовой. Срок окупаемости исчисляется от начального шага проекта до полного возврата вложенных средств. Момент, когда денежные поступления становятся положительными в постоянном режиме, определяет точку окупаемости проекта.

Понятие эффективности инвестиций

Получение экономического результата на рубль вложений означает действенность инвестиционного проекта. В зарубежной практике критерием для количественного нахождения эффективности вложений в основной капитал служит норма чистой прибыли за определенный срок. Определить показатель можно по формуле Нчп=(Пч-И)*100/И, где Пч — прибыль чистая от финансирования, И — размер инвестиций. В отечественной экономике эффективность рассчитывается из выражения Эи=П/К или Т=К/П, где:

- П — прибыль бухгалтерская чистая от вложений;

- К — капитальные затраты;

- Т — срок окупаемости.

Существуют и другие термины окупаемости, употребление которых связано со сроком возврата денег. Чистый эффект за несколько лет от финансовых вливаний, выраженный в современных денежных знаках, называют чистой приведённой стоимостью (Счп). Норма внутренней прибыли (Нвп) — процентная ставка или дисконт, служит для приведения Счп к нулю.

Смысл расчёта и исходные данные

Перед тем как посчитать окупаемость проекта, надо понять суть вычислений и собрать необходимые для этого сведения. Показатель возвратности используют при сравнительном анализе нескольких вариантов инвестиций как единственный параметр, или срок окупаемости учитывается в комплексе с другими факторами, раскрывающими эффективность вложений. Если нужна быстрая отдача от финансирования, ориентируются только на период возврата средств: примером могут быть инвестиции для оздоровления компании. Для расчёта окупаемости проекта потребуются следующие показатели:

- расходы, включающие все фининвестиции с начала финансирования;

- чистый годовой доход: выручка от результатов вложений за минусом налогов и всех затрат;

- амортизация — количество израсходованных в течение года финсредств на ремонт оборудования, его модернизацию и усовершенствование;

- срок инвестиционных затрат.

Чтобы рассчитать дисконтированный срок возвратности или окупаемости, потребуется также просуммировать приход всех денег за рассматриваемый отрезок времени, определить процентную ставку и срок дисконтирования, стартовый размер инвестиций. На период возврата вложений оказывают влияние и другие факторы, их разделяют на внешние и внутренние.

К первым относятся арендные платежи за производственные площади, расходы на обслуживание взятого кредита и непредвиденные траты. В отличие от внешних факторов, на которые предпринимателю повлиять сложно, внутренние расходы пребывают полностью под его контролем: стратегия развития предприятия зависит от владельца бизнеса.

Расчётные формулы возвратности

В английском языке показатель времени окупаемости обозначается аббревиатурой PBP — pay-back period. В зависимости от характера поступления дохода применяют один из методов вычислений. Их два: первый не учитывает временную стоимость денег и является более простым, другой принимает во внимание ставку дисконтирования.

Сравнение проектов одинаковой длительности

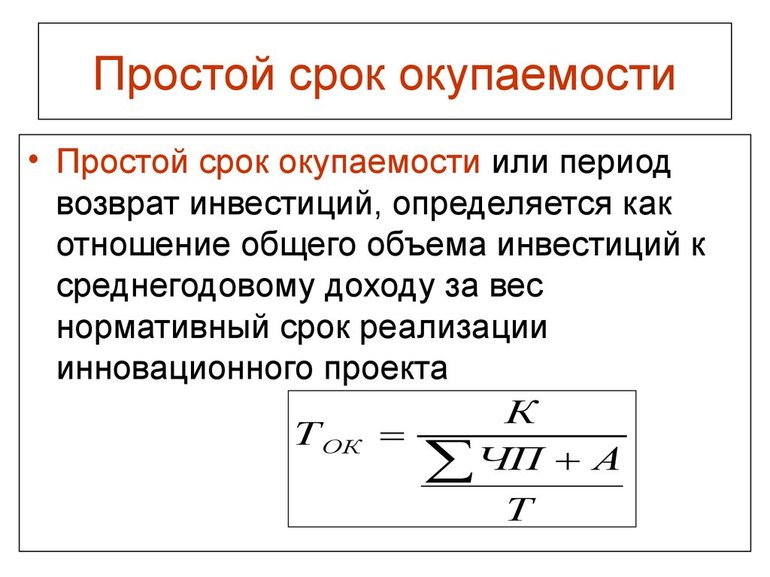

Иными условиями применения первой формулы для периода окупаемости считаются следующие посылы: во все инвестпроекты вложения выполняются однократно, поступление денег на всём протяжении действия предприятия каждый год будет одинаковым. Понять смысл методики поможет пример для расчёта окупаемости проекта по сроку через формулу Т=И/Д, где И — объём вложений в рублях, Д — полная ∑ прибыли, включая амортизацию, руб./мес. Исходные данные для вычислений:

- размер инвестиций 100 тыс. руб.;

- доход помесячно составил 25+35+45 т. руб.;

- всего за квартал Д=105 тысяч рублей.

Найти срок окупаемости можно, использовав вышеприведённую формулу срока окупаемости инвестиций: Т=100/105=1 кв. или 3 месяца. Метод применяется часто вследствие простоты и наглядности, возможности оценить риски проектов: существует прямая зависимость между этими показателями. С возрастанием периода окупаемости до предельных величин вложения могут стать невозвратными.

Дисконтированный метод вычислений

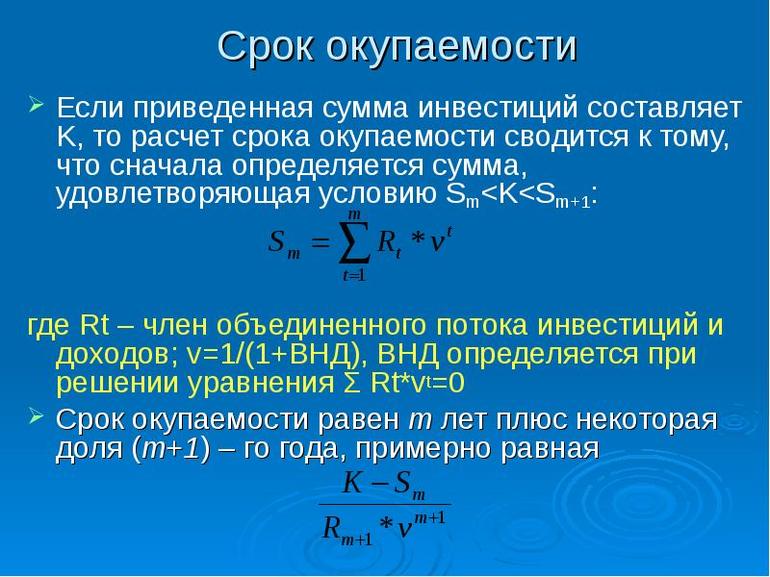

Предыдущий расчёт не учитывает фактора времени: в долгосрочном периоде стоимость денег может существенно изменяться, что приведёт к искажению оценки окупаемости проекта. Динамические методы вычислений дисконтируют потоки, и приводят стоимость денежных знаков к единому моменту времени. Такие способы расчётов применяются в следующих случаях:

- Есть уверенность или предположения о том, что срок будущих поступлений станет значительно отличаться от сегодняшних денег.

- Существует достоверная информация, посредством которой можно спрогнозировать размер грядущих платежей.

- Явно выражена сезонность срока зарабатывания денежных средств.

- Оценивается рентабельность крупного коммерческого проекта.

- Объект пребывает в стадии строительства или запуска в эксплуатацию.

Метод дисконтирования позволяет точно дать прогноз нестабильных и неравномерно поступающих денег с высокими рисками. Главное отличие от других способов вычислений — учитывается комплекс факторов, их взаимное соотношение: это срок поступления и оттока капитала, дебиторская задолженность и структурные перемены.

Дисконтированный период окупаемости вложений — срок возврата начальных затрат на осуществление проекта за счёт доходов, увеличенных по заданной норме прибыли в текущем времени. В формулу для определения окупаемости входит коэффициент дисконтирования k, он учитывает влияние времени на величину дохода, и находится из выражения k =1/(1+ d) n, где d — процентная ставка, n — порядковый номер года от начала проекта. Формула дисконтированного срока окупаемости имеет вид: Т=Д/(1+ d) n, где Д — чистый денежный поток.

Пример расчёта срока для проекта с начальными вложениями 100 т. р., периодом организации — освоения денег, 1 год. Прибыль предполагается в размере 40 тыс. р./год, ставка — 10%. Решение: денежный поток с учётом дисконта в первый период равен минус 100, второй — 40/(1+0,1) 1=36,4; третий 40/(1+0,1) 2=33,1; четвёртый 40/(1+0,1) 3=30,0; пятый 40/(1+0,1) 4=27,3. Результаты вычислений сводятся в таблицу.

| Показатели | 1 | 2 | 3 | 4 | 5 |

|---|---|---|---|---|---|

| Вложения, т. р. | 100 | — | — | — | — |

| Денежный поток, тыс. руб. | 0 | 40 | 40 | 40 | 40 |

| То же, с учётом дисконта | -100 | 36,4 | 33,1 | 33,0 | 27,3 |

| Итог | -100 | -63,6 | -30,5 | 2,5 | 29,8 |

Из таблицы понятно, что для рассмотренного проекта окупаемость обозначена в четвёртом году его реализации, а в следующем сроке дисконтированный денежный поток ожидается около 30 тысяч рублей. Достаточно ли полученного результата предпринимателю — неизвестно, решение будет приниматься в совокупности с другими оценочными показателями.

А как вы считаете окупаемость?

Срок окупаемости инвестиций

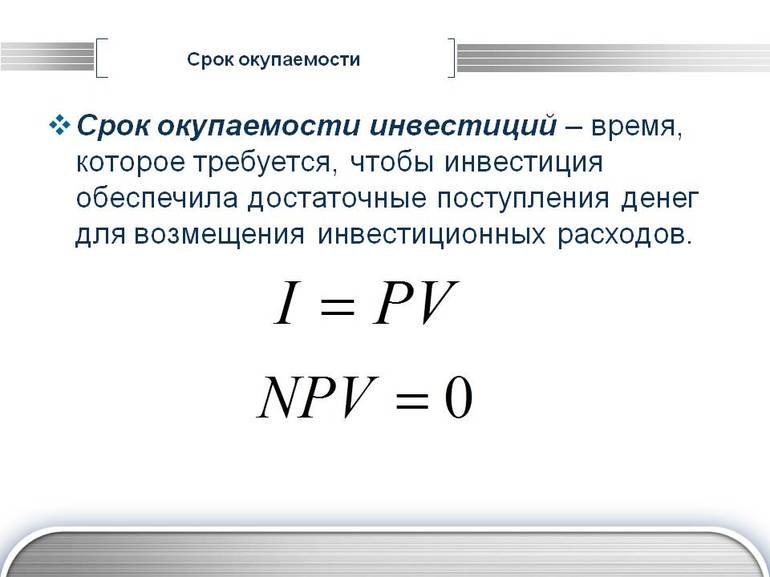

Основная цель вложения денег в инвестиционный проект – это приумножение капитала. Но прежде чем получить прибыль, сначала нужно окупить инвестиции. Таким образом, окупаемость выступает отправной точкой, когда проект начинает генерировать прибыль для инвестора. В данной статье мы рассмотрим, что такое срок окупаемости инвестиций, как произвести расчёт окупаемости проекта, а также проанализируем некоторые особенности периода окупаемости.

Что такое срок окупаемости инвестиций?

Срок окупаемости инвестиций – это период времени, который необходим для того, чтобы доходы, генерируемые инвестиционным проектом, полностью покрыли изначальные инвестиционные расходы по реализации такого проекта. Например, если инвестиции составили 500 тыс. дол., а прогнозный положительный денежный поток по проекту ожидается в размере 100 тыс. дол. ежегодно, то период окупаемости проекта составит 5 лет.

Срок окупаемости является одним из базовых показателей, используемым для оценки инвестиционной привлекательности проекта. Довольно часто, помимо периода окупаемости по рассматриваемому проекту также производится расчёт таких показателей как чистая текущая стоимость (NPV) и внутренняя норма доходности (IRR).

Срок окупаемости довольно часто обозначают как PP (от англ. Pay-Back Period).

Методика расчёта срока окупаемости инвестиций

Если по инвестиционному проекту ожидаются равноразмерные поступления денежных потоков, то применяется самая простая формула расчёта периода окупаемости:

где

PP (Pay-Back Period) период окупаемости, лет;

IC (Invest Capital) – первоначальные инвестиционные затраты в проект;

CF (Cash Flow) – среднегодовой положительный денежный поток, генерируемый инвестиционным проектом.

Если денежные потоки по инвестиционному проекту будут неравномерными, тогда применяется следующая формула:

В данном случае срок окупаемости является минимальным значением временного периода (n), когда кумулятивные денежные потоки превысят первоначальные инвестиции.

Предположим, что в проект было инвестировано 500 тыс. дол., а денежные потоки формируются в разрезе периодов как указано в нижеприведённой таблице.

| Период, лет | Инвестиции в проект | Денежный поток по проекту | Кумулятивный денежный поток |

| 0 | 500 000 | ||

| 1 | 80 000 | 80 000 | |

| 2 | 120 000 | 200 000 | |

| 3 | 145 000 | 345 000 | |

| 4 | 160 000 | 505 000 | |

| 5 | 170 000 | 675 000 |

Таким образом срок окупаемости проекта составит 4 года, т.к. кумулятивный денежный поток в размере, превышающем изначальную сумму инвестиций в 500 тыс. дол., будет достигнут к концу 4-го года и составит 505 тыс. дол.

Метод расчёта периода окупаемости является довольно востребованным и удобным инструментом в инвестиционном анализе в силу простоты его расчёта. Однако данный метод имеет существенный недостаток он не учитывает изменение стоимости денег во времени, что в некоторой степени приводит к искажению расчётных данных. Чтобы устранить этот недостаток рассчитывают дисконтированный срок окупаемости инвестиций.

где

DPP (Discounted Pay-Back Period) – дисконтированный срок окупаемости инвестиций;

IC (Invest Capital) – размер первоначальных инвестиций;

CF (Cash Flow) – денежный поток, генерируемый инвестиционным проектом;

r – ставка дисконтирования;

n – срок реализации проекта.

Рассмотрим пример расчёта дисконтированного срока окупаемости инвестиций, исходя из нижеуказанных данных.

Методы отбора инновационных проектов для реализации

Денежные потоки продисконтируем по ставке 10% годовых. Обычно за ставку дисконтирования принимают стоимость заёмного капитала (процентная ставка по кредиту) или альтернативные варианты инвестирования процентная ставка по депозиту, доходность по облигациям или же некая безрисковая норма доходности + премия за риск.

Проведённый расчёт показывает, что снижение стоимости денег во времени приводит к увеличению срока окупаемости. Так, если принять во внимание обычные (недисконтированные) денежные потоки, то окупаемость проекта составит 5 лет. А в случае дисконтирования увеличится до 8 лет. Дисконтированный срок окупаемости инвестиций позволяет инвестору более корректно произвести расчёт окупаемости.

В мировой практике средний срок окупаемости капиталовложений составляет 7-10 лет. В тоже время в отечественной практике (в силу нестабильности финансово-экономической ситуации) большинство реализованных инвестиционных проектов имели период окупаемости 3-5 лет. Более длительные сроки окупаемости несут для инвесторов повышенные риски, что пагубно сказывается на реализации долгосрочных инвестиционных программ.

Инвестиционный период

Инвестиционный период у ЧК значительно длиннее, чем у физического: вложения в образование человека имеют инвестиционный период 12 — 20 лет, в то время как у физического капитала — 1 — 5 лет.

Если инвестиционный период не включает выплаты дивидендов, то доход образуется как разница между ценой покупки и продажи.

По инвестиционному периоду различают два основных типа инвестиционного портфеля — краткосрочный портфель и долгосрочный портфель. Такая типизация основана на соответствующей практике бухгалтерского учета финансовых активов предприятия.

На шестом инвестиционном периоде ( 17 — 18 месяцев с момента кредитования) предприятие по уровню накопленных средств ( 1.676 0 тыс. руб.) выходит на величину стоимости инвестиционного проекта ( см. табл. 1.2, т.е. свыше 1.605 35 тыс.

Вопросы и ответы к тесту по Инвестициям

руб.), что и предопределяет срок окупаемости проекта — менее 1 5 года.

После второго инвестиционного периода предприятия по своим финансовым возможностям в состоянии продолжить капитальное строительство, закупать машины и технологическое оборудование.

В зависимости от продолжительности инвестиционного периода проекты подразделяются на краткосрочные ( инвестиционный период не превышает одного года) и долгосрочные, имеющие более продолжительный инвестиционный период.

Однако инвестор в течение инвестиционного периода может сделать дополнительные вложения и изъять часть средств из портфеля.

На оптовом рынке нефтепродуктов в инвестиционный период изменение конъюнктуры не ожидается, что подтверждается плавным характером динамики цен. Следовательно, прогнозируемое ТОО Ламинат возрастание объема закупок в 1997 г. может быть обеспечено с большой степенью вероятности.

После этого инвестор ждет окончания срока инвестиционного периода и определяет, насколько выросла стоимость портфеля к окончанию срока.

Если деньги инвестированы на два или более инвестиционных периодов, то проценты могут быть начислены по двум схемам.

Производственной и коммерческой стратегией предприятия предусмотрено разбиение всего инвестиционного периода ( 1 5 года) на шесть этапов — по одному календарному кварталу в каждом ( см. разд.

Как следует из таблицы 5.1, график операций фирмы на инвестиционный период достаточно жесткий, но реалистичный, т.к. предпроектные работы и свыше 70 % строительных работ завершены ( см. раздел 3), исполнительные организации ( подрядчики) проверены и зарекомендовали себя вполне дееспособными, персонал фирмы и техническое обеспечение пригодны для расширения деятельности, предварительные маркетинговые работы проведены. Следовательно, выбранная производственно-коммерческая стратегия фирмы достаточно реалистична, но уязвима от момента кредитования.

Прирост прибыли определяется как разность величины прибыли по конечным годам предшествующего и инвестиционного периода.

Страницы: 1 2 3 4

Основная цель вложения денег в инвестиционный проект – это приумножение капитала. Но прежде чем получить прибыль, сначала нужно окупить инвестиции. Таким образом, окупаемость выступает отправной точкой, когда проект начинает генерировать прибыль для инвестора. В данной статье мы рассмотрим, что такое срок окупаемости инвестиций, как произвести расчёт окупаемости проекта, а также проанализируем некоторые особенности периода окупаемости.

Что такое срок окупаемости инвестиций?

Срок окупаемости инвестиций – это период времени, который необходим для того, чтобы доходы, генерируемые инвестиционным проектом, полностью покрыли изначальные инвестиционные расходы по реализации такого проекта. Например, если инвестиции составили 500 тыс. дол., а прогнозный положительный денежный поток по проекту ожидается в размере 100 тыс. дол. ежегодно, то период окупаемости проекта составит 5 лет.

Срок окупаемости является одним из базовых показателей, используемым для оценки инвестиционной привлекательности проекта. Довольно часто, помимо периода окупаемости по рассматриваемому проекту также производится расчёт таких показателей как чистая текущая стоимость (NPV) и внутренняя норма доходности (IRR).

Срок окупаемости довольно часто обозначают как PP (от англ. Pay-Back Period).

Методика расчёта срока окупаемости инвестиций

Если по инвестиционному проекту ожидаются равноразмерные поступления денежных потоков, то применяется самая простая формула расчёта периода окупаемости:

где

PP (Pay-Back Period) период окупаемости, лет;

IC (Invest Capital) – первоначальные инвестиционные затраты в проект;

CF (Cash Flow) – среднегодовой положительный денежный поток, генерируемый инвестиционным проектом.

Если денежные потоки по инвестиционному проекту будут неравномерными, тогда применяется следующая формула:

В данном случае срок окупаемости является минимальным значением временного периода (n), когда кумулятивные денежные потоки превысят первоначальные инвестиции.

Предположим, что в проект было инвестировано 500 тыс. дол., а денежные потоки формируются в разрезе периодов как указано в нижеприведённой таблице.

| Период, лет | Инвестиции в проект | Денежный поток по проекту | Кумулятивный денежный поток |

| 0 | 500 000 | ||

| 1 | 80 000 | 80 000 | |

| 2 | 120 000 | 200 000 | |

| 3 | 145 000 | 345 000 | |

| 4 | 160 000 | 505 000 | |

| 5 | 170 000 | 675 000 |

Таким образом срок окупаемости проекта составит 4 года, т.к. кумулятивный денежный поток в размере, превышающем изначальную сумму инвестиций в 500 тыс. дол., будет достигнут к концу 4-го года и составит 505 тыс. дол.

Метод расчёта периода окупаемости является довольно востребованным и удобным инструментом в инвестиционном анализе в силу простоты его расчёта. Однако данный метод имеет существенный недостаток он не учитывает изменение стоимости денег во времени, что в некоторой степени приводит к искажению расчётных данных. Чтобы устранить этот недостаток рассчитывают дисконтированный срок окупаемости инвестиций.

где

DPP (Discounted Pay-Back Period) – дисконтированный срок окупаемости инвестиций;

IC (Invest Capital) – размер первоначальных инвестиций;

CF (Cash Flow) – денежный поток, генерируемый инвестиционным проектом;

r – ставка дисконтирования;

n – срок реализации проекта.

Рассмотрим пример расчёта дисконтированного срока окупаемости инвестиций, исходя из нижеуказанных данных. Денежные потоки продисконтируем по ставке 10% годовых. Обычно за ставку дисконтирования принимают стоимость заёмного капитала (процентная ставка по кредиту) или альтернативные варианты инвестирования процентная ставка по депозиту, доходность по облигациям или же некая безрисковая норма доходности + премия за риск.

Проведённый расчёт показывает, что снижение стоимости денег во времени приводит к увеличению срока окупаемости. Так, если принять во внимание обычные (недисконтированные) денежные потоки, то окупаемость проекта составит 5 лет.

Тест: Верные ответы на тесты по инвестициям

А в случае дисконтирования увеличится до 8 лет. Дисконтированный срок окупаемости инвестиций позволяет инвестору более корректно произвести расчёт окупаемости.

В мировой практике средний срок окупаемости капиталовложений составляет 7-10 лет. В тоже время в отечественной практике (в силу нестабильности финансово-экономической ситуации) большинство реализованных инвестиционных проектов имели период окупаемости 3-5 лет. Более длительные сроки окупаемости несут для инвесторов повышенные риски, что пагубно сказывается на реализации долгосрочных инвестиционных программ.

Норма возврата капитала — это та ставка, которая компенсирует возврат всей суммы вложенных инвестиций при перепродаже объекта недвижимости. Норма возврата капитала определяется различными методами:

Метод Инвуда построен так, что норма возврата капитала определяется как величина фактора фондовозмещения по ставке дохода на инвестиции. При этом величина нормы возврата капитала получается меньше величины, определенной методом Ринга. Это более точный метод расчет нормы возврата капитала.

Метод Хоскольда является самым точным методом. Тем не менее метод Инвуда получил наибольшее распространение. По методу Хоскольда норма возврата капитала определяется как величина фактора фондовозмещения по безрисковой ставке, так как существует риск невозврата средств.

Метод Ринга является наиболее простым. Он формализуется в следующем виде:

норма возврата капитала = 100% / срок финансирования инвестиций

Срок экономической жизни представляет собой временной отрезок, в течение которого объект можно использовать, извлекая прибыль. Это полный период времени, в течение которого улучшения вносят вклад в стоимость недвижимости. Улучшения достигают конца своей экономической жизни, когда их вклад становится равным нулю, вследствие их старения.

Срок окупаемости инвестиций

Как уже было упомянуто выше, возмещение инвестиций в здание и сооружения будет вестись по прямолинейному методу. Продолжительность экономической жизни, с учетом физических и функциональных характеристик, Оценщиками принята равной 25 годам.

норма возврата капитала = 100% /25 = 4%

Расчет ставки капитализации приведен в Таблице 13.

Таблица 13 – Расчет величины ставки дисконтирования кумулятивным методом

| Наименование | Значение |

| Безрисковая ставка дохода | 8,25% |

| Премия за риск инвестиций в РФ | 1,60% |

| Премия за ликвидность недвижимости | 0,97% |

| Премия за инвестиционный менеджмент | 0,50% |

| Норма возврата капитала | 4,00% |

| Ставка капитализации, % | 14,82% |

Дата публикования: 2014-11-04; Прочитано: 964 | Нарушение авторского права страницы

Основная цель вложения денег в инвестиционный проект – это приумножение капитала. Но прежде чем получить прибыль, сначала нужно окупить инвестиции. Таким образом, окупаемость выступает отправной точкой, когда проект начинает генерировать прибыль для инвестора. В данной статье мы рассмотрим, что такое срок окупаемости инвестиций, как произвести расчёт окупаемости проекта, а также проанализируем некоторые особенности периода окупаемости.

Что такое срок окупаемости инвестиций?

Срок окупаемости инвестиций – это период времени, который необходим для того, чтобы доходы, генерируемые инвестиционным проектом, полностью покрыли изначальные инвестиционные расходы по реализации такого проекта. Например, если инвестиции составили 500 тыс. дол., а прогнозный положительный денежный поток по проекту ожидается в размере 100 тыс. дол. ежегодно, то период окупаемости проекта составит 5 лет.

Срок окупаемости является одним из базовых показателей, используемым для оценки инвестиционной привлекательности проекта. Довольно часто, помимо периода окупаемости по рассматриваемому проекту также производится расчёт таких показателей как чистая текущая стоимость (NPV) и внутренняя норма доходности (IRR).

Срок окупаемости довольно часто обозначают как PP (от англ. Pay-Back Period).

Методика расчёта срока окупаемости инвестиций

Если по инвестиционному проекту ожидаются равноразмерные поступления денежных потоков, то применяется самая простая формула расчёта периода окупаемости:

где

PP (Pay-Back Period) период окупаемости, лет;

IC (Invest Capital) – первоначальные инвестиционные затраты в проект;

CF (Cash Flow) – среднегодовой положительный денежный поток, генерируемый инвестиционным проектом.

Если денежные потоки по инвестиционному проекту будут неравномерными, тогда применяется следующая формула:

В данном случае срок окупаемости является минимальным значением временного периода (n), когда кумулятивные денежные потоки превысят первоначальные инвестиции.

Предположим, что в проект было инвестировано 500 тыс. дол., а денежные потоки формируются в разрезе периодов как указано в нижеприведённой таблице.

| Период, лет | Инвестиции в проект | Денежный поток по проекту | Кумулятивный денежный поток |

| 0 | 500 000 | ||

| 1 | 80 000 | 80 000 | |

| 2 | 120 000 | 200 000 | |

| 3 | 145 000 | 345 000 | |

| 4 | 160 000 | 505 000 | |

| 5 | 170 000 | 675 000 |

Таким образом срок окупаемости проекта составит 4 года, т.к. кумулятивный денежный поток в размере, превышающем изначальную сумму инвестиций в 500 тыс. дол., будет достигнут к концу 4-го года и составит 505 тыс. дол.

Метод расчёта периода окупаемости является довольно востребованным и удобным инструментом в инвестиционном анализе в силу простоты его расчёта.

Метод расчета срока окупаемости инвестиций

Однако данный метод имеет существенный недостаток он не учитывает изменение стоимости денег во времени, что в некоторой степени приводит к искажению расчётных данных. Чтобы устранить этот недостаток рассчитывают дисконтированный срок окупаемости инвестиций.

где

DPP (Discounted Pay-Back Period) – дисконтированный срок окупаемости инвестиций;

IC (Invest Capital) – размер первоначальных инвестиций;

CF (Cash Flow) – денежный поток, генерируемый инвестиционным проектом;

r – ставка дисконтирования;

n – срок реализации проекта.

Рассмотрим пример расчёта дисконтированного срока окупаемости инвестиций, исходя из нижеуказанных данных. Денежные потоки продисконтируем по ставке 10% годовых. Обычно за ставку дисконтирования принимают стоимость заёмного капитала (процентная ставка по кредиту) или альтернативные варианты инвестирования процентная ставка по депозиту, доходность по облигациям или же некая безрисковая норма доходности + премия за риск.

Проведённый расчёт показывает, что снижение стоимости денег во времени приводит к увеличению срока окупаемости. Так, если принять во внимание обычные (недисконтированные) денежные потоки, то окупаемость проекта составит 5 лет. А в случае дисконтирования увеличится до 8 лет. Дисконтированный срок окупаемости инвестиций позволяет инвестору более корректно произвести расчёт окупаемости.

В мировой практике средний срок окупаемости капиталовложений составляет 7-10 лет. В тоже время в отечественной практике (в силу нестабильности финансово-экономической ситуации) большинство реализованных инвестиционных проектов имели период окупаемости 3-5 лет. Более длительные сроки окупаемости несут для инвесторов повышенные риски, что пагубно сказывается на реализации долгосрочных инвестиционных программ.

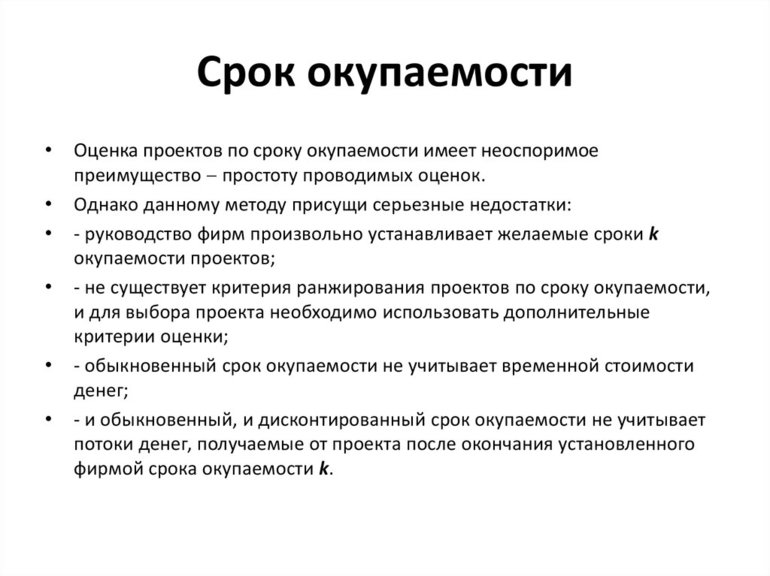

Преимущества показателя срока окупаемости капиталовложений

Преимущества показателя срока окупаемости капиталовложений состоит в том, что он прост для определения и имеет четкий экономический смысл. Однако этот показатель не учитывает динамики изменения во времени получаемых доходов, а также не дает ответа на вопрос об эффективности проекта после достижения срока окупаемости капиталовложений. Поэтому его целесообразно использовать лишь как вспомогательное средство для оценки степени выгодности определенного варианта инвестиций.

Аналогичную роль играет и такой недисконтированных показатель, как норма инвестиционной прибыли. Она может рассчитываться за каждый отдельно взятый год и в среднем за все годы окупаемости капиталовложений. Если инвестиционный доход по годам стабилен или колеблется существенно (в пределах 3-5%), норму инвестиционной прибыли можно определять за один год.

Discovered

В противном случае, как это характерно для нашего примера, когда невозможно выбрать обычный год с «нормальной» величиной инвестиционной прибыли, оправдано определять среднегодовую норму этой прибыли как процентное отношение усредненного инвестиционной прибыли, полученной за период окупаемости капиталовложений, к их величины. В нашем примере сумма инвестиционной прибыли за указанный период составляет 305 тыс. грн (10 + 60 + 75 + 85 + 85), а его среднегодовая величина — 61 тыс. грн. Отсюда среднегодовая норма инвестиционной прибыли равна (61:250) — 100 = 24,4%.

Как видим, данный показатель элиминирует существенные колебания по годам инвестиционного дохода, а потому позволяет объективно судить об эффективности вложений в процессе сравнения уровня этого показателя с фактически достигнутой на предприятиях отрасли нормой прибыли (отношение прибыли к среднегодовой стоимости основных и оборотных фондов) и процентной ставки по долгосрочным кредитам. Если среднегодовая норма инвестиционной прибыли превышает упомянутые показатели, проект считается эффективным. Однако следует иметь в виду, что для рассматриваемого показателя характерны те же недостатки, что и для показателя срока окупаемости капиталовложений.

Важно помнить, что исходные данные для расчета инвестиционной прибыли могут быть недостаточно точными из-за неопределенности будущего.

http://vse-investicii.ru/beginner/otsenka-investitsij/srok-okupaemosti

http://astbusines.ru/srok-okupaemosti-investicij/