Список акций США с большим потенциалом роста на 2020 год.

Последние пять лет не были хороши для покупки ценных бумаг.

Доходность iShares S&P 500 Growth ETF (NYSEARCA: IVW) составила более 70% в период с 2015 по 2019 год по сравнению с 41% доходностью iShares S&P 500 Value ETF (NYSEARCA: IVE).

В целом ценные бумаги демонстрируют низкие темпы роста, по крайней мере, с 2007 года.

«Повествование, которое фактически объясняет производительность, заключается в том, что стоимость становится все дешевле и дешевле. Он перешел от торговли примерно на одну треть кратной оценки акций роста к примерно одной восьмой кратной оценки», — сказал председатель правления Research Affiliates Роб Арнотт в интервью CNBC в декабре.

Далее Арнотт предположил, что если экономика замедлится в какой — то момент в 2020 году, то растущим акциям будет негде спрятаться, оставляя ценные бумаги, чтобы привлечь львиную долю покупателей.

Чтобы найти свои 10 ценных бумаг, которыми стоит владеть в 2020 году, рекомендую одну акцию из топ-10 акций ETF iShares Russell 1000 Value (NYSEARCA:IWD), вторую акцию с 11-го по 20-й, третью акцию с 21-го по 30-й и так далее, вплоть до 100-й по величине акции.

Чтобы сделать все еще более разнообразным, удостоверимся, что выборы представляет по крайней мере девять различных секторов.

Пусть лучшие акции выиграют!

1. Comcast (NASDAQ: CMCSA).

Кабельная компания, которая за последние годы превратилась в массового создателя телевизионного и кино контента.

За последние 52 недели акции CMCSA принесли акционерам около 33% прибыли, что на 6% больше, чем за тот же период. Это хорошая акция, если вы считаете, что люди будут продолжать смотреть телевизор и фильмы.

В 2020 году компания Comcast планирует выпустить свой сервис потокового видео Peacock, чтобы конкурировать с другими уже существующими сервисами.

2. Activision Blizzard (ATVI).

Второй выбор также исходит из сектора связи. Из девяти секторов на выбор мне пришлось где-то удвоиться.

Прочитав статью о 7 причинах, по которым видеоигры победят, выбрал Activision Blizzard (NASDAQ: ATVI), одного из ведущих в мире издателей видеоигр, который, казалось, был правильным выбором.

За прошедший год акции ATVI принесли приличный общий доход около 28%, что сопоставимо с общим доходом рынков почти 27%. Я уверен, что это может быть намного лучше. Торгуя в 25,5 раза больше своей форвардной прибыли и в 6,8 раза больше продаж, это не совсем дешево. Однако, учитывая потенциал игр и киберспорта в течение следующего десятилетия, вы должны заплатить за потенциальный рост.

Люк Ланго из InvestorPlace, недавно назвал ATVI, одну из 15 лучших акций в 2020 году. Он считает, что появление первых новых игровых консолей с 2013 года – это серьезная причина, чтобы присоединиться к нему.

В декабре я сомневался, что ATVI может достичь 80 долларов в 2020 году. Однако комментарии Люк Ланго заставляют меня усомниться в моих первоначальных мыслях. В любом случае, эта стоимостная акция является долгосрочной покупкой на долгие годы.

3. McDonald`s (MCD).

Следующим из лагеря стоимостных акций находятся потребительские акции.

Хотя рыночная капитализация компании снизилась на 4 миллиарда долларов за один ноябрьский день, когда генеральный директор McDonald’s Стив Истербрук был уволен за отношения с сотрудницей, ему удалось возместить некоторые из этих потерь за два месяца, прошедшие с тех пор.

За последние 52 недели акции MCD – отчасти благодаря увольнению Истербрука принесли менее чем звездную общую доходность в 20,2%, значительно уступая рынкам.

Торгуя в 25 раз больше, чем вперед, и в 7,8 раза, компания оценивается как лучший ресторанный бизнес на планете. Он не может позволить себе пойти на спад продаж в 2020 году, или инвесторы могут видеть, что акции MCD торгуются под 200$ в течение длительного периода.

Тем не менее, как недавно сказал Джош Эномото из InvestorPlace о Золотых арках: «McDonald’s — гордый член дивидендных аристократов. За 43-летний период он постоянно увеличивал свои выплаты. Если спад повлияет на рынки, акции MCD – это имя, которое вы захотите иметь».

4. Coca-Cola (KO).

Если бы я мог владеть только двумя акциями во время рецессии, Mcdonald’S и Coca-Cola (NYSE: KO) были бы настолько хороши, насколько я могу себе представить.

Конечно, Coca-Cola отчаянно боролась в последние годы, чтобы оставаться актуальной в мире, который перешел от газированных напитков компании. Но генеральный директор Джеймс Квинси сделал несколько больших шагов, чтобы убедиться, что он остается главным игроком в мире безалкогольных напитков.

Торгуя с 24,8-кратной форвардной прибылью и 7,3 – кратными продажами, это не дешево и не дорого, но это то, что я бы назвал справедливо оцененным с возможностью роста.

Однако, как я сказал в сентябре, в дополнение к отличным продуктам компании, у нее есть некоторые инвестиции в акции, которые, вероятно, взлетят в 2020 году. Добавьте к этому доходность в 2,8%, и у вас есть ценный запас, который можно засунуть в портфель, если он когда-либо был.

5. Phillips 66 (PSX).

Мысль о владении запасами ископаемого топлива в эпоху возобновляемых источников энергии может показаться бессмысленной. Но пока мы не сможем отключить нефтяные насосы, в вашем портфеле все еще есть место для такой компании, как Phillips 66 (NYSE: PSX).

Это четырехкратная угроза для трубопроводов, нефтеперерабатывающих заводов, предприятий химической промышленности и АЗС.

Аарон Левитт из InvestorPlace недавно назвал PSX ценным пакетом акций, который генерирует реальные денежные потоки из своей диверсифицированной бизнес-модели. Когда дело доходит до энергетических запасов, Левитт знает свое дело. Если ему нравится Phillips, то стоит согласиться с ним.

В настоящее время акции PSX торгуются в 10,1 раза больше своей форвардной прибыли и всего в 0,4 раза выше продаж. Так что, если мне придется владеть энергетическими акциями, это будет одна из тех немногих, которые мне было бы удобно держать, несмотря на тот факт, что в прошлом году она была хуже рынка.

Кроме того, это, возможно, не любимая акция Уоррена Баффета – эта честь принадлежит Apple (NASDAQ: AAPL) — но ему все еще принадлежит около 535 миллионов долларов, или 1,2% компании.

6. Berkshire Hathaway (BRK.B).

PMorgan (NYSE: JPM) только что объявил самый прибыльный год для американского банка в истории. Это было так хорошо, президент Дональд Трамп просил поблагодарить вас от компании. Далее, аналитики начинают приходить в себя по поводу банковских акций в 2020 году.

Итак, почему рекомендую Berkshire Hathaway (NYSE: BRK.B) в качестве моего выбора для финансового сектора?

С одной стороны, топ-10 холдингов Berkshire включают множество банков, точнее всего 67 миллиардов долларов. Во-вторых, BRK готова к прорывному году. За прошедший год общий доход составил всего 16%. Это значительно ниже доходности в 28% для всего рынка США. Торгуя всего в 19,3 раза больше своей форвардной прибыли и в 2,2 раза больше, она не переоценена по сравнению с аналогами.

7. Anthem (ANTM).

C ноября 2018 поставщик медицинских услуг более чем 40 миллионам американцев в 14 штатах через Blue Cross Blue Shield не справился с ситуацией на рынках в целом.

Однако то же самое можно сказать о UnitedHealth Group (NYSE: UNH), другом крупном поставщике планов здравоохранения. За последний год Anthem и UnitedHealth имели почти одинаковую годовую доходность около 17%.

Это не случайно, с тех пор как президент Дональд Трамп вступил в должность, такие компании, как Anthem и UnitedHealth, уступили рынкам. Белый дом намерен ликвидировать Obamacare. И в конце, хотя это может быть хорошо для Anthem, неопределенность отпугивает инвесторов.

Акции ANTM, торгуемые в 13,5 раза больше своей форвардной прибыли и в 0,8 раза, значительно дешевле, чем UNH. В то время как я люблю их обоих, Anthem — игра ценностей.

8. Caterpillar (CAT).

Из 100 крупнейших акций IVE 12 являются промышленными предприятиями, включая Caterpillar (NYSE: CAT). За исключением General Electric (NYSE: GE), у которого в 2019 году был отличный отскок, показатели по сектору не о чем было писать. Годовой возврат CAT составил половину рынка в целом.

Будущие перспективы выглядят позитивно в предстоящем году для крупнейшего в мире производителя тяжелой техники и почему бы нет. Обладая 16% -ной долей на мировом рынке, она все еще играет большую роль в мировой экономике.

Инвестиционный консультант Ларри Рамер, считает, что несколько макроэкономических факторов увеличат стоимость акций CAT в 2020 году: «Оценка Caterpillar менее чем в 14 раз средней оценки прибыли на акцию аналитиками в 2020 году является реальной выгодой на этом рынке, где так много акций переоценено», — заявил Рамер в начале января. «А дивидендная доходность в 2,8% заставит инвесторов ждать, если рынку потребуется время, чтобы понять, что многие макро-тренды движутся в пользу Caterpillar».

9. Prologis (PLD).

В мире логистической недвижимости Prologis (NYSE: PLD) является гигантом.

Prologis – это то, что вам нужно, если вы действительно верующий в мир электронной коммерции. Это самая крупная компания в сфере промышленной недвижимости в мире. У нее есть объекты по всему миру. Благодаря рыночной капитализации в 56 миллиардов долларов вы можете быть уверены, что она является крупным игроком в этом секторе.

Очень внимательно следя за подвигами Amazon (NASDAQ: AMZN) в последние годы, я не понимаю, как вы не можете быть истинным сторонником. Розничная торговля стала общим делом, а логистическая недвижимость – это то, как компании, такие как Amazon, выигрывают игру.

Торгуя в 47,9 раза больше своей форвардной прибыли и в 18,5 раза больше, это не совсем легитимная игра.

Однако, при замедлении роста по всему миру доходность Prologis в 2,3% гарантирует, что ваш с трудом заработанный капитал превзойдет инфляцию в 2020 году и в последующий период.

10. Intel (INTC).

Из всех 10 акций в этом списке, я бы сказал, что Intel (NASDAQ: INTC) является наиболее законной игрой стоимости в этой группе.

Мало того, что акции INTC торгуются со смехотворно низкой в 12,4 раза своей форвардной прибылью и в 3,8 раза выше продаж, но свободный денежный поток (FCF) в размере 14,7 млрд. долл., полученный за последние 12 месяцев, приводит к доходности свободного денежного потока в 5,3%. Это основано на стоимости предприятия в 276,4 миллиарда долларов. Для сравнения, доходность Apple FCF составляет 4,2%, исходя из стоимости предприятия в 1,38 трлн.

Тем не менее, трудно отрицать, что компания, генерирующая столько же свободного денежного потока, сколько Intel, не должна торговать менее чем за 60 долларов за акцию.

Intel может не получить славу, как Advanced Micro Devices (NASDAQ: AMD). Но когда дело доходит до финансовой мощи, Intel побеждает. И все эти факторы делают его просто еще одним членом ценных акций.

]]>

Почему важно знать доходность 10-летних облигаций США и из чего состоит американский долговой рынок?

Экономика США является лидирующей среди всех современных государств. ВВП этой страны за 2017 год составил 19284.99 млрд долларов. Китай, к примеру, находится на втором месте с показателем 12263.43 млрд долларов. Гос. долг США на начало 2018 года равен 20,6 трлн долларов. Эта страна — крупнейший эмитент облигаций. Данные ценные бумаги выпускаются федеральным казначейством, штатом или муниципальным учреждением с целью финансирования.

Где смотреть график 10-летних и 30-летних бондов?

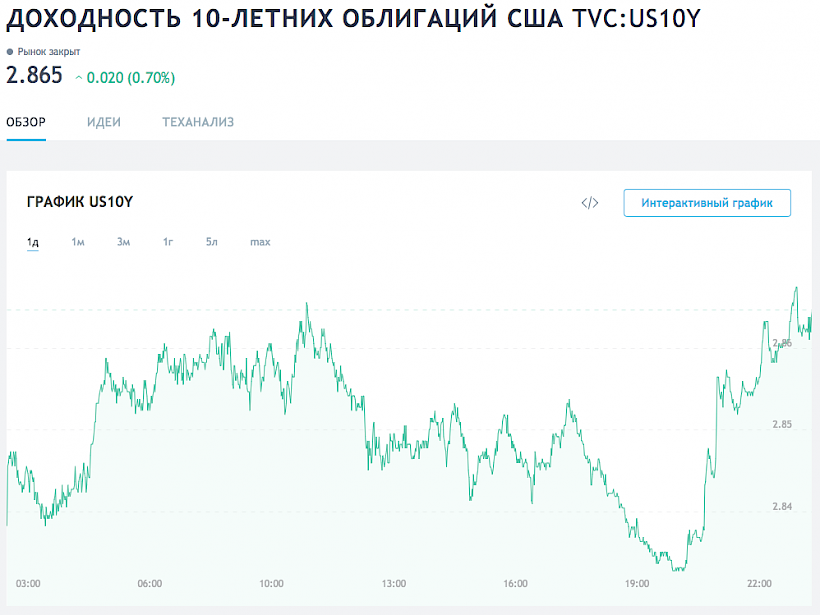

Значение доходности 10-летних казначейских облигаций США, является одним из самых важных индикаторов состояния фондового рынка всего мира. В последние годы, она колеблется в промежутке 2-3% годовых, и когда выходит за эти пределы, случаются большие новости. Чтобы посмотреть какая у них доходность на текущий момент, лучше всего воспользоваться интерактивными графиками на специальном сайте для тех, кто серьезно занимается анализом финансовых показателей.

Итак, для просмотра графика, нужно:

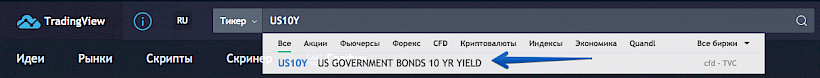

- Перейти на специальный сайт tradingview.

- В графе поиск в верхней части страницы, ввести код бумаги US10Y.

- Перейти на страницу и смотреть интерактивный график.

Чтобы найти график доходности 30-летних американских государственных бондов, введите в поиске код US30Y.

Котировки

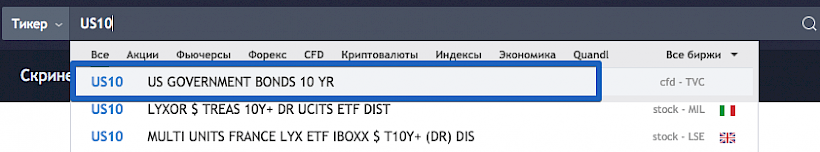

На этом же сайте можно посмотреть и котировки облигаций США, т.е. их рыночную стоимость. Для этого нужно перейти на сайт tradingview и в поиске ввести US10 и выбрать US GOVERNMENT BONDS 10 YR.

Появится интерактивный график. Для 30-летних бумаг код соответственно US30.

Цена облигаций указывается в процентах от номинала. Номинальная стоимость американских десятилетних и тридцатилетних долговых бумаг составляет 1000$. Тогда, например, если рыночная цена составляет 101%, значит можно купить одну облигацию за 1010$, при цене 99% — за 990$.

Откуда берётся доход?

На доходность облигаций США влияют такие же факторы, что и на любые другие облигации. Государственные ценные бумаги являются финансовым инструментом с фиксированным доходом, отсюда следует, что их доходность обратно пропорциональна их рыночной стоимости. Поэтому можно выделить три ключевых параметра:

- Рыночная цена облигации — это стоимость покупки ценной бумаги инвестором. Доход, который получит владелец облигации, зависит от цены, по которой он ее купил. Относительно облигаций США наблюдается стабильная тенденция: если цена покупки равна номинальной стоимости, то доход по такой облигации будет совпадать с ее процентной ставкой. Чем выше цена, тем ниже ее доходность, и в таком случае необходимо учитывать оставшийся срок обращения облигации и купонный доход по ней.

- Купонный доход — это ежеквартальные или ежегодные выплаты по процентной ставке, которые будет получать инвестор. Непосредственный показатель прибыли от владения облигацией. По облигациям США данный показатель варьируется в зависимости от вида ценной бумаги.

- Срок обращения облигации. Этот показатель показывает то, сколько раз выплатят дивиденды.

ВАЖНО! Выплаты процентов по облигациям являются обязательными, что делает их более привлекательными для инвесторов.

У нас есть отдельная статья, которая отвечает на вопрос, почему Россия вкладывается в облигации США.

Казначейские или государственные бумаги

Первоначально стоит ознакомиться с термином «трежерис». Это государственные долговые обязательства США, подтвержденные выпуском ценных бумаг. Данные бумаги обязательно подтверждаются американским правительством. Это могут быть казначейские векселя, казначейские ноты и казначейские облигации.

Первоначально стоит ознакомиться с термином «трежерис». Это государственные долговые обязательства США, подтвержденные выпуском ценных бумаг. Данные бумаги обязательно подтверждаются американским правительством. Это могут быть казначейские векселя, казначейские ноты и казначейские облигации.

Казначейские облигации — ценные бумаги, выпускаемые непосредственно правительством США, считаются одним из наиболее надежных инструментов в мире. Продаются эти облигации на первичном рынке через аукционы, также они могут быть куплены на вторичном рынке через брокера.

Эти бумаги являются высоколиквидными, т.к. есть возможность сбыть их в любой момент. Именно они служат показателем состояния всемирного фондового рынка и позволяют определить соотношение спроса к риску. Средства, полученные от продажи казначейских облигаций, являются федеральным займом США.

Эти бумаги являются высоколиквидными, т.к. есть возможность сбыть их в любой момент. Именно они служат показателем состояния всемирного фондового рынка и позволяют определить соотношение спроса к риску. Средства, полученные от продажи казначейских облигаций, являются федеральным займом США.

Прямое влияние на доходность казначейских облигаций оказывает ставка ФРС США, при повышении которой увеличивается доходность этих ценных бумаг, и наоборот. Рост ставки ведет к снижению инфляции (т.е. ваш вклад меньше обесценивается), что является важным моментом, учитывая то, что все операции с облигациями, в том числе и выплата процентов, производятся только в долларах.

ВАЖНО! Хоть кредитный рейтинг этих облигаций равен или близок к максимальному ААА (самые надежные), в то же время они не обеспечены никаким вещественным залогом. Они опираются на репутацию США, как мирового лидера, и на веру в платежеспособность страны. Также их высокий рейтинг надежности обещает и низкие доходы по ним. Поэтому этот способ вложения денег скорее сберегающий, чем рассчитанный на прибыль.

В начале мая 2018 года, после заявления Дональда Трампа о выходе США из ядерной сделки с Ираном, доходность казначейских облигаций США превысила уровень в 3%. На фоне этого события поднялся курс доллара и цены на нефть. Эксперты полагают, что рост доходности этих бумаг будет продолжать расти, и к концу 2018 составит 3,15%. До этого действовала стабильная полувековая тенденция к понижению процентных ставок. К примеру, в начале 2014 года пиком была отметка 3,4%, после этого показатели пошли на спад.

В начале мая 2018 года, после заявления Дональда Трампа о выходе США из ядерной сделки с Ираном, доходность казначейских облигаций США превысила уровень в 3%. На фоне этого события поднялся курс доллара и цены на нефть. Эксперты полагают, что рост доходности этих бумаг будет продолжать расти, и к концу 2018 составит 3,15%. До этого действовала стабильная полувековая тенденция к понижению процентных ставок. К примеру, в начале 2014 года пиком была отметка 3,4%, после этого показатели пошли на спад.

Зачем покупать казначейские облигации США, какая доходность по 10-летним и другим облигациям, стоит ли вкладывать деньги в трежерис или в еврооблигации, смотрите в этом видео.

Муниципальные

Ценные бумаги, эмитируемые городскими и местными властями в виде займа под муниципальную собственность с целью финансирования проектов. Выпуском таких облигаций занимается правительство штатов и крупных городов.

Ценные бумаги, эмитируемые городскими и местными властями в виде займа под муниципальную собственность с целью финансирования проектов. Выпуском таких облигаций занимается правительство штатов и крупных городов.

Считается, что доход по этим облигациям на 1-2% выше, чем доходность казначейских. Также они имеют высокий рейтинг надежности. Несмотря на недавнюю рецессию, в США сохранилась лучшая занятость, чем, например, в Европе. Именно этот фактор показывает кредитоспособность муниципальных образований.

Корпоративный американский рынок

Корпоративная облигация — облигация, выпускаемая корпорациями (юридическими лицами) для финансирования своей деятельности. Назначения у собираемых средств могут быть разнообразные: от модернизации производства до рефинансирования прежнего долга.

Корпоративная облигация — облигация, выпускаемая корпорациями (юридическими лицами) для финансирования своей деятельности. Назначения у собираемых средств могут быть разнообразные: от модернизации производства до рефинансирования прежнего долга.

Надежность данной ценной бумаги заключается в том, что эмитент, выпустивший ее, сохраняет за собой полный контроль над фирмой, что дает дополнительную уверенность, что проценты и основной долг будут погашены по истечению срока обращения.

- некоторые из них практически так же надежны, как банковские депозиты;

- доходность по процентным выплатам и дисконту, может значительно превосходить доход по вкладам;

- высокая ликвидность данных активов позволяет в любой момент продать их на вторичном рынке;

- предсказуемость процентного дохода и сроков.

16 мая 2018 года компания Federal Farm Credit Banks выпустила облигации с доходностью 3,04% сроком на 4 года. Компания обладает высшим рейтингом надежности, т.к. является федеральной.

А не так давно компания Apple выпустила 30-летние облигации с доходностью 4%. Эти облигации считаются более рискованными, т.к. размещены на длительный срок и нет уверенности, что с компанией за это время ничего не случится.

Как купить россиянину?

Вложения в облигации США совсем не высокодоходные, но зато очень ликвидные и надежные. Для того, чтобы иметь возможность купить их, сначала нужно открыть брокерский счет. При этом услуга покупки облигаций другой страны, это совсем нетривиальная задача, поэтому большинство российских брокеров этим не занимаются.

Выбирая брокера, предоставляющего доступ к западным финансовым рынкам, необходимо чтоб у него была соответствующая лицензия и регуляция FCA. Более того, серьезный брокер не будет зарегистрирован на Каймановых островах, Кипре или в России. Хотя, у нас есть несколько крупных брокеров (ФИНАМ, БКС), работать с ними на западных рынках будет сложно из-за слабого правового урегулирования и длительной цепочки филиалов из России в США.

Выбирая брокера, предоставляющего доступ к западным финансовым рынкам, необходимо чтоб у него была соответствующая лицензия и регуляция FCA. Более того, серьезный брокер не будет зарегистрирован на Каймановых островах, Кипре или в России. Хотя, у нас есть несколько крупных брокеров (ФИНАМ, БКС), работать с ними на западных рынках будет сложно из-за слабого правового урегулирования и длительной цепочки филиалов из России в США.

Поэтому лучше рассматривать западные компании, например, Interactive Brokers (IB) — это один из популярнейших и самых крупных брокеров США, который предоставляет доступ на мировые финансовые рынки.

1. Для чего нужен брокер:

- Ведение учета, переданных инвестором денежных средств;

- Без него невозможно зарегистрироваться на бирже и получить специальные коды;

- Дает информацию о ходе торгов;

- Продает и покупает то, что вы считаете нужным;

- Совершает расчеты по сделкам — переводит деньги и ценные бумаги;

- Всю информацию о движении денежных средств и совершении сделок предоставляет в виде отчетов;

- Выдает необходимые справки: о покупке ценных бумаг, об уплате налогов;

- Удерживает и перечисляет государству налоги на прибыль и с дивидендов.

2. Заключаем договор на брокерское и депозитарное обслуживание. Эти виды обслуживания являются обязательными и идут вместе.

3. Брокер открывает счет в своей системе учета и регистрирует на бирже. После того, как вы получили уведомление об открытии счета, можете перечислять деньги брокеру.

После эти недолгих процедур устанавливаем софт (его предоставит брокер) — торговый терминал для работы через интернет. Но у некоторых заведений торговля может происходить через сайт.

ВАЖНО! Перед совершением реальных сделок потренируйтесь на демосчете. Его особенность заключается в том, что все движения на бирже отображаются в режиме реального времени, а деньги там «тренировочные». Ошибившись на таком счете, вы не понесете убытки.

Брокер в конце каждого торгового дня, если были совершены сделки, будет предоставлять отчеты для ознакомления.

Еще один важный момент — вывод денег с брокерского счета. Вы можете снять их все, но не сразу же после совершения сделки, т.к. бирже для перевода денежных средств требуется 2-3 дня.

Заключение

В завершение хотелось бы добавить, что сберегательные облигации США — инвестиции с низким риском. Их можно купить в подарок или для себя (например, для того чтобы отложить средства на обучение детей). Это отличный вариант сохранить необходимую сумму.