Прогноз на 2021 год: Американский орел падет, когда взойдет Золотой бык в Китае

По мере приближения краха глобальной финансовой системы пророчество Китая начинает сбываться. Известный швейцарский эксперт по рынкам Эгон фон Грейерц дал прогноз на следующий года о последствиях выборов в США, падении валют, дефолте и восхождении китайского золотого быка.

Китайцы знают толк в долгосрочных играх и обладают бесконечным терпением. Они всегда понимали, что им не придется нападать на США — как путем вооруженного конфликта, так и в финансовом контексте, поскольку знали, что Америка сама себя уничтожит.

Не стоит мешать политику с личными предпочтениями

Герцогиня Сассекская, которая втянула своего бедного мужа принца Гарри в суматоху предвыборных кампаний, заявила, что предстоящие выборы президента США станут самыми важными в истории. Скорее всего, она права, но по другой причине. Меган Маркл считает, что победа Байдена — единственный способ спасти Америку, прежде всего потому, что она терпеть не может Трампа (что взаимно). Однако не имеет значения, кто победит, ведь речь идет о предотвращении краха экономики и валюты Соединенных Штатов.

С другой стороны, политика Байдена обанкротит страну намного быстрее, чем политика Трампа. Расточительные демократы простят триллионы долгов, увеличат расходы и снизят налоги для населения.

Китайцы терпеливо ждали этого момента. Они предсказывали крах «капиталистической денежной системы, которая зиждется на долларе» еще полвека назад, и как же они были правы!

Дни доллара сочтены

Падение доллара на 98% в реальном выражении — по отношению к золоту — и на 78% относительно швейцарского франка говорит, что обвальное падение доллара неизбежно. Увидим ли мы падение Орла Америки и появление Феникса в форме новой мировой валюты, как в статье Economist 1988 года?

Обвал доллара гарантирован, и победа Байдена его только ускорит, но вероятность появления новой мировой валюты в ближайшее время очень низка. По мере падения доллара и экономики США Китай постепенно превратится в следующую доминирующую экономику и сверхдержаву.

Однако на это потребуется время, и до этого момента миру придется пережить хаос, экономический коллапс, политические потрясения, беспорядки и войны.

Байден усугубит спад экономики США

И причиной всему этому станет победа Байдена. Конечно, не только она. Но так же, как коронавирус ускорил падение всей мировой экономики, Байден станет катализатором ускоренного упадка в Соединенных Штатах. Оба события произошли бы в любом случае, но, вероятно, не так драматично, как с помощью этих мощных катализаторов.

Кто бы ни победил, грядущие выборы будут иметь горькие последствия для всех стран. Скорее всего, агрессивная борьба будет продолжаться не только до 4 ноября, но и после объявления результатов. Люди начнут оспаривать и обсуждать эту тему на форумах, улицах, дома, в судах, СМИ и правящей верхушке.

Призыв Черчилля

Повсеместные конфликты напоминают мне речь Уинстона Черчилля в парламенте в июне 1940 года после эвакуации Дюнкерка:

…Мы будем сражаться на пляжах, мы будем биться на побережье, мы будем драться в полях и на улицах, мы будем сражаться на холмах…

Слова Черчилля должны были объединить и подготовить нацию к предстоящей масштабной войне. Но последствия выборов в США вызовут разногласия и станут разрушительными, кто бы ни вышел победителем.

Таким образом, 2021 год станет началом не только серьезного и длительного экономического спада или коллапса для штатов, но и продолжительным периодом крайней политической и социальной дисгармонии.

Воспоминания о лучших временах

Я только что вступил в 52-й год трудовой деятельности, но я хорошо помню свою жизнь, когда еще маленьким мальчиком жил в Швеции в 1950-х годах. Это было время, когда семья считалась центром общества, и все уважали закон и порядок. Матери присматривали дома за детьми.

Заработной платы отца хватало на содержание семьи. Долгов почти ни у кого не было, и, очевидно, не существовало никаких кредитных карт. Большинство вещей оплачивали наличными.

Полиция была безоружна, а ее авторитет — повсеместно признан. Иммигранты тогда почти не проживали в Швеции. Преступлений было очень мало, а тяжких — практически не было. Я помню, как посещал церкви в сельской местности, и двери были распахнуты, а церковное серебро стояло на полках совершенно незащищенным. Маленькие дети могли свободно передвигаться без родительской защиты. Очень немногие уезжали отдыхать за границу или имели машины или телевизоры.

Экономика была сильной, основанной на реальных деньгах, а долг — небольшим. Качество жизни было намного выше, чем сегодня. Я не говорю о материальных вещах, но люди были намного счастливее при низком уровне стресса и полном уважении к своим собратьям. Целостность определялась твердыми моральными и этическими ценностями.

Конец эпохи

Я понимаю, что все это может звучать, как ностальгия мужчины в возрасте с приукрашенными воспоминаниями. Возможно, в этом есть доля правды, но я совершенно убежден, что эпоха, в которой мы находимся, — это конец цикла, включающего в себя такие критерии, как качество жизни, ценности, преступность, честность и порядочность.

Нынешняя экономика, построенная на долгах, фальшивых деньгах и ложных ценностях, создает очень несчастливое общество.

Вот почему текущий цикл должен скоро закончиться. Миру нужен настоящий пожар, который уничтожит долги и все пузыри активов, финансируемые за счет напечатанных денег и бесполезных задолженностей.

Приближающееся падение глобального долга станет облегчением для мира, но, очевидно, приведет к затяжному периоду страданий. Однако только после этого человечество сможет начать новый цикл роста, основанный на надежной денежно-кредитной и финансовой системе и реальных ценностях, как моральных, так и материальных.

Полвека кардинальных изменений

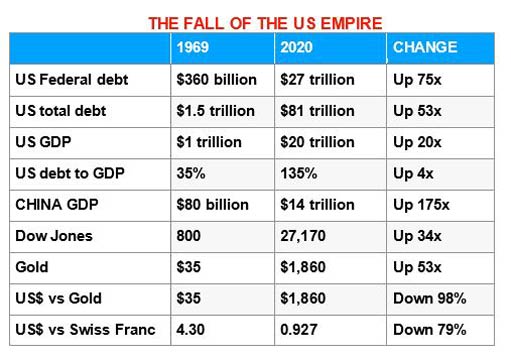

За половину столетия в мире произошли существенные метаморфозы. В приведенной таблице показано, как изменился долг, доллар, ВВП и акции за 51 год моей работы на финансовых рынках, с 1969 по 2020 годы. Федеральный долг Соединенных штатов вырос в 75 раз, а ВВП только в 20. Нет более четких доказательств того, что экономика США истощается и что для увеличения ВВП в номинальном выражении требуется повышение долга.

Дефолт уже близко

Отношение долга США к ВВП в настоящее время достигло 135% против 35% в 1969 году и продолжает расти. Подобные масштабы просто неприемлемы для будущего роста. С падением налоговых поступлений и увеличением расходов вероятность того, что этот долг когда-либо уменьшится, равна нулю. А когда процентные ставки вырастут, государство не сможет его обслуживать. Так что в ближайшие несколько лет высока возможность долгового дефолта.

В то время как ВВП Америки вырос в 20 раз с 1969 года, ВВП Китая увеличился в 175 раз. Вряд ли кто-то сомневается, что Китай станет следующей мировой экономической сверхдержавой. Только революция в Поднебесной сможет это остановить.

С 1969 золото выросло в 53 раза, а индекс Доу-Джонса — в 34. Если включить дивиденды после уплаты налогов и реинвестирование, рост индекса Доу и золота будет примерно одинаковым.

Я уже упоминал точку зрения Китая от 1971 года на будущее доллара и экономики США. Взрывной скачок долга и медленный рост ВВП — свидетельство того, насколько Китай был прав. Падение доллара на 98% по отношению к золоту и 79% по отношению к швейцарскому франку подтверждает прогноз Китая от 1971 года:

…серьезность экономического кризиса в США и закат всего капитализма… отмечает крах денежной системы, основанной на долларе. Новая экономическая политика Никсона не сможет вывести страну из финансового и экономического кризиса.

Что мы и имеем. Мудрые китайцы еще полвека назад предвидели, что случится с Америкой, ее валютой и капиталистической системой, и уже тогда знали, что выиграют от этого больше других. Но разрушение валют и падение империй не в новинку для истории. Фон Мизес очень красноречиво сформулировал это явление:

Избежать окончательного краха, вызванного кредитной экспансией, невозможно. Альтернатива одна: либо кризис наступит раньше в результате добровольного отказа от дальнейшей кредитной экспансии, либо позже — в виде полной катастрофы валютной системы.

Прогноз на 2021 китайский год Золотого быка

Следующий 2021 год станет годом Металлического или Золотого Быка. Он также станет 50-ой годовщиной рокового решения Никсона отменить золотой стандарт.

Когда Золотой бык Китая вступит в права, Американский белоголовый Орел рухнет на землю, как символ рушащегося доллара и экономики США.

2021 год несет в себе угрозу для мировой экономики. Возможно, мы еще не увидим завершение тотальной катастрофы валютной системы, но станем свидетелями начала окончательного обвала доллара и значительного роста цен на золото и серебро.

Любой, кто владеет долларами и другими валютами, теряющими свою ценность, вскоре пожалеет, что не имеет реальных денег в форме физического золота и серебра.

Другие прогнозы цен и аналитика рынка:

Все за сегодня

Политика

Экономика

Наука

Война и ВПК

Общество

- Культура

- История

- Религия

- Спорт

- Россия глазами иностранцев

ИноБлоги

Подкасты

Мультимедиа

- Фото

- Инфографика

- ИноВидео

- ИноАудио

Экономика

Die Welt, Германия © AP Photo, Andy Wong

Die Welt (Германия): мы стоим на пороге эры юаня — а евро становится все слабее

Стремительные взлеты и падения крупнейших мировых валют — доллара, евро и юаня — обычно невозможно предугадать. Но бывают и исключения для очень краткосрочных или очень долгосрочных прогнозов. Этими знаниями вполне могут пользоваться и вкладчики банков

Старая мудрость экономистов гласит: валютные курсы предсказать невозможно. Они меняются хаотично, то есть в любой момент времени вероятность роста или падения одинаково велика — и равна 50%. Проведя три десятилетия на финансовых рынках, я согласен с этой мудростью. Она касается подавляющего большинства попыток прогнозировать развитие ситуации. Но есть два исключения: очень краткосрочный и очень долгосрочные прогнозы.

Иногда можно спрогнозировать краткосрочное движение валютных курсов — если иметь четкое представление о ситуации на рынке в настоящий момент, в частности о соотношении спроса и предложения. Большинство сделок заключаются между банками и инвестиционными компаниями, торгующими ценными бумагами. Почти треть этого рынка приходится на десять крупнейших игроков.

В первую тройку в 2019 году входили банк JP Morgan (9,8% рынка), Deutsche Bank (8,4%) и Citibank (7,9%). Те, кто занимает достаточно большую долю этого рынка, могут по крайней мере в краткосрочной перспективе понять, какие валюты в большей или меньшей степени востребованы прямо сейчас, и извлечь из этого выгоду (насколько это допускают нормы, установленные регулятором). Таким образом, можно сказать: чем большую долю рынка занимает тот или иной игрок, тем более выгодным будет для него этот бизнес.

В долгосрочной перспективе валютные курсы также следуют определенным правилам, которые зависят от тенденций спроса и предложения. Можно сказать: в долгосрочной перспективе валютные курсы отражают реальное соотношение цен.

Британский журнал The Economist регулярно демонстрирует это на примере «курса бигмака». Так, в январе этого года один «бигмак» стоил 5,66 доллара в США и 3,29 фунта стерлингов в Великобритании. Таким образом, курс «бигмака» составлял 1,72 доллара за один фунт. Однако на валютном рынке фунт в марте стоил всего 1,38 доллара и был тем самым дешевле «курса бигмака».

Таким образом, есть причины утверждать, что фунт по отношению к доллару в долгосрочной перспективе вновь подорожает. Причина в том, что британский экспорт в США будет расти, а импорт из США — сокращаться, если британские товары можно будет покупать дешевле. Поэтому на рынке спрос на фунт станет больше, а на доллар — меньше, и тогда цена на фунт будет расти, а на доллар — снижаться.

Контекст

Нихон кэйдзай: почему Россия перестала покупать золото, и при чем здесь юань?

Forbes: Китай хочет, чтобы Россия больше использовала юани и меньше доллары

Bloomberg: уходя от доллара, Россия купила четверть мировых резервов юаня

Впрочем, на спрос и предложение на валютном рынке влияют не только торговля товарами, но и движения капитала. Если доходы с инвестиций, например, в США выше, чем в Великобритании, то можно ожидать, что британцы будут покупать доллар против фунта, чтобы более выгодно вкладывать деньги в США.

Умные экономисты утверждали, что более высокая доходность всего лишь отражает ожидания падения курса соответствующей валюты и поэтому экспорт капитала себя не оправдывает. Однако, как показывает практика, инвесторы не слишком ценят эту мудрость экономистов.

Поскольку доходность по десятилетним государственным облигациям в США в марте превышала доходность по британским на 0,9 процентных пункта, можно было ожидать более высокого спроса на доллар. Таким образом, между «бигмаком» и правилом разницы доходности, похоже, сложилась патовая ситуация.

Ведь в дело вмешивается еще и третий фактор, влияющий в долгосрочной перспективе на спрос на валюты — это статус резервной валюты. Валюта получает этот статус, если расчеты в ней осуществляются по всему миру, а потребители ценят ее в качестве денежного резерва. Однако для этого страна-эмитент этой валюты должна быть сильной в экономическом (а по мнению многих, и в военном) плане и иметь большую долю в глобальной торговле. В XIX веке этот статус имел фунт, а сейчас его имеет доллар США.

В качестве иллюстрации к правилам движения курсов соотношение доллара и фунта подходит хорошо, но намного интереснее за ними наблюдать на примерах евро и китайского юаня. У еврозоны, правда, во внешней торговле наблюдается профицит, но в соответствии с «курсом бигмака» евро представляется переоцененным по сравнению с долларом.

Из-за низких процентов по доходам для вкладчиков он не представляет интереса. Вдобавок еврозона из-за неудачного менеджмента во время пандемии коронавируса откатилась назад в глобальном экономическом рейтинге, так что есть политические и правовые сомнения в ее денежной, а также фискальной политике.

Юань зашел дальше всех в цифровизации

Китай может быть доволен своим в целом хорошим внешнеторговым балансом и — если посмотреть на гонконгский доллар в качестве «индикатора бигмака» для сравнения с юанем — недооцененной по сравнению с долларом США валютой. В прошлом году китайской экономике удалось избежать рецессии, и сейчас она выходит из пандемии, прочно стоя на ногах.

Китай имеет вторую по величине экономику в мире после США, тогда как еврозона откатилась на третье место. Китайский центральный банк отказался от дополнительной эмиссии денег, к которой прибегли многие западные ЦБ.

Поэтому доходность по десятилетним китайским гособлигациям составляет более 3% и является самой большой в рассмотренной группе. В вопросах цифровизации юань пошел дальше всех остальных валют, и уже в следующем году Китай может предложить своим партнерам цифровой юань для транзакций, а также в качестве резервной валюты, независимой от глобальной платежной системы, в которой правила игры определяют США.

В краткосрочной перспективе торговля в юанях для китайцев и доступ на китайский финансовый рынок для иностранцев пока ограничены. Однако если правительство будет и дальше идти по этому пути, ситуация изменится. Если юань сможет укрепиться в статусе резервной валюты, его курс будет расти. Сможет ли он сбросить с трона доллар, пока не понятно. Но о том, что евро упадет в цене, можно догадаться уже сейчас.

Материалы ИноСМИ содержат оценки исключительно зарубежных СМИ и не отражают позицию редакции ИноСМИ.

https://www.zolotoy-zapas.ru/news/market-analytics/prognoz-na-2021-god-amerikanskiy-orel-padet-kogda-vzoydet-zolotoy-byk-v-kitae/

https://inosmi.ru/economic/20210414/249551257.html